Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

4 #1 23/01/2015 16h11

4 #1 23/01/2015 16h11

- Alexis92

- Exclu définitivement

- Réputation : 58

Pour l’anecdote le dividende intérimaire de WPG du le 22/01 avait été oublié par binck. erreur corrigé suite à mes relances. Il sera donc versé aujourd’hui avec un jour de retard.

Checkez bien votre compte titre que celui ci vous soit versé.

Mots-clés : washington prime group, wp glimcher

![]() Hors ligne

Hors ligne

1 #2 29/05/2015 10h34

1 #2 29/05/2015 10h34

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

En parcourant la présentation du T1-2015 :

Si on considère l’immobilier aux coûts d’acquisition, nous sommes à $8,4 Md de patrimoine.

Mais cette valorisation est probablement conservatrice, car en prenant le Net Operating Income à $148 M * 4 = $592 M en annualisé, avec un taux de capitalisation à 6,5% (la dernière JV s’est faite à un taux de capitalisation de 5,25% ; mais je suppose qu’il s’agit des meilleures propriétés), nous arrivons à $9,1 Md, sans comptabiliser les 8% inoccupés ($50 M de NOI capitalisés à 9% nous donne $0,6 Md supplémentaires).

En réajustant les capitaux propres comptables, cela nous fait un Actif Net Réévalué entre $3,8-4,5 Md, soit une décote de 32-42% par rapport au cours actuel.

lesson1 a écrit :

Le CEO Michael Glimcher n’est pas du genre à vendre son action au rabais (cf. rachat par Washington Prime) et ne prévoit pas de levée d’équité dans les conditions actuelles de marché, ce qui est rassurant. Disons que sans problème opérationnel majeur ni changement important des taux d’intérêts, c’est un pari intéressant.

Je le crois également !

![]() Hors ligne

Hors ligne

3 #3 29/05/2015 14h21

3 #3 29/05/2015 14h21

- lesson1

- Membre (2012)

Top 50 SIIC/REIT - Réputation : 58

WPG vient d’annoncer le refinancement sécurisé pour 10 ans avec des taux de 3,53% pour 2 propriétés: Pearlridge Center et Scottdale Quarter. Une modeste partie (21m$) des 390m$ (soit les 2/3 des refinancements sécurisés à effectuer en 2015) a servi à diminuer le montant restant du "bridge loan".

La particularité est que ces 2 malls font partie de la JV avec O’Connors et que le refinancement était une condition nécessaire à la finalisation de la JV. Les trois autres propriétés sont:

- The Mall Johnson City

- Polaris Fashion Palace

- Town Center Plaza

Les 5 malls appartenaient à Glimcher avant le rachat par WPG. J’ai classé les 25 malls détenus à 100% par Sales/sqft qui semble un bon indicateur de la qualité du mall, d’après le 10-K 2013 de Glimcher:

1) Scottdale Quarter : 841 (dans la JV)

2) Malibu Lumber Park: 822 (trop petit pour être significatif)

3) University Park Village: 821 (vendu à SPG lors de la fusion)

4) Jersey Gardens: 788 (vendu à SPG lors de la fusion)

5) Town Center Plaza: 539 (dans la JV)

6) Polaris Fashion Palace: 515 (dans la JV)

7) Pearlridge Center: 507 (dans la JV)

8) Weberstown Mall: 448

9) Ashland Town Center: 404

10)The Mall Johnson City: 402 (dans la JV)

…

Pour résumer, la JV n’est pas du tout significative du reste du portefeuille en terme de qualité et donc de taux de capitalisation. On peut regarder les spreads de dette entre les différentes propriétés même s’il faudrait comparer à durée et date d’émission égales. Les malls restant de catégorie B et C justifient un taux de capitalisation plus élevé. Ce n’est pas bien clair si les analystes ont déjà pris en compte les ventes à SPG (4% cap rate) mais hors JV les taux de capitalisation doivent être plutôt de l’ordre de 7%.

"After all, you only find out who is swimming naked when the tide goes out." W. Buffett

![]() Hors ligne

Hors ligne

1 #4 06/08/2015 11h19

1 #4 06/08/2015 11h19

- Alexis92

- Exclu définitivement

- Réputation : 58

Publication du Q2 hier

Légère baisse du taux d’occupation de 92.9% à 92.3% compensée par une hausse des loyers de 1.5%.

Le FFO hors élément non récurrent passe de 0.44 à 0.48 grâce notamment aux acquisitions.

Maintien de la guidance (qui avait été relevé en Q1) : 1.64 sur le FFO / 1.83 sur l’AFFO

A noter dans le transcript call :

We also have previously mentioned our willingness to issue common equity, but current pricing is far from levels that make sense for the Company to consider. Cela me semble clair et tres appréciable.

Long 325 titres en MV de 11% Position #6

J’envisage d’externaliser ma MV et de renforcer.

Cdt,

Dernière modification par Alexis92 (06/08/2015 11h55)

![]() Hors ligne

Hors ligne

1 #5 16/09/2015 13h36

1 #5 16/09/2015 13h36

- lesson1

- Membre (2012)

Top 50 SIIC/REIT - Réputation : 58

Commentaire bullish de David Marcus, gérant du fond Evermore Global Value Fund dans Barrons qui par ailleurs fait ses emplettes en Europe en ce moment:

David Marcus a écrit :

We own WP Glimcher ( WPG ). […] I think they overpaid for Glimcher and the market didn’t like it.

It is a great management team with good and less good assets, but they are aggressively working to refocus these assets. The market just has not understood the quality here because it is a new company in a sense.

You are buying a company with an 8.6% yield that we think it is worth just north of $20; it’s trading at $11.60 right now.

Evermore Global Value Fund, commentaire de gestion Q2 2015 a écrit :

WP Glimcher (“WPG”) is a $3 billion market capitalization U.S.-based real estate investment trust (“REIT”) whose assets consist of enclosed malls and open-air shopping centers. WPG was formed via the early 2015 merger of Washington Prime and Glimcher Realty Trust. Washington Prime was itself a new entity, having only been spun out of Simon Property Group in May 2014. We believe WPG is a classic misunderstood special situation, resulting from the complexity around WPG’s formation, concerns over the merger integration ahead, broad worries over rising interest rates, and investor pessimism around the company’s growth profile. These have combined to create what we believe is a compelling special situation. Shares, which at quarter-end traded at about 7.5 times the company’s projected 2015 adjusted funds from operations and offer what we believe is a sustainable dividend yield north of 7%, are cheap in both relative and absolute terms. We believe shares are worth at least $20 and that the discount to NAV will narrow as investors gain more clarity around this misunderstood situation. The company’s strong management team and board have significant ownership interests, and we note that insiders have made over $2.6 million in open market purchases since the merger was announced in Q1.

Dernière modification par lesson1 (16/09/2015 14h05)

"After all, you only find out who is swimming naked when the tide goes out." W. Buffett

![]() Hors ligne

Hors ligne

1 #6 24/09/2015 12h56

1 #6 24/09/2015 12h56

- lesson1

- Membre (2012)

Top 50 SIIC/REIT - Réputation : 58

Une présentation datée du 16 septembre dont les planches sont utilisées dans cet article de Brad Thomas

Des infos en page 8 sur le re-développement d’espaces Sears. Un peu de disclosure avec dorénavant les ventes des locataires dans les malls (358$/sqft au Q2 hors non-core properties). Le développement pour les propriétés appartenant à la JV avec O’Connor est toujours autant mis en avant (alors que détenues qu’à 51%) au contraire des 7 malls "non-core" dont on a aucune info (si ce n’est que le NOI chute d’une année sur l’autre).

Les résultats du Q3 sont prévus le 3 novembre.

En bonus, une "analyse" baissière (écrite par un automate):

[undisclosed analyst] rates WP Glimcher as a sell. The company’s weaknesses can be seen in multiple areas, such as its feeble growth in its earnings per share, deteriorating net income, poor profit margins and generally disappointing historical performance in the stock itself.

Dernière modification par lesson1 (24/09/2015 13h18)

"After all, you only find out who is swimming naked when the tide goes out." W. Buffett

![]() Hors ligne

Hors ligne

1 #7 14/12/2015 22h42

1 #7 14/12/2015 22h42

- lesson1

- Membre (2012)

Top 50 SIIC/REIT - Réputation : 58

Nouveau prêt bancaire comme annoncé précédemment:

- Montant 340m$

- Durée de 7 ans (maturité janvier 2023)

- Taux de 3,51% (après swap)

Le taux dépend de la notation de crédit même si cela n’apparait pas dans la brève. Il faudrait lire le prospectus pour avoir les conditions exactes. WPG ayant été dégradée récemment par Moody’s (29 oct 2015), cela pourrait avoir son importance. La news a été annoncée me semble-t-il après la cloture du jour sous les 10$ (9,99$)

"After all, you only find out who is swimming naked when the tide goes out." W. Buffett

![]() Hors ligne

Hors ligne

1 #8 01/03/2016 18h20

1 #8 01/03/2016 18h20

- Alexis92

- Exclu définitivement

- Réputation : 58

Bon Q4 reporté.

Depuis son plus bas de mi fevrier l’action rebondi de 20%.

L’occupation progresse

Le FFO pour 2016 est attendu à 1.76-1.82 ce qui est une bonne nouvelle.

La structure bilantielle s’améliore grace aux cessions et aux refinancements.

Mon ressenti est que nous sommes dans un turn around avec un changement de ressenti du marché sur WPG. L’analyst call montre bientôt que le cours est sous valorisé et que le next step sera des rachats d’actions à moyen terme.

![]() Hors ligne

Hors ligne

1 #9 22/06/2016 16h44

1 #9 22/06/2016 16h44

- namo

- Membre (2014)

- Réputation : 119

La réponse - on aurait pu s’en douter - est : ça dépend !

Il existe bien des prêts "recourse" (le prêteur a des droits sur d’autres actifs que ceux liés à l’emprunt) et "non-recourse".

Vu la manoeuvre, j’imagine qu’il s’agit ici de non-recourse.

Mais attention, il peut y avoir des états intermédiaires : par exemple, avec une filiale qui possèderait 10 biens et dont les dettes (les prêts immobiliers) seraient "cross-collateralized", i.e. un prêteur sur un bien de la filiale peut réclamer un droit de propriété sur d’autres biens de la filiale pour étancher sa créance.

Le choix d’une solution ou d’une autre dépend bien sûr du rapport de force entre emprunteur et prêteur, de la note de crédit de l’emprunteur, …

Mais ce genre de prêt n’est bien sûr pas adossé à n’importe quel actif : je doute que les prêts bancaires de SDRL soient du même ordre.

Je crois que normalement ce genre d’information apparaît dans le 10-K, mais je n’en ai pas épluché assez pour être certain.

En résumé : c’est compliqué. Tant qu’une foncière va bien, ça n’a pas d’importance, mais ça peut devenir vraiment important en cas de problème de liquidité/solvabilité : même les foncières ne sont pas si simples à analyser.

Pas d’action WPG.

![]() Hors ligne

Hors ligne

2 #10 22/06/2016 17h23

2 #10 22/06/2016 17h23

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

Oui Namo, je me doutais bien de recevoir une réponse du genre: Ca dépend du contrat de prêt en question ![]()

J’essayerais de regarder dans les rapports des sociétés si je trouve matière là-dessus. Ce qui me démange ici, si vous avez d’autres éléments de réponses, c’est: Un emprunteur fait défaut sur un prêt "non-recourse" où il y aurait un bien défini en garantie, et le prêteur ne peut réclamer le manque (s’il y en a un) à la société de manière générale ? Pas forcément un autre bien en garantie, mais sur les actifs libres restants, ou au moins sur le cash en banque (ou au minimum, que cette somme reste due, même si elle devrai être payée plus tard). Ca me paraîtrait terriblement favorable à la société et aux actionnaires si c’est le cas. Le style: Un actif défini de perdu, c’est ça au pire, et rien d’autre, même pas des ennuis (j’ai un gros doute tout de même, mais comme je ne maîtrise pas le sujet …)

EDIT: J’ai mis un peu le nez dans les 10-K, et il semble que la majorité des crédits sur les malls soient du "non-recourse", et qu’effectivement, les emprunteurs (donc les GGP, WPG, CBL…) peuvent choisir à tout moment de faire défaut sur un de leur crédit, donner les clés, et merci au revoir ! Je trouve ça assez génial personnellement (pour les sociétés, je ne voudrais pas être le prêteur)

GGP a une colonne dans la liste des dettes pour indiquer si le crédit est "recourse" ou non, et le crédit du mall cité dans l’article Bloomberg est "non-recourse" (comme la très grande majorité de leurs crédits):

WPG précise en bas de la liste de la majorité de ses dettes:

WPG 10-K a écrit :

Note: Substantially all of the above mortgage and property related debt is nonrecourse to us.

Toujours pour WPG, a propos de petits soucis avec un de leurs mall, et le fait qu’ils ne payent plus:

WPG a écrit :

During the third quarter of 2015, we were informed that a major anchor tenant of Chesapeake Square, located in Chesapeake, Virginia, intends to close their store at the property during the first half of 2016. [..] taking into consideration the above mentioned impending closure. This analysis yielded a shortfall in estimated undiscounted future cash flows against net book value. [..] Furthermore, on October 30, 2015, we received a notice of default letter from the lender and have commenced discussion with the special servicer regarding the $62.6 million non-recourse mortgage encumbering this property

De manière générale à propos du financement, WPG explique que:

WPG a écrit :

Any such indebtedness may also have full or limited recourse to the borrower or be cross-collateralized with other debt, or may be fully or partially guaranteed by WPG

Il est bien fait référence dans le 10-K de WPG à 5 malls comme indiqué par l’article Bloomberg:

WPG a écrit :

We have identified five mortgage loans that have leverage levels in excess of our targeted leverage and have plans to work with the special servicers on these non-recourse mortgages. We have commenced discussions on the loans encumbering [liste des malls] [..] We received notices of default [..] We expect that these three properties will be transitioned to the lender in the first half of 2016. [..] The mortgages on these five properties total $302.0 million and we will improve our leverage once they are transitioned to the lenders.

Tout n’est pas "non-recourse" chez WPG, mais la majorité, le détail:

WPG a écrit :

The total balance of mortgages was approximately $1.8 billion as of December 31, 2015. At December 31, 2015, certain of our consolidated subsidiaries were the borrowers under 34 non-recourse loans and one partial-recourse loan secured by mortgages encumbering 39 properties, including two separate pools of cross-defaulted and cross- collateralized mortgages encumbering a total of six properties. Under these cross-default provisions, a default under any mortgage included in the cross-defaulted pool may constitute a default under all mortgages within that pool and may lead to acceleration of the indebtedness due on each property within the pool.

Chez CBL, où quasiment tous les crédits sont "non-recourse", comme quoi ça peut être sacrément intéressant:

CBL a écrit :

During 2014, we recorded a gain on extinguishment of debt of $87.9 million which consisted primarily of $89.4 million related to a gain on extinguishment of debt from the transfer of three Malls to their respective lenders in settlement of the non-recourse debt secured by the Properties.

Chez SDRL, c’est plus difficile, un défaut déclenche les autres:

SDRL a écrit :

As of December 31, 2015, we had $8.3 billion of interest-bearing debt secured by, among other things, liens on our drilling units. In addition, all of our loan agreements contain cross-default provisions, meaning that if we are in default under one of our loan agreements, amounts outstanding under our other loan agreements may also be in default, accelerated and become due and payable.

Mais en tout cas, étant long sur CBL (mais c’est ici pareil sur WPG), je suis agréablement surpris par cette flexibilité qu’ont les sociétés avec leurs malls qui ont des crédits "non-recourse" derrière: Ils peuvent simplement ne plus payer et tout ce que le prêteur peut réclamer, c’est le mall. C’est pratique et très sécurisant en tant qu’actionnaire je trouve. Je ne savais même pas.

Dernière modification par Mevo (22/06/2016 21h59)

![]() Hors ligne

Hors ligne

1 #11 29/06/2016 14h14

1 #11 29/06/2016 14h14

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

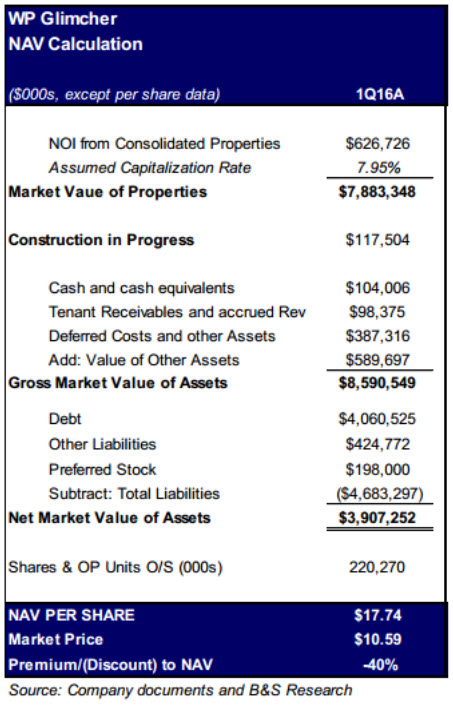

Dans un article récent de SA, une estimation de la NAV par un cabinet :

Source : What Is Washington Prime Really Worth? - WP Glimcher Inc. (NYSE:WPG) | Seeking Alpha

Les taux de capitalisation utilisés sont :

Brad Thomas a écrit :

Dijkum’s current estimate for the WPG’s NAV is $17.74 per share, based on a conservative overall 7.95% warranted cap rate. The company’s $2.3 billion strip portfolio would warrant a 6.6% cap rate while the mall assets would warrant an 8.6% cap rate based on his estimates.

A voir à moyen terme si le cours remonte pour réduire la décote sur la NAV ou si c’est la NAV qui va descendre. Probablement un peu des deux, comme sur Dream Office REIT il y a quelques mois.

![]() Hors ligne

Hors ligne

1 #12 01/09/2016 12h36

1 #12 01/09/2016 12h36

- lesson1

- Membre (2012)

Top 50 SIIC/REIT - Réputation : 58

Que le broker ne puisse rien au changement de nom, c’est une évidence. Par contre, il n’y a de raison qu’un changement de nom enclenche la fiscalité. J’ai du WPG chez Binck et DeGiro et mon PRU fiscal n’a pas changé chez Binck. C’est juste DeGiro qui ne sait pas gérer les changements de nom.

"After all, you only find out who is swimming naked when the tide goes out." W. Buffett

![]() Hors ligne

Hors ligne

1 #13 21/01/2017 00h09

1 #13 21/01/2017 00h09

- AleaJactaEst

- Membre (2011)

Top 50 Dvpt perso.

Top 20 SIIC/REIT - Réputation : 245

“ENTP”

Un petit up pour ceux qui suivent la valeur.

Elle est repassée en dessous des 10 usd.

Cours : 9.8 usd.

FFO : 1.8usd/an

Dette : 6.3x l’EBITDA (en diminution)

JCP, Sears et Macy’s représentent moins de 2% du NOI mais occupent prêt de 30% de la surface.

Dividende : 1usd/an soit 10.15% de rendement.

Le P/AFFO est inférieur à 6.

Le management dit ne pas avoir trop de soucis pour se débarrasser des malls qui poseraient problème, qu’il estime à 7% du total de la NOI. D’ailleurs il compte en rendre 6 aux titulaires du mortgage.

On peut s’attendre à une forte pression dans le secteur en 2017 avec les difficultés des retaillers évoqués plus haut. En 2016, le cours était descendu en dessous de 7.

En dessous de 10 usd, le titre ne me semble pas cher, il pourrait peut être même devenir encore moins cher. A surveiller.

D’ailleurs, WPG est toujours investissement Grade avec perspective stable.

Long WPG

![]() Hors ligne

Hors ligne

1 #14 06/02/2017 23h38

1 #14 06/02/2017 23h38

- okavongo

- Membre (2011)

Top 50 Actions/Bourse

Top 10 Invest. Exotiques

Top 50 Crypto-actifs

- Réputation : 242

Mevo a écrit :

WPG owns stores leased to Sears - 56 properties that consist of 11.6% of GLA (gross lease area) and 1.1% of ABR (annualized base rent)

Il y a beaucoup de surface louée à Sears, mais financièrement en soi, c’est pas la fin du monde. Se poserait alors le problème du manque d’Anchor, et le fait d’avoir une grosse surface vide, etc .. Mais est-ce que Sears attire désormais tellement de monde que ça ? Une cloture de tous les Sears, même si ça serait un gros boulot et un gros challenge, pourrait même se révéler positif au final, en redéveloppant les surfaces (éventuellement en loisir ou autre).

Il se pourrait que ce soit plus attractif, et que ça rapporte bien plus (vu ce que ça semble rapporter actuellement …)

Je suis d’accord avec vous. Je vois cette situation plutôt comme une opportunité. Si nous étions dans la file Seritage, nous aurions peut-être plus d’écho ![]()

Je ne vois pas pourquoi Seritage constitue une superbe opportunité grâce à la possibilité de redistribuer les surfaces mais pas WPG ou CBL. Cela tient peut-être à la qualité des malls, mais je n’ai pas les éléments pour juger (et je suis indifférent à la mode des plus beaux malls car ils ne rapportent que des "clopinnettes"). Par contre, je ne crois pas que tous les "anchors" de WPG fassent faillite en même temps. On a donc moins de risques qu’avec Seritage et à sa dépendance à Sears. J’adore ces situations où le marché imagine la fin du monde, ou des malls en l’occurrence. Je n’y crois pas (mais je peux me tromper) et suis donc ravi de pouvoir renforcer WPG et CBL à ces cours qui offrent un rendement supérieur à 10%.

Déontologie : je suis actionnaire de WPG et CBL

![]() Hors ligne

Hors ligne

1 #15 07/02/2017 07h27

1 #15 07/02/2017 07h27

- francoisolivier

- Exclu définitivement

- Réputation : 115

Oui mais si sears ou macy’s ferment, les reits wpg, srg,cbl, etc devront trouver un autre anchor.

Et il n’y a pas foule comme remplacant car les anchors traditionnel sont plutot en train de fermer des magasins.

L’autre solution, transformer en autre chose (cinema, resto, fitness)

C’est long et couteux.

Edit :

> Je ne vois pas pourquoi Seritage constitue une superbe opportunité grâce à la possibilité de redistribuer les surfaces mais pas WPG ou CBL.

Le problème que je vois c’est que tous les REITs voire les retailers (sears, target, jcp, macy’s)

veulent faire la même chose au même moment :

- Coté retailers fermer des magasins

- Coté reits transformer en cinema, resto, fitness, …

On fini par se cannibaliser si sur 2km à la ronde, il y a 5 centres de fitness dans des zones commerciales.

WPG et CBL sont aussi une opportunité, mais les petits plus de seritage que je vois :

- Lampert a interet à privilegier Seritage. S’ils ferment un mall et que cela embete WPG il s’en moque.

- Meilleure qualité des malls.

Dernière modification par francoisolivier (07/02/2017 12h15)

![]() Hors ligne

Hors ligne

1 #16 05/03/2017 19h49

1 #16 05/03/2017 19h49

- Stouf

- Membre (2015)

Top 50 Obligs/Fonds EUR - Réputation : 78

Je suis du même avis. La dette ne semble pas vraiment se réduire au même rythme que les cash-flows. Je pense également que les ventes ne dégagent pas beaucoup de cash, qui est de toute façon consommé dans les capex de maintenance (54.3m) + les projets de redéveloppement (135.2m) + le dividende ( 221.1m).

En effet, ces dépenses (au total 410.6m) ne sont pas totalement couvert par le AFFO (393.1m),

Disclaimer: Je suis actionnaire

Dernière modification par Stouf (05/03/2017 20h18)

Mon dernier article sur SA: Global Supply Shortages: Investing In Containers Through Preferred Shares- Parrainage Degiro

![]() Hors ligne

Hors ligne

1 #17 06/03/2017 21h12

1 #17 06/03/2017 21h12

- AleaJactaEst

- Membre (2011)

Top 50 Dvpt perso.

Top 20 SIIC/REIT - Réputation : 245

“ENTP”

Donc FO, la solution serait de couper le dividende ![]()

Ceci dit, avec un payout ratio de 60/70%, normalement le cash réinvesti devrait "travailler". Selon le management ce cash travail à des taux de 15% (même si la période considérée est floue).

C’est pour ça que ces 6-7% de capi réinvestie chaque année devrait faire croitre le NOI.

Il faut juste savoir si c’est une capex de maintenance ou pas ![]() je pense que y a un peu des deux, une part des travaux qui sert a réparer un mall qui s’use, l’autre part qui sert à l’améliorer.

je pense que y a un peu des deux, une part des travaux qui sert a réparer un mall qui s’use, l’autre part qui sert à l’améliorer.

Je pense que Stouf et moi, aurions aimé que ce cash réinvesti soit plutôt de l’upgrade que de la maintenance, mais soit…

Sinon Peter Lynch disait que dans un cas comme ça il faut regarder les chiffres.

A priori le nombre de mall au USA ne décroit pas.

Les ventes par surface augmentent ces dernières année (je crois chaque année depuis 15 ans), et ce même en 2016.

La demande pour relouer les espaces vides existent et ne semble pas faiblir.

Ceci dit, on peut penser que les "pressions" sur les malls seraient plus du domaine du structurel (donc amenée à durée) que du domaine du cyclique.

Dernière modification par AleaJactaEst (07/03/2017 11h45)

![]() Hors ligne

Hors ligne

3 #18 05/04/2017 16h12

3 #18 05/04/2017 16h12

- PierreQuiroule

- Membre (2014)

Top 50 Portefeuille

Top 10 SIIC/REIT

- Réputation : 249

Juste pour signaler quelques achats d’insiders après la baisse du cours.

Je sais bien qu’IH et d’autres ont fait la douloureuse expérience que ces achats sont parfois mal inspirés (il suffit de regarder la première page de cette fille pour s’en convaincre), mais lorsque l’on parle d’une entreprise qui irait droit vers la catastrophe, j’ai tendance à les trouver très rassurants.

![]() Hors ligne

Hors ligne

2 #19 16/05/2017 11h00

2 #19 16/05/2017 11h00

- Zera

- Membre (2014)

Top 50 Actions/Bourse

Top 20 SIIC/REIT

- Réputation : 291

Après quelques renforcement du CEO le 5 mai, on voit que Bruce Berkowitz s’est joint à la partie.

340 500 actions en date du 31 mars. Sachant que le cours a continué à plonger, il y a de fortes chances qu’il se soit renforcé depuis aujourd’hui.

![]() Hors ligne

Hors ligne

1 #20 16/05/2017 19h10

1 #20 16/05/2017 19h10

- okavongo

- Membre (2011)

Top 50 Actions/Bourse

Top 10 Invest. Exotiques

Top 50 Crypto-actifs

- Réputation : 242

Mevo a écrit :

Mais en tout cas, étant long sur CBL (mais c’est ici pareil sur WPG), je suis agréablement surpris par cette flexibilité qu’ont les sociétés avec leurs malls qui ont des crédits "non-recourse" derrière: Ils peuvent simplement ne plus payer et tout ce que le prêteur peut réclamer, c’est le mall. C’est pratique et très sécurisant en tant qu’actionnaire je trouve. Je ne savais même pas.

Et en bonus, ils peuvent même racheter le mall à une valeur inférieure au prêt qu’ils ont laissé sur les bras des creanciers. En tout cas, c’est ce que vient de faire WPG qui augmente ainsi la rentabilité de son ex-ancien mall. La perte est pour les prêteurs. Pas très "fair" peut-être mais efficace !

Extrait confcall :

Louis G. Conforti a écrit :

This week, we completed a discounted payoff of the $87.3 million loan secured by Mesa Mall for $63 million. Think about it like this, Mesa Mall is the quintessential dominant secondary asset. It was just too darn levered. Whereas the yield on the previous loan was 9%, the yield today after the $24.3 million lender write-down is 13%. So Mark will detail the financial happenings during the quarter, and I just want everyone to rest assured that every action we undertake, whether for capital spend for redevelopment, or in effect, buying back Mesa Mall. All of those are subject to risk-adjusted scrutiny.

Source

Info trouvée grâce à ceci.

Déontologie : actionnaire WPG ET CBL

Dernière modification par okavongo (16/05/2017 21h55)

![]() Hors ligne

Hors ligne

2 #21 17/08/2017 13h11

2 #21 17/08/2017 13h11

- PatN

- Membre (2016)

Top 20 Invest. Exotiques

Top 50 SIIC/REIT - Réputation : 74

WPG

Rappel - Eléments T4 2016

1) le AFFO Payout était faible à 56%,

2) mais l’AFFO a décru de 7% entre 2015 et 2016,

3) et la guidance 2017 entre 1,62 et 1,68$ implique jusqu’à 10% de baisse supplémentaire.

4) Les revenus sont en baisses de 5,1% au Q4/2016

Conclusion : Dividende très bien couvert, mais perspectives en baisses. Pas de hausse de dividende à espérer.

Au T1 2017 :

FFO were $94.0 million, or $0.42 per diluted share. This compares to $91.7 million, or $0.42 per diluted share, during the same quarter a year ago.

Ending occupancy for the total portfolio was 92.7% as of March 31, 2017, flat compared to a year ago. Base rent per square foot for the total portfolio was $21.47, an increase of 0.4%, compared to $21.39 per square foot a year ago.

Inline store sales at the Company’s enclosed properties were $367 per square foot for the twelve months ended March 31, 2017, compared to $376 per square foot for the same period a year ago.

Mais surtout guidance en hausse : on passe de 1,65 à 1,67$. C’est un message positif.

Mon avis

A plus de 12% de rendement pour une société dont le dividende est très bien couvert, qui maintient son FFO, ses prix de location et son occupation et qui augmente sa guidance, c’est pas mal.

Q2 2017

AFFO au T2 2017 was $89.4 million, or $0.40/share versus $94.0 million, or $0.4/share un an plus tôt. This year-over-year decline relates primarily to the net dilution associated with the sale of five non-core assets and the transition to the lender of three Tier 2 encumbered assets since the beginning of the second quarter of 2016.

Ending occupancy for the total portfolio was 92.3% as of June 30, 2017, as compared to 93.0% a year ago. Base rent per square foot for the total portfolio was $21.63, an increase of 0.1%, compared to a year ago.

Inline store sales at the Company’s enclosed retail properties were $368 per square foot for the twelve months ended June 30, 2017, compared to $376 per square foot for the same period a year ago.

Guidance à 1,67$ réaffirmée.

Mon avis

Ils continuent de gérer la situation. Même si toutes les métriques ne sont pas au beau-fixe, la société n’est pas en distressed situation. A suivre

![]() Hors ligne

Hors ligne

1 #22 11/10/2017 16h58

1 #22 11/10/2017 16h58

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Pour WPG comme pour CBL, j’ai l’impression que le meilleur proxy actuellement, c’est regarder le cours de bourse des 10 premiers locataires.

Le marché ne se préoccupe plus de la NAV et semble corréler partiellement les cours de bourse du bailleur à celui de ses locataires.

![]() Hors ligne

Hors ligne

1 #23 11/10/2017 18h42

1 #23 11/10/2017 18h42

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

tcheco a écrit :

Vous n’avez pas renforcé massivement sur ce secteur malgré les cours…

J’y suis déjà surexposé, tout simplement.

La décote sur la NAV est évidente, mais l’avenir pas si clair, en tout cas pour CBL et WPG. Je m’inquiète moins pour Macerich ou Simon Properties Group.

![]() Hors ligne

Hors ligne

2 #24 19/07/2021 10h15

2 #24 19/07/2021 10h15

- gunday

- Membre (2011)

Top 50 Dvpt perso.

Top 50 Vivre rentier

Top 20 Immobilier locatif - Réputation : 411

Si j’ai compris le document lié, vous pouvez si vous avez plus de 12.000 actions demander de nouvelles actions.

Sinon, ou si vous ne souhaitez pas de nouvelles actions, vous aurez une part du cash;

J’ai lu, une estimation de 82cts par action.

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “washington prime group (wp glimcher) : spin-off de simon properties group”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 4 | 1 990 | 25/04/2018 08h25 par Kapitall | |

| 211 | 89 174 | 17/08/2019 13h11 par Macois | |

| 10 | 5 271 | 17/08/2017 14h32 par PatN | |

| 131 | 72 207 | 06/12/2023 11h28 par InvestisseurHeureux | |

| 9 | 3 532 | 05/12/2022 17h46 par InvestisseurHeureux | |

| 48 | 18 545 | 31/10/2022 08h35 par Cayucyucan | |

| 1 100 | 494 229 | 17/03/2022 21h36 par Arthur48 |