Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

1

1  4 #1 25/06/2015 13h59

4 #1 25/06/2015 13h59

- Arnoold

- Membre (2014)

- Réputation : 6

Bonjour à tous,

Après avoir lu attentivement tous les fils de discussion et autres articles sur le traitement fiscal des dividendes de sociétés étrangères (par rapport au pays de domiciliation du compte ou du fonds recevant ces dividendes), j’en suis arrivé à la conclusion qu’à l’intérieur d’un PEA où on compte loger principalement des ETFs, l’optimisation fiscale des dividendes était réellement le point clé d’optimisation à long terme: en effet après 150k EUR apportés en numéraire, il ne sera plus possible de faire d’apport pour acheter de nouveaux titres, et la manière presque exclusive de ré-alimenter l’effet boule de neige sera via le réinvestissement des dividendes qui tomberont sur ce PEA => D’où la nécessité de maximiser ces dits dividendes.

Or, comme mentionné à maintes reprises sur le forum et vérifié sur le prospectus des principaux ETFs ainsi que sur les sites des fournisseurs d’index (S&P, FTSE etc.), la quasi-totalité des ETFs répliquent les index "Total Net Return" i.e. "Dividendes nets réinvestis" i.e. "Dividendes nets de retenue à la source, avec worst case hypothèses sur le taux de retenue à la source": par exemple, MSCI mentionne que "this [net total return] series approximates the minimum possible dividend reinvestment. The dividend is reinvested after deduction of withholding tax, applying the rate to non-resident individuals who do not benefit from double taxation treaties. MSCI uses withholding tax rates applicable to Luxembourg holding companies, as Luxembourg applies the highest rates.” J’ai vérifié sur d’autres fournisseurs d’index et c’est toujours le même principe, exemple Lyxor: "A net total return index assumes that income from the index constituents is reinvested after a deduction is made for withholding taxes. As the withholding tax rates applied to equity dividends depend on the country of domicile of the recipient, index providers usually assume that the dividend recipient is a Luxembourg investor (and therefore subject to the maximum tax rate)." (http://www.lyxor.com/fileadmin/_fileup/ … ternet.pdf)

Avec de rapides calculs, l’impact de ce qui peut sembler un détail à première vue est en fait colossal sur le rendement à long terme des trackers: Sur le temps long, si l’on considère un rendement réel annuel moyen des actions de 7% où 2% sont expliqués par les dividendes et 5% par l’appréciation du prix, alors avec une hypothèse de taux de retenue à la source moyen de 30% (hypothèse qui me semble réaliste car c’est le taux américain et que les actions américaines représentent presque la moitié de la capitalisation mondiale, puis 35% pour la Suisse, 27.5% pour l’Allemagne, 25% pour la France….), la perte de rendement annuel est donc de 2%*30% = 0.6%, ce qui sur le long terme crée un manque à gagner substantiel ! En réalité il est fort possible que la perte de rendement soit encore plus marquée si l’on suppose que les entreprises versent souvent plus de dividendes en période de baisse des marchés (pour compenser) car ces années-ci les dividendes réinvestis permettent justement d’acheter des titres bon marché, donc la moindre retenue à la source a un effet boule de neige en négatif si je puis m’exprimer ici.

P.S.: Les résultats de cet article me semble confirmer les miens: http://europe.etf.com/europe/publicatio … mp;start=5

1er cas pratique: ETF physique éligible au PEA - Vanguard FTSE Developed Europe (VEUR)

Partant de cette base théorique, j’ai voulu étudié en pratique le cas d’un ETF éligible PEA et à réplication physique (car se prêtant à des calculs plus certains que des trackers capitalisant dont le fonctionnement précis du swap - en particulier dans le versement des dividendes - reste obscur) et j’ai choisi le VEUR (Vanguard FTSE Developed Europe) car c’est pour l’instant l’unique ligne dans mon PEA et qu’il me semble le plus intéressant pour une diversification facile sur PEA (réplication physique rassurante, et rapport diversification/TER qui me semble le meilleur du marché).

Selon les calculs ci-dessus (les taux sont tirés du rapport "Deloitte Withholding Tax Rates 2015")(avec hypothèse simplificatrice que chaque société composant l’indice verse le même montant en EUR de dividendes => si quelqu’un a le moyen d’affiner ces données je suis preneur), le taux effectif de retenue à la source serait / devrait donc être compris entre 14.75% et 18.60% (en toute rigueur il faudrait mettre 0% de WHT pour les actions irlandaises puisque le fonds VEUR est domicilié en Irlande, mais cela ne change rien aux résultats).

J’ai ensuite voulu tester ces résultats théoriques en allant les confronter à la réalité des états financiers du fonds (https://www.vanguardfrance.fr/portal/site/institutional/fr/en/investment-products/detail/etf/overview?portId=9520&assetCode=EQUITY##portfolioTB, cf. pdf "Interim Report" i.e. le rapport semi-annuel, page 94) et c’est là que le bât blesse / que les étrangetés commencent:

Lien vers le rapport semi-annuel: vanguard_interim_report.pdf

1) Lorsque l’on calcule le ratio de la ligne « Total Operating Expenses » sur « Total Assets » (qui est selon moi la définition du TER), on obtient 0.15% (6 derniers mois de 2014) ou 0.064% (6 derniers mois de 2013) mais jamais le TER annoncé de 0.12%. Pensez-vous que cela vient du fait que l’on calcule des ratios sur des périodes de 6 mois alors que le TER annoncé sur le prospectus de l’ETF est annuel, ou autre raison ? Par ailleurs, ne pensez-vous pas qu’une mesure plus juste du TER serait « Total Operating Expenses » divisé par « Net Assets Attributable to Holders of Redeemable Participating Shares » (puisqu’en tant que Shareholders nous n’avons pas de claim sur les « Other liabilities ») ?

2) Pourquoi n’a-t-on pas l’égalité comptable "Dividend Income - Foreign Withholding tax = Distribution Paid" ? Pour 2014 le gap est très faible (3k EUR) mais pour 2013 un peu plus conséquent (30k EUR).

3) Comme le fonds traque un indice « Net Return » tout en étant distributif, selon moi la pure logique voudrait que:

i) Le fonds distribue tous les dividendes qui lui sont payés par les titres le composant (mais dans ce cas, cf. question 2).

ii) Il ne reste dans le fonds en fin de période que les titres lui permettant de répliquer l’indice « Price Return ».

Or, dans le cas présent on voit que le fonds garde un bénéfice non distribué de 311k EUR (le chiffre peut sembler faible en valeur absolue, mais en relatif c’est plus du tiers des dividendes totaux qui ont été versés sur les 6 derniers mois de 2014), qui vient des lignes « Net Realised Gain/Loss on Financial Assets Held at Fair Value through Profit or Loss » et « Net Change in Unrealised Gain/Loss on Financial Assets Held at Fair Value ». Si je ne m’abuse:

o « Net Change in Unrealised Gain/Loss on Financial Assets Held at Fair Value » est parfaitement normal, cela reflète simplement la fluctuation du cours des titres composant le fonds.

o En revanche « Net Realised Gain/Loss on Financial Assets Held at Fair Value through Profit or Loss » provient des ventes effectives de titres à l’intérieur du fonds, correct ? Si c’est le cas, ces gains expliquerait-ils selon vous (en plus du point sur la Withholding tax ci-dessous) que l’ETF sur-performe l’indice de manière assez consistante de 0.3% depuis son ouverture ?

4) Quelqu’un comprend-il ce qu’est la ligne « Income Equalisation » ? J’ai lu la définition dans les « Notes to Financial Statements » (page 174) mais c’est flou.

Mais revenons à la Withholding tax:

o Foreign Withholding Tax / Dividend Income = 2.7% (6 derniers mois de 2014) ou 3.5% (6 derniers mois de 2013), ce qui est pour le coup extrêmement éloigné des résultats théoriques obtenus ci-dessus (entre 14 et 18.5%) => Pensez-vous que cela est lié au timing (la majeure partie de la withholding tax serait peut-être payée en janvier, alors que ces chiffres ne correspondent qu’aux périodes Juillet-Décembre), ou bien que le fonds fait des démarches pour récupérer des crédits d’impôts ? Mais si tel est le cas, alors à long terme il est certain que l’ETF sur-performera son indice puisque ce dernier est « Net Return, with worst possible withholding tax rates hypothesis ». Encore une fois, cela expliquerait-il la surperformance du fonds par rapport à son indice d’environ 0.3% sur toutes les périodes depuis son ouverture (même s’il n’est pas ouvert depuis assez longtemps pour tirer des conclusions) ? J’ai pourtant bien l’impression que ce calcul (Foreign Withholding tax / Divided Income) est la bonne logique car si vous faites le test sur le Vanguard S&P 500 UCITS ETF, vous tomberez bien sur un taux de 15%.

Addendum: J’ai trouvé le rapport annuel (https://global.vanguard.com/portal/site/loadPDF?country=se&docId=959, page 74) qui élimine donc les effets timing du rapport semi-annuel, et les ratios sont alors pour l’année 2014 :

Lien vers le rapport annuel: vanguard_annual_report.pdf

- Total Operating Expenses / Total Assets = 0.42%, ce qui est beaucoup plus que les 0.12% annoncés sur le prospectus mais on remarque que la majeure partie des fees provient des « Transaction Fees and Commissions »: pensez-vous que ce fort % est lie au démarrage du fonds (en Mai 2013) qui génère beaucoup de frais en achetant ses titres initiaux ?

- Foreign Withholding Tax / Dividend Income = 5.5% ce qui semble toujours extrêmement bas => Si jamais le fonds obtient en réalité des crédits d’impôts, savez-vous si cela apparaîtrait dans une ligne comptable distincte ou bien si la ligne "withholding tax" est nette de crédits d’impôts potentiels ?

Conclusion: Pour avoir le cœur net sur la withholding tax (taux applicables au fond, et crédit d’impôt demandé ou non par le fond) et le TER, je me propose de contacter Vanguard France (écrire directement à Guy Parent, cf. https://www.vanguardfrance.fr/portal/si … ontact-us, marche-t-il ou avez-vous un meilleur contact ?) mais je préfère d’abord discuter de tout cela sur le forum et réfléchir entre nous pour avoir vos retours, analyses et/ou corrections.

2ème cas pratique, cette fois sur un ETF synthétique éligible au PEA : le Amundi S&P 500 UCITS ETF (EUR ou USD)

Lien vers le rapport annuel: ra_amundietfsp500ucitsetf_201406_francais_eur_2894_xxx_1_3_xxx.pdf

- Tout d’abord, j’ai remarqué que le Amundi S&P 500 UCITS ETF (EUR) et le Amundi S&P 500 UCITS ETF (USD) semblaient en fait n’être que deux parts distinctes du même fonds, et non pas deux fonds distincts: en effet le rapport annuel s’intitule « Amundi ETF S&P 500 UCITFS ETF », sans mention de la devise, et il est mentionné en page 8 que les deux parts (EUR et USD) sont comparés à deux indices distincts:

=> Quelqu’un sait-il précisément comment les deux parts fonctionnent ?

o Pour la part USD, devez-vous d’abord convertir vos devises en USD pour pouvoir acheter des parts ? Si oui alors pas de pb pour la compréhension du reste du fonctionnement.

o En revanche pour la part EUR, cela reste flou pour moi et j’aimerais décortiquer les étapes:

- 1ère étape – Achat d’une part par un client: On achète une part du fonds en utilisant des EUR.

- 2ème étape – Chaque fin de mois / trimestre / année, grâce au swap, le fonds récupère-t-il la performance (qu’est-ce que cela veut dire exactement d’ailleurs ?) de l’indice S&P500 en USD puis convertit les fonds reçus en EUR, ou bien il reçoit la performance de l’indice S&P500 en EUR (mais dans ce cas, où est le benchmark ? et cela ne conflicte-t-il pas avec le rapport annuel et prospectus qui disent que le tracker vise à répliquer le S&P500 en USD ?) ?

- Au niveau de la théorie de l’index répliqué:

o Prospectus et rapport annuel du tracker: « L’indicateur de Référence du Fonds est l’Indice S&P 500, libellé en dollar américain, dividendes nets réinvestis (net return). » => Si l’indice de référence est libellé en USD, alors où peut-on trouver publiquement le benchmark de la part EUR ?

o http://www.koris-intl.com/pdfs/Fiches%2 … /About.pdf : « This version of the index reflects the effects of dividend reinvestment after the deduction of 30% withholding tax ».

- Au niveau de l’optimisation ou non de la withholding tax:

o Etant synthétique, je trouve cela étrange que le tracker réplique l’indice avec « deduction of 30% withholding tax ». En effet, le fonds ne peut-il pas justement conclure un swap avec un établissement américain qui ne sera pas soumis à la withholding tax du tout, et pourra donc verser au fonds Amundi la performance « Total Return » ?

o Ou bien, la contrepartie américaine verse-t-elle un cash-flow qui est considéré comme un dividende et est donc soumis lui aussi à une withholding tax de 30% (ou plutôt 15% d’ailleurs) ?

o En pratique, il est dit pages 6-7 du rapport annuel « La Société de Gestion procède généralement par appel d’offres. Dans le cas présent, un appel d’offre global (contrat d’échange à terme et tenue de marché) a été effectué pour une partie de la gamme de Fonds AMUNDI ETF. De ce fait la Société de Gestion ne s’est pas engagée et ne s’engagera pas, pour ce Fonds spécifique, sur une procédure formelle, traçable et contrôlable de mise en concurrence des contreparties des instruments financiers à terme de gré-à-gré conclus, la contrepartie ayant déjà été sélectionnée à l’occasion de l’appel d’offre global. Le Fonds pourra réaliser ces opérations avec comme contreparties et intermédiaires BNP Paribas SA ou toute autre Société du groupe BNP Paribas SA. » => Cela signifie-il à votre avis que les contreparties d’Amundi dans les swap sont forcément BNP (ou bien une de ses filiales américaines, ce qui permettrait peut-être d’éviter la Withholding tax) ?

- Etude des ratios grâce au bilan et compte de résultat du rapport annuel:

o Frais de gestion et dotations aux amortissements / Total Actif = 0.13% ce qui est proche des 0.15% annoncés. En revanche, le rapport annuel dit « Les frais de gestion n’incluent pas les frais de transaction » => Alors où ces derniers sont-ils imputés ? En page 39 du rapport annuel, le calcul d’un TER (non-audité) de 0.15% est présenté en divisant des « Charges d’exploitation » par la « Fortune moyenne du Fonds » mais ces lignes n’apparaissant pas dans les états financiers, l’information est difficilement vérifiable.

o En revanche aucune ligne relative à la Withholding tax dans les états financiers, donc aucun moyen de tracer ?

o Toujours cette ligne « Régularisation des revenus de l’exercice » que je ne comprends pas tout à fait.

Conclusion: De même pour clarifier le fonctionnement du swap et la raison pour laquelle le fonds ne peut pas répliquer grâce à celui-ci la performance "Total Return" (ou à tout le moins la performance avec 15% de withholding tax et non pas 30%), je me propose de contacter Amundi mais je m’en remets d’abord à vos commentaires afin de d’abord mûrir la réflexion.

Mots-clés : amundi, etf, retenue à la source, s&p500, tracker, vanguard, veur, withholding tax

![]() Hors ligne

Hors ligne

#2 25/06/2015 16h20

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Bonjour,

tout cela est un questionnement intéressent, mais je n’ai pas la réponse à tout loin s’en faut.

Cela étant, je vous livre 2-3 éléments :

- MSCI World depuis 1970 (en $) : 6,5% en price return, 8,9% en net return, 9,7% en gross return

Oui ce n’est pas rien !

On voit bien que 30% des dividendes partent en impôts

- Les ETF physiques tirent des revenus des prêts de titres, ça doit se retrouver dans vos lignes.

Chez Ishares ca fait un revenu de 0,01% à 0,02% seulement cela étant …

- Les ETF synthétiques ont au final tendance à être plus performants que les ETF physiques, et l’optimisation de la fiscalité n’est qu’un des aspect

Au final c’est intellectuellement intéressant, mais je doue (a priori) que vous puissiez en déduire une application pratique.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#3 27/06/2015 20h39

- garprenti

- Membre (2013)

- Réputation : 44

Bonjour Arnoold,

C’est un sujet que j’ai abordé plusieurs fois sur ce forum, et il n’y a à ma connaissance aucun moyen d’obtenir une performance "gross return" sur un indice étranger, que ce soit sur PEA, CTO,où assurance vie, éventuellement quelques petites optimisations si vous avez un faible TMI….

Il ne faut pas oublier que même si la ponction fiscale sur les dividendes n’est pas négligeable, le niveau des frais de gestion annuels est bien plus important, car il ne s’ agit pas d’un pourcentage prélevé sur les dividendes, mais sur la totalité de la somme investie.

L’impact des retenues à la source risque surtout de se faire sentir sur les indices versant historiquement des dividendes importants, un indice REIT,ou High yield sera certainement plus impacté qu’un autre sur le Nikkei, le Nasdaq, ou le Dax…

L’ideal serait de posseder des trackers suivant des indices nationaux, chaqu’un detenu dans le pays qu’il cible, via une enveloppe type PEA, et de piocher dans ces enveloppes depuis un pays qui ne ponctionnerait pas ces sommes…..un peu de la science fiction, mais si vous jetez un oeil au portefeuille du forumeur A7E, vous constaterez qu’il est possible de s’ en approcher, mais que ce n’est pas reproductible par le plus grand nombre!

Bon week end à tous!

Garprenti.

![]() Hors ligne

Hors ligne

1 #4 29/06/2015 07h29

1 #4 29/06/2015 07h29

- Arnoold

- Membre (2014)

- Réputation : 6

garprenti a écrit :

Il ne faut pas oublier que même si la ponction fiscale sur les dividendes n’est pas négligeable, le niveau des frais de gestion annuels est bien plus important, car il ne s’ agit pas d’un pourcentage prélevé sur les dividendes, mais sur la totalité de la somme investie.

Selon moi cette intuition ne résiste pas à l’épreuve des calculs:

- Si on suppose qu’on ne considèrera même pas un ETF dont le TER est supérieur à 0.35%, et étant donné que les moins chers du marché français sont compris entre 0.10 et 0.15%, cela signifie que sur le TER on joue sur une optimisation du rendement annuel se situant entre 0.20 et 0.25% maximum.

- En revanche si on considère un Dividend yield réel annuel moyen de 2% (moyenne historique):

o Avec un ETF qui paie la full WHT (environ 30%) sur tous ses titres, on perd 2%*30% = 0.6%.

o Avec un ETF qui cherche à bénéficier des conventions fiscales (pour l’Irlande par exemple, c’est 15% maximum de WHT avec presque tous les pays), on perd 2%*15% = 0.3% maximum.

o Avec un ETF investi uniquement en titres du pays dans lequel il est domicilié, on perd potentiellement 0.

=> On joue donc sur une optimisation du rendement annuel se situant entre 0 et 0.6% , et de manière plus réaliste si l’on veut conserver une bonne diversification (on exclue alors le troisième cas) 0.3%.

=> L’optimisation de la WHT peut donc être plus importante que l’optimisation du TER.

Maintenant pour la bonne nouvelle concernant le Vanguard FTSE Developed Europe (VEUR), je suis allé regarder les conventions fiscales de l’Irlande avec chacun des pays composant l’ETF et voici ce que les calculs donnent après prise en compte des bons taux (Pour UK, c’est discutable de mettre 0% car en réalité il y a 10% de retenue à la source mais avant même que les dividendes « bruts » soient annoncés par les sociétés ce qui justifie le 0% "virtuel", et ils sont récupérables en crédit d’impôt par les résidents fiscaux anglais uniquement):

=> On voit donc que le tracker ne perd que 10% maximum, i.e. environ 2%*10% = 0.2% de rendement réel moyen annuel.

Lorsqu’on rajoute le TER de 0.12%, cela fait une perte de rendement annuel par rapport au "Total Gross Return" de 0.32%, ce qui représente tout de même un gain de 0.28% par rapport au rendement moyen de l’indice « Net Return » (puisque 2%*30% = 0.6%).

Ainsi selon moi, l’ETF VEUR devrait surperformer son Benchmark de 0.28%, ce qui est justement précisément le chiffre qu’on observe depuis l’ouverture de l’ETF !

De plus en pratique, j’ai l’impression que je ne suis pas le seul à penser que Vanguard optimise la WHT encore mieux puisque Bogleheads confirme mon calcul de 5.5% de WHT payé par l’ETF pour sa première année d’existence (Nonresident alien with no US tax treaty & Irish ETFs - Bogleheads).

=> Si tel est le cas, la conclusion pratique est que cet ETF est selon moi une perle car ce très léger manque à gagner dû à la WHT sur les dividendes (par rapport à un ETF CAC40 français) est largement compensé par la diversification offerte.

garprenti a écrit :

L’ideal serait de posseder des trackers suivant des indices nationaux, chaqu’un detenu dans le pays qu’il cible, via une enveloppe type PEA, et de piocher dans ces enveloppes depuis un pays qui ne ponctionnerait pas ces sommes…..un peu de la science fiction, mais si vous jetez un oeil au portefeuille du forumeur A7E, vous constaterez qu’il est possible de s’ en approcher, mais que ce n’est pas reproductible par le plus grand nombre!

Complètement d’accord sur la théorie (merci de m’avoir fléché vers A7E, très intéressant), maintenant sur la pratique (mis à part le fait qu’il faut déjà avoir la possibilité d’avoir une carrière d’expatrié dans différents pays avec véhicules d’investissement intéressants):

- En phase d’accumulation, savez-vous si dividendes et/ou plus-values réalisés à l’intérieur des véhicules (PEA pour la France, Roth IRA ou 401(k) pour USA, SIPP ou ISA pour UK etc.) conservent leur propriété de défiscalisation même lorsque l’expatrié change de pays (exemple: un anglais installé en France ne devrait-il pas théoriquement payé des impôts sur les dividendes et/ou plus-values de son SIPP ?) ? Auquel cas nous ne serions plus dans de la science-fiction mais dans des cas de figure extrêmement réduits (i.e. par exemple habiter à Singapour avec 0 impôt sur dividendes et plus-values).

- De même en phase de distribution, pensez-vous que ces véhicules étrangers conservent leurs caractéristiques même si le retrait se fait dans un autre pays ? Encore une fois à part passer sa retraite dans un pays similaire à Singapour, je vous suis dans votre perplexité.

Fructif a écrit :

Au final c’est intellectuellement intéressant, mais je doue (a priori) que vous puissiez en déduire une application pratique.

Je vous accorde que cet exercice vise plus à comprendre à fond le fonctionnement des produits achetés qu’à pouvoir agir, mais tout de même:

- Cet analyse exhaustive me permet désormais de contacter Vanguard pour demander le pourquoi du comment des 5.5% (voire moins) de WHT payés par l’ETF, afin de savoir si nous pouvons nous attendre à des ratios similaires sur la vie de l’ETF.

- De même, je vais chercher à contacter Amundi pour avoir plus de précisions sur la WHT de leurs ETFs synthétiques. En leur montrant l’exemple de Vanguard qui semble très optimisé, peut-être cela les motivera-t-il à améliorer leurs pratiques.

![]() Hors ligne

Hors ligne

#5 29/06/2015 09h02

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Je vous souhaite bon courage, car à mon avis il en faudra.

Je ne peux pas comparer VEUR avec d’autres trackers, car ils ne sont pas sur les mêmes indices.

En revanche, je peux le faire sur le SP500. On obtient depuis Juin 2013 (lancement du tracker):

- Amundi : 57,64%

- Lyxor : 54,19%

- Vanguard : 52,18%

- Ishares (Core) : 57,81%

- Ishares (classic/non core) : 52,85%

C’est fait sur les cours de clôture ajustés par Yahoo pour les dividendes (pas sur les VL).

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#6 29/06/2015 21h30

- malcolm

- Membre (2014)

- Réputation : 115

Certes, mais je me suis amusé à superposer les graphes du Amundi SP500 (en USD), du VTI (Vanguard) et de l’indice SP500… Certes le Amundi est plus performant mais le tracking error est bien supérieur. Les graphes du SP500 et du VTI se superposent parfaitement …

![]() Hors ligne

Hors ligne

#7 30/06/2015 08h11

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Bonjour,

Je ne sais pas comment vous vous y êtes pris, mais la réplication synthétiques (Amundi, Lyxor) est réputée être plus précise que la réplication physique (Vanguard, Ishares).

Bien à vous

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#8 30/06/2015 13h42

- malcolm

- Membre (2014)

- Réputation : 115

J’ai tracé les trois graphiques dans un même repère sur google finance. En faisant démarrer le tout à la date la plus ancienne où 500U et VTI existaient en même temps.

![]() Hors ligne

Hors ligne

#9 30/06/2015 14h00

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Oui, mais il y en a une qui est capitalisé (Amundi) et l’autre avec dividendes.

Essayez VOO/VUSD.L/LSPU.L

Malheureusement, les résultats sont assez différents selon la période d’analyse !

Je vous mets une analyse, certes faites par Lyxor, mais j’arrive moi-même plus où au moins aux mêmes résultats !

Mais on s’éloigne un peu de la discussion de base. Nous devrions plutôt continuer sur le file suivant : Trackers : Vanguard France vs iShares vs Amundi ETF vs Lyxor ?

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#10 17/04/2016 08h09

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

J’ai été intrigué par ce que Morningstar a écrit dans un de ses documents sur les ETF

Morningstar a écrit :

Tax Optimisation

Indices make assumptions for the amount of withholding tax applied on the dividends paid by index

constituents. In practice, managers can recoup either a portion of or all of this tax, depending on the

fund’s country of domicile and double tax treaties. This activity, known as tax optimisation or

dividend tax enhancement, can boost a fund’s return relative to its benchmark.

J’ai quand même regardé la retenue à la Source de divers ETF à réplication physique. Ces ETF sont tous Irlandais sauf un basé en Allemagne (Stoxx 600). Je n’ai pas réussi à avoir d’information sur ce sujets sur les ETF physiques de Lyxor ou de DBx basés au Luxembourg. Sur la base des rapports annuels 2015, voilà les résultats :

SPDR Europe

- SP 500 : 15%

- Emerging : 12%

- Europe de l’Euro : 10%

- ACWI IMI 13%

iShares Europe:

- SP 500 : 15%

- US Small : 14%

- Core World : 11%

- Europe : 8%

- Japon : 15%

- Stoxx 600 (DE) : 8%

Vanguard :

- SP500 : 14%

- UK FTSE : 0%

- All World : 11%

- Dev. Europe : 7%

- World : 12%

- Emerging : 10%

- Japon : 15%

Powershares :

- Tous les ETF investis aux US : 15%

- FTSE Rafi 1000 Developpe : 17%

- RAFI Europe Mid/Small : 13%

- RAFI All World 3000 : 16%

- RAFI Emerging : 11%

- Italie : 15%

- Suisse : 33%

Wisdomtree :

- US : 20% (tous les autres sont à 15%)

- Europe : 6%

- Emerging : 13%

- Emerging Small Value : 15%

On voit que les différences ne sont pas énormes (iShares et Vanguard semblent légèrement devant SPDR et Powershares), et en plus elles peuvent être dues à plein de choses comme des sujets comptable ou une répartition géographique un peu différente en fonction des ETF/indices suivis.

J’ai comparé par rapport à la retenue à la source de MSCI calculée pour les indices net return, en la reconstituant pour les zones géographiques :

- Pour les pays en dehors de l’Europe et des US (Japon, Emerging, Suisse …) ça semble coller

- MSCI donne 30% pour les US alors que les ETF arrivent à avoir 30%

- En recomposant la zone géographique Europe j’arrive vers 20-25% pour MSCI, et les ETF arrivent à descendre sous les 10%.

- Pareil pour les World avec MSCI on devrait être aux alentours de 25%, et les ETF descendent dans les faits à 12% (ils s’appuient sur l’optimisation US et Europe)

C’est une bonne technique pour montrer qu’on arrive à coller à l’indice MSCI Net Return. Mais de toutes les façons tous les émetteurs de trackers semblent l’utiliser de la même façon.

Pour les trackers à réplication synthétique, il n’est pas possible d’avoir cette information car c’est la contrepartie du swap qui donne l’indice net return directement. Normalement au Luxembourg, pour les USA la withholding tax est de 30% et non de 15% comme en Irelande, mais vu que c’est géré par la contrepartie, ce n’est pas censé jouer.

Il est probable qu’elle fera payer son swap plus ou moins cher en fonction de la facilité à optimiser cette withholding tax. D’ailleurs, de ce que j’ai lu la réplication synthétique pourrait être plus optimale pour gérer ces taxes, mais je n’ai pas pu vérifier par moi même.

En tout cas, cette optimisation fait partie des nombreuses optimisations possibles, comme le prêt de titre (ou plein d’autres) et c’est vraiment difficile de toutes les appréhender. Donc à mon sens, il faut regarder la tracking différence finale.

Cela étant, si les tracking difference existent, j’ai l’impression qu’elles ne sont pas stables d’une année sur l’autre et par ailleurs elles sont finalement pas si élevé … en tout cas au regard d’un fonds actif classique.

Dernière modification par Fructif (17/04/2016 11h52)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#11 26/07/2017 11h50

- Malolechat

- Membre (2016)

Top 20 Portefeuille

Top 20 SCPI/OPCI - Réputation : 313

“ISFJ”

Bonjour arnold,

Avez vous trouvé reponse a vos interrogations?

Bien cordialement,

Malo

Parrain : Linxea, Boursorama, saxo banque, trade republic, ismo, tesla, Binance, crypto.com, kucoin, etc…

![]() Hors ligne

Hors ligne

#12 09/08/2017 11h09

- Titi0107

- Membre (2017)

- Réputation : 1

L’income equalization est une pratique qui permet de faire varier le stock de revenus global afin de conserver un unitaire égal entre les porteurs.

Si a un instant T le fonds a 1000e de revenus pour 1000 porteurs, chaque porteur détient un revenu de 1..

Si le lendemain le fonds a tjrs 1000e de revenu mais qu’il y a 2000 porteurs, chaque porteur ne détiendrait plus que 0.5e par part sans égalisation.

Par conséquent lors de l’enregistrement comptable de la collecte des 1000 parts, on génère 1000e de revenus supplémentaire afin d’avoir 2000e de revenus et donc tjrs 1 par porteur.

![]() Hors ligne

Hors ligne

#13 24/06/2019 22h40

- Jeryagor

- Membre (2016)

- Réputation : 6

La retenue à la source me semble énorme dans certains cas.

Je suis en train de regarder l’ETF S&P U.S. Dividend Aristocrats de SPDR (domicilié en Europe, non éligible au PEA car réplication physique d’actions US) :

https://fr.spdrs.com/en/professional/et … st-SPYD-GY

Sur la page, on trouve ces deux informations :

- Distribution Yield : 1.48%

- Index Dividend Yield : 2.96%

Ce qui laisse penser que la moitié des dividendes est retenue.

Est-ce que j’interprète mal cette information ?

Avec 30% de flat tax par dessus, il ne resterait plus grand chose. ![]()

![]() Hors ligne

Hors ligne

1 #14 20/11/2022 16h40

1 #14 20/11/2022 16h40

- Loic38

- Membre (2020)

- Réputation : 17

Bonjour,

Je suis pas sur que ma question soit à sa place ici, dites-moi s’il faut ouvrir une nouvelle file.

J’ai des parts du tracker PEA SP500 d’Amundi sous ses formes couvertes en devises (P500H) et non couverte (pE500), et je me pose des questions concernant les dividendes.

En effet, selon le prospectus, le tracker suit les performances de l’indice dividendes nets réinvestis.

De plus, l’indice sp500 est, sauf erreur de ma part, calculé hors dividendes, comme notre Cac40.

Or quand je compare l’évolution de l’ETF et du sp500, les 2 coïncident. J’aurais pensé que le tracker aurait une performance supérieure à l’indice nu, correspondant aux dividendes (diminués des frais). Hors sur la période, le tracker est même en retard !

J’ai pris pour illustrer la part hedgée pour neutraliser l’évolution €/$.

Il doit y avoir quelque chose que je n’ai pas compris ou une erreur quelque part…

![]() Hors ligne

Hors ligne

#15 20/11/2022 17h01

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 337

Message annulé par l’auteur, confusion.

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() Hors ligne

Hors ligne

#17 20/11/2022 18h31

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

Le message ci-dessus ne répond pas à la question.

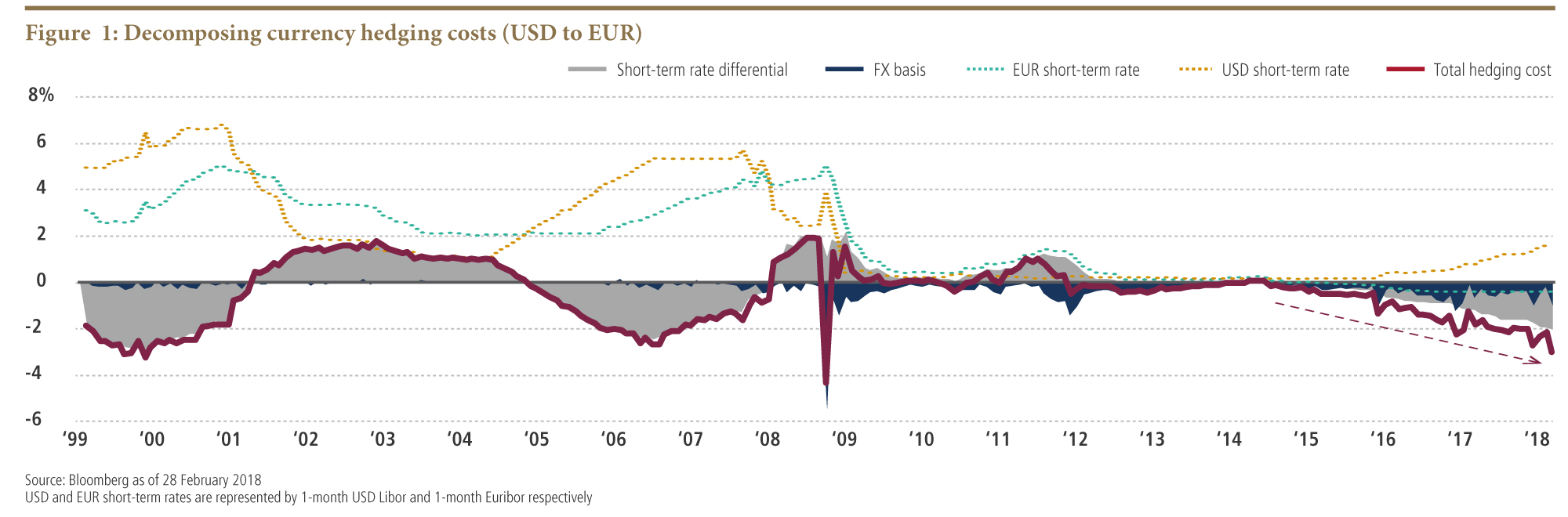

Le S&P 500 est affiché en Price Return, contrairement au P500H, donc si la couverture était parfaite et gratuite le P500H devrait dépasser le S&P 500 PR. Il ne le fait pas car la couverture est loin d’être gratuite, le coût principal actuel étant le spread des taux courts USD & EUR.

Dernière modification par NicolasV (21/11/2022 13h46)

![]() Hors ligne

Hors ligne

#18 20/11/2022 20h36

- MrDividende

- Membre (2019)

Top 50 Année 2023

Top 50 Année 2022

Top 5 Portefeuille

- Réputation : 778

Hall of Fame

Hall of Fame

Bonsoir

En effet, si le coût de P500H était nul (frais de gestion = 0 ET frais internes = 0), alors sa performance serait identique à celle du S&P500 NTR (net total return, donc généralement en retirant 15% de précompte lié au dividendes).

Néanmoins, le hedge a un coût (non affiché clairement), bien supérieur à celui des frais de gestion de l’ETF. Ce coût se retrouve globalement dans le tracking error avec son indice, et tourne en ordre de grandeur à environ 1% par an.

etre-riche-et-independant.com : mon blog

![]() Hors ligne

Hors ligne

1 #19 21/11/2022 10h12

1 #19 21/11/2022 10h12

- Loic38

- Membre (2020)

- Réputation : 17

Donc en gros les frais du hedge plus les frais de gestion plus la WHT "mangent" plus que les dividendes.

Je pensais naïvement que les frais de gestion de p500H étaient supérieurs à ceux de de PE500 (0,28% contre 0,15%) à cause du hege justement. Mais non, on a 2 couches de frais :-(

Moralité : les frais sont toujours sournois et mangent une grande partie de la performance long terme. La partie hedgée de mes tracker sp500 ne sera utilisée que très ponctuellement.

![]() Hors ligne

Hors ligne

#20 21/11/2022 13h44

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

MrDividende, le 20/11/2022 a écrit :

Bonsoir

En effet, si le coût de P500H était nul (frais de gestion = 0 ET frais internes = 0), alors sa performance serait identique à celle du S&P500 NTR (net total return, donc généralement en retirant 15% de précompte lié au dividendes).

Pas tout à fait. Si les coûts du P500H étaient nuls (et il faudrait rajouter réplication + couverture parfaites), la performance serait identique à celle du S&P 500 Gross Total Return. La réplication synthétique de cet ETF permet en effet d’éviter toute retenue à la source aux US.

Par ailleurs le S&P 500 Net Total Return correspond à une retenue arbitraire de 30%. 15% correspond au niveau de retenue à la source subi en pratique par les ETF à réplication physique domiciliés en Irlande et indexés sur le marché US. Ainsi dans un monde parfait, leurs perfs sont / seraient aussi supérieures au S&P 500 NTR.

Loic38 a écrit :

Je pensais naïvement que les frais de gestion de p500H étaient supérieurs à ceux de de PE500 (0,28% contre 0,15%) à cause du hege justement. Mais non, on a 2 couches de frais :-(

Moralité : les frais sont toujours sournois et mangent une grande partie de la performance long terme.

Le TER 2021 du P500H est de 0,15%/an (et non 0,28), identique à la part non couverte.

Oui j’avais fait la même erreur, il faut néanmoins préciser 2 choses :

- le différentiel des taux courts USD-EUR a "explosé" en 2022, passant de ~50 pdb /an à ~240 pdb /an actuellement

- ce poste de "frais" est donc variable dans le temps et a déjà été au contraire une source de profits dans le passé :

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “etf et retenue à la source dans un pea : impact et cas pratique…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 8 | 7 917 | 13/03/2018 09h41 par Spoutnik | |

| 20 | 8 987 | 27/07/2019 21h57 par tikou | |

| 167 | 56 003 | 11/08/2023 23h03 par Patience | |

| 50 | 9 936 | 10/10/2024 22h05 par Geronimo | |

| 11 | 4 436 | 22/12/2017 12h39 par lionelo | |

| 0 | 790 | 11/04/2019 19h25 par Galessin | |

| 91 | 29 118 | 17/11/2024 16h05 par Loustouille |