Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#76 29/09/2014 09h36

- tikou

- Membre (2014)

Top 50 Vivre rentier

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 SIIC/REIT - Réputation : 197

Concernant fortuneo, je ne retrouve donc plus le doc que j’avais lu mais maintenant dans leurs tarifs http://www.fortuneo.fr/datas/files/tarifs_fortuneo.pdf les trackers/ETF sont explicitement exclus de la tarification OPCVM par une petite note de base de page (16).

![]() Hors ligne

Hors ligne

#77 29/09/2014 10h10

- Nikki

- Membre (2010)

Top 20 Dvpt perso.

Top 50 Obligs/Fonds EUR

Top 10 Finance/Économie

- Réputation : 239

Ne vous compliquez pas la vie :

- sur un compte-titres ou un PEA, ces produits se traitent comme une action. Si vous avez accès au marché sur lequel l’ETF est coté, alors vous pouvez l’acheter.

- sur une assurance-vie, donc sous forme d’unité de compte, ils sont plus rarement disponibles et lorsque c’est le cas, c’est souvent avec une commission supplémentaire car l’assureur et le courtier n’ont pas ou très peu de rétrocessions.

Attention au piège de la tentation de la suroptimisation, ou de l’envie d’avoir l’intégralité de l’information avant de passer à l’action. C’est l’action qui compte.

![]() Hors ligne

Hors ligne

#78 29/09/2014 10h23

- tikou

- Membre (2014)

Top 50 Vivre rentier

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 SIIC/REIT - Réputation : 197

Ok merci Nikki.

Vous avez sans doute raison sur ces 2 pièges (micro-optimisation + envie d’avoir la totalité de l’information avant de passer à l’action).

J’attends tout de même l’information concernant boursorama. Si on peut faire des allers retours sans frais sur les ETFs Lyxors au sein de leur offre boursorama 0% (seuls partenaires trackers de boursorama) c’est une donnée intéressante je trouve.

![]() Hors ligne

Hors ligne

#79 29/09/2014 11h08

- tikou

- Membre (2014)

Top 50 Vivre rentier

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 SIIC/REIT - Réputation : 197

J’ai eu boursorama par "chat" qui m’a raccroché au nez et boursorama par "téléphone" qui tient la ligne que vous dites "il faut un compte trading et c’est comptabilisé comme un achat d’action normal".

Je pense qu’il y a un problème dans la rédaction de leurs conditions tarifaires qui permettrait de faire des allers/retours gratuits sur les ETFs Lyxors. J’ai envoyé un email au service commercial pour demander une précision on verra bien si ils me répondent.

mais, sur le conseil de Nikki, je ne vais pas en faire mon nouveau combat de Don Quichotte et plutôt continuer à avancer.

D’après mon interlocuteur boursorama au téléphone, l’offre boursorama 0% n’est accessible qu’aux opcvm hors trackers. Il faudrait passer un ordre par téléphone pour acheter un tracker dans cette offre.

Je cloture donc cette file et vous recommande de rejoindre les files mentionnées par InvestisseurHeureux et PierreP.

![]() Hors ligne

Hors ligne

#80 03/10/2014 08h35

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Bonjour,

J’ai transféré une partie de mes trackers Lyxor qui ne sont plus éligibles sur le PEA sur le "Lyxor Rafi US 1000 PEA", qui est un tracker fondamental/value et plus large que le SP500 / orienté un peu plus mid).

Je trouve que les valorisations intraday (dont ouverture et fermeture) sont assez erratiques, avec des gros écarts avec mon tracker SP500.

Vu que j’investis sur le long terme, ce n’est pas si grave … mais j’espère que c’est un défaut de jeunesse.

Vous avez expérimenté ça sur les nouveaux trackers spécial PEA ?

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#81 03/10/2014 13h34

- BobS

- Membre (2012)

- Réputation : 6

Bonjour Fructif,

Je ne sais pas si c’est le même problème mais j’ai vu une difference entre deux trackers PEA lyxor qui doit être lié à leur popularité.

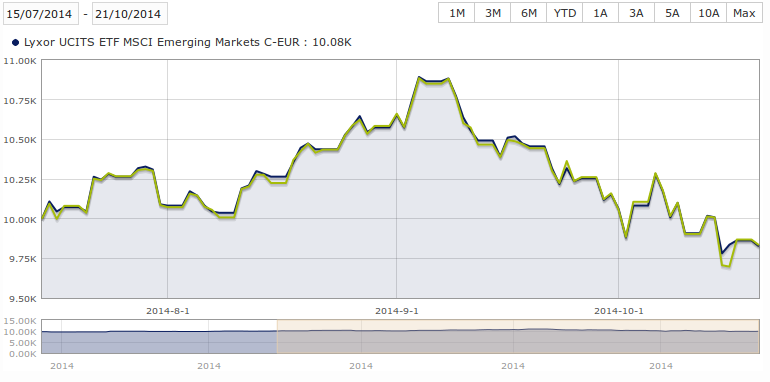

La comparaison ancien et nouveau emerging market:

Les deux etf collent bien.

et la comparaison ancien et nouveau world water index qui a bien moins de volume d’échange:

Un peu plus funky. Cependant sur les performances 1mois/3mois sont identiques (4.25%vs 4.24% et 3.93% vs 3.94%).

Edit: le décalage du debut de graphique est surement du á un versement de dividende début juillet.

![]() Hors ligne

Hors ligne

1 #82 04/10/2014 10h21

1 #82 04/10/2014 10h21

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Bonjour,

Merci de votre retour ; je vois que je ne suis pas seul … j’ai donc décidé d’enquêter :

- 1er tableau : une sélection d’ETF que j’utilise avec leur actif et leur volume quotidien … et leur version spéciale PEA pour Lyxor

- 2e tableau : l’encours (par part, qui est un peu différent des chiffres du premier tableau) des plus importants ETF de Lyxor

- 3e tableau : l’encours des ETF Lyxor spécial PEA

Je suis un peu surpris de voir que l’ETF le plus important, hors €, est le Emerging (devant les US).

Sinon c’est clair que les nouveaux ETFs PEA sont vraiment petits et avec un volume quotidien parfois anémique. Quand je vois des fonds à moins de 1M€ je me pose la question de savoir si cela va durer comme cela.

Au total, la somme des ETF spécial PEA n’est que de 150M€. On est vraiment pas beaucoup à diversifier géographiquement dans son PEA.

Au final, je ne sais pas si c’est une bonne idée d’avoir mis sur le Rafi. Pour le long terme, ce n’est pas si grave et je vais être remboursé des frais de trading (mais pas le spread). Je risque la fermeture de ces ETF. (j’espère qu’ils me remboursont les frais de vente).

Autant Lyxor avant était plutôt plus cher mais avec des plus gros volumes qu’Amundi, autant maintenant il est plus cher et a des volumes équivalents ou inférieurs.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#83 04/10/2014 20h14

Bonjour,

@Fructif, Merci pour les infos. On peut constater sur votre tableau que les nouveaux ETF PEA de Lyxor ont moins de volume et moins d’actifs que les "anciens".

De ce que j’ai pu voir sur le carnet d’ordre du marché le spread semble aussi plus important. Difficile de trouver des chiffres standardisés sur le spread car il varie au cours du temps mais en général la logique veut que moins il y a de volume sur un produit, plus il y a de spread. A la limite pendant les périodes ou il n’y a plus de volume, le spread est géré par des robots qui remplissent automatiquement le carnet d’ordre.

Ces ETF sont récents et tout ça peut encore évoluer. Pour un ETF l’éligibilité au PEA reste de toute façon un avantage indéniable.

Je pense qu’il faut tout comparer et regarder la concurrence quand c’est possible, par exemple sur MSCI World, SP500, Nasdaq, MSCI US, REITs Europe.

Pour certains produits comme les Lyxor Rafi ou Water je n’ai pas vu de produit concurrent. Ca ne veut pas dire que les produits sont mauvais au contraire mais ça limite le choix du fournisseur.

Eric

Dernière modification par EricB (05/10/2014 14h47)

![]() Hors ligne

Hors ligne

#84 04/10/2014 20h35

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Oui je suis d’accord avec vous.

Mais pour le Rafi, je me demande quand même si on ne perd pas la surperformance théorique par les frais plus élevés et la faible liquidité (~plus haut spread). Un bon vieil Amundi SP500 est finalement peut être plus opportun (quitte à mettre un peu de Russell 2000 pour aller vers les mid).

Comme mais frais de courtage sont remboursés ce n’est pas très grave ; mais je pense qu’à l’avenir je renforcerai pas cette ligne.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

1 #85 05/10/2014 09h30

1 #85 05/10/2014 09h30

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Bonjour,

Je continue mon enquête sur les ETF.

Apparemment, le fichier des données sur les ETF est payant NYXdata > Home > Page Not Found

Products/Euronext-ETFs-Master-File

Si par hasard quelqu’un l’avait et pouvait nous faire une petite analyse ce serait génial !

En revanche, il y a des informations sur la Bourse Italienne : Spread analysis - Borsa Italiana

C’est mieux que rien, j’ai donc repris sous excel le fichier pdf d’Août et fait quelques analyses.

En premier lieu, évidemment le spread est correllé au volume (sur le graphique, j’ai enlevé les 10 ETF les plus tradés et ceux qui avaient un volume vraiment trop bas)

Il faut signaler qu’il y a un impact au niveau du spread, mais je suspecte aussi au niveau de la valorisation intrinsèque de l’ETF et le prix de vente. Je n’ai malheureusement pas de chiffres pour étayer cela.

Par ailleurs, j’ai regardé les ETF Lyxor, qui avaient un spread supérieur à 0,5% ; limite maximale pour moi, même dans une optique de long terme.

Sur les Lyxor 75% des ETF avec une liquidité inférieure à 150K€ par jour on un spread supérieur à 0,5%

Pour les 62 ETF avec une liquidité supérieure à 150K€/jour seul 1 a un spread supérieur à 0,5%

Dans le fichier de Lyxor, il ne mettent pas l’ISIN pour tous les ETF (!) donc je n’ai pas pu croiser avec la taille des fonds.

Mais pour en revenir à nos nouveaux trackers PEA, il y en a beaucoup qui sont avec moins de 150K€. Même le SP500 PEA est à moins que ça.

A vue de nez les seuls trackers Lyxor PEA recommandables sont donc : Emerging Market, MSCI USA, Nasdaq, Russia, Dow Jones, SP500 …. et à la limité World pour ceux qui veulent une gestion super simplifiée (mais j’aurai plutôt tendance à recommander quelque chose comme : 40% Msci Europe - 40% Msci US - 20% MSCI Emerging)

Dans la FAQ sur les nouveaux trackers Lyxor indiquait qu’il y aurait la même liquidité que les anciens….

Dernière modification par Fructif (05/10/2014 09h55)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#86 05/10/2014 11h42

- espenlind13

- Membre (2011)

Top 50 Banque/Fiscalité

- Réputation : 116

N’oubliez pas qu’il n’y a pas que Lyxor. La politique tarifaire d’Amundi a sûrement eu pour conséquence une hausse globale de leur encours en ETF, par exemple.

Parrain pour : American Express, Fortuneo, Binck.

![]() Hors ligne

Hors ligne

1 #87 05/10/2014 12h11

1 #87 05/10/2014 12h11

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Je suis bien d’accord avec vous. Déjà qu’Amundi était moins cher ; il devient encore plus intéressant à mon sens.

Cependant, il ne faut pas oublier qu’Amundi et Lyxor … c’est presque la même maison. D’ailleurs ils mutualisent pas mal entre eux leurs activités.

D’ailleurs "Amundi veut doubler les encours sous gestion de son activité ETF et Indicielle d’ici 3 ans"

AOF (1er Ocobre 2014) a écrit :

- Amundi a affiché sa volonté de faire de son expertise ETF et Indicielle l’un de ses axes stratégiques de développement, avec l’objectif d’atteindre 100 milliards de dollars (75 milliards d’euros) d’encours sous gestion d’ici trois ans. « La gestion passive est l’un des segments de la gestion d’actifs qui connaît la plus forte expansion, et représente désormais 15 % des encours sous gestion mondiaux. En particulier, les investisseurs sont toujours à la recherche de solutions indicielles sur mesure dans un environnement en évolution constante », a expliqué le gestionnaire d’actifs.

Valérie Baudson, Responsable du métier ETF et Indiciel chez Amundi, a déclaré : « Notre activité ETF et indiciel fait preuve d’une croissance très forte puisque nous avons attiré près de 6 milliards de dollars de collecte nette depuis le début de l’année. Nous cherchons désormais à en accélérer le rythme en tirant parti de nos deux points forts : notre exceptionnel politique de prix, et notre capacité à innover et à créer des solutions sur mesure telles que celles récemment proposées en gestion Smart Beta, ou encore ISR / à faible intensité carbone.»

Pour information, en comparaison, Lyxor avait en 2013 41,milliards € en ETF

Cela étant, je pense qu’il ne faut pas trop se poser de question. Malgré des frais souvent un peu inférieur, Amundi arrive relativement souvent (à quelques dixième) derrière Lyxor en terme de performance et je ne sais pas d’où cela vient.

Je suis d’ailleurs tombé sur cette analyse (http://www.lyxor.com/fileadmin/_fileup/ … y-2014.pdf), mais elle a été faite par Lyxor. J’ai donc fait un "sondage" rapide pour vérifier, et cela semble être juste.

Il y a une étude assez complète sur le sujet par Morningstar : http://media.morningstar.com/uk/MEDIA/R … y_2013.pdf

Morningstar a écrit :

Is There a Relationship Between Tracking Difference and TER?

The level of a fund’s fees is often assumed to have a significant impact on its level of tracking difference, given that fees and expenses detract from a fund’s performance but not that of the benchmark index. Indeed, we found in our study some relationship between total expense ratio (TER) and tracking difference. The two sets of values exhibited a correlation of 71% and a coefficient of determination, R2, of 0.505, implying that just over 50% of a fund’s tracking difference could be explained by its TER.

Hence a fund’s fees are an important factor in determining its tracking difference, but not the only determinant.

Other factors such as securities lending income, cash drag, tax optimisation, rebalancing costs for physical ETFs and swap fees for synthetic ETFs can all impact a fund’s relative performance.

Dernière modification par Fructif (05/10/2014 15h39)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#88 05/10/2014 15h36

Fructif a écrit :

Dans la FAQ sur les nouveaux trackers Lyxor indiquait qu’il y aurait la même liquidité que les anciens….

Je n’ai pas l’impression que ce soit toujours le cas pour l’instant.

Pour l’investisseur il n’y a pas grand chose à faire hélas à part comparer les données et faire jouer la concurrence (encours, performance, volume, frais, spread, tracking error)… Personnellement je n’aurai aucun scrupule à vendre un Lyxor pour racheter un équivalent Amundi, ou bien l’inverse.

Un fournisseur a aussi la possibilité de prendre des mesures concrètes (de type contrat de liquidité) pour favoriser les échanges, augmenter la liquidité, réduire le spread et rendre le produit plus attractif.

S’il ne le fait pas et que son produit n’est pas compétitif (exemple : 2% de spread et 0.75% de frais sur un ETF avec un volume d’échange quasi-nul), les investisseurs se tourneront naturellement vers la concurence.

Dernière modification par EricB (06/10/2014 19h08)

![]() Hors ligne

Hors ligne

#89 05/10/2014 15h59

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Je suis bien d’accord, mais je n’ai pas trouvé de tableau pour Euronext, disponible gratuitement avec :

- Encours, Performance par rapport à l’indicateur, Spread, Frais, Différence entre la le prix et la valeur des sous-jacents, volume (en nombre de titres et en €), éligibilité au PEA, Physique/Synthétique, Capitalisant/ Distribuant, Indice de référence

Ca doit se trouver dans le lien que j’ai donné sur le site d’Euronext mais il faut s’abonner !

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#90 06/10/2014 14h07

- BobS

- Membre (2012)

- Réputation : 6

EricB a écrit :

Pour l’investisseur il n’y a pas grand chose à faire hélas à part comparer les données et faire jouer la concurrence (encours, performance, volume, frais, spread, tracking error)… Personnellement je n’aurai aucun scrupule à vendre un Lyxor pour racheter un équivalent Amundi, ou bien l’inverse.

Le problème sont les frais de courtage à chaque changement. Sur une banque du type boursorama ca impacte rapidement les resultats si l’on change tous les 2,3 ans. Une solution peut-être seulement d’arreter d’acheter cet ETf sans le vendre et continuer sur un autre.

Les plus gros encours viennent d’acheteur hors-PEA. Si amundi veut garder ses parts, elle va devoir continuer á les seduire or avec son nouveau positionement Lyxor aura de meilleur performance pour les ETF hors PEA. Il y a un risque qu’amundi fasse les même changement á moyen terme.

![]() Hors ligne

Hors ligne

#91 06/10/2014 14h19

- espenlind13

- Membre (2011)

Top 50 Banque/Fiscalité

- Réputation : 116

Pour un portefeuille en constitution, il est clair que l’arbitrage pur et dur revêt l’inconvénient des frais. Mieux vaut conserver la ligne pour éviter les frais de courtage et commencer à bâtir une ligne similaire chez un concurrent, je suis d’accord avec BobS.

Autre avantage : diversification en terme d’émetteurs.

Parrain pour : American Express, Fortuneo, Binck.

![]() Hors ligne

Hors ligne

#92 06/10/2014 20h28

Oui, pour ma part je suis résolumment long terme : je n’aurai jamais vendu mes ETF si Lyxor ne les avait pas rendus inéligibles au PEA. Ceci étant dit, devant cette situation - non souhaitée - nous allons donc devoir supporter une opération de vente/rachat en ayant la main un peu "forcée" par ces changements qui ont été décidés unilatéralement par Lyxor. Il y a bien sur des frais à la clé : courtage, spread. Du coup autant en profiter pour comparer la concurrence sur les produits proposés.

On pourra remarquer que dans certains cas, si la liquidité est faible et le spread important, les frais liés au spread (écart achat/vente) peuvent être bien plus pénalisants encore que le courtage. C’est donc un point à bien regarder si vous comparez 2 ETF concurrents.

Par ailleurs je suis d’accord sur le fait que la diversification en terme d’émetteurs est plutôt une bonne chose.

Dernière modification par EricB (21/10/2014 18h54)

![]() Hors ligne

Hors ligne

#93 14/10/2014 17h42

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Bonjour,

faites attention, il faut faire les démarche sur les Lyxor d’ici la fin de la semaine.

Sinon, dans un article des échos de cette semaine on apprend :

"L’encours de ces ETF équivaut à 9,2 milliards d’euros, dont 600 millions d’euros sont détenus par des particuliers, le reste étant des gérants d’actifs, des assureurs, des caisses de retraite, etc. A quelques jours de l’échéance, près de 80 % des particuliers concernés seraient sortis de ces ETF d’une manière ou d’une autre. Les 30 ETF concernés sont détenus par environ 15.000 porteurs individuels"

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#94 21/10/2014 18h24

- idamante

- Membre (2014)

- Réputation : 48

J’ai acheté le Tracker Lyxor Inde PEA FR0011869320(PINR) il y a un mois. Surpris de la sous-performance, je l’ai comparé au tracker non PEA FR0010361683 (INR) sur 3 mois. Il y a un gros malaise : +5% pour le PINR contre +8% pour le INR!

Il y a un gros malaise chez Lyxor avec ces ETFS déclinés pour le PEA. Je bascule sur Amundi.

PS. La valo du PINR n’est pas actualisée par certains fournisseurs de flux ce soir (bourso, BD etc…). Décidément, ces nouveaux ETFs m’ont l’air mal nés!

![]() Hors ligne

Hors ligne

#95 21/10/2014 18h57

- PierreP

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 83

Bonjour,

J’ai comparé le « Lyxor ETF PEA DJ Global Titans 50 C-EUR » avec son homologue non-PEA

Les 2 courbes se superposent parfaitement.

J’ai voulu refaire la manip avec « LYXOR UCITS ETF PEA MSCI EMERGING MARKETS C-EUR (PLEM) » (FR0011440478) avec son homologue (FR0010429068)

Cependant Quantalys ne connaît pas le 1er et Sicavonline ne connaît pas le 2nd !

Pierre ––– Parrainage : yomoni, wesave, casden, boursorama, fortuneo… Il suffit de m'adresser un message…

![]() Hors ligne

Hors ligne

#96 21/10/2014 19h03

- idamante

- Membre (2014)

- Réputation : 48

Bonsoir Pierre,

Chez Morningstar il y a tout.

Sur 3 mois : -0.79% pour LEM, -1.72% pour PLEM!

![]() Hors ligne

Hors ligne

#97 21/10/2014 19h06

Visiblement Quantalys n’a pas encore référencé dans sa base les nouveaux ETF Lyxor PEA. C’est étonnant de la part d’un site qui est généralement plutôt sérieux et sachant que l’information est publique depuis un certain temps déja…

![]() Hors ligne

Hors ligne

#98 21/10/2014 19h31

- PierreP

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 83

idamante a écrit :

Chez Morningstar il y a tout.

Sur 3 mois : -0.79% pour LEM, -1.72% pour PLEM!

Pourtant, les courbes se superposent…

en bleu : LEM / en vert : PLEM

Pierre ––– Parrainage : yomoni, wesave, casden, boursorama, fortuneo… Il suffit de m'adresser un message…

![]() Hors ligne

Hors ligne

#99 21/10/2014 19h52

- idamante

- Membre (2014)

- Réputation : 48

Je viens de faire le relevé exact 21/07…21/10

LEM : 8.118 -> 8.054 soit -0.79%

PLEM : 11.02 -> 10.83 soit -1.72%

Au passage, en plus, on perd de la précision avec l’absence des 1/10 de centime sur le PLEM.

Il faut fuir ces déclinaisons trackers PEA de Lyxor!

![]() Hors ligne

Hors ligne

#100 01/12/2014 11h54

- BobS

- Membre (2012)

- Réputation : 6

Bonjour,

J’ai été remboursé sur mon PEA par Boursorama des frais de courtage de vente des trackers Lyxor qui n’etaient plus eligibles au PEA mais aussi des frais de courtage d’achat des nouveaux.

Boursorama a écrit :

27/11/2014 Rbt Frais Courtage ETF Lyxor XXXeuros

La valeur remboursée est 8e plus elevée que mon calcul basé sur les Avis d’opération PEA.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “trackers sur pea : quel promoteur et courtier choisir pour ses etfs/trackers ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 6 | 2 237 | 01/07/2020 20h19 par Ririsama | |

| 2 | 1 993 | 03/01/2014 10h25 par Jnmarcs | |

| 10 | 2 827 | 12/04/2019 08h19 par PierreP | |

| 5 | 2 517 | 11/11/2020 17h57 par Princecharmant | |

| 988 | 272 124 | 22/11/2023 19h14 par Cupflip | |

| 426 | 246 890 | 30/09/2024 15h32 par Balance | |

| 66 | 36 369 | 28/07/2020 11h10 par Martinus |