Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#51 01/08/2015 12h00

- Hidalgo04

- Membre (2015)

- Réputation : 40

Superbe !

Je découvre ces 2 contrats qui disposent en effet d’assez d’ETF pour se constituer un joli petit portefeuille diversifié pour le long terme.

-Ce qui me plait chez Puissance Sélection c’est la présence d’ETF small cap et d’ETF Value.

-Ce qui me plait chez Darjeeling c’est la présence d’ETF REITS

L’idéal serait se pouvoir combiner les deux contrats pour se diversifier sur toutes ces classes d’actifs.

Que pensez-vous de l’allocations suivante (dans l’idée de suivre l’allocation recommandée par David Swensen mais en un peu plus agressive):

OBLIGATIONS 20%

-10% fonds euro de Swiss Life

-10% Lyxor ETF EuroMTS 7-10Y InvstGrd DR A/I

REAL ESTATE COTé 30%

-30% Lyxor ETF FTSE EPRA/NAREIT DevEurpD€ A/I

ACTIONS US 20%

-20% Lyxor ETF MSCI USA D-EUR A/I

ACTIONS EUROPE 10%

-5% Lyxor ETF MSCI EMU Growth A/I

-5% Lyxor ETF MSCI EMU Value A/I

ACTIONS MONDE 10%

-10% Lyxor ETF MSCI World D-EUR A/I

ACTIONS EMERGENTS 10%

-10% Lyxor ETF MSCI Emerging Markets C-EUR

"Expect the best, prepare for the worst."

![]() Hors ligne

Hors ligne

#52 01/08/2015 12h53

- Dooffy

- Membre (2014)

Top 50 Dvpt perso.

Top 50 Banque/Fiscalité - Réputation : 218

Bonjour,

En fait la répartition que vous proposez dépendra aussi du reste de vos actifs hors ces AV précises (Contenu d’autres AV, CTO, PEA, etc.)

Je ne suis pas un spécialiste mais pourquoi un panachage aussi important ?

Autrement dit quel est le rationnel derrière votre proposition ? Diversifier pour diversifier ne suffit pas à mon sens.

Bien à vous,

Bien à vous, Dooffy

![]() Hors ligne

Hors ligne

#53 01/08/2015 15h16

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Si elle est cohérente avec votre profil de risque, vos autres avoirs et votre style de revenu alors c’est une très bonne base.

Quelques commentaires :

- Je pense que ça ne vaut pas le coup de mettre de l’argent sur un tracker oblig étatique européen. Le fonds € fera mieux probablement (plus faible frais, effet cliquet, réserve, légère diversification, pas de baisse etc.). Je ferais "all in" sur le fonds € pour la partie sécurisée, surtout que sur Darjeeling vous avez un bon booster sur le fonds € si vous avez une part importante en UC.

- 30% sur les REIT Européens ca me parait vraiment beaucoup quand même. (même si vous prenez le tracker developped et non Europe ça me parait beaucoup)

- Darjeeling ne propose pas de fonds "large bande" sur l’Europe c’est vraiment dommage (n’hésitez pas à leur faire remonter, je l’ai fait), donc pourquoi pas mixer Growth et Value pour faire du blend. Personnellement, j’irais uniquement sur du value, mais ça se discute.

- Ajouter du World me semble assez peu utile car vous allez être à 80% (à vue de nez) en doublon. Si vous y tenez vraiment ajoutez un Australia et/ou un Japan, mais je ne pense pas que ce soit indispensable.

En tout cas avec quelque chose du style, vous avez de forte chance à mon avis de faire (largement) mieux que la gestion pilotée de Boursorama.

Dans votre cas : total cost dans les 1,2% par an !

Bousorama gestion pilotée : total cost dans les 3% par an !

Sur quelque chose qui fait disons 8% par an …

Dernière modification par Fructif (02/08/2015 09h42)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#54 01/08/2015 20h33

- Hidalgo04

- Membre (2015)

- Réputation : 40

Fructif a écrit :

En tout cas avec quelque chose du style, vous avez de forte chance à mon avis de faire (largement) mieux que la gestion pilotée de Boursorama.

Dans votre cas : total cost dans les 0,8% par an !

Bousorama gestion pilotée : total cost dans les 3% par an !

Sur quelque chose qui fait disons 8% par an …

En effet, la messe est dite en ce qui concerne le lien frais/perfos…

Merci pour vos remarques !

Je pense en effet remplacer la portion MSCI World par 50% US et 50% Japon.

Oui la partie REIT peut sembler disproportionnées, mais c’est vrai qu’historiquement cette classe d’actif a eu une rentabilité proche de celle des actions pour une volatilité proche de celle des obligations.

Je vous rejoins en ce qui concerne la value.

Si seulement on pouvait accéder à du tracker small-cap et small-cap-value. Ce serait le pied absolu pour viser du 10-14 de rendement annuel moyen sur longues périodes.

PS: pour info j’aime bcp les portefeuilles de Paul Merriman, aussi !

Comme vous, ils est moins bullish que Swensen sur les REITS. Il en conseille 3% sur le profil offensif.

"Expect the best, prepare for the worst."

![]() Hors ligne

Hors ligne

#55 01/08/2015 20h43

- Trahcoh

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2023

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 450

@Fructif

Bonjour,

Comment calculez-vous les frais de la gestion pilotée de Boursorama svp? Les 3 % que vous citez me paraissent énormes.

“Time is your Friend, Impulse is your Enemy.” John Bogle

![]() Hors ligne

Hors ligne

#56 01/08/2015 20h49

- Hidalgo04

- Membre (2015)

- Réputation : 40

Bonjour,

0,85% (frais de gestion du contrat)+1,5-3% (frais de gestion des unités de compte) = frais totaux entre 2,35% et 3,85%.

"Expect the best, prepare for the worst."

![]() Hors ligne

Hors ligne

#57 01/08/2015 21h16

- Trahcoh

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2023

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 450

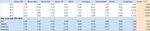

Le tableau fait plutôt apparaître un différentiel de 2.1 % entre l’allocation 50/50 proposée et la gestion pilotée Boursorama, ce qui semble déjà énorme.

“Time is your Friend, Impulse is your Enemy.” John Bogle

![]() Hors ligne

Hors ligne

#58 02/08/2015 07h30

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

@Hidalgo

A mon avis les REIT ont une volatilité tout a fait comparable aux actions et non aux obligations, même plutôt supérieure et parfois largement supérieure (à cause de leur effet de levier/dette) . Au delà de mes propres calculs, jetez un œil sur les factheets des indices Nareit. Par exemple, pour la version developped europe ici. Vous pouvez corroborer avec MSCI, par exemple la version USA (sur 10 ans volatilité des REIT de 26% contre 15% pour les actions !).

L’intérêt des REITs est dans la faible corrélation qui peut arriver de temps en temps.

Vous devriez créer un fil dédier sur votre portefeuille, pour échanger plus précisément.

@Trahcoh

Je comprends que cela vous semble énorme mais c’est bien la "triste" vérité.

La moyenne des 180 fonds actions Boursorama proposés (hors trackers) est de 2,2% et

et 25% des fonds ont des frais supérieurs à 2,4%. Sachant que quand ils vous font une allocation, ils n’ont probablement pas tendance à choisir les fonds les moins chers

Vous ajoutez 0,85% de frais et vous arrivez à 3% de frais annuel !

Pour information, la moyenne les fonds flexibles/allocataires, est à 1,8%, avec une large part obligations qui elle est à 0,6% par an dans le cadre d’un fonds € contre donc 2,65%(1,8%+0,85%).

Dernière modification par Fructif (02/08/2015 09h48)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#59 17/08/2015 19h17

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

merci vivement pour ces remarques très pertinentes, je détenais deux AV en gestion pilotée chez boursorama, j’avais sous-estimé le coût exhorbitant de cette gestion.

Je conserve mon mandat équilibré à défault de mieux par contre je viens de passer le mandat offensif en gestion libre avec une allocation:

75% LYXOR UCITS ETF MSCI WORLD D EUR

15% Lyxor ETF Nasdaq 100

10% Fonds Euro Exclusif

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

#60 17/08/2015 22h52

- Trahcoh

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2023

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 450

90 % actions, bravo pour votre courage. Personnellement j’ai tout basculé sur le fonds euro en avril 2015.

Quelle est la marge de progression des indices choisis selon vous?

“Time is your Friend, Impulse is your Enemy.” John Bogle

![]() Hors ligne

Hors ligne

#61 18/08/2015 13h24

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

Je ne sais pas si il s’agit de courage mais ce portefeuille est (volontairement) sur-pondéré en actions US, le tracker word est 56% USA.

En ce qui concerne le Nasdaq j’avais lu cet article intéressant sur Forbes

Les sociétés tech US (nasdaq) superforment le marché (période 2006/2015)

Il y a eu pour le moment peu d’IPO sur le marché des sociétés tech, les investisseurs privés supportent l’essentiel de l’effort (VCs), on atteint les niveaux de 2000/2001.

En juillet 2015, 72 sociétés sur 107 valorisés > 1B$ étaient aux US

En 2015, les sociétés tech en IPO étaient valorisées 3,6x (sauf exception telles que Uber, Facebook etc) leur revenus contre 6x en 2014 et x26 en 1999.

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

#62 18/08/2015 14h36

- Franc23

- Membre (2015)

- Réputation : 36

J’ai fait grossièrrement les calculs de frais pour le mandat de gestion dynamique de Boursorama dans le cadre de la gestion pilotée. Calcul approximatif car ne tenant pas compte du poids de chaque fonds, j’ai simplement additionner et divisé par leur nombre.

En moyenne, les frais sont de gestion des fonds sont de 1,65% en moyenne. Les frais des fonds vont en effet de 1 à 2,5%

A ajouter aux frais de gestion du contrat soit 0,85 pour les fonds en unités de compte.

Soit 2,5% environ au total, le prix de la tranquillité.

Si j’arbitre vers des trackers comme Maxlille, il y aura toujours 0,85% de frais + 0,45% pour le tracker monde, soit 1,3%, a comparer aux 2,5%.

Maxlille a écrit :

Je ne sais pas si il s’agit de courage mais ce portefeuille est (volontairement) sur-pondéré en actions US, le tracker word est 56% USA.

En ce qui concerne le Nasdaq j’avais lu cet article intéressant sur Forbes

En outre Maxlille, vous avez pris du NASDAQ, ce qui accroit encore votre exposition aux USA !

j’aime bien votre répartition mais j’ai le sentiment que la majorité des analystes voient encore un potentiel de hausse en Europe alors que l’on serait au plus haut aux USA.

![]() Hors ligne

Hors ligne

#63 02/09/2015 17h44

- Franc23

- Membre (2015)

- Réputation : 36

Hidalgo04 a écrit :

Bonjour,

0,85% (frais de gestion du contrat)+1,5-3% (frais de gestion des unités de compte) = frais totaux entre 2,35% et 3,85%.

J’ai appelé aujourd’hui Boursorama qui m’a certifié qu’il n’y avait aucun frais sur les unités de compte (souscription, gestion, arbitrage…), uniquement les frais de gestion du contrat de 0,85, et que d’ailleurs aucun document contractuel n’y faisait référence.

J’avoue que j’ai un doute. Cela vous semble t-il plausible ?

![]() Hors ligne

Hors ligne

1 #64 02/09/2015 17h53

1 #64 02/09/2015 17h53

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Ce n’est que partiellement vrai, ils jouent sur les mots

Comme la performance des UC est nette de frais, ils ne comptent pas ces frais. Mais ils existent bien. Pas doute.

C’est d’ailleurs marqué dans les conditions générales (1ere page notamment)

CG Boursorama Vie a écrit :

Les supports représentatifs des unités de compte peuvent aussi supporter des frais qui leur sont propres. Ceux-ci sont indiqués dans les documents d’information financière (prospectus, document d’information clé pour l’investisseur ou note détaillée) des supports mis à disposition de l’Adhérent par le conseiller ou notamment sur le site internet www.boursorama.com.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

1 #65 02/09/2015 18h15

1 #65 02/09/2015 18h15

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Franc23,

il y a des frais de gestion sur chaque UC, mais effectivement ils sont plus ou moins cachés.

Si Boursorama affirme qu’il y a n’a pas de frais en sus des frais de gestion du contrat Assurance-Vie (0,85 %) et des frais de gestion pilotée (1,00 %), il y a "tromperie" de leur part (ou alors leurs conseillers n’y connaissent pas grand chose).

Dans les 2 cas, c’est assez grave…

Voilà les "frais cachés" des UC :

Ces frais peuvent être de 4 types bien distincts :

• Les frais de transaction (REMARQUE : il n’y en a pas sur les AV)

• Les frais de gestion,

• Les commissions de mouvement,

• Les commissions de surperformance.

Les frais de transaction

Ces frais se décomposent en deux catégories : les frais d’entrée et les frais de sortie. Si les premiers sont assez courants, les seconds sont beaucoup plus rares. Ces frais s’appliquent à l’achat ou à la revente du fonds par une ponction sur le nombre de parts que vous aurez acheté. Si par exemple vous achetez 100 parts d’un fonds avec des frais d’entrée de 2% vous aurez à l’arrivée 98 parts de ce fonds dans votre portefeuille.

Avec des frais d’entrée qui peuvent atteindre 5% pour certains fonds, on comprendra qu’ils constituent un levier important pour la vente.

Les frais de gestion

Les frais de gestion servent essentiellement à rémunérer la société de gestion pour son savoir-faire, les frais de fonctionnement du fonds, ainsi que la distribution du fonds. Ils sont en général compris entre 0,5 % et 3 % par an pour les fonds les plus chers. Inclus dans le calcul de la Valeur Liquidative du fonds, ces frais de gestion sont en quelque sorte « transparents » pour l’investisseur. Néanmoins, plus un fonds aura des frais de gestion élevés, plus ceux-ci impacteront sa performance globale.

Pour un même fonds, les frais de gestion peuvent varier en fonction du mode de distribution (car une partie de ces frais est rétrocédée au distributeur comme les CGPI : en général comprise entre 0,6 % et 0,8 % par an).

- Frais de gestion du contrat AV (0,60% sur Suravenir) : ils rognent le nombre de parts

- Frais de gestion de la maison de gestion (Carmignac…) : ils rognent chaque année la valeur de part

Les commissions de mouvement

Ce sont les frais masqués les plus controversés : ce sont ceux que vous payez lorsque le gérant effectue des arbitrages sur les titres en portefeuille. Les gérants ayant une approche « active » auront probablement des fonds plus chargés en frais que ceux ayant une approche « passive ». Cela laisse aussi la porte ouverte à tous les excès : on peut imaginer qu’un gérant fasse tourner « artificiellement » la composition de son portefeuille afin d’augmenter les commissions de mouvement…

Ces frais sont néanmoins analysables car le DICI a introduit la notion de frais courants qui reprend la moyenne des frais perçus l’année précédente par le fonds au titre des frais de gestion et des commissions de mouvement.

Les commissions de surperformance

Certains fonds appliquent en sus des frais de gestion des commissions de surperformance. Si l’idée est bonne (plus on vous fait gagner d’argent, plus on est rémunéré), il faut néanmoins faire attention à quelques éléments importants. Le point principal : savoir par rapport à quoi la surperformance est mesurée. En général, elle est calculée à partir de l’indice de référence du fonds qui est indiqué dans le prospectus (plus rarement à partir d’un rendement fixe). Lorsqu’il s’agit d’un indice de référence, il est impératif de vérifier que celui-ci est « dividende réinvesti ». C’est-à-dire qu’il intègre bien les bénéfices des sociétés qui le composent. A défaut, le fonds, qui lui intègre les dividendes, battra l’indice artificiellement et facturera des commissions indues.

Même si le fonds perd de l’argent, mais qu’il a fait mieux que le marché, vous paierez des commissions de surperformance. Certains fonds appliquent ces commissions uniquement quand la performance est positive ou appliquent le principe du « High Watermark » qui consiste à ne pas prendre de commission de surperformance tant que le fonds n’a pas dépassé son maximum historique. Les commissions de surperformance ne sont pas comptabilisées dans les frais courants du DICI mais une estimation de leur valeur est prise en compte dans le calcul de la VL.

Cordialement,

Frédéric

![]() Hors ligne

Hors ligne

#66 02/09/2015 20h39

- Franc23

- Membre (2015)

- Réputation : 36

Maxicool a écrit :

une partie de ces frais est rétrocédée au distributeur

Toutefois je pense que généralement le distributeur ne les rétrocède pas à son tour au souscripteur !

Tout cela est bien opaque en tous cas.

![]() Hors ligne

Hors ligne

#67 02/09/2015 21h40

- Trahcoh

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2023

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 450

Je ne pense pas qu’il s’agisse de tromperie. En 3 ans, je n’ai jamais eu une réponse exacte à mes questions chez Bourso via mail.

Bon à savoir avant de souscrire, chez Bourso, soit vous vous débrouillez avec les éléments contractuels fournis sur le site, soit… vous vous débrouillez.

Pas mieux que la banque à l’écureuil niveau des conseillers, mais site au top et gratuit.

“Time is your Friend, Impulse is your Enemy.” John Bogle

![]() Hors ligne

Hors ligne

#68 23/12/2016 17h58

- Samuel222

- Membre (2016)

Top 50 Banque/Fiscalité - Réputation : 95

Bonsoir,

Intéressé par le sujet, je souhaite mettre à jour les tableaux de Fructif sur la période 2011-2016 et vous en faire profiter.

Je bute sur deux difficultés, qui sont une bonne occasion d’apprendre.

* les données de performances annuelles MSCI que je trouve ici ne sont pas celles présentées

* pour le calcul de la volatilité, j’utilise l’écart type géométrique, ce qui ne semble pas le choix fait par l’auteur

Merci de votre aide.

Samuel

![]() Hors ligne

Hors ligne

#69 23/12/2016 18h06

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Ce sera intéressant de voir comment ça évolue, mais il n’y a pas de surprise à avoir.

Pour répondre à vos questions:

1 - C’est la version en MSCI World Euro net return qu’il faut prendre

2 - Il y a plusieurs façons de calculer la volatilité, l’important c’est surtout d’avoir la même façon d’avoir des comparatifs (après il y a différents débats, mais je ne suis pas sûr que ce soit nécessaire de rentrer dans ce débat ici … mais si il est très intéressant)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#70 23/12/2016 18h45

- Samuel222

- Membre (2016)

Top 50 Banque/Fiscalité - Réputation : 95

![]() Hors ligne

Hors ligne

#71 23/12/2016 18h54

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Comme prévu c’est plus que sans appel !

Au fait, vous pourriez poster un reporting de Boursorama ? Ce n’est pas facile d’y avoir accès.

On est sûr que la performance est nette de frais de gestion de l’assurance vie?

Sinon, le tracker CW8 (Amundi World), fait légerement mieux que le World Net - les frais (Amundi World. Mais de toutes les façons c’est anecdotique vu la différence qu’il y a déjà.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#72 23/12/2016 19h29

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

j’ai posté un article comparatif entre plusieurs gestions pilotées (Boursorama, Altaprofits, ING Direct) et des allocations de trackers, il y a peu.

Les chiffres sont plus ou moins les mêmes que le tableau ci-dessus.

J’ai récupéré sur le Net tous les reportings EdR pour Boursorama depuis 2010.

Si ça intéresse quelqu’un, je les met sur un FTP.

Frédéric

![]() Hors ligne

Hors ligne

#73 23/12/2016 19h39

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Maxicool,

C’est très intéressant, mais ca vaudrait aussi le coup de mettre la performance annualisée (sur la période qui permet de correctement comparer), avec la pire année et la volatilitée.

Sinon, est-on absolument sûr de la méthode de calcul de la performance du mandat de boursarama vie (EdR)? C’est ce que cela inclus les frais de l’AV ou est-ce juste la performance des fonds ? (ce n’est pas marqué dans le reporting que vous avez mis en lien sur votre blog)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#74 23/12/2016 20h12

- Samuel222

- Membre (2016)

Top 50 Banque/Fiscalité - Réputation : 95

@Fructif, oui, c’est net de frais, c’est indiqué ici. Cliquez sur "détail des conditions". Merci pour le lien.

@Maxicool, je ne suis client que depuis cette année, donc ces reportings feront plaisir à Fructif et m’intéressent aussi, oui. Merci pour votre blog de qualité. Les liens "voir cet article" en bas de ce billet sont mal implémentés.

![]() Hors ligne

Hors ligne

#75 23/12/2016 21h40

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

> Fructif et Samuel222

Les documents sont ICI.

Sinon, je ne trouve pas le lien cassé évoqué…

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “gestion pilotée boursorama vie : vos avis sur la gestion pilotée ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 5 | 3 692 | 26/08/2013 18h17 par Pit | |

| 19 | 8 297 | 25/11/2023 17h40 par PierreP | |

| 10 | 4 750 | 21/01/2014 20h22 par NicolasVe | |

| 7 | 4 412 | 16/08/2015 11h59 par Jef56 | |

| 44 | 19 146 | 15/03/2016 14h22 par Fructif | |

| 21 | 7 809 | 11/03/2016 14h35 par ClientAssuranceVie | |

| 1 | 1 740 | 07/03/2020 20h21 par julien |