Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

2 #151 04/06/2016 09h45

2 #151 04/06/2016 09h45

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 563

BlackRock le promoteur des ETFs iShares dont la gamme est étendue et que l’on trouve sur le marché US mais aussi sur les autres marchés partout dans le monde a créé un site pour backtester les stratégies smart béta avec ses ETFs depuis 2000.

Il faut s’enregistrer comme ’professionnel financier’ (c’est uniquement déclaratif) pour avoir accès à cette partie du site.

iShares smart factors site

Les backtests concernent seulement le marché US et les supports iShares, mais vous pouvez facilement avoir les performances depuis 2000 de toutes leurs stratégies smart factors et les comparer entre elles et avec le marché.

Comme l’a souvent dit Fructif, on constate que sur cette période (les résultats passés ne sont pas garantis dans le futur) c’est le facteur small caps qui a le plus surperformé suivi du facteur value.

BlakRock a aussi développé un petit site interactif (très bien fait par ailleurs) pour démontrer l’intérêt du low volatility. Le résultat est que le low volatility est meilleur que le marché. C’est un peu tout rose à mon goût mais c’est quand même ce que je suis arrivé à penser au fil de mes lectures et expériences ces derniers mois et la stratégie que je vais mettre en place dans les prochains mois.

Le low volatility + le levier est je trouve un cocktail performant. Certains disent même que c’est un cocktail qui fait partie du succès de Warren Buffett.

Low volatility is king

Ce qui m’ennuie c’est que j’ai peur que cette stratégie soit aujourd’hui déjà trop connue et documentée et qu’elle ne sera plus aussi efficace à l’avenir car déjà trop chère…

D’autres études tendent à montrer que plus que les facteurs c’est la valorisation de départ qui explique la performance des smart béta et que finalement tout revient à un critère bien connu d’acheter ce qui n’est pas cher…

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

1 #152 04/06/2016 12h52

1 #152 04/06/2016 12h52

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Concernant le low volat, je pense que c’est un facteur intéressant à prendre en compte sur le long terme. Cela étant, comme vous dites, il faut faire attention. Il est assez cher en ce moment, notamment parce qu’il est très à la mode. C’est un facteur normalement qui marche bien pendant les périodes de faible croissance/d’inquiétude. Il y a en effet un fly to quality/low volat.

Je pense que le marché (du low volat) ne va pas se retourner tout de suite, car les gens auront envie de low volat encore un certain temps (on est quand même pas en plaine euphorie). Mais comme toujours, il y aura un retour à la moyenne un jour.

Je ne surpondérerais donc pas ce facteur.

J’aurais même tendance à surpondérer les facteurs robustes qui ont le moins bien marché sur les dernières années.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#153 09/06/2016 10h32

- Jakarta

- Membre (2014)

- Réputation : 14

Bonjour,

Je recherche la composition de l’indice "Scientific Beta Developed Multi-Beta Multi-Strategy ERC" sur lequel se base le tracker Global Smart Bêta d’Amundi.

Le composition du fonds est donnée en téléchargeant l’extrait de l’actif du fonds sur cette page (Bienvenue chez Amundi ETF | Amundi ETF Suisse | Professionnels)

Concrètement, j’aimerais connaître l’exposition de l’indice de référence aux différents pays (Europe, UK, USA). Si quelqu’un a trouvé cette info, je suis preneur.

Parrain : Binck, Linxea, ING, Boursorama

![]() Hors ligne

Hors ligne

#154 09/06/2016 12h39

- Gap

- Membre (2014)

- Réputation : 19

Bonjour,

Je me suis intéressé à MGT (LYXOR UCITS ETF DJ GBL TITANS 50) car c’est l’unique tracker accessible sur AV Fortuneo.

Je n’ai pas réussi à trouver la liste des entreprises qu’on achète (indirectement, réplication synthétique) avec cet ETF. Bizarre je trouve ce manque de transparence !

Lyxor a écrit :

50 premières sociétés mondiales sélectionnées au sein de 18 secteurs. Les valeurs sont sélectionnées par Dow Jones selon quatre critères : un risque et une volatilité des cours relativement bas, un leadership établi dans leur secteur au niveau mondial, une capacité bénéficiaire stable, une large diversification mondiale.

S&P Global a écrit :

The Dow Jones Global Titans 50™ Index measures the performance of the largest multinational companies. The index was created in reaction to increased market globalization, providing representation of companies headquartered in countries around the world. Fifty stocks are selected for the index, based on float-adjusted market capitalization, revenue and net income.

Bien que le critère LowVol ne soit pas repris dans la description de l’indice, MGT me semble rentrer dans la catégorie visée par cette file.

Les règles de construction de l’indice sont expliquées dans un guide.

S&P Global a écrit :

Initial Component Selection

a) If a company has more than one class of shares in the index universe, then only the most liquid class is eligible.

b) If a company does not generate revenue from foreign markets, it is ineligible.

c) For countries with significant barriers to direct foreign investment, Dow Jones Indexes may opt to include Depository Receipts (DRs) or other types of offshore listings in the index.

d) A selection list is defined as the largest 100 companies in the index universe by float-adjusted market capitalization.

e) Companies on the selection list are ranked by each of the following:

• Float-adjusted market capitalization

• Sales/revenue

• Net income

f ) For each company, a final rank is calculated by weighting the float-adjusted market capitalization rank at 60%, the sales/ revenue rank at 20% and the net income rank at 20%.

g) The top 50 stocks by final rank are selected as index components.

Mais, encore une fois, j’ai pas trouvé la composition …

J’ai quand même franchi le pas en arbitrant mes UC.

![]() Hors ligne

Hors ligne

#155 12/06/2016 12h31

- palladium

- Membre (2014)

- Réputation : 6

Bonjour,

Voici la composition de MGT que j’ai trouvé sur le site de Lyxor:

ISIN Instrument Name % weight

DE0007236101 SIEMENS AG-REG 9,09%

ES0144580Y14 IBERDROLA SA 8,82%

DE0007100000 DAIMLER AG-REGISTERED SHARES 8,66%

ES0105046009 AENA SA 7,03%

FI0009005318 NOKIAN RENKAAT OYJ 4,60%

ES0173093115 Red Electrica Corporacion SA 4,55%

NL0000009355 UNILEVER NV-CVA 4,52%

ES0122060314 FOMENTO DE CONSTRUC Y CONTRA 4,43%

NL0000303600 ING GROEP NV-CVA 4,42%

DE0007664039 VOLKSWAGEN AG-PREF 4,41%

DE000BAY0017 BAYER AG-REG 4,35%

DK0060534915 NOVO NORDISK A/S-B 4,34%

CH0011075394 Zurich Insurance Group AG 4,34%

BE0003793107 ANHEUSER-BUSCH INBEV NV 4,30%

ES0113211835 BANCO BILBAO VIZCAYA ARGENTA 4,07%

DE000PAH0038 Porsche Automobil Hldg SE 3,89%

DE0008430026 MUENCHENER RUECKVER AG-REG 3,69%

DE0005557508 DEUTSCHE TELEKOM AG-REG 3,60%

ES0105025003 MERLIN PROPERTIES SOCIMI SA 1,99%

NL0010273215 ASML HOLDING NV 1,79%

ES0105066007 CELLNEX TELECOM SAU 0,82%

DE0008404005 Allianz SE 0,76%

BE0003826436 TELENET GROUP HOLDING NV 0,51%

SE0000427361 NORDEA BK DC 0,51%

CH0012221716 ABB LTD-REG 0,14%

FI0009007884 ELISA OYJ 0,14%

DE000A0D6554 Nordex SE 0,13%

DE000CLS1001 CELESIO AG 0,11%

Source : www.lyxoretf.fr/france/fr/retail/etffin … istrib/eur

Il faut aller dans l’onglet Actifs du fonds et télécharger le fichier excel à l’aide du bouton correspondant dans l’encart Top 10 des actifs du fonds.

Dernière modification par palladium (12/06/2016 13h12)

![]() Hors ligne

Hors ligne

#156 12/06/2016 12h48

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 338

Bonjour,

attention la liste d’actions ci dessus reflete les actions détenues en réalité par le tracker, mais le tracker dispose d’un swap pour neutraliser le rendement des actions ci dessus et reproduire plutot le Dow Jones Global Titans index, dont vous retrouvez la factsheet au lien suivant : S&P Dow Jones Indices » Dow Jones Titans Indices » Overview

TOP HOLDINGS (%)

APPLE INC 6.04

MICROSOFT CORP 4.58

EXXON MOBIL CORP 4.04

JOHNSON & JOHNSON 3.39

GENERAL ELECTRIC 3.08

AMAZON COM INC 3.05

FACEBOOK CLASS A INC 2.98

BERKSHIRE HATHAWAY INC CLASS B 2.87

AT&T INC 2.63

JPMORGAN CHASE & CO 2.61

total 35.27%

Vous avez 75% d’actions US dedans.

bon dimanche

Dernière modification par skywalker31 (12/06/2016 13h09)

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() En ligne

En ligne

#157 12/06/2016 13h45

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Par ailleurs, ce tracker n’est pas du tout smart beta. C’est juste les 50 premières entreprises mondiales.

Je n’aime pas trop ce tracker, car il est mal diversifié.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#158 13/06/2016 10h38

- Momox75

- Membre (2016)

- Réputation : 0

Bonjour,

je serais intéressé par l’etf smart beta d’amundi (sous réserve de dispo chez Binck) mais les frais de 0,4% me semble un peu élevés. Peut-on imaginer une alternative avec 1 ou 2 autres etf maximum dans un cadre lazy en pea ?

Parrainage : Fortuneo | Boursorama | SwissBorg

![]() Hors ligne

Hors ligne

#159 13/06/2016 11h40

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Non il n’y a pas d’équivalent.

Les ETF Smart Beta Amundi monofactoriels, moins chers, ne sont qu’Europe.

C’est pour cela que SMRT est un ETF que j’aime bien.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#160 13/06/2016 11h45

- Jakarta

- Membre (2014)

- Réputation : 14

Les nouveaux ETF Europe Quality et Momentum d’Amundi (FR0013140522 et FR0013140514) ne sont toujours pas référencées dans les valeurs pour PEA chez binck.

J’ai écrit un mail pour leur demander de le faire, donc si vous voulez accélérer les démarches n’hésitez pas à en faire de même.

Parrain : Binck, Linxea, ING, Boursorama

![]() Hors ligne

Hors ligne

1

1  2 #161 23/10/2016 13h21

2 #161 23/10/2016 13h21

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 563

Un petit up de cette file à l’occasion d’une série d’articles sur seekingalpha de Dan Bortolotti l’éditorialiste en chef du site canadien de Couch Potato qui est très connu et qui met en avant depuis plusieurs années la gestion indicielle de son portefeuille via les ETFs. Il a publié 10 posts sur le sujet que je vais reprendre pour partie selon ma propre compréhension dans plusieurs posts sur cette file.

Dans cette série, Dan étudie les stratégies smart béta mises en place dans de plus en plus d’ETFs smart béta ou encore appelés factors ou multifactors. Fructif, l’initiateur de cette file et auteur du livre Epargnant 3.0, a souvent parlé et présenté ces facteurs sur le forum. Ces stratégies factorielles ne sont par contre pas présentes dans son livre.

L’appellation smart béta est assez récente mais les préoccupations des chercheurs en finance sur les critères qui expliquent la surperformance sur les marchés financiers sont elles plus anciennes (années 60).

Les premières pistes des chercheurs se sont focalisées sur le risque (CPAM capital asset pricing model). Des modèles ont été définis dont le principe repose sur une notion de risque représenté par un taux de rendement supérieur au taux d’intérêt sans risque de l’économie (les obligations d’état ou Treasury bills) et des écarts de prix (volatilité) aussi différents de la moyenne du marché. Plus la volatilité est forte, plus le risque est fort, et plus le rendement est grand. Cette présentation qui est la base des modèles financiers est critiquée par certains qui mettent en doute l’interprétation unilatérale de ce lien risque / rendement. Par exemple les investisseurs dans la valeur qui ont des rendements supérieurs à la moyenne du marché ne considèrent pas pour la plupart prendre plus de risque; au contraire ils vous diront que leur marge de sécurité (la probabilité de non-perte de capital donc de sur-performance) est plus grande que ceux qui investissent dans l’index (la moyenne) du marché, sous-entendant qu’ils prennent moins de risque.

La grande différence est que le chercheur considère le marché efficient alors que l’investisseur value considère qu’il n’est pas efficient et donc que le prix qui synthétise l’efficience du marché ne peut pas être retenu comme seule mesure de risque du marché.

Une autre différence importante est l’horizon temporel; les modèles de marché sont sur un horizon temporel défini, les investisseurs sur la valeur ne se donnent pas ou presque de limite de temps. On ne parle donc pas forcément de la même chose et la confusion est là.

L’apparition des facteurs est issue d’une volonté de réconcilier ces deux approches en élargissant la notion de risque à des situations autres que simplement un taux de rendement et une volatilité; de la poule ou de l’oeuf, le taux de rendement n’est peut-être pas que la conséquence du risque mais une composante à part entière du risque (les investisseurs sur le facteur qualité représenté entre autre par de forts dividendes considèrent que le risque est réduit sur ces titres alors que le rendement peut être supérieur à celui du marché comme on l’a observé ces deux dernières années).

Sont apparus dans un premier temps les facteurs value et small-cap mis en avant par les fameux Eugène Fama et Kenneth French le bien nommé dans leur modèle Three Factor Model.

Le risque n’est donc plus simplement mesuré par la volatilité des prix mais aussi par un facteur value et un facteur taille de capitalisation.

Fructif dit que ce sont les 2 facteurs les plus forts de tous les facteurs qui sont aujourd’hui mis en avant. Est-ce parce que ce sont les 2 plus étudiés?

Ils ont montré que leur modèle expliquait 95% des performances des actions alors que le modèle précédent n’explique que 70% des rendements.

La porte ayant été ouverte, d’autres facteurs ont été incorporés au modèle comme le momentum (les titres qui ont récemment augmenté continuent d’augmenter et vice et versa), la qualité (les entreprises qui ont de bons ratios financiers surperforment les autres), la faible volatilité (les actions avec une faible volatilité ont de meilleures performances, ce qui est directement opposé aux hypothèses du premier modèle CPAM) pour les principaux.

Fama et French eux-mêmes ont sorti un papier en 2014 (on voit que c’est très récent) sur un modèle mis à jour avec 5 facteurs: value, small-cap, qualité, momentum, faible volatilité.

Finalement ces facteurs représentent eux-mêmes un risque et c’est pour cela qu’ils donnent une meilleure performance. Le risque n’est plus simplement mesuré par la volatilité du prix dans un marché qui n’est pas à 100% efficient mais par des facteurs de risque dont les principaux (mais pas les seuls: on a des facteurs liés à des biais comportementaux comme acheter ce qui a du succès et acheter ce qui a eu du succès, aux plus hauts et aux plus bas des cours donc, ou le facteur de concentration/diversification) sont ceux listés ci-dessus.

Cette vision des facteurs comme des causes de risque supplémentaire (n’en déplaise aux investisseurs value, ils prennent des décisions qui ajoutent du risque à leur portefeuille) s’intègre bien dans la vision générale des classes d’actifs sur les marchés qui sont considérées plus ou moins risquées avec des rendements plus ou moins élevés; les obligations d’état sont considérées moins risquées que les obligations bien notées des sociétés, elles-mêmes moins risquées que les obligations moins bien notées, elles-mêmes que les actions (le marché), elles-mêmes moins risquées que les actions value, ou small-cap.

Désolé de délivrer une nouvelle pique à nos amis investisseurs value mais alors que l’investissement dans les small-caps est généralement reconnu comme plus risqué, l’investissement dans la valeur / value reste présenté par ceux qui le pratiquent comme moins risqué. C’est contraire à la littérature académique sur le sujet et si on reconnait cette littérature (les small-caps sont plus risquées) pourquoi faire une exception du facteur value?

Le facteur value est justement celui que l’on présente en premier dans le prochain post (ou ci-dessous).

Dernière modification par Jef56 (23/10/2016 13h51)

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

1

1  2 #162 23/10/2016 15h34

2 #162 23/10/2016 15h34

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 563

Le facteur Value

Le facteur value est forcément associé à Benjamin Graham qui en 1934 dans son livre Security Analysis le met fortement en avant même si à l’époque il n’est pas directement associé à une meilleure performance que le marché.

Dans les années 70 et 80 des études montrent que les actions qui répondent aux critères value obtiennent de meilleures performances que le marché même lorsqu’elles sont moins volatiles que le marché (en 1960 le modèle CPAM dit que la volatilité est le facteur explicatif d’un rendement supérieur).

En 1977 Sanjoy Base publie un article qui présente la performance des actions plutôt selon un critère de price-to-earnings ratio, le fameux P/E (prix de l’action sur les revenus). Ce critère revient aujourd’hui très souvent dans les commentaires sur la cherté ou pas du marché actions.

C’est aussi un des critères clés de la méthode d’investissement de Peter Lynch.

En 1985 un autre article met en avant le lien entre la surperformance des actions et leur faible price-to-book ratio, le non moins fameux P/B (prix de l’action sur la valeur comptable).

S’ensuit alors une école value qui compare le prix du marché avec les fondamentaux d’une société, avec sa valeur intrinsèque.

La différence entre value et growth est posée: une action est soit bon marché par rapport aux fondamentaux de la société mais sans fortes perspectives de croissance (value), soit la société a des perspectives de croissance de revenus supérieurs tout en étant bien valorisée (growth).

Récemment le débat a eu lieu sur l’action Apple qui était une action growth grâce à ses revenus croissants et qui aujourd’hui devient une action value parce que la croissance des revenus futurs s’effondre.

Dans cette présentation dichotomique une action chère sans perspective de croissance des revenus sera quand même considérée comme une action value (mais du coup une value chère) alors que les growth seront toujours évaluées sur les perspectives de croissance de leurs revenus.

On considère que les growths peuvent avoir des ratios P/E et P/B supérieurs parce que leur croissance leur permettra de les rééquilibrer rapidement. C’est pourquoi les technos comme Amazon ou Facebook ont des P/E complètement délirants. Apple par contre a aujourd’hui un P/E inférieur à 14 ce qui en fait l’action value de 2016 pour beaucoup de gérants (même le grand Warren en a acheté).

En 1992 nos amis Fama et French le bien nommé ont démontré que le critère P/B était celui qui expliquait le plus une surperformance des actions value. C’est ce critère P/B qui rejoint d’ailleurs l’idée de valeur intrinsèque qui est aujourd’hui universellement retenu pour définir une action value.

Pourquoi les actions value surperforment-elles?

Acheter quand le marché a peur et vendre quand il est euphorique ou encore acheter une entreprise extraordinaire à un bon prix plutôt qu’une bonne entreprise à un prix extraordinaire.

Nombreuses sont les petites phrases sur l’idée value qu’il faut payer le bon prix pour une entreprise value.

C’est aussi une notion qu’on retrouve dans l’investissement immobilier: le prix d’achat est ce qui détermine le plus fortement le rendement supérieur d’un investissement.

C’est encore la notion chère à la ménagère qui fait ses courses de faire ’une bonne affaire’. D’où aussi le vocabulaire de soldes, démarques et autres réductions que l’on peut voir sur nos forums pour qualifier certaines phases de marché ou certaines actions.

Le piège serait de croire que parce que ce n’est pas cher, cela en fait une opportunité value. Ce serait bien évidemment trop simple, le prix n’est qu’une partie de l’équation et il ne faut surtout pas oublier la valorisation qui est l’autre partie.

On peut se demander comment sur un marché efficient il est possible qu’il y ait des prix qui ne reflètent pas la valeur réelle de l’entreprise? Cette non efficience de marché ne peut pas être contestée mais elle n’est pas pour l’instant expliquée par la production académique. On en reste que sur des constats sans pouvoir justifier pourquoi certaines entreprises ne sont pas à un prix conforme à leur valorisation.

Cette difficulté vient probablement des multiples paramètres qui peuvent entrer en compte pour déterminer la valeur d’une entreprise, le P/B basé sur une comptabilité n’étant bien sûr pas suffisant. Cela alimente des files entières d’analyses de sociétés avec des hypothèses plus ou moins osées, innovantes ou farfelues, et cela fait aussi le fonds de commerce de beaucoup.

Donc comme ce n’est pas une science exacte et qu’il y a beaucoup d’hypothèses qui se vérifieront ou pas dans l’avenir, le marché n’est pas capable de synthétiser tout cela dans son prix.

La loi des grands nombres étant elle intangible (pour l’instant), on constate donc sur longue période que les sociétés qui présentent cet écart de valorisation performent en moyenne mieux que les autres.

Certains disent que les entreprises value sont plus risquées que les growth car leur revenus sont plus incertains, leurs dettes souvent plus élevées, elles sont plus grosses et lentes au changement. Tous ces risques sont pris en compte par le marché par un prix inférieur.

Au final si elles performent mieux c’est qu’elles étaient plus risquées.

D’autres mettent en avant des biais psychologiques. Une société value a souvent sous-performé dans les mois ou années précédents et cela effraie les investisseurs qui ne regardent que les résultats court-terme. Aussi elles sont moins glamour que les technos par exemple et les investisseurs sont prêts à payer un premium pour celles qui sont glamour (growth) et donc un discount pour celles qui ne le sont pas.

On constate toutefois que selon les cycles de l’économie, les sociétés value et les sociétés growth surperforment ou sousperforment à tour de rôle.

Le fondateur de Vanguard John Bogle, qui n’est pas non plus n’importe qui, pense lui que sur le long terme l’un ou l’autre type de sociétés n’a pas d’avantage sur l’autre et elles délivrent donc une performance comparable.

Le grand Warren Buffet dit lui que le critère growth est un critère comme un autre dans l’évaluation d’une société et que séparer le marché entre les value et les growth est une preuve d’ignorance et non de savoir de la part des gérants et des journalistes. Le critère de croissance est généralement un plus dans l’évaluation de la société, parfois un moins.

Historiquement pendant la décennie 90, les actions value ont sous-performé les actions growth.

Sur les dix dernières années, les growth ont aussi battu les value aux US de 3 points de pourcentage de performance.

C’est d’ailleurs ce qui fait dire aujourd’hui à beaucoup que c’est le tour des value…

Enfin parmi tous les obstacles à surmonter par un investisseur value (la pertinence de l’analyse et des hypothèses, le bon market timing pour la revente) il y a le fameux value trap: une société comme (/chiffon rouge on) Sears qui montre de beaux atours mais qui ne délivre rien sur plus d’une décennie. (/chiffon rouge off)

Le facteur value dans les ETFs

Les ETFs value ne sont pas tous égaux. A la différence d’un ETF full passif sur un indice qu’il va reproduire, un ETF value (qui est aussi considéré comme passif car il applique un algorithme sans décision discrétionnaire) sera différent en fonction des critères value intégrés dans l’algorithme.

Certaines sociétés de gestion vont choisir les actions uniquement sur le ratio P/B, d’autres y ajouteront le ratio P/E ou P/free cash-flows ou d’autres encore comme les révisions des analystes par exemple. Les variations sont infinies.

Certains respecteront les tailles/poids des sociétés selon leur capitalisation boursière, d’autres seront équilibrés, chaque action ayant le même poids.

Un ETF comme le iShares Edge MSCI USA Value Factor ETF (VLUE) retient lui un critère de, attention accrochez-vous, Enterprise Value to Cash Flow from Operations EV/CFO soit (capitalisation boursière + dettes - cash) / Cash from operation.

Stockopédia définit la value par les critères ci-dessous. On ne connait pas le poids de chaque critère dans le scoring du site. Aucun critère n’est prospectif (tous sont évalués sur les valeurs passées). Chaque société est positionnée sur une échelle de 0 à 100, la plus faible étant à 0 et la meilleure à 100. C’est à dire que si le marché est outrageusement sur-évalué une société avec un indice value de 50 peut finalement rien avoir de value dans l’absolu…

- P/B

- P/E

- P/free cash-flows

- rendement du dividende

- P/Sales

- rendement des revenus

James O’Shaughnessy dans son fameux livre ’What Works on Wall Street’ ajoute à ces critères d’autres critères:

- EBITDA/EV

- rendement actionnaire (dividendes + rachats d’action)

La richesse de ces stratégies est que finalement chacun peut retenir ses propres critères pour essayer et arriver à surperformer le marché.

Certains en ont fait des ’formules magiques’ comme le score Stockopedia ci-dessus ou encore le score Piotroski ou Altman ou la formule Greenblatt ou la formule de Graham qui intègrent toutes un ou des critères que l’on peut considérer comme "value".

Dernière modification par Jef56 (23/10/2016 16h17)

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

1 #163 23/10/2016 17h10

1 #163 23/10/2016 17h10

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 563

Le facteur TAILLE / SIZE

Le facteur size se définit comme l’idée que les entreprises de petites capitalisations boursières doivent avoir une meilleure performance que les sociétés à grosses capitalisations boursières.

C’est l’avantage des small-caps et même mid-caps sur les big ou large-caps.

C’est en 1981 que Rolf Banz constate que les petites capitalisations offrent une meilleure performance que les grosses capitalisations.

Ce constat a été théorisé par nos fameux compères Fama et French le bien nommé (ont-ils eu un prix Nobel? Fama oui en 2013 mais pas French le bien nommé) dans leur modèle Three Factor Model de 1992.

La surperformance des small-caps aux US est en moyenne de 2 à 4 points de pourcentage tous les ans depuis 1927. Qu’attendez-vous donc pour avoir des small-caps dans votre portefeuille? Peut-être la mention que les résultats passés ne sont pas garantis dans le futur, ce qui est vrai.

Ce phénomène de surperformance a été constaté sur d’autres marchés que les US.

Pourquoi les actions small-caps surperforment elles?

Une fois de plus la raison principale avancée pour expliquer la surperformance des small-caps est un risque supérieur, récompensé par une performance supérieure.

Les small-caps sont plus fragiles, elles ont un coût du capital supérieur, elles sont plus sensibles aux cycles économiques et ont la fâcheuse tendance à faire faillite plus souvent. Le prix de leurs actions peut varier de façon importante.

Elles sont aussi moins couvertes par les analystes (c’est un des critères de choix de Peter Lynch) et les institutionnels n’y investissent pas. Elles sont moins liquides.

Il est donc normal que les investisseurs récoltent un meilleur retour sur leur investissement.

Toutefois la surperformance des small-caps n’est pas immuable. Il existe aussi des périodes de sous-performance qui sont en général plus fortes que celles du marché. Le market timing devient alors une condition de surperformance discriminante forte.

Aussi le small-cap fonctionne moins bien à l’international qu’aux US.

Certains avancent même qu’il n’y a pas de facteur small-cap et que de la même façon que le modèle CPAM basé sur la volatilité n’avait pas identifié les facteurs mais leur conséquence, le facteur small n’a pas été démontré et serait plutôt le résultat d’autres anomalies de marché accentuées sur cette population plus sensible que les big-caps.

Ces études mettent même en avant les biais de méthodologie (data mining, survivor, coût de transaction) qui seraient la principale cause de la conclusion du facteur size.

Finalement ce facteur size qui est parmi les 3 premiers facteurs identifiés serait le plus spécieux.

D’autres avancent aussi que ce facteur n’existe plus car le marché aujourd’hui est capable de l’évaluer et le prend donc en compte dans ses prix. Ils déduisent cela des études sur les années les plus récentes qui montrent que sur les 36 dernières années (pas mal quand même comme échantillon) les small US ont eu une performance de 11,5% par an (ça fait rêver) alors que les large cap (S&P500) ont performé en moyenne de 11,7% par an (le rêve se poursuit).

Depuis 1979, le marché serait efficient sur ce facteur de taille.

Le facteur size dans les ETFs

Le facteur taille est beaucoup plus évident que le facteur value par exemple puisqu’il concerne uniquement la capitalisation boursière. En général small correspond à une capitalisation inférieure à 2 milliards de dollars US. En-dessous de 300 millions on entre chez les nano-caps.

Il est donc facile de repérer les ETFs small-caps et ils peuvent facilement se comparer les uns aux autres.

En général le nom small-caps est mentionné dans l’appellation de l’ETF.

Aussi certains indices sont par définition des indices small-caps comme le Russel 2000 aux US, donc un ETF qui suit le Russel 2000 sera aussi un small-cap.

Une autre façon aussi de s’exposer aux small-caps sont les ETFs équilibrés "equal-weight" qui vont donner autant de poids à chaque action. C’est à dire qu’une grosse capitalisation aura le même poids dans l’ETF qu’une plus petite, ce qui est un moyen de ’tilter’ l’ETF vers le small-cap.

Un ETF équilibré sur un indice de big-caps restera exposé uniquement aux big-caps bien sûr!

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

1 #164 23/10/2016 18h16

1 #164 23/10/2016 18h16

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 563

Le facteur MOMENTUM

Le facteur momentum se définit comme l’idée que l’action qui a progressé récemment va continuer de progresser sur cette tendance à moyen terme. Idem si le prix a baissé récemment, il va continuer de baisser.

Dès 1993 apparaissent des études qui montrent qu’une stratégie d’achat d’actions qui ont progressé sur les 3 à 12 derniers mois et la revente de celles qui ont baissé apportait une performance supérieure.

En 1999 Mark Carhart publie un papier sur les fonds de gestion en argumentant que ceux qui obtiennent une performance supérieure ne sont juste que des gestionnaires chanceux qui bénéficient d’un effet momentum. Il propose ensuite une nouvelle version du modèle de Fama et French le bien nommé, un modèle à quatre facteurs le Carhart Four Factor Model.

Le momentum n’est pas un phénomène de long terme. Sur une longue période on constate un retour à la moyenne pour toutes les actions.

Mais il faut quand même du temps pour construire le momentum, un peu à l’image du phénomène de pluies pour remplir un bassin. Donc une grosse pluie ou une augmentation importante sur le court terme ne définit pas un momentum pour pouvoir remplir le bassin.

Les études positionnent le momentum entre 2 mois et 12 mois.

Il y a d’autres critères que la variation du prix sur 2 à 12 mois qui peuvent être pris en compte comme les révisions d’analystes ou les ’surprises’ aux résultats trimestriels.

Le facteur momentum est constaté dans de multiples études sur des périodes et des marchés différents. Il est donc peu remis en cause au contraire du facteur size.

Il n’a pas non plus perdu de son intensité dans les années récentes, il serait même d’après Robert Novy-Marx (un descendant de Marx?) plus fort sur les 40 dernières années.

Pourquoi les actions momentum surperforment elles?

De nouveau la première explication mise en avant est le risque. Ces actions qui montrent du momentum ont le risque de voir un brusque revirement du cours plus important que celui de l’action qui est restée pépère. Ce risque additionnel est récompensé par un meilleur rendement.

Les raisons principales avancées pour expliquer ce facteur sont comportementales.

Les investisseurs par example vont sur-réagir aux publications de résultats (on le voit en ce moment) ou vont au contraire mettre plus de temps à intégrer les bonnes nouvelles qui vont se diffuser dans le cours sur plusieurs mois.

A l’extrême après plusieurs bonnes nouvelles, les investisseurs s’emballent et deviennent sur-optimistes sur le titre et s’attendent à recevoir d’autres bonnes nouvelles (par exemple la série de 11 trimestres au-dessus des attentes de Apple sur 2014 et 2015).

Par contre dès qu’une nouvelle déçoit la sanction est sévère (toujours Apple aujourd’hui).

Le momentum existe mais est difficile à capter. Les stratégies momentum ont des rotations de portefeuille supérieures aux autres stratégies.

Les coûts de transaction peuvent amputer les performances.

Il faut aussi de la discipline pour savoir vendre un titre dans une stratégie momentum; à la fois le titre qui a bien progressé et celui que ne bouge pas.

L’écueil le plus répandu sur cette stratégie est le biais commun à la plupart des investisseurs appelé ’disposition effect’ qui correspond à notre propension à nous accrocher aux loosers et à vendre trop vite les winners.

Ce biais comportemental serait lié à la fierté ou satisfaction de la récompense de vendre un titre en plus-value (même si on le vend beaucoup trop vite) opposé à la honte ou insatisfaction du regret de détenir un titre en moins-value (que j’appelle d’ailleurs boulet dans mes reportings, c’est symptomatique de ce biais) alors que seule la valorisation intrinsèque du titre devrait définir sa vente ou son maintien dans le portefeuille.

Ce biais de ’disposition’ est proche du biais d’aversion aux pertes, qui représente la propension des investisseurs à préférer prendre un gain que de réaliser une perte. Ce biais est ancré sur le PRU alors que le bon comportement devrait être ancré sur le prix estimé (valeur intrinsèque du titre). Sur ce point les investisseurs value sont beaucoup plus disciplinés que les autres car ils sont beaucoup plus habitués à sous-performer (oups… humour!).

Le bon comportement d’une stratégie momentum est de garder les titres en forte progression et de se débarrasser des trainards.

Le facteur momentum dans les ETFs

Une fois de plus les ETFs qui utilisent ce facteur généralement le mentionnent dans leur appellation comme le iShares Edge MSCI USA Momentum Factor ETF. Le critère de momentum est fixé à 6 et 12 mois.

La famille EDGE de iShares est la gamme des ETFs factoriels.

Le momentum se mesure par la notion de ’relative strength’ ou ’force relative’ (que la force soit avec vous) qui mesure la variation de prix d’un titre par rapport au reste du marché.

Certains ETFs intègrent les surprises des résultats ainsi que les révisions des analystes.

Ils sont équilibrés ’equal weight’ ou pas.

Certains comme First Trust Dorsey Wright Focus 5 ETF (FV) se basent sur le momentum du secteur/industrie et non d’un titre individuel et vont donc surpondérer un secteur par rapport à un autre.

D’autres comme Cambria Global Momentum ETF (GMOM) ou Horizons Managed Multi-Asset Momentum ETF (HMA.TO) vont prendre en compte le momentum de différentes classes d’actifs (actions, obligations, immobilier, or, matières premières et monnaies).

Stockopedia définit le momentum avec les ratios suivants (leur pondération dans le score n’est pas dévoilée):

- proximité du prix avec le plus haut 52 semaines

- moyenne mobile 50 jours par rapport à la moyenne mobile 200 jours

- force relative (relative strength) 12 mois

- force relative 6 mois

- révision à la hausse des prévisions d’EPS dans le mois pour l’année suivante

- révision à la hausse des prévisions d’EPS dans les 3 derniers mois pour cette année

- pourcentage de révisions à la hausse depuis le dernier rapport de résultats

- révision à la hausse rapportée à l’écart type des estimations

- nombre de recommandations à la hausse sur le mois

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

1 #165 23/10/2016 22h08

1 #165 23/10/2016 22h08

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 563

le facteur FAIBLE VOLATILITE

Le facteur faible volatilité ou low volatility en anglais est certainement le plus surprenant. C’est l’idée qu’une action qui présente un profil de risque inférieur aura une performance supérieure.

C’est en effet très surprenant car les premiers modèles d’optimisation de portefeuille (CPAM) sont basés sur l’assertion inverse que plus un titre est sûr (mesuré par la volatilité de son prix) et moins élevée sera sa performance ou dit autrement plus le titre est risqué (volatile) et meilleure sera sa performance pour récompenser ce risque.

Ce facteur va donc complètement à l’encontre de l’hypothèse de base de l’analyse de la performance d’un portefeuille. D’ailleurs bien que l’anomalie soit constatée dès 1972, Fama et French le bien nommé ne l’ont pas retenu dans leur modèle.

Ce lien inverse (par rapport au modèle CPAM) entre le risque et la volatilité a été observé dès 1972 par Robert Haugen et James Heins sur des séries de 1926 à 1971 avec donc une corrélation négative entre la volatilité et la performance.

Cette anomalie a été observée depuis sur d’autres marchés et à d’autres périodes. Récemment depuis 2014 ce facteur surperforme les marchés US.

Il a été observé aussi sur les marchés obligations.

Il y a deux façons de mesurer la volatilité dans un index ou marché donné. Soit on mesure un écart type (le montant en plus ou en moins par rapport à la moyenne), soit on mesure le béta de l’action qui a deux composantes: la volatilité et la corrélation au marché total.

L’univers de référence est aussi important et peut déterminer des résultats de choix de titres complètement différents si vous analysez la volatilité d’une série d’actions prises au hasard entre elles ou si vous les mesurez à un ensemble par la variance minimum.

En effet une action peut avoir un faible écart type et un béta fort si elle est fortement corrélée au marché. A l’inverse une action à faible béta peut avoir des variations énormes (écart type élevé) mais qui ne sont pas corrélées au marché.

On peut choisir un panier d’actions qui ont un faible écart type ou un panier d’actions dont la variance de l’ensemble est minimum.

Donc en fonction du choix de la méthode, le portefeuille sera très différent. Il est possible d’avoir un ensemble d’actions qui individuellement sont très volatiles mais ensemble forment un portefeuille à faible volatilité si les corrélations se neutralisent.

Le danger de cette stratégie est aussi d’être aimanté vers les secteurs naturellement moins volatiles comme les services publics (utilities), l’immobilier ou les consommations de base et donc d’avoir une répartition de son portefeuille complètement déséquilibrée.

Pourquoi les actions low volatility surperforment elles?

Il est cette fois difficile de dire que la performance supérieure récompense un risque supérieur parce qu’il est difficile de dire qu’une action à faible volatilité est plus risquée; c’est intuitivement plutôt le contraire que l’on pense.

La littérature financière considère d’ailleurs que la volatilité et le risque sont synonymes.

On se replie alors de nouveau sur les biais comportementaux avec le biais de la prime au glamour. C’est le biais du joueur de loto qui ne regarde pas les probabilités de gains mais le montant total qu’il peut gagner. L’investisseur qui voit une action avec des variations de prix fortes est prêt à payer plus cher pour gagner plus. Au final il aura donc une moindre performance (parce qu’il aura payé trop cher) pour un risque supérieur.

A l’inverse celui qui ne recherche pas le glamour avec une action à faible volatilité comme Air Liquide paye le bon prix et obtient au final une meilleure performance alors que le risque est moindre.

Aussi les institutionnels peuvent jouer un rôle; pour prendre une décision d’intégrer une action dans le portefeuille d’un fonds, c’est plus simple si c’est une action glamour dont le cours a récemment beaucoup varié et qui est aussi présente dans la presse (la volatilité est appréciée et fait vendre des articles). Cet intérêt pour les actions à forte volatilité amène à les surpayer et au final à obtenir une performance moindre avec ces titres.

Inversement les titres low-volatilité surperforment.

Personnellement je verrais en fait le même phénomène pour justifier la surperformance des titres low-volatilité. Dans un monde où le risque est perçu à tous les coins de rue ou à chaque décision d’une banque centrale, l’investisseur recherche de la sécurité et recherche les titres low-volatility et est prêt à surpayer pour les obtenir. Tant que ce phénomène dure, les rendements des titres low-volatilité vont être supérieurs. Ce serait en fait plus un phénomène de momentum qu’un phénomène propre à la faible volatilité!

Ainsi on réconcilie l’observation et l’orthodoxie académique qui associe le risque à la volatilité.

Les gestionnaires d’ETFs vont palier le risque de concentration sur les secteurs naturellement peu volatiles en s’imposant des répartitions par secteurs. En faisant cela ils se rapprochent finalement plus d’un portefeuille équi-pondéré par secteurs plutôt qu’un portefeuille low volatility.

Une autre limite des ETFs low volatility est la perception des investisseurs qui risquent d’être très déçus s’ils s’imaginent qu’un ETF low volatility va protéger leur portefeuille contre une baisse. Cela reste des actions et si l’on veut se protéger des variations il faut plutôt investir une partie sur les obligations ou en cash.

Le facteur low volatility dans les ETFs

Une nouvelle fois, un ETF low volatility c’est comme le Port-Salut, c’est écrit dessus.

Il faut alors comprendre les méthodes de calcul de volatility pour savoir où l’on met les pieds.

BMO utilise le béta, PowerShares utilise les écart-types les plus faibles et iShares et Vanguard utilisent la variance minimum d’un ensemble.

Ce facteur est probablement le plus difficile à cerner et personnellement je ne suis pas sûr qu’il existe à part entière mais qu’il serait plutôt la conséquence d’un effet momentum de recherche de sécurité. Cette interprétation a l’avantage d’être compatible avec la théorie financière qui mesure le risque par la volatilité.

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

1

1  5 #166 23/10/2016 23h32

5 #166 23/10/2016 23h32

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 563

Le facteur qualité

Le facteur qualité se définit comme l’idée que les sociétés qui ont un bilan solide (peu de dettes) et qui sont profitables ont tendance à avoir une meilleure performance.

Ce facteur qualité est aussi difficile à définir car il recouvre des notions d’avantages compétitifs, de bilan équilibré, de revenus stables ou encore de fortes marges.

Cette anomalie si elle était intégrée par le marché efficient devrait rendre ces titres plus onéreux et donc ne pas permettre de surperformance. Il y a déjà le facteur value pour expliquer une sous-valorisation du marché.

Ce facteur est donc surprenant car il est basé sur des caractéristiques de qualité qui ne seraient pas prises en compte dans le prix des actions, alors que le facteur value est lui basé sur des prix qui ne tiennent pas compte de la qualité du titre.

La frontière est donc ténue entre le facteur value et le facteur qualité.

En 2012 Robert Novy-Marx (le même) publie un papier qui montre que les profits bruts d’une société rapportés à ses capitaux était un critère qui expliquait la surperformance aussi bien que le facteur value.

Fama et French le bien nommé eux-mêmes intègrent la notion de profitabilité dans le critère value dans leur modèle révisé.

Aujourd’hui le facteur qualité est défini par des critères au-delà de la profitabilité. Ces critères peuvent inclure aussi la croissance, la volatilité, le levier financier, la récurrence des revenus ou encore le dividende.

MSCI utilise un facteur qualité défini comme le rendement des capitaux propres et la dette sur capitaux ainsi que la stabilité des revenus.

Pourquoi les actions qualité surperforment elles?

Il est aussi difficile d’expliquer la performance de ce facteur par une notion de risque supplémentaire. Si une société a un meilleur bilan, il est contre intuitif de dire qu’elle est plus risquée.

Peut-être est-ce parce que les entreprises qualité ont de meilleurs marges et revenus et que le marché anticipe une concurrence accrue pour venir capter ces revenus et donc intègre ce risque par un surplus de performance?

Certains suggèrent que les investisseurs ont un fort appétit pour ces sociétés avant et pendant des cycles récessifs faisant augmenter leur prix alors que dans un cycle en croissance ils prennent plus de risque sur des sociétés moins ’qualité’.

A mon avis cette interprétation ressemble aussi beaucoup à un effet momentum.

D’autres disent aussi que les investisseurs payent les revenus qui font les titres de presse et délaissent les sociétés qui délivrent de la qualité régulière les sous-évaluant.

Puisqu’il n’y a pas de définition précise de la qualité qui semble être une composante de la value, il est difficile d’identifier des stratégies qualité.

Aussi ce facteur est le plus récent et il y a peu de recul.

C’est aussi un facteur ’à la mode’ qui sert de caution au lancement de nouveaux produits. Son utilisation marketing avant tout amène aussi à de la prudence sur ses effets réels.

Le facteur qualité dans les ETFs

Ce facteur est aussi souvent mentionné dans l’appellation de l’ETF.

Il est aussi souvent associé aux stratégies dividendes et à la faible volatilité. Ce n’est finalement pas étonnant que les facteurs les plus récents et les moins faciles à définir se retrouvent amalgamés.

Stockopedia définit son score qualité comme suit:

- retour sur capitaux investis

- profits sur capitaux

- free cash flow sur capitaux

- stabilité des marges opérationnelles

- stabilité de la croissance des ventes

- score Piotroski qui est fortement pondéré (revenus nets, cash-flows opérationnels, rendement sur capitaux, qualité des revenus, levier décroissant, liquidités croissantes, pas de dilution, augmentation des marges brutes, rotation des capitaux)

- Altman score (mesure de risque de banqueroute)

- Beneish M-score (mesure de manipulation des comptes)

- levier financier

On voit qu’il y a des critères redondants et que c’est un facteur un peu fourre tout.

Il semble difficile de croire qu’il soit vraiment discriminant par rapport aux autres facteurs. Je pense que ce facteur est plus descriptif (pourquoi une action performe) que prospectif (pourquoi une action va performer).

Conclusion

A la lecture de ces posts de Dan Bortolotti je retiens que les 2 facteurs les plus forts sont le VALUE et le MOMENTUM.

Fructif notre éminence sur le sujet considère lui que les facteurs les plus efficaces sont le VALUE et le SIZE.

ETFs multi facteurs

Pour diversifier son portefeuille on peut utiliser plusieurs facteurs de surperformance.

De plus comme on l’a dit, certains facteurs peuvent sous-performer pendant certaines périodes et il faut donc pouvoir varier les sources de surperformance.

Fructif (toujours lui désolé) insiste souvent qu’un investisseur qui investit sur la VALUE doit s’attendre à observer des périodes de sous-performance et qu’il doit tenir sa position pendant ces moments.

En effet beaucoup d’investisseurs vont sortir de leur position si elle sous-performe à court ou moyen terme et passeront donc à côté des gains observés en moyenne sur le long terme lorsque le marché va reconnaitre le facteur value.

D’après MSCI sur les quarante dernières années, le facteur MOMENTUM était négativement corrélé au facteur VALUE et au facteur SIZE.

De même QUALITE et SIZE sont sur cette période négativement corrélés.

Une stratégie multi facteurs vous permet donc de capter la performance là où elle est sur un cycle donné.

Mais finalement ces sur et sous-performances ne s’annulent elles pas?

L’ETF PowerShares DWA Momentum & Low Volatility Rotation Portfolio (DWLV) est un ETF d’ETFs momentum et low volatility qui essaie de capter les ETFs qui surperforment sur la période en révisant l’allocation tous les mois. Cet un ETF encore récent (moins de 1 an) mais pour l’instant en pertes.

Chez Goldman Sachs leur gamme multi facteurs s’appelle ActiveBeta. Elle est aussi récente mais les premiers résultats sont encourageants.

Chez State Street leur gamme multi facteurs s’appelle SPDR StrategicFactors.

Chez iShares leur game multi facteurs s’appelle iShares MSCI Multifactor.

Certains autres s’appellent Risk-Weighted ou encore Diversified Multi-Factor.

Conclusion

Lorsque vous investissez dans un ETF factoriel ou multi factoriel il faut savoir un minimum ce que vous achetez et ce que vous pouvez en attendre.

Cela évitera des désillusions si vous pensez investir dans un produit miracle (cela n’existe pas).

On a peu de recul pour savoir si ces ETFs peuvent réellement surperformer le marché.

Les ETFs mono factoriels sont plus lisibles que les multi-factoriels qui s’approchent pour certains carrément d’une gestion active comme un fonds de gestion. D’ailleurs les frais de gestion augmentent sur ces ETFs.

Il ne faudrait pas que l’investissement factoriel soit l’excuse pour la profession de revenir à des produits chargés en frais qui ont été massivement rejetés avec la démocratisation des ETFs indiciels.

Dan Bortolotti conclut sa série avec une citation de Benjamin Graham que j’ai reprise comme signature en la paraphrasant car elle était trop longue pour tenir sur une ligne.

"To achieve satisfactory investment results is easier than most people realise; to achieve superior results is harder than it looks" Benjamin Graham.

Les ETFs n’existaient pas à l’époque de Graham bien sûr mais cette réflexion s’applique aussi très bien à cette catégorie d’investissements.

Il est facile d’obtenir une performance satisfaisante (il suffit d’acheter un tracker monde comme le dit he oui une fois de plus Fructif. Il me paye au nombre de citations de son nom).

Obtenir une meilleure performance (grâce aux ETFs factoriels par exemple) est plus difficile qu’il n’y paraît… en effet.

Je suis assez fier de ma paraphrase en signature car à ce que dit Graham j’ai ajouté une dimension temporelle qui sous-entend que c’est vraiment dur car on le pense toujours après l’avoir vécu et elle ajoute une touche d’humilité indispensable dans le domaine de l’investissement. La dimension temporelle sous-entend aussi qu’il faut se lancer et ne pas rester spectateur, c’est en marchant qu’on apprend à courir.

Dernière modification par Jef56 (24/10/2016 00h32)

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

#167 31/10/2016 19h29

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Voilà un très beau résumé de la littérature sur le sujet.

Effectivement, les facteurs avec lesquels je suis le plus à l’aise sont le small value et le momentum. Les deux critères sont robustes dans le sens cartésien du terme: ils fonctionnent dans de nombreux marchés géographique, à de nombreuses époques, et même si on change un peu la formule.

Par ailleurs, la performance de ces facteurs est vraiment forte.

Enfin, je trouve que le small value s’explique vraiment bien à la fois si on prend en compte la théorie des marchés efficients et la finance comportementale. Le momentum s’explique moins bien comme un risque, mais l’effet est tellement fort qu’il est difficile de le voir.

L’effet du low beta est du quality est moins fort, et je trouve que l’histoire est plus tirée par les cheveux. Pourquoi des entreprises peu risquées devraient raporter plus?

Il y aurait vraiment beaucoup à dire sur ce qu’est un critère robuste ; et force est de constater que les gens ne sont pas d’accord.

Mais pour moi small value + momentum, c’est la combinaison gagante (mais dans mes critères stockopedia je mets un peu de qualité quand même).

Malheureusement, il n’y a pas d’ETF Small Value facilement accessible.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

1 #168 04/11/2016 08h29

1 #168 04/11/2016 08h29

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Il y a plusieurs façons de mettre en oeuvre le sujets du smart beta ou des facteurs.

- Soit en utilisant les ETF Smart Beta

- Soit en utilisant des screeners type Stockopedia. Je viens de publier sur mon blog un article sur la façon de mettre cela en oeuvre sur un PEA.

Pour optimiser son screener, il y a beaucoup d’études sur le sujets. Cependant, ces études peuvent avoir plusieurs biais:

- Etre faites à la va vite ou de manière non professionnelles, sur des données peu complètes et mal prendre en compte le "survivor effect" (vous n’avez dans la base que les sociétés qui n’ont pas fait faillite)

- S’appuient souvent sur des données USA

- S’appuisent souvent sur des données large cap, alors que les facteurs sont en général plus puissants sur les mid/small

- S’appuient sur des portefeuilles long/short, ce qui n’est pas ce que fait un investisseur individuel

- S’appuient sur des portefeuilles très diversifiés alors que si l’on fait un screener on va probablement avoir un portefeuille (très) concentré

On ne trouve pas d’étude qui réponde à tous nos objectifs, et il faut beaucoup de lecture.

Cependant, je pense qu’une des sources d’informations les plus fiable est la Data Library de Fama and French. Ils mettent en ligne une très grands partie de leur données. Pour ceux qui s’intéressent vraiment au factoriel, c’est assez magique. Ils recalculent la performance des différents facteurs dans le monde sur une base mensuelle. Cela étant, c’est comme tout, il cela prend du temps pour bien comprendre ce qu’il y a derrière les données.

Pour vous donner un ordre, d’idées voilà ce que j’ai pu calculer sur la base de leur données.

Evidemment, ce sont des portefeuille théoriques et il n’y a pas de frais de courtage par exemple. Mais cela donne un ordre d’idée de la performance potentielle d’un portefeuille factoriel …

Par ailleurs, la performance historique d’une sélection quantitative ne peut prouver une potentielle performance future. C’est là ou il faut faire des tests de "robustness" dont nous avons parlé un peu plus haut. C’est un sujet très vaste.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#169 07/11/2016 13h11

- Cupflip

- Membre (2016)

Top 50 Obligs/Fonds EUR

Top 50 Monétaire - Réputation : 100

On a beaucoup parlé du tracker Amundi SMRT (Amundi ETF Global Equity Multi Smart Allocation Scientific Beta) qui suit l’indice développé par l’Edhec Risk Institute (SciBeta Global Multi-Beta Multi-Strategy ERC), qui se base notamment sur les 4 facteurs : Value, Size, Low Volatility, and Momentum.

L’Edhec Risk Institute a sorti cet été un nouvel indice, qui ressemble à celui-ci mais ajoute en plus 2 nouveaux facteurs, Low Investment et High Profitability. Celui-ci a eu une performance annualisée sur les 10 dernières années de 6.41% pour une volatilité de 15.85% (contre 5.98% et 15.97% pour le 4 factors).

Quelqu’un aurait eu vent d’un ETF suivant cet indice SciBeta Global Multi-Beta Multi-Strategy Six-Factor ERC ?

![]() Hors ligne

Hors ligne

#170 07/11/2016 13h27

- Jef56

- Membre (2014)

Top 20 Année 2022

Top 50 Portefeuille

Top 20 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Crypto-actifs

Top 20 Finance/Économie

Top 50 Banque/Fiscalité - Réputation : 563

À combien de facteurs peut on considérer que ce n’est plus empirique mais marketing?

Franchement quand on voit déjà les libertés d’interprétation de chaque facteur (voir mes posts ci-dessus), en ajouter de nouveaux…

J’ai un backtest sur 13 ans sur ETF360 qui retourne 19% annualisé avec un max drawdown très faible que vous pouvez consulter, c’est le numéro 744: je l’ai appelé Momentum 3M mais tout bien réfléchi j’aurais peut-être du l’appeler Momentum 8 facteurs ou le decaMomentum 3M…

Il ne faudrait pas que les émetteur d’ETFs nous prennent trop pour des pigeons, ils gâteraient leur image de transparence et de chevaliers blancs qu’ils ont aujourd’hui.

Avec cette histoire de facteurs ils sont en train de devenir aussi pédants que certains investisseurs value qui nous expliquent avec suffisance leurs valorisations alambiquées alors qu’ils sous-performent depuis 10 ans.

Le train de la vie ne s'arrête jamais deux fois à la même gare.

![]() Hors ligne

Hors ligne

2 #171 10/11/2016 19h05

2 #171 10/11/2016 19h05

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 200

J’ai écouté l’épisode 28 du podcast de Meb Faber avec Larry Swedroe. Il est vraiment convaincu par les facteurs même s’ils rappellent toutes les règles (bien vérifier la robustesse, s’attendre à des années de sous-performance) mais il me confirme dans mon idée que la diversification en facteurs est à considérer comme un meilleur moyen de diversifier son portefeuille que la diversification géographique étant donné la corrélation croissante des marchés.

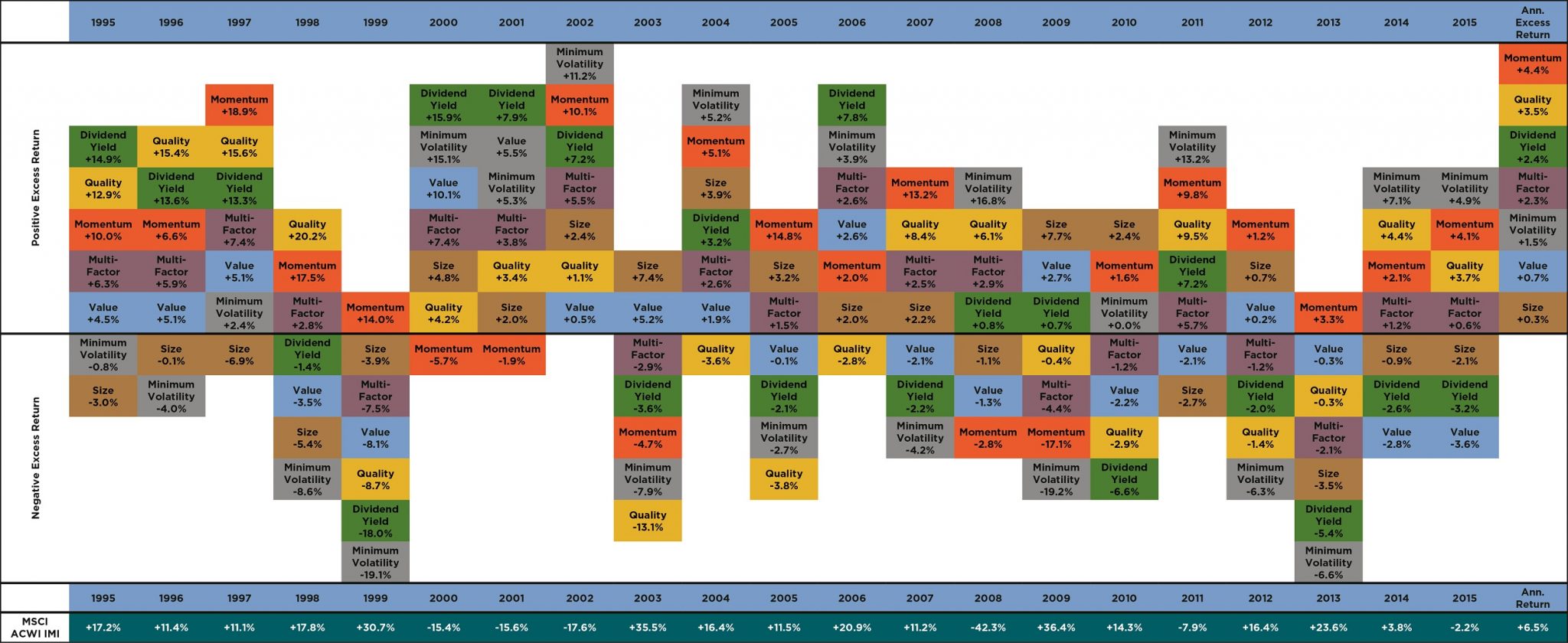

Je suis tombé sur ce graphique, tiré d’un article sur etftrends.com que je trouve très intéressant :

Je suis toujours mitigé quant à l’approche dividendes (que Swedroe trouve absurde, dans le podcast précédent). Je pense que Fructif a en parti raison sur l’aspect « c’est le facteur qualité déguisé » mais si on regarde, par exemple, 2006 sur ce graphique… c’est vraiment pas l’impression que ça donne ! En tout cas, cette stratégie semble apportée une certaine décorrélation et a fini par surperformé le marché… Bon c’est encore tiré des données MSCI et quand je trouve des documents qui soutienne cette stratégie, c’est souvent eux…

![]() Hors ligne

Hors ligne

#172 06/12/2016 16h37

- Green

- Membre (2016)

- Réputation : 42

Les messages de certains contributeurs sont vraiment des perles.

Comme je compte débuter une stratégie smart beta "minimum variance", le tableau des performances passées est précieux.

Et après tout, toute réplication indicielle du marché serait peut-être biaisée. Suivre un indice dont les constituants sont pondérés par la capitalisation boursière, dans les faits, c’est comme suivre un indice factoriel "market cap". Simplement, peut-être que ce biais "market cap" est une référence et qu’à ce titre il n’est plus considéré comme un biais factoriel.

Comment répliquer le marché de manière neutre mais représentative ? En effet, sélectionner c’est faire un choix, donc déjà adopter un biais, filtrer.

![]() Hors ligne

Hors ligne

#173 20/12/2016 15h41

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

La bataille fait rage sur le smart beta.

iShares USA vient de largement baisser ses frais sur ETF smart beta. Par exemple, le small multifactor USA est passé de 0,6% à 0,3%. Le large est à 0,15%.

JPMorgan vient aussi de sortir un small multifactoriel (à 0,39%), en complément de leurs autres offres mutlifactorielle (dont mid, large et emerging).

Esperons que ces innovations et ces baisses de prix arrivent en France !

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

1 #174 01/01/2017 13h39

1 #174 01/01/2017 13h39

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

L’année 2016 est l’occasion que le factoriel et même le multi factoriel n’est pas une martingale. On ne gagne pas à tous les coups. Mais c’est ce qui fait que beaucoup abandonnent et c’est une des raisons pour lesquelles cette stratégie peut continuer à surperformer.

Quelques exemples:

Les facteurs MSCI aux USA et les ETF iShares

Certes le multifacteur a fait mieux que l’indice capi-pondéré mais vous pouvez voir l’assez grosse sous-performance du Momentum. Il faut dire que l’indice n’est rééquilibré que semestriellement et qu’il n’y avait pratiquement de financière. Or les financières (et le value) ont largement tiré le marché.

Le Value a vraiment bien performé. Le small Value a encore (largement) mieux performé.

Au final un portefeuille small-value + Momentum (les 2 facteurs qui me semblent le plus robustes) s’en seraient bien sortis.

Résultat des trackers iShares :

- SP500 12%

- Large MultiFactor 12%

- Small MultiFactor 20%

Le tracker Goldman Sachs Multifactor

Un mutlifactoriel intégré (GLSC) qui sous performe depuis quelques années

8,29% en 2016

Mais regardez le reporting du dernier trimestre

L’ETF s’appuie sur un portefeuille intégré des différents facteurs (good value, strong momentum, high quality, and low volatility), ce que je préfère a priori mais qui a moins bien performé (les fonds AQR qui utilisent cette technique ont aussi assez mal performé).

Malheureusement cet ETF n’existe pas en version small cap, mais la version emerging est assez intéressante (sauf que l’on multiplie les prélèvements à la source).

Pour information il ne coûte que 0,09% par an (j’en ai sur mon CTO)

Le tracker Amundi Global Smart Beta

Le tracker Amundi Smart Beta a aussi sous performé son benmark cette année: 7,5% contre presque 10%.

Le Tracker Smart Beta arrive tout de même à garder une légère avance depuis le lancement de l’ETF

Conclusion

Le smart beta peut sous performer, sous performera, potentiellement pendant longtemps.

C’est une bonne nouvelle car ca évite que tout le monde en face et limite le risque que cela ne fonctionne plus.

Il ne faut pas surpayer ces stratégies.

Evidemment, regarder sur une an n’a pas grand sens. Et ceux qui réussiront le mieux seront probablement ceux qui ne regardent jamais leur portefeuille

Dernière modification par Fructif (01/01/2017 14h49)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

2 #175 03/01/2017 12h17

2 #175 03/01/2017 12h17

- Green

- Membre (2016)

- Réputation : 42

Oui, investir sur 10 ans et tirer une conclusion sur la performance d’un placement d’aussi long terme à partir de l’observation d’1 seule année ça s’appelle risquer de raisonner par induction. Ce type de raisonnement ne commence à être pertinent que s’il s’appuie sur un nombre d’observations significatives : performance sur 3 ans, voire mieux : sur 5 ans ou 8 ans.

S’il y a des fans de maths sur le forum, ils pourront me corriger. Mais j’estime que, pour un placement sur 10 ans, d’une volatilité annualisée attendue de 10%, la probabilité que le rendement observé à 1 an de placement prédise, à 1% près, le rendement final doit être de 10% maximum. Bref, les probabilités de tirer des conclusions erronées, sur une période d’observation si courte, me semblent très élevées et, au minimum, bien supérieures au hasard.

Je suis investi sur le minimum volatility depuis 9 mois (seulement) mais pour 10 ans. Mais je me mets en tête qu’une stratégie smart-beta, sur le long-terme, exige une fidélité bête et disciplinée de la part de l’investisseur, pour être efficace. Les conclusions de Fructif me semblent donc pertinentes.

Pour le minimum-volatility, à cause des caractéristiques "obligataires" de ce type de stratégie, une sous-performance peut apparaître en cas de perspective de hausse des taux.

Si la hausse des taux se poursuit aux États-Unis, un fonds indiciel USA minimum-volatility sous-performera durablement, éventuellement plusieurs années, le marché action US pris dans son ensemble. Ça serait un très bon signe, qui prouverait que cette stratégie donne les performances effectivement attendues et se qualifiera donc à une probable sur-performance en marché baissier.

Comme le dit Fructif, on ne gagne pas à tous les coups : et c’est normal pour ces stratégies. En buy-and-hold, c’est gagner à tous les coups, chaque année, qui serait statistiquement anormal.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “trackers smart beta et strategic beta : vos avis sur les etfs smart beta ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 174 | 68 036 | 29/11/2018 11h34 par EricB | |

| 5 | 2 517 | 11/11/2020 17h57 par Princecharmant | |

| 15 | 3 622 | 30/06/2021 20h55 par sissi | |

| 35 | 15 051 | 18/04/2022 09h59 par Roupettes | |

| 5 | 2 242 | 02/01/2015 19h29 par Fructif | |

| 2 | 1 993 | 03/01/2014 10h25 par Jnmarcs | |

| 6 | 2 237 | 01/07/2020 20h19 par Ririsama |