Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

#226 18/05/2017 16h02

- thome76

- Membre (2016)

- Réputation : 3

Je réfléchissais à acheter une action usa dans de l’immobilier (pour diversifier) . Cette valeur m’a l’air risquée et elle n’arrête pas de baisser.

![]() Hors ligne

Hors ligne

#227 18/05/2017 16h34

- corsaire00

- Membre (2013)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 213

Bonjour, pourriez vous svp developper votre argumentaire.

Par définition une action est risquée et volatile.

Petit achat d’insiders sur CBL hier

![]() Hors ligne

Hors ligne

1 #228 18/05/2017 18h46

1 #228 18/05/2017 18h46

- thome76

- Membre (2016)

- Réputation : 3

Je n’ai pas fait toute l’analyse nécessaire mais en regardant son cours de bourse sur plusieurs années (5 ans) je constate que ca baisse continuellement. J’ai l’impression aussi qu’il distribue trop de dividendes au vu du résultat net. Bref ce n’est une entreprise fiable sur le long terme. L’endettement important est un problème dans un contexte de hausse des taux.

Je ne suis pas spécialiste, c’est juste une analyse rapide que je fais.

![]() Hors ligne

Hors ligne

#229 18/05/2017 18h59

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

C’est quand même dommage de ne pas avoir lu au moins la discussion…

Ce qui est fou, c’est que le consensus des analystes sur la NAV était à $21 (?!) au 1er mai 2017 (source).

Sur la file, on était plutôt à $18-20, donc plus conservateur que le consensus.

Et pourtant CBL cote $7,5 !

Vu comme l’histoire s’est terminée avec Dream Office REIT (finalement c’est la NAV qui a rejoint le cours et non l’inverse), je n’insiste pas trop dessus, mais je m’étonne toujours qu’il puisse y avoir de telles différences.

![]() Hors ligne

Hors ligne

#230 18/05/2017 20h00

- thome76

- Membre (2016)

- Réputation : 3

J’ai calculé un taux de distribution de plus de 100% avec un eps de 0.75$. Mais je peux me tromper. Je ne suis pas à 50 % de taux de distribution

![]() Hors ligne

Hors ligne

#231 18/05/2017 21h19

- francoisolivier

- Exclu définitivement

- Réputation : 115

Oui vous vous trompez. On est 2,18-2,24$ l’affo 2017.

2,08 le ffo 2017 (j’ai pris les chiffres les plus bas)

Et 1,06$ le dividende.

![]() Hors ligne

Hors ligne

#232 19/05/2017 15h01

- arkamoon

- Membre (2016)

- Réputation : 14

Je viens de lire l’ensemble de la file, comment dire… C’est LONG ! Et surtout très détaillé, je n’aurais jamais été capable d’effectuer une telle analyse !

Je suis débutant dans l’investissement boursier, je commence a connaitre un peut l’investissement locatif, et pour être tout à fait honnête, je suis vraiment surpris par l’évolution du cours de cette foncière.

Pourquoi une valeur reste-t-elle aussi massacrée alors que clairement les fondements ainsi que le management ne semble pas mauvais.

Quand je vois l’équivalent du prix de l’action par rapport au prix de l’immobilier qui est derrière je ne comprends pas la peur actuelle des actionnaire? Quel est le risque? Je veux dire que l’activité ne fonctionne plus, alors il y aura vente des actifs dans le pire des cas? Si j’avais lu cette file il y a un ans j’aurais investi a 10, et maintenant l’action est a 7,5€…

J’ai fortement envie de croire en cette foncière et d’en faire mon premier investissement, mais comment être sur que cette dégringolade ne vas pas continuer?

![]() Hors ligne

Hors ligne

#233 19/05/2017 15h34

- Zera

- Membre (2014)

Top 50 Actions/Bourse

Top 20 SIIC/REIT

- Réputation : 291

J’ai envie de dire : continuez à vous former.

Vous posez beaucoup de question entre la valorisation du marché et la valeur intrinsèque d’un business.

Je pense qu’une bonne lecture de l’investisseur intelligent de Benjamin Graham pourrait être un plus pour vous.

J’ai souvent fait l’erreur d’avoir le sentiment que l’argent me brûle les poches et qu’il fallait investir avant que ça "grimpe".

Au final, quand on investit dans un secteur naufragé, il vaut mieux prendre son temps. Surtout quand on ne maîtrise pas ses thèses d’investissement. On arrive très souvent à se dire : et si le marché avait raison et que j’ai totalement tord ? Du coup, ne pas maîtriser ses émotions est l’une des plus grande faiblesse quand on investit en value investing, ce qui fait que beaucoup d’investisseurs vendent au pire moment.

Je vous invite également d’investir progressivement et non en one shoot. On ne peut pas prédire le marché.

Il y a un an, les entreprises pétrolières des US ont pris le bouillon (cours divisé par 5 ou 6), aujourd’hui ça n’a pas empêché certaines d’entre elles de faire un x5. Le secteur avait été massacré.

Aujourd’hui, c’est le retail brick and mortar qui se fait massacré (donc en collatéral les Malls REITs), il va y avoir une sorte de darwinisme qui va forcer les entreprises à s’adapter, mais vont-elles disparaître ? Nous le verrons bien.

![]() Hors ligne

Hors ligne

#234 19/05/2017 16h06

- arkamoon

- Membre (2016)

- Réputation : 14

Je continue tous les jours de me former, c’est frustrant pour moi qui suit très impatient, j’ai déjà investi de manière douteuse 1000€ il y a plus d’un ans, et bien entendu, je ne compte pas investir beaucoup d’un coup, mais par petits investissements de 500€.

Haha c’est exactement mon ressenti, investir avant que ça grimpe, c’est tellement frustrant d’avoir cette sensation et de ne savoir quand ça va partir, tempérer mon impatiente est ma plus grande difficulté.

Pensez vous que ce type d’investissement est un mauvais investissement du fait de mon profil?

Je suis plutôt dans l’état d’esprit ou je préfère prendre des risques important en phase de création de patrimoine.

Mais ce que je ne comprends pas c’est que vous dites qu’elles vont devoir s’adapter, mais actuellement le fonctionnement de CBL n’est il pas fonctionnel? Et ils donnent l’impression de s’adapter en vendant leur Mall les moins intéressants?

Les questions que je me pose à propos de sa valorisation par rapport a la valeur de l’immobilier de l’entreprise sont plus rhétorique qu’autre chose, je voulais plutôt signifier mon incompréhension, et j’espérais que des personnes puisse me donner des explications en plus que la peur des risque futur que le modèle des Mall soit remis en question.

Comme vous dites je pense que les Mall vont être amené a évoluer, mais si la gestion semble intelligente, il n’y a aucune raison qu’ils ratent le virage.

![]() Hors ligne

Hors ligne

2 #235 19/05/2017 16h11

2 #235 19/05/2017 16h11

Bonjour Akamoon,

Il est aisé de vous répondre : vous ne pouvez avoir aucune certitude sur le fait que cette "dégringolade ne va pas continuer", dans le contexte actuel :

- changement de paradigme dans le commerce/distribution. Les particuliers vont acheter de plus en plus sur internet et de moins en moins dans des magasins physiques. Les malls de catégorie B et C, ceux où les chiffres d’affaires au mètre carré sont les plus faibles vont fermer et seuls survivront les malls très fréquentés et générant beaucoup de CA.

- dans ce contexte particulier, une certaine typologie de magasin est particulièrement touchée : il s’agit des "department stores" : l’équivalent chez nous des "grands magasins" du type Printemps ou Galeries Lafayettes en moins luxe. Les marques concernées sont Sears, Macy’s, JC Penney, Bloomingdale’s, Kohl’s… Dans certains mall, ces locataires sont particuliers : ils ne pèsent pas forcement lourd en loyer mais occupent une grande surface : ils sont « Anchor ». C’est-à-dire que ces locataires sont destinés à attirer du monde dans le mall. S’ils ferment, cela peut être très ennuyeux pour le centre commercial et dans certains cas, il faut dédommager les autres locataires. Il n’est pas toujours aisé de retrouver un locataire « Anchor ».

- Les taux remontent. La FED communique sur ce point depuis de nombreux mois et a déjà amorcé la remontée des taux. Le business model d’un REIT est d’emprunter in-fine pour leverager le portage immobilier et de refinancer avant l’échéance pour redonner plus de maturité. Plus les taux sont hauts, plus faible est la rentabilité de l’opération. Une grande partie de l’endettement est en taux fixe mais lors du refinancement, il sera nécessaire d’accepter un taux plus élevé du fait des conditions de marché

- Il ne faut pas oublier qu’une dégradation du risque entraine une hausse des taux de refinancement. Actuellement CBL est BBB-. Si les agences de notation la baisse d’un grade, la foncière passe en spéculatif et toute chose égale par ailleurs, elle empruntera plus cher et sera donc moins rentable. Le management peut aussi faire choix d’augmenter le capital mais une augmentation de capital dans un moment pareil serait une mauvaise nouvelle pour les actionnaires.

Je pense avoir résumé les principales raisons qui expliquent pourquoi le cours de bourse est si bas et rien ne l’empêchera d’aller encore plus bas.

Pour ma part, je considère que c’est une opportunité d’acheter. Je le pensais déjà il y a quelques mois et j’envisage donc de renforcer ma position.

À la bourse tu as deux choix: t'enrichir lentement ou t'appauvrir rapidement. Benjamin Graham

![]() Hors ligne

Hors ligne

#236 19/05/2017 16h29

- Zera

- Membre (2014)

Top 50 Actions/Bourse

Top 20 SIIC/REIT

- Réputation : 291

En complément, il faut essayer de voir comment on peut "tuer" CBL.

Est ce que l’entreprise sera capable de rembourser les prochaines échéances ?

2017 : 571M $

2018 : 722M $

et ainsi de suite.

Imaginer les pires scénarios et déterminer si le prix proposé par M. le marché est inférieure à la valeur que vous avez estimé.

![]() Hors ligne

Hors ligne

#237 19/05/2017 16h30

- arkamoon

- Membre (2016)

- Réputation : 14

C’est très sympathique de votre part de prendre autant de temps pour clarifier un peu la situation et m’éclairer sur la situation.

Effectivement on ne peut jamais dire avec certitude que quelque chose va continuer ou s’arrêter, ce n’est pas ce que je rechercher, sinon je pense que le rendement ne serait pas le même…

- Il est vrai que de plus en plus de gens achètent en ligne je vous l’accorde, mais rien ne remplace les boutiques physiques ou l’on peut voir essayer, découvrir des nouvelles choses. Le CA compte, mais je pense que la concurrence rentre en compte aussi, et il me semble avoir vu plutôt dans la conversation que les emplacement de CBL étaient globalement loin de la concurrence, ce qui pourrai aider CBL a mieux s’en sortir que d’autre non?

- Pour les "Anchor", j’avais découvert ce concept avec cette file, j’ai plutôt eu l’impression justement que CBL avait bien réagit a la fermeture de certain de ses "Anchor" et qu’elle a montré par cette occasion sa capacité a s’adapter.

- Pour les taux, la question qui me vient alors est la suivante : CBL n’a pas vraiment besoin de grossir pour le moment, je pense que les actionnaires seraient globalement content si le dividende reste ainsi, et si la société se contente déjà d’assainir ses comptes. Dans un business qui est plus en perte de vitesse qu’en croissance, il est plus important a mes yeux de se désendetter que de grossir ! Car chaque placement devra alors être très bon. Et je pense que justement CBL a une vrai marge pour se désendetter, et sera donc très peu dépendant de nouveau emprunts? (la plupart de leurs emprunts étant a taux fixe)

Le vrai problème face a laquelle je vais devoir me frotter c’est l’affectif, lorsque je vois ce genre d’opportunité, j’ai envie d’investir trop d’un coup…

![]() Hors ligne

Hors ligne

#238 19/05/2017 18h37

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

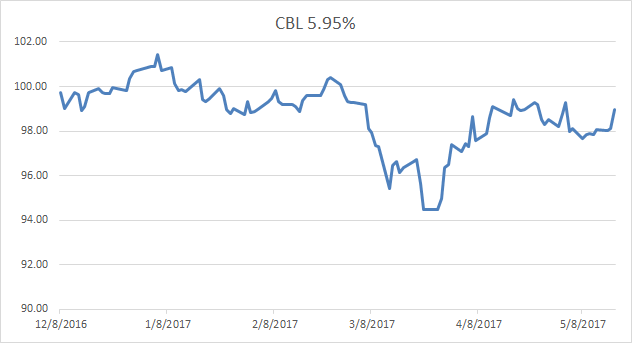

Pour une fois, un article intéressant sur SeekingAlpha sur CBL & Associates, sur les échéances de dettes 2017 et 2018 et également la différence entre l’évolution du cours de bourse vs la dette non sécurisée :

CBL & Associates - A Look At Liquidity - CBL & Associates Properties, Inc. (NYSE:CBL) | Seeking Alpha

Hormis que les prêteurs sont seniors sur les actionnaires, la dette non sécurisée reste relativement risquée et devrait évoluer non au prorata, mais au moins dans le même sens que l’action, ce qui n’est pas le cas.

![]() Hors ligne

Hors ligne

1 #239 19/05/2017 19h32

1 #239 19/05/2017 19h32

- HerveC

- Membre (2011)

- Réputation : 29

Bonjour

Ce qui est mauvais signe c’est l’état de santé des locataires.

Footlocker -15% aujourd’hui c’est un peu moins de 2% du revenu de cbl

Ascena retail coté 3$ le 16 mai et aujourd’hui 2$ c’est 2,5% du revenu de cbl

genesco baisse de 2% du chiffre d’affaire du dernier "quarter fiscal 2017" c’est plus de 2% du revenu cbl.

etc

Hervé

edition les pourcentage c’est le revenu pas le nombre de magasin

Dernière modification par HerveC (19/05/2017 19h52)

![]() Hors ligne

Hors ligne

#240 19/05/2017 20h07

- Mestra

- Membre (2015)

Top 50 Obligs/Fonds EUR

- Réputation : 129

Je ne connaissais pas Ascena, j’ai regardé un peu et j’ai ouvert une petite ligne.

Je ne comprend pas la boucherie et en y regardant de plus près, il font une part grandissante du CA sur amazon. Ils sont complètement omni-canal, comme LBrands. Alors l’argument brick and mortar, je suis pas.

"Ce qui est risqué? C'est de ne jamais prendre de risque"

![]() Hors ligne

Hors ligne

#241 20/05/2017 21h23

- Queenstown

- Membre (2016)

- Réputation : 100

Un très bon article sur SA par Rida Morwa qui pour moi est un des meilleurs analystes de la place.

Avis très positif sur la valeur, du coup je vais regarder pour entrer.

CBL

Q.

you can't climb the ladders of success with your hands in your pockets

![]() Hors ligne

Hors ligne

#242 20/05/2017 23h34

- limp13

- Membre (2016)

- Réputation : 5

@queenstone l’article ne semble accessible que lorsqu’on possède un abonnement sur ce site. Pourriez vous en faire un résumé et le partager ?

![]() Hors ligne

Hors ligne

#243 20/05/2017 23h41

- Rydell

- Membre (2014)

- Réputation : 25

Limp13, l’inscription sur Seeking Alpha est gratuite.

Parrainage & Accompagnement: Binck, Fortuneo, Boursorama, B4bank, HelloBank

![]() Hors ligne

Hors ligne

#244 21/05/2017 14h39

- limp13

- Membre (2016)

- Réputation : 5

@Rydell : en effet, depuis mon mobile je n’arrivais pas à afficher la page. ça me demandait un abonnement premium. depuis mon PC j’ai pu lire l’article ![]()

![]() Hors ligne

Hors ligne

#245 22/05/2017 16h22

- Queenstown

- Membre (2016)

- Réputation : 100

limp13 a écrit :

@queenstone l’article ne semble accessible que lorsqu’on possède un abonnement sur ce site. Pourriez vous en faire un résumé et le partager ?

C’est un site gratuit, il suffit de rentrer son adresse mail

you can't climb the ladders of success with your hands in your pockets

![]() Hors ligne

Hors ligne

#246 22/05/2017 18h07

- okavongo

- Membre (2011)

Top 50 Actions/Bourse

Top 10 Invest. Exotiques

Top 50 Crypto-actifs

- Réputation : 242

Pour compenser un peu l’ambiance de fin du monde sur les malls et sur les "anchors", voici une nouvelle qui me semble intéressante pour CBL : Ikea va s’implanter à coté de l’un de leur mall

Macy’s s’en est allé mais Ikea arrive. Cela va engendrer des coûts de redéveloppement mais à terme il me semble que ce sera positif pour CBL.

![]() Hors ligne

Hors ligne

1 #247 27/05/2017 20h01

1 #247 27/05/2017 20h01

- Zera

- Membre (2014)

Top 50 Actions/Bourse

Top 20 SIIC/REIT

- Réputation : 291

La présentation du Q1 est tombé il y a une dizaine de jour.

Etant en pleine réflexion sur quelle entreprise utiliser mon renforcement mensuel, voici quelques notes que j’ai prise à la lecture de la présentation :

La stratégie est toujours clairement indiquée :

- Vendre les propriétés de moins bonne qualité (plus sensible à la chute face au e-commerce)

- Réinvestir dans des biens à retaper pour relouer/revendre plus cher (récemment 5 magasins Sears et 3 Macy’s). Le ROI de ces redeveloppements est de l’ordre de 8.5% (pour info Seritage c’est plutôt 12-13%)

Dans les chiffres, on voit que la transition vers un class B+ mall est sur les rails : Tier 1 et 2 représentent 90% du NOI vs 6% en tier 3 (pour 6 magasins)

En 2013 c’était 20% de tier 3 pour 26 magasins. (slide 6)

Il est indiqué comme quoi il y a bien de la demande de la part des restaurants et junior anchor/boxes. (slide 14). Voir même que la faillite de certains retailer permet d’apporter des améliorations => 2015 a été un record en terme de faillite et pourtant le taux d’occupation de 2016 est meilleur que celui de 2014.

La slide 25 résume la situation financière : Le FCF après dividend, capex maintenance et croissance est d’environ 20% du FFO.

Le payout ratio se situe à 53% du FFO vs une moyenne de 44% de 2010 à 2016.

Rendement TTM à 13.5% à un cours de 7.85$ s’ils ne touchent pas au dividend.

![]() Hors ligne

Hors ligne

#248 27/05/2017 20h56

- francoisolivier

- Exclu définitivement

- Réputation : 115

Zera a écrit :

La stratégie est toujours clairement indiquée :

Il y a aussi se désendetter.

- Réinvestir dans des biens à retaper pour relouer/revendre plus cher (récemment 5 magasins Sears et 3 Macy’s). Le ROI de ces redeveloppements est de l’ordre de 8.5% (pour info Seritage c’est plutôt 12-13%)

Oui mais seritage a axé ses redeveloppements sur "ses meilleurs" mall ou en tout cas parmi ses meilleurs malls.

Forcement quand on a sears qui loue 5$le sqt et que on peut le relouer 19-20$ .

Mais on voit dans les nouveaux reamenagements de seritage que la rentabilité baisse.

![]() Hors ligne

Hors ligne

1 #249 27/05/2017 21h54

1 #249 27/05/2017 21h54

- Zera

- Membre (2014)

Top 50 Actions/Bourse

Top 20 SIIC/REIT

- Réputation : 291

C’était juste à titre d’information au sujet de SRG. Mais pour donner quelques perspectives sur ces chiffres brut : il est vrai que SRG a reloué moins cher dernièrement mais quand on regarde en détail, c’était principalement les In-Place Third-Party Leases qui ont pondéré la rente moyenne vers le bas. (relouer à moins cher que la rente moyenne pour ces leases)

On constate qu’on passe d’une rente moyenne à 12.74$ au Q1 2017 vs 12.97$ au Q4 2016 pour les In-Place Third-Party Leases. Donc une baisse.

A l’inverse, la rente moyenne des SNO Third-Party Leases est passé à 18.55$ alors qu’au Q4 2016 c’était 18.21$. Donc une amélioration.

Si vous avez envie de faire quelques calculs, vous pouvez calculer la rente moyenne des leases du Q1 en comparant l’évolution des revenus et des GLA.

Et concernant la dette de CBL, c’est vrai que je n’ai pas partagé grand chose sur le sujet. Donc oui, ils visent le désendettement, tout en prolongeant les maturités d’échéances de dette.

Edit : concernant le redeveloppement des meilleurs emplacements de SRG, c’est possible. Ce serait même logique et rationnel mais ce n’est pas vrai pour autant. (la preuve, les derniers SNO Third-Party Lease ont ponderé la rente moyenne vers le haut).

![]() Hors ligne

Hors ligne

1 #250 31/05/2017 00h33

1 #250 31/05/2017 00h33

- corsaire00

- Membre (2013)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 213

Bonsoir,

Encore un article sur seeking alpha sur CBL

La thématique centrale est de mettre en évidence la différence de traitement entre le cours de l’action CBL -50% et le cours des obligations CBL à maturité longue 7 à 10 ans qui lui n’affiche aucune décote.

La ou le marché actions semble parier sur une faillite rapide de CBL, ca n’est pas le cas sur le merché obligataire.

Une explication de cet écart tient à mon avis au niveau d’endettement de CBL.

6 milliards d’actif immobilier pour 1,2 milliard de capitalisation boursier et sensiblement le même niveau de fonds propres.

Même phénomène que celui mis en évidence sur Valeant

Acheter une action CBL en ce moment revient à acheter une option avec la volatilité que l’on connait.

En effet une perte de valeur de 20% des malls CBL reviendrait à "cramer" la totalité des fonds propres de CBL.

Par contre il resterait quelques actifs tangibles pour les obligataires.

Par contre la différence majeure avec Valeant est à mon avis que CBL génère suffisamment de cash pour servir un copieux dividende pendant encore quelques années.

En jouant CBL avec un effet de levier, ca permet de sortir un rendement de 24%/annuel.

De facto si CBL tient 4 ans ce niveau, la position de l’actionnaire sera largement gagnante par rapport à un porteur d’obligation.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Consultez les ratios boursiers et l’historique de dividendes de CBL & Associates Properties sur nos screeners actions.

Consultez les ratios boursiers et l’historique de dividendes de CBL & Associates Properties sur nos screeners actions.

Discussions peut-être similaires à “cbl & associates properties : foncière de centres commerciaux cotée usa”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 4 | 2 831 | 19/01/2016 18h38 par InvestisseurHeureux | |

| 67 | 28 801 | 02/11/2021 19h33 par yosemite | |

| 22 | 8 128 | 22/06/2020 15h34 par Alanito | |

| 15 | 7 716 | 01/02/2024 10h29 par Kangoorico | |

| 119 | 40 597 | 04/01/2022 19h37 par thegambler | |

| 20 | 3 598 | 20/08/2014 14h28 par PoliticalAnimal | |

| 33 | 20 976 | 18/11/2024 22h39 par InvestisseurHeureux |