Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Sondage

Résultat du sondage :

Encore un krach sur les marchés actions…

| L'occasion de renforcer sur les valeurs de qualité | 65% - 1107 | |||||

| J'attends le rebond, je revends tt et fini la bourse | 2% - 35 | |||||

| Je suis liquide, je suis serein | 12% - 204 | |||||

| BX4 depuis les 3800 sur le CAC, je suis riche | 2% - 42 | |||||

| Je suis en vacances, je ne vois pas le crack | 3% - 67 | |||||

| A fond sur les valeurs de Rdt, miam, miam | 14% - 242 | |||||

#3926 10/10/2017 13h14

- francoisolivier

- Exclu définitivement

- Réputation : 115

PavelK a écrit :

Mon inquiétude est lié au fait que les marchés des taux sont en péril ce qu’est plus dangereux que les marchés Boursiers.

Pourquoi le marché des taux est en péril ?

Les investisseurs prêtent à tour de bras à des pays comme la France ou à taux ridicule à l’Allemagne.

Un remontée trop forte des taux européens ou US serait suicidaire pour la France, les US ou les pays du Sud de l’Europe.

![]() Hors ligne

Hors ligne

#3927 10/10/2017 13h15

- christian

- Membre (2011)

- Réputation : 30

GoodbyLenine a écrit :

Il faut aussi corriger les valeurs de l’indice pour tenir compte de l’inflation, de la croissance économique, et même du niveau des taux d’intérêts à long terme, si on veut l’utiliser pour déterminer une sur/sous-évaluation importante du marché.

Je serais extrêmement curieux de voir une telle courbe pondérée par ces paramètres.

N’existe-t-il pas des travaux qui tendraient à fournir une telle représentation graphique ainsi ajustée ?

![]() Hors ligne

Hors ligne

#3928 10/10/2017 13h49

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Durun a écrit :

Je sais que vous n’aimez pas les graphiques, mais quand même, là, on frôle la mauvaise foi.

Froidevaux a mis un graphe avec un échelle linéaire, et vous en mettez un avec une échelle logarithmique. Évidemment, ça écrase.

Sincèrement, de quelle mauvaise foi parlez-vous ?

Pour toutes les séries à long terme on utilise une échelle logarithmique, justement car c’est bcp plus représentatif. C’est plutôt la naïveté du graphique présente dans un article sur Les Echos qui est surprenante.

Eh oui, je n’aime pas les graphiques de cours pour les actions, car ils ne tiennent pas compte du nombre d’actions en circulation et donc on laisse à penser que d’une période à une autre, on parle de la même chose, alors que c’est faux.

Pour être cohérent, il faut plutôt considérer l’évolution de la capitalisation boursière, qui elle tient compte du nombre d’actions en circulation et du cours de bourse.

![]() Hors ligne

Hors ligne

#3929 10/10/2017 14h47

- JesterInvest

- Membre (2010)

Top 50 Monétaire

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 SIIC/REIT

- Réputation : 186

Sur du plus fondamental, on a le Shiller PER. ou le PER simple qui donne aussi la tendance.

Le rendement du résultat net du S&P500 est de 3-4% (selon le PER pris). C’est sur que c’est plus que le TBonds (2-2,5%), mais ce n’est pas non plus une prime de risque forte et mon attente est de 7% (moyenne long terme), donc on est déphasé et cher.

Blog: Financial Narratives

![]() Hors ligne

Hors ligne

#3930 10/10/2017 14h55

- capital

- Membre (2017)

- Réputation : 134

InvestisseurHeureux a écrit :

Pour être cohérent, il faut plutôt considérer l’évolution de la capitalisation boursière, qui elle tient compte du nombre d’actions en circulation et du cours de bourse.

En effet.

Avez-vous une source permettant d’y avoir accès?

![]() Hors ligne

Hors ligne

#3931 10/10/2017 15h01

- M07

- Membre (2015)

Top 10 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Crypto-actifs

Top 20 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 501

Bonjour !

InvestisseurHeureux a écrit :

Je l’ai répété plusieurs fois sur cette file : dans son ensemble le marchés US n’est pas bullesque

S’il n’est pas bullesque, peut-être est-il bullish… ;o)

M07

![]() Hors ligne

Hors ligne

#3932 10/10/2017 15h22

- koldoun

- Membre (2013)

Top 20 Année 2022

Top 20 Dvpt perso.

Top 50 Actions/Bourse - Réputation : 287

![]() Hors ligne

Hors ligne

1 #3933 10/10/2017 15h27

1 #3933 10/10/2017 15h27

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

JesterInvest a écrit :

Le rendement du résultat net du S&P500 est de 3-4% (selon le PER pris). C’est sur que c’est plus que le TBonds (2-2,5%), mais ce n’est pas non plus une prime de risque forte et mon attente est de 7% (moyenne long terme), donc on est déphasé et cher.

Comme déjà mentionné, je pense que le PE Shiller n’est plus représentatif, car faussé par la prépondérance des GAFA + Microsoft dans l’indice.

Exemple :

- Facebook, PE de 39, Market Cap de $500 Md.

- Amazon, PE de 251, Market Cap de $476 Md.

- Microsoft, PE de 31, Market Cap de $587 Md.

Si vous regardez les PER sectoriels hors technologie, actuellement on est plutôt entre 19-24 : rien de monstrueux vu le niveau des taux.

![]() Hors ligne

Hors ligne

#3934 10/10/2017 16h00

- TyrionLannister

- Membre (2015)

- Réputation : 223

Un bon article publie hier qui va dans ce sens:

Is this the melt-up in the stock market before Wall Street?s meltdown? - MarketWatch

A Lannister always pays his debt.

![]() Hors ligne

Hors ligne

1 #3935 10/10/2017 17h42

1 #3935 10/10/2017 17h42

- Alpins

- Membre (2013)

Top 20 Vivre rentier

Top 20 Finance/Économie - Réputation : 178

Durun a écrit :

@IH

Je sais que vous n’aimez pas les graphiques, mais quand même, là, on frôle la mauvaise foi.

Froidevaux a mis un graphe avec un échelle linéaire, et vous en mettez un avec une échelle logarithmique. Évidemment, ça écrase.

Si vous vous attendez à ce que le taux de croissance annuel des actions soit constant (par exemple 5%), la croissance des indices sera exponentielle. Le passage au logarithme va linéariser la courbe. Or, il est plus facile (visuellement) de voir qu’une courbe est linéaire qu’exponentielle ou de détecter d’éventuelles anomalies. Ca n’a rien à voir avec de la mauvaise foi ![]()

![]() Hors ligne

Hors ligne

#3936 10/10/2017 17h44

- gil

- Membre (2010)

- Réputation : 15

francoisolivier a écrit :

PavelK a écrit :

Mon inquiétude est lié au fait que les marchés des taux sont en péril ce qu’est plus dangereux que les marchés Boursiers.

Pourquoi le marché des taux est en péril ?

Les investisseurs prêtent à tour de bras à des pays comme la France ou à taux ridicule à l’Allemagne.

Un remontée trop forte des taux européens ou US serait suicidaire pour la France, les US ou les pays du Sud de l’Europe.

Bonjour,

Attendez que Mr Draghi arrête de racheter les bons sur le marché secondaire à coup de milliards tous les mois et on verra qui prête à tour de bras à la France.

Cordialement

![]() Hors ligne

Hors ligne

#3937 10/10/2017 18h02

- PavelK

- Membre (2017)

- Réputation : 28

C’est un peu dans ce sens que je voulais répondre.

Sauf que la France sera probablement épargnée ou voir les taux encore plus bas car à mon avis dans ce scenario il aura un gros Risk ON sur les marchés et tout le monde se ruinera vers les bonds de l’Allemagne et la France considérés comme les plus sûres et les plus liquides.

Mais je suis d’accord sur les autres pays d’Europe comme Italie, Espagne etc. (les autres encore pire).

Le problème que les banques centrales ont complétement déséquilibrées le principe que le taux obligataire doit refléter le risque par rapport à émetteur. Vu les fondamentaux de certains pays les taux doivent être bien plus haut et même pour les pays solides comme la Suisse, l’Allemagne etc. c’est quand même pas zéro/négatif ! Donc le déséquilibre est évident et pour ça je me demande s’il aura pas une grosse tension sur les marchés obligataires – et là c’est pas rigolo du tout.

MYC - Mind Your Cash (Chaîne YouTube). Parrainage: Boursorama, Fortuneo, Saxo Bank, Degiro

![]() Hors ligne

Hors ligne

#3938 10/10/2017 18h10

- Silicon

- Membre (2015)

- Réputation : 61

Ou en est t’on dans le cycle ?

Ce qui pourrait peut être aider à prévoir le futur en investissant dans les bons secteurs ou en se mettant liquide a 100%

La fidélité est souhaitable en amour , mais elle est une tare sur les marchés.

![]() Hors ligne

Hors ligne

#3939 10/10/2017 18h44

- francoisolivier

- Exclu définitivement

- Réputation : 115

gil a écrit :

francoisolivier a écrit :

PavelK a écrit :

Mon inquiétude est lié au fait que les marchés des taux sont en péril ce qu’est plus dangereux que les marchés Boursiers.

Pourquoi le marché des taux est en péril ?

Les investisseurs prêtent à tour de bras à des pays comme la France ou à taux ridicule à l’Allemagne.

Un remontée trop forte des taux européens ou US serait suicidaire pour la France, les US ou les pays du Sud de l’Europe.Bonjour,

Attendez que Mr Draghi arrête de racheter les bons sur le marché secondaire à coup de milliards tous les mois et on verra qui prête à tour de bras à la France.

Cordialement

Parce que vous croyez que Draghi qui a utilisé des méthodes non conventionnelles pour sauver l’europe va arreter comme cela les rachats ?

On avait dit la meme chose pour la fed et Yelen : resultat faible baisse des rachats et faible remontée des taux.

PavelK a écrit :

Sauf que la France sera probablement épargnée ou voir les taux encore plus bas

Là vous decrivez la situation actuelle.

Voire meme la situation passée car les taux ont remonté depuis. Mais on est loin des 2%.

Vous savez quel état possède des milliards d’emprunt francais : la suisse pour faire baisser le chf.

Dernière modification par francoisolivier (10/10/2017 19h15)

![]() Hors ligne

Hors ligne

5 #3940 10/10/2017 21h13

5 #3940 10/10/2017 21h13

- Scipion8

- Membre (2017)

- Réputation : 2535

1) La question du cycle est effectivement cruciale : en la matière, la référence est la Merrill Lynch Fund Manager Survey, conduite mensuellement par Merrill Lynch depuis 1998 (ce qui permet des comparaisons sur une période assez longue). Cette enquête couvre les perceptions des gestionnaires de fonds sur la prévision économique à 12 mois et sur la surévaluation / sous-évaluation des différents marchés, ainsi que leur allocation stratégique (actions vs. obligations vs. cash). Vraiment à lire si vous mettez la main dessus. J’y avais accès dans mon boulot, plus maintenant, malheureusement (abonnement Bank of America / Merrill Lynch nécessaire).

La presse financière s’en fait parfois l’écho, par exemple ici. Dans l’enquête d’août :

- 46% des gestionnaires de fonds trouvent les actions trop chères, un niveau jamais atteint depuis 2000 (le pic précédent à 42% était au début de 2000 avant l’explosion de la bulle)

- la part de l’allocation en cash est la plus haute depuis mars 2003

- seuls 33% des gestionnaires de fonds attendent une amélioration des profits les 12 prochains mois

Il y a donc clairement des anticipations de correction parmi les gestionnaires de fonds, qui s’y préparent en conséquence.

2) Le Shiller PE ratio ne fait pas l’unanimité, mais empiriquement il s’est avéré fiable pour signaler la formation de bulles (quand il dépassait 25 pour le S&P500 en 1929, 1999 et 2007). Peu d’indicateurs ont été aussi fiables, donc personnellement je le prends au sérieux. Il a été construit comme indicateur à (très) long terme, donc a priori les mutations technologiques en cours (il y en eu beaucoup par le passé) ne doivent pas compromettre sa validité.

3) C’est un biais psychologique bien connu de trouver des justifications rationnelles à une bulle en formation: nouvelles technologies, mondialisation, "nouveau paradigme"… L’expérience montre quand même que certains niveaux de PER (ou autres ratios de valorisation) ne peuvent se justifier et finissent toujours par être corrigés. Je me méfie beaucoup (quand je lis des commentateurs même experts et aussi quand je réfléchis moi-même) à cette tendance naturelle à la légitimation des bulles (c’est notre intérêt, ça nous rassure, c’est intellectuellement séduisant… mais à l’expérience c’est faux).

4) Outre les niveaux de valorisation (Shiller PE ou autres indicateurs), les sondages de gestionnaires de fonds, les volatilités implicites (déduites des prix des options) sont de bons indicateurs avancés d’une correction à venir. Je regarde notamment le VIX, les primes de risques de crédit (pricing des obligations ou plus directement CDS = Credit Default Swaps), les volatilités implicites sur le marché des changes. Un contexte de bulle se caractérise très souvent (ou toujours) par une sous-estimation des risques dans la plupart des segments de marché, se traduisant par des volatilités implicites historiquement basses.

Aujourd’hui (en comparaison de 2007 où je suivais tout cela de près pour mon job), le VIX et les primes de risques obligataires (en partie à cause du QE) semblent très bas. Les CDS sont plus différenciés qu’en 2007, ce qui est assez sain (le marché se méfie notamment des risques résiduels dans le secteur bancaire). Difficile d’affirmer catégoriquement qu’aujourd’hui les risques sont systématiquement sous-estimés par le marché (= signe fort de bulle, comme en 2007), mais on se rapproche de cette situation.

5) Si elles respectent leur mandat, les banques centrales ne s’opposeront pas à une correction boursière. Il ne faut pas penser que le QE sera prolongé indéfiniment, juste pour continuer à soutenir les marchés boursiers. Les décisions sur le QE sont avant tout liées à l’appréciation par les banques centrales des risques inflationnistes / déflationnistes.

Tout banquier central qui se respecte n’aime pas les bulles boursières, qui conduisent inévitablement à des perturbations macroéconomiques. Une doctrine très répandue parmi les banquiers centraux (même si elle ne fait pas l’unanimité) est "lean against the wind" : c’est-à-dire l’idée que les banques centrales doivent contribuer à éviter la formation de bulles, notamment en remontant les taux d’intérêt lorsqu’une bulle ne cesse de gonfler. Greenspan a été très critiqué par les partisans de cette approche pour avoir laissé gonfler sans opposition la bulle techno des années 1999-2000. Toute la communication de Trump (qui ne cesse de vanter les records du S&P500 comme succès de sa politique) va directement à l’encontre de l’approche "lean against the wind". Les prochaines nominations à la Fed seront cruciales pour savoir l’orientation qu’elle va prendre sur ce point.

![]() Hors ligne

Hors ligne

#3941 11/10/2017 10h27

- JesterInvest

- Membre (2010)

Top 50 Monétaire

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 SIIC/REIT

- Réputation : 186

Le Shiller PE n’est pas parfait, mais si on regarde le PER du S&P Equals Weighted (chaque valeur à 0,2%) où la techno ne pèse que 13% vs 23% pour l’indice S&P 500 classique), on a un PER glissant de 27.86 et un PER forward de 17.48 (cf le factsheet ici). A comparer avec la même source sur le S&P500 qui donne 23.30 sur le passé et 17.89 sur le futur.

Blog: Financial Narratives

![]() Hors ligne

Hors ligne

#3942 11/10/2017 11h02

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

JesterInvest a écrit :

A comparer avec la même source sur le S&P500 qui donne 23.30 sur le passé et 17.89 sur le futur.

Ok mais dans ce cas on retombe exactement sur mon propos : 18 fois le PE forward, cela n’a rien de bullesque, spécialement vu le niveau des taux.

Alpins a écrit :

Durun a écrit :

@IH

Je sais que vous n’aimez pas les graphiques, mais quand même, là, on frôle la mauvaise foi.

Froidevaux a mis un graphe avec un échelle linéaire, et vous en mettez un avec une échelle logarithmique. Évidemment, ça écrase.Si vous vous attendez à ce que le taux de croissance annuel des actions soit constant (par exemple 5%), la croissance des indices sera exponentielle. Le passage au logarithme va linéariser la courbe. Or, il est plus facile (visuellement) de voir qu’une courbe est linéaire qu’exponentielle ou de détecter d’éventuelles anomalies. Ca n’a rien à voir avec de la mauvaise foi

En effet, et il aurait été courtois de la part de Durun de s’excuser pour son accusation fallacieuse.

![]() Hors ligne

Hors ligne

#3943 11/10/2017 15h24

- Durun

- Membre (2012)

Top 50 Actions/Bourse

Top 50 Entreprendre - Réputation : 169

Bonjour

Désolé de répondre tardivement, mais n’étant pas chez moi, je ne pouvais le faire avant.

Quand je dis "on frôle la mauvaise foi", c’était bien sûr intellectuellement parlant. Les Echos ont mis un graphe avec échelle linéaire, ce qu’a reproduit Froidevaux. Que ce soit naïf, pour marquer les esprits, et trop court car sur 20 ans seulement, c’est possible. Mais il me parait plus opportun de répondre avec le même type d’argumentation.

Je ne pense pas que Les Echos voulaient visualiser les bulles et Krachs depuis un siècle, mais seulement montrer le niveau actuel du S&P 500. Et pour cela, l’échelle linéaire a ses avantages. Elle montre bien que la bulle de 2008 s’est arrêtée presque au même niveau que celle de l’an 2000, c’est-à-dire vers les 1500 - 1600 points, alors qu’aujourd’hui nous en sommes à 2550 pts. Autant l’échelle logarithmique est préférable pour visualiser sur longue période, autant l’échelle linéaire est plus utile pour savoir quand le marché est susceptible de se retourner à la baisse. C’est bien ce qui explique qu’il y ait tant de débats et d’avis opposés concernant la surévaluation ou non des marchés d’actions US (et autres).

Je pense que mon propos est plus clair ainsi.

Donc ne vous froissez pas, il n’y a pas matière. Et si je vous ai blessé, alors je vous présente bien volontiers toutes mes excuses car je n’en avais aucune intention.

InvestisseurHeureux a écrit :

[Eh oui, je n’aime pas les graphiques de cours pour les actions, car ils ne tiennent pas compte du nombre d’actions en circulation et donc on laisse à penser que d’une période à une autre, on parle de la même chose, alors que c’est faux.

Pour être cohérent, il faut plutôt considérer l’évolution de la capitalisation boursière, qui elle tient compte du nombre d’actions en circulation et du cours de bourse.

Là, je n’arrive pas à comprendre comment vous pouvez considérer comme sérieux un tel argument.

Les entreprises changent. Quel rapport entre Renault fabricant d’automobiles des années 80 et Renault 2017, concepteur de véhicules en grande partie sous-traités, et dont l’activité inclut électronique, informatique et financement des ventes ?

Le capital change aussi ? Et alors ?

Quand vous étudiez une entreprise pour l’évaluer, vous ramenez tout (RN, cash flow, vente, etc …) à 1 action puisque vous comparez ensuite avec le cours, c’est-à-dire le prix d’1 action.

S’il y a un split, c’est tout l’historique du cours qui est retraité. Et s’il y a augmentation de capital, c’est normal que le cours monte puisque l’entreprise est plus à même de faire face à ses obligations financières. Donc les graphes tiennent compte de ces évolutions et les affichent clairement et correctement, justement pour ne pas fausser la perception visuelle de l’évolution.

Pour une raison que j’ignore, vous avez une dent contre l’analyse technique et la dénigrez systématiquement. C’est regrettable. Pour vous d’abord. Elle vous aurait évité plusieurs désagréments. Et pour nombres de membres débutants qui prennent pour argent comptant votre conception de l’approche des marchés financiers.

Autant un graphe avec échelle logarithmique est préférable pour avoir une vision globale des bulles et krachs sur longue période, autant l’analyse technique et en particulier des graphes est utile pour se faire une idée de ce que l’ensemble du marché pense de telle valeur, et non se cantonner à sa propre vision établie sur la base de son analyse financière personnelle, même si on est un expert en la matière.

Cordialement

![]() Hors ligne

Hors ligne

#3944 11/10/2017 17h45

- stokes

- Exclu définitivement

- Réputation : 284

Bonsoir,

Les contributions sur cette discussion sont de grande qualité, mais franchement, est-ce que cela vaut autant la peine de faire tourner ses synapses de la sorte ?

Je veux bien que l’on évoque à tout va la formation de bulles spéculatives, mais encore faudrait-il savoir quel secteur fait l’objet de ce phénomène : les nouvelles technologies ? L’immobilier ? Les bulbes de tulipes ?

Si l’on veut expliciter que globalement les marchés sont surévalués, cela n’a alors plus grand chose à voir avec le phénomène de bulle spéculative qui est lui de nature sectorielle. Peut-être pourrait-on parler de myopie ou d’irrationalité des investisseurs et encore ce n’est pas évident.

La situation me rappelle celle qui prévalait dans les années 1985 et 86, avec une forte reprise de la croissance mondiale sous l’effet du contre-choc pétrolier : les multiples de valorisation sont en effet très élevés, mais les marchés anticipent une forte croissance des bénéfices pour les 2 ou 3 ans à venir. Ajoutons à cela que la faiblesse des taux incité fortement à détenir des actions plutôt que des obligations.

Tôt ou tard, les marchés finiront bien par se retourner, ce qui est une évidence, sans doute sous l’effet d’un serrage de vis trop marqué par les banques centrales. J’ai néanmoins la faiblesse de penser que l’horizon reste dégagé jusqu’à mars ou avril.

Quand la croissance mondiale dépassera les 3% et que les analystes prédiront que cela va encore s’accélérer ; quand les gogos commenceront à revenir à la bourse, alors là il sera temps de liquider les portefeuilles d’actions. A ce jour, cela me semble juste prématuré.

![]() Hors ligne

Hors ligne

1 #3945 11/10/2017 19h49

1 #3945 11/10/2017 19h49

- Malolechat

- Membre (2016)

Top 20 Portefeuille

Top 20 SCPI/OPCI - Réputation : 313

“ISFJ”

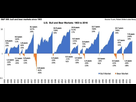

Si ca intéresse quelqu’un ?

PS : comment poste t’on une image directement ? Je n’ai pas trouvé de réponse sur le moteur de recherche du forum. Merci

Parrain : Linxea, Boursorama, saxo banque, trade republic, ismo, tesla, Binance, crypto.com, kucoin, etc…

![]() Hors ligne

Hors ligne

3 #3946 11/10/2017 20h01

3 #3946 11/10/2017 20h01

- Scipion8

- Membre (2017)

- Réputation : 2535

Bonsoir Stokes,

La bulle n’est que le symptôme d’un mal plus profond : la prise de risque excessive, elle-même due à un mélange d’avidité, d’oubli plus ou moins volontaire des crises et erreurs passées, et de mécanismes psychologiques qui nous conduisent tous, par intérêt, par confort et par goût de la nouveauté, à justifier cette prise de risque.

Pour déclencher un vrai krach, cette prise de risque excessive doit avoir un caractère général : comme une maladie pernicieuse, elle va cibler les "organes" les plus fragiles du "corps" que constitue le système économique et financier. La bulle de 2007 était une maladie particulièrement pernicieuse et généralisée car elle ciblait à la fois le coeur (les banques), le cerveau (les Etats) et les autres organes vitaux pour les entreprises et le grand public (les marchés actions et immobiliers).

A la manière d’un médecin, quand on cherche à établir l’existence d’une bulle, il faut à mon avis différencier 3 choses, répondre à 3 questions :

1) Y a-t-il aujourd’hui une avidité et une prise de risque excessives de la part des investisseurs, des banques et des entreprises ?

2) Y a-t-il des symptômes visibles de la maladie ? Par exemple : des niveaux excessifs de valorisation de certains actifs, des primes de risques historiquement basses…

3) Quels sont les déclencheurs possibles d’un éclatement de la bulle ?

Pour répondre à la 2e question, une approche possible est d’établir une "carte des risques" (heat map) en estimant le niveau de prise de risque dans les principaux segments du système économique et financier. Il s’agit de regarder non seulement les segments de marchés accessibles aux investisseurs (immobilier, actions, obligations, etc.) et leur niveau de valorisation (par exemple Shiller PE ratio pour les actions etc.), mais aussi d’évaluer le comportement des banques et des entreprises. Cela permet à chacun de dresser sa carte des risques : à titre d’illustration, je colle dessous mes perceptions personnelles, sans avoir fait d’analyse systématique et détaillée (ce qui serait nécessaire), pour 2007-2012 (facile a posteriori) et pour 2017-2018 (beaucoup plus compliqué).

Pour répondre à la 3e question, il faut rechercher "l’allumette" qui pourrait enflammer la forêt desséchée, l’épingle qui pourrait faire éclater la bulle trop gonflée. Le meilleur signe c’est l’éclatement d’une mini-bulle avant celui de la bulle globale : par exemple l’Islande en 2006-2007. Les Anglo-Saxons parlent de "canary in the coalmine", en référence à la technique utilisée pour prévenir les coups de grisou. A nouveau, très facile à faire pour 2007-2012, beaucoup moins évident pour maintenant : personnellement, je vois des risques importants dans la fin du QE (même si les banques centrales éviteront d’être responsables d’un krach), le risque politique en zone euro (élections en Italie, Catalogne etc.), et une remise en cause politique, citoyenne (résistance à l’ubérisation du monde) et/ou par les autorités de la concurrence du pouvoir exorbitant des GAFA (risque non pricé actuellement). Les cryptomonnaies ont une belle tête de canari, mais ne pourront a priori pas jouer ce rôle en raison de leur déconnexion du reste du système financier.

Pour répondre à la 1ère question, il faut sonder la psychologie des investisseurs (en commençant par soi-même !). Vous avez raison, Stokes, voir les "gogos" arriver sur le marché actions est très souvent un excellent indicateur avancé de l’éclatement d’une bulle (sans insulter personne : je me compte dans le tas, ayant beaucoup augmenté mon exposition au marché actions cette année). Moi, je préfère encore (à nouveau sans cibler quiconque car je ne suis pas immune à la tentation rassurante de justification des prix élevés des actifs) analyser le discours des investisseurs "intelligents" : toute référence à un "nouveau paradigme" justifiant le nouvel environnement de marchés est pour moi un indicateur d’alerte sérieux. Quand ce genre de discours se répand dans les médias de masse, il est plus que temps de prendre ses jambes à son cou.

Au final, ma petite réflexion me conduit à être inquiet sur un risque de krach à un horizon de 12-18 mois. Je regarde les indicateurs macro aux USA et en Europe, qui me laissent espérer que ce n’est pas pour tout de suite. En outre, j’espère que cette correction sera moins violente que celle de 2007-2012 (qui était vraiment une bulle carabinée), car les entreprises et les banques semblent globalement plus prudentes et (je l’espère) mieux supervisées. Donc je poursuis ma stratégie patrimoniale de diversification, en prenant soin de diminuer le beta de mes actifs risqués.

Dernière modification par Scipion8 (11/10/2017 20h20)

![]() Hors ligne

Hors ligne

#3947 11/10/2017 20h24

- Durun

- Membre (2012)

Top 50 Actions/Bourse

Top 50 Entreprendre - Réputation : 169

Re

@Stokes

Si les crises se répétaient sur la base des mêmes signaux, on les verrait venir plus facilement après 1 ou 2 expériences. Malheureusement, ce n’est jamais le cas, et c’est bien ça le problème.

La bulle de 2000 était liée aux valeurs technologiques. En 2008, pas de secteur particulier.

Et il en est de même aujourd’hui. Tous les secteurs sont concernés. Mais ce qui est nouveau, c’est que ça concerne autant les grandes que les moyennes entreprises.

Voici un graphe (encore un !) qu’a publié un intervenant professionnel que je suis sur Twitter.

La plage en vert représente l’écart entre le S&P 500 (ligne blanche, supérieure) et le Russell 2000 (2000 entreprises moyennes et petites de la bourse US, ligne orange inférieure). Or on constate que depuis août 2017, l’indice des petites valeurs (Russell) a quasiment rattrapé l’indice S&P 500 au dessus.

Bien sûr, on le sait tous, les banques centrales déversent des tombereaux de monnaies qui se retrouvent en partie sur les marchés d’actions. Mais cela dure depuis des années. Donc cela ne peut expliquer l’évolution constatée depuis août 2017. Il y a autre chose qui intervient.

Et cet "autre chose", pour la majorité des analystes, c’est l’espérance d’une baisse d’impôt sur les entreprises promise par Trump. On parle quand même de 20 %.

Tous les secteurs sont bénéficiaires, et toutes les entreprises, quelle que soit leur taille.

Et c’est bien pour cela que ça devient dangereux. Une décision politique négative pourrait saper cette espérance de profit complémentaire. Et provoquer un krach.

Comme vous, j’aurais tendance à penser que s’il y a retournement des marchés, ce serait plutôt pour 2018, mais il faut reconnaître que Trump trimbale avec lui pas mal d’incertitudes, à commencer par ses relations houleuses avec le parti républicain, sans oublier la Corée du Nord, le mur avec le Mexique, etc …

Raisons pour lesquelles je surveille mes graphes avec attention. Vous devriez bien en faire de même.

Cordialement

![]() Hors ligne

Hors ligne

1 #3948 11/10/2017 20h56

1 #3948 11/10/2017 20h56

- doubletrouble

- Membre (2016)

Top 50 Année 2024

Top 20 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 10 Vivre rentier

Top 10 Actions/Bourse

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif

- Réputation : 1167

Hall of Fame

Hall of Fame

“INTJ”

Toutes ces réponses sont intéressantes mais nulle part je ne vois mentionné la masse monétaire. C’est cet aspect là qui me paraît le plus déterminant, dans le sens où maintenir les indices à leurs niveaux actuels et soutenir leur progression requiert un rythme soutenu de croissance de la masse monétaire. Tant que l’Europe et le Japon font tourner la planche à billet, tout va bien, mais si l’Europe stoppe son programme de QE…

D’autre part, tout n’est pas surévalué, il y a pas mal d’actions individuelles qui a -20% YoY sont déjà en bear markets. Pour travailler dans l’informatique, je considère que le secteur qui va se ramasser le plus durement sera la tech. Beaucoup trop de hot money injectée dans des entreprises franchement artificielles (j’ai déjà mentionné Theranos, j’attend avec délectation l’implosion d’Uber, la soudaine "peur" d’Amazon vis à vis du retail me paraît totalement surjouée, Tesla risque fort de décevoir même si personnellement j’aime bien Musk et sa démesure…). nVidia est propulsé par la bulle Bitcoins et la spéculation de naifs sur l’intelligence artificielle, Apple sort des produits de moins en moins inspirés, et je ne parle pas de Snapchat…

Au final les boîtes du secteur qui me semblent les plus solides sont à mon grand désarroi Google et Facebook, que j’abhorre. Elles font plus ou moins déjà partie du military-industrial complex US et se sont positionnées de manière très intelligente sur le marché de l’information.

✯ Mangia bene, caca forte, e non aver paura della morte.

![]() Hors ligne

Hors ligne

2 #3949 11/10/2017 22h41

2 #3949 11/10/2017 22h41

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3980

Hall of Fame

Hall of Fame

“INTJ”

Durun a écrit :

La bulle de 2000 était liée aux valeurs technologiques. En 2008, pas de secteur particulier.

Et il en est de même aujourd’hui. Tous les secteurs sont concernés. Mais ce qui est nouveau, c’est que ça concerne autant les grandes que les moyennes entreprises.

Voici un graphe (encore un !) qu’a publié un intervenant professionnel que je suis sur Twitter.

https://www.investisseurs-heureux.fr/up … 171011.png

La plage en vert représente l’écart entre le S&P 500 (ligne blanche, supérieure) et le Russell 2000 (2000 entreprises moyennes et petites de la bourse US, ligne orange inférieure). Or on constate que depuis août 2017, l’indice des petites valeurs (Russell) a quasiment rattrapé l’indice S&P 500 au dessus.

Sincèrement, j’ai beau relire trois votre message, je ne vois pas ce que ça prouve, sinon que depuis le début de l’année, la performance boursière du S&P500 et du Russell 2000 est identique !

So what ?!

Vous ne démontrez absolument rien du tout.

Je prends une action au hasard non technologique, PepsiCo :

PER de 21 ? Pour une entreprise comme PepsiCo ? C’est une bulle ça ?

Une autre action non technologique au hasard, Walmart :

PER de 19 ? Pour une entreprise comme Walmart ?

Et c’est pas comme si j’avais pris des nano-caps que personne connaît et qui ne sont pas présents dans des dizaines d’ETF et OPCVM…

Je pourrai prendre aussi tout le secteur retail, qui au contraire se prend une grosse claque boursière. Les para-pétrolières également cotent en-dessous de leur moyenne historique. Les foncières de centres commerciaux également…

Donc l’assertion d’une bulle sur les actions US qui concernerait toutes les entreprises de tous les secteurs apparaît doublement erronée, comme je l’étaye précédemment.

![]() Hors ligne

Hors ligne

#3950 11/10/2017 22h55

- cricri77700

- Membre (2014)

- Réputation : 738

“ENTJ”

Sinon dans le doute ,on trouve des aristocrates dividendes à 3/4% en ce moment.

Cela permet d’avoir une certaine sécurité par rapport aux livrets et autres et éventuellement de renforcer à la baisse si crash…

Utilise ta connaissance et ne te noie pas dedans!

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “encore un krach sur le marché actions…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 263 | 98 868 | 13/12/2023 15h55 par Trahcoh | |

| 4 | 4 982 | 25/09/2011 17h58 par GoodbyLenine | |

| 4 | 3 871 | 03/07/2023 16h11 par Oblible | |

| 19 | 7 491 | 14/09/2016 23h48 par Kapitall | |

| 56 | 36 828 | 27/12/2018 20h51 par bibike | |

| 409 | 164 401 | 26/01/2024 18h04 par Fegobe | |

| 114 | 53 634 | 01/09/2024 17h46 par Gismo |