Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

#426 28/10/2018 11h12

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

Avec la situation actuelle, Seritage devrait être un désastre car les redéveloppements sont trop nombreux et coûteux. Mais elle a bénéficié d’un prêt de $2 Md de Berkshire Hathaway fin juillet qui a tout changé. Au passage, on trouve une situation à la ESL, puisque Warren Buffett est à la fois actionnaire direct de Seritage et Berkshire Hathaway prêteur de Seritage.

Ceci dit, Berkshire Hathaway n’aurait pas fait le prêt si ils n’étaient pas sûrs du potentiel des propriétés.

Enfin, c’est un autre sujet. Wait and See demain pour CBL.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#427 29/10/2018 21h51

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1048

Hall of Fame

Hall of Fame

"CBL Properties sees year adjusted FFO at mid-to-high end of guidance range"

"Q3 adjusted FFO per share of 40 cents missed consensus estimate by 1 cent and compares with 50 cents in the year-ago period."

"Portfolio occupancy increased 90 basis points to 92.0% as of Sept. 30, 2018, compared with 91.1% as of June 30, 2018."

https://seekingalpha.com/news/3402320-c … ance-range

Details sur le site

A major financial priority for CBL is to preserve liquidity and the flexibility of our balance sheet," commented Lebovitz. "As we discussed on our second quarter earnings call, we have been evaluating an adjustment to our dividend to a level that maximizes available cash flow for investing in our properties and debt reduction. In order to accomplish this goal, we are reducing the common dividend for 2019 to an annualized rate of $0.30 per share from $0.80 per share. The reduction will preserve an estimated $100 million of cash on an annual basis.

CBL’s Board of Directors has declared a quarterly cash dividend for the Company’s Common Stock of $0.075 per share for the quarter ending December 31, 2018. The dividend is payable on January 16, 2019, to shareholders of record as of December 31, 2018. The dividend represents an annualized rate of $0.30 per share.

![]() Hors ligne

Hors ligne

#428 29/10/2018 21h56

- tcheco

- Membre (2014)

- Réputation : 192

Et le dividende est coupé.

On passe à 0,30$ vs 0,80 l’an dernier.

Tous les chiffres ici.

Press Release

![]() Hors ligne

Hors ligne

1 #429 29/10/2018 22h01

1 #429 29/10/2018 22h01

- LaurentHU

- Membre (2017)

Top 20 Obligs/Fonds EUR - Réputation : 73

C’est pas mal du tout et ca veut dire qu’au cours actuel et la common et les preferred restent de bonnes affaires. On est loin de la catastrophe annoncee et pricee dans les cours. Esperons que le marche retrouve ses esprits demain…

Déontologie : je suis la plupart du temps actionnaire et/ou créditeur des sociétés desquelles je parle.

![]() Hors ligne

Hors ligne

#430 29/10/2018 22h40

- pitivier

- Membre (2015)

- Réputation : 19

Un peu comme en 2009

Historique de du dividende 0.37 / 0.11 / 0.05 / 0.05 pendant deux trois ans pas mal du tout je garde

Il vont faire plein de réaménagement

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#431 30/10/2018 09h31

- corsaire00

- Membre (2013)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 213

Enfin une bonne nouvelle cette baisse de dividende. Cela va redonner un peu de flexibilité financière à la société.

FFO/action toujours attendue dans la zone 1,7/1,8$ et des métriques qui pour une fois s’améliorent légèrement.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#432 30/10/2018 09h43

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

Je suis surpris que le régime REIT autorise un dividende aussi bas, mais tant mieux.

Par contre, cet investissement aura été une belle trappe à valeur en ce qui me concerne : baisse drastique du dividende et grosse moins-value latente.

Un remake de la phrase de Winston Churchill : "vous ne vouliez pas de baisse du dividende, vous aurez la baisse du dividende et la moins-value."

On comprends également aussi pourquoi il n’y a jamais eu d’achat d’initiés significatifs malgré le rendement sur dividende astronomique et le cours sur FFO très bon marché.

C’est que dans le contexte actuel, le FFO pour les foncières de centre commerciaux est trompeur, car les capex sont énormes.

Le leçon est bien retenue, et dans le futur, je n’achèterai plus jamais une foncières avec un rating de la dette inférieur à BBB. Sinon, le coût du capital est trop élevé et il y a trop de risque de baisse du dividende en cas de problème : cela s’est produit sur HCP, VEREIT, CBL Properties, Cominar…

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#433 30/10/2018 09h44

- zendoi

- Membre (2011)

- Réputation : 27

Bonjour à tous,

J’ai lu avec attention ou du moins ce que me permet mon faible niveau en anglais (mais j’y travaille…)

Je suis étonné de voir un dividende si bas alors que le statut de Reit est censé imposer un % minimum.

Je dois avoir mal interprété une info (ou peut être la définition même d’une Reit)

Avez vous une idée (ou meilleure interprétation du statut Reit)

Merci et bonne journée à toutes et à tous

ps: je vois que IH s’étonne de même….

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#434 30/10/2018 09h58

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

zendoi a écrit :

Je suis étonné de voir un dividende si bas alors que le statut de Reit est censé imposer un % minimum.

Je dois avoir mal interprété une info (ou peut être la définition même d’une Reit)

Avez vous une idée (ou meilleure interprétation du statut Reit)

En fait, les règles, en tout cas pour les REITs US, sont plus compliquées qu’il n’y paraît, car il ne s’agit pas du bénéfice IFRS, mais du bénéfice "taxable".

De sorte, qu’il est impossible sans connaître les arcanes comptables de la société, de savoir quel est le montant minimum qui doit être versé pour préserver le statut. D’ailleurs, il n’est pas exclu qu’il y ait également un critère de temporalité avec une dérogation ponctuelle.

![]() Hors ligne

Hors ligne

#435 30/10/2018 14h31

- M07

- Membre (2015)

Top 10 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Crypto-actifs

Top 20 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 501

Bonjour !

La problématique du taux de distribution est la même pour GOV, qui, après la fusion-rachat en cours, a annoncé un dividende divisé par trois.

@IH, ma déduction à cette autre value-trap (que j’ai subie), c’est de ne plus acheter de REIT gérée par RMR, qui ne jamais dans l’intérêt des actionnaires.

M07

![]() Hors ligne

Hors ligne

#436 01/11/2018 11h51

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

InvestisseurHeureux a écrit :

Je suis surpris que le régime REIT autorise un dividende aussi bas, mais tant mieux.

La réponse a été donnée dans la conférence téléphonique.

Des ventes à perte planifiées pour début 2019 vont diminuer "artificiellement" le résultat imposable, ce qui permet d’abaisser le dividende au niveau anticipé de celui-ci :

Farzana Mitchell a écrit :

Hi, Christine, I’ll try to address your question, but I cannot really walk you through all the different steps as you are requesting. But suffice to say that Cary Towne Center and Acadiana Mall that we’re projecting to be sold in 2019 are returned to the lender. Those two transactions will generate significant losses. So it’s a balancing with balance of what we know today in terms of the impact, fully impact of bankruptcies in 2019 as well as the significant losses that we would be incurring from these two transactions, that surely is where we have determined that $0.30 to be. That’s our best estimate now. And as time goes on we’ll look at it in the -- as we get into 2019, but that’s where we have set the dividend based on what we know today

Source : https://seekingalpha.com/article/421612 … art=single

Il n’est donc pas exclu qu’en 2020, le dividende soit "obligé" d’être relevé.

Par contre, la conférence téléphonique nous apprend qu’il y a effectivement des accords de "cotenancy" (liés à la fermeture de deux enseignes-locomotives dans un centre commercial) qui vont coûter possiblement jusqu’à 19 millions, et peser sur 2019.

Le management indique que la fermeture des magasins Sears est une opportunité, car dans les cas passés, après travaux et une nouvelle allocation de l’espace à des enseignes plus dynamiques, les centres commerciaux voient une augmentation de leur nombre de visites.

Mais en attendant, il faut financer tous ces redéveloppements et l’amélioration du NOI qui était prévue pour 2019 (cf. précédente conférence téléphonique) est encore repoussée.

Bref, ce n’est pas cher, mais il y en a pour un moment avant que la situation ne se stabilise.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#437 01/11/2018 13h08

- AleaJactaEst

- Membre (2011)

Top 50 Dvpt perso.

Top 20 SIIC/REIT - Réputation : 245

“ENTP”

PREIT est un bon exemple de ce qui peut être fait avec les malls en terme de redéveloppement.

On voit que c’est très long et très cher.

Le redéveloppement est obligatoire pour ne pas perdre tous le trafic dans le mall.

D’un point de vu chiffré, les loyers sont beaucoup plus élevés pour la surface redéveloppée. Ok. Mais à quel prix ? Souvent un redéveloppement coûte 20M de dollars pour des loyers post travaux à 1-1.5M annuel (et encore).

En fait, on voit que PREIT préfère ne pas réinjecté d’argent dans certains malls avec un non rescourse mortgage. Étonnant non ? Car rendre le mall va faire perdre du FFO… beaucoup même et pourtant. C’est que cette allocation de capital est non efficiente.

L’action de CBL ne vaut que les quelques dividendes qui seront distribuer avant une levée massive de capitaux.

Pour PEI, la dette est énorme, cependant ils visent 550 usd de vente par sf pour 2019 et sans doute 600 après 2020. Preuve que la transformation a fonctionné. A mon sens, impossible que CBL puisse en faire autant.

![]() Hors ligne

Hors ligne

#438 01/11/2018 13h44

- okavongo

- Membre (2011)

Top 50 Actions/Bourse

Top 10 Invest. Exotiques

Top 50 Crypto-actifs

- Réputation : 242

Je n’ai pas d’avis sur le rapport entre coûts de redéveloppement et profits futurs mais je constate que c’est le modèle de Seritage et que Warren Buffet semble y croire.

Le ton de la "confcall" de CBL m’inquiète un peu plus car ils semblent naviguer à vue. 2020 leur paraît très loin… En même temps le dossier est tellement pas cher que je suis tenté d’en remettre une toute petite cuillère malgré ma perte importante.

Cela contraste avec WPG qui paraît mieux maîtriser sa transformation et avoir une vision plus long terme.

Pour revenir à CBL et à la "cotenancy" évoqué par IH, la situation va dépendre de Sears. Une éventuelle poursuite de l’activité pourrait permettre à CBL de gagner un temps précieux. Si il y a liquidation on entre en territoire inconnu. Qui va racheter les magasins Sears détenu en propre ? On peut avoir une bonne surprise avec une enseigne dynamique qui supporterait les coûts de redéveloppement et renforcerait l’attractivité du mall, comme une mauvaise surprise avec des surfaces zombies qui n’interessent personne. Dans ce cas, il faudrait que CBL les rachète et les transforme. Mais avec quels moyens ? Si Warren nous lit…

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#439 01/11/2018 14h16

- AleaJactaEst

- Membre (2011)

Top 50 Dvpt perso.

Top 20 SIIC/REIT - Réputation : 245

“ENTP”

WPG possède une partie non négligeable de strip malls. Ceux ci sont moins affectés par la dépendance aux anchors que dans les malls classiques.

CBL est peu chère quand on prend sa market cap, mais tout change quand on prends l’EV.

EV/EBITDA = 9

EV / EBTDA = 16

Quand vous ajouter que les revenus sont en baisses et que CBL bradent ces malls pour ne pas avoir à payer pour les redévelopper.

Si vous prenez PEI pour comparaison (qui possède encore quelques malls pourris mais qui en a aussi à Philadelphie et Washington)

EV/EBITDA = 12

EV/EBTDA = 18

Si vous prenez en compte les projections de croissances des revenus suite aux redeveloppements en cours, vous avez en 2020 un EV/EBTDA plus faible pour PEI.

PEI projette 550 usd de vente par pied carrée vs 380 pour CBL (voire moins).

De cet angle, je trouve CBL encore chère ![]()

CBL bénéficie d’un bonus pour l"option" que constitue son cours. En effet, étant donné le leverage énorme, un petit augmentation du % de la valeur de ses malls pourrait, via le levier faire doubler ou tripler le cours. Mais ceci supposerait une forte inversion de tendance. D’ou le côté option.

Sans ce côté option, juste sur les cash flows futurs, ça reste cher.

Dernière modification par AleaJactaEst (01/11/2018 19h21)

![]() Hors ligne

Hors ligne

1 #440 02/11/2018 17h04

1 #440 02/11/2018 17h04

- srem

- Membre (2015)

- Réputation : 6

CBL "Penny stock" très prochainement?

On est pas loin!

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #441 05/11/2018 09h57

1 #441 05/11/2018 09h57

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

okavongo a écrit :

Le ton de la "confcall" de CBL m’inquiète un peu plus car ils semblent naviguer à vue.

Je ne sais pas trop comment il faut interpréter le dit "ton". On peut y voir du positif (recherche de dépenser moins, de réduire la dette pour renforcer le bilan, etc…) ou du négatif (Ils sont ric-rac, ça va mal, ils anticipent que ça va être encore pire, etc…). Il est également un peu difficile de faire la part des choses entre le fait d’être enthousiaste parce que c’est leur rôle de l’être, ou le fait qu’ils le soient réellement.

C’est un peu pareil avec la coupe du dividende, il y a l’école "c’est la bonne chose à faire, etc." contre l’école "c’est vraiment que la situation n’est pas bonne et ca s’annonce mal pour la suite", aka vision plutôt positive contre plutôt négative.

AJE a écrit :

CBL bradent ces malls pour ne pas avoir à payer pour les redévelopper

AJE, no offence, mais il y a pas mal de choses que j’ai un peu de mal à saisir dans vos derniers messages. Il me semble factuellement inexact que CBL "braderait" ses malls pour ne pas les redevelopper. La majorité de leurs emplacements Sears appartiennent à Sears et non à CBL. Ils font le choix de ne pas les racheter eux, mais laisser à d’autres le soin de les racheter, ca c’est vrai. Ces derniers temps, ils privilégient aussi les JV ("joint ventures"). Comme en début de message, on pourra surtout y voir du positif ou du négatif. Mais brader leurs malls, je ne crois pas, ou j’ai loupé quelque chose.

Ce qui parait clair, c’est qu’ils cherchent à limiter leur risque/exposition/dépense, et d’un autre coté ils limitent aussi l’éventuelle opportunité que peut représenter le redéveloppement des emplacements Sears. Ils en auront éventuellement les retombées indirectes (plus de traffic, impact positif sur les malls, les autres locataires, etc.), mais pas ou peu les directes (encaissement de loyers plus élevés sur les emplacements). Ils auront aussi le risque qu’ils ne contrôlent que peu ce qui se passe au niveau de ces emplacements dans cette situation.

AJE a écrit :

CBL bénéficie d’un bonus pour l"option" que constitue son cours

Ca semble un peu la dernière idée à la mode en ce moment. Je la lis à droite et à gauche sur toutes les sociétés qui deviennent peu chères maintenant, dont CBL effectivement. Je suis peu convaincu: Je n’ai jamais vu d’option verser un dividende, encore moins un qui soit supérieur à 10%. Et une option implique une échéance (qui est normalement définie). Si vous me dites que le cours de SHLD est une "option" sur ce qu’il va se passer au niveau de la faillite/réorganisation, ok. Mais CBL, m’ouais ![]() Même les plus bearish sur SA semblent s’entendre sur le fait qu’une faillite de CBL leur parait improbable.

Même les plus bearish sur SA semblent s’entendre sur le fait qu’une faillite de CBL leur parait improbable.

Et si on est sur un prix/FFO<2 avec ce "bonus" pour le supposé aspect "option", qu’est-ce que ce serait sans, dites-donc !? Perso, je crois qu’on est surtout sur un prix extrêmement bas, voilà tout. il était déjà bas, il l’est encore plus, et il va possiblement le devenir encore davantage. Les revenus de CBL baissent, c’est vrai. C’est d’ailleurs pas super glorieux. Les loyers des renouvellements sont pour l’instant toujours plus bas depuis plusieurs trimestres. On est un peu sur un sentiment digne de l’AT: La perception que ca va continuer encore et encore. D’un autre coté, ils privilégient actuellement vraiment de garder leurs locataires et le taux d’occupation sur la rentabilité. On pourra à nouveau y voir le coté plutôt positif ou négatif.

Avoir des loyers bas; c’est peut-être "moins bon" en tant que loueur (et en tant qu’actionnaire d’un loueur), mais c’est bon pour les locataires. Si CBL s’en sort avec des loyers faibles (et pour l’instant, ça va, même si ça ne peut pas continuer indéfiniment), c’est attractif pour les locataires. Avoir des hausses de loyers tous les ans comme certaines REIT "Stars", c’est bien tant que les locataires arrivent à les supporter, mais dans l’environnement "le e-commerce mange petit à petit le brick&mortar", ça ne continuera potentiellement pas indéfiniment non plus. Et payer un loyer toujours plus élevé pour être dans un mall bien, beau et tout ce qu’on veut, ça a éventuellement ses limites aussi.

AJE a écrit :

étant donné le leverage énorme

De manière factuelle, plutôt gros levier il y a, mais pas démesuré non plus. En debt/EBITDA, on reste par exemple en-dessous de PEI, de Macerich (MAC où EV/EBITDA = 25) ou de Tauman Centers (TCO où EV/EBITDA = 20). La dette a diminué ces dernières années, et elle va encore diminuer (même si c’est lent). On sait que deux malls repartent chez le prêteur l’an prochain, et 170 million de dette vont s’en aller avec. Après, il ne faudrait pas que l’EBITDA diminue de trop non plus, en avançant. On peut aussi voir que la dépréciation de valeur enregistrée sur ces deux malls fait un peu peur. Est-ce que c’est limité à ces deux malls qui étaient dans une situation non comparable au portefeuille général, ou est-ce que ca reflète une méchante baisse de valeur de tout le portefeuille ? Bonne question (à laquelle je n’ai pas la réponse).

Si CBL arrive à encaisser un montant global de loyers décent dans le futur et qu’ils arrivent à refinancer leurs emprunts , tout va à peu près. Rien n’est moins sûr, effectivement. Le management se veut assez rassurant du coté refinancement. Plutôt méthode Coué ou il ne faut pas trop s’inquiéter ? Je ne sais pas trop non plus.

AJE a écrit :

Sans ce côté option, juste sur les cash flows futurs, ça reste cher.

Allez, disons que les FFO baissent à $1 annuel dans les années à venir. Est-ce qu’un prix/FFO de 3 est cher !? J’ai un peu de mal à me faire à cette idée. Quant au chiffre d’affaire des locataires (CA, et non profits, d’ailleurs), ca n’a pas d’impact direct réel sur CBL. La portion de loyer variable en fonction du CA est assez ridicule chez CBL, et tant que les locataires génèrent de quoi payer le loyer, c’est l’important. On peut certes voir le CA des locataires comme un critère, mais surtout indirect. Je crois qu’il ne permet pas de qualifier le loueur de "cher" ou "pas cher", si c’était cela l’idée.

Bref, l’idée de CBL supposément "cher" me parait très bizarre. On peut croire à une détérioration continue de leur activité dans le futur, et que le prix actuel reflète (correctement) cela. ca me parait valide. Il y avait le risque que CBL se prennent les pieds dans le tapis au niveau de leurs covenants sur leur dette + les craintes sur les refinancements, mais à en croire le management (et les refi récents), ca va aller de ce coté. Peut-être faut-il ne pas les croire aussi.

Ou on peut penser que sur le long terme, ca devrait aller. Je suis long, biaisé autant que faire se peut, et ca reste pour l’instant ma position. La presque "devise" de quelqu’un bien connu ici aurait pu être "l’occasion de renforcer à vil prix" ![]() (même si je ne le vois pas trop le faire sur ce coup là…) Mais en fin de semaine dernière, ca l’a éventuellement été, en-dessous de $3. Peut-être ira-t-on à $2, voire plus bas avant que ca ne remonte éventuellement. Nous verrons.

(même si je ne le vois pas trop le faire sur ce coup là…) Mais en fin de semaine dernière, ca l’a éventuellement été, en-dessous de $3. Peut-être ira-t-on à $2, voire plus bas avant que ca ne remonte éventuellement. Nous verrons.

Chacun peut bien avoir son avis, ce sont les avis différents qui font un marché.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par Mevo (05/11/2018 13h38)

![]() Hors ligne

Hors ligne

#442 05/11/2018 18h03

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

En tout cas, le management (CEO, CFO) ne fait même pas semblant de montrer qu’il y croit un peu en achetant des titres. Il n’en a pas acheté depuis la création de cette file, malgré la baisse récente.

Au moins, Lou Conforti sur Washington Prime Group joue le jeu, avec $432 k de titres achetés depuis le début de l’année. Même sur IBM ou General Electric les CEO achètent des titres.

Sur CBL Properties, Charles B. Lebovitz touche $2 M en tant que président du CA et n’a pas acheté un titre sur le marché ouvert, aussi loin que remonte l’historique de Morningstar (CBL CBL & Associates Properties Inc Insider Trading).

Du coup, en ce qui me concerne, je ne renforcerai plus, tant que je ne verrai pas un achat d’initié significatif.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#443 05/11/2018 19h17

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

Ca permettra peut-être d’éviter la "malédiction des achats d’insiders" ( ![]() ) que vous avez malheureusement expérimenté plusieurs fois.

) que vous avez malheureusement expérimenté plusieurs fois.

Nan, mais je suis d’accord, ca ne le fait pas… Surtout à ce niveau de prix. Dernièrement il y a tout de même été question de "baisses de rémunération", même s’il n’y a pas eu de détails. On pourra éventuellement apprécier le geste, au moins déjà dans le principe:

CBL Q3 Conf call a écrit :

While we already run a lean organization we have implemented a program to create efficiencies in operations, reduce overhead, including executive compensation and reduce spending in general.

CBL Q3 Conf call Q&A a écrit :

Yes I mean you do get some quarterly distortions and we definitely expect G&A overall to be down next year because of some of the steps that we’ve taken that I mentioned, some efficiencies that we have developed through our management, and through others in the Company executive compensation reductions and just other opportunities that we created to cut costs, so that’ll reduce G&A for 2019.

Et quand on regarde les rapports, il y a tout de même pas mal d’actions en rémunération si le cours remonte. Donc parier de l’argent encore supplémentaire n’a pas forcément de sens pour eux, hormis pour la "pub" (Le CEO de WPG le fait bien, effectivement, alors qu’il a aussi des actions en rémunération).

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#444 05/11/2018 20h35

- BulleBier

- Membre (2013)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Vivre rentier

Top 20 Actions/Bourse

Top 50 Crypto-actifs - Réputation : 415

Je fus actionnaire de CBL, la valorisation m’intéresse. Pourtant, je n’arrive pas a cerner la dynamique du business, il faudrait pour cela analyser propriété par propriété, et je ne comprends pas trop le plan du management non plus, quels malls ils décident de vendre et quels malls ils décident de refaire. Cela demande du temps d’analyser tout cela bien. au contraire, le plan de WPG est clair. Par peur de me tromper, je préfère attendre d’y comprendre bien la dynamique, ce que je ne suis pas sur de réussir a faire.

![]() Hors ligne

Hors ligne

#445 05/11/2018 22h48

- pitivier

- Membre (2015)

- Réputation : 19

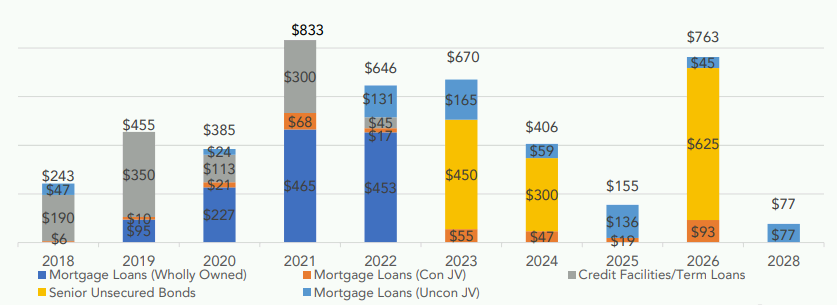

Ils ont dette obligataire qui arrive à échéance en 2019 et 2023.(si je ne me trompe pas)

Ce sera un achat quand il roule/refinance leur dette de 2019 avec un taux similaire qu’actuellement Seulement alors j’achèterai plus je serai plus tranquille.

Refinancement en bonne voie trimestre prochain normalement!

wait and see

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#446 06/11/2018 08h23

- Mevo

- Membre (2013)

Top 20 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Monétaire

Top 10 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Entreprendre

Top 20 Banque/Fiscalité

Top 10 SIIC/REIT

- Réputation : 539

pitivier a écrit :

Ils ont dette obligataire qui arrive à échéance en 2019 et 2023.(si je ne me trompe pas)

Il n’y a pas d’échéance de dette obligataire avant 2023 (ils ont des obligations à échéance 2023, 2024 et 2026)., mais il y a leur "term loan" qui arrive à échéance en 2019. C’est sans doute cela que vous aviez en tête.

Source: http://invest.cblproperties.com/Cache/1 … iid=103092

CBL Q3 Conf call a écrit :

As Steven mentioned, we are making excellent progress towards completing the refinancing of our $350 million dollar unsecured term loan, which was extended to October 2019, as well as our major lines of credit tolling 1.1 billion in capacity which matured in 2020. We anticipate rolling all of our tem loans and credit facilities into one secured facility with a term loan component and a line of credit. We will extend the maturity of this new facility for several years, providing us sufficient time liquidity and flexibility to execute our strategy.

Ca n’est pas fait. Le management dit que c’est en bonne voie. Espérons que ce qu’ils disent se matérialisera effectivement.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#447 15/11/2018 16h03

- corsaire00

- Membre (2013)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 213

Le marché est en mode massacre sur CBL.

Avez vous vu passer des informations significatifs sur CBL ces derniers jours qui expliquent cette baisse, j’ai rapidement cherché mais je n’ai rien trouvé sauf un avis d’analyse hier qui donne 2,5$ en objectif de cours.

Graphiquement je dirais que les vendeurs vont chercher le support à 2,66$

50% de décote sur l’équity sans parler de la décote de l’actif net

un taux d’occupation stable et meilleur que beaucoup de SCPI chez nous

un dividende coupé qui devrait permettre d’affecter du cash à la dette et au développement des centres

une dettes à taux qui représente 75% de la dette sur un taux à 5,19%

pas d’échéance de dettes majeurs avant plusieurs années

un FFO qui baisse mais reste à 1,7-1,8$ pour un cours de 2,6$

Bref j’en perds mon latin

Selon mon analyse rien ne justifie cette baisse et ce niveau de cours mais comme cela ne sert à rien d’avoir raison tout seul et que le marché a toujours raison j’envisage de prendre ma perte.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par corsaire00 (15/11/2018 16h21)

![]() Hors ligne

Hors ligne

#448 15/11/2018 16h22

- rocambole

- Membre (2012)

- Réputation : 228

Sans compter les dégats collatéraux sur WPG… (et les prefs)

![]() Hors ligne

Hors ligne

#449 15/11/2018 16h23

- corsaire00

- Membre (2013)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 213

Oui ca commence vraiment à piquer en ce moment

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#450 15/11/2018 16h24

- LaurentHU

- Membre (2017)

Top 20 Obligs/Fonds EUR - Réputation : 73

Je suis entièrement d’accord avec ce que vous dites, et les ventes retail sortient aujourd’hui vont dans le même sens : la conso américaine se porte bien ! Et vu le taux de chômage, les difficultés à trouver de la main d’oeuvre etc c’est difficile d’imaginer un retournement tout de suite. Mais le marché voit les choses différemment. Que dire?

Je suis ras la gueule avec des prefs CBL et je ne compte pas en reprendre, mais sur la common ça me démange. En tout cas pas prêt à vendre.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Déontologie : je suis la plupart du temps actionnaire et/ou créditeur des sociétés desquelles je parle.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Consultez les ratios boursiers et l’historique de dividendes de CBL & Associates Properties sur nos screeners actions.

Consultez les ratios boursiers et l’historique de dividendes de CBL & Associates Properties sur nos screeners actions.

Discussions peut-être similaires à “cbl & associates properties : foncière de centres commerciaux cotée usa”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 4 | 2 850 | 19/01/2016 18h38 par InvestisseurHeureux | |

| 67 | 28 993 | 02/11/2021 19h33 par yosemite | |

| 22 | 8 190 | 22/06/2020 15h34 par Alanito | |

| 15 | 7 759 | 01/02/2024 10h29 par Kangoorico | |

| 119 | 40 820 | 04/01/2022 19h37 par thegambler | |

| 20 | 3 666 | 20/08/2014 14h28 par PoliticalAnimal | |

| 33 | 21 188 | 18/11/2024 22h39 par InvestisseurHeureux |