Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

#451 14/06/2019 12h14

- Passion

- Membre (2019)

- Réputation : 5

Covivio sauf erreur de ma part semble avoir pas mal d’acquisitions dans le neuf également, c’est une foncière qui m’attire beaucoup de par la diversification des actifs, mais qui a l’inconvénient de son prix et survalorisation ( ANR ) avec un ticket d’entrée peut être un peu élevé pour une première ligne.

![]() Hors ligne

Hors ligne

8 #452 15/06/2019 21h29

8 #452 15/06/2019 21h29

- ArnvaldIngofson

- Membre (2016)

Top 20 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 995

Hall of Fame

Hall of Fame

L’IEIF - Institut de l’Epargne Immobilière et Foncière - fournit des informations intéressantes sur les foncières (à statut SIIC), les SCPI et les OPCI :

IEIF

On voit par exemple que le nombre de SIIC cotées en France est assez faible, et en baisse au fil des années du fait des rachats : 28 fin 2018.

On pourrait y ajouter CBO Territoria qui n’a pas le statut SIIC pour faire 29.

Si on se limite aux sociétés qui ont une capitalisation supérieure au milliard d’euros (et ont une bonne liquidité), il y en a 10.

+2 qui en sont proche :

Sur les 10 dernières années, les performances n’ont été négatives que 2 fois : en 2011 et 2018.

Ces 2 années ont été également mauvaises pour les actions en général.

Fin 2018, les SIIC offre un rendement moyen de 6,00 %.

C’est nettement mieux que les SCPI et leur rendement (DVM) de 4,35 %.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#453 16/06/2019 01h02

- Passion

- Membre (2019)

- Réputation : 5

Pour le rendement moyen effectivement. Il faut quand même nuancer par le fait qu’il existe plusieurs SCPI parmi les grosses du marché qui délivrent des rendements supérieurs à 5% voire proche de 6%.

Quand on a recours au crédit, ou au démembrement, le rendement augmente encore plus, et le tout avec bien moins de volatilité, donc l’écart suivant les choix effectués est pas forcément aussi important qu’on pourrait le penser

En revanche les SIIC peuvent permette de faire une bien plus grosse plus value.

Dernière remarque, peut être plus intéressante, un investissement étant sur le long terme, fut il pertinent de présenter un comparatif sur une durée plutôt de 20 à 30 ans qu’une simple décennie.

Dernière modification par Passion (16/06/2019 10h57)

![]() Hors ligne

Hors ligne

#454 16/06/2019 10h01

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Sur le site de l’IEIF, il y a un indice pour les SIIC et aussi pour les SCPI, comme vous l’indiquez ArnvaldIngofson.

C’est tout de même dommage que vous n’ayez pas présenté un comparatif sur les 2 indices et sur une période similaire.

Après avoir présenté des tableaux extraits de ce site sur les SIIC présentant des données sur ces 10 dernières années, vous vous contentez du simple rendement actuel des SCPI, pour conclure d’une phrase laconique.

C’est un peu court, jeune homme ! On aurait pu dire bien des choses en somme …

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

1 #455 16/06/2019 13h24

1 #455 16/06/2019 13h24

- ArnvaldIngofson

- Membre (2016)

Top 20 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 995

Hall of Fame

Hall of Fame

Le but n’était pas de refaire le match SIIC vs SCPI,

mais l’IEIF publie une étude annuelle sur les performances des placements à long terme :

performances des placements à long terme

(la dernière datant du 20 juin 2018, bientôt une mise à jour avec les chiffres de 2018 ?).

Selon cette étude :

IEIF a écrit :

Les actifs cotés gagnants, quelle que soit la période

L’Institut de l’Épargne Immobilière et Foncière (IEIF) vient de publier son étude annuelle sur la performance comparée des placements sur courte, moyenne et longue période.

1) Performance : le coté surperforme l’ensemble des placements.

L’angle choisi dans cette étude est celui du placement immobilier. S’agissant d’un actif de long terme, l’approche la plus appropriée pour calculer sa performance est le taux de rentabilité interne (TRI).

Une alternance d’actions et de foncières cotées

Sur 10, 15 et 20 ans les foncière cotées sont en tête. La création du statut SIIC en 2002 leur permet d’avoir une gestion dynamique de leur patrimoine via une politique d’acquisitions/arbitrages et de diversification de leurs actifs.

Sur 5, 30 et 40 ans, c’est au tour des actions d’être gagnantes. La capacité des actions à capter l’évolution de la croissance économique explique ces performances.

Les foncières l’emportent sur l’immobilier de logements en direct, qui l’emporte sur les SCPI.

En partant de 1997, fin d’une crise immobilière, il y a un biais favorable à l’immobilier.

IEIF a écrit :

2) Volatilité : la rémunération du risque

Sur les 5 dernières années, la volatilité est restée très faible pour l’ensemble des actifs, essentiellement en raison de la politique d’assouplissement quantitatif menée par la BCE. Sur plus longue période de détention, de grandes familles apparaissent :

Les actions et les foncières cotées sont en tête des placements les plus rémunérateurs, mais également les plus risqués.

. Les actions connaissent des niveaux de volatilité très proches avec des performances nettement inférieures sur 10, 15 et 20 ans.Les actifs immobiliers « physiques » (logements, bureaux) arrivent ensuite, mais à des niveaux de volatilité bien inférieurs.

. Les bureaux connaissent des performances inférieures au résidentiel avec des niveaux de volatilité très proches.

Les SCPI offrent un couple risque/rentabilité très performant.

Elles présentent un niveau de volatilité inférieur aux actifs bureaux et logements pour des performances identiques.

Les placements monétaires et l’assurance-vie se trouvent en queue de peloton avec des niveaux de volatilité très limités, mais au prix de performances de plus en plus faibles.

A chacun de faire ses choix, en fonction de ses objectifs de performance et de son aversion au risque.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

1 #456 16/06/2019 15h37

1 #456 16/06/2019 15h37

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

ArnvaldIngofson a écrit :

Le but n’était pas de refaire le match SIIC vs SCPI,

Si ce n’est pas le cas, cela en donne pourtant l’impression… et quel est le but alors ?

ArnvaldIngofson a écrit :

mais l’IEIF publie une étude annuelle sur les performances des placements à long terme :

performances des placements à long terme

(la dernière datant du 20 juin 2018, bientôt une mise à jour avec les chiffres de 2018 ?).

Documents déjà présentés et discutés maintes fois sur ce forum…

Mais il aurait pu être intéressant de présenter une mise à jour de ces graphes ou bien, de tenter une explication des raisons pour lesquelles ces 10 dernières les SIIC sont en avance de performance sur les actions ou les SCPI.

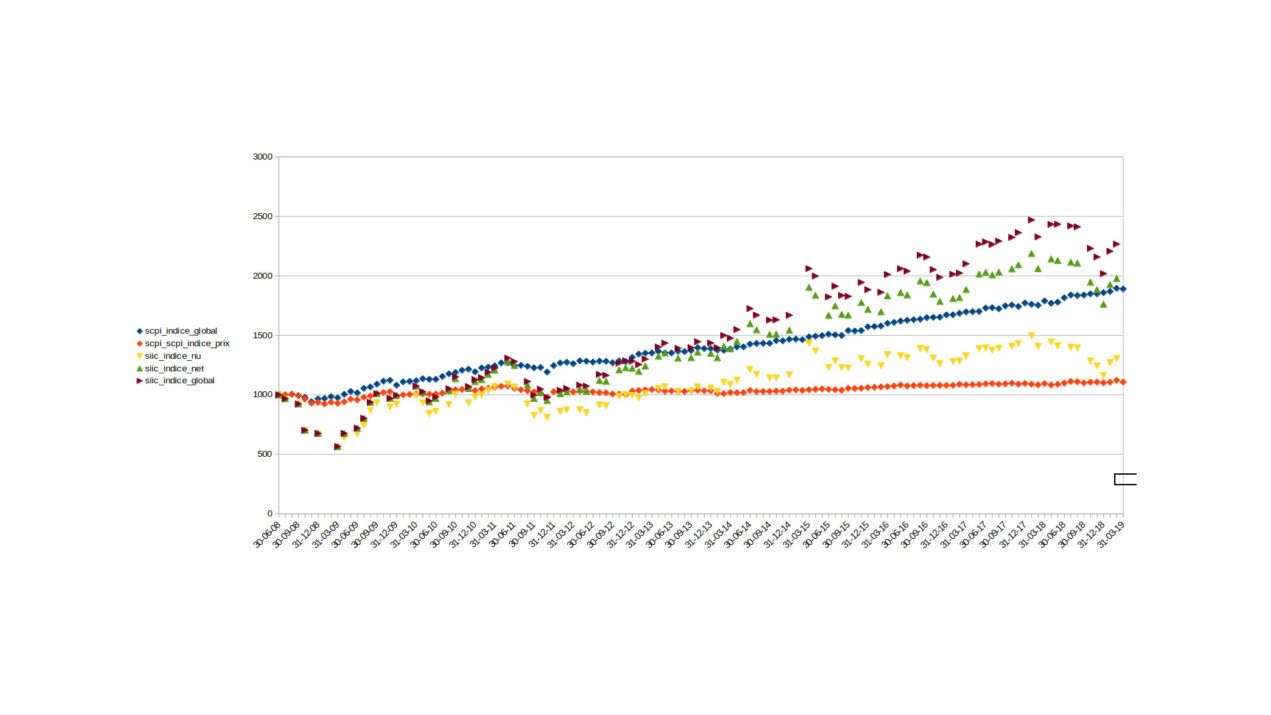

Dans ma grande munificence, je vais être magnanime et vous présenter un graphique mise à jour avec les dernières données des indices de l’IEIF pour les SIIC et les SCPI:

On peut constater que la baisse des foncières ces derniers trimestres a rapproché leur performance globale de celle des SCPI.

On peut aussi mieux caractériser la volatilité des foncières par rapport aux SCPI: c’est plus parlant de voir sur un graphique les variations de prix (sachant qu’il s’agit d’une moyenne pondérée des plus grosses foncières), plutôt qu’un point sur un graphique du couple rendement/volatilité (même si ce dernier possède d’autres vertus).

Comme l’a exprimé Passion, c’est l’aspect plus-value sur les cours qui favorise les SIIC. En fait, sur ces 10 dernières années, on se rend bien compte que les SCPI sont des "pure player" de rendement, les loyers distribués représentant la trés grande partie de la performance globale. Tandis que c’est sur le prix des SIIC que la performance des foncières se réalise trés majoritairement. Et sur 20 ans, dans le graphique publié par l’IEIF, la volatilité des SIIC est équivalente aux actions.

Je me répète mais ce sont 2 animaux trés différents…

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#457 16/06/2019 18h36

- Franck059

- Membre (2018)

Top 50 Année 2023

Top 20 Monétaire

Top 50 SCPI/OPCI - Réputation : 146

Et l’on ne répètera jamais assez :

1. Qu’il est possible de faire l’acquisition de parts de SCPI à crédit et donc de bénéficier d’un effet de levier

2. En 2008, les SIIC ont plongé aussi au contraire des SCPI qui n’ont même pas cillé

![]() Hors ligne

Hors ligne

#458 16/06/2019 18h58

- Neo45

- Membre (2016)

Top 20 Portefeuille

Top 50 Invest. Exotiques

- Réputation : 534

Bonjour Frank059,

Peut-être que si les SCPI n’ont pas chuté en 2008, c’est simplement parce qu’elles ne sont pas cotées et que la valorisation des parts n’est pas liée à un effet de marché. Qu’en pensez-vous ?

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

#459 16/06/2019 19h07

- Franck059

- Membre (2018)

Top 50 Année 2023

Top 20 Monétaire

Top 50 SCPI/OPCI - Réputation : 146

Entièrement d’accord là-dessus.

Et c’est justement cette décorrélation des marchés actions qui personnellement me convient mieux dans mon allocation de portefeuille.

Je me sens mieux avec 30 % immobilier (SCPI) - 30 % actions qu’avec 30 % immobilier (SIIC) - 30 % actions

Mais l’avenir me dira peut-être que j’avais tort ou qu’il aurait mieux valu que j’aie 15 % SIIC - 15 % SCPi et 30 % actions…

![]() Hors ligne

Hors ligne

1 #460 16/06/2019 19h17

1 #460 16/06/2019 19h17

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

2. En 2008, les SIIC ont plongé aussi au contraire des SCPI qui n’ont même pas cillé

Ce qu’on constate simplement c’est une demande (collecte) extrêmement forte, qui ne faiblit pas depuis 2008 tout du moins, avec 1 Milliard/an (2008) et plus de 5 Milliards/an depuis 2016.

D’ailleurs, les SCPI ont tout de même perdu -5.38% en 2008. Certes bien moins que la plupart des actions (World à -40%).

La dynamique est très différente vs SIIC, pour le moment on va dire que "tout va bien", le taux de vacance général est relativement faible, et les preneurs règlent pour la plupart leurs loyers.

Donc oui les SCPI n’ont pas (trop) cillées, les investisseurs, majoritairement des particuliers, n’ont pas retirés leurs billes en 2008, contrairement aux investisseurs SIIC.

Ce qui m’interpelle c’est le niveau de la collecte, les SCPI vont elles pouvoir continuer à trouver des biens avec des rendements satisfaisants dans ce contexte ? (l’argent coule à flot).

En fait la SCPI est un placement à la mode, le rendement dépasse les 4% (contre des fonds EUR qui ne dépassent pas 2% de rendement), la pierre rassure les français, et la collecte est stratosphérique, alors pourquoi ne pas en acheter ? D’autant plus qu’on a l’impression d’une relative sécurité, le prix des part est toujours en hausse…

Sans vouloir jouer les oiseaux de mauvaise augure, dans les années 90, le prix moyen des parts de SCPI a baissé de 40 %, avec après correction une capitalisation de l’ordre de 75 Milliards de francs, aujourd’hui c’est 55 Milliards d’euros (je ne parle pas de ceux qui avaient souscrit des prêts à l’époque pour acheter des parts).

A l’époque le cours de Klepierre par exemple sur la période ou de l’ex foncière des régions (Covivio) n’ont pas été impactés.

Je surveille de très près les taux de vacance, les montants collectés, et les critères d’investissement des biens récemment acquis. Actuellement je fais quelques arbitrages SCPI vers SIIC sur mon AV.

Quand j’étais à 75/25, je suis maintenant à 50/50.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par maxlille (16/06/2019 19h38)

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

#461 16/06/2019 20h45

- Geronimo

- Membre (2012)

Top 20 Année 2024

Top 50 Année 2023

Top 50 Expatriation

Top 20 Actions/Bourse

Top 20 Monétaire

Top 20 Invest. Exotiques

Top 10 Entreprendre

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 647

Je ne comprends pas trop où mènent ces simulations historiques.

Je pense que la seule vraie question est : à sous-jacent identique (immobilier de commerces, de bureaux, etc.), où investir pour avoir la meilleure espérance de gain nette d’impôts et frais à horizon N ans.

A ce jour il me semble que les SIIC sont plutôt majoritaires en tête d’un tel classement, ce qui ne veut pas dire que toutes les SIIC sont à acheter ni que toutes les SCPI sont à déconseiller.

Concernant la volatilité : pour rappel, quand vous achetez une SCPI, au moment de l’achat vous subissez l’équivalent d’une perte de 10-12% environ sur votre capital, correspondant aux frais de souscription (si vous investissez 1000€ et que vous devez revendre immédiatement, vous ne toucherez que 880-900€). Du coup ça relativise un peu une baisse de -10% de SIIC, plus visible car le cours de bourse est transparent alors que dans le cas des SCPI il faut comprendre que le prix de souscription inclus des frais et n’est donc pas identique au prix de retrait

Concernant l’effet de levier : tout depend du montant investi, mais si vous investissez entre 10 et 50k il y a actuellement des offres de prêt personnel quand même plutôt intéressantes. Certes vous ne pouvez pas déduire les intérêts d’emprunt, mais honnêtement vu les taux actuels…

![]() Hors ligne

Hors ligne

#462 17/06/2019 02h33

Franck059 a écrit :

Et c’est justement cette décorrélation des marchés actions qui personnellement me convient mieux dans mon allocation de portefeuille.

Si le prix de la SCPI ne reflète pas la réalité du marché (c’est à dire que en réalité il y a une crise et aucun acheteur ne veut reprendre vos parts au prix officiel), il n’y a pas vraiment décorrélation, le prix annoncé est une fiction.

Vous pouvez tout aussi bien acheter des SIIC et ne plus regarder leurs cours de bourse et vous obtiendrez le même effet.

![]() Hors ligne

Hors ligne

#463 17/06/2019 06h20

- Franck059

- Membre (2018)

Top 50 Année 2023

Top 20 Monétaire

Top 50 SCPI/OPCI - Réputation : 146

@Betcour

Ce dont vous parlez n’a rien à voir avec la corrélation ou décorrélation des marchés.

Ce que vous dites concernant les SCPI est parfaitement transposable aux marchés des actions.

Que l’on investisse en SCPI ou dans les actions, on s’expose à des effets de bulle dans les deux cas et donc à des corrections dont il faut en être conscient.

Je n’ai absolument rien contre les siic et mon World en contient mais dans la constitution d’un portefeuille, je pense que la volatilité et la décorrélation des marchés est à ne pas négliger.

![]() Hors ligne

Hors ligne

#464 17/06/2019 06h50

- leportois

- Membre (2018)

Top 50 Monétaire

Top 50 Crypto-actifs - Réputation : 58

Franck059 a écrit :

@Betcour

Ce que vous dites concernant les SCPI est parfaitement transposable aux marchés des actions.

C’est vrai dans le cadre de small cap. Pour des entreprises de grande taille, comme URW dont il est question sur la file voisine, le capital est tel que je n’imagine pas que l’on puisse se retrouver bloqué avec des actions que personne ne voudrait racheter. En cas de crise, je vois bien une chute de cours mais pas un blocage complet.

![]() Hors ligne

Hors ligne

#465 17/06/2019 07h00

- Franck059

- Membre (2018)

Top 50 Année 2023

Top 20 Monétaire

Top 50 SCPI/OPCI - Réputation : 146

@Leportois

De même pour les SCPI.

Lors de la crise des années 90, où en moyenne la valeur des parts a chuté de 40 %, le comportement de la SCPI Immorente est pour le moins remarquable.

Même durant cette période, le prix d’acquisition des parts n’a cessé d’augmenter.

Mais là non plus, ce n’est pas de volatilié ou de décorrélation dont on parle.

![]() Hors ligne

Hors ligne

#466 17/06/2019 11h08

- Passion

- Membre (2019)

- Réputation : 5

j’en parle un peu plus haut, mais vous oubliez de citer la possibilité de la Nue-Propriété qui permet par exemple sur une échelle de 7 ans d’obtenir des parts décôtées de -30%, ce qui réduit un peu plus le risque, et surtout, qui amortit largement les frais d’acquisition qui sont de l’ordre de 10% en moyenne.

Pour une société à l’IS on pourrait aussi parler par ailleurs de l’usufruit, qui permet de percevoir donc les revenus sans s’exposer à l’éventuel risque de liquidité et/ou de non valorisation des parts.

Une société de gestion peut tout à fait aussi bloquer la collecte comme c’est le cas sur Novapierre Allemagne.

Je constate que les débats opposent souvent les 2 modes d’investissement, que je trouve pour ma part tout simplement complémentaire. Il n’y a pas vraiment 1 mieux que l’autre, simplement il faut être à l’aise avec ce que l’on fait.

Quelqu’un qui ne supporte pas la volatilité de son portefeuille, aura forcément une préférence naturelle pour les SCPI, quitte à avoir une vision buy and hold, à contrario, l’investisseur qui se préoccupe uniquement du dividende perçu sans se soucier des fluctuations du cours de bourse qu’il voit plutôt comme une possibilité de faire des bonnes affaires en tant de crise, on verra un avantage aux SIIC.

WhiteTiger l’explique bien, il s’agit de 2 produits différents, néanmoins pas incompatibles. Je ne trouve pas inintéressant cependant de s’intéresser au comportement historique des 2 actifs, ce n’est gage de rien sur les 10 prochaines années, mais un bon indicateur tout de même du comportement futur à long terme.

Dernière modification par Passion (17/06/2019 14h23)

![]() Hors ligne

Hors ligne

#467 17/06/2019 18h53

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Neo45 a écrit :

Bonjour Frank059,

Peut-être que si les SCPI n’ont pas chuté en 2008, c’est simplement parce qu’elles ne sont pas cotées et que la valorisation des parts n’est pas liée à un effet de marché. Qu’en pensez-vous ?

Les SCPI sont cotées… Surtout à cette époque où une bonne partie était à capital fixe.

L’immobilier et surtout l’immobilier d’entreprise (l’essentiel du marché) ne varie pas beaucoup en terme de prix. Lorsque l’on s’intéresse uniquement aux transactions immobilières de l’immobilier d’entreprise, on peut s’apercevoir que les prix immobiliers sont parfaitement corrélés aux valeurs d’achat des SCPI.

Voici un lien de l’IEIF qui donne un fichier Excel avec les prix depuis 2008:

Indice des prix

On peut voir que les prix ont trés légèrement baissé en 2009, puis on doucement monté, ainsi que la moyenne des prix des SCPI.

En revanche, en 2009, les SIIC se sont prises une belle claque avec une baisse d’environ 40%, suivant parfaitement le comportement des actions à la même période. Le caractère défensif des foncières n’a pas joué sont rôle à cette époque. Et, si l’on regarde sur des longues périodes, on peut se rendre compte que la corrélation entre l’évolution du marché action en général et l’évolution de la valeur des foncières est relativement importante. Il n’y a que pendant des périodes particulières et assez courtes où ce marché des foncières se trouve dé-corrélé du marché action.

maxlille a écrit :

Ce qui m’interpelle c’est le niveau de la collecte, les SCPI vont elles pouvoir continuer à trouver des biens avec des rendements satisfaisants dans ce contexte ? (l’argent coule à flot).

En fait la SCPI est un placement à la mode, le rendement dépasse les 4% (contre des fonds EUR qui ne dépassent pas 2% de rendement), la pierre rassure les français, et la collecte est stratosphérique, alors pourquoi ne pas en acheter ? D’autant plus qu’on a l’impression d’une relative sécurité, le prix des part est toujours en hausse…

Et, il faut savoir relativiser:

1- Comme les SCPI sont majoritairement à capital variable, ou souvent ouverte en souscription, les potentielles "pressions acheteuses" n’ont aucun effet sur la valeur de part.

2- La hausse permanente du prix de la part reste à relativiser, car ce n’est pas une augmentation d’ 1 ou 2 % tout les ans ou 2 ans, qui vont générés une bulle. Il suffit de reprendre le graphique que j’ai fourni plus bas, ou le lien ci-dessus pour s’en rendre compte.

3- On peut voir que les SDG n’ont pas trop de difficultés à trouver des biens avec un rendement correct… (voir Corum par exemple).

maxlille a écrit :

Sans vouloir jouer les oiseaux de mauvaise augure, dans les années 90, le prix moyen des parts de SCPI a baissé de 40 %, avec après correction une capitalisation de l’ordre de 75 Milliards de francs, aujourd’hui c’est 55 Milliards d’euros (je ne parle pas de ceux qui avaient souscrit des prêts à l’époque pour acheter des parts).

A l’époque le cours de Klepierre par exemple sur la période ou de l’ex foncière des régions (Covivio) n’ont pas été impactés.

Toujours cet exemple des années 90, où les SCPIs étaient pour beaucoup des SCPI fiscales et investies majoritairement en logements… Doit-on vraiment encore prendre cela comme référence ?

D’autre part, on ne doit pas cette crise à l’excès de collecte en général, mais plutôt à un excès en particulier: AXA, pour une raison qui lui est propre, a mis en vente tout son patrimoine immobilier parisien, entraînant un excès de biens à la vente, générant une chute de prix de l’immobilier résidentiel parisien, avec un effet boule de neige chez les investisseurs en SCPI mais aussi les particuliers propriétaires.

Il est à noter que certaines SCPI (non fiscales) ont aussi bien tenues et survécues que les foncières sus-cités.

Geronimo a écrit :

Je ne comprends pas trop où mènent ces simulations historiques.

Bonne question !

Geronimo a écrit :

A ce jour il me semble que les SIIC sont plutôt majoritaires en tête d’un tel classement, ce qui ne veut pas dire que toutes les SIIC sont à acheter ni que toutes les SCPI sont à déconseiller.

Et comment sont construits ses classements ?

Pour finir avec ces histoires de corrélation et pour synthétiser:

- SIIC = corrélation assez forte avec le marché de bourse

corrélation faible avec le marché immobilier sous-jacent

- SCPI = corrélation forte avec leur marché immobilier sous-jacent

corrélation faible avec le marché de bourse

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#468 17/06/2019 19h33

- Geronimo

- Membre (2012)

Top 20 Année 2024

Top 50 Année 2023

Top 50 Expatriation

Top 20 Actions/Bourse

Top 20 Monétaire

Top 20 Invest. Exotiques

Top 10 Entreprendre

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 647

WhiteTiger a écrit :

Et comment sont construits ses classements ?

A partir des décotes sur ANR, du rendement, de la qualité de l’immobilier détenu, etc.

Comme vous l’indiquiez les SIIC ont un cours bien plus volatile.. c’est bien évidemment vrai, mais pour un investisseur ça veut surtout dire qu’il existe des points d’entrées et de sortie très interessants.

Et c’est justement bien ce dont il est question sur cette file de discussion : actuellement, en achetant une des SIIC citées précédemment, vous achetez sous l’ANR (-20 à -40%) un patrimoine de bonne qualité (centres commerciaux A et +) avec un haut rendement sur le montant investi (7-8%).

En revanche, en 2009, les SIIC se sont prises une belle claque avec une baisse d’environ 40%, suivant parfaitement le comportement des actions à la même période

Et vous aviez acheté Unibail en 2009 après ladite claque, vous pouviez revendre cinq ans plus tard en faisant x3.4.

Dernière modification par Geronimo (17/06/2019 20h26)

![]() Hors ligne

Hors ligne

#469 17/06/2019 20h09

Intéressant cette discussion.

Le problème actuel pour moi et que j’ai du mal à appréhender l’évolution des cours des SIIC telles que URW, Klepierre, Mercialys, Carmila. Leurs cours baissent inexorablement depuis des mois. J’ai du mal à imaginer un rebond et j’ai plutot peur que cette tendance baissiere continue.

Cela serait plus rassurant s’il y avait une évolution plus cyclique pour viser les points d’entrée bas.

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#470 17/06/2019 20h23

- Geronimo

- Membre (2012)

Top 20 Année 2024

Top 50 Année 2023

Top 50 Expatriation

Top 20 Actions/Bourse

Top 20 Monétaire

Top 20 Invest. Exotiques

Top 10 Entreprendre

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 647

gandolfi a écrit :

Cela serait plus rassurant s’il y avait une évolution plus cyclique pour viser les points d’entrée bas.

Si seulement on pouvait connaître les points bas à l’avance, en effet ![]() .

.

![]() Hors ligne

Hors ligne

#471 17/06/2019 21h24

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

On est assurément plus proche du point bas quand le rendement (venant d’un dividende, venant d’un résultat, qui en général n’ont ni l’un ni l’autre baissé depuis pas mal d’années) est haut (vers 7 ou 8 ou 9 voire 10%) que quand il est plus bas (3 ou 4 voire 5%), et après une baisse de 30%, qu’avant, surtout pour celui qui considère que la valeur des actifs sous-jacents est assez peu volatile.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#472 17/06/2019 23h46

- Passion

- Membre (2019)

- Réputation : 5

gandolfi a écrit :

Intéressant cette discussion.

Le problème actuel pour moi et que j’ai du mal à appréhender l’évolution des cours des SIIC telles que URW, Klepierre, Mercialys, Carmila. Leurs cours baissent inexorablement depuis des mois. J’ai du mal à imaginer un rebond et j’ai plutot peur que cette tendance baissiere continue.

Cela serait plus rassurant s’il y avait une évolution plus cyclique pour viser les points d’entrée bas.

Vous pouvez aussi appréhender la question sous un autre angle et étaler vos entrées, comme ça en cas de forte baisse dans le futur, il vous restera des liquidités pour en profiter, améliorer votre prix d’acquisition ainsi que votre rendement moyen.

Si votre objectif est vraiment long terme, tout comme un investissement immobilier, alors vous pouvez occulter le côté fluctuation boursière et plutôt regarder ce que vous acquérez en tant qu’actionnaire ( patrimoine, gestionnaire, locataires, résultats financiers, taux d’occupation, évolution des loyers dans le temps etc )

Unibail puisque l’exemple est cité, est non seulement décôté d’un point de vue fondamentale par rapport à la valorisation réelle du patrimoine, mais techniquement et graphiquement est également sur une zone de support.

Ca ne garantit rien du tout, mais l’investisseur qui attendait un bon point d’entrée sur cette valeur, pour le coup en a un actuellement avec du 7.5 à 8% de rendement.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#473 25/06/2019 20h11

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Geronimo a écrit :

WhiteTiger a écrit :

Et comment sont construits ses classements ?

A partir des décotes sur ANR, du rendement, de la qualité de l’immobilier détenu, etc.

Surtout sur la performance à 5 ou 10ans, autrement dit sur l’historique !

Geronimo a écrit :

Je ne comprends pas trop où mènent ces simulations historiques.

Vous comprenez mieux maintenant, où je veux en venir. Vous décriez ces courbes historiques à 10ans, mais trouver la performance des SIIC meilleure. Et, c’est la seule chose qui vous importe. C’est assez paradoxal !

Geronimo a écrit :

Et c’est justement bien ce dont il est question sur cette file de discussion : actuellement, en achetant une des SIIC citées précédemment, vous achetez sous l’ANR (-20 à -40%) un patrimoine de bonne qualité (centres commerciaux A et +) avec un haut rendement sur le montant investi (7-8%).

Tout cela est trés discutable:

1- "Centres commerciaux A et +" :

La notion de classement des centres commerciaux en A, B, C, … ou autre, est trés relative. La notion de "prime" aussi… En fait, les centres commerciaux sont des investissements équivalents aux centres logistiques. Leur valeur est toute relative et la notion de "prime" ou premium est à comprendre dans le contexte particulier de ce type de bien. En d’autres termes, ne pas mélanger la notion de prime généralement définis pour les constructions de bureaux et/ou logements, avec celles des centres commerciaux. Pour les bureaux, cela se caractérise par une notion de moindre risque du fait de l’emplacement, qui assure une meilleure pérénité du bien. Cela est plus douteux pour les centres commerciaux devenus trés concurrentiels et soumis aux aléas des effets de mode (et/ou de lassitude).

Question subsidiaire: Quelle est cette notion de "A+" ? Vous trouverez la réponse dans une vidéo sur Youtube (donné par Perial, me semble-t-il). Piste: Le plus n’est pas toujours placé là où on l’imagine, et peut parfois se transformer en moins.

2- Achat d’un patrimoine immo au travers les SIIC

La volatilité des cours des SIIC devrait interroger tout investisseur en SIIC pensant acheter indirectement un bien immobilier. Le graphique que j’ai fourni plus haut le démontre bien. Pourquoi autant de variation pour les SIIC tandis que les SCPI reflètant la valeur réelle du marché est si régulière.

Un constat s’impose: il est évident qu’aucun marché immobilier, et encore plus pour l’immobilier commercial fonctionnant sur des temps trés longs (bail 3-6-9, voir plus), n’a la volatilité affichée par les SIIC. Alors, que se passe-t-il avec les cours ?

Il y a beaucoup de "poêtes" sur ce forum, qui tentent d’expliquer les péripéties de Mr le Marché. Tout cela est trés charmant. Mais il y a quelque chose de plus évident et factuel.

Il suffit d’avoir vraiment compris le "business modèle" de ces sociétés: Une petite partie du financement des investissements fait appel au capital appelé en fonds propres à travers les investisseurs (actions ou obligations) tandis qu’une autre partie provient de crédits bancaires. Le capital déjà acquis venant souvent en garantie du capital en cours de développement.

Partant de cette décomposition du financement, il est assez simple de comprendre que:

1- Il existe une sensibilité plus ou moins importante selon les SIIC aux variations de taux d’intérêt. Les SIIC ne sont donc qu’en partie un produit d’investissement immobilier et sont aussi un produit de taux.

2- Ces 10 dernières années, l’évolution globale des taux d’intérêts a été favorable pour les SIIC, permettant ainsi de booster leur rentabilité et donc leur rendement. Cela explique globalement la surperformance par rapport aux SCPI. Etant donné que les taux arrivent tous en territoire négatif, pensez-vous qu’il y a encore une possibilité importante d’augmentation du spread ? Personnellement, je ne le pense pas.

3- Les taux ont donc une influence directe sur les SIIC dans leur performance, mais aussi indirectement, car ils représentent le "taux sans risque", et, les SIIC étant des instruments cotés intéressant pour leur rendement, ils sont "jugés" par le marché à l’aune de leur rendement vis à vis de ce taux sans risque et de leurs risques propres.

4- Les SCPI, a contrario, sont des "pure player" immo (à quelques exceptions près où cela est trés explicite dans leurs objectifs, Sofiprime par exemple). Et, si l’usage du crédit n’est pas exclu, il est utlisé à toute autre fin, et ne fait pas parti du "business model".

Geronimo a écrit :

En revanche, en 2009, les SIIC se sont prises une belle claque avec une baisse d’environ 40%, suivant parfaitement le comportement des actions à la même période

Et vous aviez acheté Unibail en 2009 après ladite claque, vous pouviez revendre cinq ans plus tard en faisant x3.4.

Et si les poules avaient des dents … C’est trop facile a posteriori !

De plus, considérer un modèle d’investissement progressif ne tient pas la route en terme de performance. L’argent qui dort ne rapporte rien.

Passion a écrit :

gandolfi a écrit :

Intéressant cette discussion.

Le problème actuel pour moi et que j’ai du mal à appréhender l’évolution des cours des SIIC telles que URW, Klepierre, Mercialys, Carmila. Leurs cours baissent inexorablement depuis des mois. J’ai du mal à imaginer un rebond et j’ai plutot peur que cette tendance baissiere continue.

Cela serait plus rassurant s’il y avait une évolution plus cyclique pour viser les points d’entrée bas.Vous pouvez aussi appréhender la question sous un autre angle et étaler vos entrées, comme ça en cas de forte baisse dans le futur, il vous restera des liquidités pour en profiter, améliorer votre prix d’acquisition ainsi que votre rendement moyen.

Cette stratégie fait au contraire baisser le rendement moyen. Trés simplement, un capital investi à hauteur de 50% avec un rendement global de 6% pour la partie investie, n’offre sur l’ensemble de ce capital qu’un rendement global de 3%.

Puisque l’on est sur des temps relativement long en immobilier, cela signifie que pour faire une optimisation potentielle, vous "immobilisez" durant une longue période une grande partie du capital, pour un meilleur point d’entré qui n’arrivera peut-être jamais.

De plus, si effectivement, il y a une baisse offrant un meilleur point d’entrée. Encore faut-il être capable à ce moment-là d’identifier ce point bas ! Et, d’autre part, encore faut-il que la baisse compense plus que la rentabilité perdue dans l’attente du point bas…

Cela fait 2 conditions, fort improbables. Au final, il y a de trés grandes chances pour que cela ne soit pas vraiment efficace.

Dernière modification par WhiteTiger (25/06/2019 20h31)

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#474 25/06/2019 20h47

- Geronimo

- Membre (2012)

Top 20 Année 2024

Top 50 Année 2023

Top 50 Expatriation

Top 20 Actions/Bourse

Top 20 Monétaire

Top 20 Invest. Exotiques

Top 10 Entreprendre

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 647

WhiteTiger a écrit :

Et si les poules avaient des dents … C’est trop facile a posteriori !

C’est quand même drôle que vous moquiez le fait que je démarre en 2009 alors que je ne fais que reprendre votre propre exemple ![]()

La citation dans mon message, elle est de vous.

Très honnêtement je ne vois pas quel est l’intérêt de discuter des journées entières à chaque évolution du cours de bourse. A ma connaissance je n’ai pas investi votre argent. Reparlons en dans 5 ans.

Alors, que se passe-t-il avec les cours ?

Pour certains la volatilité est un risque, pour d’autres une opportunité.

![]() Hors ligne

Hors ligne

#475 25/06/2019 21h43

- Stratus

- Membre (2017)

- Réputation : 39

Allez appliquons le bon conseil de l’oracle de Omaha, achetez quand personne n’en veut!

On parle du risque de taux depuis des mois et malgré tout les taux ne remontent pas et ce n’est pas avec la dernière conférence de presse de la BCE que les choses vont changer.

Les foncières ne sont pas à la mode et elles sont shortées non stop mais à force d’afficher des résultats positifs on va peut être finir par leur lâcher la grappe!

Je me contente de regarder les résultats et à ce niveau tout roule globalement pour elles.

Je crois qu’il faut patienter et croire en ses convictions tout simplement

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “siic : quelles sont les meilleures foncières françaises ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 57 | 45 726 | 29/09/2022 14h35 par InvestisseurHeureux | |

| 21 | 10 545 | 30/03/2020 15h31 par Sartorius | |

| 60 | 32 106 | 17/10/2023 21h19 par FrenchBrussels | |

| 9 | 4 519 | 10/05/2019 08h45 par Skarklash | |

| 157 | 94 251 | 23/08/2024 21h22 par InvestisseurHeureux | |

| 2 | 3 162 | 29/12/2017 08h20 par Audacesfortunajuvat | |

| 25 | 11 406 | 24/10/2015 10h43 par Surin |