Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Sondage

Résultat du sondage :

Encore un krach sur les marchés actions…

| L'occasion de renforcer sur les valeurs de qualité | 65% - 1107 | |||||

| J'attends le rebond, je revends tt et fini la bourse | 2% - 35 | |||||

| Je suis liquide, je suis serein | 12% - 204 | |||||

| BX4 depuis les 3800 sur le CAC, je suis riche | 2% - 42 | |||||

| Je suis en vacances, je ne vois pas le crack | 3% - 67 | |||||

| A fond sur les valeurs de Rdt, miam, miam | 14% - 242 | |||||

2 #6451 08/06/2020 08h31

2 #6451 08/06/2020 08h31

- bryan

- Membre (2014)

- Réputation : 9

Une hausse des messages lors de krachs, baissiers ou haussiers.

Le point bas (baisse des messages) étant lorsqu’il n’y a pas de situation de krach, peu importe le sens.

![]() Hors ligne

Hors ligne

4 #6452 08/06/2020 10h56

4 #6452 08/06/2020 10h56

- capital

- Membre (2017)

- Réputation : 134

Puisque cela en intéressait certains, voici l’analyse de sentiment des messages de la file. Encore une fois, je précise que cette analyse comporte bon nombre de limitations à l’interpretation qu’on peut en faire. De plus les techniques de machine learning utilisées sont perfectibles. A prendre avec un grain de sel donc ![]()

Voici le résultat. Chaque point bleu représente un post auquel est attribué un sentiment. Au plus un point est haut, au plus le contenu du message est euphorique. Au contraire, au plus il est bas, au plus son contenu est dépressif.

On voit plusieurs choses, notamment que

1) la majorité des posts se situe dans une bande neutre/légèrement positive

2) les posts les plus extrèmes (euphoriques comme dépressifs) apparaissent principalement entre fin février et mi-mars

3) à partir d’avril, pendant la remontada du CAC40, le nombre de posts dépressifs rediminue.

robolth a écrit :

On pourrait faire l’étude sur l’ensemble de l’historique de cette file, ainsi que les autres ayant un thème "catastrophiste" (Avenir de la France, des USA, etc.) ainsi que celles sur l’or.

Ce serait très intéressant en effet. Je vous en prie, faites ![]() Peut-être que IH pourra (GDPR entre autres) et sera ouvert à l’exercice.

Peut-être que IH pourra (GDPR entre autres) et sera ouvert à l’exercice.

Faith a écrit :

Non, parce qu’on ne connait le point haut du nombre de posts qu’a postériori, comme le plus bas du CAC.

C’était une boutade, j’aurais du mettre un smiley ![]()

![]() Hors ligne

Hors ligne

4 #6453 08/06/2020 11h06

4 #6453 08/06/2020 11h06

On remarque aussi facilement que fin mars la moyenne mobile à 20 jours du nombre de message posté dépasse la MM50 signe indiscutable de la remontée du marché qui a suivi.

C’est d’ailleurs confirmé par la Bollinger des sentiments.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#6454 09/06/2020 09h25

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Beau travail, Capital !

On peut aussi noter que "l’agitation" est d’autant plus importante que la baisse s’emplifiait.

Difficile donc de rester serein même lorsque l’on est un investisseur heureux. Et, on peut s’apercevoir que la technique du B&H quelques soient les événements est une posture plus facile à dire qu’à tenir !

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

[+1 / -1] #6455 09/06/2020 09h55

- mg59

- Membre (2020)

- Réputation : 0

Bonjour à tous,

Après avoir vécu ce crack (le premier pour moi), je fais un petit bilan de mes erreurs, grosses difficultés psychologiques ! J’investis sur CW8 dans un PEA.

Hésitations, mauvaises décisions, conjuguées au confinement (fin du monde ?), le bilan n’est pas fameux.

Vente incomplète de la ligne portefeuille, retour total bien trop tôt sur le marché (-13% du plus haut sur CW8), regret à voir la courbe continuer à s’enfoncer (capitaux propres entamés jusqu’à -20% du PRU, trop tard pour vendre!), nouveaux apports non réinvestis ni avant ni après le plus bas (création illusoire d’une réserve de liquidités en cas d’une éventuelle rechute, etc.). Je me suis parfaitement reconnu dans la courbe caricaturale publiée par IH au début de cette discussion.

Pour mon cas personnel, je pense qu’une procédure d’urgence (briser la vitre en cas de crack :-) me permettra de ne plus plonger dans les tergiversations m’ayant fait rater le coche de cette opportunité, de m’en tenir à un plan, parce qu’il est clair que là je n’étais pas prêt. Aussi j’ai mis en place un suivi de portefeuille (le premier onglet, courant, est une version modifiée d’une google sheet proposée par Fructif).

Le second onglet est une procédure en deux temps, en cas de crise, articulée autour du PRU, qui permet :

1. De mettre à l’abri ses capitaux en cas de tempête, en limitant la perte aux plus-values de la position.

2. De réinvestir de façon croissante, à la baisse, par paliers, la somme mise à l’abri.

L’objet est un fichier dynamique utilisant les fonctions de google finance et les mises en forme conditionnelles, notamment pour la variation du cours sur le PRU (rouge entre négatif et 3%, orange jusqu’à 10% et vert au-delà), et pour les paliers de réinvestissement qui deviennent verts à mesure que la décote sur le PRU augmente.

Je souhaite soumettre cet outil à l’appréciation et aux critiques constructives de la communauté (fond et forme).

GESTION PORTEFEUILLE - Google Sheets

M.erci

![]() Hors ligne

Hors ligne

#6456 09/06/2020 10h42

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

mg59 a écrit :

Le second onglet est une procédure en deux temps, en cas de crise, articulée autour du PRU, qui permet :

1. De mettre à l’abri ses capitaux en cas de tempête, en limitant la perte aux plus-values de la position.

2. De réinvestir de façon croissante, à la baisse, par paliers, la somme mise à l’abri.

Cette procédure n’est ni plus ni moins que du market timing.

Elle pourrait vous protéger en cas de krach, sauf qu’on ne peut jamais prévoir un krach, encore moins la reprise.

Elle ne fonctionne pas tout le reste du temps, vous faisant vendre votre position dès qu’une vague de repli ramène la valeur près de votre PRU.

"Depuis un plus haut, désinvestir totalement quand la valeur redescend au voisinage supérieur du dernier PRU (+ 3%)"

La valeur est actuellement à moins de 3% de votre PRU, selon la procédure vous devriez vendre aujourd’hui…

![]() Hors ligne

Hors ligne

#6457 09/06/2020 10h47

- Swingueur

- Membre (2016)

- Réputation : 28

Bonjour,

Pour vous donner une vision opposée, j’ai consulté mes comptes seulement les premiers jours du mois ces 3-4 derniers mois, ça limite les hésitations et mauvaises décisions (ne rien faire étant aussi une décision, et parfois bonne)

Si vous avez seulement du CW8 pour moins de 10k, pas forcément besoin d’Excel. Vous renforcez une partie de votre épargne tous les mois dessus, cela pourrait être un plan simple.

![]() Hors ligne

Hors ligne

1 #6458 09/06/2020 19h49

1 #6458 09/06/2020 19h49

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Nasdaq Composite INDEXNASDAQ: .IXIC

10 001,74 +76,99 (0,78 %)

9 juin à 13:44 UTC−4

Le Nasdaq à plus de 10 000 !

C’est le krach le plus compensé de l’histoire.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

2 #6459 10/06/2020 20h51

2 #6459 10/06/2020 20h51

- Ares

- Membre (2019)

- Réputation : 29

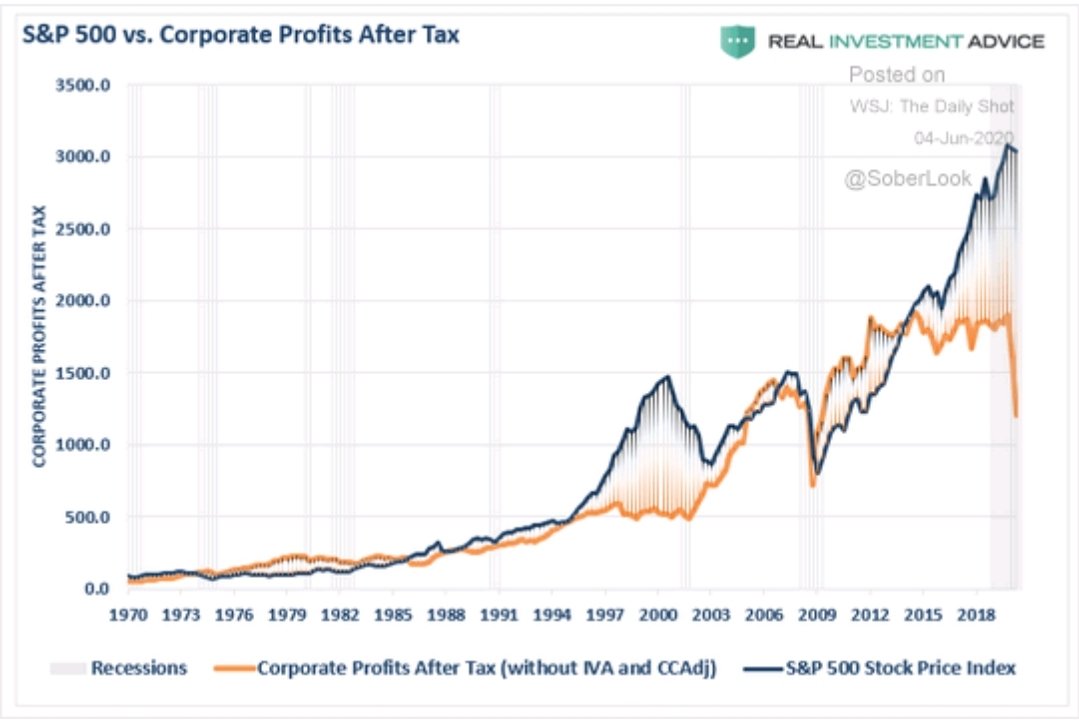

Est-ce que le S&P500 ne serait pas surévalué, comme dans la fin des années 1990 ? La décennie 2010 n’était pas flamboyante !

Ajourd’hui, investir dans le S&P500, ce n’est pas de l’investissement value :p

"Depuis 50 ans, le SP500 et les bénéfices des entreprises le composant évoluent de pair. Jamais l’écart n’a été aussi élevé."

https://twitter.com/NCheron_bourse/stat … 16/photo/1

![]() Hors ligne

Hors ligne

#6460 10/06/2020 23h06

2 #6461 10/06/2020 23h32

2 #6461 10/06/2020 23h32

- franck71

- Membre (2010)

Top 20 Monétaire - Réputation : 76

L’indice sp500 ne veut plus vraiment dire grand chose désormais quand on voit le poids de quelques grosses techno en son seing.

D’ailleurs, en retirant les 6 technos facebook, apple, amazon, google, netlfix, microsoft, l’évolution du sp500 n’est pas du tout la même.

C’est pour ça qu’il est vraiment compliqué de faire des analogies avec le passé. Cela m’a joué des tours dans mes analyses… Le poids de quelques mastodontes interrogent grandement quand même. Les GAFAM représentent 4 fois le CAC 40, plus de 20% du SP500, plus de 2 fois le PIB de la France, >PIB du Japon…etc

![]() Hors ligne

Hors ligne

1 #6462 11/06/2020 00h30

1 #6462 11/06/2020 00h30

- Vibe

- Membre (2011)

Top 50 Finance/Économie - Réputation : 129

La réflexion est intéressante. Mais poussons la plus loin : n’est-ce pas justement la force du S&P d’intégrer, à un moment donné, les industries les plus en pointe dans le monde, reflétant la super-puissance américaine ? Peut-être qu’au siècle dernier on avait aussi des situations comparables, avec 5 à 10 méga capitalisations qui drivaient la performance (grosses valeurs industrielles, pétrolières, etc) ?

Finalement, acheter le S&P, ça revient à acheter le potentiel de sociétés d’exception, parce que l’on croit que c’est aux Etats-Unis qu’elles se trouveront.

![]() Hors ligne

Hors ligne

#6463 11/06/2020 06h56

- Franck059

- Membre (2018)

Top 50 Année 2023

Top 20 Monétaire

Top 50 SCPI/OPCI - Réputation : 146

Je rejoins l’avis de Vibe.

Le S&P500 au contraire signifie bien que les technos pèsent désormais très lourd dans la cote américaine. Il en est le strict reflet de part la manière dont il est construit.

Par contre, l’écart flagrant entre sa valeur et le profit des entreprises ne m’étonne guère. Merci à Ares d’avoir founi un graphique illustrant ce fait. Les marchés semblent aujourd’hui de plus en plus déconnectés de la réalité économique et les indices sont au plus haut parcqu’ils bénéficient de politiques de soutien des banques centrales.

Ce n’est plus tant l’économie qui fait les marchés actions, que les banques centrales qui ont la main mise sur ceux-ci.

Au point que l’on peut se poser la question : "Mais dans quoi investit-on vraiment quand on achète par exemple un ETF qui réplique le S&P 500 ?"

Personne ne sait dire si un retour à la normale (valeur du S&P 500 oscillant autour de la valeur des profits des entreprises) se produira un jour, ou si les marcjés continueront de marcher sur la tête durablement, mais si un tel retour à la normalité devait se produire, la correction sera douloureuse.

![]() Hors ligne

Hors ligne

1 #6464 11/06/2020 08h40

1 #6464 11/06/2020 08h40

- Nemmos

- Membre (2018)

- Réputation : 4

Ares, le 10/06/2020 a écrit :

Est-ce que le S&P500 ne serait pas surévalué, comme dans la fin des années 1990 ? La décennie 2010 n’était pas flamboyante !

Ajourd’hui, investir dans le S&P500, ce n’est pas de l’investissement value :p

"Depuis 50 ans, le SP500 et les bénéfices des entreprises le composant évoluent de pair. Jamais l’écart n’a été aussi élevé."

https://pbs.twimg.com/media/EaGamUlWsAA … ame=medium

https://twitter.com/NCheron_bourse/stat … 16/photo/1

Intéressant, je me pose tout de même quelques question par rapport au graphe et le commentaire initial de l’auteur du tweet. Au 1er coup d’oeil on voit que la valorisation du S&P 500 dépasse grandement celui des entreprises à deux reprise:

- vers 2000

- depuis 2015

En revanche à la fin des années 70 et début 80 on observe le phénomène inverse. Deux intorrgations:

- Doit-on se dire que le S&P 500 évolue de pair ou au contraire que ce n’est pas bien corrélé? On a eu un écart dans un sens, puis une forte corrélation avec écart très faible, puis de nouveau corrélation forte, puis gros écart, puis inversion, puis gros écart en sens inverse. Après peut être que l’auteur était ironique et que je ne l’ai pas saisi^^

- Ne serait-il pas plus pertinent d’observer cet écart en %? Le fait de représenter en valeur absolue sur une période aussi longue diminue grandement l’air entre les courbes dans les années 70-80 alors qu’en % relatif entre les deux l’écart doit être plus impressionant.

![]() Hors ligne

Hors ligne

#6465 11/06/2020 09h09

- Franckielestore

- Membre (2014)

Top 50 Finance/Économie

- Réputation : 129

Oui il faut se méfier de la façon dont sont affichés ces données, qui résulte d’un choix délibéré ou non , ce choix ayant des effets majeurs sur l’interprétation finale de ce que l’on voit sur les graphes.

Mais je rejoins l’avis de VIBE. Le S&P500 est une machine à faire du tri , pour donner du poids aux winners et sortir les losers.

Mais en allant plus loin : au fur et à mesure que 6 sociétés sur 500 sortent du lot et prennent un poids considérables (parce qu’un tel poids dans un indice , ça ne s’est jamais vu dans l’histoire), qu’adviendra-t-il le jour où ces 6 là, ou une ou deux d’entre elles, vont connaître un accident majeur? Par accident majeur j’entends tout ce qui peut arriver réduisant leur valeur à néant (un démantèlement, un scandale d’ampleur, d’autres modèles anéantissant leur marché, une interdiction d’exercer dans la moitié des pays de la planète, …)

Dans ce cas là l’effet bénéfique qu’elles ont eu sur le S&P500 se retournerait contre cet indice. C’est de la science fiction bien sûr. Mais il faut toujours garder un esprit en alerte.

![]() Hors ligne

Hors ligne

#6466 11/06/2020 09h12

- MetalFlakeGreen

- Membre (2019)

- Réputation : 14

Vibe a écrit :

n’est-ce pas justement la force du S&P d’intégrer, à un moment donné, les industries les plus en pointe dans le monde, reflétant la super-puissance américaine ?

Vous avez raison, c’est la force d’investir dans un indice large, on captera mécaniquement la performance des grandes tendances d’une époque.

La question qui reste, c’est est-ce que cet indice est suffisamment large pour offrir une bonne diversification sur le long terme ? Si je ne dis pas de bêtise le S&P500 c’est environ 80% de toute la capitalisation américaine. Ca dépendra des analyses de chacun. Pour moi ça n’offre pas une diversification géographique suffisante sur le long terme.

![]() Hors ligne

Hors ligne

#6467 11/06/2020 09h30

- Vibe

- Membre (2011)

Top 50 Finance/Économie - Réputation : 129

Je suis d’accord avec vous. Il se pourrait très bien que ce réservoir à "pépites" se retrouve aussi en Chine, en Corée du sud ou je ne sais où !

![]() Hors ligne

Hors ligne

1 #6468 11/06/2020 13h37

1 #6468 11/06/2020 13h37

- JesterInvest

- Membre (2010)

Top 50 Monétaire

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 SIIC/REIT

- Réputation : 186

J’ai regardé ce matin (ici) l’évolution du Russell 2000 (qui n’a pas le biais des pondérations du S&P 500) en bleu avec le MSCI Eurozone (EZU, coté en $ pour éviter les changes) en blanc. Et on a exactement la même courbe depuis 2 ans.

Les GAFAM prennent de plus en plus le lead, mais si elles sont basées aux US, c’est des sociétés mondiales. L’économie "old school" tant aux US qu’en Europe évolue de la même façon. C’est juste qu’on a pas ces pépites tech.

Blog: Financial Narratives

![]() Hors ligne

Hors ligne

3 #6469 11/06/2020 14h30

3 #6469 11/06/2020 14h30

Bonjour à tous

Dans quelques dizaines de minutes, WS va ouvrir en arborant un magnifique island reversal (visiblement on dit ilôt de retournement en français…). C’est un phénomène rare. La dernière fois que j’en ai vu un, j’avais 20 ans de moins…

![]() Hors ligne

Hors ligne

#6471 11/06/2020 15h06

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

Je partage un article de Les Echos sous le titre Le rallye pandémique est une chance de rattrapage pour les actions du Vieux Continent sur le possible rattrapage des valeurs européenne qui s’appuie sur une note de Barclays.

On peut au choix penser que les actions européennes vont se rattraper car elles sont en retard sur leurs équivalent mondiaux/US (c’est le sens de l’article), mais aussi peut-être que l’écart risque de continuer à s’accentuer tant que les valeurs de croissance, notamment dans les tech, auront le vent en poupe (sans parler de rachat d’action et de fiscalité).

Il est clair que le décrochage est énorme depuis 2016 :

Les Echos a écrit :

L’après-crise sanitaire, une chance pour les actions européennes ? Les experts de Barclays le pensent, en rappelant que le Vieux Continent part de tellement bas qu’entre le redémarrage de l’économie, les stimulus budgétaires nationaux et européens représentant 18 % du PIB de l’Union, et le filet de sécurité fourni par la Banque centrale (BCE), le potentiel d’un rattrapage, voire plus, ne demande qu’à se concrétiser. Les raisons du retard par rapport à Wall Street sont, depuis longtemps, bien documentées (moindre poids de la technologie et des rachats d’actions, fiscalité plus lourde et rentabilité des entreprises plus faible). Barclays souligne que la valorisation relative du MSCI Europe par rapport aux Etats-Unis est au plus bas depuis la crise financière. Depuis mi-mai, l’indice STOXX 600 progresse plus vite de 6 points de pourcentage que le S&P 500. Le début d’un commencement ?

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

1 #6472 11/06/2020 15h32

1 #6472 11/06/2020 15h32

FunnyDjo a écrit :

Vous pourriez partager ce genre d’opinion sur la file de votre portefeuille.

Ce n’est pas une opinion c’est un fait. A chacun ensuite de considérer que c’est un fait anodin ou un fait important. Mais c’est un fait.

![]() Hors ligne

Hors ligne

3 #6473 11/06/2020 16h27

3 #6473 11/06/2020 16h27

- RX

- Membre (2014)

- Réputation : 99

En ce moment cela ne semble pas si rare, en regardant le graphique, il me semble que le dernier date du 6 avril …

![]() Hors ligne

Hors ligne

1 #6474 11/06/2020 16h42

1 #6474 11/06/2020 16h42

- Sheeplooser

- Membre (2015)

- Réputation : 92

Si on commence à faire un post pour chaque mouvement graphique d’un indice, ça va vite devenir boursorama ici…

« Investing is simple. It's the financial industry that works hard to make it complex. » Robert Rolih

![]() Hors ligne

Hors ligne

#6475 11/06/2020 18h51

RX a écrit :

En ce moment cela ne semble pas si rare, en regardant le graphique, il me semble que le dernier date du 6 avril …

Tout à fait, j’avais oublié de préciser "island reversal à la baisse". Celui du 6 avril était à la hausse.

Sheeplooser a écrit :

Si on commence à faire un post pour chaque mouvement graphique d’un indice, ça va vite devenir boursorama ici…

Vous inquiétez pas, les islands reversal c’est très rare. Y’en a pas deux en 1 an alors je ne vous embêterai plus avant fin 2021 je pense, pour l’island reversal à la hausse.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “encore un krach sur le marché actions…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 263 | 98 841 | 13/12/2023 15h55 par Trahcoh | |

| 4 | 4 980 | 25/09/2011 17h58 par GoodbyLenine | |

| 4 | 3 869 | 03/07/2023 16h11 par Oblible | |

| 19 | 7 488 | 14/09/2016 23h48 par Kapitall | |

| 56 | 36 816 | 27/12/2018 20h51 par bibike | |

| 409 | 164 292 | 26/01/2024 18h04 par Fegobe | |

| 114 | 53 620 | 01/09/2024 17h46 par Gismo |