Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Sondage

Résultat du sondage :

Encore un krach sur les marchés actions…

| L'occasion de renforcer sur les valeurs de qualité | 65% - 1107 | |||||

| J'attends le rebond, je revends tt et fini la bourse | 2% - 35 | |||||

| Je suis liquide, je suis serein | 12% - 204 | |||||

| BX4 depuis les 3800 sur le CAC, je suis riche | 2% - 42 | |||||

| Je suis en vacances, je ne vois pas le crack | 3% - 67 | |||||

| A fond sur les valeurs de Rdt, miam, miam | 14% - 242 | |||||

#7351 19/01/2022 15h07

- PyT25VC

- Membre (2021)

- Réputation : 53

malcolm a écrit :

C’est bien beau toutes ces paroles et toutes ces théories !

Mais qui parmi vous a connu l’éclatement de la bulle internet en ayant une grosse part de son patrimoine investi en actions ? …

J’imagine que la plupart des investisseurs dans de telles conditions ont fini par vendre au pire moment même en ayant à l’esprit que le mieux était de ne rien faire.

Facile à dire quand la bourse prend 10% en moyenne par an depuis 12-13 ans, dans ces conditions on peut difficilement imaginer ce que c’est de perdre 50% de son patrimoine sur une durée de plusieurs années (loin d’une remontada post Covid) en ayant l’impression que ça ne remontera jamais.

Pour ma part, j’ai pris mes gains début janvier. Je détaillerai tout ça dans ma file de portefeuille à la fin du mois.

Tout dépend de la part de son épargne placée en bourse, il est clair que si j’avais 80 ou 90% de mon épargne placée en actions j’aurais plus tendance à serrer les fesses en ce moment.

Personnellement j’accepte le fait de pouvoir perdre 50% de mes placements pendant quelques années, sur le long terme la bourse finira toujours par remonter et j’en aurai profité au passage pour acheter moins cher.

Pour un investisseur qui n’a pas placé tous ses oeufs dans le même panier, et à moins d’avoir un horizon de placement de court terme, rester investi en ETF, en fonds ou en titres directs pour une partie de son PF reste à mon goût tout à fait pertinent en cette période, même si les bourses continuaient à trembler dans les semaines à venir.

Après chacun se fait sa propre analyse du risque…

Aide toi, le ciel t'aidera

![]() Hors ligne

Hors ligne

#7352 19/01/2022 15h11

- MrDividende

- Membre (2019)

Top 50 Année 2023

Top 50 Année 2022

Top 5 Portefeuille

- Réputation : 778

Hall of Fame

Hall of Fame

Les ETF sont loins d’être passifs, chaque année des entreprises entrent et sortent des indices. Donc d’une certaine manière c’est du lazy mais pas du pur buy & hold.

Cela permet de conserver les entreprises qui montent mais de faire disparaître (au bout d’un temps long certes) les entreprises qui baissent car remplacées par des nouvelles.

etre-riche-et-independant.com : mon blog

![]() Hors ligne

Hors ligne

#7353 19/01/2022 15h11

Il y a une dominante indicielle incontestable dans les gestions, c’est facile et peu risqué, cela vient tout simplement des flux et je veux bien penser qu’avec le repli de l’argent facile, le repli des indices suivra.

Un indice comme un prix se fait à la marge, la loi de Pareto, c’est bien les 20% qui font et défont un indice.

![]() Hors ligne

Hors ligne

#7354 19/01/2022 15h13

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

Rick a écrit :

Alors je ne sais pas si cette histoire est totalement vraie ou est exagéré, mais ça fait réflechir…

Je crois me rappeler que c’est une légende urbaine (ou le point de départ d’un article visant à expliquer que pour le petit porteur, moins il touche à son portefeuille mieux celui-ci se comporte, ce qui est, pour le coup, souvent vrai). Si je retrouve la source de l’article je l’ajouterai ici.

Lausm a écrit :

@Koldoun: moi aussi je me dis souvent tout ça pour ça. Seulement je crois qu’il faut juste du temps pour asseoir une expérience et une compétence.

Le mieux est souvent l’ennemi du bien. La bourse fait partie de ces domaines dans lesquels le néophyte a cette idée reçue que pour réussir il doit apprendre beaucoup de choses ce qui l’amène tôt ou tard à lâcher la proie pour l’ombre (expérimenter pour apprendre, au lieu de laisser faire et gagner autant d’argent voire, plus sans effort). À terme il est assez expert pour expliquer sa sous-performance, maigre consolation.

malcolm a écrit :

C’est bien beau toutes ces paroles et toutes ces théories !

Mais qui parmi vous a connu l’éclatement de la bulle internet en ayant une grosse part de son patrimoine investi en actions ? …

La bulle internet non mais la crise des subprimes oui. Je n’ai touché à rien j’étais en voyage. Mon portefeuille a sans doute bien baissé, et puis il est remonté… Suffit d’être patient.

![]() Hors ligne

Hors ligne

#7355 19/01/2022 15h22

- koldoun

- Membre (2013)

Top 20 Année 2022

Top 20 Dvpt perso.

Top 50 Actions/Bourse - Réputation : 287

MrDividende a écrit :

Les ETF sont loins d’être passifs, chaque année des entreprises entrent et sortent des indices. Donc d’une certaine manière c’est du lazy mais pas du pur buy & hold.

Cela permet de conserver les entreprises qui montent mais de faire disparaître (au bout d’un temps long certes) les entreprises qui baissent car remplacées par des nouvelles.

Justement, on laisse faire les pros.

Ceux qui décident qui reste dans le SP500, qui sort du euro 50.

Mais nous, en tant que petits investisseurs, on ne fait rien.

En fait si : j’ai mis des ordres automatiques sur le site de ma banque, comme ça chaque 1er du mois, l’argent part sur les comptes titres des enfants. (15 minutes à faire une seule fois)

Ensuite, je me connecte sur le compte de chaque enfant et j’équilibre les lignes euro 50 et SP500.

Pour les 3, cela doit me prendre 15 minutes par mois, le plus long étant d’allumer le PC, me connecter sur chaque compte (mot de passe à écrire quand même).

Et c’est tout. Je pense pas qu’on puisse faire mieux en terme de gain/temps consacré à la gestion de leurs comptes.

J’avoue avoir pris un tout petit peu de Lombard au plus fort du krach covid, mais c’était minime (je pense + ou - égal à 3 versements mensuels, donc vite remboursé)

![]() Hors ligne

Hors ligne

#7356 19/01/2022 15h43

malcolm a écrit :

C’est bien beau toutes ces paroles et toutes ces théories !

Mais qui parmi vous a connu l’éclatement de la bulle internet en ayant une grosse part de son patrimoine investi en actions ? …

J’imagine que la plupart des investisseurs dans de telles conditions ont fini par vendre au pire moment même en ayant à l’esprit que le mieux était de ne rien faire.

Facile à dire quand la bourse prend 10% en moyenne par an depuis 12-13 ans, dans ces conditions on peut difficilement imaginer ce que c’est de perdre 50% de son patrimoine sur une durée de plusieurs années (loin d’une remontada post Covid) en ayant l’impression que ça ne remontera jamais.

Pour ma part, j’ai pris mes gains début janvier. Je détaillerai tout ça dans ma file de portefeuille à la fin du mois.

Je suis pas là pour faire un concours de qui à le plus grand vécu en matière de bourse…mais j’ai connu la crise des Subprimes, maintenant la crise Covid 19.

Je n’ai jamais vendu dans la panique. Et je suis plutôt fortement rentré sur le marché action lors de ces crises.

Mon inexpérience m’a fait vendre trop rapidement après la crise de Subprime, ce qui fait que je me suis retrouvé en dehors du marché action pendant de nombreuses années mais avec mes 30% de plus values en poche…

Si j’étais resté investi mon patrimoine boursier serait bien plus conséquent et ma plus value bien plus importante…

Je ne vais pas reproduire la même erreur avec mon portefeuille actuel. J’ai actuellement plusieurs valeurs qui ont passé les 100% de hausse et pourtant je garde car je mise plus sur le rendement, ma confiance en la société et un ratio cour sur bénéfice me paraissant correct.

En cas de baisse, je ne paniquerai pas (sauf fin du monde) et je rentrerai ou renforcerai sur des valeurs qui me paraitront solides et décotées.

Voilà mon optique d’investissement.

![]() Hors ligne

Hors ligne

1 #7357 19/01/2022 15h45

1 #7357 19/01/2022 15h45

Les gérants de fonds d’investissement doivent piloter un paquebot alors qu’un simple particulier pilote un hors-bord.

Je touche du bois, je me suis toujours sorti des crises, je suis réactif, je ne crois pas qu’il faille investir sur le long terme, être diversifié, cela est le langage des gérants et des banquiers.

Je vous avais parlé d’un krach en Chine l’été dernier, je pense que c’est fini, les chinois sont aujourd’hui sur des plans de relance.

![]() Hors ligne

Hors ligne

1 #7358 19/01/2022 17h28

1 #7358 19/01/2022 17h28

Ayant débuté en bourse en juin 2007, et vendu début 2009, si mes souvenirs sont bons, je crois que j’ai fait avec le timing le plus parfait tout ce qu’il ne fallait pas faire. J’ai mis 5 ans à décider de revenir sur la place.

Avec le recul, je n’avais pas si mal choisi mes titres, mais j’avais jeté les relevés de mon portefeuille d’alors. Mais en vérifiant d’après mes souvenirs, j’avais des valeurs assez sûres et si j’avais eu confiance et gardé je ne m’en serais pas si mal sorti. Pas comme si j’avais pris du Natixis.

La crise covid, c’est passé comme une lettre à la poste, là j’ai appris à ne rien faire et ça marche.

Par contre depuis que j’ai appris à virer les nanards du portefeuille et m’asseoir sur les titres que je pensais bons (Moulinvest pris fin 2019), franchement ça va mieux mais laisser courir les gains c’est pas inscrit dans la psychologie autant que les prendre quand on a peur de perdre.

Mais après ça ramène à ce que disait l’article de Comgest posté sur une file je ne sais plus où, que quand on pense déjà à vendre et quand, on est plus traders qu’investisseur et c’est un vaste débat !

Il me semble que quand on investit mensuellement ou régulièrement avec un horizon long terme, la problématique du krach n’est rien d’autre qu’une fluctuation qui est une opportunité. Pour laquelle on peut avoir une poche de liquidités dédiée.

Ensuite, la question est sur quel titre réinvestir, là intervient la question de la valorisation et du potentiel de croissance lié au contexte macro-économique.

Et puis tout le monde n’a pas perdu en 2000. Tout le monde se foutait alors de Warren Buffet et de son fond car il sous performait et il était déserté par les clients avides. Mais lui disait que là où tout le monde achetait des technos super à la mode, lui achetait des trucs aussi à la mode que des marchands de moquette. Bref l’histoire montre quelle vision marche, et la vision de long terme marche.

Je dois dire que le discours de Larbinator sur l’inflation a bien interpellé le contrariant que je peux être.

Bref il n’y a pas une seule réponse.

Quelqu’un peut sécuriser ses gains pour réinvestir plus tard.

Un autre passer 15 minutes mensuelles et prendre des etf.

Et un autre chercher quelles entreprises peuvent gagner et ne sont pas excessivement valorisées.

![]() Hors ligne

Hors ligne

#7359 21/01/2022 02h08

- Scipion8

- Membre (2017)

- Réputation : 2535

Sans surprise, Jeremy Grantham (GMO), dans la droite ligne de ses analyses précédentes, annonce l’explosion imminente d’une "super bulle" s’étendant à toutes les grandes classes d’actifs (actions, obligations, immobilier, matières premières). Il accuse la Fed de l’avoir créée. Il conseille d’éviter les USA et de leur préférer les marchés émergents et des marchés avancés moins onéreux, comme le Japon, ainsi que l’or et l’argent comme couverture anti-inflation :

Let The Wild Rumpus Begin

![]() Hors ligne

Hors ligne

#7360 21/01/2022 08h15

- peakykarl

- Membre (2019)

- Réputation : 67

@Scipion

Avi Gilburt en parle aussi depuis plusieurs mois maintenant, cela pourrait il survenir avant 2023 ?

Sentiment Speaks: Are We Setting Up For A ’Mini-Crash’? | Seeking Alpha

Certains signes alertent de plus en plus comme les levées de fonds records de startups et l’inflation des salaires de certains postes CTO, Développeur, COO et même sales !

Certaines startups proposent des postes de sales avec 2-3 ans d’expérience à 100k€ fixe !

Cette inflation de salaires se voit dans des sociétés "normales" et cela ne semble plus tenables notamment pour certaines ESN, sociétés de conseils.

Cela poussera nécessairement ces sociétés à répercuter cela sur le prix et donc entretenir la spirale inflationniste.

Cela serait intéressant de mettre à jour votre fameux pronostic de scénarii de janvier 2021 sur votre file avec option A,B…, Occurrences et impacts.

Nous avions échangé à nouveau sur ce point de mémoire courant 2021 et je pense qu’un prisme de lecture stagflationniste serait intéressant.

![]() Hors ligne

Hors ligne

#7361 21/01/2022 08h17

- Geoges

- Membre (2012)

- Réputation : 125

Scipion8 a écrit :

Sans surprise, Jeremy Grantham (GMO), dans la droite ligne de ses analyses précédentes, annonce l’explosion imminente d’une "super bulle" s’étendant à toutes les grandes classes d’actifs (actions, obligations, immobilier, matières premières). Il accuse la Fed de l’avoir créée. Il conseille d’éviter les USA et de leur préférer les marchés émergents et des marchés avancés moins onéreux, comme le Japon, ainsi que l’or et l’argent comme couverture anti-inflation :

Let The Wild Rumpus Begin

et que pensez-vous de son analyse et de son conseil ?

Portefeuille : >12% de TRI sur 10ans | "Je peux être rentier à vie, à condition de mourir l'année prochaine :)"

![]() Hors ligne

Hors ligne

3

3  11 #7362 23/01/2022 02h05

11 #7362 23/01/2022 02h05

- Scipion8

- Membre (2017)

- Réputation : 2535

@Geoges / Peakykarl : Je respecte toutes les opinions (notamment celles de ceux qui ont plus d’expérience que moi), mais je suis évidemment en complet désaccord avec la vision de Jeremy Grantham :

1) Au sens le plus conventionnel (DCF), il n’y a pas de bulle boursière aujourd’hui : à mon sens, une bulle se définit par une prime de risque du marché actions anormalement basse. C’était le cas au pic de la bulle internet début 2000 : la prime de risque du marché actions US était à 2%, contre une moyenne de long-terme de 4,2% (Damodaran).

En fin d’année 2021, la prime de risque estimée par Damodaran était à 4,9%. Avec la correction en cours, on doit être actuellement autour de 5,3%. C’est-à-dire que le risque actions est bien mieux rémunéré aujourd’hui qu’en moyenne sur les 60 dernières années. Il est difficile dès lors pour moi de parler de "bulle" dans ce contexte.

Cela ne signifie pas que les marchés boursiers ne puissent pas violemment corriger : en 2007, avant le début d’une crise financière très meurtrière en bourse, la prime de risque du marché actions US était à 4%, soit quasiment en ligne avec la moyenne de long-terme - ça n’a pas empêché une baisse de 50% sur le S&P500 - mais il y avait un déclencheur très important, une accumulation très excessive de risques dans le système financier mondial (dont les subprimes n’étaient que la pointe émergée de l’iceberg).

Si l’on voulait me convaincre de l’imminence d’un krach boursier, il faudrait me démontrer (a) soit une sous-estimation anormale du risque sur les actions (= une prime de risque du marché actions anormalement basse, i.e. le cas de 2000 - ce qui n’est pas le cas), (b) soit une accumulation massive de risques dans un segment clef du système (le système financier, les Etats etc., i.e. le cas de 2007) - mais J. Grantham ne le fait pas.

2) Si je regarde calmement les résultats publiés et attendus des grandes entreprises - en particulier les leaders technologiques - je n’ai pas du tout l’impression d’une bulle. Au contraire, après la correction récente, les valorisations me semblent attractives comparé à la moyenne des dernières années. Cette observation rejoint la précédente, plus générale, sur le fait que la prime de risque du marchés actions US est désormais nettement supérieure à sa moyenne de long-terme.

Note : Le PEG n’est une mesure pertinente que pour des entreprises ayant atteint un niveau suffisant de maturité. Donc celui de Tesla est à prendre des pincettes – car il est peu probable que la croissance annuelle du chiffre d’affaires de +45% prévue sur 2020-2023 soit soutenable.

Que les PER sur toutes ces belles entreprises en croissance puissent encore baisser de quelques unités, c’est évidemment tout à fait possible. Mais qu’ils puissent s’effondrer, comme le laisse entendre Grantham, sans déclencheur particulier et alors que ces entreprises gagnent de plus en plus d’argent chaque trimestre, me semble peu probable.

3) En revanche, je crois que ces dernières années ont vu la prolifération (sur fond de QE massifs) de micro bulles locales, qui ont explosé (actions cannabis, Beyond Meat, SPAC), ont commencé à se dégonfler (actions « vertes », meme stocks, cryptos) ou devraient bientôt le faire (Tesla et véhicules électriques, plus généralement), dans un contexte moins porteur (remontée des taux de la Fed).

A mon sens le fait même que ces bulles locales explosent les unes après les autres dément justement la thèse d’un marché boursier en bulle généralisée. C’est au contraire le signe d’un fonctionnement plutôt sain du marché boursier.

4) J’ai du mal à comprendre vers quels actifs devraient se tourner les investisseurs actions pour limiter leur exposition au marché boursier supposément en « bulle » selon Grantham :

- les rendements obligataires souverains et corporate investment grade sont très bas après des années de taux zéro et de QE par les grandes banques centrales – au point que ceux qui parlent de « bulle obligataire » (dont Grantham lui-même) me semblent plus convaincants que ceux qui dénoncent une bulle boursière ;

- les marchés immobiliers dans les pays que je connais (France et USA) me semblent davantage survalorisés que les marchés boursiers…

- les multiples de valorisation du private equity dépassent ceux de la bourse

- les matières premières sont un marché étroit et improductif sur le long-terme, donc pas une alternative crédible aux actions

Cela dit, je reconnais que cet argument du type « TINA » (there is no alternative) n’a pas empêché des éclatements de bulles dans le passé.

5) Quand on regarde l’évolution du bilan financier du monde depuis 20 ans, on constate un enrichissement considérable – qui est plutôt moins marqué aux USA que dans le reste du monde. C’est la conclusion surprenante à laquelle aboutit cette étude très intéressante de McKinsey.

L’étude montre que la proportion entre (a) actifs financiers détenus par le système financier, (b) actifs financiers détenus par les ménages, les entreprises et les Etats, et (c) actifs réels, reste remarquablement stable depuis 20 ans, en 3 tiers :

En termes de multiple du PIB mondial, la richesse mondiale nette s’établit à 6 fois le PIB mondial, un ratio qui a augmenté de 50% depuis 50 ans.

Cette augmentation importante peut éventuellement appuyer la thèse de la « super bulle » de Grantham – mais quand on regarde les patrimoines nationaux nets, il apparaît que la richesse nationale américaine (a) a moins augmenté depuis 20 ans que la plupart des autres pays et (b) est moins élevée, en termes de multiple du PIB national (4,3), que le reste du monde. (Je sais que ça peut paraître contre-intuitif, mais il faut garder à l’esprit que les flux d’investissements internationaux vers les marchés actions, obligataires et immobiliers américains ont beaucoup augmenté depuis 20 ans – i.e. l’appréciation de ces actifs américains bénéficie de plus en plus à des investisseurs étrangers.) Cela n’est peut-être pas compatible avec la thèse de Grantham.

6) Se réjouir d’une correction boursière trahit souvent une mauvaise stratégie d’investissement et des jugements erronés dans le passé récent. Grantham prédit l’explosion imminente d’une bulle boursière depuis des lustres – ceux qui l’ont écouté ont perdu beaucoup d’argent ces dernières années. Je pense qu’il en résulte une amertume qui peut conduire à un gros biais de perception.

Je porte beaucoup plus d’attention à l’avis d’un Warren Buffett, qui regarde calmement les fondamentaux des entreprises, et considère les corrections boursières non pas comme l’opportunité de « se venger » d’erreurs de jugement passées, mais comme des opportunités de renforcer à meilleur coût ses positions sur des entreprises de qualité. C’est évidemment l’approche que j’essaie de suivre actuellement – ce qui m’a conduit à faire des renforcements importants ces derniers jours, notamment sur Berkshire Hathaway et Amazon, et je prévois de continuer en ce sens si la respiration de marché se poursuit.

7) L’analyse de Grantham n’est pas très claire sur l’inflation, mais il semble que ce soit un paramètre important dans son modèle. C’est à mon sens une erreur profonde de considérer l’inflation courante (par essence très volatile) comme un déterminant important des valorisations intrinsèques. Ce qui compte davantage, pour la politique monétaire, donc pour le taux sans risque et donc pour les valorisations intrinsèques des entreprises, c’est l’ancrage des anticipations d’inflation autour de la cible de la banque centrale.

En l’occurrence, pour la première fois depuis un an la mesure préférée de la Fed pour les anticipations d’inflation de long-terme, l’inflation anticipée à 5 ans dans 5 ans, est repassée sous la cible de la Fed (2%), à 1,98% actuellement. La Fed a communiqué clairement sur la remontée à venir de ses taux, qui est désormais largement pricée. Donc à mon sens, l’inflation est un non-sujet aujourd’hui pour les valorisations intrinsèques, malgré tout le bruit médiatique sur le sujet.

8) Le fait que Grantham juge la pertinence de la politique monétaire de la Fed sur la base de l’existence supposée d’une "bulle" manifeste une profonde incompréhension de la monnaie. L’objectif de la politique monétaire c’est de maintenir une monnaie stable (donc sans déflation ni hyper-inflation), afin de servir au mieux l’économie réelle. Ce n’est pas de soutenir les marchés boursiers, de créer des bulles, ni de les empêcher.

Une bulle boursière (et son éclatement) est essentiellement un jeu à sommes nulles auquel participe une fraction réduite de la population - les bourgeois. Que le bourgeois Paul gagne au détriment du bourgeois Pierre est une considération extrêmement secondaire par rapport à l’importance de la mission de la banque centrale - assurer la stabilité de la monnaie pour tous les citoyens. On ne mène pas plus la politique monétaire que la politique d’un pays "à la corbeille", comme le disait De Gaulle. Que Grantham semble le penser manifeste une perte de contact avec la réalité et/ou une incompréhension économique, à mon avis.

Donc globalement je suis serein et je vois la correction en cours comme une bonne opportunité de renforcer à moindre coût mes valeurs de qualité en portefeuille.

Dernière modification par Scipion8 (23/01/2022 02h25)

![]() Hors ligne

Hors ligne

2 #7363 23/01/2022 08h23

2 #7363 23/01/2022 08h23

Scipion8 sur votre tableau pourquoi ne pas mettre les PER DE 2022, on se rendra plus compte de la survalorisation de certains titres ainsi ?

Pour moi le marché boursier ne va kracher car les intervenants sont maintenant conscient du risque et inquiets et le dernier Krach était il y’a pas longtemps et encore nettement inscrit dans les mémoires.

De plus, il y’a encore beaucoup d’actions délaissées.

Pour ces raisons je pense que ça ne sera pas quelque chose de soudain mais possiblement quelque chose de beaucoup plus rampant avec une légère ou modérée baisse des indices ou une stagnation pendant quelques années.

Mais à l’intérieur ca sera un champ de mine avec des explosions à chaque désillusion car tout le monde fait comme vous parlent du Per de 2023 ou 2024 pour se rassurer et estiment les perspectives des sociétés en partant du fort rebond de 2021.

Pour le luxe vu leur très mauvaise année 2020 c’est encore moins pertinent de faire cela.

Pour certaines sociétés pas de problème elles tiendront leurs objectifs et d’autres auront du mal avec des corrections de plusieurs dizaines de %.

C’est pour ça que j’ai dit depuis quelques mois déjà que le marché est miné.

De plus les nouveaux participants au marché boursier ne font aucun boulot d’analyse , ils achètent des petites histoires : le lithium, la voiture électrique, les cartes graphiques, les cryptos.

Ou investissent à travers des trackers en achetant un lot dans l’ensemble survalorisé avec la montée de se lot de plus s’en plus d’argent à été apporté amplifiant la hausse des meilleurs joueurs du lot et surtout des moins liquides proportionnellement à leur pondération dans les indices..

A l’inverse lorsqu’il y’a une baisse c’est aussi amplifié alors on se retrouve devant des baissent spectaculaires.

En suite ces novices pourtant novice utilisent le levier comme des cinglés avec des courtiers nouvelles générations, toujours sur les mêmes actions aux produits qu’ils affectionnent.

Bref tout ceci va juste se rééquilibrer, la mer va se retirer gentiment.

8) Le fait que Grantham juge la pertinence de la politique monétaire de la Fed sur la base de l’existence supposée d’une "bulle" manifeste une profonde incompréhension de la monnaie. L’objectif de la politique monétaire c’est de maintenir une monnaie stable (donc sans déflation ni hyper-inflation), afin de servir au mieux l’économie réelle. Ce n’est pas de soutenir les marchés boursiers, de créer des bulles, ni de les empêcher.

Une bulle boursière (et son éclatement) est essentiellement un jeu à sommes nulles auquel participe une fraction réduite de la population - les bourgeois. Que le bourgeois Paul gagne au détriment du bourgeois Pierre est une considération extrêmement secondaire par rapport à l’importance de la mission de la banque centrale - assurer la stabilité de la monnaie pour tous les citoyens. On ne mène pas plus la politique monétaire que la politique d’un pays "à la corbeille", comme le disait De Gaulle. Que Grantham semble le penser manifeste une perte de contact avec la réalité et/ou une incompréhension économique, à mon avis.

L’objectif officiel de la politique monétaire c’est de maintenir une monnaie stable (donc sans déflation ni hyper-inflation) C’est peut-être ça officiellement mais c’est pas ce qu’ils font, ils exacerbent les problèmes. Vu qu’ils sont plusieurs à gérer et soumis à des pressions politiques, ils se comportent comme une foule idiote, agissent quand c’est trop tard ou quand le problème est tellement gros que tout le monde l’a vu et bien sur ils vont plus loin que leurs mandats.

La BCE fait toujours la même chose que la FED mais avec une année de retard ça c’est incroyable aussi à chaque fois c’est comme ça.

La Fed agit et le petit toutou BCE suit par derrière avec tout les avantages pour la FED que ça comporte.

Dernière modification par vbvaleur (23/01/2022 08h49)

![]() Hors ligne

Hors ligne

#7364 23/01/2022 11h21

- Animatrix

- Membre (2022)

- Réputation : 0

Bonjour.

Je me permets une première publication sur le niveau des indices.

A mon sens, il ne faut pas top comparer indice et PIB. Ce sont 2 choses qui sont différentes. On calcule la chèreté d’un indice ou d’une action avec un ratio (PE/PER) comprenant toujours un prix exprimé en euro ou en dollars par exemple.

C’est donc en comparant avec une monnaie que l’on mesure la valeur d’un actif ou d’une somme d’actif.

Pour le faire en synthétique : si le bilan d’une banque centrale augmente, son actif (la monnaie in fine) augmente donc la valeur des actifs baisse car il faut plus de monnaies pour acheter la même chose. "L’argent, c’est la dette".

C’est ce qui se passe sur l’immobilier de métropole, les actions, et le marché obligataire.

Lorsque la quantité de monnaie va se réduire (réduction du bilan), on peut s’attendre à une baisse générale des indices.

De plus, la hausse des taux de la FED va ralentir les flux financiers vers les actions et accroitre la baisse. Les sociétés peu rentables vont sauter car à cours de liquidités, augmentant la crise économique (le monde réel ce coup-ci) baissant ensuite la rentabilité des uns et des autres et ainsi de suite.

Je pense que les marchés baisseront proportionnellement à la baisse du bilan de la FED puis BCE (dans une moindre mesure). La petite hausse des taux accentuera la baisse mais restera limitée. En effet, notre monde est en surplus d’épargne et il faut bien qu’elle aille quelque part.

Je pense que cela se fera en douceur car nous empruntons dans notre propre monnaie et nous pouvons avoir une politique coordonnée et adaptée. Ce que ne peut pas se permettre l’Argentine par exemple qui emprunte en dollars.

Pour ma part, je reste investi et profite des baisses pour acheter les actions de qualités avec un business modèle solide.

Au plaisir de débattre et/ou de corriger certaines de mes affirmations et convictions actuelles.

![]() Hors ligne

Hors ligne

#7365 24/01/2022 16h24

Bonjour,

J’investis principalement dans des actions de croissance rentables. Certains sont assez chères en Ev/Ebitda (adyen, swedencare, Qt group…).

Durant ce type de période où mon portefeuille a perdu 15% en quelques mois, je trouve cela assez décourageant et culpabilisant.

Décourageant de perdre une plus value aussi rapidement et culpabilisant en me disant que j’ai été mauvais de n’avoir rien anticipé pour freiner cela.

- Lors de la crise Covid je n’étais pas investi à 100% donc j’ai vu cela comme une opportunité de remplir mon PEA. Maintenant que je suis investi au maximum en PEA, je me demande si je dois accepter ce type de perte/volatilité ou bien s’il faut que je trouve un moyen de préserver au moins en partie mes bénéfices.

Etant relativement novice, je me demande comment réagisse les membres lors de forte baisse comme en ce moment et dans la manière de vivre la volatilité de leur portefeuille. Avez vous développer des approches différentes en fonction des mouvements de marché ou bien laissez vous vivre votre portefeuille ?

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() En ligne

En ligne

#7366 24/01/2022 16h34

- nexus

- Membre (2021)

- Réputation : 39

D’où la nécessité de diversifier un maximum. Sur Pea, j’investis tous les mois une somme régulière en etf monde + etf émergents pour "ne jamais louper le coche", en mettant aussi une part de liquidités de côté. Une journée comme celle-ci est l’occasion d’investir ces liquidités en one shot. Ainsi, je perçois la volatilité comme un effet d’aubaine.

![]() Hors ligne

Hors ligne

#7367 24/01/2022 16h38

- stef

- Membre (2011)

Top 50 Vivre rentier

Top 50 Monétaire - Réputation : 86

Animatrix, le 23/01/2022 a écrit :

Bonjour.

Au plaisir de débattre et/ou de corriger certaines de mes affirmations et convictions actuelles.

C’est juste l’un des indicateurs très macro de Warren Buffet

pour info :

L’indicateur de Buffett: est-il temps de le réviser? | Allnews

![]() Hors ligne

Hors ligne

5 #7368 24/01/2022 16h59

5 #7368 24/01/2022 16h59

gandolfi a écrit :

- Lors de la crise Covid je n’étais pas investi à 100% donc j’ai vu cela comme une opportunité de remplir mon PEA. Maintenant que je suis investi au maximum en PEA, je me demande si je dois accepter ce type de perte/volatilité ou bien s’il faut que je trouve un moyen de préserver au moins en partie mes bénéfices.

Etant relativement novice, je me demande comment réagisse les membres lors de forte baisse comme en ce moment et dans la manière de vivre la volatilité de leur portefeuille. Avez vous développer des approches différentes en fonction des mouvements de marché ou bien laissez vous vivre votre portefeuille ?

Le truc, c’est que ça dépend de votre stratégie <=> vous devez avoir réfléchi avant que cela se produise, car il y a peu de chances que les décisions prises dans la précipitation les jours à -5% soient bien inspirées.

- Vous êtes buy & hold pur et dur, façon IH => vous vous en foutez, allez à la pêche.

- Vous faites un DCA sur indice large ou n’importe quel autre approche "automatique" => suivez votre routine puis allez à la pêche

- Vous êtes un investisseur dans la valeur ? Ben c’est business as usual: on achète ce qui est sous sa valeur intrinsèque estimée, avec une marge de sécurité, et on vend ce qui est au dessus.

- Vous êtes trader / momentum ? Eh bien vous devez avoir mis vos stop loss et déterminé vos critères d’entrée / sortie au préalable, donc pas de question à se poser pour vous. Vous pouvez aller à la pêche.

- Vous investissez au feeling ? Eh bien bon courage :-)

Bref vous voyez l’idée…

![]() Hors ligne

Hors ligne

#7369 24/01/2022 17h17

- pasqua

- Membre (2020)

- Réputation : 13

Novice également, étant en B&H, je ne vends rien. Par contre pour aller à la pêche pour reprendre le terme de Nemesis, j’attend que la situation se stabilise, je permute mon DCA en remplissant une poche de liquidités qui me servira ensuite à acheter, je pense, du défensif.

Bien à vous

![]() En ligne

En ligne

#7370 24/01/2022 17h39

- Loic38

- Membre (2020)

- Réputation : 17

gandolfi a écrit :

Etant relativement novice, je me demande comment réagisse les membres lors de forte baisse comme en ce moment et dans la manière de vivre la volatilité de leur portefeuille. Avez vous développer des approches différentes en fonction des mouvements de marché ou bien laissez vous vivre votre portefeuille ?

J’ai une approche B&H, mais j’essaye toujours d’avoir un peu de liquidité pour les périodes difficiles. En plus de l’épargne mensuelle, il m’arrive de concrétiser un peu de PV en période faste, pour pouvoir profiter des baisses.

Je ne pense pas que ça soit plus performant qu’une approche pure B&H, mais ça permet d’être serein en cas de baisse, surtout pour les personnes comme moi qui ont un flux mensuel limité à investir.

![]() Hors ligne

Hors ligne

#7371 24/01/2022 18h44

Nemesis a écrit :

gandolfi a écrit :

- Lors de la crise Covid je n’étais pas investi à 100% donc j’ai vu cela comme une opportunité de remplir mon PEA. Maintenant que je suis investi au maximum en PEA, je me demande si je dois accepter ce type de perte/volatilité ou bien s’il faut que je trouve un moyen de préserver au moins en partie mes bénéfices.

Etant relativement novice, je me demande comment réagisse les membres lors de forte baisse comme en ce moment et dans la manière de vivre la volatilité de leur portefeuille. Avez vous développer des approches différentes en fonction des mouvements de marché ou bien laissez vous vivre votre portefeuille ?Le truc, c’est que ça dépend de votre stratégie <=> vous devez avoir réfléchi avant que cela se produise, car il y a peu de chances que les décisions prises dans la précipitation les jours à -5% soient bien inspirées.

- Vous êtes buy & hold pur et dur, façon IH => vous vous en foutez, allez à la pêche.

- Vous faites un DCA sur indice large ou n’importe quel autre approche "automatique" => suivez votre routine puis allez à la pêche

- Vous êtes un investisseur dans la valeur ? Ben c’est business as usual: on achète ce qui est sous sa valeur intrinsèque estimée, avec une marge de sécurité, et on vend ce qui est au dessus.

- Vous êtes trader / momentum ? Eh bien vous devez avoir mis vos stop loss et déterminé vos critères d’entrée / sortie au préalable, donc pas de question à se poser pour vous. Vous pouvez aller à la pêche.

- Vous investissez au feeling ? Eh bien bon courage :-)

Bref vous voyez l’idée…

Très bien vu vos remarques. Je suis majoritairement B&H sur mes valeurs, mais je vends si celle-ci ont un trop mauvais momentum (sous la mm200 depuis des semaines).

Je pense que je veux optimiser au maximum et je me triture la tete ou me culpabilise à chaque fois que mon portefeuille baisse ou monte moins que certains.

Le fait d’acheter des titres vifs renforce ce sentiment car on se dit qu’a tout moment on peut vendre une valeur au profit d’une autre ou etre plus cash. J’applique pourtant des critères (croissance, rentabilité, solidité financiere) mais quand je me prends du -15% voir -20% en quelques mois je me dis que ma méthode a un problème.

Par exemple, on parle de la rotation value depuis un moment. Sur le coup j’ai voulu opérer cette rotation mais je me suis dis que c’était trop du feeling et que cela bouleversait trop ma méthode d’investissement.

Certains parmi vous appliquent ils avec succès des méthodes plus "dynamiques" en fonction des mouvements des marchés ? ou bien est ce utopique voir moins performant ?

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() En ligne

En ligne

#7372 24/01/2022 18h52

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

gandolfi a écrit :

Lors de la crise Covid je n’étais pas investi à 100% donc j’ai vu cela comme une opportunité de remplir mon PEA. Maintenant que je suis investi au maximum en PEA, je me demande si je dois accepter ce type de perte/volatilité ou bien s’il faut que je trouve un moyen de préserver au moins en partie mes bénéfices.

Vous seul avez la réponse.

![]() Hors ligne

Hors ligne

#7373 24/01/2022 19h00

- Selden

- Membre (2019)

Top 50 Année 2022

Top 50 Portefeuille - Réputation : 215

mais quand je me prends du -15% voir -20% en quelques mois je me dis que ma méthode a un problème.

Pourquoi donc? Pendant le flash krach de 2020 est ce que les détenteurs de Microsoft, Google et autres entreprises extrêmement performantes ont fait une erreur en les possédant? Au contraire ils ont pu en racheter plus (si ils le pouvaient) à prix bradé.

Il est bon de se remettre en question mais changer de stratégie au gré des fluctuations du marché est contre productif. Si vous pensez que votre stratégie est bonne car vous vous êtes énormément formé et que celle ci sied à votre tempérament, appliquez là tout simplement.

Le "bruit" au sens signal du terme est très fort en ce moment. Gardez votre calme, séparez le grain de l’ivraie et renforcez les très belles sociétés qui sont aujourd’hui plus abordables .

Pour celles extrêmement bien valorisées avant la chute, il reste encore du potentiel de baisse et il s’agit de ne pas se précipiter.

Evidemment c’est facile à dire, mais c’est ce que j’essaye de faire du haut de ma très modeste expérience, moi qui n’ai pas connu 2000 ou 2008. Il n’est agréable pour personne de voir son portefeuille se prendre un -10% depuis janvier.

Aussi je rejoins le message de Nemesis en tous points.

bon courage

![]() Hors ligne

Hors ligne

#7374 24/01/2022 20h32

Je ne reviendrai pas sur les arguments plus haut de Nemesis qui disent très bien les choses.

Certains préconisent d’investir régulièrement, et d’avoir une poche de liquidité d’environ 25 pour cent du portefeuille à n’utiliser que lors des baisses importantes.

Donc pas besoin de vendre quoi que ce soit, dans la panique.

On continue juste le processus qu’on s’est donné, sans dériver.

Cette discussion me fait penser au mythe d’Ulysse et les sirènes.

Pour traverser sans être attiré par leur chant et se noyer, il bouche les oreilles de ses rameurs et se fait attacher au mat.

![]() Hors ligne

Hors ligne

2 #7375 24/01/2022 21h09

2 #7375 24/01/2022 21h09

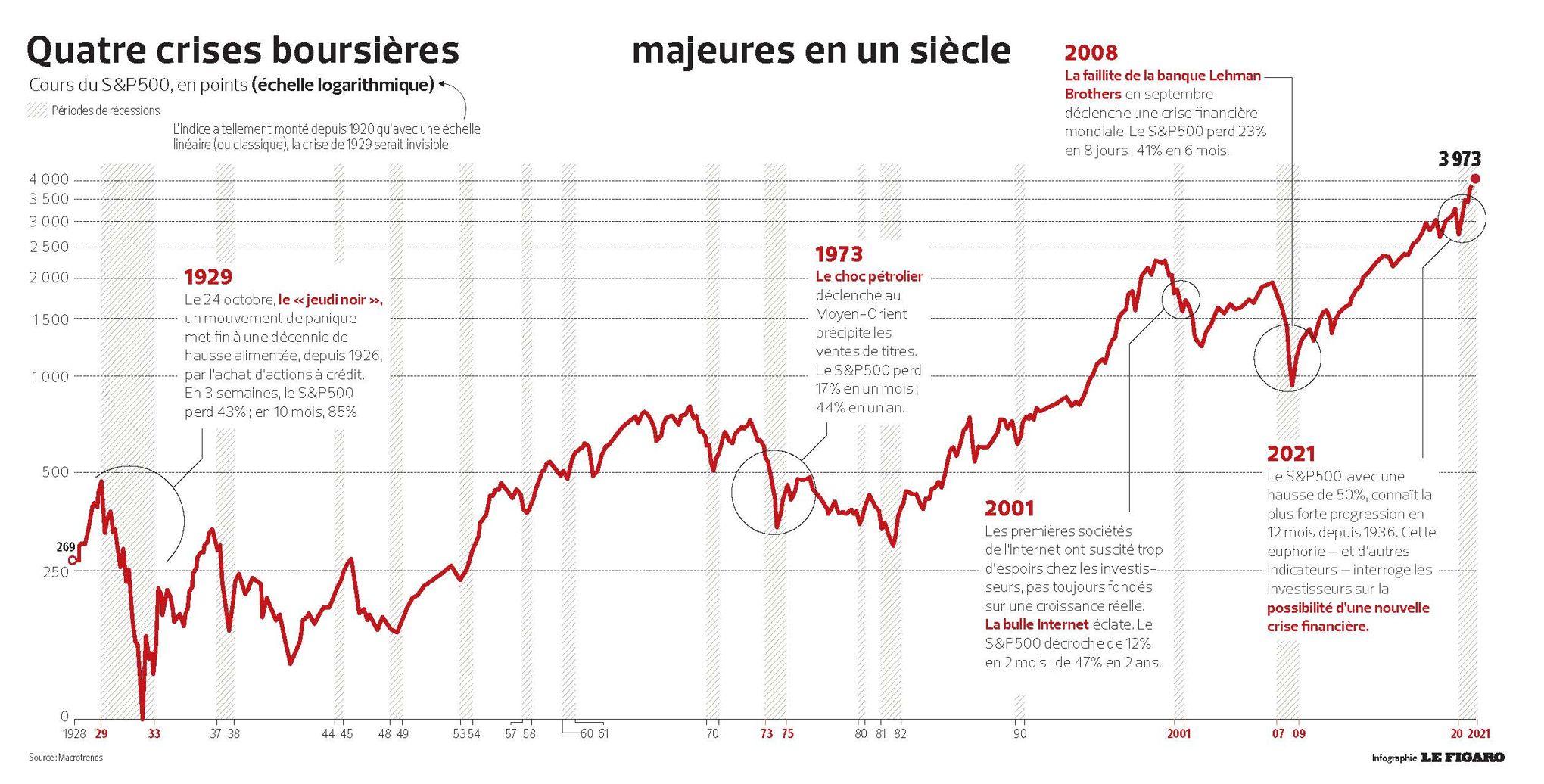

Quand on regarde le graphique long terme du SP500, on se rend bien compte qu’un investisseur qui ne liquide pas ses positions au moindre krach mais investit régulièrement sur les marchés sera gagnant et encore plus en amplifiant ses achats lors des phases paniques.

« Le temps est votre ami, l’impulsion votre ennemi » Jack Bogle fondateur de Vanguard

Après bien sûr si on rentre en injectant toutes ses liquidités au plus bas, que l’on vend au plus haut et que l’on répète l’opération à chaque krach ou mini krach, les gains seront décuplés.

Mais nous savons bien que c’est du rêve..

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “encore un krach sur le marché actions…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 263 | 98 842 | 13/12/2023 15h55 par Trahcoh | |

| 4 | 4 980 | 25/09/2011 17h58 par GoodbyLenine | |

| 4 | 3 869 | 03/07/2023 16h11 par Oblible | |

| 19 | 7 488 | 14/09/2016 23h48 par Kapitall | |

| 56 | 36 817 | 27/12/2018 20h51 par bibike | |

| 409 | 164 322 | 26/01/2024 18h04 par Fegobe | |

| 114 | 53 620 | 01/09/2024 17h46 par Gismo |