Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

1

1  3 #1 10/11/2021 23h02

3 #1 10/11/2021 23h02

- Ocedar

- Membre (2014)

- Réputation : 69

L’interêt de Moonfare.com est de proposer d’investir dans les plus grands fonds de PE (KKR, Carlyle, APAX, General Atlantic, etc), et ce à partir de 100K€ (contre 1 million en passant par une banque privée).

La plateforme agrège ensuite tous ses investisseurs au sein d’un Feeder Fund, et gère la relation avec le fonds principal.

Moonfare propose aussi des fonds de fonds (ticket à 60 K€), mais + chargés en frais.

2 fois par an, la plateforme organise un marché secondaire permettant de revendre sa position avant terme (le terme étant en général de 10/12 ans), mais en général avec un discount sur le prix.

L’inscription sur leur site est simple : le seul point potentiellement bloquant est la qualification "investisseur professionnel" au sens MIFID, à obtenir impérativement. Chez eux, il faut montrer un portefeuille financier d’au moins 500 K, et avoir travaillé dans l’industrie financière pendant au moins un an dans un poste nécessitant une connaissance des investissements dans les fonds PE/VC.

Une fois un fonds souscrit, vous devez verser 25% du montant, puis ensuite le capital est appelé chaque trimestre en fonction des investissements du fonds (en moyenne 5% du capital est appelé chaque trimestre pendant la période d’investissement). Ensuite quand le fonds vend une participation, le prix de la vente vous est retourné immédiatement (cf la J-curve du Private Equity)

Les frais :

Je prend l’exemple du fonds Permira 8, actuellement ouvert à la souscription.

Frais Moonfare :

Commission de souscription : 1% (sur 100% du capital souscrit, même si non encore versé en totalité)

Commission annuelle : entre 0,65 et 0,45% / an du capital souscrit (dépend du montant investi. Pour 200 K€, c’est 0,5%)

Frais administratifs annuels : entre 0,27 et 0,5% / an (le pourcentage fluctue car il correspond aux frais "at cost" + une marge de Moonfare). Pour le gros fonds Permira 8, c’est fourchette basse à 0,27%.

Soit un total pour un investissement de 200 K€ sur 12 ans de 20 480 € de Frais Moonfare (10,2% du capital investi).

Frais du fonds Permira 8 :

Frais annuels pendant la période d’investissement : 1,5% / an du capital souscrit

Frais annuels après la période d’investissement : 1,25% / an du capital souscrit

Carried interest (parts des gains qui vont dans la poche du Permira) : 20% (uniquement pour les gains au delà d’un TRI annuel de 8%)

Soit un total pour un investissement de 200 K€ sur 12 ans de 33 000 € de Frais Permira (16,5% du capital investi, hors carried interest).

Ce qui donne en frais agrégés :

- Frais de souscription : 1% du capital souscrit

- frais annuels (pour 200K d’invest, pendant la période d’investissement) : 2,27% / an

Soit un total pour un investissement de 200 K€ sur 12 ans de 53 480 € de Frais Agrégés (26,7% du capital investi).

Je n’ai pas encore souscrit, mais je viendrai mettre à jour cette petite présentation le cas échéant.

Dernière modification par Ocedar (14/11/2021 10h29)

Mots-clés : gestion alternative, moonfare, private equity

![]() Hors ligne

Hors ligne

#2 11/11/2021 09h17

- Ocedar

- Membre (2014)

- Réputation : 69

Il y a aussi titanbay.com, au business model très proche de celui de moonfare.com

Les frais ne sont pas affichés publiquement, je me renseigne.

![]() Hors ligne

Hors ligne

#3 16/01/2022 20h18

- Loiseaud

- Membre (2018)

- Réputation : 2

Je suis intéressé par une diversification en private equity mais ne suis pas prêt à mettre un gros ticket d’entrée. Il y a t’il des options pour 30/50 KEUR ?

![]() Hors ligne

Hors ligne

#4 16/01/2022 20h27

- Ocedar

- Membre (2014)

- Réputation : 69

Ça commence à 50K pour les "fonds de fonds" chez Moonfare (par exemple actuellement sur leur site, Moonfare Growth I & Moonfare Core II)

![]() Hors ligne

Hors ligne

#6 16/01/2022 20h47

- Ocedar

- Membre (2014)

- Réputation : 69

J’ai investi sur Permira 8 (buyouts) & Blackstone SP IX (secondaries) - les deux sont encore ouverts à la souscription.

Le process de souscription est très propre, j’ai essayé de négocier les frais mais ça n’a pas marché.

![]() Hors ligne

Hors ligne

#7 16/01/2022 21h04

- Loiseaud

- Membre (2018)

- Réputation : 2

Intéressant. Comment avez vous été conseillé ? Avez vus déjà une vision de la performance ?

![]() Hors ligne

Hors ligne

1 #8 16/01/2022 23h03

1 #8 16/01/2022 23h03

- AlphaCap

- Membre (2019)

- Réputation : 13

J’ai également fait le choix de diversifier mes investissements en private equity via Moonfare dans un fond marché secondaire, pour commencer.

Un conseiller devient votre personne de contact lors de la création du compte et peut répondre à toutes vos questions lors d’entretiens en vidéo call individuels. Mon conseiller est compétent et professionnel.

Des rencontres virtuelles avec les gestionnaires de fonds sont organisées régulièrement et permettent de comprendre les différentes stratégies d’investissement.

Deux fois par an, Moonfare organise un marché secondaire entre leurs clients. J’ai participié en octobre à une enchère sur plusieurs fonds, malheureusement sans succès. Cela permet notamment d’acquérir des fonds qui sont en activité depuis plusieurs années et ainsi de réduire la durée de détention, qui est souvent très longue dans ce type d’investissement.

J’ai malgré tout une crainte sur la performance nette de frais car les premières et les dernières années du fond, seule une partie du capital est appelée (ou encore utilisée) mais les frais (Moonfare) sont calculés sur le montant total souscrit et sur toute la durée de vie du fond, ce qui peut faire une différence énorme.

Pour un retour d’expérience sérieux, il faudra malheureusement attendre de nombreuses années.

Parrainage Moonfare (accès aux plus grands fonds de private equity à partir de 50k)

![]() Hors ligne

Hors ligne

#9 18/01/2022 00h13

- Loiseaud

- Membre (2018)

- Réputation : 2

Sur le marché secondaire, connaissez vous le ticket d’entrée ?

![]() Hors ligne

Hors ligne

#10 27/01/2022 15h35

- Loiseaud

- Membre (2018)

- Réputation : 2

Bonjour j’ai pris contact avec Moonfare mais ils demandent une expérience impérative dans le secteur financier afin d’être qualifié investisseur professionnel. Est-ce votre cas ?

![]() Hors ligne

Hors ligne

#11 27/01/2022 16h47

- Ocedar

- Membre (2014)

- Réputation : 69

Pour ma part, je n’ai pas une expérience dans le domaine financier stricto sensu.

J’ai indiqué être le gérant d’une holding d’investissement, en développant la diversité des supports des investissements réalisés et les montants, et s’est passé.

Ils sont effectivement un peu exigeants sur cette partie.

J’ai signé aussi avec Titanbay (c’est grosso modo le même positionnement que moonfare), ils sont plus souples sur cette partie, et un peu moins cher d’ailleurs (mais ils n’ont pas de fonds de fonds).

![]() Hors ligne

Hors ligne

#12 27/01/2022 18h19

- Loiseaud

- Membre (2018)

- Réputation : 2

OK ils m’ont aussi demandé 500K déjà investi sur les marchés.

![]() Hors ligne

Hors ligne

#14 31/01/2022 11h44

- Cupflip

- Membre (2016)

Top 50 Obligs/Fonds EUR

Top 50 Monétaire - Réputation : 100

Ocedar, le 27/01/2022 a écrit :

J’ai signé aussi avec Titanbay (c’est grosso modo le même positionnement que moonfare), ils sont plus souples sur cette partie, et un peu moins cher d’ailleurs (mais ils n’ont pas de fonds de fonds).

Preneur de votre feedback sur Titanbay - je me suis inscrit mais je ne trouve pas les différents frais.

J’ai de mon côté mis un ticket sur Permira 8 chez Moonfare et vais probablement faire de même sur KKR Europe VI. Chez Titanbay, il y a notamment Nordic Capital XI qui semble intéressant.

![]() Hors ligne

Hors ligne

#15 31/01/2022 13h15

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 10 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 629

Les groupes de PE veulent s’ouvrir aux clients retail car ces derniers paieront les 2/20% de frais sans négocier.

Attention au timing comme dans les autres classes d’actifs.

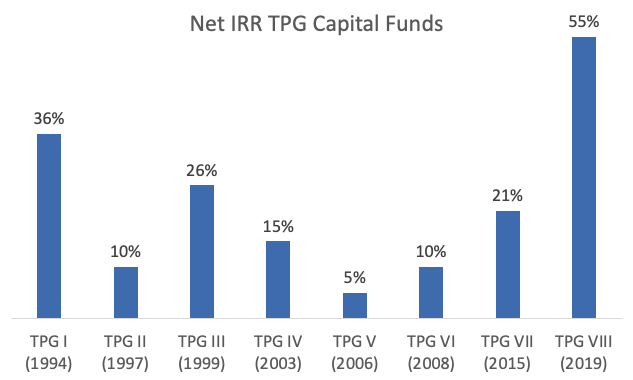

Voici les rendements des fonds TPG par millesime.

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

#16 31/01/2022 13h51

- BullAndBear

- Membre (2014)

- Réputation : 62

de plus il faut savoir que les IRR sont gonflés par des techniques d’ingénierie financière :

-appel de l’argent des investisseurs quelques mois apres la transaction (permis par des bridge loans). une facon dont les fonds de PE ameliorent artificiellement leurs resultats

-de même l’argent est rendu le plus tot possible aux investisseurs.

Ceci est moins un probleme pour des investisseurs institutionnels qui peuvent investir le cash ailleurs pendant ce temps (meme s’ils paient les management fees) alors qu’un particulier aura vraiment de l’argent qui dort.

![]() Hors ligne

Hors ligne

#17 31/01/2022 22h37

- Loiseaud

- Membre (2018)

- Réputation : 2

Ne répondant pas complètement aux critères pour pour pouvoir investir chez moonfare, je cherche des alternatives. Que pensez vous de LBO France ? Et les FCPR ( FCPR Entrepreneurs & Rendement n°6 / FCPR Apax Private Equity Opportunities par exemple) .

![]() Hors ligne

Hors ligne

3 #18 02/02/2022 12h11

3 #18 02/02/2022 12h11

- Ocedar

- Membre (2014)

- Réputation : 69

Cupflip, le 31/01/2022 a écrit :

Preneur de votre feedback sur Titanbay - je me suis inscrit mais je ne trouve pas les différents frais.

Autant sur moonfare c’est assez carré (frais publiés sur leur site avec seuils, et pas - en tous cas avec moi - de marge de manoeuvre pour les négocier).

Sur titanbay, vous discutez avec un chargé de compte, il vous annonce les frais Titanbay dans un mail, et vous découvrez des petits fees en plus (gestion de la structure juridique du feeder par exemple) lorsqu’ils vous envoient le contrat.

Titanbay, j’ai investi sur le fonds HG SATURN III (Larges software buyouts en Europe) 150 000 USD (le minimum possible).

Frais de souscription : 1% du capital souscrit.

Frais annuels : 0,5% du capital souscrit (leur max, dégressif en fonction du montant mais je ne connais pas les seuils : sans doute + freestyle que Moonfare)

+ Frais (apparement at cost) de gestion administrative du feeder, environ 0,3% (mon estimation).

Le fonds HG a des frais internes assez light aussi (bonne négo de Titanbay ?), 1% en période d’investissement, 0,75% après (+ 20% de carried interest au delà d’un hurdle de 8%)

Pour comparaison, avec Moonfare pour le fonds Permira 8 et le montant minimal de 100 000 EUR :

Frais de souscription : 1% du capital souscrit.

Frais annuels : 0,65% du capital souscrit (vous aurez 0,5% mais pour un invest de 200 000 EUR)

Frais de gestion admin : environ 0,30% du capital souscrit.

![]() Hors ligne

Hors ligne

#19 02/02/2022 12h30

- Cupflip

- Membre (2016)

Top 50 Obligs/Fonds EUR

Top 50 Monétaire - Réputation : 100

M.erci beaucoup pour ce retour précis.

Si je comprends bien, en prenant un fonds avec une structure de frais plus classique (Nordic Capital XI : 1.5% / 8% / 20%), cela revient à peu près à la même chose que Moonfare modulo les frais annuels (0.50% vs 0.65% pour le montant minimum).

Je trouve cela aussi un peu déroutant que rien ne soit disponible sur le site : frais du feeder, organisation des capital calls (25% à t=0 comme Moonfare ?), disponibilité d’un compte rendu fiscal, etc.

Je vais discuter avec eux sur un potential investissement dans NC XI.

* Edit *

J’ai eu la réponse plutôt rapidement, et c’est en ligne avec votre message sur les frais.

Capital calls : 10% à t=0

Structure de frais (effectivement pas mention de frais administratifs at cost) :

- Subscription fee : 1.0% (sur le committed amount)

- Management fee : 0.5% (sur le committed amount)

Dernière modification par Cupflip (02/02/2022 13h01)

![]() Hors ligne

Hors ligne

#20 02/02/2022 22h41

- DockS

- Membre (2020)

Top 50 Entreprendre - Réputation : 76

Attention quand même les frais me paraissent extrèmement importants.

Quelques remarques :

Ocedar, le 10/11/2021 a écrit :

Ce qui donne en frais agrégés :

- Frais de souscription : 1% du capital souscrit

- frais annuels (pour 200K d’invest, pendant la période d’investissement) : 2,27% / an

La couche de frais supplémentaire me semble colossale ! 2.27% / de frais de gestion on top du fees carried du Fonds oO l’accès est difficile mais là il est très très cher ! 27% du capital investi qui partent en frais pour avoir un TRI >7-8% votre gérant a intérêt d’être très bon !

J’ai malgré tout une crainte sur la performance nette de frais car les premières et les dernières années du fond, seule une partie du capital est appelée (ou encore utilisée) mais les frais (Moonfare) sont calculés sur le montant total souscrit et sur toute la durée de vie du fond, ce qui peut faire une différence énorme.

Ce n’est pas tout à fait normal, un Fonds classique le montant des management fees varie, sur le commitment pendant la période d’invest, sur le montant appelé ensuite, à la fin de la journée cela fait une sacré différence

-appel de l’argent des investisseurs quelques mois apres la transaction (permis par des bridge loans). une facon dont les fonds de PE ameliorent artificiellement leurs resultats

Cela n’est pas "artificiel" puisque vous gagner effectivement 1) du temps non investi de votre capital pour un accès à la performance et 2) la possibilité qu’un retour puisse financer un appel ce qui permet le financement de l’investissement ou des fees sans que vous n’ayez à décaisser de l’argent.

Néanmoins cela peut poser problème et je vous rejoins quand vous avez un commitment de 100k mais seulement 50K qui travaille, la perf est bonne en TRI mais en multiple sur le capital "appelable" beaucoup moins.

Pour le coup ces bridge loan sont normalement encadrés dans le réglement du Fonds pour éviter les dérives qu’il y a pu avoir au début de leur utilisation et les gros LP / instit’ n’aiment pas leur surutilisation (cf point du dessus) donc l’utilisation par le GP doit rester intelligente.

Et les FCPR ( FCPR Entrepreneurs & Rendement n°6 / FCPR Apax Private Equity Opportunities par exemple)

Ce qui est clé dans le PE c’est la qualité du gérant (ie : la qualité de l’équipe - sourcing, exec, suivi de la participation). Je ne connais pas "entrepreneurinvest", pour Apax c’est plutôt un bon gérant mais le fonds Apeo j’éviterais j’en avais parlé ici, mon avis : vous payez le prix du retail pour un fonds de co-invest…

Dernière modification par DockS (03/02/2022 14h34)

"Un peuple prêt à sacrifier un peu de liberté pour un peu de sécurité […] finit par perdre les deux." B.Franklin

![]() Hors ligne

Hors ligne

1 #21 08/02/2022 22h51

1 #21 08/02/2022 22h51

- Hgmm

- Membre (2018)

- Réputation : 18

J’ai également investi dans Moinfare portfolio I et II.

Dans le même style, il y a privatecorner.com on peut investir dans des feeders pour Andera ou Ardian.

![]() Hors ligne

Hors ligne

#22 29/03/2022 21h37

- Loiseaud

- Membre (2018)

- Réputation : 2

Bonjour que pensez vous de Altaroc 2022 ?

C’est un fond de fonds Insight Partners , APEX, HG Capital, Bridge point..

2022 -AltaRoc

Bien cordialement,

David

![]() Hors ligne

Hors ligne

1 #23 16/04/2022 19h58

1 #23 16/04/2022 19h58

- peakykarl

- Membre (2019)

- Réputation : 67

Bonsoir

Avez-vous déjà comparé un investissement en CTO sur des fonds côtés de PE comme Blackstone, KKR, Altamir, Ares Management, Carlyle et des fonds PE chargés de frais , moins liquides et bloqués sur 8-10 ans ?

![]() Hors ligne

Hors ligne

#24 16/04/2022 23h23

- Cupflip

- Membre (2016)

Top 50 Obligs/Fonds EUR

Top 50 Monétaire - Réputation : 100

Attention, ce n’est pas la même chose. En investissant chez KKR, BX ou Ares, vous investissez dans la société de gestion, pas dans les fonds qui sont gérés par la société de gestion (qui sont accessibles, par exemple, sur Moonfare).

Il y a une différence fondamentale entre deux investissements différents (ce ne sont pas des "fonds cotés") bien que la performance des deux est globalement liée :

- Bonne performance des fonds -> levées plus importantes pour les fonds suivants -> plus de management fees gagnés par la société de gestion

- Bonne performance des fonds -> plus de carried interests gagnés par la société de gestion

![]() Hors ligne

Hors ligne

#25 17/04/2022 04h03

- Ocedar

- Membre (2014)

- Réputation : 69

peakykarl, le 16/04/2022 a écrit :

Avez-vous déjà comparé un investissement en CTO sur des fonds côtés de PE comme Blackstone, KKR, Altamir, Ares Management, Carlyle et des fonds PE chargés de frais , moins liquides et bloqués sur 8-10 ans ?

Vous avez comme outil de comparaison le PME ratio (Public Market Equivalent), qui en gros compare la performance d’un fonds de Private Equity avec un indice large sur les marchés action.

Globalement sur les 10 dernières années durant lesquelles les marchés action ont bien performés, il était plus intéressant en moyenne d’être investi sur les marchés action que sur des fonds PE.

Au delà de la performance absolue des fonds PE, ce qui est surtout intéressant c’est la diversification que ça apporte, une dose de PE dans un portefeuille me semble assez pertinent.

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “moonfare.com : investir dans les plus grands fonds de private equity”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 3 | 1 188 | 21/01/2024 21h41 par poupoupidouh | |

| 35 | 14 567 | 03/03/2023 11h56 par Greyna | |

| 28 | 24 905 | 07/04/2017 08h28 par maxicool | |

| 7 | 2 230 | 29/07/2016 13h15 par GoodbyLenine | |

| 20 | 5 867 | 26/12/2020 21h16 par MisterVix | |

| 77 | 26 105 | 01/10/2014 20h26 par parisien | |

| 7 | 5 669 | 05/05/2014 10h25 par Flaneur |