Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Sondage

Résultat du sondage :

Encore un krach sur les marchés actions…

| L'occasion de renforcer sur les valeurs de qualité | 65% - 1107 | |||||

| J'attends le rebond, je revends tt et fini la bourse | 2% - 35 | |||||

| Je suis liquide, je suis serein | 12% - 204 | |||||

| BX4 depuis les 3800 sur le CAC, je suis riche | 2% - 42 | |||||

| Je suis en vacances, je ne vois pas le crack | 3% - 67 | |||||

| A fond sur les valeurs de Rdt, miam, miam | 14% - 242 | |||||

1 #8776 14/09/2022 18h44

1 #8776 14/09/2022 18h44

JMeuret a écrit :

Le 29 aout le NASDAQ …

Qui a parlé du Nasdaq?! Je parle du Nasdaq100 et quand j’ai posté ce matin là il était bien à 12605 points.

Bref…

![]() Hors ligne

Hors ligne

1 #8777 14/09/2022 19h39

1 #8777 14/09/2022 19h39

- L1vestisseur

- Membre (2020)

Top 5 Année 2024

Top 5 Année 2023

Top 10 Année 2022

Top 20 Portefeuille

Top 50 Actions/Bourse

- Réputation : 515

Je trouve injuste le traitement accordé à Bed43fr depuis ce matin.

Les analyses techniques de Bed43fr sont à mon sens intéressantes et factuelles.

Pour rappel, son analyse de l’indice Nasdaq-100 au 02/07/2022 sur le post #8155, comparée à la situation 2 mois et demi plus tard :

Son analyse de la situation était plutôt juste. Cela m’a personnellement aidé pour profiter du rallye haussier de l’été, et je pense que cela a aidé beaucoup d’autres.

Restons-en donc à nos discussions sur le conflit Russo-Ukrainien si l’on n’a pas le droit de discuter analyse technique sur cette file.

𝓛1𝓿𝓮𝓼𝓽𝓲𝓼𝓼𝓮𝓾𝓻. 𝒫𝒶𝓇𝓇𝒶𝒾𝓃 𝐵𝒾𝓉𝓅𝒶𝓃𝒹𝒶, 𝐵𝑜𝓊𝓇𝓈𝑜𝓇𝒶𝓂𝒶 (𝒸𝑜𝒹𝑒 𝒟𝒜𝐻𝐸𝟩𝟫𝟣𝟨), 𝐵𝒻𝑜𝓇𝐵𝒶𝓃𝓀 (𝒸𝑜𝒹𝑒 NG0K), 𝐼𝓃𝓉𝑒𝓇𝒶𝒸𝓉𝒾𝓋𝑒 𝐵𝓇𝑜𝓀𝑒𝓇𝓈 𝑒𝓉 𝒟𝑒𝑔𝒾𝓇𝑜

![]() Hors ligne

Hors ligne

#8778 14/09/2022 21h22

- Phaeton

- Membre (2022)

Top 50 Année 2022 - Réputation : 159

@L1

oui, certes ; cependant cela a été dit : même une montre arrêtée donne l’heure juste deux fois par jour. (En forçant le trait.)

Une chose troublante et qui ne plaide pas en faveur de l’AT est AMHA le fait qu’elle se conclue souvent par : si ça monte, ça montera, et si ça ne monte pas, ça baissera.

C’est une règle qui marche plutôt bien aussi en météorologie : un système stable à tendance à le rester. C’est même à ça qu’on reconnaît qu’il est stable. Et vice versa.

Aussi, même s’il m’arrive de penser que, comme l’écrit Jef, l’AT est un exercice susceptible d’avoir un côté prédictif par le fait que de nombreux acteurs se fient aux mêmes signaux (c’est d’ailleurs là-dessus que quant à moi je fonde mes règles d’achat et vente en cas de déviation brutale par rapport à la tendance de très long terme), je comprends les réticences exprimées par IH dans le sens où ce passe-temps semble peu compatible avec l’objectif de devenir rentier.

Là où l’on cherche à pérenniser des revenus régulier en dépit des inévitables fluctuations des marchés, l’AT peut donner l’impression d’une recherche d’une martingale, de raccourci pour le succès.

Et en cela, elle pourrait n’avoir pas sa place sur un forum qui se veut pédagogique, et dans un domaine où l’attente est aussi grande que les connaissances limitées. (Voyez par exemple le portefeuille d’Evariste, à qui vous venez de répondre).

La proposition de JMeuret me paraît donc digne d’intérêt. Et quelque chose dit au profane que je suis que l’AT devrait tenir compte des volumes échangés. Mais là encore… sur une file dédiée ![]()

Edit 22:10. Et ce soir, encore une fois, les supports mis en évidence par le croquis objet du litige ont été préservés… Viiiiite ! une file dédiée ![]()

Dernière modification par Phaeton (14/09/2022 22h12)

![]() Hors ligne

Hors ligne

#8779 14/09/2022 23h28

Bonjour,

----------------------------------------------------------------------------------------------------------

Petit HS sur ma vision de l’AT

Personne ne peut prédire la bourse à part ceux qui ont assez d’argent ou de pouvoir pour l’influencer par un tweet, des achats massifs, un embargo, une guerre ou un changement de taux par exemple.

- Le comportement des actionnaires repose sur sa psychologie, l’influence qu’exerce les médias sur lui et ses connaissances économiques.

- Les algo d’achats sont codés par des gens de la finance qui ont tous appris les mes bases et passent par les mêmes écoles.

- Les fonds d’investissement ont les mêmes contraintes vis à vis de leur clients.

- Les analystes financiers malgré leurs longues études essayent de froisser le moins possible les entreprises tout en restant dans le rang car il vaut mieux avoir tord avec la majorité que prendre le risque d’être tout seul dans ses convictions.

Si on prend ce mélange ne pourrait on pas penser que l’AT n’est en fait qu’un outil psychologique qui servirait à borner le parcours d’une valeur (resistance, support).

Par exemple si tous les financiers ont appris à voir des supports dès qu’une valeur plafonne ou résiste cela devient alors évident pour la plupart et cela s’auto valide non ? Meme chose pour une valeur au dessus de sa mma200.

Je trouve l’AT parfois intéressante car elle "peut" indiquer un "sentiment" sur le comportement d’une valeur. En ce sens elle rejoint en partie la théorie du momentum (une valeur qui monte profite d’un mouvement parfois spéculateur). Je trouve que Tesla portée voir parfois malmenée par Musk ou le bitcoin en ont été des exemples même si pas comparables.

------------------------------------------------------------------------------------------------------------

- Question complétement différente en rapport avec la cassure économique qui commence à se former entre les pays. Savez vous comment profitez des hausses de taux importantes qui ont lieu dans les pays étrangers ?

Je suis complémentent novice dans ce domaine, est il possible d’acheter des bons ou actifs étant rémunérés à cette valeur ?

Roumanie et Islande 5,5%

Pologne 6,75%

Republique Tcheque 7%

Turquie 13%

Merci

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() En ligne

En ligne

#8780 15/09/2022 08h36

- daviwan

- Membre (2020)

- Réputation : 10

Je n’ai pas la réponse concernant votre question sur comment acheter les bons des pays mentionnés.

Cependant je vous mets en garde d’acheter des bons au trésor turques à 13% dans un pays avec une inflation qui tourne autour de 80% annuel.

Sauf bien entendu si vous pouvez trouver des bons libellés en euros ou dollars (existent-ils à ces taux là?).

![]() Hors ligne

Hors ligne

#8781 15/09/2022 10h08

- arkamoon

- Membre (2016)

- Réputation : 14

Bonjour,

Je ne sais pas répondre a votre question sur le fait de profiter des taux dans les pays presentés ici.

Par contre je peux egalement vous dire que même durant la periode de taux bas certains de ces pays (la roumanie pour sur, je connais bien ce marché) avaient déjà des taux hauts. A cette periode ca aurait été encore plus interessant.

Mais je n’ai pas trouvé comment profiter de cette opportunité.

![]() Hors ligne

Hors ligne

#8782 15/09/2022 11h50

- haddock

- Membre (2022)

- Réputation : 3

Mais sans aller jusqu’à s’exposer à des titres obligataires de ces pays ou le risque est très important, notamment sur la Turquie, il me semble que les bons du trésor US commencent à présenter un certain attrait. Je suis convaincu que la FED monte fortement ses taux et peut être plus que nécessaire, pour avoir la possibilité, en cas de récession majeure, de pouvoir se dégager des marges de manœuvres pour pouvoir intervenir et réajuster sa politique. Dans ce cas de figure, si on a des taux US à 4.5/5 d’ici quelques mois et qu’on a des indicateurs qui montrent une stabilisation voire une baisse des prix, on aurait une bonne opportunité sur cet actif, sans avoir besoin de se risquer dans des zones instables et fragiles.

![]() Hors ligne

Hors ligne

#8783 15/09/2022 12h09

- investissor

- Membre (2018)

- Réputation : 80

Il faut bien faire la différence entre les taux courts et les taux longs. La FED agit sur les taux courts pour ralentir la demande, l’inflation, etc… là où les taux longs représentent en général plus les projections de croissance à long terme d’une économie. Donc se positionner sur du taux 10 ans ou plus à 3,5% alors que la FED augmente les taux courts pour provoquer une petite récession, cela peut avoir du sens. Mais est-ce que ce n’est pas déjà dans les cours ?

![]() Hors ligne

Hors ligne

#8784 15/09/2022 12h31

Les augmentations de taux de la FED sont déjà dans les cours (au moins celui de la semaine prochaine à 0.75% et certainement 1 ou 2 autres, difficile à dire).

Que se passerait-il vis à vis du krach boursier si elle décidait de faire une pause ?

C’est ce pour quoi milite Stiglitz estimant que le niveau des taux courts actuels est suffisants :

Pourquoi la Fed devrait attendre | Les Echos

Je suis globalement du même avis que lui et j’aimerai bien que la FED se calme. A mon sens elle a fait ce qu’il faut pour calmer le crédit, augmenter les taux au delà d’un certains seuil serait contre productif.

![]() Hors ligne

Hors ligne

#8785 15/09/2022 12h37

- carignan99

- Membre (2016)

Top 50 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 10 Dvpt perso.

Top 50 Vivre rentier

Top 5 Entreprendre

Top 50 Finance/Économie

Top 20 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 603

Lu sur une autre file ; l’article est intéressant (bien qu’offrant des perspectives que j’interprète comme étant peu réjouissantes) :

GoodbyLenine, le 14/09/2022 a écrit :

doubletrouble a écrit :

Les estimations de GS dépendaient visiblement de la mise en place de ce mécanisme de plafonnement des prix : Europe?s Energy Crisis is at a Tipping Point

Franchement, cela ne m’amuse pas de jouer les Cassandre…Franchement, puisque c’est le terme que vous employez, avez-vous lu l’ensemble de cet article, et pas seulement la (ou les) phrase(s) qui vous arrange(nt) ? Avez-vous lu par exemple "There are other drivers that can help Europe in this period."

Moi je l’ai lu. Et les ’autres solutions’ de court terme (i.e. ’autres que contrôler les prix’) dont GBL se fait l’écho, ce sont celles-ci (options) :

1. Rationner tout le monde si l’hiver devient trop froid*

2. Rationner l’industrie, au prix d’une baisse d’activité, d’une hausse du chômage et de l’aggravation de la récession (prévue de toute façon)**

3. Espérer (sic) que l’accumulation de stocks puissent continuer sur sa lancée (avant l’hiver)***

4. Remettre en route les centrales à charbon (l’exemple de l’Allemagne est donné). les auteurs ne précisent pas si ça aurait un effet réellement significatif.

5. Rachat de gaz aux industriels au travers d’enchères … pour détruire (sic) la demande et les niveaux de consommation****

En somme on peut prier pour que l’hiver soit clément (je sais bien que l’espérance fait vivre mais bon…). On peut aussi rationner les industriels (risque : saborder l’économie). Ou respire un air plus pourri qu’avant (centrales à charbon).

Tout ça milite assez franchement en faveur d’une vision relativement pessimiste (à court terme) de l’activité économique (soit on se ruine en gaz soit on rationne).

Pour ma part et quand je lis cet article de GS + la file + (anecdote) quand cet industriel (je ne peux pas le citer - conversation strictement privée ; mais gros usage d’électricité pour les groupes froid = énorme poste dans le compte de résultat) m’explique que le coût de son électricité a plus que triplée en quelques mois … je m’interroge sur l’économie fin 2022 et en 2023 (sans certitudes à ce sujet).

On rajoute ces histoires de taux.

Dans ce contexte et à court terme, comment le marché actions pourrait aller mieux ?

Conséquences : j’ai appuyé sur pause en matière d’abondement régulier de mes comptes-titres. Je préfère perdre 5, 6 ou 7% sur du cash (inflation) que -10, -15 ou -20% sur des achats d’actions. Mais je vend rien (parce que je ne sais pas "timer" le marché et suis plus du genre ’fire and forget’).

----------------------------------------------------------------------------------------------------------------

Citations à portée purement illustrative (non exhaustif), tirées de l’article :

*"But if things get particularly cold, that’s when rationing becomes a bigger risk."

**"One response to this crisis might be to lower industrial consumption of natural gas. This could mean lower economic activity, higher levels of unemployment and even greater potential for recession."

***"The hope is that this process continues so Europe can face winter with decent levels of storage in place."

****Alternatively, some countries in the region have discussed the introduction of reverse auctions, a form of government intervention where natural gas is bought back from industrial users and put in storage instead. This could be immensely effective for the market as it would effectively destroy demand and consumption levels.

![]() Hors ligne

Hors ligne

1 #8786 15/09/2022 12h57

1 #8786 15/09/2022 12h57

Vous oubliez tout simplement un 6) La Russie continue ses exportations de gaz à l’Europe et la crise énergétique tant redoutée fait pschit! C’est mon scénario, la Russie ne peut pas se passer de nous, pas assez de débouchés par ailleurs et elle ne souhaite pas qu’on aille se fournir ailleurs (manque d’infra pour exporter en Chine par exemple).

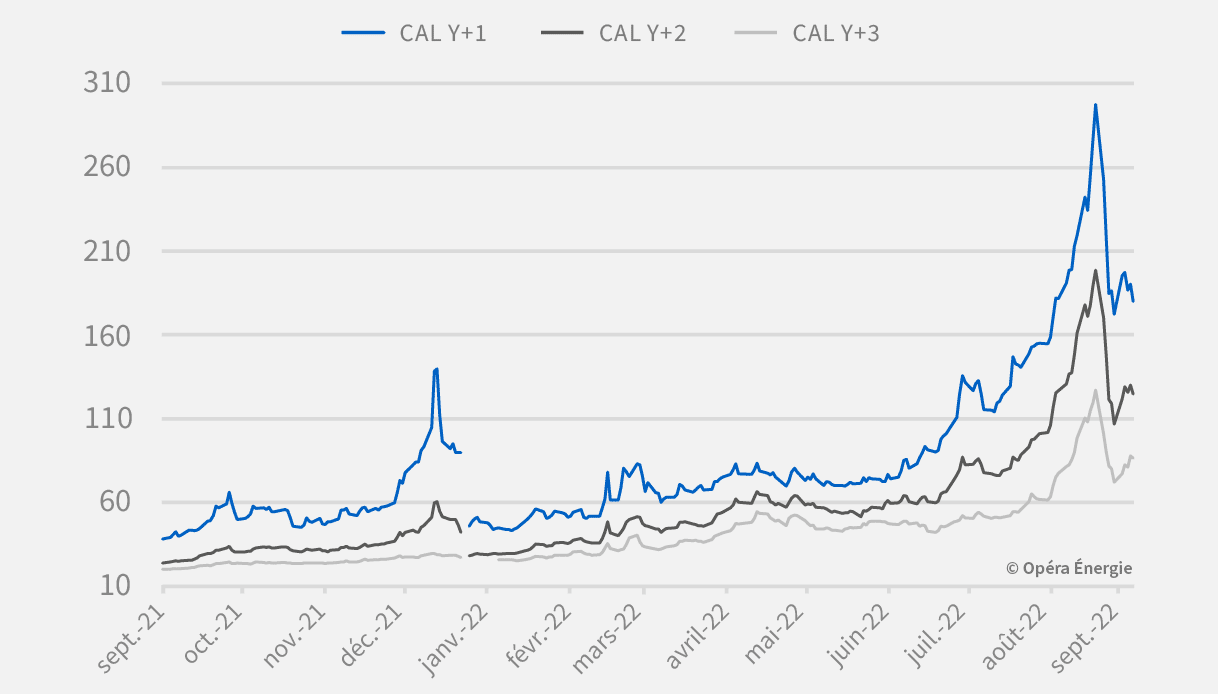

Ce qui expliquerait la détente sur le prix du gaz :

Au contraire de votre conclusion je pense que les pires anticipations connues sont déjà dans les cours (inflation durable, guerre interminable, Chine confinée, hausse de taux), sinon pourquoi serait-on si bas? Et que la moindre bonne nouvelle sur l’un ou l’autre de ces sujets macro permettra aux actions de reprendre des couleurs.

La saison des résultats du T3 va arriver dans 1 mois, je pense qu’elle servira de juge de paix, on va vivoter d’ici là histoire de se trouver une tendance. Chaque rebond sur un support reste une bonne opportunité d’entrée.

Évidement si une nouvelle crise devait s’ajouter à celles déjà connues cela fausserait la donne, mais c’est le risque inhérent à ce genre d’investissement.

![]() Hors ligne

Hors ligne

#8787 15/09/2022 13h22

- haddock

- Membre (2022)

- Réputation : 3

A noter que si le consensus est établi à 100% pour une probabilité de hausse de 75bp, on a maintenant un consensus de 35% sur 100 points. Ce qui me semble certain, c’est que les sociétés qui vendent en dollar vont bénéficier de ces politiques. Dans ce cadre, des boites exportatrices qui vendent en dollar, qui ont un fort pricing power et une faible exposition aux matière premières devraient pouvoir s’en sortir par le haut.

![]() Hors ligne

Hors ligne

2

2  7 #8788 15/09/2022 13h37

7 #8788 15/09/2022 13h37

haddock a écrit :

Mais sans aller jusqu’à s’exposer à des titres obligataires de ces pays ou le risque est très important, notamment sur la Turquie, il me semble que les bons du trésor US commencent à présenter un certain attrait. Je suis convaincu que la FED monte fortement ses taux et peut être plus que nécessaire, pour avoir la possibilité, en cas de récession majeure, de pouvoir se dégager des marges de manœuvres pour pouvoir intervenir et réajuster sa politique. Dans ce cas de figure, si on a des taux US à 4.5/5 d’ici quelques mois et qu’on a des indicateurs qui montrent une stabilisation voire une baisse des prix, on aurait une bonne opportunité sur cet actif, sans avoir besoin de se risquer dans des zones instables et fragiles.

Cela serait même la suite logique d’une fin de cycle économique assez classique, idée que j’avais exposé précédemment dans mon message #7921.

Si je reprends quelques éléments :

- chômage : on est toujours très bas mais cela commence à frémir

- inflation : on semble entrer dans la phase plateau/descendante

- commodities : idem

- taux : ça grimpe, je ne refais pas mon post précédent

Si on suit le playbook classique, on a passé la phase "long sur matières premières" et on rentre dans la phase "le cash est roi" (cash is king)

La prochaine phase serait effectivement "long sur les obligations", mais tout est dans le timing (et si c’était facile, ça se saurait).

On voit très bien dernièrement que la FED est encore complètement dans une politique de resserrement et que l’horizon de la fin de la hausse / pivot est difficile à cerner.

Donc tant qu’on est dans ce schéma, les obligations continuent d’en prendre plein la tête.

C’est d’ailleurs la pire année pour les obligations depuis 1990 si on regarde l’index agrégé Bloomberg :

Cela doit grincer des dents chez les amateurs du 60/40 (bonds/actions) cette année…

Le grand jeu pour essayer de timer le moment parfait pour rentrer sur les treasuries :

- Historiquement, dans des phases de hausses de taux, la FED n’a jamais arrêté tant que les Fed funds étaient inférieurs au dernier CPI YoY (elle les a même historiquement toujours tenus quelques temps au-dessus avant de pivoter) :

- Pour l’instant, on a des Fed funds à 2,5%, un CPI YoY à 8,3%, donc un Fed funds réel à -5,8%, autant dire qu’il y a de la marge…

- Il est possible de faire des projections de l’inflation et de croiser avec les fed funds futures pour estimer le pivot, mais c’est très délicat étant donné les incertitudes sur les CPI MoM à venir…

Pour ce que ça vaut, avec des CPI MoM à 0% et les Fed funds futures actuels, on ne croise pas avant Q2 2023!

Dernière modification par Ririsama (15/09/2022 14h03)

![]() Hors ligne

Hors ligne

#8789 15/09/2022 17h02

- daviwan

- Membre (2020)

- Réputation : 10

Juste pour rajouter une info si vous êtes passés à côté, Michael Burry a vendu tout son portefeuille (exceptée une action, petite ligne dans les prisons américaines): DATAROMA Superinvestors Portfolio Holdings .

On peut être d’accord ou non avec lui, mais il a le mérite d’être en accord avec ses idées (skin in the game).

Par ailleurs, il explique assez souvent que son principal défaut c’est d’être en avance de quelques mois voir années sur ses prévisions.

![]() Hors ligne

Hors ligne

#8790 15/09/2022 18h01

- mimizoe1

- Membre (2016)

Top 50 Année 2024

Top 50 Année 2023

Top 50 Année 2022

Top 20 Monétaire

Top 50 Banque/Fiscalité - Réputation : 342

@Daviwan

Dommage qu’ on ne sache pas (?) quelle alternative il a choisi pour placer ses fonds …![]()

Sous son matelas ? Son compte courant ? Achats immo/art/bijoux/yatch/chevaux/..? Prêt avec intérêt ?

il explique assez souvent que son principal défaut c’est d’être en avance de quelques mois voir années sur ses prévisions.…

Chic ! Ca nous laisse donc une marge pour nous préparer, si on le suit ![]()

Parrainages BoursoBanK(HECL5456), BourseDirect(2019579574),WeSave(HC9B32), Fortuneo(13344104), Bullionvault (CCHARLOTTE1), MeilleurTaux(HELENE330473), Linxéa, Véracash (MP)

![]() Hors ligne

Hors ligne

#8791 17/09/2022 00h47

Désolé pour mes remarques de débutants.

Dans le cadre de ce krach et de la remontée des taux actuelles. Si j’ai bien compris il est très risqué d’investir dans des pays type Roumanie, Pologne pour profiter des taux.

- C’est quand même assez étrange d’avoir des pays faisant partis de l’Union Européenne et ne pas pouvoir y investir sereinement ou avec des actifs corrects.

Il y a également Andorre, le Luxembourg ou la Suisse mais cela dépasse largement mes connaissances dans le domaine

Pour les US, c’est le US 10 Year Bond qui serait intéressant si cela remonte encore plus (3,45% à ce jour)?

Taux à 10 ans US | Rendement de l’Obligation du Trésor à 10 ans

- Est ce possible de l’acheter en CTO type Degiro avec quelle fiscalité ? Le taux est il bloqué à l’achat ou risque t’il d’évoluer ? La Valeur peut elle également évoluer ?

Je me pose juste la question d’un actif qui puisse etre une alternative dans ce nouveau contexte économique.

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() En ligne

En ligne

1

1  2 #8792 17/09/2022 04h51

2 #8792 17/09/2022 04h51

- Garfield

- Membre (2012)

- Réputation : 46

Cela doit grincer des dents chez les amateurs du 60/40 (bonds/actions) cette année…

Pas vraiment, j’en suis a ~ moins 13% fin Aout* (et donc probablement autour de -17% sur votre graphe a aujourd’hui), donc pour l’instant, c’est une année, complètement normal et attendu en termes de distribution historique sur une vie d’investisseur. Je suis "mieux" que les 100% actions et moins bien que les 100% en obligation comme de bien entendue, évidence, rien de nouveau. Je reste dans la distribution historique, aucune nouvelle information de ce côté-là, même en termes de baisse conjointe action-obligation.

Sur le forum bogleheads, repère de "vieux" ayant des allocation variant du 30/70 a 70/30, quasiment aucune excitation, plutôt un signal que rien ne se passe, des grincements de dents, aucun. Les discussions de changement d’allocation du 60/40 au 70/40 ou plus, ça fait déjà plusieurs années que cela se passe vu les taux des obligations, mais c’est un autre débat.

Franchement, jusqu’à -25% sur l’année, je ne pense même pas que cela vaille la peine d’ouvrir un sourcil puisque ce sont, en gros, les résultats de 1974 (et précédé d’un -16% en 1973) donc franchement, choisir un 60/40 c’est accepter qu’une baisse de ce genre vous permet quand même de dormir comme un bébé ; sinon, l’allocation n’est probablement pas la bonne. Bref, pour l’instant, le marché est d’une normalité affligeante…

Après, comme nous le rappel l’accident de la centrale au Japon, prendre les plus hauts historiques pour une vague, ce n’est probablement pas assez… Donc si -16% cette année et -25% l’année prochaine pour un portefeuille 60/40, c’est vraiment le minimum à accepter sans aucun grincement de dents…l’ours reste dans sa caverne à ces niveaux-là et il continue à ronfler au chaud…

Et encore, si en plus vous êtes jeune et investissez tous les mois, une baisse encore plus forte est une "promesse" de retour important dans les 20 ans qui viennent, donc j’aurai tendance à dire qu’une baisse encore plus forte, le grincement de dents devrait provenir d’un large sourire. Mais bon, apparemment, c’est un message qui a du mal à passer auprès des investisseurs qui veulent toujours faire mieux que le marché, so be it…

*mon portefeuille est en $

![]() Hors ligne

Hors ligne

#8793 17/09/2022 15h11

Garfield a écrit :

Franchement, jusqu’à -25% sur l’année, je ne pense même pas que cela vaille la peine d’ouvrir un sourcil puisque ce sont, en gros, les résultats de 1974 (et précédé d’un -16% en 1973) donc franchement, choisir un 60/40 c’est accepter qu’une baisse de ce genre vous permet quand même de dormir comme un bébé ; sinon, l’allocation n’est probablement pas la bonne. Bref, pour l’instant, le marché est d’une normalité affligeante…

Il y a eu pire dans l’histoire, vous avez raison, et tant mieux si vous êtes serein avec votre portefeuille !

Je voulais simplement dire que cette année restera dans les annales des mauvais crus pour ce type de portefeuille.

On est sur le 5ème pire drawdown en 50 ans sur un 60/40 basique de type VTI/BND :

Ce n’est pas la première fois que la poche obligation n’amortie rien du tout et chute quasi tout autant que la poche equity, mais c’est suffisamment rare pour le noter à mon sens.

Ceci dit, vous avez tout à fait raison de souligner qu’après les ténèbres devrait venir la lumière (en tout cas historiquement ![]() ).

).

C’est ce que je soulignais également dans un de mes messages précédents.

![]() Hors ligne

Hors ligne

#8794 17/09/2022 15h43

- doubletrouble

- Membre (2016)

Top 50 Année 2024

Top 20 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 10 Vivre rentier

Top 10 Actions/Bourse

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif

- Réputation : 1166

Hall of Fame

Hall of Fame

“INTJ”

@Ririsama : Post tenebras lux, mais en attendant moi je suis bien content d’avoir tout vendu en début d’année (même si dans certains cas, comme Arctic Paper, Adecoagro, Equinor, Aqualis… j’aurais pu gratter un peu plus) pour me concentrer sur mon immobilier. Ce n’était pas gagné en Janvier mais avec le recul, c’est bien cette catégorie d’actif dont la valeur a le plus augmenté cette année dans mon cas.

C’est bien de savoir encaisser les coups, mais le mieux reste de les éviter ![]()

✯ Mangia bene, caca forte, e non aver paura della morte.

![]() En ligne

En ligne

#8795 17/09/2022 16h16

- PyT25VC

- Membre (2021)

- Réputation : 53

Effectivement 2022 restera dans les mémoires comme une sale année pour un PF actions, possible que 2023 ne soit pas non plus particulièrement flamboyante, c’est comme ça…

Je pense, comme beaucoup, que sur le long terme un portefeuille correctement diversifié ou un simple CW8 procurera des bénéfices, d’autant plus en profitant de périodes telles que celles ci pour continuer à investir, chose que je fais invariablement, et encore plus depuis ce début d’année.

Et rien ne dit que dans 10 ou 15 ans cette stratégie ne sera pas plus payante que celle de ceux qui auront tenté de timer le marché ou de changer de stratégie selon les évènements.

Possible que je me trompe, on en reparlera peut être dans quelques années ![]()

Aide toi, le ciel t'aidera

![]() Hors ligne

Hors ligne

#8796 17/09/2022 19h01

Je pense bien évidemment comme vous, l’investissement dans le bon vieux CW8 devrait fonctionner à long terme. Et c’est dans ces périodes de remous et d’incertitudes qu’il faut continuer à tenir sa stratégie contre vents et marées.

Il est bon de se rappeler que les plus grands investisseurs préconisent ce type de portefeuilles en partant de Graham en passant par Buffett et Bogle.

![]() Hors ligne

Hors ligne

#8797 17/09/2022 19h02

- RadioInvest

- Membre (2020)

Top 50 Année 2022

Top 50 Vivre rentier - Réputation : 204

Le graphique partagé par Ririsama est très intéressant.

J’ai l’impression que sur la file, > 90% des intervenants sont en phase de capitalisation : la plus simple.

En fait, on apprendrait beaucoup plus d’investisseurs en phase de "pré-retraite" / de pré-consommation.

Car pour l’investisseur en phase de capitalisation à 20 ans de la retraite, 2022 restera un épiphénomène. Rien de nouveau. Buy the dip et on reste optimiste.

En revanche, pour celui ou celle qui avait entrepris de prendre sa retraite et de commencer à consommer son portefeuille en 2022, c’est une année terrible car il s’agit de la 1ère année de vie du portefeuille en phase de consommation.

Et 2022 concentre 2 phénomènes : baisse du marché actions + inflation record. Le pire pour un néo-retraité.

Et on est en plein dans la sequence of return risk. Lorsque l’on sait quelle conséquence fâcheuse peut avoir une baisse du marché action dès la première année de consommation, celui qui ne s’est pas préparé correctement avec x années de revenus sur fond sécuritaire doit sacrément le regretter.

"Il faut de la mesure en toutes choses" Horace.

![]() Hors ligne

Hors ligne

#8798 17/09/2022 19h22

- doubletrouble

- Membre (2016)

Top 50 Année 2024

Top 20 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 10 Vivre rentier

Top 10 Actions/Bourse

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif

- Réputation : 1166

Hall of Fame

Hall of Fame

“INTJ”

RadioInvest a écrit :

Car pour l’investisseur en phase de capitalisation à 20 ans de la retraite, 2022 restera un épiphénomène. Rien de nouveau. Buy the dip et on reste optimiste.

Je crois que vous prenez cela trop à la légère. Une moins-value de 25% nécessite déjà de réaliser une plus-value de 33% pour être compensée. En composant à 7% (le chiffre classique), c’est 4 ans juste pour revenir à la situation initiale. Sachant que la plupart des investisseurs n’ont réalistement qu’entre 20 et 30 ans pour maximiser leur patrimoine, cette perte de 25% sur un an leur fait potentiellement perdre un cinquième de cette période !

Personnellement, je n’ai pas le luxe de jeter ce temps par les fenêtres, je pars de zéro et j’ai des générations d’incurie familiale à rattraper.

✯ Mangia bene, caca forte, e non aver paura della morte.

![]() En ligne

En ligne

#8799 17/09/2022 19h41

- koldoun

- Membre (2013)

Top 20 Année 2022

Top 20 Dvpt perso.

Top 50 Actions/Bourse - Réputation : 287

J’ai peur de ne pas comprendre votre propos?

Il n’a pas fallu attendre 4 ans pour récupérer les pertes suite au "krach covid"

![]() Hors ligne

Hors ligne

2 #8800 17/09/2022 19h45

2 #8800 17/09/2022 19h45

- Faith

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2022

Top 20 Dvpt perso.

Top 10 Vivre rentier

Top 10 Crypto-actifs

Top 10 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 690

Hall of Fame

Hall of Fame

RadioInvest a écrit :

En revanche, pour celui ou celle qui avait entrepris de prendre sa retraite et de commencer à consommer son portefeuille en 2022, c’est une année terrible car il s’agit de la 1ère année de vie du portefeuille en phase de consommation.

On parle de moi ? J’ai réussi l’exploit de choisir le moi de l’invasion Russe pour commencer ma retraite…

J’avoue, je stresse un peu: le 1er février était mon plus haut de tous les temps.

Max Drawdown mensuel: -11%

Performance actuelle: -8%

Une performance très convenable compte tenu de la situation, qui repose sur une allocation bien diversifiée: 40% actions Amérique, 30% actions Europe, 10% actions Asie, 20% immo physique (hors RP)

Pour ce qui est de l’inflation, on verra le temps que ça durera. Pour le moment pas grand chose à signaler. Je ferai un update de mon profil quand j’aurai des choses intéressantes, mais pour le moment, ça va bien.

celui qui ne s’est pas préparé correctement avec x années de revenus sur fond sécuritaire doit sacrément le regretter

J’ai 5 années de coté. Mais je ne ressens pas encore le besoin de piocher dans cette poche.

Les revenus et dividendes de mon patrimoines sont remontés largement après le Covid.

La vie d'un pessimiste est pavée de bonnes nouvelles…

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “encore un krach sur le marché actions…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 263 | 98 842 | 13/12/2023 15h55 par Trahcoh | |

| 4 | 4 980 | 25/09/2011 17h58 par GoodbyLenine | |

| 4 | 3 869 | 03/07/2023 16h11 par Oblible | |

| 19 | 7 488 | 14/09/2016 23h48 par Kapitall | |

| 56 | 36 817 | 27/12/2018 20h51 par bibike | |

| 409 | 164 322 | 26/01/2024 18h04 par Fegobe | |

| 114 | 53 620 | 01/09/2024 17h46 par Gismo |