Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#151 16/06/2023 15h24

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 10 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 629

Attentes CA RNO pour 2023 : €50.5bn désormais après un gros T1.

Mais le T1 2023 : €11.5bn de revenus vs €12.5bn en 2019. Et le consensus attend €9,7bn en 2024, ce qui est incompréhensible.

Donc le coupon 2023 serait de 25€ vs cours de 310€ soit 8% de rendement.

Je m’étais trompé dans la base de comparaison au message précédent.

Le cours de ce TP reste un mystère.

La partie minimale représente tout de même un rendement de plus de 3% soit le livret A.

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

#152 29/06/2023 10h10

- Tssm

- Membre (2014)

Top 10 Année 2024

Top 50 Année 2023

Top 5 Expatriation

Top 50 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 20 Entreprendre

Top 20 Banque/Fiscalité

Top 20 SIIC/REIT

Top 50 SCPI/OPCI

Top 50 Immobilier locatif - Réputation : 640

On fait quoi sur Renault TP ?

J’etais rentré sur votre conseil il y a un an, j’avais couponné tranquillement en octobre et revendu sur les plus hauts POST publication investir

La on est à nouveau sur 310e, le coupon approche…

Je m’interroge toujours sur la pérennité du coupon, à savoir le périmètre qui va beaucoup bouger que je maîtrise pas et la (de) croissance de celui ci

Et cet impôt de 15% me rend l’obligation finalement assez commune en terme de rendement net en ce qui me concerne

Retired since 2010

![]() En ligne

En ligne

#153 03/07/2023 10h04

- Christophe87

- Membre (2014)

- Réputation : 1

Bonjour,

Je n’ai pas la possibilité d’acheter des titres participatifs sur mon CTO Boursorama (Boursorama me dit "Nous ne permettons plus à notre clientèle de négocier à l’achat des obligations sur le marché.

Cette décision s’inscrit dans un cadre réglementaire.")

Via quel courtier négociez-vous svp ces titres participatifs de votre côté ?

Merci

![]() Hors ligne

Hors ligne

#154 03/07/2023 10h14

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 10 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 629

Tssm, le 29/06/2023 a écrit :

On fait quoi sur Renault TP ?

J’etais rentré sur votre conseil il y a un an, j’avais couponné tranquillement en octobre et revendu sur les plus hauts POST publication investir

La on est à nouveau sur 310e, le coupon approche…

Je m’interroge toujours sur la pérennité du coupon, à savoir le périmètre qui va beaucoup bouger que je maîtrise pas et la (de) croissance de celui ci

Et cet impôt de 15% me rend l’obligation finalement assez commune en terme de rendement net en ce qui me concerne

L’IPO d’Ampère est repoussée à l’an prochain donc pour le moment pas de changement de périmètre.

RNO a augmenté sa guidance récemment.

Le consensus a le CA 2026 au même niveau que 2017, ce qui me semble trop pessimiste.

Je pense que le CA 2024 y sera.

Pour une raison simple : inflation et déficit de ventes d’autos en 2020, 21 et 22 sur fond de pénurie de composants (12-13m de ventes en Europe vs un rythme normal de 15-16m).

Le parc a vieillit et doit mécaniquement se renouveler, véhicule électrique ou pas.

ESt-ce que le TP réagit à l’entrée prochaine des chinois sur le marché européen? C’est possible.

A noter : guidance de FCF augmentée considérablement donc RNO aura du cash, pourquoi pas pour une tender. A 450€, cela coûte 360m€ pour des coupons de €20m soit 5,5%.

Je ne comprends pas pourquoi ils ne font pas des achats opportunistes dans le marché. A 8% de rendement actuel, c’est mieux que le coût du capital donc ça augmente la valeur de l’entreprise.

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

#155 03/07/2023 10h41

- Chafouini

- Membre (2012)

Top 10 Année 2024

Top 50 Année 2023

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

- Réputation : 107

Christophe87 a écrit :

Bonjour,

Je n’ai pas la possibilité d’acheter des titres participatifs sur mon CTO Boursorama (Boursorama me dit "Nous ne permettons plus à notre clientèle de négocier à l’achat des obligations sur le marché.

Cette décision s’inscrit dans un cadre réglementaire.")

Via quel courtier négociez-vous svp ces titres participatifs de votre côté ?

Merci

Bonjour, j’avais eu le même message de Boursorama il y a quelques semaines.

Depuis j’ai refait un essai, sans aller jusqu’au bout, avec une obligation récente du Crédit Agricole (ACARE), j’ai du faire un test d’évaluation mais visiblement je peux désormais en acheter.

"Don't look for the needle in the haystack. Just buy the haystack!"

![]() Hors ligne

Hors ligne

#156 03/07/2023 11h21

- Christophe87

- Membre (2014)

- Réputation : 1

Malheureusement, je suis bien allé jusqu’au bout du processus (y compris test d’évaluation) mais je n’arrive pas à passer l’ordre.

Et le message sur l’impossibilité de négocier des obligations m’a été fourni par le service client en personne…

![]() Hors ligne

Hors ligne

#157 03/07/2023 11h42

- Chafouini

- Membre (2012)

Top 10 Année 2024

Top 50 Année 2023

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

- Réputation : 107

En effet, je viens de refaire un essai et on me signale à nouveau que la valeur n’est pas négociable…

"Don't look for the needle in the haystack. Just buy the haystack!"

![]() Hors ligne

Hors ligne

#158 03/07/2023 13h35

- kuda

- Membre (2016)

Top 50 Obligs/Fonds EUR - Réputation : 14

TP et obligations : Bfor Bank en ligne pour les TP , au téléphone pour les obligations a nominal de 100/200K cotées Luxembourg/Francfort

TP : Bdirect le permet en ligne

![]() Hors ligne

Hors ligne

1 #159 18/08/2023 11h13

1 #159 18/08/2023 11h13

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 10 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 629

kiwijuice, le 03/07/2023 a écrit :

L’IPO d’Ampère est repoussée à l’an prochain donc pour le moment pas de changement de périmètre.

RNO a augmenté sa guidance récemment.

Le consensus a le CA 2026 au même niveau que 2017, ce qui me semble trop pessimiste.

Je pense que le CA 2024 y sera.

Pour une raison simple : inflation et déficit de ventes d’autos en 2020, 21 et 22 sur fond de pénurie de composants (12-13m de ventes en Europe vs un rythme normal de 15-16m).

Le parc a vieillit et doit mécaniquement se renouveler, véhicule électrique ou pas.

ESt-ce que le TP réagit à l’entrée prochaine des chinois sur le marché européen? C’est possible.

A noter : guidance de FCF augmentée considérablement donc RNO aura du cash, pourquoi pas pour une tender. A 450€, cela coûte 360m€ pour des coupons de €20m soit 5,5%.

Je ne comprends pas pourquoi ils ne font pas des achats opportunistes dans le marché. A 8% de rendement actuel, c’est mieux que le coût du capital donc ça augmente la valeur de l’entreprise.

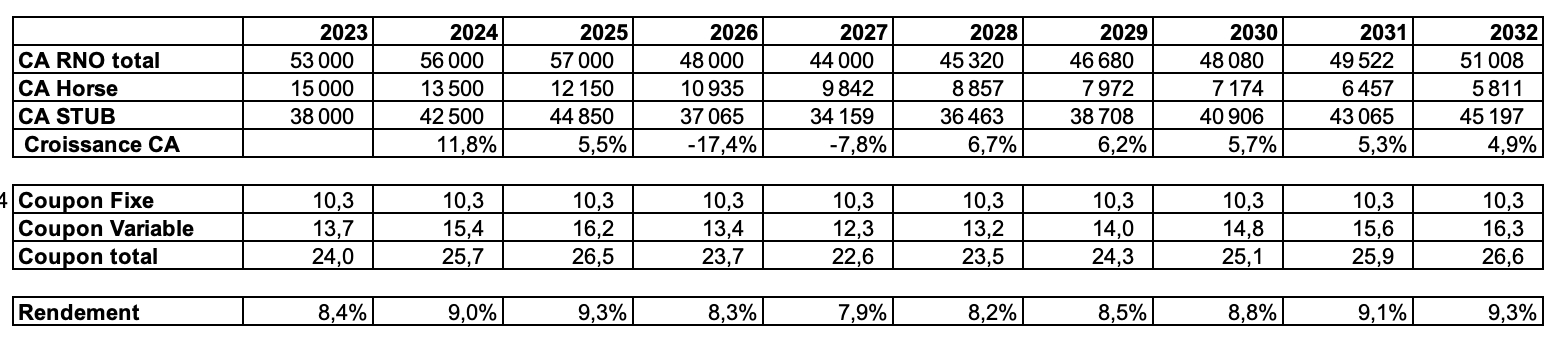

Voici les estimations du consensus pour la croissance du CA.

2023 : +15%

2024: +4,5%

2025: +6%

2026: +3%

CA de 2025 au niveau de celui de 2017, le dernier pic.

En 2025, position net cash de €6bn (ex financing) vs capi de €10bn.

Données ACEA

Age moyen flotte auto en Europe : 12 ans fin 2022 contre 10,8 fin 2019 et 10,7 fin 2017.

On voit donc que la flotte a vite vieilli ces 3 dernières années, ce qui va soutenir les ventes.

Pour l’instant au H1 2023, ventes dans l’UE de +18%.

=> les estimations sur RNO sont donc réalistes.

Coupon 2023 serait donc autour de 26€ soit 9% de rendement.

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

2 #160 19/08/2023 10h44

2 #160 19/08/2023 10h44

Une petite mise à jour de mon récapitulatif annuel des titres participatifs.

Depuis mon dernier message, 2 titres ont été rachetés par l’émetteur :

- TP LCL (ex Crédit Lyonnais) : remboursement au pair majoré du coupon couru après modification du contrat d’émission

- TP Crédit Coopératif : remboursement à 142€ (pour un pair à 152€ !) majoré du coupon couru après modification du contrat d’émission

A ce jour et sauf erreur de ma part, il ne reste plus que 9 TP :

- BNP (2 lignes cotées mais caractéristiques similaires et la deuxième ligne est illiquide) - ISIN FR0000140063 et FR0000047664

- BNP Banque de Bretagne - ISIN FR0000047797

- CIC - ISIN FR0000047805

- DIAC -ISIN FR0000047821

- Lyonnaise de Banque – ISIN FR0000047789

- Natixis – ISIN FR0000047722

- Renault – ISIN FR0000140014

- Sanofi (2 lignes cotées mais caractéristiques similaires et les 2 lignes sont illiquides) - ISIN FR0000140022 et FR0000047656

- Saint Gobain (2 lignes cotées mais caractéristiques similaires et la deuxième ligne est illiquide) - ISIN FR0000140030 et FR0000047607

Le seul titre vraiment liquide est celui de Renault. Pour les autres, la liquidité va de faible à nulle (certains titres n’ont pas cotés depuis des mois).

Pour mémoire, je rappelle que la méthode de détermination des coupons dépend :

- Du chiffre d’affaires (avec un fixe mini) pour Renault et Sanofi. De fait, on peut considérer qu’ils suivent partiellement l’inflation.

- Du TMO borné (souvent mini à 85% et maxi à 130%) déterminé par le résultat net pour Saint Gobain, Natixis, Lyonnaise de Banque, CIC et BNP. Ces dernières années et avec le TMO au plancher, le rendement de ces titres était ridicule (1-2%).

- Du TMO borné avec minimum garanti pour DIAC et Banque de Bretagne. C’est 2 là ont offert un rendement très correct grâce au minimum garanti (évidemment, ça dépend du prix d’entrée).

Pour celui qui anticipe une remontée durable des taux, les TP indexés sur le TMO peuvent être intéressants. BNP et Saint Gobain s’échangent à 80% du pair. Si les résultats sont bons, on peut toucher 130% du TMO sur un pair à 80% soit pour un TMO de 3,3%, on obtient du 4,5 – 5% % brut.

Enfin, je viens de lister les annonces des émetteurs concernant les TP sur Euronext et le seul évènement à signaler est le rachat de TP par DIAC en février 2023 (on connaitra le nombre de titres rachetés dans le rapport annuel 2023). J’en profite pour dire qu’il est honteux pour Euronext de réclamer une dizaine d’euros pour obtenir un avis alors que c’est gratuit sur la plupart des bourses modernes (HK et Singapour sont exemplaires sur ce point).

N’hésitez pas à intervenir pour corriger mon message ou y apporter des précisions.

![]() Hors ligne

Hors ligne

[+2 / -1] #161 24/08/2023 08h25

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 10 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 629

J’ai pu parler avec un IR de Renault.

Sur ce qui nous intéresse, pas de scoop.

Le périmètre de consolidation va bien comprendre la future filiale Ampère, et retirer Horse.

Par conséquent, il n’y aura pas de mauvaises surprises sur le chiffre d’affaires.

Par contre, j’ai fait une erreur d’appréciation, qui est que finalement le chiffre d’affaires ne va pas beaucoup augmenter avec tous ces mouvements de périmètre.

En effet, Horse retire simplement les moteurs et les boîte de vitesses, qui étaient appelés de toute façon à décliner assez vite.

Si on prend les €15bn de CA d’Horse.

Avec les batteries solid state qui arrivent à la fin de la décennie, on peut penser que le CA va diminuer rapidement - il ne va rester que l’after-market, bien margé mais avec un impact plus modeste sur la marge.

Je fais décliner le CA de Horse de 10% par an.

Je fais un modèle rapide, avec une récession mi 2025 et une lente reprise après.

Je prends grosso modo les prévisions du consensus pour le CA total, qui est la base de calcul car les analystes n’ont pas encore intégré Ampère et Horse.

Le coupon est calculé sur le STUB.

Au final, cela me donne un coupon stable sur les prochaines années.

Renault est dans une reprise cyclique, pour les raisons déjà annoncées, et aussi car ils font beaucoup de lancements de nouveaux modèles cette année et l’an prochain.

Il me semble que le rendement du TP est bien soutenu autour de 8 à 9 %.

Les gros cash-flows du groupe RNO de 2023 et 2024 donnent la possibilité de faire une OPRA.

Aussi : ils n’ont pas de visibilité sur des ventes de zinzins de TP. Ils ne peuvent savoir si les DNCA and Co ont vendu et ne suivent pas ces transactions.

Mon verdict : je suis collé sur ce TP, à ce prix c’est attractif.

Si RNO se désendette ces 2 prochaines années, retirer cette dette ferait du sens.

EDIT: ajout modèle

Dernière modification par kiwijuice (24/08/2023 09h24)

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

#163 24/08/2023 10h40

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 10 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 629

2023 et 2024 sont le CA du consensus.

RNO a indiqué le CA de Horse : €15bn.

Je ne pense pas que le consensus a intégré la cission et l’IPO (intro en bourse pour Semirentier). C’est fait à la confirmation en général, sinon les prévisions de CA de RNO aurait pris un coup avec la déconsolidation d’Horse.

Comme je l’ai dit, je suis conservateur, pour voir où nous allons.

J’ai mis une récession pour la fin 2025, donc les ventes se retourneront à ce moment.

Sur le futur, les voitures électriques seront possiblement moins chères qu’actuellement (batteries solid state moins coûteuses et concurrence chinoise) donc il s’agit de ne pas trop s’exciter avec le CA total.

Le chance pour le porteur de TP est qu’horse sorte du périmètre. Je ne vois pas de scénario où le CA peut croitre, surtout après 2030.

Donc on va éviter cet impact sur nos TP.

En mettant des hypothèses pessimistes, je ne trouve pas moins de 20€ de coupon.

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

#164 25/08/2023 02h14

- jmborg

- Membre (2017)

- Réputation : 29

Il me semble qu’il y a un biais notable dans ces modélisations, c’est l’absence de prise en compte de l’inflation.

Une inflation de 3% minimum/an sur la période 2023-2030 doit être prise en compte pour prendre en compte l’augmentation du prix des composants. Il faudrait rajouter l’inflation prise depuis 2022 aussi.

Au final en 2030 on aurait à minima une augmentation des prix de 35% depuis 2022 et donc du CA sauf si Renault perd de grosses parts de marché ou que la part allouée à l’automobile dans le budget des ménages diminue. Soit un impact supplémentaire de 20 % sur le coupon à la louche qui est impacté pour plus de moitié par le CA.

Votre scénario est celui d’une inflation comme "avant" i.e. aux alentours de 1-2%. Dans ce cas le tp renault remonterait mécaniquement vers 400 euros.

En tour cas je ne vois pas le tp renault rester à 285 euros en 2030 avec une inflation à 3% et un coupon obligataire de près de 10%….

Sauf accident industriel la situation du TP est une opportunité historique qui ne devrait pas durer.

Dernière modification par jmborg (25/08/2023 08h01)

![]() Hors ligne

Hors ligne

#165 25/08/2023 07h40

- Gilles78

- Membre (2020)

- Réputation : 5

Merci pour ces modélisations qui semblent démontrer la valeur de cet investissement.

Je me pose une simple question: Mais alors pourquoi le titre végète depuis 2 mois autour de 285€. Pas très loin des + bas sur 5 ans. Est ce que quelqu’un à une explication rationnelle?

En vous remerciant par avance pour vos retours.

Dernière modification par Gilles78 (25/08/2023 13h27)

Code parrainage Alterna Energie: CL00059343

![]() Hors ligne

Hors ligne

#166 25/08/2023 08h00

- jmborg

- Membre (2017)

- Réputation : 29

La situation actuelle du tp renault est d’abord et avant tout celle des obligations perpétuelles ou long terme dont le cours a chuté pour refléter un rendement annuel de 7 à 8% . Cas observé aussi sur le certificat perpétuel rabobank qui côte aux alentours de 92%, rapporte plus de 7% contre 5% et une cotation à 120% il y a peu.

Nous venons très probablement de passer un pic d’inlfation, ce qui va mener la détente des taux obligataires et de fait la revalorisation du TP.

Ce phénomène est exacerbé sur le TP par l’incertitude sur l’avenir de Renault (et la bourse n’aime pas l’incertitude) même si aucun des scénarios sur la table ne semble préjudiciable à l’avenir du TP.

![]() Hors ligne

Hors ligne

#167 21/09/2023 20h31

- zendoi

- Membre (2011)

- Réputation : 27

Bonsoir à tous

Je viens de rapidement lire ce sujet et je voudrais savoir avec quel courtier vous pouvez passer un ordre d’achat?

Je précise en tant que particulier (donc pas profil professionnel ou expert)

J’ai testé sur Saxo et je ne peux pas tenter un achat sur le TP Renault par exemple

Je suis intéressé par vos réponses ainsi que pour l’achat d’obligation et je ne trouve pas de réponse bien précise (peut être ne suis je pas allé sur les bonnes files, ce à quoi je suis ouvert aussi bien entendu)

En vous remerc. ant par avance et vous souhaitant une bonne soirée à touts et à tous

![]() Hors ligne

Hors ligne

#169 24/10/2023 19h28

- Ankh

- Membre (2020)

Top 50 Année 2024

Top 50 Année 2023

Top 50 Année 2022

Top 20 Portefeuille

- Réputation : 228

A propos du TP Renault

Je lis souvent des propos très optimistes sur ce fil concernant le rendement du TP Renault.

Je ne sais pas trop d’où sortent ces bonnes nouvelles, moi je vois beaucoup moins généreux.

J’ai touché aujourd’hui le coupon 2023, soit 18,59€ brut / 13,01€ après PFU

Perso, j’ai un PRU de 311€ sur cette ligne, ce qui me fait un rendement brut de 6%

Bonne nouvelle: c’est plus que l’année dernière

Mais nous sommes loin des 8% colportés dans certains messages.

Allez, on fait avec ce qu’on a ![]()

![]() Hors ligne

Hors ligne

#170 24/10/2023 19h37

Le ton est peu appréciable envers ceux qui alimentent cette file.

La rémunération brute est de 23,66€

Il y a une fiscalité spécifique que vous pourrez récupérer, cf pages précédentes, la différence provient sans doute d’ici.

![]() Hors ligne

Hors ligne

#171 24/10/2023 19h50

- jmborg

- Membre (2017)

- Réputation : 29

Par ailleurs le montant net dépend du courtier et de la manière dont il traite cette fiscalité spécifique.

C’est 16.04 euros environ chez boursedirect…

Bien évidemment on récupère moins de crédit d’impot en 2024 dans ce cas que si on récupérait seulement 13 euros net.

Dernière modification par jmborg (24/10/2023 21h39)

![]() Hors ligne

Hors ligne

#172 25/10/2023 11h07

Au sujet de la récupération de la retenue à la source de 15%, j’ai compris en lisant le fil qu’il fallait la déclarer ligne 2BG de la déclaration d’impôts mais je ne trouve pas cette ligne 2BG dans la 2042.

Un "spécialiste" peut-il nous éclairer ?

![]() Hors ligne

Hors ligne

1 #173 27/10/2023 11h16

1 #173 27/10/2023 11h16

- jmborg

- Membre (2017)

- Réputation : 29

Bonjour,

Effectivement cette ligne n’existe plus, le différentiel est géré dans la ligne CK qui correspond au crédit d’impot restituable et est bien déclaré par votre courtier.

Dans le cas d’un titre participatif renault le contenu de cette ligne correspond à la différence entre le coupon brut moins la csg (17,2%) et le coupon net perçu. Il doit être supérieur à l’impot normalement payé par le contribuable (soit dans le cas de la flat tax, 12,8% du montant du coupon).

chez boursorama c’est 27.8=15°12.8% et chez boursedirect c’est 15%

je prends un exemple :

1 titre partiicpatif renault : 23,66 €

csg : 0.172 x 23,66 = 4,07 €

montant effectivement perçu chez boursorama : 13.01 €

montant de la ligne ck : 23,66- 13.01 -4.07= 6.57 € par titre 27..8% de 23,66 €

montant d’impot récupéré en 2024 : 6,57 - 0,128*23,66 =3,62 € soit 15% de 23.66 €

avec boursedirect vous ne récupérieriez en 2024 que 0,59 € mais déjà percu un coupon de 16,04€

Dernière modification par jmborg (27/10/2023 22h54)

![]() Hors ligne

Hors ligne

#174 27/10/2023 12h02

- Tssm

- Membre (2014)

Top 10 Année 2024

Top 50 Année 2023

Top 5 Expatriation

Top 50 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 10 Monétaire

Top 50 Invest. Exotiques

Top 20 Entreprendre

Top 20 Banque/Fiscalité

Top 20 SIIC/REIT

Top 50 SCPI/OPCI

Top 50 Immobilier locatif - Réputation : 640

Sur TP Renault, je touche 20,11 net par titre car je les achète uniquement via ma société

Je peux imputer les 15% sur l’impôt du

Je préfère vraiment le SANOFI sans la retenue de 15%

J’ai les 2 SANOFI (avec et sans retenue) et le Renault

Retired since 2010

![]() En ligne

En ligne

#175 08/01/2024 08h05

Avez-vous compris à quel moment intervenait la déconsolidation de Horse pour le TP ?

Je lis dans le rapport du Q3 2023 de Renault :

Renault, Rapport Q3 2023 a écrit :

Horse (entité dédiée aux motorisations innovantes bas carbone thermiques et hybrides) :

▪ Détourage réalisé le 1er juillet 2023.

▪ Signature d’un accord contraignant de co-entreprise le 11 juillet 2023 avec Geely,

permettant la déconsolidation de Horse et le démarrage de la nouvelle entité à la date

de finalisation de la transaction.

▪ Discussions en cours avec Aramco

Je comprends donc qu’actuellement Renault détient encore 50% de Horse et que tant qu’Aramco ne souhaite pas rentrer (Ce qui n’est pas une certitude), il n’est pas clair si Horse est intégré au TP.

Dans l’Usine Nouvellede cet été, je lis que

L’Usine Nouvelle a écrit :

Répartie entre l’Espagne et la Roumanie, Horse est l’une des cinq nouvelles filiales du groupe Renault. Incorporée à Madrid, elle sera dédiée aux technologies thermiques et hybrides. Renault n’est plus qu’un actionnaire minoritaire au sein de cette entité, qu’il détient à hauteur de 40% aux côtés du groupe chinois Geely (40% également) et du géant pétrolier Aramco (20%). C’est pourquoi le constructeur a annoncé vouloir déconsolider cette activité du périmètre Renault Group et de ses états financiers à compter du second semestre 2023.

Pour vous, le TP sur le CA 2023 intègre-t-il encore Horse ?

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “les titres participatifs français des années 80 (bnp, sanofi, saint-gobain…)”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 1 | 1 629 | 13/11/2013 15h44 par ZeBonder | |

| 0 | 3 005 | 22/11/2014 18h57 par Bluegrass | |

| 19 | 8 432 | 21/09/2012 17h02 par ZeBonder | |

| 0 | 3 038 | 20/09/2012 14h51 par Nikki | |

| 2 | 3 319 | 10/07/2015 13h59 par Faith | |

| 8 | 8 761 | 07/11/2011 08h27 par Super_Pognon | |

| 5 | 1 399 | 21/09/2023 10h31 par Granite |