Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#951 16/12/2023 18h12

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

Asn540, le 28/09/2023 a écrit :

Le meilleur placement du moment ? Sur 2023 (l’année qui commence le 1/1 et finit le 31/12) ces fonds vont sortir du 3,1 environ. Enlevez 0,6 de frais de gestion des UC en AV et vous tombez à 2,5. Les fonds euros sont attendus au niveau du livret a en 2023 vers 3% net de frais. Peut être un peu moins, 2,5 ou 2,8%. Mais ils égaleront ou dépasseront les fonds monétaires. C’est pas terrible pour le placement du moment.

Pour 2024, les fonds monétaires sont à date (taux de l’€ster) sur du 3,9. Moins 0,6 de frais de gestion UC soit 3,3. A nouveau les fonds euros ont de fortes chances d’égaler ou de dépasser.

Bref les fonds monétaires c’est peut être le placement du moment en CTO ou en PEA mais en AV c’est très discutable…

Les bonus autrefois inexistants, hier raisonnables, sont annoncés en forte augmentation. La stratégie de bon nombre d’assureurs est de pouvoir afficher un beau taux de façade, quitte à ce qu’il ne concerne qu’une minorité des assurés et/ou à massacrer le taux de base.

Par exemple avec +2% d’annoncés sur Suravenir Opp, le taux de base ne fera pas de miracle et à mon avis il y aura match avec un fonds monétaire sur 2023 et 2024. Après, est-ce nécessaire de se prendre la tête pour grappiller qqles dizaines de pdb pendant 2 ans, je ne suis pas sûr..

En tout cas les fonds € sont devenus une vraie jungle (garantie différentes, taux boostés selon des conditions toutes différentes), ce qui ne favorise pas la concurrence (déjà limitée par le blocage des transferts Pacte, en violation des engagements de la profession).

![]() Hors ligne

Hors ligne

#952 20/12/2023 19h27

- FCP

- Membre (2011)

Top 20 SCPI/OPCI - Réputation : 104

Dites moi, les FG sur UC de Boursorama Vie, de 0,1875% par trimestre, c’est au prorata du temps où les fonds ont étés sur les UC ou pas ?

Par exemple si j’arbitre 2 jours avant leur prélèvement, je paye 0,1875%, ou 2/90 x 0,1875% ?

Mon code parrain Corum : X2BNTB

![]() Hors ligne

Hors ligne

#953 06/01/2024 19h17

- Sisco2117

- Membre (2021)

Top 10 SCPI/OPCI - Réputation : 104

Sisco2117, le 19/11/2023 a écrit :

Bonjour, je viens d’apprendre la sortie de ce nouveau contrat monosupport fond €.

Assurance vie Placement-direct Euro+

Qu’en pensez vous?

--> Risque d’un rendement baissier au fur et à mesure des années (avant 8 ans) et de la baisse des taux (sans possibilité d’arbitrer sur d’autres supports)?

Le rendement de ce nouveau fond vient de sortir pour l’année 2023 : 4,1%

Même si le contrat n’existait que depuis novembre et donc que personne n’a touché ce taux sur une année, c’est pas mal et de bonne augure pour la suite même si avec les l’évolution des taux et des politiques monétaire, difficile de naviguer sur le long terme mais je vais tout de même continuer à investir sur ce support sécurisé.

Restez à l'écart des gens négatifs. Ils ont un problème pour chaque solution.

![]() Hors ligne

Hors ligne

#954 07/01/2024 14h24

- Stratus

- Membre (2017)

- Réputation : 39

Un nouveau contrat tout frais qui se constitue un portefeuille a un rendement un peu biaisé par rapport aux autres. S’enfermer dans un monosupport je ne sais pas si c’est pratique à long terme pour suivre l’économie.

![]() Hors ligne

Hors ligne

#955 07/01/2024 14h30

- Plutarque

- Membre (2019)

Top 20 Année 2024

Top 50 Année 2023

Top 50 Immobilier locatif - Réputation : 118

C’est surtout un coup de pub qui ne coûte pas bien cher, et va permettre d’attirer de nombreux clients. C’est bien joué de leur part.

Parrain Octopus Energy : lien, Bourse Direct : 2022815944, Linxea (me contacter)

![]() Hors ligne

Hors ligne

#956 07/01/2024 21h05

C’est sur qu’en lançant le contrat mi novembre, annoncer un taux pour 2023 ne doit pas leur couter cher vu le probablement très faible nombre de clients.

Beau coup de communication à moindre frais.

Parrain Corum: 9LCZUO - Parrain Fortuneo: 12405145

![]() Hors ligne

Hors ligne

1 #957 23/01/2024 19h37

1 #957 23/01/2024 19h37

- Victoire

- Membre (2011)

Top 50 Invest. Exotiques - Réputation : 28

J’ai lu récemment dans l’agenda 2024 que m’a envoyé l’association ADAM un article de G. Prache qui m’a paru intéressant , au sujet des frais sur les supports en AV qui sont en général trop élevés, c’est pourquoi je vous le partage ici.

Vous pouvez le lire au chapitre III-10 sur le lien suivant

LA GESTION DE L’EPARGNE - Guide de la FAS

![]() Hors ligne

Hors ligne

4

4  8 #958 14/05/2024 08h41

8 #958 14/05/2024 08h41

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

Ca fait 10 ans que je me demande quel est l’intérêt des assurance-vie, et que je suis dubitatif sur ce support. Après 10 ans de réflexions et de doutes, je commence à voir un peu plus clair sur le sujet de l’assurance-vie dans la stratégie patrimoniale et dans la stratégie de transmission, en particulier pour les personnes sans enfants :

Victoire a posté dans le message précédent un guide intéressant et gratuit, édité par la FAS (Fédération Française des Associations d’actionnaires salariés), et notamment le chapitre III.10 (lien direct)

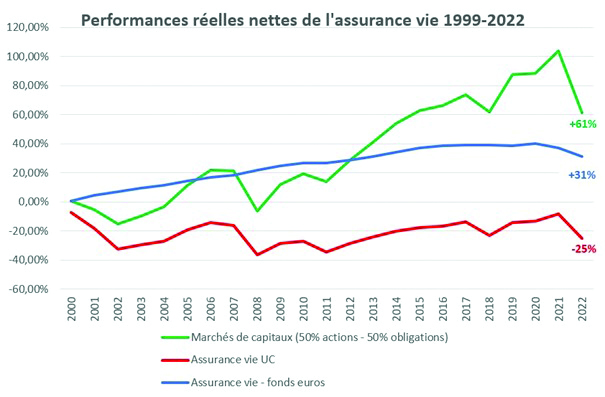

Ce chapitre montre le caractère "toxique" des unités de compte (UC) des assurances-vie, ce qui est bien résumé dans ce graphique :

Sur 1999-2022, les UC ont fait, en moyenne -25 % soit -1,24 % par an. Tandis que l’AV fonds euros a fait +31 %, sur toute la période.

Ainsi, les UC ont fait perdre de l’argent aux épargnants qui leur ont fait confiance.

Les fonds euros ont fait 1,18% par an en moyenne : ça compense à peu près l’inflation et c’est tout.

Ainsi, en moyenne, les UC qui ont cette prétendue gestion "dynamique", censée apporter de la "performance" et du "rendement", servent uniquement à engraisser les assureurs-vie et les gestionnaires de fonds ! Ils ne vous laissent que les miettes, d’où la mauvaise performance à long terme. Et leur gestion n’est même pas efficace, car ils n’arrivent pas à reproduire les performances de leurs indices. Vu que les assureurs-vie prennent environ 1 % de frais, et les gérants de fonds environ 2 %, sur une performance moyenne long terme de la bourse de 6 % par an, il devrait rester +3 % et non pas -1,24%. Non seulement ils se paient grassement, mais ils n’arrivent pas à répliquer la performance des indices.

Sur la même période 1999-2022, le MSCI World, l’indice mondial des actions (celui qui est répliqué par les ETF "World") a fait environ x4 sur la même période ! Soit + 300 %. Soit environ 6,2 % en moyenne (valeurs peu précises car lues sur le graphique qui suit). Source :

A noter aussi : pour évoquer la performance des actions, en France, on cite souvent le CAC 40. Mais le CAC 40 n’intègre que la valeur des actions, pas les dividendes reçus. Pour avoir la performance dividendes réinvestis, il faut regarder le CAC 40 GR. Sur la même période 1999-2022, il a fait x3 environ. +200 %. Soit 4,9 % annuels environ. (valeurs peu précises car lues sur le graphique qui suit)

Source :

Ainsi, celui qui aurait placé 100 000 € en 1999 aurait eu, en 2022 :

UC sur AV : 75000 €

fonds euros sur AV : 131000 €

ETF World : 400 000 €

ETF "CAC40 GR" : 300 000 €.

Et encore, la période d’observation est défavorable aux actions, car elle commence juste avant le krach de 2000 ("bulle internet").

Ca confirme une fois de plus que, au long terme, il vaut largement mieux s’exposer aux actions, en direct et avec le moins de frais possible.

L’intérêt des assurance-vie, ce n’est donc ni la performance des fonds euros, faible, ni celle des UC, négative. La défiscalisation des revenus de l’épargne est peu attractive : à 17,2 % de prélèvements sociaux au lieu des mêmes 17,2 % d’un PEA ou des 30 % de la flat tax sur presque tous les autres placements, le différentiel de fiscalité sur les revenus ne compense pas la très mauvaise performance.

Les AV sont donc un très mauvais placement et les Français ont bien tort d’y placer massivement leur épargne. Il faut préférer les placements avec le meilleur rendement au long terme : les actions et l’immobilier, comme le montrent tous les comparatifs long terme. Certes, la prudence dit qu’il faut diversifier au maximum. On peut donc vouloir un peu de fonds euros à titre de diversification ; mais il faut savoir que cette poche fonds euros sera peu performante sur le long terme. Ce qu’elle apporte en sécurité et en équilibre global, on le perd en rendement.

Le seul intérêt de l’AV, c’est la défiscalisation de la transmission. Pour les gens qui n’ont pas d’enfants, c’est un critère majeur de choix, si on veut laisser quelque chose à quelqu’un et que ça soit défiscalisé (les deux autres solutions défiscalisées étant : un legs à une fondation, établissement public etc. (Article 795 du CGI) ; ou bien tout consommer selon le mot d’ordre Die Broke).

Cette transmission défiscalisée est jusqu’à 152000 € par bénéficiaire, pour les contrats souscrits avant 70 ans. Attention, c’est la somme maxi y compris les intérêts cumulés. Si, à 69 ans on a encore 15 ou 20 ans à vivre, on peut donc souscrire à 100000 ou 120000 € maxi par bénéficiaire ; avec les intérêts cumulés ça atteindra environ 150000 € d’ici qu’on casse notre pipe.

S’ajoute un montant de 30500 € pour les contrats souscrits après 70 ans. Mais attention, là c’est tous bénéficiaires cumulés ; mais ce plafond ne concerne que les versements. Une personne de plus de 70 ans et qui a encore de l’argent à transmettre a donc intérêt à souscrire une AV pile au plafond (30500 €) ; avec les intérêts ça va dépasser cette somme mais ça restera non fiscalisé à la transmission.

Qu’en déduire sur l’utilisation de l’AV dans une allocation patrimoniale, en vue de transmission, d’une personne sans enfants ?

Quand on est encore jeune, il ne faut surtout pas placer son argent sur l’AV qui a des rendements misérables, mais sur les deux placements qui ont le meilleur rendement long terme : l’immobilier et les actions.

Puis, à 61 ans, on ouvre plusieurs AV fonds euros (je dirais au moins une dizaine, pour avoir le choix plus tard), avec le minimum. Ainsi, dès 69 ans, on aura des AV de plus de 8 ans ; on pourrait y faire des retraits non fiscalisés, si cela s’avérait nécessaire.

A 69 ans, on prend le ou les meilleurs contrats parmi ceux ouverts, et on l’alimente à hauteur de 100 000 € à 152 500 € par bénéficiaire. 100 000 € c’est dans l’optique "avec les intérêts, ça finira par atteindre 150 000 € environ d’ici que je décède" ; 152 500 € c’est dans l’optique "j’ai trop d’argent de toute façon, alors autant blinder les contrats, et tant pis si le bénéficiaire doit payer de la fiscalité sur les intérêts acquis". Dans le même temps, on procède au rachat total des contrats qui n’ont pas été dotés, sauf un (je vous rappelle qu’on en a ouvert une dizaine au minimum).

Enfin, sur ce contrat qui n’a pas encore été doté mais qui n’a pas été fermé, à 70 ans ou plus tard (mais avant de se savoir condamné par la médecine, sinon il n’y a plus d’aléa), on l’alimente à hauteur de 30 500 €. sur ce contrat, on pourra chercher à obtenir la meilleur performance possible (avec une UC vraiment performante si ça existe) puisque les intérêts de ce contrat seront également défiscalisés.

Résumé de la stratégie :

1) fuir les AV aussi longtemps que possible, car la performance long terme des fonds euros est médiocre et celle des UC est calamiteuse (en moyenne). Au contraire, placer son patrimoine sur les compartiments qui ont la meilleure performance long terme : actions et immobilier. A la rigueur un peu de fonds euros sur une AV, à titre de diversification, mais surtout pas d’UC.

2) remplir les contrats d’AV uniquement dans un but de transmission, donc aussi tard que possible, soit 69 ans pour les 152 500 € par bénéficiaire ; et 70 ans ou plus pour les 30 500 € tous bénéficiaires confondus.

3) 8 ans plus tôt, donc à 61 ans, ouvrir une dizaine de contrats d’AV au montant minimum, si l’on veut se réserver la possibilité, 8 ans plus tard de faire des rachats défiscalisés en cas de besoin. Ca présente aussi l’avantage d’avoir 8 ans pour observer la qualité de la gestion, la praticité de l’interface utilisateur, et les performance de ces contrats, ce qui permettra ensuite de choisir les meilleurs. Mais, si l’on est certain de ne jamais avoir besoin de cet argent, cette étape peut être sautée. On peut alors n’ouvrir les contrats d’AV que quand on en a réellement besoin, à 69 ans.

Notez enfin (mais c’est du bon sens) :

- ne pas attendre le tout dernier moment. A la veille de votre anniversaire de 70 ans, il sera trop tard, car les formalités d’ouverture d’une AV prennent du temps. Par précaution, s’y prendre au moins 2 ou 3 mois avant l’anniversaire de ses 70 ans.

- dire aux bénéficiaires qu’ils sont bénéficiaires et leur fournir la liste des assureurs-vie et des noms et numéros de contrats.

PS : et si on décède avant ses 69 ans, donc avant d’avoir pu doter ses contrats d’AV ? Eh bien les héritiers ou légataires auront des droits de mutation à payer. Il ne me semble pas opportun de supporter une vie durant un mauvais rendement de son épargne, uniquement pour défiscaliser sa transmission dans le cas, peu probable tout de même, d’un décès avant 69 ans.

Dernière modification par Bernard2K (14/05/2024 16h12)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

1

1  2 #959 14/05/2024 08h56

2 #959 14/05/2024 08h56

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 20 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 625

Je crois que vous faites fausse route dans votre raisonnement Bernard2K, manquant d’informations.

Vous avez la performance des contrats en UC mais vous ne savez pas s’ils ont été 100% investis en UC sur la période.

Car le comportement fréquent des épargnants est de vendre après une perte : bulle TMT de 2000, 2008, 2011, 2022.

Je le vois avec certains de mes clients qui voulaient tout vendre à l’été 2022.

Par ailleurs, vous ne connaissez pas la composition des UC : il se peut en effet qu’ils soient majoritairement des UC France / Eurozone, qui en effet ont sousperformé non seulement leurs indices de référence mais aussi les actions mondiales sur la période.

Enfin, il y a l’effet timing : les épargnants entrent dans des UC après des bonnes périodes (ils achètent maintenant les valeurs technologiques) et sortent des UC après des vaches maigres (ils vendent la Chine).

Vous auriez été investi toute la période en Comgest Monde C, qui est disponible sur toutes les AV de France, avec ses frais de 2%/an, vous auriez battu l’ETF World entre 0,5 et 1,5% par an selon les points de départ /arrivée et ce malgré ces frais de gestion "gargantuesques" !

Edit : à noter que les ETF chargeaient bien plus que 0,1% "dans le temps". On était plus près des 0,6-0,8%. Donc la performance de ce fonds Comgest est encore plus importante car elle se mesure contre l’indice qui n’est pas chargé. Le Fonds a donc fait facilement 1-2% de mieux que l’ETF, soit une absorption totale des frais de l’AV.

Donc le problème principal n’est pas l’assurance-vie, c’est bien :

- sélection des UC

- maintien de l’allocation dans les phases baissières

Si vous arrivez à faire un job correct dans ces 2 aspects, alors vous aurez en plus l’avantage fiscal des AV en France.

Edit 2 : ce n’est pas une reco d’achat pour ce fonds

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

1 #960 14/05/2024 08h59

1 #960 14/05/2024 08h59

Bernard2K a écrit :

Ca fait 10 ans que je me demande quel est l’intérêt des assurance-vie, et que je suis dubitatif sur ce support.

Je ne suis pas sûr de suivre votre logique : l’AV est une enveloppe fiscale et non pas un support. Je suppose que les graphiques font références aux UC "maisons" des assureurs, mais la majorité des AV permettent de loger des actions et de l’immobilier. Cela me semble tempérer votre propos.

Je suis passé par la même réflexion que vous après avoir rempli mon PEA, puis entamé un CTO. Au-delà de la transmission, je note les avantages suivants de l’AV :

- geler la fiscalité à la date d’ouverture du contrat. Je n’ai pas de boule de cristal, mais rien ne me dit que la flat tax ne sera pas modifiée ou supprimée à moyen terme.

- bénéficier d’une franchise de 4 600 euros par an sur les retraits réalisés après 8 ans.

- obtenir une exonération de toute imposition sur les gains en cas de licenciement. Ce point est intéressant pour les salariés, ce qui élargi un peu votre profil-type de l’investisseur en AV.

- avoir une avance sur titre sans trop de formalité administrative.

Parrain : IB, Shine et American Express (par MP)

![]() Hors ligne

Hors ligne

#961 14/05/2024 09h55

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

kiwijuice a écrit :

Je crois que vous faites fausse route dans votre raisonnement Bernard2K, manquant d’informations.

Vous avez la performance des contrats en UC mais vous ne savez pas s’ils ont été 100% investis en UC sur la période.

Car le comportement fréquent des épargnants est de vendre après une perte : bulle TMT de 2000, 2008, 2011, 2022.

Je le vois avec certains de mes clients qui voulaient tout vendre à l’été 2022.

Par ailleurs, vous ne connaissez pas la composition des UC : il se peut en effet qu’ils soient majoritairement des UC France / Eurozone, qui en effet ont sousperformé non seulement leurs indices de référence mais aussi les actions mondiales sur la période.

Enfin, il y a l’effet timing : les épargnants entrent dans des UC après des bonnes périodes (ils achètent maintenant les valeurs technologiques) et sortent des UC après des vaches maigres (ils vendent la Chine).

Je n’ai pas la méthode de calcul de l’auteur du graphique, mais il me semble bien que ce graphique dit : en moyenne, les UC, sur la période 1999-2022, ont fait -25%. Donc, en moyenne, la performance est très mauvaise. Il me semble qu’il n’y a pas là d’effet du comportement individuel des épargnants.

Vous auriez été investi toute la période en Comgest Monde C, qui est disponible sur toutes les AV de France, avec ses frais de 2%/an, vous auriez battu l’ETF World entre 0,5 et 1,5% par an selon les points de départ /arrivée et ce malgré ces frais de gestion "gargantuesques" !

Il y a un problème fondamental de logique dans votre réponse. Je dis "en moyenne, les UC ont une très mauvaise performance". Vous répondez par "il existe au moins une UC qui superforme l’indice". Ce n’est pas une réfutation de mon affirmation. Ca serait une réfutation si j’avais affirmé "tous les fonds disponibles en UC ont une performance catastrophique." Ce qui n’était pas mon affirmation.

Cela rejoint un plus vaste débat : ETF ou fonds gérés dynamiquement ? Investissement lazy ou actif ?

Il me semble que le constat de ces dernières années est : "une majorité de fonds générés dynamiquement font moins bien que leur indice de référence". Or, il n’est guère possible pour l’épargnant lambda de savoir quels fonds gérés dynamiquement vont performer dans l’avenir. Les exemples abondent de fonds qui avaient de très bonnes performances jusqu’à… tel changement dans le marché, tel départ du gestionnaire…

Si le constat est qu’une majorité de fonds gérés dynamiquement font moins bien que leur indice, et qu’il n’est guère possible de déterminer quels fonds vont performer à l’avenir, il ne faut pas recourir à des fonds gérés dynamiquement, parce que l’épargnant moyen va être perdant, statistiquement.

Donc le problème principal n’est pas l’assurance-vie, c’est bien :

- sélection des UC

Bien sûr, mais avez-vous la méthode pour déterminer les UC ou fonds générés dynamiquement qui performeront bien à l’avenir ? Si cette méthode existait, il me semble que seuls les fonds gagnants auraient de la collecte, et les autres fonds n’auraient pas de collecte donc ils n’existeraient même pas ; ce qui est démenti par la réalité.

Si cette méthode pour déterminer les UC ou fonds générés dynamiquement qui performeront bien à l’avenir n’existe pas, alors il faut se détourner des fonds générés dynamiquement, quelle que soit l’enveloppe (AV ou PEA ou CTO).

- maintien de l’allocation dans les phases baissières

Oui, c’est un point commun à bien des approches d’investissement en action : résister à l’envie de vendre dans les phases baissières.

Comme vous le dites, les UC en AV n’ont pas de problème spécifique ; au travers ces UC, le problème, ce sont surtout les fonds gérés dynamiquement, chargés de frais, et dotés de gérants qui se croient très forts mais qui, en moyenne, échouent à faire mieux que leurs indices de référence. Le problème fondamental est donc : en moyenne, les fonds actions gérés dynamiquement ont une mauvaise performance. L’épiphénomène conséquence du précédent : en moyenne, les UC d’AV ont une mauvaise performance.

Sur ce problème général, l’AV ne fait qu’ajouter environ 1% de frais pour l’assureur-vie, alors qu’un fonds géré dynamiquement placé dans un compte-titres chez un broker sans frais de garde ne rajoute pas cette couche de frais.

Les UC en AV sont néanmoins très symptomatiques, dans le sens que :

- l’encours d’épargne drainé dessus est énorme

- l’effort marketing pour pousser les épargnants dessus est énorme, alors qu’ils ne seraient peut-être pas aller sur un investissement en actions de leur plein gré.

- le système est très opaque. Une écrasante majorité des épargnant ne sait absolument pas dans quoi il investit ni quel est le niveau des frais. On lui vend des noms ronflants type "dynamique plus", on lui promet que ça va insuffler de la performance, et c’est tout ce qu’il sait.

On ne peut même pas dire que c’est le petit épargnant qui se fait ratiboiser, alors que les gros auraient accès à des fonds plus qualitatifs ; non, tout le monde est touché. Il me souvient d’un cas récent sur le forum qui disait que, sur une AV haut de gamme avec 500 k€ d’encours, on lui avait fait prendre un fonds "dynamique" qui avait fait 10 % sur 10 ans soit moins de 1 % par an. Sur ces 10 dernières années qui ont quand même été très bonnes pour la bourse !

Je suis très ouvert à la réfutation de mes idées. Je ne demande qu’à progresser. Mais votre message ne réfute pas mes idées. Si vous voulez réfuter mes idées, indiquez moi la méthode qui permet de sélectionner de manière certaine les UC/fonds gérés dynamiquement qui vont battre leur indice à l’avenir ; et expliquez-moi pourquoi cette méthode n’est pas plus connue. Les acteurs économiques rationnels vont vers ce qui leur fait gagner de l’argent, donc il me semble que si cette méthode existait, elle serait connue ; elle serait même si connue que, comme je le disais ci-dessus, tous les fonds gérés dynamiquement battraient leurs indices ; car les fonds qui n’atteignent pas cette performance n’auraient aucune collecte donc n’existeraient même pas. ![]()

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

1 #962 14/05/2024 10h03

1 #962 14/05/2024 10h03

Bernard2K il est possible de loger un ETF MSCI World en assurance-vie. Comme ça pas de "contreperformance" lié à un mauvais choix de support + on profite de la fiscalité de l’assurance-vie en cas de vie et en cas de décès.

Parrain Corum: 9LCZUO - Parrain Fortuneo: 12405145

![]() Hors ligne

Hors ligne

#963 14/05/2024 10h22

- toufou

- Membre (2017)

- Réputation : 115

Un autre argument en faveur de Bernard 2K :En cas de décès a un moment ou les cours sont bas, le montant de l’AV en UC est minoré. Le temps de faire les formalités, 6 mois plus tard, les cours sont remontés et vous êtes marron. Ce n’est pas le cas avec un CTO.

![]() Hors ligne

Hors ligne

#964 14/05/2024 10h32

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

Greyna a écrit :

Bernard2K il est possible de loger un ETF MSCI World en assurance-vie. Comme ça pas de "contreperformance" lié à un mauvais choix de support + on profite de la fiscalité de l’assurance-vie en cas de vie et en cas de décès.

Très juste !

Je note quand même :

- ce n’est pas facile de trouver un ETF world, généraliste et capitalisant, chez les assureurs-vie. Cf cette discussion par exemple chez Linxea : Investir en ETF (trackers) en assurance vie - Linxea La douzaine d’ETF world cités sont sectoriels (Financial, Health Care, etc). Le dernier message à ce sujet de l’assureur-vie :

L’équipe Linxea

3 mois ago

Bonjour,

Oui ce support est bien présent sur le contrat Linxea Spirit (1&2) mais en effet, il ne remonte pas encore dans le sélecteur de supports. Nous ne proposons pas de fonds World non sectoriel pour le moment.

Donc, si vraiment on veut un ETF world généraliste et capitalisant dans les UC de son contrat d’assurance-vie, on a intérêt à s’assurer de sa disponibilité AVANT d’ouvrir le contrat.

EDIT : l’ETF World Amundi MSCI World UCITS ETF EUR - IE000BI8OT95 est désormais disponible chez Linxea, cf messages ci-dessous. En plus c’est un ETF à seulement 0,12 % de frais. Bravo à Linxea.

- évidemment, les assureurs-vie ne poussent pas vers cette solution. Ma critique générale reste valable dans le sens où tout le discours des assureurs-vie et des gens qui les distribuent (banque, CGP, etc) poussent vers des fonds actions gérés dynamiquement et bien chargés en frais, et non pas vers les ETF.

- il reste à déterminer le niveau de frais ajouté par l’assureur-vie, en plus de celui de l’ETF.

Comme la meilleure façon de le savoir est encore de tester, je prévois de réaliser le test suivant : ouvrir, pour un petit montant, un contrat d’AV multisupports en UC en y logeant un ETF world capitalisant. Je pourrais par exemple sélectionner le contrat fonds euros avec la meilleure perf de 2023 ; évidemment cette perf est soumise à la condition qu’une part très importante du contrat soit placé en UC ; et mon but serait donc ne mettre que de l’ETF world généraliste et capitalisant dans ces UC.

EDIT résultat du test : je vais donc chez Abeille gestion qui au n°1 du top des classements 2023 des fonds euros. Je cite le classement 2023 sur notre forum :

(1)

xAbeille Vie (Evolution Vie) : 4,88% (UC>50%

N°1 ! Formidable. Je vais donc sur le site d’Abeille et je lis :

En 2023, le rendement du support en euros Abeille Actif Garanti s’est établi à 2,44% nets(1). Les rendements passés ne préjugent pas des rendements futurs.

Avec l’offre Abeille Bonus 2025, la part de votre versement investie sur le support en euros Abeille Actif Garanti peut bénéficier d’un complément de rémunération jusqu’à +2,40% en 2024 et en 2025

Formidable !

Je cherche s’il y a une limitation sur les UC possibles, et ça dit

Sont éligibles à l’opération Abeille Bonus 2025 tous les supports en unités de compte éligibles à votre adhésion à l’exception d’Ofi Invest ESG Liquidités A.

Formidable encore, il n’y a pas de restriction (sauf une) aux UC éligibles.

Je vais ensuite sur la liste des UC possibles :

- Je cherche l’ETF world suscité Amundi MSCI World UCITS ETF EUR - IE000BI8OT95 : niet.

- Je cherche dans l’intitulé "world" je ne trouve que 3 fonds qui sont tous trois des SICAV. Le lien sur chaque fonds mène vers une page qui décrit la performance (il est écrit en tout petit "brute de frais de gestion"). Mais ces frais de gestion ne sont pas indiqués dans cette page ! Comme présentation tronquée, bravo ! Je fais donc une recherche internet, et je trouve des frais de gestion entre 1,8 et 2,7 % par an. Il s’agit donc de trois fonds bien chargés en frais.

- je cherche dans l’intitulé "ETF". Zéro résultat. Il y a peut-être des ETF dans la liste mais j’avoue être arrivé au bout du temps que je veux bien consacrer à ce test.

Le test que je me proposais de faire avec mes propres deniers était simple :

ouvrir, pour un petit montant, un contrat d’AV multisupports en UC en y logeant un ETF world capitalisant. Je pourrais par exemple sélectionner le contrat fonds euros avec la meilleure perf de 2023 ; évidemment cette perf est soumise à la condition qu’une part très importante du contrat soit placé en UC ; et mon but serait donc ne mettre que de l’ETF world généraliste et capitalisant dans ces UC.

Résultat du test : échec : il ne semble pas y avoir d’ETF world disponible chez cet assureur-vie.

Ainsi, le rendement n°1 du classement 2023 des fonds euros, à savoir Evolution Vie chez Abeille Vie anoncé à un faramineux 4,88%, n’est-il consenti qu’à la condition que l’on prenne des fonds chargés en frais ? On dirait bien que oui.

Dernière modification par Bernard2K (14/05/2024 14h31)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

#965 14/05/2024 10h40

Toutes les simulations simples donnent l’AV perdantes face au CTO car l’avantage fiscal sur les gains est vite perdu par les frais de garde sur l’encours total (PEA et PER sont meilleurs donc je n’en parle pas)

C’est absolument vrai .. dans le cadre de l’exercice théorique d’un épargnant long terme parfait qui ne fait qu’acheter un ETF sans jamais le vendre jusqu’à la sortie 30/40 ans plus tard.

Si on sort un peu de ce cas de figure ultra-théorique, un ’vrai’ épargnant humain fera occasionnellement des arbitrages pour x raison (au hasard, un émetteur d’ETF qui change l’indice de référence en cours de route ou qui décide unilatéralement de fermer un fonds). Si on envisage la possibilité d’au moins un seul arbitrage en milieu de parcours, l’AV prend facilement de nouveau les devants car elle évite de matérialiser fiscalement les PV : tout est capitalisé jusqu’au retrait de l’enveloppe.

Après avoir rempli son PEA et son PER , il n’y pas vraiment de panacée donc je diversifie (un peu) sur divers enveloppes pour garder ouvert le champs des possibles

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

#967 14/05/2024 11h11

- AlexKbis

- Membre (2022)

- Réputation : 2

Je confirme que l’ETF Amundi MSCI World UCITS ETF Acc (IE000BI8OT95) est proposé sur Linxea Spirit 2. Je vais surement opté pour cet ETF.

![]() Hors ligne

Hors ligne

#968 14/05/2024 11h18

- Yg75

- Membre (2016)

- Réputation : 45

Le message de Bernard2K, au-delà de la polémique sur le choix des UC, est important sur le timing des ouvertures de contrats. Je nuancerai sur le "tournant" des 70 ans qui me concernera bientôt.

Perso j’ai déjà ouvert des contrats que je vais abonder jusqu’à fin 2025, année de mes 69 ans.

2026, année de mes 70 ans, je ne verserai rien sur aucun contrat AV.

2027, j’ouvrirai un nouveau contrat que j’abonderai ensuite à hauteur de 30500€.

Ainsi, les versements pré et post 70 ans seront bien différenciés sur des contrats différents avec aucune ambiguïté sur les dates de versements, espérant faciliter ainsi une succession que bien sûr j’espère " le plus tard possible"…

@suivre

Bossuet : "Dieu se rit des hommes qui déplorent les effets dont ils chérissent les causes"

![]() Hors ligne

Hors ligne

#969 14/05/2024 12h17

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

A propos de l’ETF world IE000BI8OT95 : c’est justement à propos de celui-là que l’équipe de Linxea disait, il y a seulement 3 mois, qu’il n’y avait pas (encore) d’ETF world non sectoriel chez Linxea. Vous me dites qu’il est désormais disponible : tant mieux. Il faudrait aussi vérifier si c’est largement disponible chez d’autres assureurs-vie.

Yg75 : vous avez parfaitement raison de vouloir ouvrir des AV différentes entre avant et après 70 ans ; c’est beaucoup plus clair pour la fiscalité.

Par contre, vous n’avez pas de raison d’attendre vos 71 ans révolus.

L’article 757B écrit :

Les sommes, rentes ou valeurs quelconques dues directement ou indirectement par un assureur, à raison du décès de l’assuré, donnent ouverture aux droits de mutation par décès suivant le degré de parenté existant entre le bénéficiaire à titre gratuit et l’assuré à concurrence de la fraction des primes versées après l’âge de soixante-dix ans.

On pourrait se demander si "après l’âge de 70 ans" veut dire : anniversaire des 70 ans ou anniversaire des 71 ans ?

Le bofip lève l’ambiguïté :

les sommes, rentes ou valeurs quelconques dues par un assureur à raison du décès de l’assuré donnent ouverture aux droits de mutation par décès à concurrence de la fraction des primes qui ont été versées après le soixante-dixième anniversaire de l’assuré

https://bofip.impots.gouv.fr/bofip/3456 … 0-20230330

Vous pouvez donc souscrire l’AV après 70 ans à hauteur de 30500 € dès le lendemain de votre anniversaire des 70 ans.

Notez aussi que c’est la date de versement effective qui compte.

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

#970 14/05/2024 13h07

- Phaeton

- Membre (2022)

Top 50 Année 2022 - Réputation : 159

Bernard2K a écrit :

La défiscalisation des revenus de l’épargne est peu attractive : à 17,2 % de prélèvements sociaux au lieu des mêmes 17,2 % d’un PEA ou des 30 % de la flat tax sur presque tous les autres placements, le différentiel de fiscalité sur les revenus ne compense pas la très mauvaise performance.

Les AV sont donc un très mauvais placement Il faut préférer les placements avec le meilleur rendement au long terme : les actions et l’immobilier, comme le montrent tous les comparatifs long terme. Certes, la prudence dit qu’il faut diversifier au maximum. On peut donc vouloir un peu de fonds euros à titre de diversification ; mais il faut savoir que cette poche fonds euros sera peu performante sur le long terme. Ce qu’elle apporte en sécurité et en équilibre global, on le perd en rendement.

Le seul intérêt de l’AV, c’est la défiscalisation de la transmission. Pour les gens qui n’ont pas d’enfants, c’est un critère majeur de choix, si on veut laisser quelque chose à quelqu’un et que ça soit défiscalisé

La généralisation me paraît excessive. Je suis d’accord avec la conclusion selon laquelle l’AV est loin de constituer le remède miracle dans toutes les situations, mais il me semble utile de nuancer pour tenir compte sans sévérité excessive de la totalité des avantages de l’AV.

Il y a un intérêt fiscal très concret pour l’épargnant qui amasse un petit montant (la fiscalité change au-delà de 150k€ de versements, de PFL 7,5% à PFU) et effectue des petits retraits en complément de sa petite retraite (notons au passage le scandale que constitue la non-indexation du montant de l’abattement annuel, figé depuis des années).

Soit un apport initial de 100k€ en AV, rendement annuel 6%, frais 0,6%. Au bout de 8 ans, l’AV vaut 152k€ dont 52 de plus-values.

La même somme placée sur un CTO, sans droits de garde ni frais d’ordres, pour le même rendement de 6%, vaut au bout de 8 ans 159k€, dont 59 de PV.

Jusque là le CTO vaut mieux.

Passons en phase de consommation, avec un retrait annuel brut de 3%, et tous les autres paramètres inchangés.

La première année, le retrait annuel net est de 4299€ net sur l’AV. Sur le CTO, 4247€. La différence est infime (1,2%)… Mais elle n’est pas en faveur du CTO !

Et surtout, elle va croître chaque année. Après 15 ans, un retrait de 3% de l’AV vaut 5600€ net. Pour le CTO, c’est 5235. Soit 7% de plus pour l’AV.

Dit autrement, un retrait automatique de 3% chaque année sur l’AV en question va produire un résultat net qui croît de 1,6% la deuxième année, et de 1,9% la quinzième. Bref, c’est quasiment la cible d’inflation de la BCE. Avec le CTO, c’est 1,1% la deuxième année, 1,6% la quinzième. C’est moins bien.

Alors oui, dans le même temps la valeur du CTO a atteint 222k€, contre seulement 212k€ pour l’AV. Mais si le but premier était de compléter la retraite, et a plus forte raison s’il n’y a pas d’héritiers, qui s’en soucie ?

Surtout qu’il y a aussi, avec l’AV, le bénéfice d’une exemption IR+PS en cas d’accident de la vie qui n’existe pas avec le CTO. Et cela vaut aussi pour le CTO particulier appelé PEA (hors PEA-assurance), PEA qui soit-dit en passant ne sert, dans les conditions ci-dessus, que 5845€ la quinzième année, soit 4,3% de plus que l’AV (toujours bien sûr pour un PEA sans frais d’aucune sorte, ce que je n’ai pas encore trouvé).

Il y a enfin, pour ce même épargnant modeste, outre l’intérêt fiscal dans le cas de la constitution d’un complément de revenus, et l’intérêt assurantiel face aux accidents de la vie, l’accès à une large gamme de supports lui permettant de loger dans la même enveloppe, avec la plus grande simplicité (de versements, d’arbitrage, de déclaration fiscale, d’avance, de retrait…) ETF actions, ETF or, ETF obligations, dette souveraine en Euros, foncières non-cotées… (et d’autres choses encore, dont des titres vifs).

Que cette gamme soit beaucoup trop large et comporte une majorité de fonds inadaptés au public visé, c’est une certitude, mais c’est un autre débat. Qui d’ailleurs commence à porter ses fruits, certains assureurs déréférençant des fonds jugés sous-performants.

Donc, en comparant AV et CTO pour le profil ci-dessus, il est faux d’écrire que l’incitation fiscale de l’AV ne constitue pas un net avantage de l’épargnant, et il en découle qu’il est également faux d’affirmer que le seul avantage de l’AV est la défiscalistation de la transmission.

Il est en outre faux d’écrire que les AV ne constituent pas un bon placement, car l’AV n’est pas un placement mais une enveloppe qu’il faut considérer dans son ensemble (supports, gestion, frais, fiscalité…)

Il est en revanche juste d’écrire, mais ce n’est pas le sujet et c’est déjà abondamment documenté, qu’il vaut mieux placer sur ETF MSCI World que sur un fonds actif.

Il est juste également d’écrire que pour l’épargant modeste cherchant à jouir d’un complément de revenus à la retraite et n’ayant pas d’héritiers, le PEA est plus performant que l’AV sur les supports communs (il y en a peu du fait de la spécifité du PEA), mais celle-ci inclut pour un coût modique une forme de protection contre certains accidents de la vie, tandis que le CTO est à la fois moins performant et moins protecteur que l’AV.

![]() Hors ligne

Hors ligne

#971 14/05/2024 13h27

- sirinial

- Membre (2023)

- Réputation : 11

Bernard2K a écrit :

A propos de l’ETF world IE000BI8OT95 : c’est justement à propos de celui-là que l’équipe de Linxea disait, il y a seulement 3 mois, qu’il n’y avait pas (encore) d’ETF world non sectoriel chez Linxea. Vous me dites qu’il est désormais disponible : tant mieux. Il faudrait aussi vérifier si c’est largement disponible chez d’autres assureurs-vie.

Bonjour Bernard2K,

Pour information cela fait bien plus de 3 mois qu’un ETF MSCI World est disponible sur l’AV Linxea Spirit 2. Il s’agissait initialement de l’ETF LU1437016972 ticker MWRD. Celui-ci a subi une opération sur titre… il y a environ 3 mois, et cet ETF est devenu IE000BI8OT95 ticker MWRD.

Cf le lien que vous citez Investir en ETF (trackers) en assurance vie - Linxea

Yannick a écrit :

Il y a 4 mois

Bonjour, j’avais investi sur amundi world LU1437016972. Il ne semble plus disponible (pourquoi ?). Qu’avez vous en ETF world pour Spirit 2 ? Merci

L’équipe Linxea a écrit :

Il y a 4 mois

Bonjour,

Il y a eu en effet une opération sur titre (OST) sur ce support en date du 18 janvier. Ce qui signifie que ce support va être remplacé par IE000BI8OT95 Amundi MSCI World UCITS ETF DR – USD (C) très prochainement.

On peut également le voir sur l’avenant ETF sur le site Linxea qui n’a pas été mis à jour et qui date de juillet 2023 : https://www.linxea.com/assets/uploads/2 … ca-1-2.pdf

Bien à vous

Parrainage : Bourse Direct 2023843726 / cryptos Bitvavo A59632382E / AV Linxea (me contacter)

![]() Hors ligne

Hors ligne

#972 14/05/2024 13h37

- Phaeton

- Membre (2022)

Top 50 Année 2022 - Réputation : 159

En effet, la présence d’ETF MSCI World sur des contrats d’AV commercialisés par Linxea n’est pas récente.

LINXEA Avenir Evolution, notice juin 2016 a écrit :

page 25 : LYXOR INTERNATIONAL AM LYXOR ETF MSCI WORLD D EUR (13) FR0010315770

https://www.cofloma.fr/notice-informati … lution.pdf

![]() Hors ligne

Hors ligne

#973 14/05/2024 14h21

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

Effectivement, chez Linxea, il y a un ETF world non sectoriel, de longue date ; sa non disponibilité était temporaire pour cause de remplacement d’un ETF par un autre.

J’avoue que je suis encore "nouveau" sur le sujet. Quand je dis que ça fait 10 ans que j’y réfléchis, c’est quand même par intermittance. ![]() J’avoue que je ne savais pas qu’il était possible de loger un ETF dans une assurance-vie.

J’avoue que je ne savais pas qu’il était possible de loger un ETF dans une assurance-vie.

Quand je recherche sur le forum sur ces termes, le sujet a déjà été abordé :

ETF dans une assurance-vie ou un CTO ou un PEA : quels avantages fiscaux ?

Comparaison entre un placement en UC (AV) et ETF (CTO) ?

Après, comme je l’ai écrit plus haut (message #964), puisqu’on peut loger un ETF dans une AV, je dis "chiche, je veux bien tester". Mon but serait donc d’associer un fonds euro à rendement aussi élevé que possible, avec un ETF en UC. Je prends donc le classement 2023 des rendements des fonds euros.

N°1 du classement Abeille Vie, Evolution Vie : le mot-clé "World" ne sort que 3 SICAV qui sont chargées en frais, pas d’ETF monde.

N°2 du classement Corum Life, fonds euro Eurolife : on ne peut choisir ses UC que parmi les fonds et SCPI de Corum, donc vente liée et choix très restreint.

J’ai regardé aussi la France Mutualiste qui a de très bons rendements sur fonds euros : pour les UC, il n’y a que 15 fonds disponibles qui semblent tous des fonds gérés dynamiquement, donc à frais élevés.

Il me reste encore à descendre cette liste des rendements des fonds euros triés par ordre décroissant, mais pour le moment, avec les 3 meilleurs rendements fonds euros, je n’ai pas de résultat positif. A suivre.

Les assureurs-vie ont manifestement un intérêt financier à placer des fonds à frais élevés dans leurs UC. Il doit y avoir une rétrocommission ou un mécanisme de ce genre.

Phaeton a écrit :

Soit un apport initial de 100k€ en AV, rendement annuel 6%, frais 0,6%. Au bout de 8 ans, l’AV vaut 152k€ dont 52 de plus-values.

Attendez, d’où sortent ces hypothèses ? Avec quel support peut-on obtenir 6 % dans une AV avec seulement 0,6 % de frais ?

Et même si c’est possible, en quoi est-ce représentatif de ce à quoi va accéder l’épargnant modeste que vous décrivez ? L’épargnant modeste que vous décrivez, il fait confiance à sa banque ou à son assureur, donc il se fait refiler des UC avec 2 % de frais de gestion + 1 % de frais de l’assureur-vie, Résultat au long terme : rendement médiocre voire négatif.

Et même l’épargnant pas modeste du tout : j’ai cité le cas récent d’un forumeur qui, sur une AV haut de gamme à 500 k€, a eu moins de 1 % de rendement annuel sur les 10 dernières années.

Vous me faites la même erreur de logique que kiwijuice : "il existe au moins un cas où un épargnant peut avoir un rendement élevé sur des UC d’AV, donc vous avez tort."

Alors certes, j’ai peut-être exprimé les choses sans beaucoup de nuances, et on peut donc me reprocher un manque de nuance. Mais la généralisation abusive, c’est vous qui la faites. Vous dites que, parce qu’il existe de rares cas où un épargnant peut avoir une configuration favorable sur les AV (6 % de rendement et 0,6 % de frais, ça doit représenter 0,1 % des souscripteurs d’AV, ça !), l’AV est un bon support pour les épargnants modestes. C’est juste faux. Vous montez en épingle un cas fictif et hyper rare.

Je vous dis : si vous avez raison, sortez moi les sources qui disent, que, en moyenne, les UC sur AV ont un bon rendement et que c’est une bonne solution pour la masse des petits épargnants.

Je vous dis aussi, comme j’ai dit à kiwijuice : s’il existe une méthode infaillible pour sélectionner les UC qui vont avoir un bon rendement à l’avenir, pourquoi cette méthode n’est-elle pas davantage connue et appliquée ?

je pense que la vérité est : en moyenne et dans l’écrasante majorité des cas, les UC sur les AV sont chargées de frais et ont un rendement médiocre voire négatif. L’auteur du graphique qui a trouvé -25 % entre 1999 et 2022 ne l’a pas inventé quand même !

La possibilité de mettre un ETF à faibles frais dans les UC d’une AV n’est qu’une simple possibilité, et encore, pas chez tous les assureurs-vie. Pour le moment on a la possibilité sur les contrats commercialisés par Linxea oui, mais Abeille Vie, Corum et La France Mutualiste, non. Jusque là, cette possibilité me semble plutôt une exception. C’est l’exception qui confirme la règle. A part de rares personnes qui mettent une UC à bon rendement (telle que celle citée par kiwijuice), ou un ETF world (tels que celui cité disponible chez certains assureurs-vie), la règle générale est quand même : des UC chargées de frais et peu performantes.

Par ailleurs, chez vos épargnants modestes, combien ont un PEA au taquet ? Pas beaucoup ! Or, les vendeurs d’assurance-vie oublient de leur dire que, tant qu’à s’exposer aux actions, ils auraient bien meilleur compte à prendre un ETF monde sur un PEA sans frais de garde ! La vérité c’est quand même : les UC conduisent des gens à s’exposer aux actions dans l’enveloppe de l’assurance-vie, alors qu’ils ne sont pas bien conscients des risques ni des frais, et alors qu’ils n’ont pas épuisé, dans une grande majorité des cas, les enveloppes également défiscalisées et où les frais seraient beaucoup plus bas (PEA puis PER). Dans une grande majorité des cas, ils auraient meilleur compte à s’exposer aux actions par une autre enveloppe que l’assurance-vie.

L’assurance-vie telle qu’elle est pratiquée dans une grande majorité des cas, c’est quand même : "je vends un produit chargé de frais et peu performant à l’épargnant modeste parce que j’ai accès à lui. Je suis une mutuelle, un assureur, une banque, j’ai une relation privilégiée avec mon client, donc je lui fourgue de l’assurance-vie. Je lui vends le truc qui me rapporte à moi, et tant pis si ça ne lui rapporte pas à lui."

Il y aussi tous les cas où l’on re-vend de l’assurance-vie à la personne bénéficiaire de l’assurance-vie quand elle la touche, avec tous les arguments qui vont bien : "réinvestir", "continuer la relation de confiance", "abondement de 150 €", etc. C’est une vente, mais c’est présenté comme une simple continuation, quelque chose de naturel et normal.

L’assurance-vie telle qu’elle est pratiquée dans l’écrasante majorité des cas, c’est quand même la tonte des moutons, et ce qui est formidable c’est que les moutons sont volontaires pour aller se faire tondre !

L’assurance-vie, c’est la triste histoire de tous ces gens qui disent "mon conseiller" sans se rendre compte que ce n’est pas un conseiller, c’est un vendeur !

L’assurance-vie, c’est l’écrasante victoire du marketing de masse.

Il me semble qu’en pratique, on prend une assurance-vie non pas parce que c’est vraiment une bonne enveloppe dans notre cas, mais parce que "tout le monde le dit". La conjonction de la pub, des "conseils" des banquiers, assureurs, courtiers etc. et du poids des on-dit et des exemples familiaux amènent les gens vers l’assurance-vie aussi sûrement que les moutons vers le tondeur.

Et c’est bien cette pression du on-dit et du "la masse doit quand même avoir raison" que je bouscule, sans doute sans nuance et de façon manichéenne, comme on me le reproche. Mais si on prend plein de nuances, on ne bouscule plus ! Moi j’ai posté ces messages pour bousculer. D’autres intervenants ont apporté nuances et compléments, merci à eux ; c’est de cette confrontation d’idées que sortent des réflexions très intéressantes !

Dans ce qui a été cité, je retiens tout de même comme vrais avantages pour l’épargnant :

- figer la fiscalité. C’est vrai au sens strict, car les prélèvements sociaux ne sont pas de l’impôt. La fiscalité est bien figée car il n’y a jamais eu de loi rétroactive sur la fiscalité des AV. Par contre, si les PS passent à 19% puis 20% puis 22 %, le souscripteur d’AV va payer les PS, comme tous les autres placements.

- il y a certes un petit avantage sur la fiscalité des revenus. Mais je pense que cet avantage est obtenu au prix d’une telle perte sur les revenus eux-mêmes (en moyenne, toujours) que cet avantage est largement perdu.

- avoir une couverture assurantielle. C’est vrai aussi. Une personne peut avoir intérêt à laisser de l’argent à une autre personne, et notamment en cas de décès précoce. Et l’AV peut être la meilleure solution si cette personne n’est pas ou faiblement apparentée (concubin, ami…). Donc quand je disais "pas avant 69 ans", c’est sans doute à nuancer. (Pour autant, s’il s’agit de léguer à son/sa concubin, la solution est simple : PACS + testament. Ca fait un legs d’un montant inifini et totalement défiscalisé.)

Dernière modification par Bernard2K (14/05/2024 18h01)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

2 #974 14/05/2024 14h44

2 #974 14/05/2024 14h44

- Phaeton

- Membre (2022)

Top 50 Année 2022 - Réputation : 159

Bernard2K a écrit :

Après, comme je l’ai écrit plus haut (message #964), mon but serait d’associer un fonds euro à rendement aussi élevé que possible, avec un ETF en UC.

A mon très humble avis, c’est se tromper de combat que de vouloir démontrer que la supériorité de telle enveloppe sur telle autre.

Il me semble en revanche qu’un combat auquel tous les épargants français ont a gagner est celui que certains mènent contre les frais.

Le meileur fonds Euros de demain ne sera pas celui d’hier. A long terme, vous avez autant de chance de trouver le bon que de choisir un fonds qui fera mieux que son indice de référence. Les fonds Euros ne se caractérisent pas seulement par un rendement (toujours exprimé net de frais, brut de PS, pour rappel), mais aussi par une garantie (relative) et une liquidité, et maintenant par un invraisemblable entrelacs de conditions qui rendent toute comparaison inepte, sinon impossible. Enfin, leur réactivité est faible par rapport, par exemple, à l’€STR.

L’incitation fiscale permet de flécher l’épargne des Français, par exemple vers l’AV donc vers les fonds Euros donc vers la dette souveraine française. Ce n’est pas un non-sens, dès lors qu’on admet que l’incitation fiscale n’a pas vocation à profiter aux épargants. Elle doit juste être assez incitative pour produire l’effet recherché moyennant un coût acceptable. Idem pour l’incitation des PEA et PER.

L’AV, à la condition sine qua non d’en choisir une avec des frais très bas et au moins un (éventuellement plusieurs) ETF actions très large, ça peut être intéressant. Dans certains cas de figure, c’est même plus intéressant que PER, PEA et a fortiori CTO.

Mais quelle que soit la situation individuelle, la seule constante semble être : moins de frais (d’enveloppe, de support, de gestion…) = + de sous pour l’épargnant.

Edit en réponse à B2k

Je ne dis pas "si ma tante en avait, elle aurait choisi parmi 100 fonds ayant pour benchmark tel indice un des 5% qui ont, sur une période donnée, délivré une sur-performance".

Je dis que pour une allocation donnée, fictive mais réaliste, reproductible sur toutes les enveloppes citées, et dont on fixe par hypothèse le rendement net des frais des supports et brut des frais d’enveloppes et de fiscalité, il existe bien une situation représentative dans laquelle l’AV ne démérite pas.

Sur l’encours moyen des AV, la proportion de fonds Euros, et plus généralement l’épargne des Français, il existe des données accessibles à tous et au regard desquelles mes hypothèses ne sont pas plus bêtes que d’autres.

Vous conviendrez donc sans doute que mon raisonnement (qui n’a pas la prétention d’être parfait, mais d’illustrer un point de vue différent du vôtre que je trouve trop réducteur) n’est pas entaché de l’erreur que vous imputez à un autre contradicteur.

D’ailleurs pour ma part l’AV est la dernière enveloppe que j’alimenterai… Mais ça ne m’a pas empêché d’en ouvrir plusiuers il y a 8 ans, et d’en conserver une, ce qui ne m’a rien coûté et aujourd’hui me donne des opportuunités supplémentaires.

Au fond je sais bien que nous sommes d’accord sur le fait que le coeur du problème ici est le prix que nous fait payer un écosystème arcbouté sur des privilèges indus qui ne contribuent pas à l’intérêt général mais créée une rente pour les marchands de produits financiers, comme évoqué notamment récemment sur ce forum au sujet du rapport Noyer.

Dernière modification par Phaeton (14/05/2024 15h55)

![]() Hors ligne

Hors ligne

#975 14/05/2024 18h18

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

Il me semble qu’il y a un petit problème de vocabulaire. Plusieurs personnes me disent : "l’assurance-vie est une enveloppe, et il n’y a pas de raison de critiquer ainsi une enveloppe".

Mais l’assurance-vie est aussi un produit, tel qu’il nous est vendu majoritairement : des fonds euros à faible rendement, et des UC qui sont, en moyenne, peu performantes et chargées de frais.

Effectivement, le problème n’est pas avec les UC en général au sein de l’enveloppe assurance-vie en général. Le problème est sur les UC telles qu’elles nous sont vendues par la plupart des assureurs-vie. Je critiquais le produit tel qu’il nous est vendu majoritairement.

Après, il est vrai qu’une personne très bien informée peut tirer un bon parti de l’assurance-vie : pas de frais d’entrée, rendement élevé, ETF performant au sein des UC… Enfin, je relève qu’il faut être très très bien informé et avisé, car il est bien plus facile de retomber dans le sillon bien tracé des fonds "dynamique" et tout le pipeau marketing qui l’accompagne pour vous vendre des fonds à frais élevés et performances faibles… plutôt que d’aller dégotter l’ETF qui va bien chez les quelques assureurs-vie qui le permettent. Quelques forumeurs avisés peuvent avoir cet usage performant des AV. Mais l’"épargnant modeste" décrit par Phaëton, il risque plutôt se retrouver avec l’AV peu performante et chargée en frais. Pour faire connaître les solutions performantes et peu chargées en frais, et combattre les situations de rente des acteurs en place, il reste du boulot !

Dernière modification par Bernard2K (15/05/2024 07h01)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “assurance-vie : quel contrat d'assurance-vie choisir ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 2 | 2 823 | 13/12/2012 09h16 par julien | |

| 151 | 52 849 | 18/04/2021 14h40 par NicolasV | |

| 35 | 13 131 | 30/01/2020 18h08 par julien | |

| 29 | 11 224 | 26/02/2024 11h04 par Overlord | |

| 29 | 8 065 | 19/11/2023 22h55 par Nicofil | |

| 309 | 138 007 | 26/02/2022 18h46 par MilfordSound | |

| 27 | 4 208 | 08/04/2021 15h37 par christian75 |