Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

3 #1 20/03/2014 13h55

3 #1 20/03/2014 13h55

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

- Certaines AV ont des frais de gestion/d’entrée élevés et d’autre pas du tout. Que proposent celles payantes par rapport aux autres pour justifier ce prix ?

Les AV ayant des frais d’entrée élevés dépendent parfois de "banques classiques" ou sont parfois plus anciennes (avant l’arrivée des offres sur Internet) que celles proposant depuis quelques années l’absence de frais d’entrée.

Des frais d’entrée plus élevés ne veulent rien dire de particulier, si ce n’est "peut-être" un gage de solidité en étant proposé par une banque ayant pignon sur rue. Mais, c’est très relatif, et pour moi, un argument non-valable.

Je dirais que vu le rendement des AV, en baisse continuelle, il faut privilégier celles proposées par des intermédiaires reconnus, ayant :

- frais d’entrée : 0

- frais de gestion minimes

Tu peux tabler sur les AV de ces courtiers en ligne : Altaprofits, MonFinancier, Linxea, voir Generali…

Ces courtiers sont tous adossés à des banques connues et reconnues.

Exemple : Linxea Avenir = l’assureur est le Crédit Mutuel Arkéa, par l’intermédiaire de sa filiale Suravenir.

Exemple 2 : MonFinancier Vie = l’assureur est Générali par l’intermédiaire de sa filiale e-Cie vie.

etc

Je vois facilement comment comparer les divers frais (versement, gestion en euros, gestion en UC et arbitrages). Mais il semble y avoir d’autres critères qui sont moins facilement lisibles comme : frais de "retrait" ? options de gestion ? options de prévoyance ? Comment les comparer ? Qu’est-ce qui est important ?

Il faut aussi choisir une AV en fonction des supports qu’elle peut offrir (selon vos souhaits d’investissement) :

1/ Nombre et variété (exclusivité ?) de supports opcvm ?

Si tu recherches des OPCVM pointus, tu ne peux pas les trouver partout. Certains courtiers comme Linxea essayent d’en ajouter sur demande des assurés (via leur forum).

2/ Types de fonds Euros disponibles ?

Fonds Euros classiques (obligataires à 90-95%, actions à 5-10% : les plus vieux, les moins rémunérateurs)

Fonds Euros opportunistes (immobilier + obligations + fonds structurés : % variable)

Fonds Euros immobiliers (investis à 90% sur des SCPI ou OPCI)

Fonds Euros dynamiques (avec une part en actions, souvent 20-30 %… mais un rendement qui peut donc évoluer, à la hausse comme à la baisse, mais le capital est garanti).

Ces derniers Fonds sont souvent davantage chargés en frais, car plus complexes à gérer.

et bientôt les Fonds Euros Euro-croissance (courant 2014, sans garantie de capital).

Exemple de Fonds immobilier : Sérénipierre de Primonial

Exemple de Fonds opportuniste : Fonds euros Opportunités de Suravanir

A noter que certains courtiers interdisent un placement à 100% sur les derniers fonds euros (exemple : 80% maxi et 20% restants en OPCVM)

3/ Présence de supports immobiliers (SCPI)

Certains contrats proposent des SCPI, pas toujours les mêmes. Donc, là aussi, si ce support vous intéresse, il faut l’étudier dans le choix du contrat

4/ Option de gestion

Certains contrats proposent des gestions pilotées, mais payantes. En gros, on choisit les supports pour vous en tentant d’optimiser les placements (mais toujours sans garantie s’il s’agit d’OPCVM).

Je préfère gérer seul et être responsable de mes choix, donc, là, je ne peux conseiller tel ou tel courtier.

5/ Montant des retraits, autres frais

L’élément qu’il faut aussi comparer, c’est le montant minimal des retraits. Lorsque l’AV sera "à maturité" et si vous souhaitez faire un jour des retraits partiels, le montant minimal de ces retraits change (parfois 1000 euros, parfois 500 euros…).

Ca peut jouer si l’optique est de se verser un jour un complément de retraite tous les mois.

Bien entendu, les frais de retrait doivent être de 0.

Les frais d’arbitrage (pour changer de supports) doivent être gratuits également. Parfois, seul un arbitrage à l’année est gratuit, parfois ils sont tous payants (et ça peut vite chiffrer si vous souhaitez changer de supports - ex : OPCVM - régulièrement).

Les "frais de rente" : parfois, si le capital doit être transformé en rente, des frais de gestion apparaissent (2%, 3%). Là aussi, c’est une partie du capital que vous ne retrouverez pas.

De toute façon, c’est plus simple de procéder par des retraits partiels.

6/ Contrat individuel ou collectif ?

Le mieux est un contrat individuel, car ainsi, aucun changement des règles "en cours de route" ne sera possible sans votre accord. Ce n’est pas la même chose avezc un contrat collectif (même si dans la réalité, il faut que la moitié des assurés soient pour ce changement pour qu’il soit adopté, ce qui serait étonnant s’il est à e leur désavantage).

Mots-clés : assurance vie

![]() Hors ligne

Hors ligne

1

1  2 #2 20/03/2014 14h09

2 #2 20/03/2014 14h09

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Je continue ici la suite de ma réponse…

- Faut-il vraiment se focaliser sur les performances passées, le statisticien en moi dit qu’il n’y a pas vraiment de raison que cela préjuge des performances futures.

Bien évidemment, non. Toutefois, un fonds Euros qui est aujourd’hui à 2.80% ne risque pas de passer à 3.50% l’année prochaine. Un autre fonds Euros qui est aujourd’hui à 3.90% risque de pouvoir proposer du 3.50% l’année prochaine.

Je dirais qu’il faut seulement éviter :

- les AV avec uniquement un Fonds Euros classique

- les AV avec des frais d’entrée énormes (jusque 5% parfois !) au bénéfice des frais d’entrée à 0%

Avez-vous des conseils sur quelles sont les Assurances vies à regarder, lesquelles sont à fuir ? En ce moment je regarde du coté de Linxea Vie ou Linxea Avenir qui semblent avoir des frais de gestion UC (0.6%) bas par rapport aux concurrents. Mais je n’ai pas trop de point de comparaison.

Je peux te conseiller

LINXEA AVENIR

- contrat individuel

- frais d’entrée 0%

- frais de gestion : 0.6% (Euros + UC)

- rachats : gratuits

- arbitrages : gratuits

- rachats partiels : mini 1000 €

- dividendes sur Fonds Euros versés : 90%

- frais de gestion si rente : 3% du montant versé

- 205 fonds UC (pas mal, plutôt variés !)

- 2 fonds Euros : Rendement (classique : 3.45% en 2013) et Opportunités (opportuniste : 4.05% en 2013)

LINXEA SPIRIT

- davantage d’UC encore, plus pointu

- frais de gestion : 0.5% (Euros + UC)

- 2 fonds Euros : Spirica (classique : 3.30% en 2013) et Allocation long terme (opportuniste : 4.01% en 2013)

En passant par des conseillers en patrimoine, il est aussi possible de faire baisser les frais sur certains contrats, comme LIBERALYS VIE.

Ce contrat est intéressant pour les SCPI que l’on peut mettre dessus et les frais de gestion à 0.44 pour les UC (en cas d’investissement progressif FIXE sans arbitrage).

- contrat individuel

- frais d’entrée 0% (négociés, car il sont à 2% "normalement")

- frais de gestion : 0.75% (Euros)

- frais de gestion : 0.44% (UC & SCPI), négociés car ils sont normalement à 0.96%

- rachats : gratuits

- arbitrages : payants (un gratuit par an)

- peu de fonds UC (moins que chez Linxea)

- 1 fonds Euros classique : 3.50% en 2013

MON FINANCIER VIE

- contrat individuel

- frais d’entrée 0%

- frais de gestion : 0.6% (Euros + UC)

- rachats : gratuits

- arbitrages : gratuits (montant minimal : 500)

- rachats partiels : mini 1000 € (100 € mini mensuel si programmé)

- frais de gestion si rente : gratuit (à vérifier, c’est de mémoire)

- 2 fonds Euros : Eurossima (classique : 3.35% en 2013) et Netissima (opportuniste : 3.52% en 2013)

MAIS pour Netissima :

- 20% mini en UC

- frais de gestion 0.80% ou 0.75% ’au lieu de 0.60)

- arbitrage impossible Netissima vers Eurosssima

- Fonds UC : moins variés que chez Linxea

Un dernier conseil. Si le sommes à placer sont conséquentes, ne pas mettre tous ses oeufs dans le même panier, en veillant à ce que les assureurs (et non pas les courtiers) soient différents.

Exemple : éviter

- 150 000 € sur le fonds Suravenir chez Linxea

- 150 000 € sur le fonds Suravenir chez Primonial

et privilégier (par exemple) :

- 150 000 € sur le fonds Suravenir chez Linxea (Linxea AVenir)

- 150 000 € sur le fonds Spirica chez Linxea (Linxea Spirit)

car les assureurs sont alors différents.

Je pense que vous avez là matière à réflexion ;-).

Dernière modification par maxicool (20/03/2014 14h46)

![]() Hors ligne

Hors ligne

2 #3 28/10/2016 18h44

2 #3 28/10/2016 18h44

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour Iqce,

j’ai lu le post cité au dessus, où vous présentez vos objectifs et demandez des conseils sur les moyens pour y arriver.

Pour le choix d’une bonne AV, je vous conseille de regarder ce topic:

Assurance Vie : rendements 2015 des fonds Euros

Avec le tableau que j’ai mis en page 1 sur les AV ayant des fonds euros avec rendement supérieur à 3.00%. Par contre, ce tableau date un peu et les conditions d’accès aux fonds euros ont pu évoluer un peu (avec une part d’UC à prendre pour y avoir accès).

Les dernières évolutions sont celles-ci :

CONTRATS ASSURES PAR SPIRICA

Nouvelles règles d’investissement concernent les fonds en Euro de Spirica…

Applicables dès le 1er juillet 2016 (pour les nouveaux clients).

Période de franchise du 1er juillet au 31 août 2016 pour les anciens assurés(investissement possible à 100% en fonds en euros jusqu’à 100 000 euros)

Accès aux fonds euros avec un minimum à investir en UC :

- De 1 euro à 1 million d’euros : 25% d’UC

- De 1 à 2 millions d’euros : 35% d’UC

- De 2 à 4 millions d’euros : 50% d’UC

Applicables pour les versements initiaux, libres ou programmés

Applicables pour le fonds en euros "Actif Général Spirica"

Applicables pour les fonds en euros innovants (c’est-à-dire les fonds Euro Allocation Long Terme, Euro Sélection, Néo Euro Garanti, Euro Dynamic)

- Montant maximum sur les fonds en euros : 2 millions d’euros

- Part maximale investie sur les fonds en euros « innovants » : 60% par versement

- Montant maximum investi sur le fonds Euro Allocation Long Terme : 100 000 euros par contrat (avec respect de la part maximale présentée ci-dessus)

NB (1) - les personnes de + de 85 ans ou les personnes majeures protégées pourront investir à 100% sur l’Actif Général Spirica

NB (2) - si ces personnes souhaitent investir sur les fonds euro « innovants », elles devront respecter les parts minimales en UC

Vers la fin d’année 2016 ?

Le fonds Euro Allocation Long Terme va être fermé : il ne pourra plus être souscrit, mais il continuera à être géré par l’assureur.

Il sera remplacé par un nouveau fonds du même type (mais distinct du fonds Euro ALT1) : Euro Allocation Long Terme 2 (ALT2).

---

CONTRAT SERENIPIERRE DISTRIBUE PAR PRIMONIAL

Pendant encore quelques jours, l’accès au fonds Euros de ce contrat implique un placement en UC de 50% à chaque versement.

Au 1er juin 2016, les conditions d’accès vont se durcir à nouveau :

- chaque versement ne pourra excéder 35% sur le fonds euros Sérénipierre

- la condition des 50% en UC subsiste

- les 15% restant pourront être placés sur un autre fonds euros du contrat (moins rémunérateur) ou sur des UC…

---

CONTRATS ASSURES PAR GENERALI

A partir du 01.01.2017 (voir plus tôt chez certains courtiers)

Généralisation des frais de gestion O,75 % sur les fonds en euros Eurossima et Euro Exclusif (au lieu de 0.60%).

Applicable uniquement aux nouveaux souscripteurs de ce contrat (sur des contrats individuels) et à TOUS les souscripteurs (sur des contrats collectifs).

La presse parlera peut-être d’Eurossima 1 (frais à 0.60%) et d’Eurossima 2 (frais à 0.75%), mais cela sera un abus de langage (car il n’ y a qu’un seul fonds Eurossima)

Une particularité pour le contrat Linxea Vie, assuré par Generali

Chez LinXea, les frais de gestion sur Eurossima resterons inchangés sur tous les contrats existants et tous les contrats signés avant la modification des CG au 01.01.2017.

Pourquoi ? Car le contrat LinXea Vie est un contrat groupe « à frais bloqués » (notion introduite par LinXea sur le contrat dès sa création en 2005 ; dans les CG, on peut lire « Generali Vie et Linxea s’engagent à ne jamais augmenter l’ensemble des frais pour toute la durée de vie de l’adhésion. »)

---

CONTRATS ASSURES PAR APICIL :

A partir du 30.09.2016

Accès au fonds Euros APICIL Euro Garanti limité à 70% maximum du capital (donc 30% d’UC imposés sur toutes les souscriptions et tous les versements, libres ou programmés).

Application sur les contrats existants et les nouvelles souscriptions.

---

CONTRATS ASSURES PAR SURAVENIR

Rien de prévu.

Il y a quelques mois les conditions d’accès au fonds euros Opportunités avaient été durcies avec une part d’UC de 30% (au lieu de 25%) imposée pour tout versement.

---

Dans tous les cas, pour faire simple, privilégiez des contrats individuels. Une fois que le contrat est signé dans les termes utilisés dans les CG, on ne peut plus revenir dessus.

Ou un contrat collectif avec "frais bloqués" (ils sont TRES rares, mais Linxea Vie en fait partie par exemple).

Ce qui n’est pas le cas des contrats COLLECTIFS où les conditions peuvent changer sans signature d’un avenant de votre part.

Donc, je pense que ces contrats peuvent être de bons choix :

- AV Linxea Avenir (2 fonds euros : Opportunités 3.60% en 2015 et Rendement 2.90% en 2015)

Assureur Suravenir

Contrat INDIVIDUEL

Contrainte de 30% en UC pour avoir accès à Opportunités, mais par un simple arbitrage en ligne, vous pouvez mettre ensuite ces 30% sur Rendement

- AV Linxea Vie (2 fonds euros : Netissima 3.10% en 2015, Eurossima 2.75% en 2015)

Assureur Generali

Contrat COLLECTIF à frais bloqués (faire vite : souscrire avant le changement des CG au 01.01.2017).

Contrainte de 20% en UC pour avoir accès à Netissima

Alternative à Linxea Vie : Generali, contrats individuels : Monfinancier Vie, Altaprofits Vie, Mes placements.fr Vie.

- AV Linxea Spirit (2 fonds euros : allocation long terme 3.51% en 2015, actif général 2.55% en 2015).

Assureur Spirica

Contrat COLLECTIF à frais bloqués

Contrainte de 25% en UC pour avoir accès à tous les fonds euros.

Maximum 60% du capital sur Allocation Long Terme (remplacé par ALT2 d’ici la fin de l’année)

Remarque : pénalités de 3% si sortie de ALT1 et ALT2 avant 3 ans de placement dessus.

Par contre, Spirit a une très bonne UC : Independance et Expansion (Small Caps value), qui peut être une manière de s’exposer aux actions.

Donc, dans votre cas, vous pourriez faire 60% sur ALT, 25% sur I&E, 15% sur l’actif général.

---

Evitez le contrat Sérénipierre (fonds euros Sécurité Pierre euro 4.00% en 2015) mais actuellement :

- maximum 35% du capital sur le fonds euros Sécurité Pierre Euro

- 50% à verser sur des UC pour y avoir accès

- 15% restant peuvent être verser sur l’actif général (2.55%)

---

Sinon, concernant Yomoni, peu importe qu’il soit assuré chez Suravenir… car si vous choisissez un profil 8, le capital n’est pas sensé être investi sur le fonds euros assuré par Survanir, mais sur des actions à 100%.

De plus, si vous placez 50K sur Linxea Avenir, vous êtes loin de la "garantie théorique" de 70K par assureur.

Mais ce contrat vaut sans doute le cas de s’y intéresser, pour voir comment il va évoluer (comme vous dites) et pour prendre date.

Pensez effectivement à vous faire parrainer !

Bonne réflexion.

Cdt,

Frédéric

![]() Hors ligne

Hors ligne

2 #4 13/02/2018 10h47

2 #4 13/02/2018 10h47

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Sur Avenir, sur 2017, avec les contraintes 60%/40%, la rémunération est de 2.48%, en 100% sécurisé.

Sur Spirit, avec les contraintes 60%/40% (ou 60/15/25 + arbitrage), en 2017, la rémunération est de 2,60% en 100% sécurisé, mais avec la contrainte de la pénalité de -3% sur les sommes désinvesties avant le délai de 3 ans.

Le choix entre l’un et l’autre dépend de la nécessaire disponibilité des fonds (ou non) dans les 3 ans suivant l’investissement (pour ne pas avoir à payer la pénalité, car -3% sur la somme désinvestie au bout de 2 ans par exemple, ça fait un rendement annuel de 1,00% "grosso-modo").

---

Par contre, il y en quand même deux autres points en faveur de Linxea Avenir, ce sont les réserves de rendement, où Spirica (assureur de Linxea Spirit) ne possède presque rien (au 31.12.2016) et la plus grande diversité des actifs chez Suravenir.

Spirica :

- PPB : 0,17%

- Réserve de Capitalisation : 0,22%

- PVL en actions : -0,01%

- PVL en immobilier : 0,34%

TOTAL : 0,72% de l’encours global

Suravenir :

- PPB : 1,51% de l’encours

- Réserve de Capitalisation : 0,32%

- PVL en actions : 0,56%

- PVL en immobilier : 1,04%

TOTAL : 3,43% de l’encours global

---

Allocation d’actifs sur le fonds Suravenir Opportunités :

- Immobilier : 25,50%

- Obligations : 58,90%

- Actions : 15,50%

- Autres : 0,10%

Allocation d’actifs sur le fonds Spirica ALT :

- Immobilier : 80,00%

- Obligations : 4,00%

- Actions : 7,00%

- Autres : 9,00%

Chez Spirica, l’immobilier domine avec 80% de l’actif. Personnellement, je suis plus à l’aise avec la diversification du fonds Opportunités.

Dernière modification par maxicool (13/02/2018 19h33)

![]() Hors ligne

Hors ligne

3 #5 07/11/2018 09h19

3 #5 07/11/2018 09h19

- babouic

- Membre (2017)

- Réputation : 7

Bonjour,

je profite de cette discussion pour vous informer qu’un nouvel ETF est désormais référencé sur les contrats LINXEA Spirit / Spirit Capitalisation : Amundi MSCI World (LU1437016972) Forum Linxea

De plus j’en profite pour mettre la liste des ETF en vigueur spirica spk_av_uc_etf_annexe_linx_20181109_vdef.pdf

cheers

Marc

![]() Hors ligne

Hors ligne

2 #6 01/12/2018 11h07

2 #6 01/12/2018 11h07

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Surin,

Yoan14 demande quand VERSER un capital de manière optimale.

Et votre réponse arrive finalement sur "quand procéder à un RACHAT" de manière optimale.

Je pense qu’il y a un petit souci…

Les conditions optimales sont simplement indiquées dans les Conditions Générales des contrats.

Yoan14 ne nomme pas son contrat. On ne peut donc pas être précis et encore moins citer une source.

Lorsque je dis 95% du temps pour le calcul du rendement avec un versement en cours d’année, c’est suite à mes comparatifs de contrats sur mon blog (après lecture des Conditions Générales).

EDIT = Exemple - CG Linxea Avenir

p. 14 : "chaque investissement sur les fonds en euros commence à produire des intérêts à compter de la date d’effet de l’opération"

Bref, encore une fois, nous ne sommes pas d’accord ;-)

--

en investissant en cours d’année, le taux servi sera inférieur au taux annoncé.

Vous "enfoncez des portes ouvertes".

Si on investit début décembre, c’est assez logique d’avoir un % de la rémunération annuelle (calculée sur un investissement année complète).

Dernière modification par maxicool (01/12/2018 11h24)

![]() Hors ligne

Hors ligne

2 #7 01/12/2018 12h00

2 #7 01/12/2018 12h00

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Ca fait déjà quelques années que la plupart des assureurs ne garantissent plus de "Taux Minimum Garanti", ce qui revient à garantir en début d’année un rendement équivalent à "rien du tout".

Donc, il me semble évident que les intérêts versés en début d’année suivante incluent la "Participation aux Bénéfices".

EDIT : voilà un exemple réel (un de mes contrats)

J’ai transféré le 14 avril 2016 un contrat d’assurance-vie PEP de la Banque Postale à la MIF.

Je n’ai pas alimenté ce contrat (impossible, les versements sont au plafond).

- Transfert le 14 avril 2016 d’un capital de 119 015,79 €

- Les CG du contrat MIF indiquent clairement :

1/ "les versements, nets de frais, sont productifs d’intérêts à compter du premier jour du mois suivant leur encaissement".

2/ "Le rendement est calculé mensuellement".

3/ "Il n’y a pas de taux minimum garanti".

Mon capital a donc produit des intérêts sur les 8 derniers mois de 2016.

Le rendement net de frais du contrat MIF en 2016 a été réellement de 2,60%.

La MIF m’a versé 1749,50 € en intérêts sur les 8 mois (après déduction des PS).

Calcul "théorique" du rendement pour ce versement en cours d’année (rémunération sur 8 mois) ?

> 119 015,79 x 2,60% = 3094,41 €

> 3094,41 x 8/12ème = 2062,94

> Déduction des PS 15,5% = 2062,94 - 319,75 € = 1743,18 € théoriques

La MIF m’a même versé un peu plus que le rendement théorique.

J’ai donc eu 100% de la Participation aux Bénéfices.

---

A votre tour, merci d’apporter une preuve que les assureurs "volent" les souscripteurs (c’est ce que vous laissez sous-entendre) en ne leur donnant pas la totalité des intérêts lors d’un versement en cours d’année.

Dernière modification par maxicool (01/12/2018 12h49)

![]() Hors ligne

Hors ligne

1

1  1 #8 16/04/2019 12h07

1 #8 16/04/2019 12h07

- yademo

- Membre (2015)

- Réputation : 74

Ces UCs devraient faire le job, peu de chances de grosses variations sur quelques jours

- AXA Court terme AC Quantalys

- Sextant Bond Picking A Quantalys

- Fidelity Funds - Euro Short Term Bond Fund A-Acc-EUR Quantalys

Parrainages Linxea - MesPlacements - Fortuneo - Bourse Direct - Boursorama - Contact MP

![]() Hors ligne

Hors ligne

1

1  1 #9 16/04/2019 15h25

1 #9 16/04/2019 15h25

- Bike69

- Membre (2017)

- Réputation : 27

gandolfi a écrit :

on m’a expliqué par telephone que j’avais fait un virement "important" de 40k et que Spirica a demander à vérifier. (l’origine des fonds et signer un doc supplémentaire) Le fait aussi que j’achete des SIIC alors que mon profil est classé prudent.

la date de valeur d’achat des actions sera bien fixée à aujourd’hui.

je ne sais pas si cela a été le meme cas pour vous.

Ah ok je comprends mieux , pour les versements importants , à partir de 32901 euros pour être précis ( à 32900 ça passe!) on demande de renvoyer par mail le justificatif d’origine des fonds.

"Après validation de votre saisie, vous recevrez par e-mail votre demande de versement.

Nous vous demandons de bien vouloir nous retourner ce document signé, accompagné des pièces complémentaires suivantes :

- Le justificatif de l’origine des fonds.

Cela est identique chez Linxea Spirit et Mes placements liberté , cette contrainte vient de l’assureur Spirica.

Si vous arbitrez des siics aujourd’hui avant 16H30 , oui elles seront achetées demain à la valeur du cours de clôture +0,6%.

![]() Hors ligne

Hors ligne

3 #10 08/08/2019 20h29

3 #10 08/08/2019 20h29

- toufou

- Membre (2017)

- Réputation : 115

Il y a une différence entre le CA qui annonce sur le lien que vous avez indiqué que c’est pour replanter en France pour aider la planète et la filière bois en France et Spirica qui indique que c’est pour planter en Amérique du sud.

En réalité, tout le monde sait bien que c’est pour faire des économies de courrier ….Moi,ça me saoule un peu toutes ces prétendues démarches éco-responsables qui ne sont qu’une forme de green-washing.

Je précise que je suis forestier et que j’ai planté plusieurs dizaines de milliers d’arbres dans ma vie et je n’ai jamais demandé une médaille pour autant.

Et que l’hiver prochain je dois en planter 4000, si vous ne savez pas quoi faire, vous pouvez venir me donner un coup de main ( mais je n’enverrai pas des invitations par courrier)

![]() Hors ligne

Hors ligne

1

1  2 #11 28/10/2019 14h02

2 #11 28/10/2019 14h02

- traz

- Membre (2017)

- Réputation : 66

Si vous ne voulez pas d’UC, vous pouvez ré-arbitrer les 40% vers Suravenir rendement dans un second temps. A chaque investissement, vous achetez 40% d’une UC peu volatile (par exemple LU0267388220) puis vous ré-arbitrez vers le fond euros.

Il me semble plus logique d’acheter ses actions/obligations sur un PEA ou un CTO car il n’y a pas de frais de gestion. Je n’utilise les AV que pour les fonds euros, mais cela dépend de votre stratégie.

Pour le choix des UC, je suis un adepte des ETF donc je n’ai aucun fond ou action en direct. Si vous ne souhaitez pas faire le pari d’une zone géographique ou d’un secteur, vous pouvez opter pour un ETF world, c’est très souvent le meilleur choix.

Avec des versements manuels, il faudra choisir à chaque fois les fonds à investir. Sur des versements programmés, vous n’aurez rien à faire, sauf à arbitrer vers le fond euros de temps en temps, lorsque l’UC ne sera pas en négatif.

Il n’y a aucun frais sur les versements sur ces AV en ligne, qu’ils soient programmés ou non.

Les fonds Suravenir sont aussi distribués par Mes placements retraite et assurancevie.com (et d’autres encore peut-être). Vous pouvez dispatcher sur ces différentes assurances vie afin de toucher les primes.

Pour la répartition fonds euros/actions, tout dépend de votre appétence au risque et de votre âge. Une répartition commune est d’avoir 100-son âge en actions.

Il faut prendre en compte qu’un krach peut faire fondre de 50% ou plus votre investissement en actions ; il s’agit d’un placement à long terme qui ne doit pas vous empêcher de dormir.

![]() Hors ligne

Hors ligne

1

1  1 #12 28/10/2019 14h05

1 #12 28/10/2019 14h05

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

Linxea est un bon choix, c’est un courtier réactif, à l’écoute de ses clients et qui cherche à faire évoluer constamment ses contrats (intégration d’UC…)..

ou pas?

Linxea Avenir est un contrat polyvalent. Avec un bon fonds euros immobilier (Opportunités) accessible avec une condition d’UC (40%). Vous pouvez mettre ces 40% sur l’autre fonds euros (rendement) via un arbitrage en ligne.

Concernant Linxea Avenir Opportunités, le choix des UC va dépendre de vos souhaits.

Voulez-vous rester en 40% UC ou pas ?

Conserver vos livret A, LDD et PEL est nécessaire

Quel est le rendenment de votre PEL ?

Concernant les versements, peu importe. Si vos revenus fluctuent, faites un versement programmé sur le minimum mensuel et si vous avez plus, un mois, faites un versement libre ponctuel

Tous les versements sont sans frais sur Linxea Avenir.

La conservation des UC va dépendre de vos connaissances.

Si vous dites ne pas avoir les connaissances ni le temps pour des placements complexes ou qui nécessiteraient un suivi quotidien, optez pour un tracker World par exemple et gardez le..

Si vous voulez optimiser le rendement en baissant les frais (à condition de ne pas avoirbesoin du capital placé sur le PEA) :

1/ Opportunités et Rendement sur Linxea Avenir

2/ Tracker Monde sur PEA

Maxicool

![]() Hors ligne

Hors ligne

1

1  2 #13 29/10/2019 17h07

2 #13 29/10/2019 17h07

- Lebnet

- Membre (2015)

Top 50 Crypto-actifs

Top 20 Banque/Fiscalité - Réputation : 84

@SamyInvest L’avantage de l’AV sur la diversité reste certains ETFs non éligibles au PEA mais disponibles sur les contrats Linxea

Avantages/Inconvénients AV :

+ Flat tax jusqu’à 8 ans

+ Abattement après 8 ans

+ pas de clôture du contrat si retrait avant 8 ans

+ facilité d’épargne régulière grâce aux pourcentages

+ Accès à certains ETFs non éligibles au PEA

- Si grosse plus-value, le PEA devient plus avantageux depuis la loi PACTE

Avantages/Inconvénients PEA :

+ 0% d’IR après 5 ans

+ pas de clôture du contrat si retrait après 5 ans

+ possibilité de continuer à faire des versements après 5 ans même si des retraits ont eu lieu (merci la loi PACTE)

+ diversité des titres

- difficulté d’épargne régulière pour les patrimoines petits/moyens à cause de la valeur des ETFs

- retraits impossibles avant 5 ans sous peine de clôture du contrat

Parrainage Yomoni - Parrainage WeSave : KL031F - Parrain pour plusieurs banques en ligne et assureurs (Linxea, Mes Placements, etc), MP pour infos.

![]() Hors ligne

Hors ligne

1

1  1 #14 29/10/2019 20h27

1 #14 29/10/2019 20h27

- bernardo1

- Membre (2019)

Top 20 Monétaire - Réputation : 47

Bonjour à tous

En complément des bons échanges Lebnet, Johntur Samyinvest

Un énorme avantage AV/ PEA : ( Important pour certains profils d’épargnants)

Ne pas oublier simplement que l’a/v permet un arbitrage des supports vers le fond en €, sans la moindre imposition, donc l’a/v, par l’arbitrage vers le fond en €, garantit une sécurisation totale de l’actif et même du coup, une valorisation des actifs sécurisés! Pas le PEA. Des contrats a/v accordent même parfois des "garanties plancher" en cas de décès, sur les versements en u-c. ( Garantie du montant versé)

Cette file est a/v : "Quelle contrat choisir" ? :

Ainsi, dans l’hypothèse d’un retournement des marchés, un critère de choix d’une a/v peut aussi être l’agilité du contrat ! :

- de pouvoir procéder facilement à un arbitrage ( Des contrats internet permettent par exemple l’arbitrage en ligne)

- de bénéficier d’un ou plusieurs fond en € ( Par exemple, un à dominante immobilière qui offre actuellement un rendement plus élevé)

- De pouvoir procéder à un arbitrage vers un fond en €, sans condition trop restrictive (Exemple: Baisse de rémunération, frais..). Ce denier point restera à surveiller dans les années à venir.

Bien à vous

![]() Hors ligne

Hors ligne

1

1  2 #15 04/04/2021 23h08

2 #15 04/04/2021 23h08

- colia

- Membre (2015)

Top 50 Obligs/Fonds EUR - Réputation : 88

Les fonds euro allocation long terme 1 et 2 ne sont effectivement plus accessibles, a la place vous avez ce fond "Nouvelle generation" dont la garantie de rendement minimale est de 0%, et 2% de frais de gestion.

C’est effectivement enorme, Une diversification d’actifs superieure aux fond classiques est mise en avant, on peut alors supposer la gestion de ce fond +active que les anciens fonds, pour une recherche de rendement legerement superieure dixit l’assureur… (+1,65% en 2020 net de frais de gestion).

Mais cela induit un double effet kisskool: En effet, la garantie du capital est brute de frais de gestion, soit 98%.

Sur le papier ca ne fait pas rever, et plus generalement je me demande si il est encore pertinent de verser de l’argent sur ce genre de fonds en 2021, avec une garantie partielle, une tendance baissiére, un historique tres faible, et ces frais (tres) elevés..

Spirit reste un tres bon contrat pour les SCPI, et aussi les actions en direct, + les trackers et qqs sicav. Je pense qu’il est un des meilleurs contrats sur le marché si on veut investir sur ce genre d’UC, mais les fond euro perdent d’année en année de l’interet..le principal restant la securisation (d’une grosse partie) de son epargne. Sur une petite epargne, hors aspect successoral, livrets A, LEP, LDD entrent en concurence desormais (garantie 100%, net de CSG et impots).

Pour le long terme, les SCPI (notamment) de ce contrat sont sans doute + pertinentes, c’est ainsi que vous l’optimiserez ; pour le court ou moyen terme, difficile a dire, ces fonds euro etant nouveaux, je pense que l’assureur sait ce qu’il fait et qu’on tournera entre 1 et 2% sur les années a venir, en gardant a l’esprit qu’une année negative ne serait pas une surprise…le jeu en vaut-il la chandelle ?

Si vous etes long-terme (mini 7/8 ans), je vous conseille les SCPI sur Spirit, sinon, pas sur que ce contrat soit interessant pour son FE. Attendez les avis d’autres IH qui seront peut-etre differents.. vous pouvez aussi regarder du coté de Linxea Avenir qui possede encore 2 fonds euros + classiques.

Dernière modification par colia (04/04/2021 23h30)

Parrainage LINXEA / MesPlacements / BourseDirect et Wesave:(AG6FA2): Cliquez sur mon nom puis Courriel :" Envoyer un courriel ".

![]() En ligne

En ligne

2

2  1 #16 04/04/2021 23h41

1 #16 04/04/2021 23h41

- Sm1le22

- Membre (2020)

- Réputation : 58

Sans parler de SCPI il y a également de très bonnes SCI avec des frais d’entré moindres ( 2%) pour les SCI Silver Avenir dont le thème est le viager et la SCI Novaxia dont le thème est la transformation urbaine tout en considérant l’impact environnemental.

Ces SCI ont un objectif de 5% annuel et sont disponibles sur Linxea Avenir également. C’est un choix possible a moyen terme sachant que les frais (2%) sont logiquement absorbés assez rapidement.

Sur le contrat Linxea spirit il y a la SCI Capimo et la SC Tangram. En cherchant un peu vous trouverez les performances moyennes et les frais (2% également)

Dernière modification par Sm1le22 (06/04/2021 09h44)

![]() Hors ligne

Hors ligne

1

1  1 #17 06/08/2021 11h54

1 #17 06/08/2021 11h54

- Trahcoh

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2023

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 450

Les marchés financiers se fichent de ce que vous ou moi pensons. La bourse américaine rapporte 9% par an en moyenne, donc vous perdez beaucoup d’argent avec vos fonds sécurisés. Arbitrez tous les mois une somme qui vous paraît négligeable (10€, 50€, 2000€?) de votre contrat vie Boursorama vers l’ETF S&P500 Lyxor du contrat. Faites le point dans 3 ans et comparez avec le rendement de vos autres placements: vous allez pleurer devant ces plus-values non réalisées. Cela vous guérira peut-être.

La bourse m’a rapporté depuis le 1er janvier bien plus qu’un salaire de praticien hospitalier, avec absolument aucun effort.

Ne mettez pas trop dans les assurances vie sans héritier en face. Le compte-titre peut avoir d’autres attraits pour une donation aux enfants. Pour moi, c’est 150 000 par enfant maximum sur l’assurance vie. Et encore, il faut bien rédiger la clause bénéficiaire, sinon c’est le conjoint qui hérite.

Vu votre TMI, vous pouvez aussi leur ouvrir un PER.

Attention, à partir du 3ème message, ici on facture 25 € la consultation.

“Time is your Friend, Impulse is your Enemy.” John Bogle

![]() Hors ligne

Hors ligne

2 #18 13/01/2022 14h34

2 #18 13/01/2022 14h34

- L1vestisseur

- Membre (2020)

Top 5 Année 2024

Top 5 Année 2023

Top 10 Année 2022

Top 20 Portefeuille

Top 50 Actions/Bourse

- Réputation : 514

Je ne sais pas vous mais je ne vois pas l’intérêt de souscrire des SCPI dans un contrat d’assurance-vie, quelque soit l’assureur.

Chez Linxea, 8 à 12% de frais de souscription pour un taux de distribution moyen de 4,18% en 2020 (donc surement moins en 2021 !) auquel on retire 0,5% de frais de gestion sur UC, sans compter les frais à la sortie…

Au mieux on peut espérer un rendement net de frais de gestion de 3,6%, hors frais d’entrée et de sortie.

A la rigueur, choisir un bon vieil ETF World comme UC pourquoi pas (quoique 0,5% de frais de gestion quand même).

Privilégier le remplissage au max des PEA et PEA-PME avant d’aller vers l’assurance-vie et les SCPI, et les SCPI à souscrire en direct pour limiter les frais.

Je préviens ceux-qui se renseignent pour ne pas reproduire la même erreur que moi, j’ai quelques parts de SCPI en assurance-vie et je regrette.

𝓛1𝓿𝓮𝓼𝓽𝓲𝓼𝓼𝓮𝓾𝓻. 𝒫𝒶𝓇𝓇𝒶𝒾𝓃 𝐵𝒾𝓉𝓅𝒶𝓃𝒹𝒶, 𝐵𝑜𝓊𝓇𝓈𝑜𝓇𝒶𝓂𝒶 (𝒸𝑜𝒹𝑒 𝒟𝒜𝐻𝐸𝟩𝟫𝟣𝟨), 𝐵𝒻𝑜𝓇𝐵𝒶𝓃𝓀 (𝒸𝑜𝒹𝑒 NG0K), 𝐼𝓃𝓉𝑒𝓇𝒶𝒸𝓉𝒾𝓋𝑒 𝐵𝓇𝑜𝓀𝑒𝓇𝓈 𝑒𝓉 𝒟𝑒𝑔𝒾𝓇𝑜

![]() Hors ligne

Hors ligne

2 #19 14/01/2022 04h14

2 #19 14/01/2022 04h14

- NicolasV

- Membre (2013)

Top 50 Obligs/Fonds EUR

Top 50 SCPI/OPCI - Réputation : 128

L1vestisseur, le 13/01/2022 a écrit :

Je ne sais pas vous mais je ne vois pas l’intérêt de souscrire des SCPI dans un contrat d’assurance-vie, quelque soit l’assureur.

Chez Linxea, 8 à 12% de frais de souscription pour un taux de distribution moyen de 4,18% en 2020 (donc surement moins en 2021 !) auquel on retire 0,5% de frais de gestion sur UC, sans compter les frais à la sortie…

Au mieux on peut espérer un rendement net de frais de gestion de 3,6%, hors frais d’entrée et de sortie.

A la rigueur, choisir un bon vieil ETF World comme UC pourquoi pas (quoique 0,5% de frais de gestion quand même).

Privilégier le remplissage au max des PEA et PEA-PME avant d’aller vers l’assurance-vie et les SCPI, et les SCPI à souscrire en direct pour limiter les frais.

Je préviens ceux-qui se renseignent pour ne pas reproduire la même erreur que moi, j’ai quelques parts de SCPI en assurance-vie et je regrette.

Je suis dubitatif sur l’intérêt de relancer ce débat ici alors qu’il y a déjà au moins 3 sujets sur cette question :

SCPI dans assurance-vie : Panthea, Apivie, Oradea…

Quelles SCPI avec le contrat d’assurance-vie Linxea Spirit ?

SCPI : achat en direct, en assurance vie ou en nue propriété ?

D’autant plus que votre raisonnement est bien simpliste en l’état et votre message contient des erreurs (il n’y a pas de frais de sortie, ni chez Spirica ni en direct (sauf pénalité) ; les frais d’entrée ne sont pas de 8 à 12% sur Spirica sauf exception, alors que c’est la norme en direct…)

Bref c’est une question plus complexe qui dépend de nombreux facteurs. Je pense que les messages réputés sur ces files apporteront des éclaircissements.

Dernière modification par NicolasV (14/01/2022 18h23)

![]() Hors ligne

Hors ligne

1

1  1 #20 05/04/2023 15h50

1 #20 05/04/2023 15h50

- tikou

- Membre (2014)

Top 50 Vivre rentier

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 SIIC/REIT - Réputation : 197

J’ai découvert aujourd’hui "Ampli mutuelle" une mutuelle semble-t-il réservée aux libéraux et indépendants et qui a crée une AV pure fond euros début 2023 (pas de frais d’entrée, frais de gestion à 0.5%)

Le timing me semble plutôt bon avec la remontée des taux car cela évite à ce fond d’avoir à attendre la maturité des obligations en portefeuilles.

https://www.ampli.fr/assurance-vie-fonds-en-euros

> Un Fond en euros exclusivement positionné sur les nouvelles obligations

> La possibilité d’investir sur des rendements de l’ordre de 4 à 5 % début 2023.

En avez-vous entendu parler ? Qu’en pensez-vous ?

y-a-t-il d’autres assureurs/mutuelles qui ont ouvert des nouveaux fonds euros post-remontée des taux ?

![]() Hors ligne

Hors ligne

2 #21 11/10/2023 14h59

2 #21 11/10/2023 14h59

- Chafouini

- Membre (2012)

Top 10 Année 2024

Top 50 Année 2023

Top 50 Obligs/Fonds EUR

Top 50 Monétaire

- Réputation : 105

Il est précisé ceci dans l’offre de Linxea:

"À retenir : Le fonds en euros Suravenir Opportunités 2 est accessible uniquement par versement, et non arbitrage. "

"Don't look for the needle in the haystack. Just buy the haystack!"

![]() Hors ligne

Hors ligne

4

4  8 #22 14/05/2024 08h41

8 #22 14/05/2024 08h41

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

Ca fait 10 ans que je me demande quel est l’intérêt des assurance-vie, et que je suis dubitatif sur ce support. Après 10 ans de réflexions et de doutes, je commence à voir un peu plus clair sur le sujet de l’assurance-vie dans la stratégie patrimoniale et dans la stratégie de transmission, en particulier pour les personnes sans enfants :

Victoire a posté dans le message précédent un guide intéressant et gratuit, édité par la FAS (Fédération Française des Associations d’actionnaires salariés), et notamment le chapitre III.10 (lien direct)

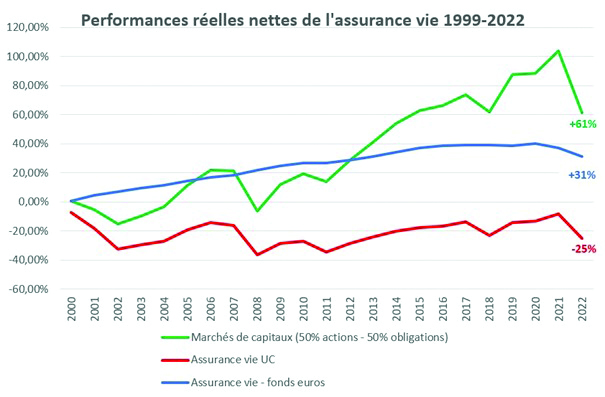

Ce chapitre montre le caractère "toxique" des unités de compte (UC) des assurances-vie, ce qui est bien résumé dans ce graphique :

Sur 1999-2022, les UC ont fait, en moyenne -25 % soit -1,24 % par an. Tandis que l’AV fonds euros a fait +31 %, sur toute la période.

Ainsi, les UC ont fait perdre de l’argent aux épargnants qui leur ont fait confiance.

Les fonds euros ont fait 1,18% par an en moyenne : ça compense à peu près l’inflation et c’est tout.

Ainsi, en moyenne, les UC qui ont cette prétendue gestion "dynamique", censée apporter de la "performance" et du "rendement", servent uniquement à engraisser les assureurs-vie et les gestionnaires de fonds ! Ils ne vous laissent que les miettes, d’où la mauvaise performance à long terme. Et leur gestion n’est même pas efficace, car ils n’arrivent pas à reproduire les performances de leurs indices. Vu que les assureurs-vie prennent environ 1 % de frais, et les gérants de fonds environ 2 %, sur une performance moyenne long terme de la bourse de 6 % par an, il devrait rester +3 % et non pas -1,24%. Non seulement ils se paient grassement, mais ils n’arrivent pas à répliquer la performance des indices.

Sur la même période 1999-2022, le MSCI World, l’indice mondial des actions (celui qui est répliqué par les ETF "World") a fait environ x4 sur la même période ! Soit + 300 %. Soit environ 6,2 % en moyenne (valeurs peu précises car lues sur le graphique qui suit). Source :

A noter aussi : pour évoquer la performance des actions, en France, on cite souvent le CAC 40. Mais le CAC 40 n’intègre que la valeur des actions, pas les dividendes reçus. Pour avoir la performance dividendes réinvestis, il faut regarder le CAC 40 GR. Sur la même période 1999-2022, il a fait x3 environ. +200 %. Soit 4,9 % annuels environ. (valeurs peu précises car lues sur le graphique qui suit)

Source :

Ainsi, celui qui aurait placé 100 000 € en 1999 aurait eu, en 2022 :

UC sur AV : 75000 €

fonds euros sur AV : 131000 €

ETF World : 400 000 €

ETF "CAC40 GR" : 300 000 €.

Et encore, la période d’observation est défavorable aux actions, car elle commence juste avant le krach de 2000 ("bulle internet").

Ca confirme une fois de plus que, au long terme, il vaut largement mieux s’exposer aux actions, en direct et avec le moins de frais possible.

L’intérêt des assurance-vie, ce n’est donc ni la performance des fonds euros, faible, ni celle des UC, négative. La défiscalisation des revenus de l’épargne est peu attractive : à 17,2 % de prélèvements sociaux au lieu des mêmes 17,2 % d’un PEA ou des 30 % de la flat tax sur presque tous les autres placements, le différentiel de fiscalité sur les revenus ne compense pas la très mauvaise performance.

Les AV sont donc un très mauvais placement et les Français ont bien tort d’y placer massivement leur épargne. Il faut préférer les placements avec le meilleur rendement au long terme : les actions et l’immobilier, comme le montrent tous les comparatifs long terme. Certes, la prudence dit qu’il faut diversifier au maximum. On peut donc vouloir un peu de fonds euros à titre de diversification ; mais il faut savoir que cette poche fonds euros sera peu performante sur le long terme. Ce qu’elle apporte en sécurité et en équilibre global, on le perd en rendement.

Le seul intérêt de l’AV, c’est la défiscalisation de la transmission. Pour les gens qui n’ont pas d’enfants, c’est un critère majeur de choix, si on veut laisser quelque chose à quelqu’un et que ça soit défiscalisé (les deux autres solutions défiscalisées étant : un legs à une fondation, établissement public etc. (Article 795 du CGI) ; ou bien tout consommer selon le mot d’ordre Die Broke).

Cette transmission défiscalisée est jusqu’à 152000 € par bénéficiaire, pour les contrats souscrits avant 70 ans. Attention, c’est la somme maxi y compris les intérêts cumulés. Si, à 69 ans on a encore 15 ou 20 ans à vivre, on peut donc souscrire à 100000 ou 120000 € maxi par bénéficiaire ; avec les intérêts cumulés ça atteindra environ 150000 € d’ici qu’on casse notre pipe.

S’ajoute un montant de 30500 € pour les contrats souscrits après 70 ans. Mais attention, là c’est tous bénéficiaires cumulés ; mais ce plafond ne concerne que les versements. Une personne de plus de 70 ans et qui a encore de l’argent à transmettre a donc intérêt à souscrire une AV pile au plafond (30500 €) ; avec les intérêts ça va dépasser cette somme mais ça restera non fiscalisé à la transmission.

Qu’en déduire sur l’utilisation de l’AV dans une allocation patrimoniale, en vue de transmission, d’une personne sans enfants ?

Quand on est encore jeune, il ne faut surtout pas placer son argent sur l’AV qui a des rendements misérables, mais sur les deux placements qui ont le meilleur rendement long terme : l’immobilier et les actions.

Puis, à 61 ans, on ouvre plusieurs AV fonds euros (je dirais au moins une dizaine, pour avoir le choix plus tard), avec le minimum. Ainsi, dès 69 ans, on aura des AV de plus de 8 ans ; on pourrait y faire des retraits non fiscalisés, si cela s’avérait nécessaire.

A 69 ans, on prend le ou les meilleurs contrats parmi ceux ouverts, et on l’alimente à hauteur de 100 000 € à 152 500 € par bénéficiaire. 100 000 € c’est dans l’optique "avec les intérêts, ça finira par atteindre 150 000 € environ d’ici que je décède" ; 152 500 € c’est dans l’optique "j’ai trop d’argent de toute façon, alors autant blinder les contrats, et tant pis si le bénéficiaire doit payer de la fiscalité sur les intérêts acquis". Dans le même temps, on procède au rachat total des contrats qui n’ont pas été dotés, sauf un (je vous rappelle qu’on en a ouvert une dizaine au minimum).

Enfin, sur ce contrat qui n’a pas encore été doté mais qui n’a pas été fermé, à 70 ans ou plus tard (mais avant de se savoir condamné par la médecine, sinon il n’y a plus d’aléa), on l’alimente à hauteur de 30 500 €. sur ce contrat, on pourra chercher à obtenir la meilleur performance possible (avec une UC vraiment performante si ça existe) puisque les intérêts de ce contrat seront également défiscalisés.

Résumé de la stratégie :

1) fuir les AV aussi longtemps que possible, car la performance long terme des fonds euros est médiocre et celle des UC est calamiteuse (en moyenne). Au contraire, placer son patrimoine sur les compartiments qui ont la meilleure performance long terme : actions et immobilier. A la rigueur un peu de fonds euros sur une AV, à titre de diversification, mais surtout pas d’UC.

2) remplir les contrats d’AV uniquement dans un but de transmission, donc aussi tard que possible, soit 69 ans pour les 152 500 € par bénéficiaire ; et 70 ans ou plus pour les 30 500 € tous bénéficiaires confondus.

3) 8 ans plus tôt, donc à 61 ans, ouvrir une dizaine de contrats d’AV au montant minimum, si l’on veut se réserver la possibilité, 8 ans plus tard de faire des rachats défiscalisés en cas de besoin. Ca présente aussi l’avantage d’avoir 8 ans pour observer la qualité de la gestion, la praticité de l’interface utilisateur, et les performance de ces contrats, ce qui permettra ensuite de choisir les meilleurs. Mais, si l’on est certain de ne jamais avoir besoin de cet argent, cette étape peut être sautée. On peut alors n’ouvrir les contrats d’AV que quand on en a réellement besoin, à 69 ans.

Notez enfin (mais c’est du bon sens) :

- ne pas attendre le tout dernier moment. A la veille de votre anniversaire de 70 ans, il sera trop tard, car les formalités d’ouverture d’une AV prennent du temps. Par précaution, s’y prendre au moins 2 ou 3 mois avant l’anniversaire de ses 70 ans.

- dire aux bénéficiaires qu’ils sont bénéficiaires et leur fournir la liste des assureurs-vie et des noms et numéros de contrats.

PS : et si on décède avant ses 69 ans, donc avant d’avoir pu doter ses contrats d’AV ? Eh bien les héritiers ou légataires auront des droits de mutation à payer. Il ne me semble pas opportun de supporter une vie durant un mauvais rendement de son épargne, uniquement pour défiscaliser sa transmission dans le cas, peu probable tout de même, d’un décès avant 69 ans.

Dernière modification par Bernard2K (14/05/2024 16h12)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

1

1  2 #23 14/05/2024 08h56

2 #23 14/05/2024 08h56

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 20 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 625

Je crois que vous faites fausse route dans votre raisonnement Bernard2K, manquant d’informations.

Vous avez la performance des contrats en UC mais vous ne savez pas s’ils ont été 100% investis en UC sur la période.

Car le comportement fréquent des épargnants est de vendre après une perte : bulle TMT de 2000, 2008, 2011, 2022.

Je le vois avec certains de mes clients qui voulaient tout vendre à l’été 2022.

Par ailleurs, vous ne connaissez pas la composition des UC : il se peut en effet qu’ils soient majoritairement des UC France / Eurozone, qui en effet ont sousperformé non seulement leurs indices de référence mais aussi les actions mondiales sur la période.

Enfin, il y a l’effet timing : les épargnants entrent dans des UC après des bonnes périodes (ils achètent maintenant les valeurs technologiques) et sortent des UC après des vaches maigres (ils vendent la Chine).

Vous auriez été investi toute la période en Comgest Monde C, qui est disponible sur toutes les AV de France, avec ses frais de 2%/an, vous auriez battu l’ETF World entre 0,5 et 1,5% par an selon les points de départ /arrivée et ce malgré ces frais de gestion "gargantuesques" !

Edit : à noter que les ETF chargeaient bien plus que 0,1% "dans le temps". On était plus près des 0,6-0,8%. Donc la performance de ce fonds Comgest est encore plus importante car elle se mesure contre l’indice qui n’est pas chargé. Le Fonds a donc fait facilement 1-2% de mieux que l’ETF, soit une absorption totale des frais de l’AV.

Donc le problème principal n’est pas l’assurance-vie, c’est bien :

- sélection des UC

- maintien de l’allocation dans les phases baissières

Si vous arrivez à faire un job correct dans ces 2 aspects, alors vous aurez en plus l’avantage fiscal des AV en France.

Edit 2 : ce n’est pas une reco d’achat pour ce fonds

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

1

1  2 #24 17/05/2024 19h35

2 #24 17/05/2024 19h35

- sm94

- Membre (2015)

Top 10 Monétaire

Top 20 SCPI/OPCI - Réputation : 114

Le médiateur de l’assurance est un sachant !

Voici un papier https://www.mediation-assurance.org/wp- … ciaire.pdf (lire à partir de la page 34) qui semble clair:

En droit successoral, le mécanisme de la représentation permet à certains membres de la famille d’une personne décédée d’hériter à sa place. Tel est le cas des enfants du défunt et leurs propres descendants, et des frères et sœurs du défunt et leurs propres descendants. On dit qu’ils viennent par représentation.

Par conséquent, le souscripteur qui souhaiterait que son petit-enfant, venant en représentation de son parent décédé, reçoive la fraction du capital décès du contrat qui ne peut pas être attribuée à son auteur, doit le préciser dans la clause. Il est indispensable de s’assurer que la rédaction de la clause précisant ou pas la représentation soit conforme au souhait du souscripteur.

Il est à noter par ailleurs que la représentation, telle qu’elle est prévue par le Code civil, concerne uniquement les descendants dans les conditions visées aux articles 752 et suivants du Code civil

![]() Hors ligne

Hors ligne

2

2  1 #25 18/05/2024 10h12

1 #25 18/05/2024 10h12

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

Je reviens sur ma recherche : un contrat d’AV à faibles frais de gestion dont les UC permettent de placer un ETF monde, non sectoriel et capitalisant, si possible à bas frais de gestion, pour investir en bourse dans une approche lazy.

J’ai recherché prioritairement dans les contrats que Fructif listait comme les meilleurs. Voici les résultats de mes heures de recherche. J’ai mis en gras les offres qui me paraissent les plus intéressantes :

Lucya Cardif

Frais de gestion UC 0,5 %+0,1 % sur ETF. Prime 200 € si 5000 € et >30 % UC (bien remplir le bon de demande avec la souscription). Rdt 2023 fds euro général 3,00% nets (0,7 % frais de gestion) + bonus 1,4 % en 2024 et 2025 si 8000 € min et >35% UC (avantage de l’ordre de 110 € pour 8000 € versés : préférer la prime de 200 €). Fonds euro Private Strategies rdt 2023 3% (frais de gestion 0,7 à 3%).

51 ETF dont 6 world :

IE00BFNM3J75 (ticker indiqué SNAW ou SAWD) iShares MSCI World ESG Screened UCITS ETF USD (Acc) Frais 0,20 % encours 2236 M capitalisant. indice répliqué : MSCI World ESG Screened Index Valeur part 9,33 USD. Perf 3 ans : 39,67 %

LU1781541179 XETRA Amundi MSCI World V UCITS ETF Acc Frais 0,12 % encours 5087 M$ capitalisant Part 18,2 USD Perf 3 ans : 38,41 %

US4642863926 URTH Ishares MSCI World USD Frais 0,24 % encours 3463 M$ distribuant valeur de part 146,77 $ Perf 3 ans 24,59 % (perf non rapportée et noté à tort comme composé de petites caps US).

IE000CL68Z69 PABW AMUNDI MSCI WORLD CLIMATE NET ZERO AMBITION PAB UCITS ETF - ACC Frais 0,2 % Encours 541,67 MEUS part 77 USD (a absorbé : LU2249056297 AMUNDI INDEX SOLUTIONS AMUNDI INDEX MSCI WORLD SRI PAB UCITS ETF DR HEDGED CAPITALISATION)

IE000Y77LGG9 WSRI AMUNDI MSCI WORLD SRI CLIMATE NET ZERO AMBITION PAB UCITS ETF ACC Frais 0,18 % encours 4494,1 M€ part 92,81 indice suivi : MSCI World SRI Filtered PAB (entreprises ESG mais avec une pondération des secteurs telle qu’elle réflète l’indice monde non ESG pour diminuer le risque) Perf 3 ans 30,43 %

IE00BFNM3J75 (ticker indiqué SNAW ou SAWD) iShares MSCI World ESG Screened UCITS ETF USD (Acc) Frais 0,20 % encours 2236 M capitalisant. indice répliqué : MSCI World ESG Screened Index Valeur part 9,33 USD

LU1781541179 XETRA Amundi MSCI World V UCITS ETF Acc Frais 0,12 % encours 5087 M$ capitalisant Part 18,2 USD

US4642863926 URTH Ishares MSCI World USD Frais 0,24 % encours 3463 M$ distribuant valeur de part 146,77 $

Linxea Avenir 2

frais de gestion UC 0,6 %. Rdt 2023 fds euro Suravenir Opportunités 2 à 2,50% nets (0,6 % à 3 % frais de gestion)+ bonus 2 % pour tout versement en 2024 ou bien Suravenir Rendement 2 2,2 % (0,6 % de frais de gestion ; min 30 % UC).

607 fonds dont 70 ETF dont 6 world dont 2 non sectoriels :

FR0010315770 WLD Amundi MSCI World II UCITS ETF Dist Frais 0,30% Encours 7696 M€ capitalisant et/ou distribuant. Indice suivi "MSCI World Net Total Return USD Index". Part 318 € Perf 5 ans 82,32 %

FR0011660927 WLDH Amundi MSCI World II UCITS ETF EUR Hedged Dist Frais 0,30 % encours 7696 M€ part 195 €. indice MSCI World Net Total Return USD Index, compensé de l’impact des fluctuations mensuelles de la devise de l’indice par rapport à l’ EUR. Perf 5 ans 66,09 %

Linxea Spirit2

frais de gestion UC 0,5 %. Rdt 2023 fds euro Nouvelle génération 3,13 % nets (2 % frais de gestion)

598 fonds dont 40 ETF dont 4 world dont 2 non sectoriel :

IE000BI8OT95 MWRD Amundi MSCI World UCITS ETF DR USD Acc Frais 0,12 % encours 2219 M$. Capitalisant Part 125,41 USD Perf 5 ans non disponible (récent). Attention le ticker est identique au fonds précédent (LU1437016972 Amundi Idx Sol Idx MSCI World UE DR EUR)

IE000Y77LGG9 (voir description plus haut)

Linxea ZEN

Frais de gestion UC 0,6 %. fonds euro : Apicil Euro garanti rdt 3,4 % en 2023 (0,6 % de frais de gestion) ou euroflex rdt 1 % en 2023 (4% max de frais de gestion)

393 fonds dont 38 ETF dont 1 seul world, heureusement non sectoriel :

FR0010315770 WLD Amundi MSCI World II UCITS ETF Dist Frais 0,30% Encours 7696 M€ capitalisant et/ou distribuant. Indice suivi "MSCI World Net Total Return USD Index". Part 318 € Perf 5 ans 82,32 %

Generali Puissance Sélection Assurance vie sur Assurancevie.com

Frais de gestion UC 0,6 % + 0,1 % ETF

Rdt 2023 fds euro Netissima 3,10 % nets (0,75 % frais de gestion) + bonus jusqu’à 1,02 % si UC>60%

4 ETF world dont 3 non sectoriels :

FR0010315770 WLD (voir description ci-dessus sous Avenir 2)

LU1829220216 ACWI Amundi MSCI All Country World ETF EURAcc Frais 0,45 % encours 1279 M€Part 436,2 € Perf 3 ans 33,31 %

IE00B4L5Y983 EUNL (SWDA ?) iShares Core MSCI World ETF USD Acc Frais 0,2 % Encours 60 000 M€ Part 92 € Capitalisant Perf 3 ans 39,09 %

Placement direct vie

UC 0,5 % mais 0,8 % ETF et actions en direct +0,1 % sur ETF. Fds euros 1,7 % si UC <40 %, 2,8 % si 40 à 60 % et 3,8 % si UC>60% (frais de gestion 0,6%)

Seult 3 ETF world dont un seul non sectoriel :

FR0014003IY1 WLDC Amundi MSCI World II UCITS ETF Acc Frais 0,30 % Perf 3 ans +24,76% Encours 7696 M€ Part 13,71 €. Capitalisant Indice de réf : MSCI World Net Total Return USD Index

Evolution Vie Assurancevie.com : pas d’ETF

Mes commentaires :

- Le choix d’ETF world et non sectoriel n’est pas si large que ça. Il n’y en a quelques-uns pour les contrats sus-listés. Et zéro chez beaucoup d’assureurs-vie.

- la présentation est souvent peu claire. Les listes de supports et les frais détaillés sont peu accessibles ; ils sont beaucoup plus pressés de vous diriger vers "souscrire en ligne", au point que j’ai souvent utilisé un moteur de recherche avec "tel nom du contrat + frais de gestion" "tel nom du contrat + liste des supports" pour aller directement sur la bonne page.

- la présentation des frais est peu claire. On peut avoir un affichage de frais de gestion bas (0,5 ou 0,6 % sur UC) mais ensuite un surcroît de frais de gestion sur ETF de 0,1 % (Puissance Selection) à 0,3 % (placement direct vie). Or, gérer des ETF en UC ne coûte évidemment pas plus cher ; c’est juste que, contrairement à un fonds actif, l’assureur vie n’a pas sa rétrocommission, alors il compense en prenant ces frais de gestion supplémentaire.

- je suis effaré par les fonds euros avec des frais de gestion variables, avec des affichages du type "0,7 à 3 %". Ca varie de 0,7 à 3 % en fonction de quoi, le fait du prince ? Sur spirit2, c’est "fds euro Nouvelle génération 3,13 % nets (2 % frais de gestion)". Donc en fait ils ont un rendement similaire à d’autres, mais en se mettant 2 % dans la poche ? La palme revient à Euroflex : seulement 1 % net en 2023 mais 4% max de frais de gestion !

- le coût de la part d’ETF est à prendre en compte, car un coût élevé fait une marche élevée pour faire des versements ultérieurs. Certains ETF ont une part à 8 €, d’autres à 800 €, ça fait une grosse différence. (EDIT : non, d’après les réponses ci-dessous : on peut acheter des parts d’UC à virgule).

Bon, au total, si on essaie de trouver un bon contrat d’AV avec un bon fonds euro + un bon ETF en minimisant les frais, il semble ressortir comme short list :

Lucya Cardif

fds euro général 3,00% nets (avec 0,7 % frais de gestion) (+ prime 200 € si >=5000 € et UC >= 30 %).

UC ETF (frais de gestion 0,6 %) avec :

IE00BFNM3J75 iShares MSCI World ESG Screened UCITS ETF USD (Acc) Frais 0,20 % encours 2236 M capitalisant part 8,60 €

et/ou LU1781541179 XETRA Amundi MSCI World V UCITS ETF Acc Frais 0,12 % encours 5087 M$ capitalisant Part 18,2 USD

Linxea Spirit2

Rdt 2023 fds euro Nouvelle génération 3,13 % nets (2 % frais de gestion)

UC avec frais de gestion0,5 % :

IE000BI8OT95 MWRD Amundi MSCI World UCITS ETF DR USD Acc Frais 0,12 % encours 2219 M$. Capitalisant Part 125,41 USD Perf non disponible (récent).

Generali Puissance Sélection Assurance vie sur Assurancevie.com

Fds euro Netissima rdt 2023 3,10 % nets (0,75 % frais de gestion) + bonus jusqu’à 1,02 % si UC>60%

UC ETF Frais de gestion 0,7 % avec

IE00B4L5Y983 EUNL (SWDA ?) iShares Core MSCI World ETF USD Acc Frais 0,2 % Encours 60 000 M€ Part 92 € Capitalisant Perf 3 ans 39,09 %

Avez-vous un avis ou une recommandation ?

EDIT : J’ai corrigé plusieurs fois cette liste car j’avais rencontré les problèmes suivants lors de mes recherches :

- chez Linxea, quand on est sur la page de Linxea Zen (par exemple), on clique sur "découvrir les supports", puis on clique sur "ETF". Le lien amène sur une page qui s’appelle "Supports disponibles sur Linxea Zen > ETF Linxea Zen". Logiquement, on s’attend à voir la liste des ETF disponibles sur Linxea Zen. Sauf que cette liste ne limite pas du tout aux supports disponibles chez Linxea Zen ni aux ETF ! Il faut, en plus, sélectionner le fonds "Linxea Zen" puis cocher "ETF". Malgré l’intitulé de la page, on est devant une liste qui n’est pas spécifique à ce fonds. Je trouve cette interface trompeuse puisque la liste est bien plus large que ce que l’intitulé de la page laisse croire.

- chez Assurance-vie.com, une recherche sur le mot clé "world" ne ramène pas tous les ETF monde. Il faut aussi essayer avec "wld" car certains ont cette abbréviation dans leur nom.

Normalement, cette liste est bien à jour au 19/05/2024 !

Dernière modification par Bernard2K (19/05/2024 10h01)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “assurance-vie : quel contrat d'assurance-vie choisir ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 2 | 2 822 | 13/12/2012 09h16 par julien | |

| 151 | 52 726 | 18/04/2021 14h40 par NicolasV | |

| 35 | 13 107 | 30/01/2020 18h08 par julien | |

| 29 | 11 194 | 26/02/2024 11h04 par Overlord | |

| 29 | 8 043 | 19/11/2023 22h55 par Nicofil | |

| 309 | 137 783 | 26/02/2022 18h46 par MilfordSound | |

| 27 | 4 178 | 08/04/2021 15h37 par christian75 |