Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#2726 04/01/2017 18h47

- corran

- Membre (2016)

Top 10 Portefeuille

Top 50 Actions/Bourse

Top 5 Crypto-actifs

Top 20 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 679

Hall of Fame

Hall of Fame

Geronimo a écrit :

Les 4,3 milliards de vente sont des ventes en ligne ou des ventes à des membres SYW ? De ce que j’ai compris, les deux périmètres peuvent être très différents…

C’est très certainement le volume d’affaires

Autant dire que le CA enregistré par Sears est très inférieur (et les points versés certainement supérieurs au CA enregistré sur la commission d’affiliation)

![]() Hors ligne

Hors ligne

#2727 04/01/2017 18h50

- Geronimo

- Membre (2012)

Top 50 Année 2024

Top 50 Année 2023

Top 50 Expatriation

Top 20 Actions/Bourse

Top 20 Monétaire

Top 20 Invest. Exotiques

Top 10 Entreprendre

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT - Réputation : 644

On ne sait pas ce qui est du CA et ce qui est du volume d’affaires, et on ne sait pas si c’est uniquement la part en ligne ou si ça inclut aussi des ventes faites en magasin à des clients membres SYW.

![]() Hors ligne

Hors ligne

#2728 04/01/2017 19h04

- BulleBier

- Membre (2013)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Vivre rentier

Top 20 Actions/Bourse

Top 50 Crypto-actifs - Réputation : 415

C’est le volume d’affaires effectué en utilisant des points SYW. le revenu pour Sears dépend de la part de ventes lorsque Sears est le marchand.

Jef44, je ne comprends pas comment vous pouvez calculer le point mort de SYW. Je pense que l’on a pas assez d’informations.

Sur le modèle d’affaires, je pense que SYW facture les points que le marchand veut émettre pour attirer le client.

Quelques fois Sears est le marchand de SYW, autre fois c’est un restaurant comme dans l’exemple. Mais on a pas assez d’information. Une commission de rapporteur d’affaires est logique.

Sur les entités non guarantor, il y a Sears Re et Sre, et je pense home services qui sont intéressantes.

![]() Hors ligne

Hors ligne

3 #2729 05/01/2017 12h24

3 #2729 05/01/2017 12h24

- Q2000

- Membre (2011)

Top 50 Actions/Bourse - Réputation : 146

Q2000 a écrit :

BulleBier a écrit :

Petit jeu de maths; a ce rythme, combien restera t’il de magasins en 2020?

Ainsi j’observe une acceleration dans la fermeture des Kmarts et la liquidation de l’inventaire (via gros discount). Comme disait l’autre "on a jamais été aussi proche de la fin" :-)

j’avoue cependant que cette liquidation en slow-motion met à rude épreuve les qualités de patience de chacun..

bref, on voit que en 1 à 3 ans à ce rythme les entités opérationnelles seront modestes

Cette acceleration me parait confirmé par:

[…]

La fermeture des magasins me semble rationnelle

=> focus sur tous les baux court terme et préservation des 581 baux long terme (>25 ans) qui sont des quasi-propriétés

Ainsi en 2016

- les fermetures de Kmarts ont concernés quasi-uniquement les KMART avec des baux court-terme

- en 1 an Lampert devrait tordre le cou aux derniers 130 KMART avec baux court terme

[…]

Q3 2016

https://www.investisseurs-heureux.fr/up … 3_2016.jpg

bon, apres la fermeture de 70 magasins au Q4, annonce de 150 fermutures au Q1 (108Kmarts / 42 Sears) soit 10% du parc restants

Sears is closing 150 stores - AOL Finance

je vous laisse juger ou non de l’acceleration..

recap des dernières news en vrac:

- pret ESL jusqu’à 500M€ le 4/01 à Sears en attente de la vente d’un portefeuille de biens immo.. (supense: à quel prix? combien de bien? lease ou proprités? structuration? à qui? etc..)

Communiqé 4 Janvier a écrit :

The Loan Facility is intended to provide the Company with additional liquidity to fund its operations while it initiates a process to market and sell a portfolio of its real estate assets, the proceeds of which would primarily be used to repay outstanding indebtedness

=> il s’agit du second pret en 10jours

si ça permet de bien prendre le temps pour bien vendre /struturer le deal KCD & SHS et le deal immo. ça me va… à suivre

- pret ESL à SRG (bizarre..)

- fonds pension splité en 2 le 1/12

je trouve qu’il souffle un vent de défaitisme ici:

attendons que la partie soit finie (il y en a pour peut etre pour longtemps -hélas!- à jouer d’ailleurs) avant de se moquer des abrutis qui ont investis dans Sears alors qu’ils avaient pas vu que les Comp Sales et l’ebitda étaient horribles et que les fonds propres sont négatifs..

D’ailleurs le RDV intermédaire entre pro/anti pourrait etre lors d’une annonce sur KCD/SHS & le deal immo…

IH : inutile d’être véhément. Personne ne se moque et n’a parlé "d’abrutis".

![]() Hors ligne

Hors ligne

#2730 05/01/2017 12h33

- Pryx

- Membre (2013)

Top 50 Actions/Bourse

Top 50 Immobilier locatif - Réputation : 233

Bonjour Q2000;

Quelles est pour vous la raison du split par 2 du fonds de pension ? A quoi cela sert ?

Merci pour votre retour;

Pour le reste je trouve cela plutôt positif.

Le 1er prêt n’est pas un prêt mais plutôt une autorisation de crédit (facilité de caisse)de ce que j’ai compris.

Mais l’idée est la même.

J’ai voulu en prendre sous 8 mais j’ai été (encore une fois) trop gourmand.

Dommage.

![]() Hors ligne

Hors ligne

#2731 05/01/2017 12h49

- Q2000

- Membre (2011)

Top 50 Actions/Bourse - Réputation : 146

pour le split du fond de pension, j’ai un peu regardé (ie. google avec des mots du genre split pension plan pbgc)

cela semble à chaque fois accompagner une "corporate action" ou dans certains cas une restructuration de la boite (du type: bad bank / good bank on dirait) http://www.actuaries.org/IACA/Colloquia … iebold.pdf

mais cela peut peut-etre etre aussi non significatif, immaginons que Home Services est splitté avec 10 employés qui faisaient partie du Plan. J’imagine que peut etre ils partiraient avec leur bout du fond (actif/passif) ?

=> j’ai essayé de voir au moment du spinnof de SHOS mais j’ai rien trouvé sur un split du fond à ce moment

bref, j’en sais rien!

Sinon, dans l’accord avec le PBGC de mars, il y avait des clauses qui déclenchaient des actions de "ring fence" des actifs KCD et immo si la capi tombé sous le billion. Comme ces des actifs en cours de vente ou peut etre servant de collateral au pret ESL (immo), il y a peut etre des discussions en cours avec le PBGC..

![]() Hors ligne

Hors ligne

#2733 05/01/2017 13h03

- Youplaboum

- Membre (2012)

- Réputation : 92

@Q2000 : dixit Serge, la saisie des biens quand la capi passe sous le milliard c’est uniquement dans le cas où Sears ne remplit plus ses obligations par rapport au fonds de pension ( ne paie pas son dû ). Comme Sears paie toujours, ce n’est pas à l’ordre du jour.

(Oui, tjr actionnaire de Sears, et tjr membre IF).

The only real failure is the failure to try.

![]() Hors ligne

Hors ligne

3 #2734 05/01/2017 13h57

3 #2734 05/01/2017 13h57

- Aelthen

- Membre (2011)

Top 50 Crypto-actifs - Réputation : 138

News: accord avec Black & Decker pour Craftman

- Stanley Black & Decker to develop, manufacture and sell Craftsman-branded products in non-Sears Holdings channels

- Sears Holdings to continue sourcing and selling Craftsman-branded products in all its retail channels under perpetual license agreement

- Agreement consists of $525 million cash payment at closing, $250 million at end of year three, and annual payments to Sears Holdings of between 2.5% and 3.5% on new Stanley Black & Decker sales of Craftsman products through year 15

De mémoire, on parlait initialement d’un deal à 2 milliards pour craftman, non ?

La, on est plutôt à 775 millions, mais

--> Sears continue à vendre les outils craftman

--> Sears va toucher des royalties

--> C’est Black & Decker qui va maintenant fabriquer les outils craftman, ce qui risque de redorer le blason de la marque (qui souffrait d’une forte diminution de qualité car fabriqué en Chine depuis quelques années)

Ca me parait un bon compromis, en sachant qu’il reste Kenmore, Diehard et Home service à monétiser (en plus de l’immobilier).

![]() Hors ligne

Hors ligne

#2735 05/01/2017 14h15

- Thomas

- Membre (2010)

- Réputation : 154

Craftsman "seule" est vendue pour l’équivalent de la market cap de SHLD d’il y à quelques jours….Et Sears va continuer à la distribuer, va encaisser des royalties, et va bénéficier d’innovation produits financées par Black & Decker en plus d’un rayonnement national (et international) probablement plus important que le réseau de magasins Sears.

Je suis d’accord avec Aelthen, ca me parait être un compromis intéressant.

investment in knowledge pays the best interest

![]() Hors ligne

Hors ligne

#2736 05/01/2017 14h35

- JeromeLeivrek

- Membre (2012)

Top 50 Portefeuille

Top 20 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Banque/Fiscalité

- Réputation : 720

Hall of Fame

Hall of Fame

Si jamais il devait y avoir faillite, ça la repousse d’au moins 6 mois.

Le taux d’emprunt de titres SHLD étant de 38 % (!) les shorts devraient se racheter, sinon je ne comprends rien au marché (ce qui ne serait pas la première fois et qui ne prouve rien, soit dit en passant) !

Blog : Le projet Lynch.

![]() Hors ligne

Hors ligne

#2737 05/01/2017 14h39

- parentier

- Membre (2013)

Top 50 Expatriation - Réputation : 108

Certains vont se racheter, d’autres vont se mettre à vendre parce qu’il s’agit juste d’un soubresaut du presque-mort et que l’action devrait baisser inéluctablement jusqu’à la faillite, dans six mois donc.

Bref, je ne suis pas certain que cela ait un gros impact.

A mon grand dam

![]() Hors ligne

Hors ligne

1 #2738 05/01/2017 14h44

1 #2738 05/01/2017 14h44

- Caskman

- Membre (2013)

- Réputation : 52

Je ne crois pas qu’il ait dit que Sears ferait faillite dans 6 mois mais que ça repoussait la faillite de 6 mois. Ce n’est pas pareil…

Perso, tant que le cash burn se maintient, je ne vois pas trop où est la bonne nouvelle. Il me semble que Berkowitz avait parlé de 2 milliards pour Craftman, mais je n’arrive pas à retrouver l’info…

parrainage Bourse direct, binck, boursorama, fortuneo possibles

![]() En ligne

En ligne

1 #2739 05/01/2017 14h55

1 #2739 05/01/2017 14h55

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Caskman a écrit :

Perso, tant que le cash burn se maintient, je ne vois pas trop où est la bonne nouvelle. Il me semble que Berkowitz avait parlé de 2 milliards pour Craftman, mais je n’arrive pas à retrouver l’info…

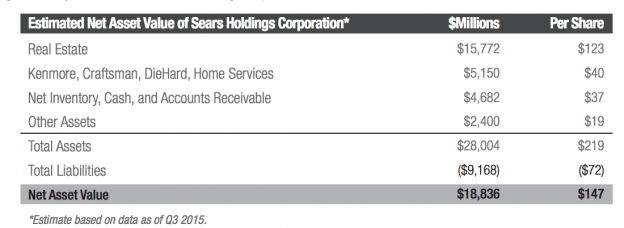

$5 Md pour les quatre marques :

Sears fait +10% en pré-ouverture.

![]() Hors ligne

Hors ligne

#2740 05/01/2017 15h06

- Pryx

- Membre (2013)

Top 50 Actions/Bourse

Top 50 Immobilier locatif - Réputation : 233

Aelthen a écrit :

News: accord avec Black & Decker pour Craftman

- Stanley Black & Decker to develop, manufacture and sell Craftsman-branded products in non-Sears Holdings channels

- Sears Holdings to continue sourcing and selling Craftsman-branded products in all its retail channels under perpetual license agreement

- Agreement consists of $525 million cash payment at closing, $250 million at end of year three, and annual payments to Sears Holdings of between 2.5% and 3.5% on new Stanley Black & Decker sales of Craftsman products through year 15De mémoire, on parlait initialement d’un deal à 2 milliards pour craftman, non ?

La, on est plutôt à 775 millions, mais

--> Sears continue à vendre les outils craftman

--> Sears va toucher des royalties

--> C’est Black & Decker qui va maintenant fabriquer les outils craftman, ce qui risque de redorer le blason de la marque (qui souffrait d’une forte diminution de qualité car fabriqué en Chine depuis quelques années)

Ca me parait un bon compromis, en sachant qu’il reste Kenmore, Diehard et Home service à monétiser (en plus de l’immobilier).

Entre 2.5% et 3.5% on new Stanley Black & Decker sales of Craftman products through year 15.Cela me parrait plutôt intéressant si sur les 25 Mds de Vente 5% sont des produits craftman soit 1 Mds ca représente 250 à 350 Millions par an… Reste à savoir combien de temps cela est prévu.

Edit : Idiotie de ma part, 25 à 30 Millions par an. C’est forcément beaucoup moins intéressant ![]()

Les 250 Millions "at the end of year three" c’est dans longtemps par contre…

Si B&D vend ailleurs que SHLD il est probable que cela augmente encore la baisse des ventes, car je pense que certains clients ne venait chez SHLD que pour ce genre de produits, si ils peuvent les trouver ailleurs…

Cette nouvelle confirme ma sensation que SEARS n’existera bientôt plus en tant que retailler physique tel qu’il existe depuis de nombreuses années.

Intéressante transformation en tout cas.

Malgré mes pertes je remercie Serge pour m’avoir intéressé au sujet que je trouve vraiment passionnant.

Dernière modification par Pryx (05/01/2017 15h26)

![]() Hors ligne

Hors ligne

#2741 05/01/2017 15h16

- parentier

- Membre (2013)

Top 50 Expatriation - Réputation : 108

Pryx vous vous trompez d’un facteur 10 pour les royalties

A mon grand dam

![]() Hors ligne

Hors ligne

#2742 05/01/2017 15h25

- Pryx

- Membre (2013)

Top 50 Actions/Bourse

Top 50 Immobilier locatif - Réputation : 233

C’est exact, je corrige…

![]() Hors ligne

Hors ligne

#2743 05/01/2017 15h41

- Aelthen

- Membre (2011)

Top 50 Crypto-actifs - Réputation : 138

Quelques précisions et news complémentaires viennent de tomber…

C’était déjà annoncé, mais je ne sais plus si on en a parlé ici : fermeture de 150 magasins non-profitables (109 Kmart et 41 Sears)

Une info intéressante par contre:

While these stores collectively generated about $1.2 billion in sales over the past 12 months, they generated an Adjusted EBITDA loss of approximately $60 million over that same period. We expect to generate a significant amount of cash from the liquidation of the inventory and related assets of these stores.

Donc 60 millions d’EBITDA en plus / an après les fermetures ?

De plus, concernant la vente de craftman:

The company has entered into an agreement to sell its Craftsman business for $525 million at closing, $250 million in three years, together with use of a perpetual license for the Craftsman brand, royalty free for 15 years, and a 15-year royalty stream on all third-party Craftsman sales to new customers that could yield several hundred million dollars more over time.

Les royalties pourraient donc rapporter plusieurs centaines de millions sur 15 ans

Concernant le prêt récent d’ESL:

As announced on December 29, 2016, Sears Holdings has obtained a secured standby letter of credit facility from certain affiliates of ESL Investments, Inc., issued by Citibank, N.A., of up to $500 million. In addition, we have entered a $500 million real estate backed loan, secured by real estate properties valued at over $800 million, against which an initial draw of approximately $320 million has been made. These actions will provide additional liquidity and flexibility as we work to close the asset sales previously referenced.

Le prêt était probablement un moyen facile d’avoir des liquidités le temps de boucler les multiples transactions en cours.

Des transactions immo importantes sont à prévoir:

Further, our Board of Directors has established a Special Committee to market certain real estate properties with the goal of raising over $1 billion. We have already identified diverse transaction opportunities to further unlock value and increase liquidity and expect the Special Committee will engage external advisors to help us market these properties over the next several months.

1 milliards de vente, ça va encore repousser la faillite de 6 mois ![]()

Concernant le Q4:

Sales have continued to be challenging during the quarter to date. Same store sales at Sears and Kmart for the first two months of Q4 have declined in the range of 12-13%. We have continued to manage inventory and costs closely and our current quarter to date Adjusted EBITDA performance is largely in line with last year, despite the sales declines.

![]() Hors ligne

Hors ligne

#2744 05/01/2017 16h09

- Pryx

- Membre (2013)

Top 50 Actions/Bourse

Top 50 Immobilier locatif - Réputation : 233

Sears a surtout le droit d’utiliser la marque sans en payer pendant 15 ans !

C’est une bonne chose.

![]() Hors ligne

Hors ligne

#2745 05/01/2017 17h09

- Lazard

- Membre (2014)

- Réputation : 73

60 millions d’ajusted EBITDA loss pour 150 magasins, ça me paraît être très peu.

Je me demande si E.Lampert ne refuserait pas de fermer les magasins les moins profitables sous prétexte qu’ils se trouvent à des emplacements stratégiques (notamment pour les ventes online).

![]() Hors ligne

Hors ligne

#2746 05/01/2017 17h56

- Pryx

- Membre (2013)

Top 50 Actions/Bourse

Top 50 Immobilier locatif - Réputation : 233

60 Millions d’ajusted Ebitda pour 1.2 Mds de Ventes.

On sacrifie 4.77% du CA 2015 pour 7% de la perte sur Ajusted Ebitda 2015 . C’est plutôt dans le bon sens non ?

Après c’est vrai que c’est pas hyper significatif.

![]() Hors ligne

Hors ligne

#2747 05/01/2017 18h44

- Zera

- Membre (2014)

Top 50 Actions/Bourse

Top 20 SIIC/REIT

- Réputation : 291

Peut être une histoire de bail.

De mémoire, 80% des baux se terminaient horizon 2018.

Il ferme peut être que les magasins où il peut rompre le bail sans pénalité.

![]() Hors ligne

Hors ligne

#2748 05/01/2017 19h32

- NicoZ

- Membre (2012)

Top 50 Vivre rentier - Réputation : 38

Les 250MUSD qu’ils vont recevoir d’ici fin 2019 / début 2020 correspondent à des échéances de dette.

Même si c’est dans longtemps, on sait déjà à quoi l’argent va servir.

![]() Hors ligne

Hors ligne

#2749 05/01/2017 19h48

- BulleBier

- Membre (2013)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Vivre rentier

Top 20 Actions/Bourse

Top 50 Crypto-actifs - Réputation : 415

C’est étrange que les magasins qu’il vend représentent des pertes faibles au vu de l’ensemble. Je ne peux pas croire que les pertes soient également réparties. Il doit y avoir des pertes plus importantes dans d’autres magasins ailleurs. Peut être les baux. En tout cas la thèse maintenant est celle de pryx; vente de tous les actifs pour soutenir les pertes le temps de fermer 80% des magasins. La thèse de la NAV ne vaut plus je pense.

![]() Hors ligne

Hors ligne

#2750 05/01/2017 20h14

- JeromeLeivrek

- Membre (2012)

Top 50 Portefeuille

Top 20 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Banque/Fiscalité

- Réputation : 720

Hall of Fame

Hall of Fame

JeromeLeivrek a écrit :

Si jamais il devait y avoir faillite, ça la repousse d’au moins 6 mois.

Le taux d’emprunt de titres SHLD étant de 38 % (!) les shorts devraient se racheter, sinon je ne comprends rien au marché (ce qui ne serait pas la première fois et qui ne prouve rien, soit dit en passant) !

Bon ben je ne comprends rien au marché. Pour emprunter à 38 % il faut vraiment être sûr que Sears va faire faillite dans moins de deux ans sinon c’est la perte assurée. Et si c’est dans un an, les shorts ne font que +50 %, en prenant un gros risque.

Blog : Le projet Lynch.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “sears : groupe de distribution américain”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 55 | 31 096 | 02/11/2020 12h40 par PoliticalAnimal | |

| 6 | 2 549 | 23/08/2022 19h22 par vbvaleur | |

| 1 | 1 168 | 05/11/2016 23h06 par JeromeLeivrek | |

| 69 | 23 990 | 04/12/2022 18h04 par Oblible | |

| 8 | 4 049 | 22/06/2021 15h57 par bibike | |

| 13 | 3 972 | 15/04/2021 19h12 par Ledep | |

| 7 | 2 564 | 01/06/2017 18h49 par stanny |