5

5  7 #1 21/01/2020 18h54

7 #1 21/01/2020 18h54

- maxicool

- Membre (2013)

Top 10 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1547

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

je cogite depuis quelques mois un projet d’investissement en SCPI au sein d’une SCI IS.

Vous avez peut-être vu/lu mes multiples questions à ce sujet sur le forum…

--

QUELS SONT LES OBJECTIFS DE CE PROJET ?

Il y en a plusieurs (et consécutifs les uns par rapport aux autres) :

1/ Par ce montage, ne pas impacter notablement notre capacité d’emprunt.

2/ Conserver notre capacité d’emprunt pour d’autres placements (actions, foncières…).

3/ Pouvoir compléter cet investissement initial par d’autres (immeuble en direct).

4/ A échéance N+12, être salarié de la SCI (au salaire minimal) pour obtenir les derniers trimestres nécessaires pour avoir une retraite sans décote (et avoir une couverture sociale).

5/ La même chose pour Madame (différence d’âge entre nous : 6 ans)

6/ La SCI versera à terme des dividendes (comme complément de retraite)

7/ Les SCPI n’ont pas vocation à être vendues, mais seront cédées en nue-propriété à nos enfants (optique de transmission en profitant de la franchise d’impôt de 100K tous les 15 ans)

8/ Impliquer Madame (qui s’intéresse très peu aux finances et à l’investissement en général)

--

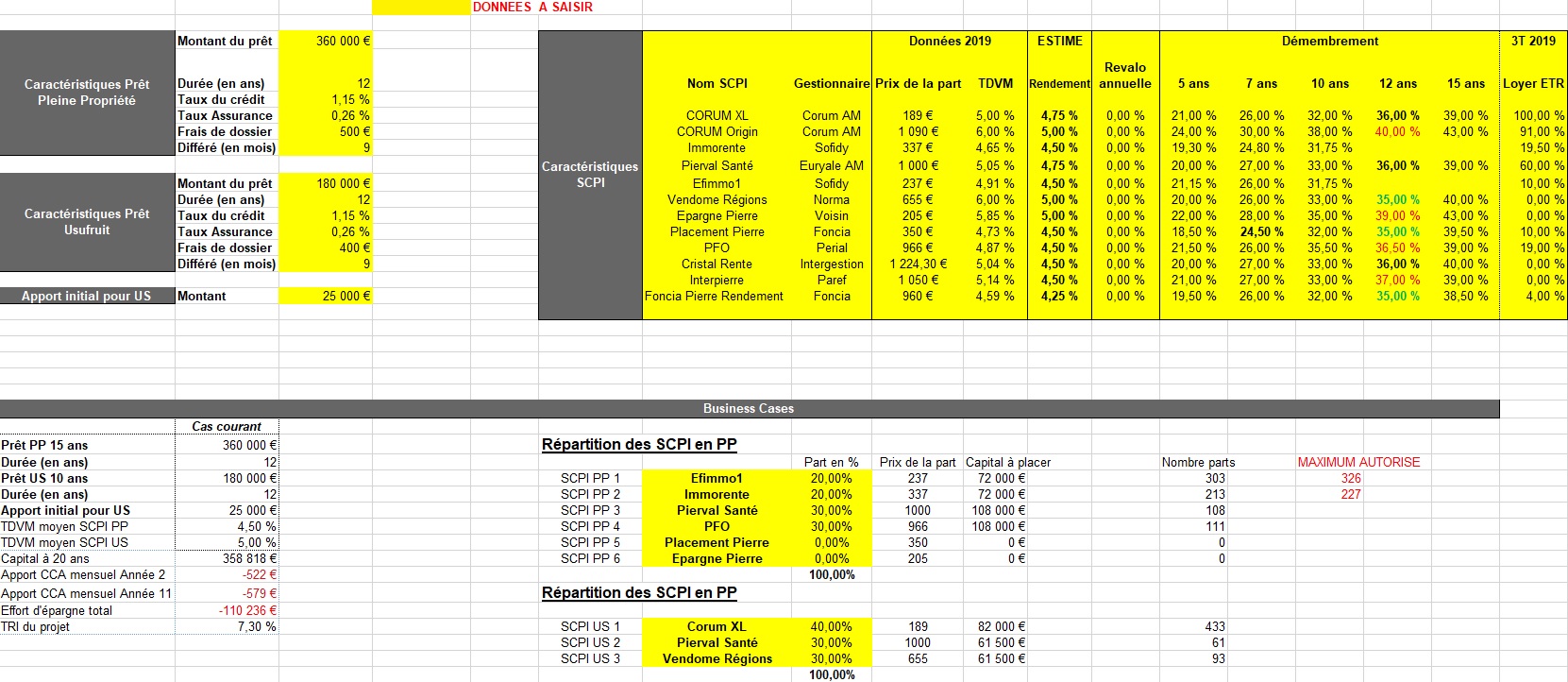

QUEL CHOIX DE SCPI EN PLEINE PROPRIETE ?

Pour commencer ce portefeuille, je souhaite plutôt privilégier des SCPI « classiques » et « anciennes ». Ce qui facilitera, sans doute, l’obtention des prêts.

Efimmo1 (Sofidy)

Pas mal de bien acquis depuis longtemps, ce qui pourrait représenter, à l’avenir, des plus-values potentielles. Petite diversification à l’étranger plutôt intéressante pour diminuer l’IS. Un endettement en hausse depuis quelques années (à mon avis, une bonne idée de profiter des taux d’emprunt bas, un effet de levier qui devrait être positif) : 19,2% actuellement à un taux moyen de 1,96% (sur une durée moyenne de 9 ans et 7 mois).

Un résultat comptable à la hausse depuis 2016, le dividende distribué est inférieur au Résultat Comptable depuis 2016.

Bref, une SCPI classique pour l’investissement en bureaux. A mon avis, pas de mauvaise surprise notoire à attendre.

PFO (Perial)

Résultat comptable en hausse depuis 2014. TOF en hausse également depuis 2014.

Dividende stable depuis 2014 et inférieur au résultat comptable depuis 2 ans.

Endettement de 13,60% (taux d’intérêt 1,20 %, sur une durée moyenne de 4,1 ans).

Une SCPI ancienne qui a fait ses preuves, détenant un patrimoine acquis sur une longue période (des plus-values potentielles ?).

Immorente (Sofidy)

Une SCPI de commerces que l’on ne présente plus.

Endettement de 14,1% (à un taux moyen de 1,82%) sur une durée moyenne de 9 ans et 6 mois.

Pierval Santé (Euryal)

Une SCPI plus jeune spécialisée dans le secteur de la santé, avec une diversification marquée vers l’étranger. Diversification des locataires (bien plus que Primovie, sa concurrente) et effet de levier (endettement de 11,79% fin juin 2019, au lieu de 9,41% fin mars 2019). En forte collecte toutefois.

La santé est en secteur qui devrait être porteur sur le long terme, la vacance est plus limitée sur ce type de biens. Euryal cherche surtout à acquérir des biens récents ou réhabilités par ailleurs.

Les baux sont de longue durée (> 12 ans), ce qui justifie son acquisition en US également.

---

LE PORTEFEUILLLE DE SCPI (PP et US).jpg)

LIEN.jpg)

LIEN

---

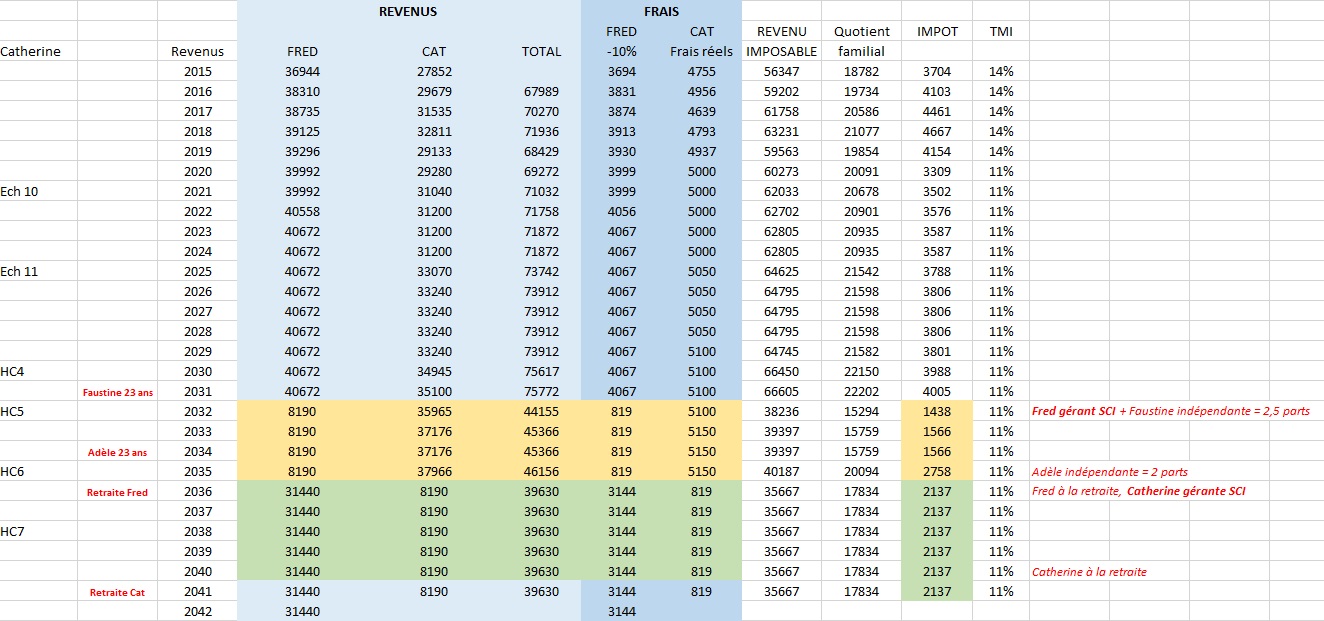

UNE PROJECTION A N+12 (« PRE-RETRAITE ») : ETRE SALARIE DE LA SCI

Actuellement, ME CONCERNANT :

Age minimum de départ à la retraite pour avoir une retraite à taux plein : 67 ans

Décote : 1,25% par trimestre manquant (5% à l’année)

Voilà ma situation actuelle :

- Petits boulots en étant étudiant : 5 trimestres

- 1993 – 2019 : 105 trimestres et 30 jours

- TOTAL : 110 trimestres et 30 jours

En 2019, 171 trimestres nécessaires pour les personnes nées à partir de 1970 pour une retraite à taux plein. Il me manque donc 60 trimestres et 60 jours, soit 15 ans et 60 jours.

171 trimestres atteints à 64 ans et 3 mois (le 01.04.2035)

> Simulation effectuée le 08-12-2019 : 2860 € brut (Indice 821)

J’imagine travailler comme enseignant jusque 2031 (60 ans) et être gérant de la SCI pendant environ 4 ans (jusque 03.2035).

Retraite de base :

- 5 trimestres validés en tant que salarié dans le privé pendant mes études

- 105 trimestres et 30 jours validés entre 09-1993 et 12.2019 (comme enseignant)

- 44 trimestres validés entre 01-2020 et 12-2030 (j’aurais alors 60 ans) dans l’EN

- 16 trimestres et 2 mois (+- 4 ans) comme gérant de SCI (salaire 12 000 € / an)

Privé : 8190 € (moyenne) x 50% x [(16+5+1)/171] = 526,84 € brut / an

Public (HC Ech 7) : 52715 € x 75% x 150/171 = 34704 € brut / an

TOTAL : 526,84 + 34074 = 34600 € brut / an = 2883 € brut / mois – 9,1% = 2620 € net / mois

Si 100% public EN = 52715 x 75% = 39536 € brut = 3294 € brut / mois – 9,1% = 2994 € net / mois

Perte de 375 € nets environ avec les 4 ans comme gérant de SCI.

Pour MA COMPAGNE,

- Petits boulots (2002) : 1 trimestre

- 2002 – 2018 : 65 trimestres et 30 jours

- 2019 : 4 trimestres

- TOTAL : 70 trimestres et 30 jours

En 2019, 172 trimestres nécessaires pour les personnes nées à partir de 1973 pour une retraite à taux plein. Il manque 101 trimestres et 60 jours, soit 25 ans et 60 jours.

Soit une retraite à taux plein à 66 ans et 7 mois (le 01.07.2042).

Simulation le 08-12-2019 : 2940 € brut (HC Indice 821)

2940 € brut – 9,1% = 2672 € net / mois = 32064 € / an

Enseignante jusque 2036 (60 ans), puis gérante de la SCI pendant 6 ans jusque 2042.

Privé : 8190 € (moyenne) x 50% x [(16+5+1)/171] = 526,84 € brut / an

Public (HC Ech 7) : 52715 € x 75% x 150/171 = 34704 € brut / an

TOTAL : 526,84 + 34074 = 34600 € brut / an = 2883 € brut / mois – 9,1% = 2620 € net / mois

Si 100% public EN = 52715 x 75% = 39536 € brut = 3294 € brut / mois – 9,1% = 2994 € net / mois

Perte de 374 € nets environ avec les 4 ans comme gérant de SCI.

Sachant que le calcul pour ma compagne est forcément erroné car elle est née en 1976, et donc impactée par la réforme des retraites actuelle.

Impossible d’être précis à l’heure actuelle…

---

ETRE GERANT DE SCI : LES BASES A CONNAITRE

J’avais ouvert un topic à ce sujet.

Je poste à nouveau les informations à ce sujet…

En 2019, la rémunération minimale pour valider un trimestre est de 1504,50 €.

Pourquoi ? Minimum 150 fois le SMIC (SMIC horaire brut : 10,03 x 150 = 1504,50 € / trimestre)

Dans une SCI IS, la rémunération du gérant est déductible du résultat fiscal.

- La rémunération relève du régime social des TNS (travailleurs non-salariés).

- Les cotisations sont prises en charge par la société.

- Statut d’indépendant, donc couverture sociale et cotisation pour la retraite.

- Pas de cotisation à l’UNEDIC, donc pas de droit au chômage.

- Statut relèvant de la Sécurité sociale pour les Indépendants : cotisation à la SSI (ex-RSI).

Cotisations pour la Sécurité sociale des Indépendants (ex RSI)

--

Quelles charges sur le salaire versé au gérant ?

Assurance maladie et maternité (sur la totalité du revenu professionnel) : entre 0% et 6,50%

Indemnités journalières (dans la limite de 202 620 €) : 0,85%

Retraite de base (dans la limite de 40 524 €) : 17,75%

Retraite de base (revenu au-delà de 40 524 €) : 0,60%

Retraite complémentaire (dans la limite de 37 960 €) : 7%

Retraite complémentaire (entre 37 960 € et 162 096 €) : 8%

Invalidité-décès (dans la limite de 40 524 €) : 1,3%

Allocations familiales (sur la totalité du revenu professionnel) : entre 0% et 3,10%

CSG / CRDS (à 100% + cotisations sociales obligatoires) : 9,70%

Formation professionnelle (sur la base de 40 524 €) : 0,25%

TOTAL : 46,45% (en prenant les valeurs maximales)

--

La rémunération nette retenue est la rémunération après frais professionnels de 10%.

Donc, le salaire minimal annuel est :

salaire minimal – 10% = 4 trimestres x 150 SMIC

90% = 4 x 150 x 10,03

Rémunération minimale = 4 x 150 x 10,03 / 90% = 6018 / 90% = 6686 € annuels NET

Rémunération brute ? Evaluation des cotisations à 46,45% de la rémunération perçue.

Soit 6686 + (6686 x 46,45 % = 3105,647) = 9 791,647 € bruts au minimum

Dans ce cas, le gérant valide 4 trimestres par an.

--

Cotisation à la SSI (ex-RSI)

- Montant RSI forfaitaire année 1 : 3 403 €

- Montant RSI forfaitaire année 2 : 3 348 € + solde de l’année 1

- Année 3 : calcul des cotisations sur la base de l’année 1 + solde de l’année 2

- Année 4 : calcul des cotisations sur la base de l’année 2 + régularisation des cotisations de l’année 3

- Année 5 : calcul des cotisations sur la base de l’année 3 + régularisation des cotisations de l’année 4

---

NOTRE SITUATION PATRIMONIALE ?

- RP (valeur 400K) remboursée totalement fin avril 2020

- Patrimoine du foyer (hors RP) : environ 400K

- Réparti comme suit : actions 93K - SCPI & REIT 53K - AV 174K - Monétaires 85K

J’imagine être dans les "bons dossiers" pour l’obtention des prêts (RP 100% remboursée, couple de fonctionnaires avec un peu de patrimoine). Donc, j’ai pour les simulations suivantes, j’ai pris des offres équivalentes à celles d’Yvan.

---

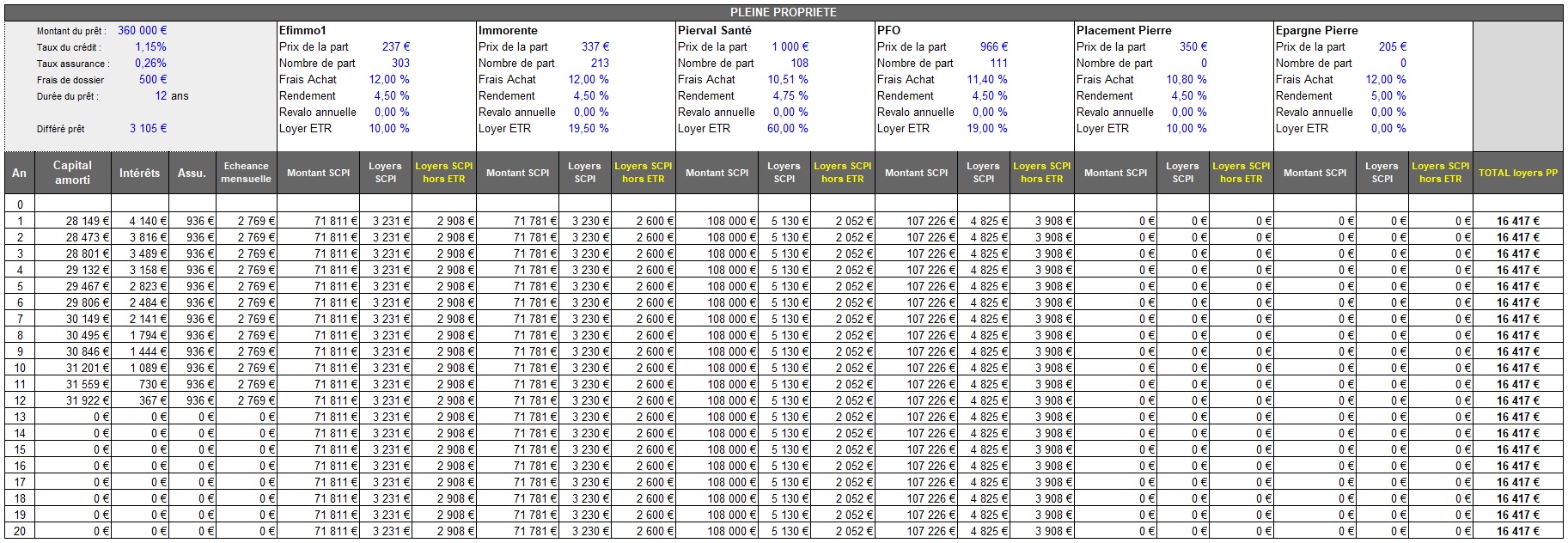

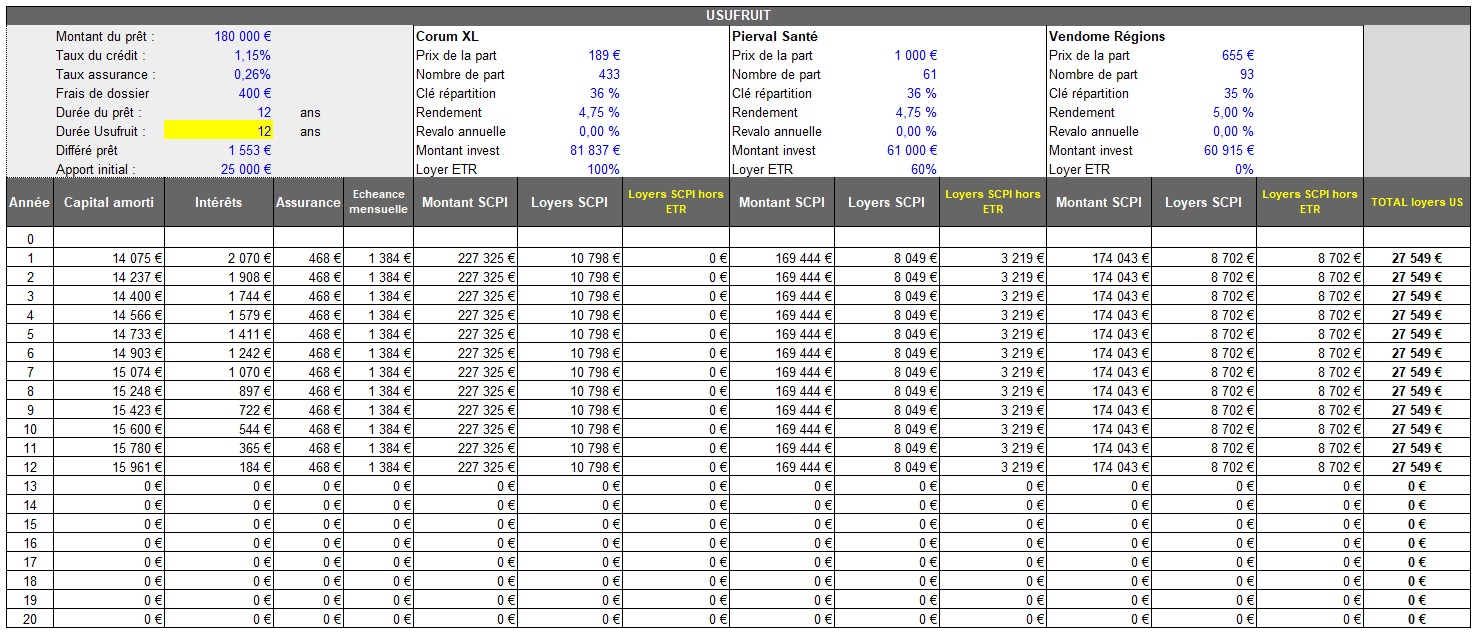

SIMULATION DE L’INVESTISSEMENT SUR 12 ANS

LIEN

LIEN

LIEN

J’ai pris des rendements minorés pour le calcul des Cash-Flow.

- Efimmo1 : 4,50%

- Immorente : 4,50%

- Pierval Santé : 4,75%

- PFO : 4,50%

- Corum XL : 4,75%

- Vendome Régions : 5,00%

Je n’ai pas inclus de revalorisation des parts de SCPI.

Logiquement, sur 12 ans, le cash-flow est négatif (à environ 500 € de l’année 2 à l’année 12).

Ca ne me dérange pas, car notre capacité d’épargne sera assez importante dès avril 2020 et sera en progression constante (avec l’évolution de carrière de ma compagne) comme le montre cette feuille Excel.

Cette feuille Excel n’inclut pas les éventuelles heures supplémentaires qui l’on pourrait effectuées et les éventuelles hausses de salaires (hausse du point d’indice) - on peut toujours rêver - que lon pourrait obtenir.

LIEN

Si cette simulation est validée, la SCI dégage alors en N+12 un flux de trésorerie mensuel de 1182 € (après imposition IS). Ce qui suffit à rémunérer le gérant de la SCI au minimum de ce qui est demandé pour valider un trimestre pour la retraite.

---

CRASH-TEST - ET SI LES RENDEMENTS CHUTAIENT DE 20% ?

Sur une durée courte de 12 ans et avec un cash-flow négatif, il faut être sûr de pouvoir assurer le remboursement des échéances si les rendements venaient à chuter.

J’ai donc simulé une chute de 20% des rendements en arrivant à :

- Efimmo1 : 3,60%

- Immorente : 3,60%

- Pierval Santé : 3,80%

- PFO : 3,60%

- Corum XL : 3,80%

- Vendome Régions : 4,00%.jpg)

LIEN.jpg)

LIEN.jpg)

LIEN.jpg)

Bien évidemment, le cash-flow devient très franchement négatif.

Il passerait alors à 1215 euros / mois. Cela correspond à l’échéance de notre prêt immobilier, que nous pouvions assurer sans souci. Nous sommes donc "couverts" contre une chute des rendements de -20%.

Même avec cette chute des rendements, le flux de trésorerie mensuel est de 937 € après IS et permet toujours de verser une rémunération au gérant (937 x 12 = 11 244 €, alors qu’il faut un minimum de 9791 € brut annuel pour la validation des trimestres).

---

Que pensez-vous de ce montage ?

Merci.

Dernière modification par maxicool (21/01/2020 21h00)

Mots-clés : court terme, gérant sci, sci is, scpi

Parrain : Dougs (comptabilité) - Saxobank - Epargnoo - LINXEA - Boursobank (FRVE9093) - Fortuneo (12662218) - Zen'Up - Alterna (CL00063088) - Bourse Direct (2019704537) - MeilleurTaux (FREDERIC163726)

![]() Hors ligne

Hors ligne