Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#426 02/05/2020 15h10

- jbds601

- Membre (2018)

- Réputation : 2

Oblible a écrit :

Il ne faut malheureusement jamais utiliser un courtier étranger pour des actions Françaises parce que ça se complique pour les déclarations fiscales pour les 30% prélevés, je ne sais pas du tout comment les gérer

Oups ![]() Mais je ne pense pas être le seul à faire ça quand même?

Mais je ne pense pas être le seul à faire ça quand même?

J’ai choisi Degiro car les SIIC ne sont pas elligibles au PEA. Je me suis donc replié sur un courtier "low cost" sans imaginer les conséquences fiscales à ce moment…

Je vais probablement fermer ce compte bientôt, vu les problèmes que ça créé pour la déclaration des impôts. Ou du moins, je vais arbitrer vers des ETFs capitalisant pour éviter les dividendes ![]()

M.erci pour la confirmation de la déductibilité des frais en case 2CA (je vais choisir l’imposition au barème en cochant la case 2OP) et pour mon choix de 2DC pour la déclaration des dividendes des SIIC.

Par contre, pour la case 2AB, je comprends différemment votre copié / collé ci dessous:

Oblible a écrit :

Crédit d’impôt sur valeurs étrangères

Les crédits d’impôts à déclarer ligne 2AB de la déclaration n° 2042 sont la contrepartie de la retenue à la source opérée sur les revenus des valeurs mobilières étrangères lorsque la convention conclue avec la France prévoit l’imputation de l’impôt retenu à l’étranger sur l’impôt français et lorsque l’établissement payeur de ces revenus est établi en France.

Les crédits d’impôt à déclarer ligne 8VL de la déclaration n° 2042 sont la contrepartie de la retenue à la source acquittée à l’étranger sur les revenus de valeurs mobilières encaissés à l’étranger (report de la déclaration n° 2047).

Il me semble que "l’établissement payeur" du dividende est bien une société Française (la SIIC ou peut être même l’Etat Français?) et mon cas me permettrait de cocher la case 2AB (et ne pas remplir 8VL). En effet, il me semble que DEGIRO touche un montant qui a déjà été prélevé du précompte à l’étranger, avant de simplement le redistribuer à son client (c’est à dire moi-même, dans ce cas). Est ce que je me trompe?

Source: Fiscalité rubrique "précompte", puis "Qu’est ce que le précompte à la source et quand est-il retenu ?"

DEGIRO a écrit :

Lorsque vous investissez dans des instruments financiers, les revenus distribués tels que des dividendes ou des coupons peuvent faire l’objet d’un précompte à la source. L’impôt est directement retenu et payé aux autorités fiscales du pays de résidence fiscale de l’émetteur. Cette forme d’imposition s’appelle une retenue à la source, elle est appliquée lors de distribution de dividendes et de coupons.

Le précompte à la source est généralement retenu par l’agent payeur de l’organisme payeur, mais la retenue à la source peut également avoir lieu plus haut dans la chaine des dépositaires. DEGIRO perçoit généralement le revenu sous forme de montant net, après déduction du précompte à la source.

Les taux de retenue à la source diffèrent selon le pays d’origine et la nature du revenu distribué.

![]() Hors ligne

Hors ligne

#427 02/05/2020 16h48

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

L’établissement payeur est le courtier ou la banque et non pas la société dont vous avez des actions et qui verse des dividendes.

Pour moi, crédit d’impôt chez un courtier étranger = 8VL

Impôts sur le revenu 2018 : barème progressif ou prélèvement forfaitaire unique pour les revenus du capital ? - nos-finances-personnelles.com

https://bofip.impots.gouv.fr/bofip/3777-PGP

Par établissement payeur, on entend, selon le cas, le débiteur des revenus ou la personne qui assure le paiement des revenus au bénéficiaire (CGI, art. 125 A). Il s’agit généralement du teneur du compte du bénéficiaire.

https://www.legifrance.gouv.fr/affichCo … odeArticle

Sont regardés comme établissements payeurs :

1° Les personnes ou organismes, y compris les caisses publiques, qui payent ou prennent à l’encaissement des coupons ou instruments représentatifs de coupons afférents à des valeurs mobilières ainsi que ceux qui achètent de tels coupons ou instruments déjà échus ou mis en paiement, ou qui s’entremettent dans leur négociation ;

2° Les personnes ou organismes qui payent des revenus de capitaux mobiliers, en l’absence de coupons ou d’instruments représentatifs de coupons ;

3° Les personnes et collectivités débitrices de revenus de capitaux mobiliers qu’elles payent, soit directement, soit par l’intermédiaire d’établissements situés hors de France s’il s’agit de sociétés ou collectivités françaises ;

4° Les sociétés visés à l’article 8 du code général des impôts, pour les revenus définis au 4 de l’article 79.

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() En ligne

En ligne

1 #428 02/05/2020 23h00

1 #428 02/05/2020 23h00

C’est étonnant qu’il n’y ai pas un tuto ou un fichier Excel d’un membre pour déclarer sur Degiro.

J’ai trouvé des infos sur internet pour essayer devous aider. Cela m’interesse aussi car j’ai un CTO Degiro mais refroidit par la paperasse.

L’article d’un forumeur "Mr Dividende"

Faire sa déclaration d’impôts avec Degiro - Etre Riche et Independant

Déclarer les gains d’un compte-titres ouvert à l’étranger | Améliorer sa culture financière pour mieux gérer son argent

InteractiveBrokers - Degiro : comment déclarer dividendes et plus-values d’un compte-titres étranger

Bon courage

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

5

5  5 #429 02/05/2020 23h35

5 #429 02/05/2020 23h35

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Il n’y a pas beaucoup de paperasse, il faut juste avoir les bonnes informations et savoir cocher les bonnes cases ![]()

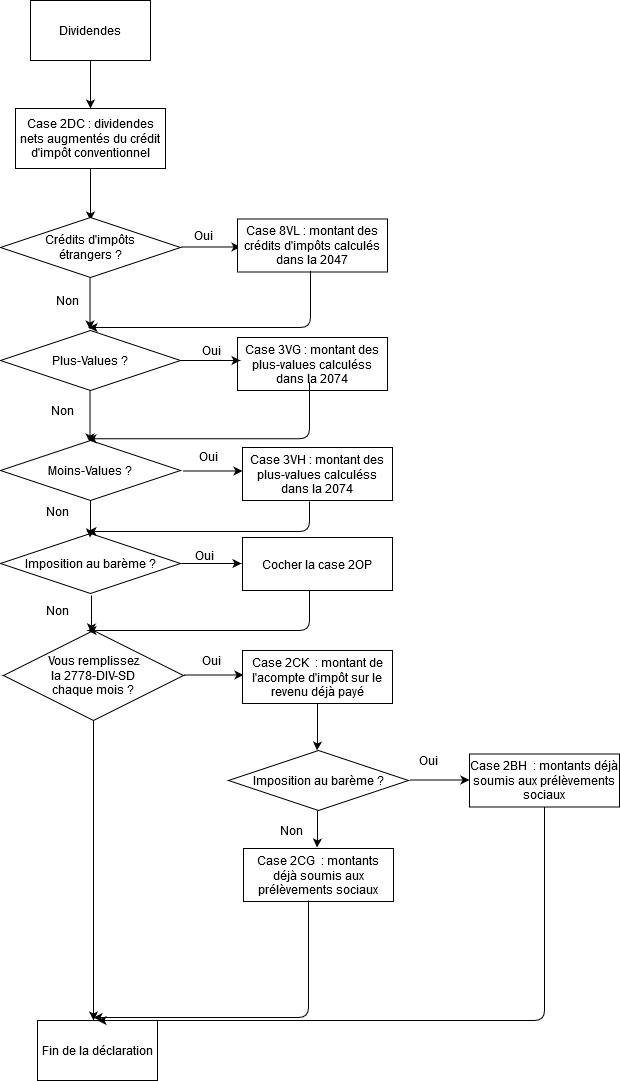

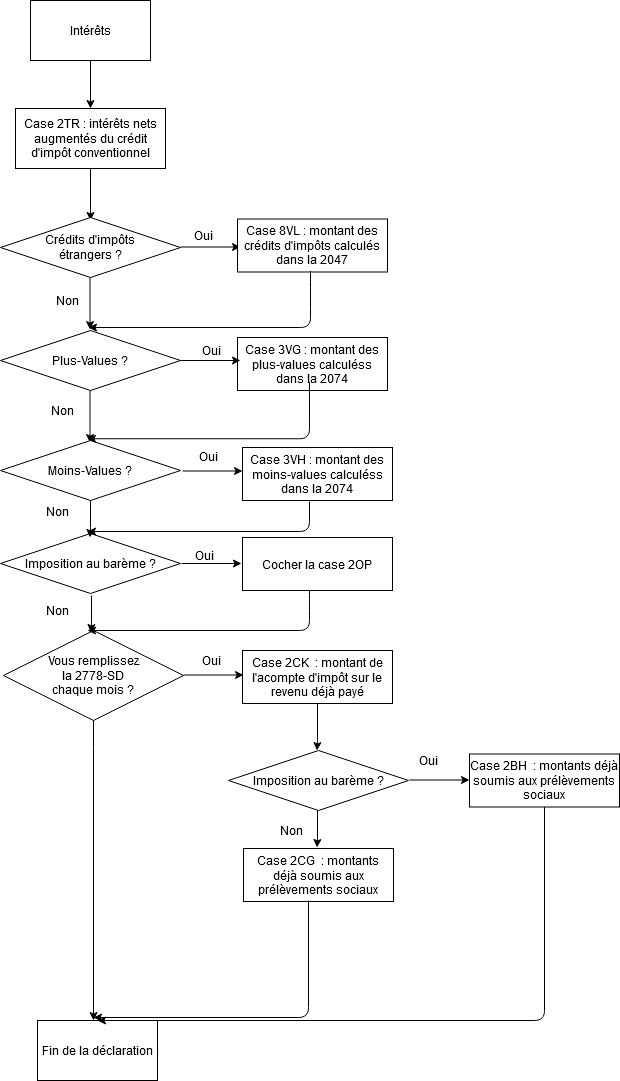

Si vous avez un CTO chez un courtier étranger, voici les cases à utiliser :

2DC : vos dividendes d’actions

2TR : vos coupons d’obligations

2CK : l’acompte d’IR que vous avez déjà versé, si vous faites la déclaration mensuelle 2778-xx-SD

2CG ( ou 2BH si vous optez pour le barème ) : les montants déjà soumis aux prélèvements sociaux, si vous faites la déclaration mensuelle 2778-xx-SD

3VG : vos plus-values

8VL : vos crédits d’impôt correspondant aux retenues à la source à l’étranger

Voici un lien intéressant :

Déclarer ses revenus d’un portefeuille Lynx ou IB | Le projet Lynch

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() En ligne

En ligne

#430 12/05/2020 18h50

- thierryb180381

- Membre (2019)

- Réputation : 2

Bonsoir,

Il y a un point que je n’ai pas compris malgré l’ensemble de ces liens : quand on décide de rester au PFU, on ne bénéficie pas de l’abattement des 40% sur les plus-value d’actions qu’elles soient françaises ou étrangères, ça c’est ok, mais du coup, qu’en est-il des dividendes d’actions US par exemple?

Amicalement.

![]() Hors ligne

Hors ligne

#431 12/05/2020 18h55

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Le but dur PFU est la "simplification", donc c’est 30% all-inclusive ![]()

PFU = pas d’abattement sur les PV, pas d’abattement sur les dividendes, pas de déduction des frais de garde ( case 2CA ).

Pour information, l’abattement sur plus-value est de 50% pour une détention entre 2 et 8 ans et de 65 % au-delà, si on choisit le barème.

Ce sont les mêmes règles que le dividende soit Français ou Américain.

Pour les dividendes US, s’il s’agit d’une action normale ( pas une MLP ) et si votre courtier vous a fait bénérficier du taux conventionnel :

Dividende brut de 100 ( case 2DC )

Prélèvement à la source US : 15 ( case 2AB si courtier Français, sinon case 8VL )

PFU : 30

=> Il vous reste 55 dans la poche et 15 à récupérer sous forme de crédit d’impôt.

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() En ligne

En ligne

11

11  5 #432 13/05/2020 17h30

5 #432 13/05/2020 17h30

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Pour un courtier basé à l’étranger, donc qui ne prélève pas lui-même les acomptes d’IR/PS.

J’ai essayé de résumer tout ce que j’ai appris ces derniers mois, n’hésitez pas à me corriger si vous voyez des erreurs :

Pour les coupons d’obligations et les intérêts :

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() En ligne

En ligne

1

1  1 #433 13/05/2020 17h44

1 #433 13/05/2020 17h44

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Désolé, j’avais omis de préciser que c’était pour un courtier étranger ![]()

wulfram a écrit :

Le montant à indiquer en 2DC est le montant des dividendes bruts, pas le net auquel on rajoute le crédit d’impôt conventionnel. (il faudrait également rajouter les PS si l’intermédiaire les prélève lui-même) Autant faire simple et se contenter d’indiquer qu’il faut renseigner le montant brut.

2DC n’est pas toujours le brut, surtout pour des dividendes étrangers, c’est la "base imposable" qui est composée du net + crédit d’impôt.

Exemple typique : les MLP Américains, ils subissent une retenue à la source de 37% mais le crédit d’impôt maximum dans la convention est de 15%

Base imposable au prélèvement au taux forfaitaire et aux prélèvements sociaux

En principe, la base imposable (colonne « Base imposable ») est constituée par le montant brut des revenus distribués,

sans déduction d’aucun frais ou charge. Il s’agit du montant perçu (après déduction de l’impôt prélevé à la source

dans l’État de source des revenus distribués) augmenté du crédit d’impôt tel qu’il est prévu par la convention fiscale

internationale (« crédit d’impôt conventionnel »). Pour plus de précisions sur les taux des crédits d’impôt conventionnels

applicables, il convient de se reporter à la convention fiscale internationale concernée.

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() En ligne

En ligne

#434 11/06/2020 10h44

- startteup

- Membre (2018)

- Réputation : 2

Pour le Danemark, comment traiter les dividendes de Degiro ?

bibike, le 01/06/2017 a écrit :

Concrètement je ne suis pas certain que le 27% prélevé par DeGiro corresponde à la véritable retenue Danoise, je crois comprendre que malgré l’absence de convention fiscale on peut être crédité du montant de la retenue danoise dans la limite de ce que l’on doit au fisc français….

Compliqué. Comprenez-vous le texte de la même manière ?

lien

Je comprends le texte de la même manière, j’ai donc mis un taux applicable de 37% (27/(100-27)) en ligne 204 de l’annexe 2047 afin de récupérer la totalité du montant prélevé "par Degiro" en crédit d’impôt. Mais cela me parait quand même très surprenant en l’absence de convention fiscale. Comment l’état français fait-il son beurre s’il me reverse la quasi-totalité de ce que je lui donne ? Suis-je complètement dans le faux ?

![]() Hors ligne

Hors ligne

#435 11/06/2020 11h03

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Vous avez peut être raison mais je pense que le crédit d’impôt est capé, il ne peut pas dépasser le montant de l’impôt dû, c’est à dire que la France ne va pas vous rembourser une partie de l’impôt prélevé au Danemark.

Il faut peut être mettre 30%, qui est le taux du PFU ?

DANEMARK

En l’absence de convention fiscale, des précisions sur

les modalités de détermination du crédit d’impôt attaché

aux revenus de source danoise imposés au Danemark

sont apportées au BOI-INT-CVB-DNK publié au

Bulletin Officiel des Finances Publiques-Impôts.

L’impôt prélevé au Danemark sur les revenus de source danoise, autres que les pensions, perçus par les personnes physiques ayant leur domicile fiscal en France au sens de l’article 4 B du CGI et les personnes morales soumises à l’impôt sur les sociétés en France, soit directement, soit indirectement au prorata des droits détenus dans des sociétés ou groupements relevant de l’article 8 du CGI, de l’article 8 bis du CGI et de l’article 8 ter du CGI et dont le siège social est situé en France, ouvre droit, à compter du 1er janvier 2009, à un crédit d’impôt, sous réserve toutefois que l’impôt danois prélevé à la source soit un impôt comparable à l’impôt dû en France par le contribuable.

Le montant de ce crédit est égal au montant de l’impôt effectivement acquitté au Danemark conformément à la législation danoise sur les revenus concernés. Il est imputable sur l’impôt dû en France au titre des-dits revenus majorés du montant de l’impôt prélevé au Danemark, dans la limite de l’impôt français dû au titre de ces revenus.

Cette mesure est instaurée à titre provisoire. Il y sera mis fin au plus tard au jour de l’entrée en vigueur d’une nouvelle convention en vue d’éliminer les doubles impositions liant la France et le Danemark.

Il sera admis que les actionnaires ou porteurs de parts d’OPCVM français percevant des revenus de source danoise (dividendes et intérêts) puissent imputer l’éventuel crédit d’impôt représentatif de l’impôt danois dans les mêmes conditions que s’ils avaient perçu directement ces revenus (CGI, art. 199 ter, II et art. 199 ter A).

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() En ligne

En ligne

#436 11/06/2020 11h30

- startteup

- Membre (2018)

- Réputation : 2

Je comprends aussi que le crédit d’impôt est capé par le montant que perçoit l’état Français (logique!), c’est-à-dire 30% du montant brut des dividendes, mais le prélèvement à la source danois n’est que de 27% du montant brut. L’état Français ne me donne donc pas d’argent. Le taux de 37% s’applique au montant net et correspond en fait au taux de 27% sur le montant brut. (La même différence qu’entre le taux de 17,7% et de 15% pour les US)

![]() Hors ligne

Hors ligne

#437 11/06/2020 11h56

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Dans ce cas je pense que vous avez juste ![]()

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() En ligne

En ligne

#438 25/06/2020 23h44

- Rl38

- Membre (2020)

- Réputation : 0

Bonjour à tous,

Nouveau venu sur ce forum (et nouveau sur les actions américaines également!), je me pose une question sur la fiscalité des dividendes versés par des REIT pour un résident français (je suis chez Boursorama).

J’avais lu et appris en lisant sur ce forum (notamment les messages de Oblible) et ailleurs que les USA retenaient 15% du dividende. Or j’ai l’impression que Boursorama m’en retient 30%; je sollicite votre expertise afin de savoir si c’est moi ou eux qui se trompe…

Le REIT EPR m’a versé 21,18€ de dividendes.

Je m’attendais à 21.18 x 15% soit 3,18€ de retenue (restent 18€)

Puis 18 x 17,7% soit les 3,18€ qui reviennent sous forme de crédit d’impôt.

Puis encore, au tire du PFU, 21.18€ x 30% = 6,35€ à payer

Or, après les avoir contacté, ils m’ont envoyé une pauvre ligne excel ou je lis:

Brut: 14,82€ (correspondant à une retenue de 21,18 x 30% et non 15% comme je le croyais), soit 6,35€

Crédit d’impot: 2,62€ (soit bien 14,82 x 17,7%)

Puis 5,21€ de PFU qui correspondraient à 30% x (14,82+2,62€)

Je suis conscient que les montants sont faibles, mais je ne veux pas partir sur de mauvaises bases, surtout qu’entre temps j’ai à nouveau investi en REIT.

Est-ce moi qui suis dans l’erreur?

Y’a t-il une subtilité fiscale qui m’échappe?

Boursorama est-il fiable d’habitude?

Merci d’avance

![]() Hors ligne

Hors ligne

1

1  1 #440 26/06/2020 08h10

1 #440 26/06/2020 08h10

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Rl38, le 25/06/2020 a écrit :

Le REIT EPR m’a versé 21,18€ de dividendes.

Je m’attendais à 21.18 x 15% soit 3,18€ de retenue (restent 18€)

Puis 18 x 17,7% soit les 3,18€ qui reviennent sous forme de crédit d’impôt.

Puis encore, au tire du PFU, 21.18€ x 30% = 6,35€ à payer

Or, après les avoir contacté, ils m’ont envoyé une pauvre ligne excel ou je lis:

Brut: 14,82€ (correspondant à une retenue de 21,18 x 30% et non 15% comme je le croyais), soit 6,35€

Crédit d’impot: 2,62€ (soit bien 14,82 x 17,7%)

Puis 5,21€ de PFU qui correspondraient à 30% x (14,82+2,62€)

Est ce que Boursorama vous a fait remplir le formulaire W-8BEN ? ( celui-ci permet d’appliquer le taux conventionnel de 15% )

Il faut tout simplement leur poser la question pourquoi ils retiennent 30% à la source et non pas 15%.

Je vous simplifie le calcul :

Dividende versé par la société = 100$

Retenue à la source = X% * 100$

Dividende Net = 100$ * ( 1 - X% )

Crédit d’impôt = 17,7$ * ( 1 - X% )

Base imposable = 117,7$ * ( 1 - X% )

PFU = 35,1$ * ( 1 - X% )

Dans la poche : 64,9$ * ( 1 - X% )

Si la retenue à la source est de 15%, il vous restera dans la poche

64,9$ * ( 1 - 0,15 ) = environ 55$ soit 55% du dividende versé par la société

Si la retenue à la source est de 30%, il vous restera dans la poche

64,9$ * ( 1 - 0,3 ) = environ 45$ soit 45% du dividende versé par la société

Dernière modification par Oblible (26/06/2020 09h29)

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() En ligne

En ligne

1 #441 26/06/2020 13h09

1 #441 26/06/2020 13h09

- mimizoe1

- Membre (2016)

Top 50 Année 2024

Top 50 Année 2023

Top 50 Année 2022

Top 20 Monétaire

Top 50 Banque/Fiscalité - Réputation : 342

Rl38, le 25/06/2020 a écrit :

Merci d’avance

Bonjour à tout le monde

Rl38

Il y a une fonction "remercier" en bas de chaque message qui sert à "remercier" les membres vous ont aidé ; Voir à l’ utiliser pour Delta et Oblible si leurs réponses vous ont été utiles ?

Bonne continuation et à bientôt

Mimizoé1

Parrainages BoursoBanK(HECL5456), BourseDirect(2019579574),WeSave(HC9B32), Fortuneo(13344104), Bullionvault (CCHARLOTTE1), MeilleurTaux(HELENE330473), Linxéa, Véracash (MP)

![]() Hors ligne

Hors ligne

#442 02/07/2020 16h56

- MaturinF

- Membre (2020)

- Réputation : 14

bonjour,

j’ai regardé les messages les plus réputés et lu en diagonale les dernières pages mais je n’ai pas trouvé la réponse. Donc désolé si ma question a déja été posée.

admettons que j’ai une action A qui me verse 10 euros de dividende brut, après impôt j’ai 7 euros qui me sont versé sur mon compte.

Si j’ai une action B qui est en moins value et qu’après l’avoir vendu j’ai 10 euros de moins value.

Les impôts vont me rembourser 3 euros ou je dois reporter ma moins value de 10 euros les années suivantes?

![]() Hors ligne

Hors ligne

1

1  1 #443 02/07/2020 17h02

1 #443 02/07/2020 17h02

- MrDividende

- Membre (2019)

Top 50 Année 2023

Top 50 Année 2022

Top 5 Portefeuille

- Réputation : 778

Hall of Fame

Hall of Fame

Bonjour MaturinF,

On ne peut compenser qu’avec des MV du même type, donc réponse négative :

- PV / MV : gain ou cession de valeur mobilière -> on peut les compenser

- Dividende = revenu de valeur mobilière. On ne peut pas les compenser avec les MV (fort dommage d’ailleurs !).

Pour les PV-MV vous pouvez les compenser dans l’année sans même faire de report. Si vous accumulez plus de MV que de PV, vous pouvez reporter pour 10 ans.

etre-riche-et-independant.com : mon blog

![]() Hors ligne

Hors ligne

#444 02/07/2020 17h04

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Non !

On ne mélange pas les revenus de capitaux et les plus-values.

Chacun sa case (par exemple 2DC pour les revenus d’acttions, 3VG pour les plus-values).

Les moins-values ne peuvent compenser que des plus-values.

Si vous êtes globalement en moins-values, on peut reporter sur les années suivantes.

MrDividende a été plus rapide.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#445 07/07/2020 07h09

- SethPistol

- Membre (2019)

- Réputation : 0

Bonjour,

Je ne trouve pas la réponse concernant la Chine : quid des PV et éventuels dividendes ?

![]() Hors ligne

Hors ligne

#446 07/07/2020 10h35

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Vous êtes résident fiscal en Chine ?

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() En ligne

En ligne

#447 07/07/2020 11h06

- chrispra

- Membre (2020)

- Réputation : 87

Bonjour

Pour un investisseur français, je ne sais si beaucoup d’intermédiaires proposent les actions des bourses chinoises; Saxobanque donne accès à quelques sociétés des bourses de Shanghai et Shenzhen, mais je n’ai pas essayé, la seule que je suis n’ayant pas le cours adéquat (pour moi);

Mais à ce qu’il me semble, la retenue à la source serait de 10%; j’ai vu ce lien (ici) où il est indiqué "En vertu de la loi chinoise sur l’impôt sur les sociétés, les dividendes sont généralement soumis à une retenue à la source de 10%"; mais au vu du titre de l’article, pas sûr que ce soit pertinent;

le mieux serait de tester ?

Cordialement

NB : je rajoute le lien de la convention france-chine qui indique les 10% mais qui précise qu’elle ne concerne pas hong-kong:

INT - Convention fiscale entre la France et la Chine

Dernière modification par chrispra (07/07/2020 11h21)

![]() Hors ligne

Hors ligne

#448 07/07/2020 17h32

- Oblible

- Membre (2019)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Invest. Exotiques

Top 5 Entreprendre

Top 20 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 Immobilier locatif - Réputation : 1503

Hall of Fame

Hall of Fame

“INTJ”

Il y a une retenue à la source de 10% sur les dividendes Chinois ( voir lien ci-dessous ) et il y a un crédit d’impôt de 11,2% ( dixit la notice de la 2047 ) donc c’est compensé en entier.

China, People’s Republic of - Corporate - Withholding taxes

Parrain Interactive Brokers (par MP) - Déclaration fiscale IBKR Degiro Trade Republic - Parrain Qonto (par MP) -- La bible des obligations

![]() En ligne

En ligne

#449 08/07/2020 14h17

- SethPistol

- Membre (2019)

- Réputation : 0

Je ne suis pas résident fiscal chinois.

J’avais vu plusieurs montants différents, et j’en étais venu à la conclusion que j’allais testé également.

C’est d’ailleurs déjà fait ![]()

![]() Hors ligne

Hors ligne

#450 16/07/2020 21h21

- Kyro

- Membre (2020)

- Réputation : 14

J’aimerais formulé une question pour parfaire mes connaissances sur le sujet :

Je perçois 100 euros de dividendes américaines après conversion.

2DC : 100

2CG ou 2 BH (si barème progressif avec 2OP) : 100

2AB : 15

2CK : 12.8

Si cette année 2020 par exemple, avant novembre, j’envoie une demande de dispense de prélèvement fiscal. L’année prochaine je serais normalement prélevé sur chaque dividende 15%(source étrangere) + 17,2%(PS). Ma case 2CK sera = 0.

Est ce qu’en 2021, sur revenus 2020, je pourrais malgré toujours faire le choix de remplir 2CG (et non pas 2BH) pour choisir le PFU? (malgré que j’ai demandé la dispense d’acompte, ce qui sous entend que je préfère le barème progressif)

En somme en demandant la dispense d’acompte ces 5 prochaines années, est ce que chaque année j’ai toujours le choix entre PFU et barème progressif? Je peux switcher chaque année?

Cdlt

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “fiscalité des pv et dividendes d'actions : synthèse”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 904 | 371 912 | 24/07/2024 22h16 par Oblible | |

| 55 | 14 776 | 11/02/2024 19h55 par djazairi85 | |

| 6 | 11 144 | 24/03/2016 22h07 par Trahcoh | |

| 0 | 4 764 | 10/02/2011 10h35 par InvestisseurHeureux | |

| 16 | 18 930 | 25/07/2019 10h48 par Franck059 | |

| 3 | 5 007 | 24/09/2011 01h22 par pug | |

| 10 | 9 010 | 21/11/2021 17h45 par Oblible |