Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Sondage

Résultat du sondage :

Encore un krach sur les marchés actions…

| L'occasion de renforcer sur les valeurs de qualité | 65% - 1107 | |||||

| J'attends le rebond, je revends tt et fini la bourse | 2% - 35 | |||||

| Je suis liquide, je suis serein | 12% - 204 | |||||

| BX4 depuis les 3800 sur le CAC, je suis riche | 2% - 42 | |||||

| Je suis en vacances, je ne vois pas le crack | 3% - 67 | |||||

| A fond sur les valeurs de Rdt, miam, miam | 14% - 242 | |||||

#7301 10/01/2022 13h49

- L1vestisseur

- Membre (2020)

Top 5 Année 2024

Top 5 Année 2023

Top 10 Année 2022

Top 20 Portefeuille

Top 50 Actions/Bourse

- Réputation : 515

Pourtant il me semble qu’on a déjà bien corrigé sur les actifs risqués. Sur les small et mid cap de croissance (européennes et US) on est sur des drawdawn jamais vus depuis mars 2020, pour au moins la moité d’entre elles entre 50 et 70% des ATH 52 semaines… Sur les crypto ça a également bien baissé (-40% sur le BTC).

𝓛1𝓿𝓮𝓼𝓽𝓲𝓼𝓼𝓮𝓾𝓻. 𝒫𝒶𝓇𝓇𝒶𝒾𝓃 𝐵𝒾𝓉𝓅𝒶𝓃𝒹𝒶, 𝐵𝑜𝓊𝓇𝓈𝑜𝓇𝒶𝓂𝒶 (𝒸𝑜𝒹𝑒 𝒟𝒜𝐻𝐸𝟩𝟫𝟣𝟨), 𝐵𝒻𝑜𝓇𝐵𝒶𝓃𝓀 (𝒸𝑜𝒹𝑒 NG0K), 𝐼𝓃𝓉𝑒𝓇𝒶𝒸𝓉𝒾𝓋𝑒 𝐵𝓇𝑜𝓀𝑒𝓇𝓈 𝑒𝓉 𝒟𝑒𝑔𝒾𝓇𝑜

![]() Hors ligne

Hors ligne

#7302 10/01/2022 14h30

- JMeuret

- Membre (2015)

Top 20 Invest. Exotiques

Top 20 Crypto-actifs - Réputation : 139

Avec un CAC, un SP500, un NASDAQ un DAX au plus haut, j’ai pas l’impression qu’on ait encore connu de correction.

Il y a deux 2 types de prévisionnistes : ceux qui ne savent pas et ceux qui ne savent pas qu’ils ne savent pas

![]() Hors ligne

Hors ligne

#7303 10/01/2022 14h45

- L1vestisseur

- Membre (2020)

Top 5 Année 2024

Top 5 Année 2023

Top 10 Année 2022

Top 20 Portefeuille

Top 50 Actions/Bourse

- Réputation : 515

Certes les indices restent proches des plus haut mais je vois bien la dégringolade des valeurs de croissance depuis plusieurs semaines / mois. Cela ne se voit pas sur les indices car la value a pris le relais. Une chute des indices impliquerait une chute conjointe tant des valeurs de croissance que des valeurs dites value. Or les valorisations sur les actions value ne sont pas exubérantes.

𝓛1𝓿𝓮𝓼𝓽𝓲𝓼𝓼𝓮𝓾𝓻. 𝒫𝒶𝓇𝓇𝒶𝒾𝓃 𝐵𝒾𝓉𝓅𝒶𝓃𝒹𝒶, 𝐵𝑜𝓊𝓇𝓈𝑜𝓇𝒶𝓂𝒶 (𝒸𝑜𝒹𝑒 𝒟𝒜𝐻𝐸𝟩𝟫𝟣𝟨), 𝐵𝒻𝑜𝓇𝐵𝒶𝓃𝓀 (𝒸𝑜𝒹𝑒 NG0K), 𝐼𝓃𝓉𝑒𝓇𝒶𝒸𝓉𝒾𝓋𝑒 𝐵𝓇𝑜𝓀𝑒𝓇𝓈 𝑒𝓉 𝒟𝑒𝑔𝒾𝓇𝑜

![]() Hors ligne

Hors ligne

#7304 10/01/2022 14h45

- Menethil

- Membre (2021)

Top 50 Année 2024

Top 20 Année 2022

Top 50 Portefeuille - Réputation : 220

L1vestisseur a écrit :

Pourtant il me semble qu’on a déjà bien corrigé sur les actifs risqués.

Nul ne peut prédire l’avenir. Mais une chose est sûre, en date d’aujourd’hui, le marché n’a pas corrigé du tout. Tous les indices sont au plus haut. Certes les positions énormément spéculatives sont en cours de dégonflage depuis quelques mois (coucou Ms Wood), mais il reste encore du travail avant de revoir de la rationalité.

Là ce sont les big caps qui conduisent la baisse et c’est le mouvement de ces baleines qui va faire baisser les marchés si cela continue.

Enfin, les actions en elles-mêmes sont des actifs risqués. Ce qui baisse depuis quelques mois, ce sont les actifs très risqués, spéculatifs, et pour nombre d’entre eux, non rentables.

![]() Hors ligne

Hors ligne

1 #7305 10/01/2022 15h13

1 #7305 10/01/2022 15h13

L1vestisseur a écrit :

Pourtant il me semble qu’on a déjà bien corrigé sur les actifs risqués. Sur les small et mid cap de croissance (européennes et US) on est sur des drawdawn jamais vus depuis mars 2020, pour au moins la moité d’entre elles entre 50 et 70% des ATH 52 semaines… Sur les crypto ça a également bien baissé (-40% sur le BTC).

Je regarde les sociétés européennes de croissance que j’affectionne et qui corrigent fort aujourd’hui: ASML, Esker, Sartorius, Lifco, Eckert & Ziegler et j’en passe…

Pour le moment on corrige d’une 20aine de % à la louche par rapport aux plus hauts, alors que l’on a progressé de 100% en 2021 et 200% depuis le krach covid pour certaines, je pense qu’il reste de la place pour corriger en effet :-)

Tant mieux ça fera un beau point pour renforcer, à condition d’arriver à l’attraper, ça c’est une autre histoire…

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#7306 10/01/2022 17h35

- SirConstance

- Membre (2012)

Top 50 Portefeuille

Top 50 Actions/Bourse - Réputation : 354

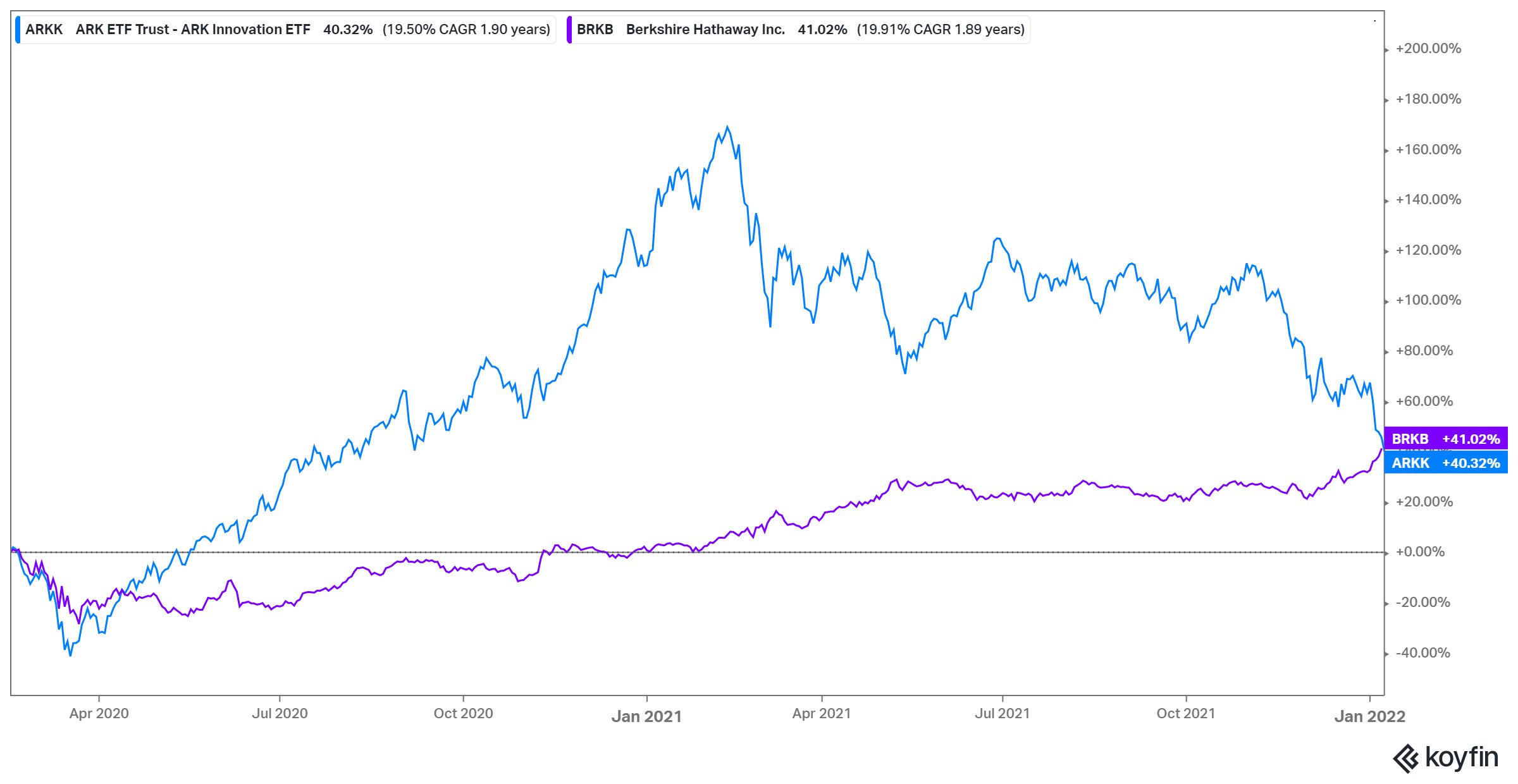

Quelqu’un se souvient encore de Cathie Wood et de ses ETFs sur lesquels elle promettait 40% de retour annualisé à coup de "Wright’s Law" et de "disruptive innovation"? La plupart de ses valeurs faisaient le "buzz" sur certaines files.

Non seulement son ETF phare ARKK est en baisse de 48% depuis sont plus haut de février 2021, mais Berkshire Hathaway et ses dirigeants de 91 et 98 ans sont repassés devant par rapport aux niveaux pré-Covid:

Je me posais la question mi-2021 dans ma file si la bulle n’avait pas déjà éclaté: il y a eu quelques doutes avec l’explosion à la hausse de certaines valeurs spéculatives en octobre, mais je pense qu’aujourd’hui la conclusion est claire.

![]() Hors ligne

Hors ligne

#7307 10/01/2022 17h57

- investissor

- Membre (2018)

- Réputation : 80

Sans animosité aucune, je ne vois aucune conclusion claire basée sur votre courbe: ok le cours de Berkshire repasse devant le cours de l’etf arkk, mais on ne peut pas vraiment dire qu’il soit battu à plates coutures pour l’instant. Ce sera peut être le cas dans quelques semaines et cela s’inversera peut être à nouveau dans quelques mois, de là à en tirer une conclusion claire… Sauf à extrapoler les courbes, mais c’est de l’extrapolation pour l’instant. Je ne dis pas que vous avez tord, je dis seulement qu’il est peut être un peu trop tôt pour conclure définitivement de quoi que ce soit. J’ai surtout l’impression que la conclusion de ces courbes c’est de vous (nous ? ) convaincre, et encore une fois sans animosité, que vous aviez raison.

![]() Hors ligne

Hors ligne

#7309 10/01/2022 18h07

- JMeuret

- Membre (2015)

Top 20 Invest. Exotiques

Top 20 Crypto-actifs - Réputation : 139

Tout est question de référentiel, comme souvent.

Sur les 5 dernières années ARK fait 3 fois mieux.

Edit: xoxo m’a devancé

Il y a deux 2 types de prévisionnistes : ceux qui ne savent pas et ceux qui ne savent pas qu’ils ne savent pas

![]() Hors ligne

Hors ligne

#7310 10/01/2022 18h07

- Selden

- Membre (2019)

Top 50 Année 2022

Top 50 Portefeuille - Réputation : 215

Tant mieux ça fera un beau point pour renforcer, à condition d’arriver à l’attraper, ça c’est une autre histoire…

Ce qui pose la question de la taille du portefeuille..Plus celui ci se rapproche d’un paquebot plus les cartouches à déployer sont limitées..Si tant est qu’on dispose de cartouches à l’instant t..

![]() Hors ligne

Hors ligne

#7311 10/01/2022 18h30

- emilienlar

- Membre (2020)

- Réputation : 206

“INTJ”

La théorie c’est bien, mais au risque de passer pour égoïste, mon portefeuille me préoccupe davantage : avec une baisse : avec une baisse de 4,3% en YTD, 2022 démarre de façon calamiteuse, cela bien que je ne possède pas que des valeurs de croissance.

J’observe un effondrement des valeurs technologiques : le nasdaq bien sûr mais aussi toutes les petites valeurs scandinaves qui caracolaient il y a encore quelques semaines.

Je ne crois pas à un krach mais plutôt à un supplice de Tantale : de petites baisses répétées oscillant au gré des craintes des marchés quant à l’ampleur et au calendrier du relèvement des taux de la fed.

Si les grosses valeurs non technos plongent à leur tour, il sera difficile de terminer l’année dans le vert.

![]() Hors ligne

Hors ligne

#7312 10/01/2022 18h49

- SirConstance

- Membre (2012)

Top 50 Portefeuille

Top 50 Actions/Bourse - Réputation : 354

investissor a écrit :

Sans animosité aucune, je ne vois aucune conclusion claire basée sur votre courbe: ok le cours de Berkshire repasse devant le cours de l’etf arkk, mais on ne peut pas vraiment dire qu’il soit battu à plates coutures pour l’instant. Ce sera peut être le cas dans quelques semaines et cela s’inversera peut être à nouveau dans quelques mois, de là à en tirer une conclusion claire… Sauf à extrapoler les courbes, mais c’est de l’extrapolation pour l’instant. Je ne dis pas que vous avez tord, je dis seulement qu’il est peut être un peu trop tôt pour conclure définitivement de quoi que ce soit. J’ai surtout l’impression que la conclusion de ces courbes c’est de vous (nous ? ) convaincre, et encore une fois sans animosité, que vous aviez raison.

Si vous regardez les flux, la majorité des flux sur ARKK sont arrivés sur la 2ème moitié de 2020 et début 2021. Personne ne parlait d’ARKK début 2020, donc pour l’investisseur moyen dans ARKK c’est encore pire (il a perdu beaucoup d’argent).

Personne ne vantait ces valeurs d’ultra-croissance en 2019, tout le monde s’est mis à en parler fin 2020 (au pire moment). Sans compter que ces valeurs sont censées avoir profité du Covid à fond comparé aux valeurs de la "old economy".

Et je pense que cette tendance va se poursuivre. On en reparlera en fin d’année.

![]() Hors ligne

Hors ligne

1 #7313 10/01/2022 19h36

1 #7313 10/01/2022 19h36

- CroissanceVerte

- Membre (2019)

Top 20 Année 2022

Top 5 Portefeuille

- Réputation : 613

“INFJ”

Des bulles qui gonflent avant de dégonfler, en ce moment, il y en a beaucoup. Vous citez les Technos de disruption d’ARK, on pourrait ajouter la bulle des Energies Renouvelables qui a culminé au même moment.

Mais puisque vous citez Berkshire, je voudrais en citer une autre, qui a culminé plus récemment ou va continuer à grimper encore un peu, c’est justement le gros Private Equity !

J’ai utilisé Blackstone (parce que je l’ai en portefeuille) mais j’aurais pu représenter KKR, Carlyle, etc…

De façon curieuse, c’est peut-être parce que ces sociétés ont commencé depuis quelques années à se rapprocher du modèle de Berkshire avec une part croissante de "capital perpétuel" (investissements de long terme, entre autres changements) que leur cours a grimpé, surclassant largement le vieux dinosaure.

Elles sont également 10 fois plus petites, avec des investissements plus récents (plus de momentum et moins de boulets).

Mais une différence avec Berkshire, c’est qu’elles n’hésitent pas à profiter des taux bas pour acheter des sociétés chèrement valorisées, ce que Buffett se refuse toujours à faire. Et on commence à s’inquiéter de cette bulle là aussi !

Dernière modification par CroissanceVerte (10/01/2022 19h55)

Ceci n'est en aucun cas un conseil achat ou vente… Mais un conseil de verdissement, oui !

![]() Hors ligne

Hors ligne

2 #7314 10/01/2022 20h27

2 #7314 10/01/2022 20h27

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

JMeuret a écrit :

Tout est question de référentiel, comme souvent.

Sur les 5 dernières années ARK fait 3 fois mieux.

Edit: xoxo m’a devancé

ARK c’est surtout un énorme coup de pot sur Tesla.

Comme la médiasphère financière adore les belles histoires et que Cathie Wood est une super "cliente", elle a eu droit à un buzz d’enfer et a elle-même surjoué ce buzz.

Aujourd’hui, on est vraiment dans la citation de Warren Buffett : "c’est quand la mer se retire que l’on voit ceux qui se baignent nus".

C’est à chaque fois la même histoire… Mais vraiment à chaque fois !

Et pour cause, toute l’industrie financière fonctionne comme ça, sur ces bulles régulières, qui sont largement encouragées par tous les acteurs de l’industrie, car très rentables pour eux.

![]() Hors ligne

Hors ligne

2 #7315 11/01/2022 08h56

2 #7315 11/01/2022 08h56

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Pour répondre à ce commentaire en réputation :

L1vestisseur a écrit :

Je me demande quel est l’état psychologique de Cathie Wood en ce moment

Je pense que Cathie Wood va très bien : sa fortune étaient récemment estimée à $150 M.

Que des tas de gens se soient mis à investir dans ARK juste avant sa débâcle est à mon avis le cadet de ses soucis.

Je ne serais même pas étonné que chaque matin elle se lève en se disant : "mais Dieu que les gens sont co## ! Comment je pourrais les pigeonner aujourd’hui ? Quelles conneries je pourrais raconter pour faire le buzz et maintenir/augmenter les actifs sous gestion de mes fonds pour encaisser plein de commissions ?"

![]() Hors ligne

Hors ligne

#7316 11/01/2022 09h27

- L1vestisseur

- Membre (2020)

Top 5 Année 2024

Top 5 Année 2023

Top 10 Année 2022

Top 20 Portefeuille

Top 50 Actions/Bourse

- Réputation : 515

AaronBen, le 10/01/2022 a écrit :

Bonjour,

Je ne sais ce que cela vaut, mais la Banque de France alerte sur un risque de crise financière dans les six prochains mois.Banque de France a écrit :

Certains indicateurs de valorisation boursière pointent un niveau d’exubérance persistant, qui rend les marchés d’actifs risqués vulnérables à une correction brutale pouvant aussi éventuellement déstabiliser des acteurs financiers non bancaires ayant recours au levier de la dette et se propager à d’autres segments de marché

Bien à vous,

AaronBen

C’est quand même affligeant cette intervention de la Banque de France. Ce sont les banques centrales qui ont créé les conditions de ce qu’ils considèrent comme une bulle. L’archétype du pompier pyromane.

J’ai également entendu dire qu’elle considérait qu’il n’y avait pas de bulle immobilière en ce moment…

Dernière modification par L1vestisseur (11/01/2022 11h17)

𝓛1𝓿𝓮𝓼𝓽𝓲𝓼𝓼𝓮𝓾𝓻. 𝒫𝒶𝓇𝓇𝒶𝒾𝓃 𝐵𝒾𝓉𝓅𝒶𝓃𝒹𝒶, 𝐵𝑜𝓊𝓇𝓈𝑜𝓇𝒶𝓂𝒶 (𝒸𝑜𝒹𝑒 𝒟𝒜𝐻𝐸𝟩𝟫𝟣𝟨), 𝐵𝒻𝑜𝓇𝐵𝒶𝓃𝓀 (𝒸𝑜𝒹𝑒 NG0K), 𝐼𝓃𝓉𝑒𝓇𝒶𝒸𝓉𝒾𝓋𝑒 𝐵𝓇𝑜𝓀𝑒𝓇𝓈 𝑒𝓉 𝒟𝑒𝑔𝒾𝓇𝑜

![]() Hors ligne

Hors ligne

#7318 11/01/2022 11h45

- Selden

- Membre (2019)

Top 50 Année 2022

Top 50 Portefeuille - Réputation : 215

Pourquoi associer la volatilité à un risque ? N’est ce pas surtout une magnifique opportunité de renforcer ou de rentrer sur de belles valeurs?

Il est vrai que les mouvements intraday sont assez impressionnants comme par ex/ hier sur le NASDAQ.

Il est encore trop tôt pour se prononcer mais j’aurais bien aimé encore quelques séances de baisses..

![]() Hors ligne

Hors ligne

1 #7319 11/01/2022 12h16

1 #7319 11/01/2022 12h16

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Selden a écrit :

Il est encore trop tôt pour se prononcer mais j’aurais bien aimé encore quelques séances de baisses..

Je lis régulièrement cette phrase sur tous les forums boursiers depuis 20 ans, pourtant, j’ai vu peu de gens à l’achat en mars 2020 (ou l’été 2012 pour l’UE), et même dans les mois qui ont suivi.

Mais bon, ça fait "couillu" de le dire, ça n’engage à rien.

Cependant, rassurez-vous, à mon humble opinion, la "purge" n’est pas finie sur les nombreuses sociétés "growth" surévaluées dans un contexte de hausse des taux.

On a beau dire que les marchés anticipent, en réalité les flux sont communicants, et si par exemple en 2022 les taux long US revenaient à 2% ou pire 2,5% ; on devrait avoir un énorme transfert vers les marchés obligataires et actions "value" au détriment des actions "growth".

![]() Hors ligne

Hors ligne

#7320 11/01/2022 12h36

- Selden

- Membre (2019)

Top 50 Année 2022

Top 50 Portefeuille - Réputation : 215

Mais bon, ça fait "couillu" de le dire, ça n’engage à rien.

Vous avez entièrement raison. Je ne parle pas de faire du market timing. Comme le mentionnait Corran, c’est contre productif et il s’agit plus d’investir comme si de rien n’était.

Cependant je préférerais que ces baisses se poursuivent jusqu’à ce que je perçoive mon pain mensuel et que je puisse l’investir justement comme si de rien n’était comme je le fais habituellement ![]() .

.

Je ne fais pas partie des personnes ayant des cartouches illimitées à dégainer comme ça.

Cependant, vous ne me contredirez pas sur le fait que chaque fois depuis 1 an qu’il y a eu un semblant de début de corrections, les marchés sont remontés très très rapidement.

Néanmoins je ne me suis pas privé de rentrer sur Eurofins, ou de renforcer Inmode et autres Etsy que je juge qualitatives avec les liquidités issues de mes allègements partiels du mois dernier.

![]() Hors ligne

Hors ligne

1 #7321 11/01/2022 12h37

1 #7321 11/01/2022 12h37

Bonjour,

Je partage le lien vers le rapport complet de la BdF.

Celui-ci est très dense, avec beaucoup d’informations.

Quelques éléments que j’ai notés :

- les primes de risque sont au plus bas sur le CAC 40 (Graphique 1.11). Ce n’est pas (encore ?) le cas sur le S&P 500 même si assez proche du plus bas également

- les ratios prix sur bénéfices corrigés du cycle (CAPE) ont dépassé les niveaux atteints en 2008, aussi bien en France qu’aux Etats-Unis, et s’approchent outre-Atlantique des pics touchés avant l’éclatement de la bulle Internet (Graphique 1.10)

Au-delà des aspects macros, je recommande sa lecture pour comprendre certaines aspects micros (pourquoi les banques EU sont valorisées en dessous de leur valeur comptable, les cryptomonnaies).

Le document est pédagogique et je trouve qu’il se lit aisément.

Bien à vous,

AaronBen

Code parrainage assurancevie.com : SYPO40294

![]() Hors ligne

Hors ligne

#7322 12/01/2022 09h07

- Job

- Membre (2010)

Top 50 Dvpt perso.

Top 50 Vivre rentier

Top 50 Monétaire - Réputation : 194

Ici mon post ne concerne pas une très longue période mais un classement des perfs CAC 40 entre le 19 février 2020 et le 29 décembre 2021

Source pages saumon du Figaro

les 5 plus fortes hausses depuis février 2020 (chiffres arrondis)

Eurofins Scientific + 130%

Hermes + 117%

Cap Gemini + 86%

ArcelorMittal + 86%

Schneider Electric + 78 %

les 10 plus fortes baisses

Unibail - 52 %

Worldline - 38 %

Orange - 30 %

Alstom - 30 %

Safran - 27 %

Danone - 24 %

Thales - 21 %

Engie - 21 %

Bouygues - 21 %

Airbus - 15 %

Vinci - 12 %

Renault - 6 %

Sanofi - 6 %

Société Gé - 5 %

Vivendi - 5 %

Ericsson…! Qu'il entre !

![]() Hors ligne

Hors ligne

1

1  7 #7323 13/01/2022 20h32

7 #7323 13/01/2022 20h32

- Scipion8

- Membre (2017)

- Réputation : 2535

vbvaleur, le 09/01/2022 a écrit :

La définition pour vous de ce qu’est une action value prouve que vous n’avez aucune idée de la façon de penser du vrai investisseur dans la valeur.

Mettre les actions dans des cases et les nommer value ou growth sans connaissance, sans analyse au préalable ça me débecte.

Les investisseurs qui se revendiquent dans la valeur comme Warren Buffet, Seth klarman, Munger etc achètent des actions de croissance qu’ils considèrent values comme Apple, Google(Alphabet), Amazon ,Alibaba.

Analyser une action ce n’est pas qu’une question de PER ou de croissance il y’a beaucoup de critères, d’inconnue à calculer et estimer et surtout celui le plus important à prendre en compte c’est le prix.

Je vous enlève pas le fait que vous êtes un bon technicien et pédagogue.

Mais je crois que vous participez en ajoutant votre professionnalisme à la confusion ambiante. (…)

"Je suis ce qu’on appelle un investisseur de valeur, et cela signifie que vous regardez la situation, vous ne regardez pas l’atmosphère, vous ne regardez pas l’esthétique, vous regardez la valeur dure - les actifs de l’entreprise et la trésorerie flux que son entreprise produit - et vous appréciez ces choses, et vous arrivez à quelque chose appelé la valeur intrinsèque , et ensuite vous voyez si vous pouvez l’acheter pour moins cher. Si vous payez la pleine valeur intrinsèque , vous obtiendrez probablement un rendement équitable ; si vous payez plus, vous aurez probablement une expérience infructueuse, mais si vous pouvez l’acheter pour moins que la valeur intrinsèque , vous devriez avoir un rendement supérieur à la moyenne. C’est un investissement axé sur la valeur, et je pense que c’est la forme d’investissement la plus solide sur le plan intellectuel. Howard marques

@Vbvaleur : Quelques clarifications :

1) L’objet principal de mon message était de montrer quantitativement que des chocs macros (comme une anticipation d’un resserrement de la politique monétaire) peuvent avoir des effets très différents sur les valorisations, selon qu’il s’agisse de valeurs de croissance ou de valeurs moins bien valorisées (pour une raison ou une autre). Pas vraiment de rouvrir le débat éternel de ce qu’est le style value, qui fait déjà l’objet d’autres files.

2) Cela dit : définir des actions value sur la base de ratios de valorisation plus faibles que la moyenne du marché, c’est l’approche la plus standard.

Par exemple les ETF factoriels value regroupent des actions faiblement valorisées (par rapport au reste de la cote), sur la base de ratios divers : par exemple ici, le P/B, le PER forward and le dividend yield.

Un gérant value comme William Higgons (le meilleur en France ?) applique une approche value quantitative, basée sur le ratio P/CFO (auquel il associe d’autres ratios comme le ROIC et la marge d’exploitation).

3) Je comprends que pour votre part vous ne vous reconnaissez pas dans cette approche value quantitative diversifiée, et que vous définissez vos cibles selon la différence entre la valeur de marché (définie par une masse aveugle de participants de marché supposés stupides) et la valeur intrinsèque que vous estimez – de façon personnelle et « artistique ».

Je suis bien d’accord pour dire qu’identifier des opportunités value sur la base d’un seul ratio (en particulier le PER) est très limité et conduit probablement à un mauvais stock-picking. Il semble que combiner différents ratios (P/B, VE/EBITDA, PER etc.) permette d’améliorer la qualité du stock-picking. Chacun aura ses préférences personnelles sur la question. Effectivement, s’il y avait une recette magique, ça se saurait.

En revanche, je ne vois pas pourquoi l’estimation de la valeur intrinsèque par un investisseur lambda (ou pro, peu importe) aurait plus de valeur que celle d’un autre. Pour moi, le prix de marché n’est pas le résultat des humeurs d’une foule stupide – c’est au contraire le résultat de la confrontation d’estimations divergentes de la valeur intrinsèque entre des participants de marché intéressés (puisqu’ils ont du « skin in the game »).

Vous pouvez bien avoir votre idée personnelle sur la valeur intrinsèque de Discovery : jusqu’à preuve du contraire, c’est une opinion personnelle (certes sourcée), certainement pas une vérité établie. Et si le prix de marché de Discovery est ce qu’il est aujourd’hui, c’est que d’autres investisseurs n’ont pas la même opinion que vous. Et c’est la confrontation incessante de ces opinions variées sur la valeur intrinsèque de Discovery qui conduit à son prix de marché.

Je trouve qu’il y a souvent chez les investisseurs value une illusion et une présomption : l’illusion de se croire « à part » du reste du marché, comme si le marché était une machine stupide et non pas l’agrégation de participants de marché humains, éventuellement intelligents, et motivés par l’opportunité du gain et la crainte de la perte ; la présomption de se croire supérieur à cette foule.

4) Le désavantage de votre définition personnelle du style value (qui ne vous est pas exclusive, je le sais bien), c’est qu’elle est tautologique : si le style value c’est d’investir dans des actions qui valent fondamentalement plus que ce qu’elles cotent, alors tout le monde (ou presque) pratique l’investissement « dans la valeur ».

Vous pensez sérieusement que j’achète des actions sans penser qu’elles vont s’apprécier ? C’est bien parce que je pense qu’elles vaudront plus demain qu’aujourd’hui, grâce à leurs fondamentaux, que je les achète. Je suis donc un investisseur dans la valeur qui s’ignore 😉

Même chose bien sûr pour l’écrasante majorité des investisseurs. La seule exception, éventuellement, ce serait ceux qui pratiquent la spéculation pure, qui jouent uniquement sur le momentum sans jamais regarder les fondamentaux, et espèrent simplement que l’enthousiasme de la foule portera demain plus haut des cours déconnectés des fondamentaux. Ce genre de spéculation existe, mais elle est très minoritaire, il suffit de parcourir les files de portefeuilles sur ce forum.

5) La valeur intrinsèque d’un actif, c’est la somme actualisée de ses flux futurs. Pas de ses flux passés. Donc investir c’est toujours un pari sur l’avenir.

Cette idée que l’investisseur value serait propriétaire exclusif de l’objectivité et de la sagesse, parce qu’il se focalise sur des éléments tangibles, sur les résultats passés, sur la valeur des actifs « solides », me semble autant fausse que ridicule.

D’abord les résultats passés sont déjà dans les cours, hors inefficience énorme du marché (éventuellement sur des nano caps, et encore).

Ensuite, un actif vaut ce que valent ses flux futurs. La valeur intrinsèque d’une vache laitière, c’est la somme actualisée de ses flux laitiers futurs (et de la viande, en fin de parcours), moins les coûts d’entretien – on se fiche éperdument des flux passés, qui ne servent éventuellement qu’à donner un ordre d’idée sur la capacité de production future de la vache.

Cela vaut pour tous les actifs des entreprises – des immeubles, des terrains, des brevets etc. Donc cette idée qu’il faut se focaliser sur les actifs tangibles pour valoriser une entreprise sans faire de « prédictions » sur le futur est absolument fausse. Quand on valorise un actif, on fait un pari sur l’utilité future de cet actif.

Donc un investisseur value, qui se croit sage parce qu’il ne fait pas de « prévision » contrairement à un amateur de valeurs de croissance, se trompe quand il pense cela. Les 2 font un pari sur l’avenir, simplement sur des profils différents d’entreprises.

6) Cela dit, chacun fait bien ce qu’il veut. En matière d’argent, je crois en la vertu du pragmatisme le plus absolu. Seuls les résultats (sur longue durée) comptent (en ajustant du risque si on veut faire des comparaisons). L’objectif est pour chacun de trouver un mode de gestion qui corresponde bien à sa compréhension et à sa psychologie, c’est bien là l’essentiel.

![]() Hors ligne

Hors ligne

#7324 14/01/2022 08h29

Partage de la synthèse Bnp Paribas pour l’année 2021 et les orientations en terme de stratégie pour ce début d’année 2022.

Bonne lecture.

ÉVOLUTION DES MARCHÉS FINANCIERS : QUEL BILAN POUR CETTE ANNÉE 2021 ?

Malgré la persistance de la crise sanitaire, les marchés financiers ont connu une croissance époustouflante en 2021, avec une hausse de +16,80%* pour les marchés mondiaux, illustrés par le MSCI World**, et de +26,89%* pour les marchés américains, représentés par le S&P500. En Europe, l’Euro Stoxx 50 augmente de 20,99%* et le CAC 40, qui est passé au-dessus des 7 000 points pour la première fois de son histoire, affiche une performance exceptionnelle de 28,85%*.

Les marchés ont été portés par une reprise économique de grande ampleur, stimulée par des plans de relance inédits et la réouverture des économies suite aux campagnes de vaccination. En 2021, les États-Unis devraient enregistrer une croissance de +5,5% et une situation de plein emploi. En Europe, la croissance est attendue à +5%, avec un taux de chômage en baisse à 6,7%. Ces éléments se retrouvent dans les dernières publications d’entreprises avec d’excellents résultats dans la plupart des secteurs. La Chine a quant à elle connu un fort ralentissement de sa croissance en fin d’année, avec un tassement de sa consommation domestique et une dégradation de la situation sanitaire. Le pays fait face également à des tensions sur le secteur de l’immobilier, avec la quasi faillite du promoteur immobilier Evergrande.

Le revers de la médaille de cette belle année est l’augmentation progressive de l’inflation dans nos économies. Au départ transitoire mais désormais établie dans nos économies, l’inflation demeure le principal sujet d’actualité contre lequel les banques centrales et particulièrement la Réserve Fédérale Américaine tentent de lutter.

*Au 31/12/2021, en devises locales (S&P500, MSCI World : en USD).

**L’indice MSCI World All Countries: indice boursier mesurant la performance des marchés boursiers des pays économiquement développés et des pays émergents

PERSPECTIVES ÉCONOMIQUES

En ce début d’année, nous maintenons notre opinion positive sur les marchés d’actions. Nous sommes toujours dans la phase d’expansion, favorable aux actions et aux actifs réels (comme l‘immobilier). Le système financier regorgeait encore de liquidités à la fin décembre illustrant ainsi la « puissance de feu disponible » que les investisseurs pourront encore engager dans un contexte de taux réels toujours négatifs. Les matières premières se sont nettement redressées, après des années de sous-performance. Enfin, toutes les actions n’ont pas été aussi performantes qu’on aurait pu le penser, offrant ainsi de nombreuses opportunités d’investissement en 2022.

Quelles sont les principales tendances sur lesquelles les investisseurs devraient se concentrer en 2022 ?

1. Reprise de l’inflation aujourd’hui, mais désinflation surprenante demain ? La vitesse de normalisation des chaînes d’approvisionnement mondiales, centrée sur la production de puces à semi-conducteurs et l’allègement des carnets de commandes logistiques, sera l’une des variables clé de l’évolution de l’inflation. Les effets de base sur l’inflation dus à la faiblesse des prix en 2020 et aux baisses ponctuelles de la TVA vont disparaître en 2022, tandis que les composantes inflationnistes liées à la chaîne d’approvisionnement, ainsi qu’aux prix des véhicules neufs et d’occasion, des billets d’avion et des prix de l’énergie pour les ménages, devraient toutes perdre de la vigueur. Nous pourrions même être surpris par un retour à un scénario de croissance macroéconomique « de Boucle d’or » (une croissance économique suffisamment marquée pour que les entreprises génèrent des bénéfices mais … pas trop forte quand même pour éviter que l’inflation ne se réveille et freine les mesures de restriction monétaire).

2. Bénéfices de la résolution des problèmes urgents d’aujourd’hui : d’énormes quantités de capitaux ont été investies dans les dernières tendances et modes technologiques, notamment dans les véhicules électriques et les équipements de fitness à domicile connectés. Il y a donc des opportunités pour les investisseurs de contribuer à résoudre les problèmes pressants, qui résultent d’un sous-investissement chronique, par exemple : les goulets d’étranglement de la logistique maritime et routière ou encore la production des métaux pour batteries nécessaires à la mobilité énergétique et aux solutions de stockage dans une économie décarbonée.

3. Doit-on s’attendre à la revanche des petites/moyennes capitalisations ? 2021 a très certainement été une année pour surpondérer les grosses capitalisations technologiques américaines qui ont connu une performance exceptionnelle. Toutefois, depuis 1999, les petites capitalisations mondiales ont enregistré une performance cumulée de 749% en dollars, contre seulement 261% pour l’indice des 50 plus grosses capitalisations mondiales. Des fondamentaux de croissance solides favorisent le retour des petites et moyennes capitalisations en 2022.

PERSPECTIVES POUR L’ÉPARGNE

Face à la reprise de l’inflation, plusieurs questions essentielles se posent : Comment protéger son épargne ? Vers quels types de placements faut-il s’orienter ? Car, ne l’oublions pas : plus l’inflation augmente, plus le pouvoir d’achat de son épargne baisse.

Il est donc crucial d’investir son épargne dans un placement dont le potentiel de rendement est supérieur à l’inflation. Avec un taux d’inflation actuel de 2,8% en France, la plupart des comptes et livrets à capital garanti sont donc à éviter, pour de l’épargne qui ne sera pas utilisée à court terme. Au 1er février, le livret A devrait rapporter (légèrement) plus. Mais ce coup de pouce ne sera pas suffisant pour rémunérer l’épargne. Une bonne solution est d’investir, dans la cadre d’un contrat d’assurance-vie, compte titres ou PEA, dans des actifs plus risqués en fonction du profil de risque du contrat, tels que les fonds diversifiés, les fonds actions et les fonds immobiliers, qui ont l’avantage d’avoir des rendements potentiellement supérieurs à l’inflation.

Afin de valoriser votre épargne, nous avons sélectionné 4 principaux thèmes d’investissement les plus pertinents en 2022 :

Tirer parti du contexte inflationniste : Pour se couvrir des risques liés à ce contexte inflationniste, les investisseurs peuvent privilégier les actifs réels et notamment, des solutions investies dans l’immobilier, dans les infrastructures et les matières premières.

Investissements et innovations à potentiel élevé : La pandémie a engendré une vague d’investissements et d’innovations, grâce, entre autres, aux investissements des gouvernements dans les énergies renouvelables, les infrastructures et la santé. Les entreprises investissent également pour augmenter leur production et leur productivité via la technologie, ainsi que pour mettre en place le télétravail. Il est recommandé aux investisseurs de privilégier notamment des fonds actions thématiques (digitalisation, intelligence artificielle, cybersécurité…)

Réparer, Réutiliser et Recycler : Pour protéger notre planète, il est nécessaire de mieux utiliser les ressources et de réduire les émissions de CO2. Pour cela, il faut mettre en place une économie circulaire plutôt que linéaire, qui favorise le gaspillage et la création de déchets. Il est recommandé d’investir notamment via des fonds actions basés sur l’économie circulaire, investis dans des obligations vertes et des fonds d’énergie renouvelable.

Dénicher les petites pépites : Les sociétés à petite et moyenne capitalisation (< 5 milliards d’euros) montrent une surperformance à long terme car elles sont souvent moins complexes, plus innovantes et s’adaptent plus facilement que les plus grosses structures. Elles connaissent aussi une meilleure sensibilité à la croissance intérieure qui devrait rester solide en 2022. Il est recommandé aux investisseurs de privilégier des fonds actions investis en petites et moyennes capitalisations, européennes en particulier.

Achevé de rédiger le 11 janvier 2022

![]() Hors ligne

Hors ligne

#7325 14/01/2022 09h24

- L1vestisseur

- Membre (2020)

Top 5 Année 2024

Top 5 Année 2023

Top 10 Année 2022

Top 20 Portefeuille

Top 50 Actions/Bourse

- Réputation : 515

Globalement en phase avec cette analyse. Je retiens :

- Contexte favorable aux marchés actions

- Le système financier regorge de liquidités

- probable désinflation en 2022

- normalisation des chaînes d’approvisionnement mondiales

- probable revanche des petites/moyennes capitalisations

Les sociétés de croissance, rentables ou non, ont été particulièrement délaissées sur 2021 et encore plus en ce début 2022. Dans un contexte de taux bas persistants je vois bien une revanche de la croissance sur la value cette année, mais impossible de savoir quand exactement.

𝓛1𝓿𝓮𝓼𝓽𝓲𝓼𝓼𝓮𝓾𝓻. 𝒫𝒶𝓇𝓇𝒶𝒾𝓃 𝐵𝒾𝓉𝓅𝒶𝓃𝒹𝒶, 𝐵𝑜𝓊𝓇𝓈𝑜𝓇𝒶𝓂𝒶 (𝒸𝑜𝒹𝑒 𝒟𝒜𝐻𝐸𝟩𝟫𝟣𝟨), 𝐵𝒻𝑜𝓇𝐵𝒶𝓃𝓀 (𝒸𝑜𝒹𝑒 NG0K), 𝐼𝓃𝓉𝑒𝓇𝒶𝒸𝓉𝒾𝓋𝑒 𝐵𝓇𝑜𝓀𝑒𝓇𝓈 𝑒𝓉 𝒟𝑒𝑔𝒾𝓇𝑜

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “encore un krach sur le marché actions…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 263 | 98 841 | 13/12/2023 15h55 par Trahcoh | |

| 4 | 4 980 | 25/09/2011 17h58 par GoodbyLenine | |

| 4 | 3 869 | 03/07/2023 16h11 par Oblible | |

| 19 | 7 488 | 14/09/2016 23h48 par Kapitall | |

| 56 | 36 791 | 27/12/2018 20h51 par bibike | |

| 409 | 164 216 | 26/01/2024 18h04 par Fegobe | |

| 114 | 53 608 | 01/09/2024 17h46 par Gismo |