Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

6

6  3 #101 11/06/2022 07h43

3 #101 11/06/2022 07h43

- Garfield

- Membre (2012)

- Réputation : 46

Qu’est ce que la réussite selon la règle des 4%? Cela veut il dire qu"il me restera au moins 1 euro dans x années si je consomme 4%annuellement, ou cela veut dire qu’il me restera au moins le capital initial

0 euro dans 30 ans. Avec historiquement, un truc du genre ~95% du temps, ça aurait fonctionné dans le cas d’hypothèse US (dépense en US dollars, equity genre SP500 + total bunds) - voir tableau allocation 50/50 sur 30 ans et, au pire, rien a la fin.

Le tableau provient d’un excellent blog à lire pour voir des hypothèses avec du genre préserver 50% du capital ou penser sur 60, 50 ou 40 ans et pas 30, etc, etc…C’est long a lire, beaucoup d’articles et d’hypotheses avec lesquelles il joue, mais nécessaire à lire ;-)

The Safe Withdrawal Rate Series – A Guide for First-Time Readers – Early Retirement Now

Dernière modification par Garfield (11/06/2022 08h03)

![]() Hors ligne

Hors ligne

5

5  4 #102 11/06/2022 08h49

4 #102 11/06/2022 08h49

- Franck059

- Membre (2018)

Top 50 Année 2023

Top 20 Monétaire

Top 50 SCPI/OPCI - Réputation : 146

Mise à jour annuelle de l’étude Trinity ici :

Les Résultats De L’étude Trinity Pour 2022 - The Poor Swiss

De 1871 à 2021.

Sur des périodes de 30 à 50 ans.

Avec des allocations de 100 % actions à 100 % obligations.

![]() Hors ligne

Hors ligne

#103 11/06/2022 11h38

gandolfi, le 09/06/2022 a écrit :

Inconvénients CTO :

- Fiscalité tous les ans que l’on consomme ou pas.

- Dans le cadre de dividendes croissants US (10% de croissance de dividende estimé), on attaque avec des rendements très faibles (autour de 2% net pour espérer du 5% au bout de 10 ans).

Pour contrer l’inconvénient de la fiscalité annuel du cto il est possible d’investir avec un ETF capitalisant.

![]() Hors ligne

Hors ligne

4

4  1 #104 11/06/2022 23h30

1 #104 11/06/2022 23h30

- cricri77700

- Membre (2014)

- Réputation : 738

“ENTJ”

gandolfi a écrit :

Bonjour Cricir77700,

Merci pour votre article intéressant.

- Sur quels supports investissez vous pour appliquer cette méthode des 4% (VASGX ?)

- Comment répartissez vous vos actifs par enveloppe fiscale (PEA, CTO, AV…) ?

- Quel est votre taux d’imposition ?

- Comment appliquer vous le rebalancing ?

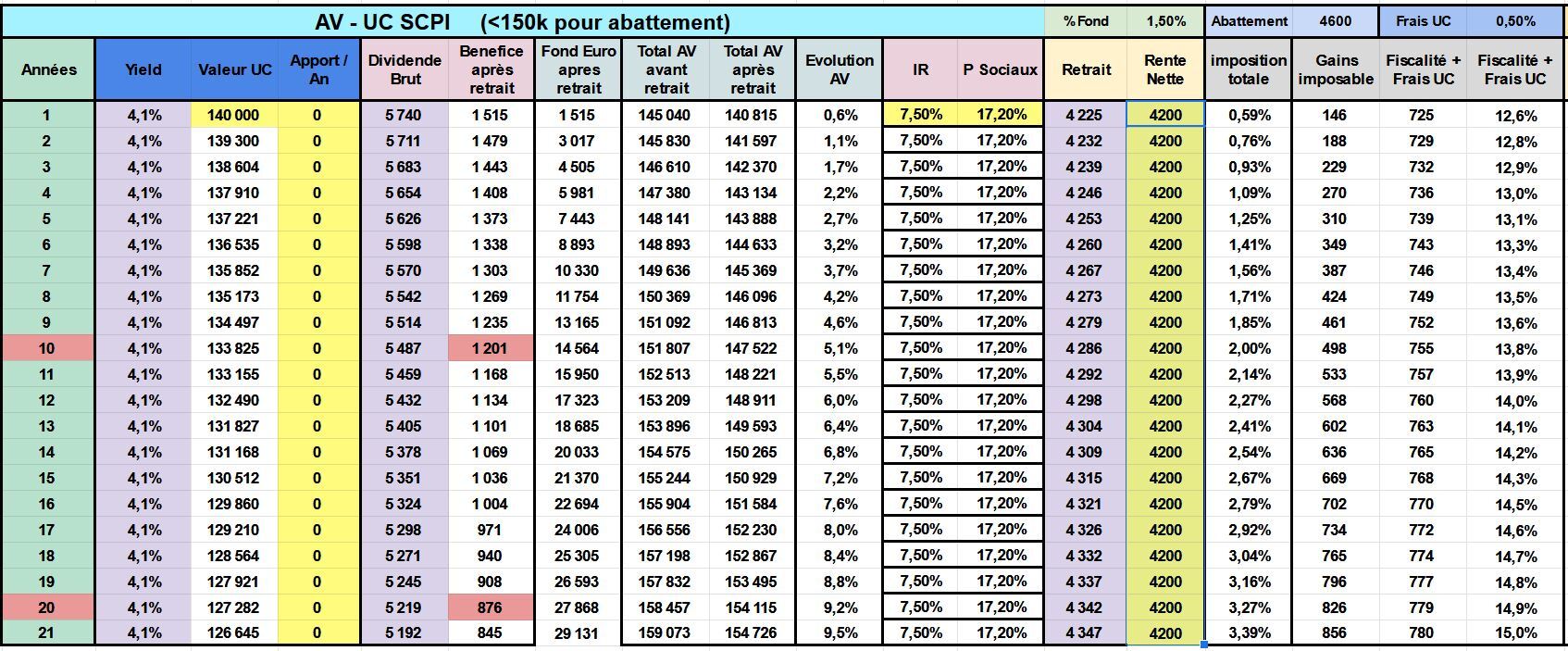

De mon coté j’ai fait une simulation (que j’espère exacte) pour des SCPI en UC sur une AV SPirica (0,6% de frais). Je suis parti sur un rendement de 4,2%, ce qui donne 3,6% net après les frais d’AV.

J’ai appliquer un retrait de 3% sur 150k (4400 euros net/ an).

J’ai considéré une AV de plus de 8 ans pour avoir un abattement de 4600 euros. Mon TMI est de 11%.

On remarque que le capital progresse doucement et que l’imposition reste faible (0,6% à 10 % max) par le jeu de l’abattement sur l’IR et le taux de retrait faible par rapport à la somme initiale.

Il y a un petit biais car j’ai retiré les frais d’UC du rendement alors que j’aurais du ajuster une perte de 0,6% de part par an. Il y a aussi une incertitude sur les PS pour le futur.

https://zupimages.net/up/22/23/fpta.jpg

Hello

Pea full avec cw8

Pea pme full avec fond I&E small europe.

Cto avec Ishares core world

Une AV fond euro boursorama.

Je calcule le 25 de chaque mois la totalité et je prends 0.33% sur cette somme.

Je ne calcule pas 4% + inflation mais toujours 0.33% / mois.

D’ici les 30 prochaines années, j’aurai vendu de l’immobilier , rembourser mes crédits sur ma SCI etc… je ne m’inquiète pas sur du long terme.cette poche continuera à être lissé.

C’est pour cela que d’ici 4 mois je serai à 95% action.

Je suis jeune , long terme et je n’ai pas que la bourse.

J’ai vendu ma RP , j’ai pas mal de cash et dépasse enfin le 1000k en bourse !

Le rebalancing est efficace c’est vrai , cela m’a beaucoup aidé en 2020 pendant le covid , ainsi que cette année également ! Je le pratiquais 2 fois / an.

Si vous voulez quelques chose de sur : 3%

Mais 4% est quasi sur , surtout si vous prenez 4% sans rajouter l’inflation !

30 ou 40 ans , j’aurai 65/75 ans environs.. c’est maintenant qui faut vivre, le bénéfice/risque est clairement en ma faveur avec un taux de retrait de 0.33% mensuel.

J’ai maintenant un peu d’expérience en la matière : le portefeuille dividende : ça marche pas et je trouve que c’est bête de payer des impôts sur les dividendes.

Le market timing encore moins.

Cette règle est simple et efficace , un etf capitalisant monde ( lors des retraits , vous serez imposer que sur la partie intérêt ) est adapté dans cette phase de consommation, peu de frais et diversifié.

Utilise ta connaissance et ne te noie pas dedans!

![]() Hors ligne

Hors ligne

#105 12/06/2022 08h59

- Tomalegrand

- Membre (2018)

- Réputation : 41

Dans la méthode des 4%, le taux de retrait est appliqué sur la valeur initiale du portefeuille et non sur la valeur revalorisée chaque mois.

Parrainage Boursobank https://bour.so/DNngXCA74f

![]() Hors ligne

Hors ligne

#106 12/06/2022 09h20

- Ocedar

- Membre (2014)

- Réputation : 69

Il y a ce papier intéressant et étayé de Vanguard Research sur la règle des 4%, qui nous donne en gros 3 facteurs importants pour maximiser les chances de ne pas se retrouver à sec prématurément pour des périodes longues de consommation (dans leur étude, 50 ans) :

- diversifier

- garder les frais bas (inclus les frottement fiscaux)

- ajuster les dépenses annuelles en fonction du marché (le 4% doit pouvoir varier légèrement)

![]() Hors ligne

Hors ligne

#107 12/06/2022 09h20

- cricri77700

- Membre (2014)

- Réputation : 738

“ENTJ”

Oui mais inflation comprise aussi. Donc ça monte vite.

De prendre 0.33% par mois sur la valorisation totale permet d’être plus secure , surtout en phase de baisse car vous prenez moins et en plus sans prise en compte de l’inflation.

Mais dans l’étude trinity vous avez raison , j’ai juste partagé ma réflexion et mon mode de fonctionnement en phase de consommation.

Utilise ta connaissance et ne te noie pas dedans!

![]() Hors ligne

Hors ligne

#108 12/06/2022 09h23

- maitredogen

- Membre (2020)

- Réputation : 4

Bonjour Gandolfi,

en ce qui concerne les etfs capitalisants sur le cto, avez vous étudié ceux à dividendes croissants ?

Je pense notamment à fidelity income et wisdomtree.

Ils écartent de fait les titres bullesques.

Je n’ai pas d’expertise mais le bon sens voudrait que votre priorité soit :

de réduire la fiscalité

de réduire les frais

d’être le plus simple possible avec le moins d’etfs possibles, vous serez moins tenté de vous remettre en question sur vos choix car certains sousperformeront et donc moins tenté d’effectuer des arbitrages inappropriés.

Acheter le marché dans son ensemble avec pourquoi pas une teinte dividendes croissants me semble être un choix sage.

Bonne réflexion

I have nothing to add (Charles Munger)

![]() Hors ligne

Hors ligne

#109 12/06/2022 11h16

- Franck059

- Membre (2018)

Top 50 Année 2023

Top 20 Monétaire

Top 50 SCPI/OPCI - Réputation : 146

Je rappelle à toute fin utile que la règle des 4% (ou moins) s’applique pour un retrait sur l’ensemble du portefeuille (Actions + Obligations).

Personnellement je mets de côté l’immobilier (parts SCPI en ce qui me concerne) qui me versent des loyers trimestriels et dont les parts seront peut être revendues si la fiscalité est trop confiscatoire et si toutefois la conjecture le permet.

Je ne me vois pas retirer 4 % des mes fonds € ou livrets qui me rapportent entre 1 et 1,5 %… (mais qu’en sera-t-il dans 10 ou 15 ans ?)

Reste donc la partie actions qui à elle seule pourrait subir le retrait de 4%.

J’ai bien noté la variante de Cricri77700 qui consiste à retirer mensuellement 1/12 de 4% de la capitalisation de son portefeuille actions. Avec donc en conséquence des fluctuations sur les retraits.

De mon côté j’imagine une autre possibilité mais je n’en n’ai trouvé trace nulle part…

A savoir tenir compte du TRI annuel brut de l’ensemble de mon portefeuille (simple CW8 sur PEA) pour déterminer le taux de retrait (une certaine part, mais laquelle, du TRI annuel)…

![]() Hors ligne

Hors ligne

1 #110 12/06/2022 11h41

1 #110 12/06/2022 11h41

- nounours

- Membre (2013)

- Réputation : 51

cricri77700, le 11/06/2022 a écrit :

J’ai maintenant un peu d’expérience en la matière : le portefeuille dividende : ça marche pas

Bonjour cricri,

Votre propos m’étonne un petit peu.

Je dispose d’un portefeuille d’actions orienté rendement comprenant 52 valeurs.

Il me donne actuellement un rendement net de 2.9% avec une croissance moyenne de dividende, calculée sur les 5 dernières années, de 6%.

Si on examine son comportement pendant les 3 dernières crises que nous avons traversé, je constate (certaines actions ne versaient pas de dividendes / je ne dispose pas toujours de l’historique de dividende pendant les périodes concernées d’où parfois un nombre d’actions pris en compte < 52) :

- bulle technologique 2000 / 2003 : 1 coupe de dividende sur 33 actions soit 3% ;

- subprimes 2007 / 2009 : 2 coupes (4%) et 5 diminutions (10%) de dividende sur 48 actions

- covid 19 en 2020 : 8 diminutions (15%) sur 52 actions

Pendant les 2 premières périodes, les indices (S&P 500 et MSCI Euro par exemple) ont perdu entre 45% et 50% de leur valeur.

Je ne prends pas en compte la période covid 19 car elle a été de courte durée et a moins d’influence pour quelqu’un qui retire mensuellement x% de son portefeuille.

La comparaison me semble plutôt en faveur du portefeuille dividende.

Pourriez-vous développer le fait que le portefeuille dividende « ne marche pas » selon vous.

![]() Hors ligne

Hors ligne

#111 12/06/2022 13h07

- sissi

- Membre (2010)

Top 5 Année 2024

Top 20 Année 2023

Top 5 Expatriation

Top 5 Vivre rentier

Top 5 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Finance/Économie

Top 20 Banque/Fiscalité - Réputation : 1037

Hall of Fame

Hall of Fame

Il semble que Cricri ne l’a pas fait longtemps et est frustre par la taxation sur les dividendes …

Ca peut se comprendre …

Mais chacun sa stratégie … sauf que juste un etf … hors de question pour moi et pas prudent !

Au minimum un peu de diversification dans les instruments - meme en etfs.

Au final si c’est la taxation qui derange le plus les investisseurs… en phase de capitalisation on peut s’installer ailleurs par ex au Portugal ou les revenus du capital ne sont pas taxes … ou hors Europe …

![]() En ligne

En ligne

#112 12/06/2022 14h38

- nounours

- Membre (2013)

- Réputation : 51

Je peux comprendre la frustation de cricri vis à vis de la taxation des dividendes ; étant soumis à l’imposition belge, je ne suis guère mieux loti.

Mais il y a une différence entre frustation et déclarer, sans argumenter, qu’un portedeuille dividende "ça ne marche pas".

D’où ma réaction, car il ne faudrait pas amener d’autres investisseurs à écarter d’office cette possibilité.

Et à chacun de se faire sa propre idée et de choisir, en fonction des différents paramètres, la stratégie qui lui convient le mieux.

![]() Hors ligne

Hors ligne

#113 12/06/2022 15h28

Bonjour,

Ne pouvant pas modifier mon message précédent sur le tableau SCPI, je vous affiche une mise à jour pour tenir compte des remarques. Toujours en espérant ne pas m’etre tromper dans mes calculs car je trouve la fiscalité particulièrement compliquée :

- 0,5% de frais UC sur Spirica

- Limite de 150k pour bénéficier de l’abattement

- Diminution du nombre de part à raison de 0,5% par an.

- Prise en compte du reversement des dividendes sur le fond euro (chacun est libre de retirer ou réinvestir cette somme sur le support désiré).

Conditions :

-Capital de départ à 140k pour etre en dessous des 150k afin de bénéficier de l’abattement (attention au bout de 14 ans on atteint les 150k, on pourra toujours en retirer du fond euro)

-Rendement de 4,1% pour les SCPI. Ce rendement descend à 3,6% en tenant compte des frais et de la fiscalité.

- Retrait de 4,2k correspondant à 3% de la somme de départ.

- Le fond euro est rémunéré à hauteur de 1,5%.

- Je n’ai pas considéré une croissance du dividende ni des parts SCPI comme on peut le voir assez souvent sur Grand Paris par exemple.

Le rendement net après retrait (frais UC + fiscalité) est de 3,6%.

On voit que l’AV s’est appréciée de 5,1% en 10 ans (11800 euros) et 9,2% en 20 ans (14115 euros)

On a un bénéfice de 1515 euros au départ entre le gain et le retrait. Ce bénéfice descend à 876 euros au bout de 20 ans en raison des pertes de parts SCPI. Cela constitue une sécurité et une possibilité de retirer plus.

On peut retirer jusqu’à 4800 euros de rente nette sans rogner le capital total de l’AV sur 20 ans. On serait alors à l’équilibre au bout de 20 ans avec les 140k de départ. Cela représente 3,4% de retrait.

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#114 12/06/2022 16h47

Raaur, le 11/06/2022 a écrit :

Pour contrer l’inconvénient de la fiscalité annuel du cto il est possible d’investir avec un ETF capitalisant.

C’est vrai, la fiscalité est effectivement plus faible entre mon taux d’imposition à 11% et le taux de retrait. Mais dans ce cas là on est plus sur une stratégie dividende mais revente d’actifs croissants type ETF World.

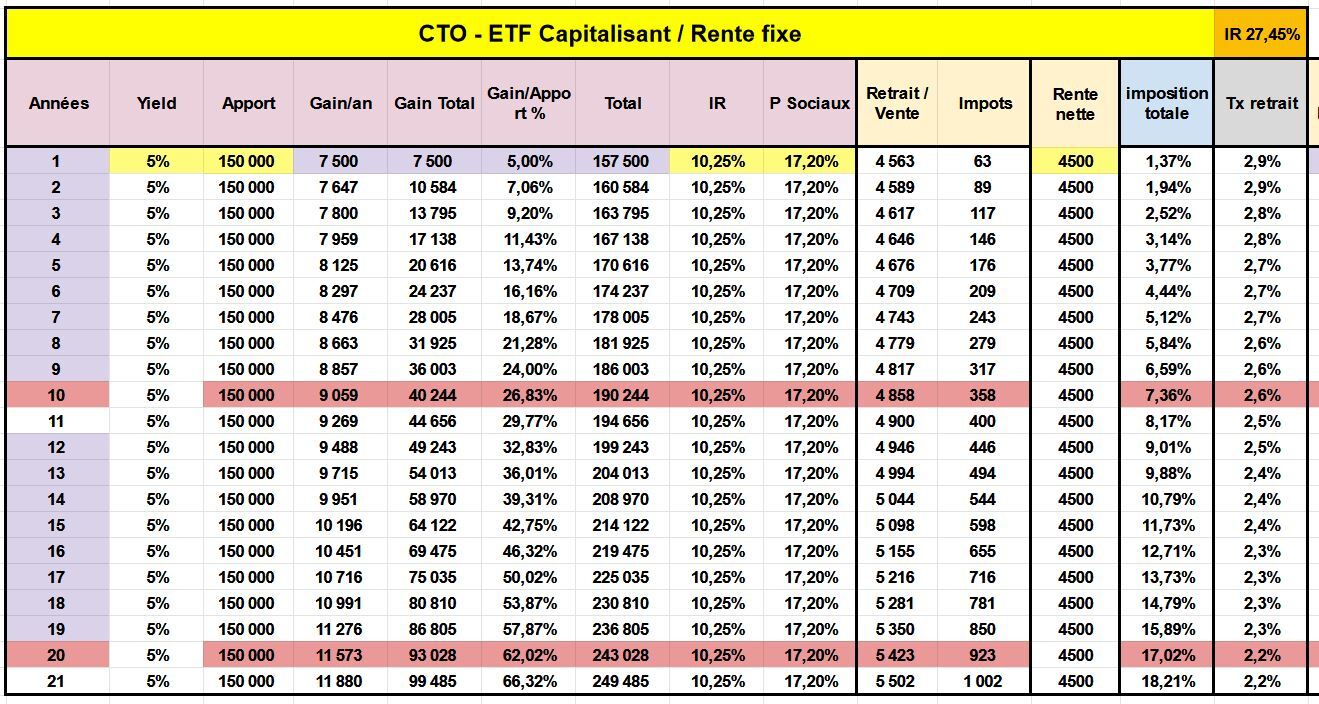

Pour apporter des chiffres sur la fiscalité pour ce type de méthode, j’ai fait des simulations (en espérant qu’elles soient justes).

Conditions ETF en CTO:

- TMI 11% ce qui donne un impôt au barème de 27,45%

Fiscalité des plus-values mobilières 2022 - Guide épargne

- Rendement minoré à 5% au lieu des 7% historique pour avoir un peu plus de sécurité.

- Retrait de 3% de rente nette du capital de départ --> 4500 euros. Attention il ne s’agit pas de retirer 3% brut du capital de départ car cela voudrait dire que la rente s’amenuiserait petit à petit à cause de l’augmentation progressive de la fiscalité.

On voit que l’imposition est très faible au départ (1,37% pour monter à 17% au bout de 20 ans).

Le capital s’apprécie de 40k en 10 ans et 93k en 20 ans.

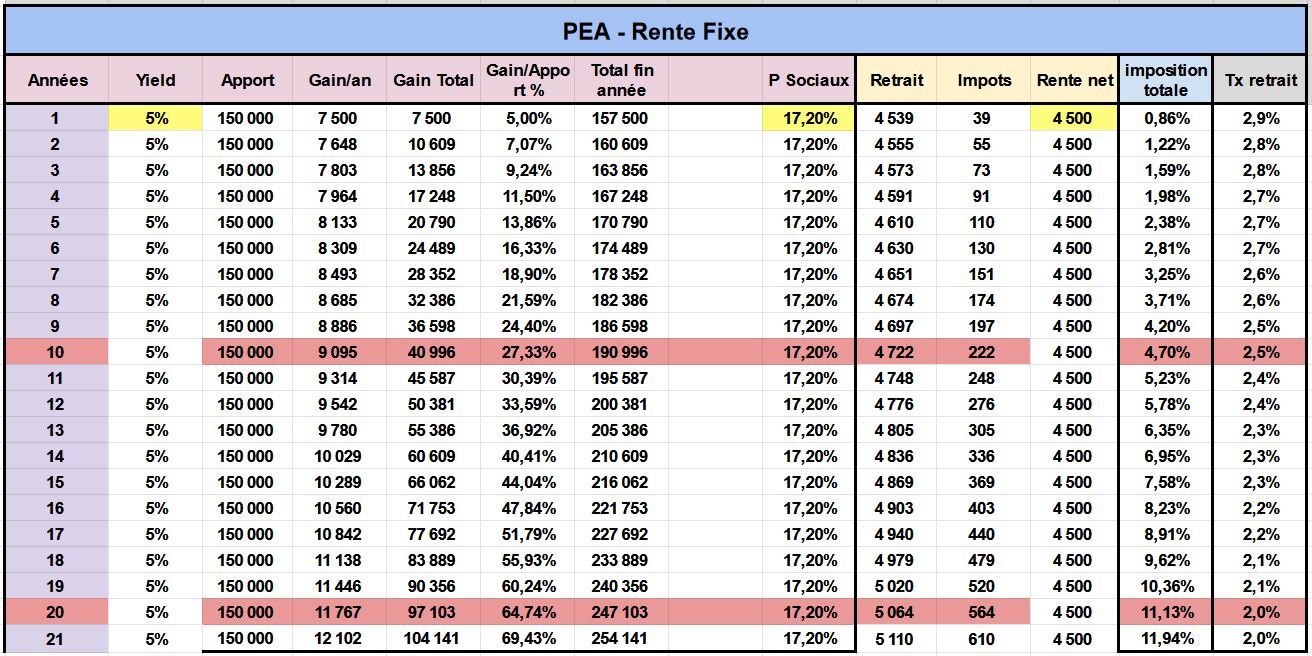

J’ai fait la même simulation pour un ETF en PEA pour comparer les fiscalités et l’on voit que l’incidence est très faible si je ne me suis pas trompé.

On a une imposition très faible au départ (0,86%) pour monter à 11,13% au bout de 20 ans.

Le capital s’apprécie de 41k en 10 ans (40k en CTO) et 97k en 20 ans (93k en CTO).

On se demande si cela vaut clairement le coup étant donné le plus large choix d’ETF en CTO et le plus faible cout des frais de vente (à vérifier si conversion dollar/ euro).

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

2 #115 12/06/2022 21h28

2 #115 12/06/2022 21h28

- cricri77700

- Membre (2014)

- Réputation : 738

“ENTJ”

nounours a écrit :

cricri77700, le 11/06/2022 a écrit :

J’ai maintenant un peu d’expérience en la matière : le portefeuille dividende : ça marche pas

Bonjour cricri,

Votre propos m’étonne un petit peu.

Je dispose d’un portefeuille d’actions orienté rendement comprenant 52 valeurs.

Il me donne actuellement un rendement net de 2.9% avec une croissance moyenne de dividende, calculée sur les 5 dernières années, de 6%.

Si on examine son comportement pendant les 3 dernières crises que nous avons traversé, je constate (certaines actions ne versaient pas de dividendes / je ne dispose pas toujours de l’historique de dividende pendant les périodes concernées d’où parfois un nombre d’actions pris en compte < 52) :

- bulle technologique 2000 / 2003 : 1 coupe de dividende sur 33 actions soit 3% ;

- subprimes 2007 / 2009 : 2 coupes (4%) et 5 diminutions (10%) de dividende sur 48 actions

- covid 19 en 2020 : 8 diminutions (15%) sur 52 actions

Pendant les 2 premières périodes, les indices (S&P 500 et MSCI Euro par exemple) ont perdu entre 45% et 50% de leur valeur.

Je ne prends pas en compte la période covid 19 car elle a été de courte durée et a moins d’influence pour quelqu’un qui retire mensuellement x% de son portefeuille.

La comparaison me semble plutôt en faveur du portefeuille dividende.

Pourriez-vous développer le fait que le portefeuille dividende « ne marche pas » selon vous.

Je n’avais pas répondu ?

La fiscalité !

Le fait d’être imposable à 100% sur les dividendes est contre productif à mon sens car la valeur de l’action diminue d’autant et vous avez payer 30% ( suivant la tmi je prends le PFU ) dessus.

Si vous avez un portefeuille de 100k dans un ETF capitalisant , si vous avez dans les 100k 20k de PV . Si vous retirez 1000 euros vous serez imposable que sur 200 euros et le reste continuera à capitaliser et vous ne serez pas imposable sur les 800 autres euros.

Pour le comparatif c’est compliqué, quel portefeuille dividende à prendre en compte ?

Mais si on généralise avec le forum, pas beaucoup on fait mieux qu’un simple ETF monde sur un horizon moyen / long terme.

Alors la fiscalité du dividende en plus ?

Pas beaucoup de professionnels font mieux qu’un simple ETF monde.

Attention je partage juste mon avis et expérience que j’essaie de bien argumenter.

Il y aura toujours des pro dividende , pro ETF, pro market timing , pro bagger ect ![]()

@Sissi : exact si vous n’êtes pas imposable suivant le pays c’est un autre débat.

Mais en France nous sommes lourdement imposé malheureusement.

Dans un PEA par contre pas de différence !

Je reste dans les généralités.

J’ai 3 ETF monde différents, 1 synthetique , 2 physique avec 1 avec prêt de titres et 1 sans prêt de titre, et c’est diversifié. ( et 1 fond pour le pea pme pas le choix )

Utilise ta connaissance et ne te noie pas dedans!

![]() Hors ligne

Hors ligne

1 #116 12/06/2022 21h51

1 #116 12/06/2022 21h51

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Un portefeuille orienté dividende, logé dans un PEA, dans un contrat AV ou de capitalisation, ou même dans une structure IS bien conçue (permettant un IS faible voire nul, et des remboursements de CCA), par exemple, et combiné à d’autres sources de liquidités (un "rentier" avec un patrimoine diversifié n’aura pas comme source de cash que des "dividendes"…) permet d’avoir une fiscalité très raisonnable.

Et même si on est imposé sur la totalité de ses dividendes, qui servent seuls à financer le train de vie, tant qu’on a un train de vie assez modeste/raisonnable, la fiscalité reste modérée (en optant pour l’imposition au barème, avec abattement de 40%) (ou pour les SIIC qui n’ont pas droit à cet abattement, en retenant celles dont le dividende est souvent constitué pour partie de remboursement de capital).

Évidemment, si on choisit les plus mauvaises enveloppes pour y loger ses actions à dividende, et qu’on a un gros train de vie (ce qui ne me semble pas être le cas de cricri, avec les chiffres qu’il indique et son nombre de parts à l’IR), la fiscalité sera un peu plus lourde…

A noter qu’à long terme, depuis qu’il y a le PFU à 30%, PS inclus, et si on suppose qu’il perdurera, capitaliser devrait ne pas donner un si gros avantage au niveau de la fiscalité.

Par rester factuel, on peut remarquer qeux qui sont "lourdement imposés" en France, c’est surtout les actifs qui ont des revenus imposés au barème à 45%, plus 5% pour les très hauts revenus, et qui ont déjà subi des prélèvements sociaux vers 17.2%, et pas vraiment les rentiers (Il n’y a que pendant le quinquennat de FH que les revenus du capital ont été imposés comme ceux du travail (même en 1981 ca n’avait pas été fait), ce qui n’a pas empêché les frondeurs d’aller jusqu’à qualifier son gouvernement de "pas de gauche")…

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#117 12/06/2022 22h12

- cricri77700

- Membre (2014)

- Réputation : 738

“ENTJ”

Exact.

Ensuite il y a surtout la simplicité de cette stratégie, c’est une base importante à mes yeux. Pourquoi compliqué quelque chose qui doit être simple :

- Pas besoin de sélectionner des titres vifs.

- Le retrait est simplifié : on additionne la sommes bourse + AV.

- 0.33% / mois et imposé uniquement sur la partie PV !

Petite astuce :

J’utilise même cette règle dans ma SCI sur le CCA que j’ai injecté pour l’achat d’usufruit :

- je prends 0.33% de cette somme également qui me rapporte un TRI moyen de 8/9%. Donc je consomme et capitalise en même temps associé en plus aux emprunts dans la SCI.

Je rapelle que je suis en phase de consommation.

Mais j’arrive à avoir un patrimoine qui me permet de consommer et de capitaliser en même temps = sécurité en plus.

Je le redis , c’est juste ma vision , mes calculs et la ou je me sens à l’aise en phase de consommation. J’ai aussi 950k d’immobilier physique net qui me rapporte des loyers et je suis endetté que sur ma SCI qui me rapporte du CF.

J’ai des rentes diversifiés.

Il m’a fallu beaucoup de travaille pour mettre ça en place, de mise en place de stratégie que j’ai pas tenu car je n’étais pas à l’aise.

Le plus important c’est que chacun soit à l’aise dans sa strategie, soit diversifié sur les rentes, et se bien connaître la fiscalité pour optimiser au mieux sa gestion de patrimoine.

Utilise ta connaissance et ne te noie pas dedans!

![]() Hors ligne

Hors ligne

#118 12/06/2022 23h43

GoodbyLenine a écrit :

Un portefeuille orienté dividende, logé dans un PEA, dans un contrat AV ou de capitalisation, ou même dans une structure IS bien conçue (permettant un IS faible voire nul, et des remboursements de CCA), par exemple, et combiné à d’autres sources de liquidités (un "rentier" avec un patrimoine diversifié n’aura pas comme source de cash que des "dividendes"…) permet d’avoir une fiscalité très raisonnable.

Et même si on est imposé sur la totalité de ses dividendes, qui servent seuls à financer le train de vie, tant qu’on a un train de vie assez modeste/raisonnable, la fiscalité reste modérée (en optant pour l’imposition au barème, avec abattement de 40%) (ou pour les SIIC qui n’ont pas droit à cet abattement, en retenant celles dont le dividende est souvent constitué pour partie de remboursement de capital).

Bonjour,

Sur une AV Spirica savez vous comment se passe le calcul du versement de dividende pour une action française et US ?

Je sais qu’il y a 0,6% de frais d’achat du titre meme en cas d’arbitrage fonds euros-titres vifs et 0,5% de frais d’UC (diminution de 0,5% des parts chaque année).

Par contre je n’ai aucune idée si on touche les dividendes , si ceux ci sont reversés sur le fond euro et à quelle hauteur (prélèvement à la source - 15% USA, 0% action française).

Je voudrais essayer de simuler la fiscalité dans ce type de cas pour faire un comparatif plus complet des supports. Cela pourrait etre intéressant si la fiscalité sur les dividendes ne s’applique qu’en sortie.

Merci

PARRAINAGE : IBKR, SAXO, DEGIRO, BOURSORAMA - MESSAGE

![]() Hors ligne

Hors ligne

#119 13/06/2022 01h58

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Non, je ne sais pas. Désolé. Je vous suggère de lire les condition générales du contrat, et les documents des UC (en plus de faire une recherche sur ce forum)..

Par contre je sais que, sur contrat AV, la fiscalité ne s’applique que lors d’un retrait.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#120 13/06/2022 02h34

- Tomalegrand

- Membre (2018)

- Réputation : 41

En assurance vie, les prélèvements sociaux se font au fil de l’eau chaque année même sans retrait.

Parrainage Boursobank https://bour.so/DNngXCA74f

![]() Hors ligne

Hors ligne

#121 13/06/2022 05h13

- Serrure

- Membre (2016)

Top 50 Dvpt perso. - Réputation : 118

cricri77700, le 12/06/2022 a écrit :

J’ai 3 ETF monde différents, 1 synthetique , 2 physique avec 1 avec prêt de titres et 1 sans prêt de titre

Bonjour Cricri,

Vous prêtez vos ETF monde ou c’est l’éméteur qui peut prêter des titres. Êtes vous sur votre compte rémunéré pour cela, combien cela vous rapporte-t-il de pourcentage par rapport au capital ?

Pour savoir si cela vaut le coup et combien cela rémunère.

Chez le courtier IB on peut autoriser le prêt de ses titres et ETF et être rémunéré, mais pour des ETF monde le service client ne ma pas dit combien.

![]() En ligne

En ligne

#122 13/06/2022 08h20

- cricri77700

- Membre (2014)

- Réputation : 738

“ENTJ”

Bonjour.

Non non je parle du lyxor core world , etf physique sans prêt de titre.

Je reste simple.

Utilise ta connaissance et ne te noie pas dedans!

![]() Hors ligne

Hors ligne

#123 13/06/2022 14h14

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Tomalegrand a écrit :

En assurance vie, les prélèvements sociaux se font au fil de l’eau chaque année même sans retrait.

Uniquement sur les fonds euros, pas sur les UC (ce que sont les SCPI).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#124 13/06/2022 15h08

- Franck059

- Membre (2018)

Top 50 Année 2023

Top 20 Monétaire

Top 50 SCPI/OPCI - Réputation : 146

Otez moi d’un doute…

On est bien d’accord que sur PEA, nous n’avons plus à notre disposition pour suivre l’indice MSCI World que l’émetteur Amundi ?

Donc une diversification impossible d’émetteur au sein de cette enveloppe ? Pour qui souhaite faire simple comme Cricri77700…

Sur CTO en capitalisant, à noter que l’etf ishare world quality factor fait mieux que le simple world .

Mieux sur 1 an, 3ans, 5 ans, 10 ans.

Au point que malgré la flat tax de 30 % versus uniquement les 17,2 % de prélèvements sociaux sur PEA, sa performance annualisée reste meilleure.

Je souhaite moi aussi faire simple et suis un peu mal à l’aise avec uniquement le CW8 sur mon PEA.

Je me tâte… Peut-être vais-je diversifier avec cet etf sur mon CTO Degiro (vide actuellement)

C’est un autre émetteur, et l’etf est physique.

![]() Hors ligne

Hors ligne

#125 13/06/2022 15h42

- coriace

- Exclu définitivement

- Réputation : 28

A un moment donné, on peut aussi attaquer une partie de son capital.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “rentier : quelle stratégie de consommation de capital ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 18 | 13 224 | 10/06/2022 14h42 par MarsAres | |

| 4 | 7 017 | 20/10/2011 18h31 par dkee34 | |

| 104 | 41 504 | 22/12/2023 13h19 par al2020 | |

| 24 | 6 091 | 17/10/2024 11h49 par EricB | |

| 10 | 6 698 | 02/10/2012 23h13 par pug | |

| 28 | 5 456 | 18/01/2023 17h19 par Asinus | |

| 51 | 21 896 | 29/03/2018 19h45 par FastHand |