Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

3 #1 28/10/2018 12h49

3 #1 28/10/2018 12h49

- bibike

- Membre (2016)

Top 50 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Monétaire

Top 50 Entreprendre

Top 5 Banque/Fiscalité - Réputation : 1531

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

La 1ère lettre semestrielle de Barrage Capital explique assez bien la différence entre un investissement valeur et un investissement GARP.

Le GARP obtient le rendement d’entreprise, quand le value obtient en prime le "rendement d’escompte".

A lire ou à relire pour les fans.

![]() En ligne

En ligne

2 #2 13/01/2020 11h42

2 #2 13/01/2020 11h42

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Scipion8 a écrit :

@IH : ça montre juste qu’en bourse, une thèse simple (= "Tesla vend des produits sexy qui attirent les consommateurs") marche souvent mieux qu’une thèse compliquée (= "Tesla a une situation de liquidité fragile, il y a un procès en cours à cause d’un souci il y a 10 ans, je n’aime pas le CEO" etc.).

Perso je suis convaincu que les meilleurs investissements sont ceux où la thèse d’investissement est la plus simple (LVMH, Visa, Amazon etc.).

…

Dans un environnement de taux ultra-bas, les cash-flows de long-terme (au-delà d’un horizon plus ou moins prévisible de 5 ans) représentent plus de 85-90% de la valorisation DCF. Cela signifie que ça sert de moins en moins d’avoir l’oeil dans le rétroviseur - ce qu’il faut, c’est apprécier les chances de succès à long-terme.

…

A persister à garder l’oeil dans le rétroviseur, on se condamne à manquer les valeurs de croissance - celles qui expliquent l’essentiel de la croissance des indices sur le long-terme - les unes après les autres.

On peut tout de même se demander si on est pas en situation de bulle pour les valeurs de croissance les plus qualitatives, comme à la fin des années 90 où il y avait un PER au-dessus de 40 pour Coca Cola.

Pour Visa, on a un multiple d’EBITDA de 27 ! Avant c’était des multiples de PER, maintenant c’est des multiples d’EBITDA !

Il y a quelques années, un multiple d’EBITDA entre 13-16 était déjà très élevé et ne concernait vraiment que les superbes valeurs. Là on a une tripotée de sociétés avec des multiples d’EBITDA autour de 20, voire plus.

Dans le même temps, comme vous l’indiquez, avec la compression des taux longs, la croissance future se paye légitimement chère en bourse, donc il y a une justification théorique, tout comme le nouveau paradigme "Winner-Takes-All" qui semble toucher de plus en plus de secteur.

Mais tout de même, il faut bien garder à l’esprit que ceci est relativement nouveau, et que d’une manière générale, les sociétés de croissance solides cotent à des niveaux jamais vus.

![]() Hors ligne

Hors ligne

3 #3 13/01/2020 13h26

3 #3 13/01/2020 13h26

- Tanuky

- Membre (2014)

- Réputation : 187

Travaillant dans une société US Tech qui a suivi la forte progression des marchés, je confirme votre impression de surchauffe sur ce type de valeur. En effet, par exemple dans mon secteur (éditeur logiciel US), les PER sont proches des x50. Même avec des croissances qui se tiennent bien (env +10%/an sur CA & +20% sur le RN), ces valorisations deviennent délirantes et n’accepteraient pas la moindre faiblesse de croissance / résultats !…

Aussi, effet peut-être plus spécifique au marché du software, la nouvelle comptabilité US (606) favorise grandement une reconnaissance de revenue rapide sur les modèles locatifs / SaaS de plus en plus utilisés par les éditeurs (50% à la signature du contrat multi-annuel !) mais cela aura un effet inverse dans 12 à 24 mois…

Enfin, pour poursuivre sur l’exemple de ma société, nous faisons de la croissance externe en rachetant des petits éditeurs à 10x le CA (probablement plus de 100x le RN !). Même si on peut espérer des synergies, le retour sur investissement semble très lointain ! En discutant avec quelques personnes bien placées dans la société, ils m’ont même confirmés que ces rachats avaient pour objectif de montrer notre dynamique au marché mais pas nécessairement d’avoir un retour sur investissement !…

Tout cela ressemble quand même bien à une bulle..

A suivre,

![]() Hors ligne

Hors ligne

1

1  1 #4 13/01/2020 14h25

1 #4 13/01/2020 14h25

- Scipion8

- Membre (2017)

- Réputation : 2535

Perso je pense qu’un investisseur doit observer son environnement et s’y adapter. C’est à mon avis une grosse erreur de ne pas le faire. On pourrait compter sur le forum le nombre de fois où on a dit que les valorisations d’Amazon, Google, Facebook etc. n’étaient pas "raisonnables" - avant que leurs cours ne décuplent, voire davantage. Si c’est de la sagesse, il me semble que c’est une sagesse bien coûteuse…

Je pense que ceux qui ont commencé à investir dans les années 2000 ou au début des années 2010 et qui se retrouvent aujourd’hui avec un portefeuille sans GAFAM, sans LVMH, sans Visa - sans toutes ces entreprises extraordinaires qui dominent aujourd’hui le monde - ont fait une erreur majeure de process, et je ne veux certainement pas renouveler cette erreur aujourd’hui.

Les niveaux "raisonnables" de valorisation des actions dépendent de l’environnement macroéconomique : c’est incontestable, c’est des maths.

Je reprends la formule de Gordon (dérivée de la valorisation DCF) : P = D1 / (r-g)

où :

- D1 est le prochain dividende (on peut considérer le prochain résultat net, E1, en faisant l’hypothèse d’un retour de cash total aux actionnaires, sous forme de dividendes ou de rachats d’actions)

- r est le coût du capital pour l’entreprise, qu’on peut décompenser en taux sans risque + prime de risque

- g est la croissance perpétuelle des dividendes

PER = P/E1 = 1/(r-g)

Dans les scénarios ci-dessous, je considère la prime de risque de marché inchangée à 5% (évidemment ça dépend des pays, des secteurs, des entreprises etc. - cf. les travaux de Damodaran).

Les 2 autres paramètres ont changé ces dernières décennies :

1) Le taux sans risque a considérablement baissé, principalement par l’action des banques centrales dans un monde beaucoup moins inflationniste qu’avant, voire désormais déflationniste : dans les années 1990, on considérait que le "taux d’équilibre" aux USA tournait autour de 5%. Maintenant, un optimiste dira plutôt 3%. Quelqu’un qui prévoit une menace déflationniste persistante (c’est mon cas) verra "the New Normal" autour de 1%.

Quand on parle de "taux sans risque" pour la valorisation des actions, on doit prendre le "taux d’équilibre" attendu sur le long-terme : difficile à déterminer, évidemment, mais ce qu’on peut dire à la vue des taux de la Fed, c’est que ce taux sans risque est probablement un peu différent de celui qu’utilisaient Graham et Buffett à ses débuts.

Taux Fed Funds

Donc ceux qui appliquent mécaniquement des plafonds de ratio de valorisation sur la base des glorieux Anciens courent à mon sens le risque de se retrouver avec une sélection de valeurs médiocres, justement "décotées" par le marché, tout en ayant brillamment éliminé les meilleures entreprises = sélection adverse. (D’ailleurs, je note que Buffett est massivement acheteur d’Amazon : il semble donc moins frileux que moi sur les ratios de valo…)

2) Les (bonnes) entreprises américaines et européennes se sont considérablement internationalisées ces dernières décennies, alors qu’il y a encore 15-20 ans la plupart des entreprises du S&P500 faisaient l’essentiel de leur chiffre d’affaires aux USA. Si l’on est optimiste sur le potentiel de rattrapage des consommateurs dans les pays émergents (c’est mon cas), on peut espérer que cette globalisation heureuse ait un impact positif sur la croissance perpétuelle des résultats et dividendes.

Au lieu de prendre le taux de croissance potentielle de l’économie américaine (environ 2,5%), on peut éventuellement envisager un taux de croissance supérieur, le taux de croissance potentielle de l’économie mondiale (environ 3,5%).

Ces hypothèses macros ont un impact majeur sur les niveaux de valorisation "normaux" sur les marchés actions :

Quand j’investis dans Amazon, Google, Visa, LVMH, à des ratios de valorisation optiquement "élevés", je le fais parce que (i) ce sont clairement des entreprises de qualité, avec des avantages concurrentiels évidents, (ii) elles sont bien positionnées à mon sens pour tirer parti d’une mondialisation réussie, et (iii) elles ne sont pas particulièrement chères compte tenu de mes hypothèses macroéconomiques.

A un PER 2020e de 26, je considère même LVMH (leader mondial, avec un moat difficilement attaquable, d’un marché en forte croissance et peu cyclique) comme relativement "bon marché", en comparaison d’entreprises plus populaires sur le forum, comme Renault = zéro moat + gouvernance catastrophique + pas spécialement bien positionnée pour profiter de la mondialisation. Ceux qui achètent Renault aujourd’hui sur la base de son PER 2020e "bas" (5) ou de son dividende "attractif" (5,6%), font à mon sens une erreur - en tout cas en termes relatifs par rapport à une entreprise de qualité comme LVMH.

Dernière modification par Scipion8 (13/01/2020 14h47)

![]() Hors ligne

Hors ligne

5 #5 14/01/2020 22h56

5 #5 14/01/2020 22h56

- BulleBier

- Membre (2013)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Vivre rentier

Top 20 Actions/Bourse

Top 50 Crypto-actifs - Réputation : 415

Scipion8 a écrit :

Perso je pense qu’un investisseur doit observer son environnement et s’y adapter. C’est à mon avis une grosse erreur de ne pas le faire. On pourrait compter sur le forum le nombre de fois où on a dit que les valorisations d’Amazon, Google, Facebook etc. n’étaient pas "raisonnables" - avant que leurs cours ne décuplent, voire davantage. Si c’est de la sagesse, il me semble que c’est une sagesse bien coûteuse…

Je pense que ceux qui ont commencé à investir dans les années 2000 ou au début des années 2010 et qui se retrouvent aujourd’hui avec un portefeuille sans GAFAM, sans LVMH, sans Visa - sans toutes ces entreprises extraordinaires qui dominent aujourd’hui le monde - ont fait une erreur majeure de process, et je ne veux certainement pas renouveler cette erreur aujourd’hui.

Les niveaux "raisonnables" de valorisation des actions dépendent de l’environnement macroéconomique : c’est incontestable, c’est des maths.

(..)

L’investisseur ne doit pas "étudier son environnement et s’adapter". C’est se préparer à la bataille qui a déjà eu lieu, et surestimer sa capacité de comprendre l’environnement.

L’investisseur doit être prêt a tout type d’environnement. Il doit avoir un portefeuille qui performe et le couvre en cas de changements macroéconomiques majeurs et imprévus.

Je pense que vous avez un biais de sur confiance en vous lié à votre profession et vos qualifications en économie. Les économistes dans leur consensus se trompent quasiment toujours et ratent toujours les changements de paradigmes Aka cignes noirs en anglais, on l’a vu en 2008, 1999, 2000 où ils prédisaient déjà l’effondrement de la Chine. Certains bien sûr ont eu la clairvoyance à ces moments là.

Vous prévoyez une menace déflationniste persistante. Peut être aurez vous raison, peut être pas.

Un investisseur doit avoir l’humilité de se dire qu’il ne sait pas quel sera l’environnement de demain, et y être préparé. Comment? En diversifiant les secteurs, les zones et peut être les approches.

Pour l’étude de la décennie 2010, vous avez raison sur le fait que ce forum aurait dû parler plus de Google et LVMH que de certaines actions values que vous appelez médiocres, quoique certaines ont bien fait x5-x10 dans la décennie (ce que vous avez manqué de remarquer comme Fiat, Exor, Akwel, Picanol, Peugeot).

Pourquoi? Peut être que les forumers menaient la bataille de la décennie précédente qui avait vue la value surperformer les valeurs internet et n’ont pas vu les thèses simples de Google et Visa.

Maintenant votre erreur est la même, de reporter la décennie 2010 et ses tendances (Faang), sur ce qu’il faut faire en allant sur la décennie 2020. Sûrement que les Faang vont être des entreprises plus grandes et solides en 2030 (pas forcément toutes). Mais d’autres thèmes vont exploser a la hausse entre temps.

Vous pourrez écrire le même texte en 2030 en disant que si on a pas en 2030 des actions de robotique génétique/solaire/ on a fait une erreur majeure, que si on avait pas du Alibaba et Tencent en 2030 on a fait une erreur majeure, que si on avait pas investit en Afrique en 2030 on a fait une erreur majeure. Peut être que l’énergie et les métaux précieux vont tout exploser en termes de rendement dans la décennie a suivre.

Par exemple vous ne voyez pas d’inflation mais combien va t-on payer pour tout ce lithium si personne n’en produit assez? Les cycles d’inflation dépendent aussi des matières premières et des cycles d’investissement. Peut être que c’est une erreur majeure de ne pas être investi sur le lithium en 2020. (Qui est un thème de croissance).

Tout cela pour dire qu’il y a plusieurs manières de trouver de la croissance. La bataille d’hier ne sert à rien, il faut aller gagner la bataille de demain, qui ne sera pas forcément Alphabet et Amazon. (personnellement je suis JD et Baidu).

Et il est également possible de faire d’excellent retours sur des thèses cycliques déprimées comme nombreux l’ont fait sur le forum suite a la crise de l’euro.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

2

2  3 #6 15/01/2020 14h35

3 #6 15/01/2020 14h35

- Scipion8

- Membre (2017)

- Réputation : 2535

@Gdauph : Merci pour votre intervention, qui met en lumière des sensibilités différentes au risque.

Risque d’un portefeuille boursier = risque indiciel + risque géographique + risque sectoriel + risque factoriel + risque idiosyncratique

Le risque indiciel, c’est le risque que les indices, les marchés actions en général, soient surévalués.

Le risque géographique, c’est le risque de concentrer excessivement (= plus que l’indice) le portefeuille sur des pays qui, soit pour des raisons économiques, soit pour des raisons de survalorisation "locale", vont moins bien performer que l’indice à l’avenir.

Le risque sectoriel, c’est le risque de concentrer excessivement (= plus que l’indice) le portefeuille sur des secteurs qui, soit pour des raisons économiques, soit pour des raisons de survalorisation "locale", vont moins bien performer que l’indice à l’avenir.

Le risque factoriel, c’est le risque de concentrer excessivement (= plus que l’indice) le portefeuille sur des approches d’investissement (growth, value, small caps vs. big caps, dividendes etc.) qui, soit pour des raisons économiques, soit pour des raisons de survalorisation "locale", vont moins bien performer que l’indice à l’avenir.

Le risque idiosyncratique, c’est le risque que l’on prend en choisissant telle ou telle entreprise au sein d’un même secteur ou d’un même facteur (par exemple au sein d’un échantillon d’actions "value").

[Une précision sémantique : quand je dis "risque", cela peut être positif ou négatif. Un risque peut se traduire par une surperformance ou une sous-performance.]

Un investisseur 100% ETF Monde élimine délibérément tout risque géographique, sectoriel, factoriel et idiosyncratique de son portefeuille. Il ne garde que le risque indiciel, donc sa performance sera celle de l’indice. [Bon il prend en fait des risques supplémentaires, positifs et négatifs, liés aux spécificités des ETF mais ce n’est pas le débat ici.] L’investisseur 100% ETF Monde est content de prendre ce risque, pour lequel il est rémunéré - et bien rémunéré, sur le long-terme.

Un investisseur value préfère prendre un risque idiosyncratique : il considère avoir des méthodes ("décote", "marge de sécurité" etc.) qui lui permettent d’exposer son portefeuille à un risque idiosyncratique positif (= des sous-évaluations). Certains investisseurs value ciblent même délibérément des actions décorrélées de l’indice - ils cherchent donc à atténuer le risque indiciel dans leur portefeuille.

Mon approche consiste à assumer totalement le risque indiciel (exactement comme un investisseur 100% ETF Monde), tout en prenant quelques positions par rapport à l’indice en termes de risque géographique (long France, short Japon, par exemple), sectoriel (long technos, short pétrole, par exemple) et factoriels (long growth et small caps, short value et rendement, par exemples). Mon nombre de lignes et la faible taille des plus grosses lignes (< 3%) éliminent (quasiment) le risque idiosyncratique. Sur le long-terme, ma performance devrait donc être proche de celle d’un ETF Monde, un peu plus ou un peu moins, selon la pertinence de mes orientations géographiques, sectorielles et factorielles.

Donc quand on débat du niveau de risque, il y a souvent un malentendu sur la nature des risques : je n’ai pas peur du risque indiciel, car je considère que (i) ce serait du market timing (probablement destructeur de performance) de rester à l’écart, et (ii) je considère que le risque indiciel est bien rémunéré sur le long-terme. En revanche, je ne veux pas de risque idiosyncratique, de façon opposée à un investisseur value (plus réticent, lui, à prendre un risque indiciel).

L’important est de bien comprendre les différents risques, et de s’y exposer selon ses convictions, ses compétences, sa psychologie. Perso j’ai beaucoup plus de facilité à accepter que mon portefeuille fasse -20% en ligne avec l’indice que +15% alors que l’indice fait +20%. Cela explique mon approche.

PS : Il y a une fonction sur IB qui permet de liquider l’ensemble des lignes d’un seul coup. J’ai failli appuyer dessus une fois (bon, je pense qu’on m’aurait demandé confirmation…). Mais parce que j’accepte pleinement le risque indiciel, je ne liquiderai jamais mon portefeuille totalement.

Dernière modification par Scipion8 (15/01/2020 17h48)

![]() Hors ligne

Hors ligne

1

1  4 #7 15/01/2020 15h38

4 #7 15/01/2020 15h38

Bonjour,

Mes 2 centimes …

Cette discussion m’interpelle, je ne comprends pas pourquoi vous semblez vouloir à tout prix opposer les deux styles, ou affirmer la supériorité de l’un sur l’autre.

Ca ressemble un peu à des querelles d’église, si vous me permettez l’expression.

De mon point de vue, ils ne sont pas incompatibles, bien au contraire.

Quels sont les enseignements du style "value" (Graham etc) ?

- Qu’il faut distinguer la valeur, du prix payé

- Que la valeur est bien moins fluctuante que le prix (volatilité des marchés etc…)

- Qu’il faut chercher à maximiser le ratio valeur / prix (ce qui rejoint la notion de qualité/prix, déjà évoquée).

- Que toutes choses égales par ailleurs, le risque diminue avec un prix plus faible. Idéalement la valeur doit être significativement supérieure au prix, c’est la fameuse marge de sécurité de Graham.

Voilà ce que j’en retiens en tout cas, cela semble relever du bon sens paysan ?

Le style "growth", en gros, nous enseigne qu’il faut acheter les entreprises semblant promises à un bel avenir (croissance), lançant des produits ou services de qualité supérieure, dont personne ne pourra bientôt se passer, disruptant leur marché ou créant un nouveau besoin etc…

La croissance du CA nourrira la croissance des bénéfices, et le cours de bourse suivra les bénéfices croissants, les investisseurs semblant disposés à payer plus cher des valeurs dont les bénéfices croissent, que des valeurs en stagnation/décroissance.

Les deux styles comportent leur éceuils, peuvent être mal compris / executés, et il y aura des bons et des mauvais investisseurs dans chaque cas.

Dans le cas value, on peut se tromper dans la valorisation de l’entreprise, confondre value et value trap:

- Que fait t’on si l’entreprise s’affaire consciencieusement à détruire de la valeur après notre achat, et que plus personne n’en veut ?

- Est on réellement certain de la valorisation des actifs à la casse? etc…

- Même si l’analyse est bonne, le marché peut mettre longtemps à réaliser la valeur réelle.

Dans le cas growth, les risques évidents sont de surestimer la croissance future (son rythme ou le potentiel de la société, dans son marché), ou de surpayer la dite croissance. La croissance n’est pas nécessairement rentable, ou peut affaiblir le moat, en cas de diversification malheureuse.

La société peut très bien croître conformément au plan initial, mais achetée trop chère, cette croissance était déjà dans les cours, donc on n’avance pas pendant plusieurs années.

Il y a donc un coût d’opportunité. Par ailleurs plus l’investissement met longtemps à être rentable, plus le risque que notre analyse soit invalidée entre temps, ou qu’un accident de parcours survienne, augmente:

- Arrivée de concurrents agressifs

- Disruption du marché / rupture techno

- Evolution de la demande, changement de mode / goût des consommateurs (veganisme, flygskam, haro sur le plastique etc etc…).

- Evolutions macro économiques (taux, coût de l’énergie, pénurie de matières premières…)

L’hypothèse qu’une belle valeur de croissance aujourd’hui payée sur des multiples de 50x et plus, sera encore une belle valeur de croissance dans 10 ans, paraît hardie.

Je suppose que les actionnaires de Yahoo étaient persuadés de détenir une belle valeur de croissance avec un moat, avant que Google ne débarque ?

Et si la croissance ralentit, les multiples vont s’ajuster à la baisse…

C’est d’ailleurs là que le concept de "moat" peut venir renforcer la thèse d’investissement, en réduisant le risque que nos prédictions soient erronées, même si à un horizon 10 ans, rien n’est jamais acquis !

Rien ne prouve que l’on sera encore prêt à payer une petite fortune un sac à main, dans une décennie (suivez mon regard …).

Bref, je ne rejoins pas Scipion dans l’affirmation que l’on peut acheter les plus belles valeurs de croissance à n’importe quel prix, et qu’il suffira d’attendre pour rentabiliser son investissement.

Au final, quand on essaie de prendre le meilleur des deux mondes, on obtient le style GARP: acheter des valeurs en croissance à prix raisonnable (idéalement en solde).

Ainsi la marge de sécurité permet de pallier à d’éventuelles erreurs sur les hypothèses de croissance, d’imprévus…Pour moi c’est à cette catégorie qu’appartient Buffet.

Quand Buffet achète Amazon à un PER de 80, je suppose qu’il a fait son calcul de projection des cash flows sur la prochaine décennie, en prenant des hypothèses conservatrices, et qu’il arrive à la conclusion qu’à ce prix là, c’est très raisonnable ! Autrement ce n’est pas un investissement rationnel, ce qui serait étonnant de sa part :-) !

Bonne journée

Dernière modification par Nemesis (15/01/2020 16h27)

![]() Hors ligne

Hors ligne

3 #8 17/04/2020 09h54

3 #8 17/04/2020 09h54

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

La newsletter Gérants permet de décortiquer facilement les positions des meilleurs fonds américains investis en actions "monde". Les fonds proviennent des catégories "Global Large Stock" et "Global Real Estate" et sont tous notés 4 ou 5 étoiles Morningstar.

Eh bien il n’y a pas photos !

Ce sont quasiment tous des fonds "growth", bourrés de GAFA, Visa, Mastercard et KHOL (Kering, Hermès, L’Oréal et LVMH).

Même les fonds immobiliers qui surperforment pourraient être classés "growth", avec la part belle a des foncières survalorisées mais en croissance (Prologis, American Tower, etc.).

Les seules positions "value" qui sont relativement présentes dans bcp de fonds sont Roche et Nestlé.

Pour le reste, la relative homogénéité des positions des fonds est frappante, voire perturbante.

Après, c’est l’histoire de la poule et l’œuf : est-ce que ces fonds sont bien classés car ils sont bourrés de GAFA ou est-ce que les GAFA ont eu une performance boursière exacerbée car les fonds en sont bourrés ?

![]() Hors ligne

Hors ligne

1

1  2 #9 08/05/2020 10h50

2 #9 08/05/2020 10h50

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Ares, le 07/05/2020 a écrit :

Ce que je vois moi, c’est que :

- Quand le value superforme par rapport au growth, c’est de 8 à 10 % environ.

- Quand le growth surperforme le value, ce n’est que de 2 %.

Sauf que vous passez complètement à côté du truc…

Si depuis les années 2000 le "growth" se met à surperformer sur le "value", potentiellement de manière durable, c’est qu’il y a trois changements de paradigme :

- la compression des taux, qui fait que la croissance lointaine est valorisée presque autant que la croissance prochaine,

- la mutation technologique en cours, avec sa logique du "winner takes all",

- tout le secteur de l’énergie, traditionnellement "value" est en déclin séculaire.

![]() Hors ligne

Hors ligne

4

4  10 #10 09/05/2020 01h11

10 #10 09/05/2020 01h11

- Scipion8

- Membre (2017)

- Réputation : 2535

Quelques réflexions sur le débat growth vs. value dans le contexte actuel :

1) La politique ultra-accommodante des banques centrales (taux ultra-bas voire négatifs, QE) devrait accentuer l’avantage des stratégies growth (comme on le voit bien ces dernières semaines dans le contexte de la remontée post-krach). Lorsque la banque centrale change son taux directeur, elle a un effet comparable sur la perception des cash-flows des entreprises à celui d’un photographe changeant la profondeur de champ de son appareil : un taux d’actualisation des cash-flows (DCF) plus bas renchérit plus significativement les cash-flows de long-terme que les cash-flows de court-terme. La baisse des taux accentue donc la préférence des investisseurs pour des cash-flows croissants sur longue durée - donc pour les valeurs de croissance.

2) A moins d’un fort rebond économique accompagné éventuellement de pressions inflationnistes (assez improbables à mon sens), les taux des banques centrales devraient rester (très) bas à un horizon prévisible. Perso je suis convaincu que le contexte global est fondamentalement déflationniste et j’ai du mal à envisager de fortes remontées des taux directeurs à moyen terme. La préférence actuelle des investisseurs pour les valeurs de croissance devrait donc persister.

3) Dans un monde déflationniste, les valeurs de croissance deviennent des actifs rares - et sont pricées comme tels. De puissants facteurs structurels accentuent par ailleurs cette rareté des valeurs de croissance : (i) les rachats d’actions réduisent graduellement le "gisement" des actions de croissance, (ii) la montée en puissance de la gestion passive réduit aussi la disponibilité de ces actions pour les gestionnaires actifs, (iii) le nombre d’entreprises cotées tend à diminuer aux USA et en Europe, au profit (au moins aux USA) du private equity, plus difficilement accessible aux petits investisseurs. Dans le même temps, les rendements des obligations souveraines, des obligations corporate de bonne qualité (investment grade), donc des fonds €, devraient continuer à baisser. Ce double effet - des actifs peu risqués rapportant de moins en moins et des actions de croissance plus rares - devrait conduire à mon sens à une poursuite de la hausse des cours des actions de croissance.

----------------------------------------------------------------------------------------------------------------

A mon sens, la meilleure façon de distinguer conceptuellement les opportunités value des valeurs de croissance est la formule de Gordon-Shapiro (dérivée du DCF) :

P = CF/(r-g)

P = prix de l’action (ou capitalisation boursière)

CF = cash-flow par action (ou cash-flow total)

r = taux d’actualisation (taux sans risque + prime de risque)

g = taux de croissance perpétuelle des cash-flows

Donc P/CF = 1/(r-g)

Un investisseur value se concentre sur des valeurs dont le rapport 1/(r-g) est faible.

Un investisseur growth se concentre sur des valeurs dont le taux de croissance perpétuelle des cash-flows (g) est important.

----------------------------------------------------------------------------------------------------------------

Un petit exercice schématique d’identification des opportunités growth, value et GARP (growth at reasonable price) dans le SBF 120 :

- Pour le critère value, j’utilise 2 ratios de valorisation, le PER et le VE/EBITDA, en prenant pour référence l’année 2021 (le consensus des analystes pour 2021), afin de contourner le problème de la forte incertitude (liée à la pandémie) sur les résultats de 2020.

- Pour le critère growth, j’utilise la croissance annuelle anticipée (par le consensus des analystes) pour le chiffre d’affaires, entre 2019 et 2022. (Evidemment, c’est une approximation très grossière du taux de croissance perpétuelle.)

- On peut ainsi représenter graphiquement les valeurs du SBF 120, ainsi que les "zones" (évidemment approximatives et subjectives) où l’on peut éventuellement trouver des opportunités growth, value ou GARP. Le 1er graphique utilise le PER comme ratio de valorisation, le 2e le ratio VE/EBITDA (la taille des bulles représente la capitalisation boursière de chaque valeur) :

- Tableau des opportunités de croissance dans le SBF 120 (très rares à mon goût : perso je ne considère une valeur comme éventuellement "de croissance" que si son chiffre d’affaires croît annuellement d’au moins 8%, car c’est le rendement que j’attends plus ou moins d’un ETF Monde) :

- Tableau des opportunités value, selon le PER, dans le SBF 120 (énormément de pièges et de valeurs fragiles dans cette liste, il faut vraiment faire un gros tri à mon sens) :

- Tableau des opportunités value, selon le ratio VE/EBITDA, dans le SBF 120 (idem, il faut vraiment faire le tri) :

- Tableau des opportunités GARP, selon le PER (<20), dans le SBF 120 :

- Tableau des opportunités GARP, selon le ratio VE/EBITDA (<13), dans le SBF 120 :

Evidemment, tout ceci n’est qu’un premier débroussaillage très rapide et grossier du SBF 120. Il faut regarder de plus près chaque valeur pour dénicher de vraies opportunités value, growth ou GARP - même si cet exercice est à mon sens beaucoup plus simple à réaliser parmi les valeurs de croissance que dans les candidats value, compte tenu de la multitude de value traps et de valeurs très fragiles dans mes tableaux value ci-dessus (des valeurs que je juge pour l’essentiel "décotées" à juste titre compte tenu de leurs faiblesses).

Dernière modification par Scipion8 (09/05/2020 07h08)

![]() Hors ligne

Hors ligne

2 #11 14/05/2020 15h28

2 #11 14/05/2020 15h28

- Scipion8

- Membre (2017)

- Réputation : 2535

A nouveau une intéressante analyse d’Aswath Damodaran :

- la baisse des marchés déclenchée par la pandémie a touché bien davantage les actions à PER faibles (typiquement ciblés dans le cadre des approches value) que les actions à PER élevés (typiquement des valeurs de croissance et/ou de belle qualité)

- même observation si l’on regarde le ratio price-to-book value

- les valeurs à dividend yield faible (typiquement des valeurs de qualité bien valorisées) ont mieux résisté que les valeurs à dividend yield élevé

Je suis bien d’accord avec son point de vue sur l’investissement value dans le contexte actuel :

Aswath Damodaran a écrit :

I believe that value investing has lost its way, a point of view I espoused to portfolio managers in Omaha a few years ago, in a talk, and in a paper on value investing, titled Value Investing: Investing for Grown Ups? In the talk and in the paper, I argued that much of value investing had become rigid (with meaningless rules and static metrics), ritualistic (worshiping at the altar of Buffett and Munger, and paying lip service to Ben Graham) and righteous (with finger wagging and worse reserved for anyone who invested in growth or tech companies). I also presented evidence that it was bringing less to the table than active growth investing, by noting that the average active value investor underperformed a value index fund by more than the average growth investor lagged growth index funds. I also think that fundamental shifts in the economy, and in corporate behavior, have rendered book value, still a key tool in the value investor’s tool kit, almost worthless in sectors other than financial services, and accounting inconsistencies have made cross company comparisons much more difficult to make. On a hopeful note, I think that value investing can recover, but only if it is open to more flexible thinking about value, less hero worship and less of a sense of entitlement (to rewards). If you are a value investor, you will be better served accepting the reality that you can do everything right on the valuation front, and still make less money than your neighbor who picks stocks based upon astrological signs, and that luck trumps skill and hard work, even over long time periods.

Pour ajouter des arguments plus personnels, je pense que les QE à répétition, la montée de la gestion passive, et peut-être aussi les algos, ont fondamentalement changé la pertinence relative des approches growth vs. value, à l’avantage des premières et au détriment des secondes (notamment par l’évaporation progressive des micro-inefficiences de marchés). Perso je vois le QE comme un "test" qui peut aider l’investisseur à séparer le bon grain de l’ivraie - comme l’on peut séparer des fruits bons ou pourris en les plongeant dans une bassine d’eau : si le QE n’a aucun effet sur la valorisation d’une entreprise, j’aurais tendance à penser (hors situations particulières et nano caps) que la faible valorisation reflète le plus souvent une faiblesse structurelle de l’entreprise - bien plus qu’une éventuelle "inefficience" de marché.

Dans ce contexte, l’utilisation préalable de filtres value ou dividendes (sans vérification préalable de la qualité de l’entreprise) est le plus souvent destructrice de performance pour l’investisseur, car elle conduit à une sélection adverse d’entreprises fragiles. Lorsqu’une crise économique survient, ces entreprises souffrent plus que les autres. C’est bien ce que l’on observe à l’occasion de cette pandémie.

![]() Hors ligne

Hors ligne

5 #12 14/05/2020 18h39

5 #12 14/05/2020 18h39

- GreenLock

- Membre (2017)

- Réputation : 71

Excellent papier, je n’en ai pas exactement la même lecture.

Le value se concentre sur les actifs actuels, le growth sur les actifs futurs. ( Damodaran le dit dans son interview)

Je vous invite à regarder comment travaille Barrage Capital, et leurs performances.Ils ont récemment fait (Avec succès) du value sur Facebook en déterminant que l’utilisateur Facebook, un des actifs de l’entreprise était sous évalué au moment de l’investissement.

Les approches ne sont en réalité pas si éloignées, ce qui créée la différence de performance provient à mon sens plus des secteurs sur lesquels sont positionnés les gérants value.

Benjamin Graham a fondé son approche sur une décote des actifs de la société, et à l’époque la décote était plus facilement visible car les bilans étaient constitués d’actifs tangibles (Machines, Immobilier, etc).Aujourd’hui les actifs technologiques sont bien plus complexes à évaluer, donc la décote est elle aussi complexe à évaluer. Le point clé de l’article est pour moi celui-ci :

Damodaran a écrit :

I also think that fundamental shifts in the economy, and in corporate behavior, have rendered book value, still a key tool in the value investor’s tool kit, almost worthless in sectors other than financial services, and accounting inconsistencies have made cross company comparisons much more difficult to make.

La plupart des investisseurs Value ne se sont pas remis en question et continuent à travailler sur des décotes de book value, si les actifs technologiques étaient bien "pricés" dans les bilans ca aurait toujours du sens, malheureusement c’est rarement le cas. Barrage Capital c’est du Value Moderne (Peut-être un peu d’habillage également qui sait), à contrario William Higgons est toujours sur une approche "à l’ancienne".

Warren Buffet également a mis du temps à faire évoluer son schéma de pensée avec Apple.

Les chiffres sont parlants mais constater une sous-performance au travers des PE, Price to Book, et Dividend Yield n’a aucun sens si on ne sous-divise pas l’analyse par secteur.

Quand vous dites

Scipion8 a écrit :

la baisse des marchés déclenchée par la pandémie a touché bien davantage les actions à PER faibles (typiquement ciblés dans le cadre des approches value) que les actions à PER élevés (typiquement des valeurs de croissance et/ou de belle qualité)

La conclusion est en réalité peut-être beaucoup plus simple c’est que la pandémie a bien plus touché les secteurs traditionnels que les secteurs technologiques, qui ont par ailleurs pour la plupart constaté une accélération de leurs usages, le QE, les ratios, les approches Value versus Growth n’ont (peut être )rien à voir la dedans.

Hors sujet mais ce qu’il manque à cette interview c’est la question fiscale car sur les valeurs qui ont énormément progressé ces dernières années (Dans les services, valeurs technologiques et financières pour la majorité) se pose la question de réinvestissement de profits beaucoup moins taxés que ceux des secteurs traditionnelles sur lesquels le value se positionne. En 20 ans même 2-3% de différence de taxation sur la réinvestissement des profits c’est énorme. Plus facile d’échapper à l’impôt quand on s’appelle Google que pour Trigano.

Message édité par l’équipe de modération (14/05/2020 19h21) :

- correction de balises Quote

Dear Optimist, Pessimist and Realist. While you were arguing about the glass of water. I drank it. -The opportunist

![]() Hors ligne

Hors ligne

4 #13 27/10/2020 19h44

4 #13 27/10/2020 19h44

- LoopHey

- Membre (2019)

Top 50 Actions/Bourse

Top 50 Entreprendre - Réputation : 259

Mon interview : http://leprojetlynch.com/2020/12/loophe … -debutant/

![]() Hors ligne

Hors ligne

6 #14 04/11/2020 12h05

6 #14 04/11/2020 12h05

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Horizon Kinetics publie un document avec plein de chiffres sur les GAFAM :

https://horizonkinetics.com/wp-content/ … _FINAL.pdf

Je résume, mais lisez plutôt le document.

1) Si on applique le taux de croissance de 18% attendu par les analystes pour les 5 prochaines années, on arrive à des chiffres astronomiques.

2) Le marché de la publicité en ligne pourrait arriver à saturation, ou à tout le moins une normalisation de sa croissance, autour de 3-4%.

3) Le marché du cloud pourrait devenir de plus en plus compétitif avec une diminution de la marge.

4) Les GAFAM+Netflix ne payent pas du tout les infrastructures de l’internet, alors qu’ils sont "responsables" de l’essentiel de leur utilisation ("43% of all internet traffic is accounted for by six companies: Google, Netflix, Facebook, Microsoft, Apple and Amazon"). Pendant ce temps, les opérateurs télécoms dépensent des fortunes sur l’infrastructure. Jusqu’à quand cela va-t-il durer ?

5) Les GAFAM (et autres sociétés technologiques) rémunèrent massivement leurs employés avec des stock-options, qui ne sont pas comptabilisées en dépenses opérationnelles : le résultat opérationnel est surestimé :

D’autre part, les profits par action finissent par être fortement influencés par le cours de bourse, puisque de celui-ci dépend l’exercice ou non des stock-options, et la rémunération d’une partie des employés.

-

Horizon Kinetics ne fait pas de conclusion, mais on peut voir ce papier comme une mise en garde vis-à-vis de l’enthousiasme actuel.

![]() Hors ligne

Hors ligne

1

1  1 #15 04/11/2020 14h54

1 #15 04/11/2020 14h54

- BNH

- Membre (2011)

Top 50 Invest. Exotiques

- Réputation : 68

InvestisseurHeureux a écrit :

4) Les GAFAM+Netflix ne payent pas du tout les infrastructures de l’internet, alors qu’ils sont "responsables" de l’essentiel de leur utilisation ("43% of all internet traffic is accounted for by six companies: Google, Netflix, Facebook, Microsoft, Apple and Amazon"). Pendant ce temps, les opérateurs télécoms dépensent des fortunes sur l’infrastructure. Jusqu’à quand cela va-t-il durer ?

C’est du passé.

La quasi totalité (98%?) du trafic internet passe par des câbles sous-marins.

Une carte interactive pour identifier les propriétaires des câbles.

Yevgeniy Sverdlik a écrit :

Laying a intercontinental submarine cable is a massive infrastructure project that typically costs hundreds of millions of dollars and takes years to complete. For that reason, companies doing business online have traditionally bought capacity on existing cables built by consortia of telecommunications companies.

In recent years, however, global bandwidth demand on the networks operated by the likes of Microsoft, Google, Facebook, and Amazon has grown so much that the companies have found it makes financial sense in some cases to either join cable consortia together with telcos or finance their own systems.

Pour le futur, les projets sont nombreux et ambitieux : Loon, Kuiper, Terragraph.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

3 #16 08/11/2020 22h34

3 #16 08/11/2020 22h34

- BulleBier

- Membre (2013)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Vivre rentier

Top 20 Actions/Bourse

Top 50 Crypto-actifs - Réputation : 415

Greenlight Capital a écrit :

All the signs of a bubble are there, including:

• an IPO mania;

• extraordinary valuations and new metrics for valuation;

• a huge market concentration in a single sector and a few stocks;

• a second tier of stocks that most people haven’t heard of at S&P 500-type market

capitalizations;

• the more fanciful and distant the narrative, it seems the better the stock performs;

• outperformance of companies suspected of fraud based on the consensus belief that

there is no enforcement risk, without which crime pays;

• outsized reaction to economically irrelevant stock splits;

• increased participation of retail investors, who appear focused on the best performing names;

• incredible trading volumes in speculative instruments like weekly call options and

worthless common stock;

and

• a parabolic ascent toward a top.

There are many anecdotes of toppy behavior. We will share one: We recently received a job

application with the email subject, “I am young, but good at investments” from a 13-year old who purports to have quadrupled his money since February.

Some analysts and commentators are comparing this bubble to the prior one. Have the

valuations reached the prior insanity’s? Is the IPO mania just as large? Are the companies

better today? Are they growing faster? Have the specific events that popped the last bubble

happened? Are they likely to happen soon?

We believe these questions are a fool’s errand. The bubbles will never be exactly the same.

In 2000, the Nasdaq peaked at 5,000. Why not 4,000? Why not 10,000? Or 20,000? Would

there really have been a difference?

![]() Hors ligne

Hors ligne

3 #18 13/11/2020 10h51

3 #18 13/11/2020 10h51

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

Un graphique synthétique me paraissant bien résumer le rapport historique Value/Growth (les échos du jour)

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

3 #19 14/11/2020 17h31

3 #19 14/11/2020 17h31

- BulleBier

- Membre (2013)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Vivre rentier

Top 20 Actions/Bourse

Top 50 Crypto-actifs - Réputation : 415

Très long post en anglais convaincant qui reprend les bulles anciennes et le cheminement psychologique du marché pour en arriver là. Il explique même qu’il y aurait eu une bulle value en 2007 et Émergents vers 2012, tout n’est que cycle.

lien

-Je suis d’accord avec l’auteur. Néanmoins je n’attends pas de rotation avant de mise de côté du problème covid. Dans certains pays c’est déjà le cas car le gouvernement l’ignore donc l’économie repart, dans d’autres comme en Asie c’est maîtrisé. Mais chez nous et aux USA c’est en suspens.

-Je suis d’accord que la valorisation des gros comme Alibaba, Amazon, Google est sûrement justifiée. Je vois plus une bulle sur les valeurs à la mode plus petites.

![]() Hors ligne

Hors ligne

3

3  5 #20 02/12/2020 05h31

5 #20 02/12/2020 05h31

- Ares

- Membre (2019)

- Réputation : 29

Je reprends aussi quelques info du lien que vous avez donnez starlord.

investir.ch a écrit :

Ce rendement évoque la situation de 1999, lorsque la gestion value avait atteint un niveau de survente extrême. La gestion growth avait enregistré une hausse de +24% tandis que le style value avait subi une baisse de -5%. L’écart de -29% avait été le plus élevé dans l’histoire du marché, à cette époque. Comme vous pouvez le voir, l’année suivante le MARCHE AVAIT SUBI UN REVIREMENT et le style value avait monté de +24% tandis que le style growth avait baissé de -17%, donnant lieu à un écart spectaculaire de +41%.

Je trouve cet article intéressant car il met en perspective la période actuelle par rapport à ce qui c’est passé il y a 20 ans. Et je lis la même chose dans les bouquins qui prône la value et qui ont été écrit à aux alentours des années 2000. Ils parlent tous de la même chose, l’ambiance sur les marchés c’est du genre le style value c’est fini, le marché est différent maintenant, etc… Et ce fut un beau krach.

Mais avant ce krach, l’investissement value faisait de moins en moins d’adepte sur les fonds de placement car ce type d’investissement ne fonctionnait plus par rapport à l’investissement growth.

+24% pour le growth contre -5% pour le value. Soit -29% pour le value !

Les gens ont quitté les fonds de placement value, ce qui a encore plus baissé la perf du value.

investir.ch a écrit :

Fin 1999, nous avons assisté à la clôture des fonds communs de placement value, suite à quoi tout le monde a cru que le style value était définitivement mort et enterré. Des milliers d’investisseurs ont continué à céder des titres value, début 2000,

Quand je lis un peu sur ce forum, je vois exactement la même chose :

Lopazz sur la file Encore un karch a écrit :

La seule solution que le marché semble valider, c’est les actions d’entreprises à forte croissance, grosses marges et avantage concurrentiel important. Forcément, cela se ressent sur les valorisations qui sont en zone rouge selon les critères de l’ancien monde.

C’est exactement ce qui s’est passé en 1999.

Un graphique sera peut-être plus explicatif, il est du même genre que d’autres déjà postés.

On vient bien que le style value est au plus bas.

La performance des daubasses suit un peu ce graphique. Il superforme de 2008 à 2012. Puis il performe plus ou moins comme le msci world.

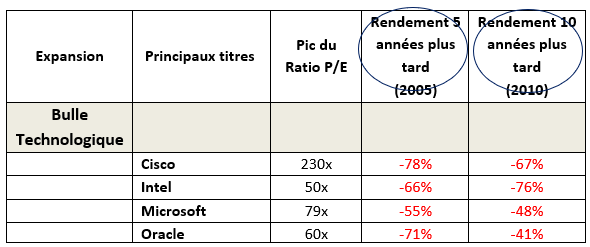

Il faut aussi regarder cette image qui montre le sort des entreprises qui étaient surcoté pendant la bulle.

Je vous laisse noter que ces entreprises sont des belles entreprises dont on utilse toujours les produits dans le monde de l’informatique, on fait du réseau avec Cisco, Intel est partout, Oracle avec ces serveurs aussi, et Microsoft j’en parle pas.

Et pourtant, après la bulle, ces belles entreprises n’étaient pas un bel investissement. Il faut réussir à faire la différence entre un bon investissement et une bonne entreprise. Voir la vidéo de Mohnish Prabai à ce propos (merci Nemesis)

Mohnish Pabrai?s Lecture and Q&A with students of Peking University (Guanghua School of Mgmt.) - YouTube

Leur fond d’investissement Deep Value ne fonctionne pas trop mal, ils ont superformé, mais pas sûr qu’avec leur frais de 1.5% plus les frais variable ce soit une bonne affaire.

QUAERO Capital - Restricted access

Mes conclusions

Dans ce contexte il est difficile pour moi d’investir dans un etf world, ou dans le S&P500. Il me semble que après 2000 le S&P500 a tout de même fait 4%/an dividende réinvestit. Ce n’est pas mal, mais on peut espérer clairement mieux.

Si on choisi de faire du value, comme on ne sait pas quand la crise sera fini, je me recommande à moi même de ne pas investir dans des sociétés trop endettées. C’est une mesure de précaution, qui peut-être nous fera louper de bon investissement, mais qui d’un autre côté nous empêchera de perdre de l’argent en cas d’évènement malencontreux.

Lisez l’article qu’a poster Starlord ![]() .

.

Dernière modification par Ares (02/12/2020 11h24)

![]() Hors ligne

Hors ligne

3 #21 14/01/2021 13h30

3 #21 14/01/2021 13h30

Le dernier mémo d’Howard Marks s’intéresse au sujet du Growth vs. Value.

Mise en perspective de l’opposition historique entre ces 2 styles d’investissement relativement à la situation d’aujourd’hui.

Comme souvent avec lui, un (assez long) développement de ce vétéran de l’investissement sur le sujet, que j’ai trouvé très intéressant. Bonne lecture !

Dernière modification par julien (14/01/2021 13h52)

![]() Hors ligne

Hors ligne

2

2  3 #22 01/03/2021 15h55

3 #22 01/03/2021 15h55

- bibike

- Membre (2016)

Top 50 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Monétaire

Top 50 Entreprendre

Top 5 Banque/Fiscalité - Réputation : 1531

Hall of Fame

Hall of Fame

“ISTJ”

Lettre annuelle de Barrage Capital

+25.9% après frais en 2020… 18.1% annualisé après frais depuis la création du fonds en 2013.

8 titres en portefeuille.

Retour sur la folle année 2020, la valorisation des marchés US, le SaaS, la digitalisation de l’économie, Tesla et la réflexivité, commentaires sur les entreprises en portefeuille, notamment un point intéressant sur la publicité sur Facebook.

Kinder Morgan fait partie des 8 titres du portefeuille de Barrage, de quoi réjouir notre cher admin ! ![]()

![]() En ligne

En ligne

1

1  4 #23 13/03/2021 18h22

4 #23 13/03/2021 18h22

3 #24 11/02/2022 12h10

3 #24 11/02/2022 12h10

- okavongo

- Membre (2011)

Top 50 Actions/Bourse

Top 10 Invest. Exotiques

Top 50 Crypto-actifs

- Réputation : 242

L1vestisseur a écrit :

- Concernant les pétrolières, j’ai toujours du mal à comprendre en quoi les fluctuations du prix du baril influent positivement ou négativement aux résultats, puisque in fine les prix s’ajustent pour le consommateur. En première intuition, si le baril devient plus cher, alors le raffineur va devoir payer plus cher, ce qui devrait peser sur sa marge, or c’est l’inverse qui se passe. Et puis, depuis le temps que l’on prédit la fin du pétrole…

Si l’on s’entend pour dire qu’une pétrolière est une entreprise qui extrait et vend du pétrole (oublions le raffinage même si les gros acteurs sont sur toute la chaîne), alors il semble facile de comprendre que la hausse du pétrole profite directement aux pétrolières.

C’est la "magie" des matières premières. Pas besoin de savoir si le produit va plaire ou non aux clients. Pas besoin de marketing ou d’équipe de vente. De politique de prix. De réseau de distribution. Votre production est standardisée. Du cuivre reste du cuivre où qu’il soit produit. La hausse de votre sous-jacent signifie mécaniquement une hausse de votre CA et de votre marge.

Le levier est un peu plus difficile à appréhender. Les entreprises qui ont les coûts de production les plus élevés offre le levier le plus important (à la hausse comme à la baisse). Si votre coût d’extraction d’un baril de pétrole est à 30$ et que le baril est à 60$ alors votre marge est de 30$. Si le prix du baril passe à 90$ alors votre marge double. Par contre, si votre prix de revient est à 50$ par baril, votre marge est multiplié par 4 lorsque celui-ci passe de 60$ à 90$ (la marge passe de 10 à 40$). Le cours de l’action d’une entreprise qui voit sa marge quadruplée a toutes les chances de mieux se comporter que celui de l’action de la société dont la marge ne fait que doubler. Idem pour les dividendes si distribution des profits.

Le cours de l’action d’une pétrolière ou d’une société qui extrait des matières premières est toujours corrélée à son sous-jacent.

Dernière modification par okavongo (11/02/2022 17h46)

![]() Hors ligne

Hors ligne

2 #25 23/08/2022 13h56

2 #25 23/08/2022 13h56

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

je suis un peu réservé sur cet article : si on en croit son auteur, "investir dans la valeur" signifie "acheter des actions à per peu élevé". Si c’est ça ce qu’il appelle "investissement value", alors, il a raison : la probabilité de tomber sur des "value trap" est grande.

Sauf qu’investir dans la valeur, ce n’est pas vraiment ça. Investir dans la valeur, c’est acheter des actions dont, précisément, la vraie valeur ne saute pas aux yeux. Or, la première chose qui saute aux yeux lorsqu’on examine une société, c’est précisément son per.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

Discussions peut-être similaires à “investissement value vs investissement growth”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 49 | 17 773 | 03/04/2022 14h47 par mimizoe1 | |

| 22 | 6 134 | 22/03/2022 20h06 par L1vestisseur | |

| 5 | 1 609 | 11/06/2021 22h13 par Salbutamol | |

| 3 | 3 096 | 07/05/2014 23h55 par sergio8000 | |

| 21 | 8 274 | 17/10/2021 11h08 par vbvaleur | |

| 70 | 26 883 | 27/05/2020 14h02 par thomas69 | |

| 85 | 32 627 | 03/03/2023 19h38 par PetitRichard |