Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#226 23/01/2021 13h12

- Elias

- Membre (2014)

- Réputation : 84

Pas du point de vue du consommateur final Mr et Mme tout le monde.

Mais des industriels/agriculteurs récoltant moins à cause de la sécheresse, grêle, inondation etc… pourraient avoir besoin de moins de contenants.

EDIT: Pour étayer mes propos, @ Aigri, voici différents extraits issus des documents publiés par Groupe Guillin sur le "risque climatique".

page 6 du Rapport de gestion - Rapport Annuel 2017 a écrit :

Les aléas climatiques ont une influence notable sur une partie significative du chiffre d’affaires du Groupe. On constate que la météo a été globalement favorable en 2017 même si des décalages ont eu lieu.

page 7 du même document a écrit :

Les volumes vendus dans le segment de marché “fruits et légumes ” ont augmenté en 2017 de 6,5 %. Sur ce marché international très compétitif et fortement soumis aux contraintes climatiques, le Groupe Guillin a mis en place une organisation spécifique qui offre à ses clients une proximité, gage d’une réactivité optimale.

Les attentes et besoins des producteurs et conditionneurs de fruits et légumes sont par nature liés aux variations saisonnières, climatiques et locales. Face à cette difficulté, le Groupe a su imaginer et proposer une offre variée et adaptée aux particularités de ce marché.

Le chapitre 6 des résultats semestriels 2020 publié en avril y fait une nouvelle fois allusion. L’aléa climatique et les variations du prix des matières plastiques sont, chaque année, mentionnés comme ayant une influence sur les résultats du groupe dans les rapports annuels ![]()

Resultats semestriels Groupe Guillin a écrit :

6. Perspectives 2020

Les premiers mois qui ont suivi le 1er semestre n’ont pas été marqués par une reprise appuyée de la

consommation alimentaire en Europe, notamment en ce qui concerne les fruits et légumes

(intempéries, difficultés à assurer les récoltes) et la vente à emporter (de nombreuses entreprises

appelant leurs équipes à pratiquer le télétravail). Ceci pourrait peser sur les volumes annuels du

Groupe.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par Elias (23/01/2021 13h45)

![]() Hors ligne

Hors ligne

#227 23/01/2021 14h04

- Aigri

- Membre (2018)

Top 50 Année 2023

Top 50 Année 2022

Top 50 Monétaire

Top 50 Finance/Économie - Réputation : 304

Merci pour votre réponse étayée.

Je ne suis convaincu que moyen par leur argumentation (ce qui ne veut pas dire que c’est faux), car j’achète toujours la même quantité de barquettes… pleine de fruits/légumes.

Je ne me préoccupe pas de savoir (pour la démonstration) si ces légumes viennent de Bretagne, Normandie, Provence, ou bien souvent d’un autre pays, qui ne subit pas forcément les même aléas au même moment.

La ressource agricole étant maintenant européenne et mondiale.

Mais il est très possible que j’en achète 5% en plus ou en moins sans m’en rendre compte.

Enfin bref !

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Donne un cheval à celui qui dit la vérité, il en aura besoin pour s'enfuir.

![]() Hors ligne

Hors ligne

#228 23/01/2021 19h00

- levovitch1988

- Membre (2020)

- Réputation : 67

Merci pour ces échanges.

C’est en effet dommage qu’on ne connaisse pas le % du CA de Guillin réalisé sur les fruits et légumes, activité qui peut-être impactée par la météo. Ce serait également intéressant de connaitre le % de CA réalisé hors plastique.

En revanche, le groupe est également présent sur d’autres activités plus résilientes, comme la charcuterie, les viandes, les poissons, la pâtisserie, les salades, les plats préparés, les kits repas etc. Les marchés sous-jacents de Guillin sont très défensifs.

Je dirais même que les marchés sous-jacents de Guillin offrent de la croissance. En effet, le groupe bénéficie de la croissance de certaines tendances de fond dans les pays occidentaux comme la hausse de la consommation des plats préparés, des livraisons de repas à domicile, des repas pris à emporter, etc. Le modèle du repas traditionnel cuisiné à la maison à partir de produits bruts est en train d’évoluer, et alimente la hausse des besoins en termes d’emballages alimentaires.

De la résilience face à la conjoncture économique et un peu de croissance, cela vaut a minima 11x VE / EBIT vs moins de 7x aujourd’hui.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#229 24/01/2021 00h34

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

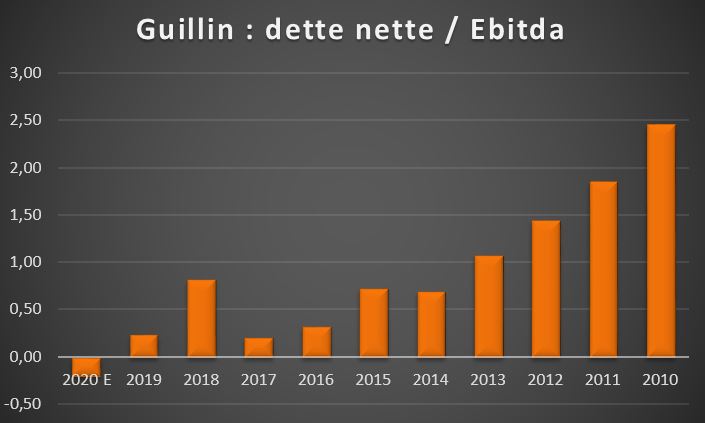

Dans les aléas, je pense que le cours des matières premières est largement prépondérant par rapport aux autres influences telles que la météo, couts logistiques…

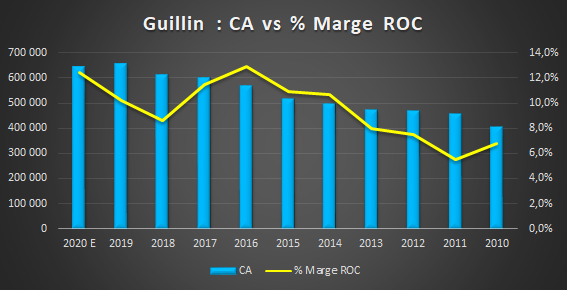

- 2010 / 2016 : synergies croissances externe + croissance organique -> effet taille et optimisation de la marge opérationnelle

- 2018 : impact défavorable des MP -> baisse de la marge malgré CA flat

Guillin CP Résultats 2018 a écrit :

L’accroissement rapide et continue des prix d’achat des matières premières tout au long de l’année n’a pas pu être répercutée en totalité dans les prix de vente aux clients.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#230 24/01/2021 11h20

- Elias

- Membre (2014)

- Réputation : 84

levovitch1988, le 23/01/2021 a écrit :

De la résilience face à la conjoncture économique et un peu de croissance, cela vaut a minima 11x VE / EBIT vs moins de 7x aujourd’hui.

On est "tous" à peu près d’accord sur la valeur intrinsèque de la société.

A titre perso, je la vois dans une fourchette de 35€/action ( env. 1x le CA) à 40€/a (soit 11x RO 2019).

Oliv21 avait une estimation à peu près similaire, il me semble ![]()

oliv21 via Guillin CP Résultats 2018 a écrit :

L’accroissement rapide et continue des prix d’achat des matières premières tout au long de l’année n’a pas pu être répercutée en totalité dans les prix de vente aux clients.

Yes. Ils ne l’ont pas répercutés en totalité à court terme afin de ne pas trop pénaliser leur parts de marché.

Ils avaient à cette époque les reins solide (bilan correct).

Je trouve que ce n’est pas illogique. L’entreprise est gérée dans une optique long terme. Ils se doutaient bien que le prix des matières 1eres allaient encore évoluer dans le temps et viendrait un moment où cela allait s’améliorer.

Dans les rapports de 2010 (hausse de 25 à 45% des prix des mat.1eres évoquée) et en 2013, ils évoquaient déjà la hausse des mat 1ere. Ils ont l’expérience et la capacité à faire le dos rond en fonction des cycles. Tous les concurrents ne sont pas forcement dans la même situation.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#231 24/01/2021 11h38

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

@Elias :

oui, j’en avais parlé sur twitter récemment

Multiples historiques 2013 / 2018,

estimations 2020 et objectifs de cours :

PER historique : 12,2x

RNPG 2020e : 53M€ -> obj : 35€

VE/ROC historique : 9,2x

ROC 2020e : 75M€ -> obj : 38€

Sur les Matières Premières, l’impact n’est que de la volatilité CT : à horizon 6 mois / 12 mois, les prix de ventes sont ajustés à la hausse ou à la baisse.

Grosso modo depuis 2014 (taille critique et optimisation profitabilité), la marge ROC oscille autour de 10,5% avec des variations de +/- 2% selon les aléas de l’année … avec souvent un gros effet ressort sur la rentabilité.

-> 2018 : forte remontée de MP -> baisse marge ROC à 8,6%

-> 2019 : "normalisation" -> retour marge ROC à 10,2%

-> 2020 : forte baisse des MP -> envol de la marge ROC à 12,1% au S1 ! La tendance continue au S2 et je pense que la marge ROC devrait encore progresser… (pour comparer, le top historique est à 13,5% au S1 2016 !)

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#232 23/02/2021 13h41

- levovitch1988

- Membre (2020)

- Réputation : 67

Il semble y avoir des tensions sur les approvisionnements de plastique, qui s’explique entre autres par la reprise économique au cours du second semestre, notamment dans l’industrie et le bâtiment, ainsi que par la demande asiatique et en particulier chinoise très soutenue, alors que les producteurs avaient réduit leur production pour s’adapter à une demande en berne au moment des confinements.

Investir a publié un article (auquel je n’ai pas accès) : Pénurie de plastique = risque de pression sur les marges pour Guillin, Conseil et avis d’expert - Investir-Les Echos Bourse

A voir comment cela impacte Guillin sur le S2 2020 et S1 2021. Pendant ce temp, le cours morfle et tombe à 23 EUR après avoir bien tenu au dessus des 25 EUR au cours des dernières semaines.

Peut-être une occasion de renforcer ?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#233 23/02/2021 18h09

- Jbpv

- Membre (2020)

Top 50 Année 2023

Top 50 Année 2022

Top 20 Actions/Bourse - Réputation : 264

Oui, Investir a publié un article sur Guillin auquel j’ai accès mais déontologiquement je ne peux pas vous en faire un copié collé !

L’idée générale rejoint ce que vous avez mentionné c’est à dire l’augmentation brutale du prix de la matière qui pourrait sérieusement peser sur le résultat du compte d’exploitation.

Mon avis est que ce n’est pas la première fois que Guillin est confronté à ce type d’évènement (augmentation du prix de la matière première et difficulté à la répercuter dans les conditions de vente de contrats pluriannuels).

On peut donc penser que cette Société bien gérée ne se laissera pas surprendre.

Le seul point négatif que je vois en Guillin est son marquage au fer rouge: marchand d’emballages en plastique = pollueur, mais c’est de plus en plus faux (e-pet, cartonnages, etc …)

Je ne me renforce pas encore mais je garde.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #234 25/02/2021 19h28

1 #234 25/02/2021 19h28

- levovitch1988

- Membre (2020)

- Réputation : 67

Omni-Pac, fabricant de solutions d’emballage écologiques en fibre moulée à destination du secteur alimentaire et du secteur médical, vient d’être racheté par un fonds de PE (Latour Capital).

source : Omni-Pac emballe un nouveau majoritaire | CFNEWS

"Selon nos sources, le fabricant de solutions d’emballages (barquettes, biofilms…) issues notamment du recyclage de déchets papier de quelque 120 M€ de chiffre d’affaires et 23 M€ d’Ebitda a déchainé les passions, voyant s’affronter au final Sagard, 3I, Equistone Partners, Naxicap Partners, l’italien Ambienta … Avec ses produits issus de la valorisation et eux-mêmes recyclables, compostables, Omni Pac passe pour un acteur phare de l’économie circulaire et connaît actuellement une franche croissance en vendant des boites à œufs, des barquettes et biofilms pour les aliments, des produits destinés au soin et à l’hygiène (urinal, crachoir…), pour 60 % à l’international"

Le groupe est également présent sur les emballages pour fruits et légumes. "Toutes nos barquettes sont des solutions écoresponsables, certifiées FSC, recyclables, compostables et aptes au contact alimentaire. L’alternative réellement écologique et protectrice des aliments est à la portée de tous" lit-on sur leur site Internet.

Il faudrait vraiment que Guillin se renforce sur les écoemballages, notamment le papier, carton, cellulose. Cela pourrait entrainer un très fort re-rerating du dossier.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

3 #235 02/03/2021 11h39

3 #235 02/03/2021 11h39

- levovitch1988

- Membre (2020)

- Réputation : 67

Le deal a été payé sur un ratio VE / EBITDA de 11x ! Le ratio VE / EBIT doit être a minima de 13x voire davantage.

source : Omni-Pac package son LBO ter | CFNEWS

50% du CA de ce groupe correspond à des boîtes et plateaux à œufs (métier historique) mais aussi des barquettes pour fruits et légumes, ainsi que des accessoires destinés aux secteurs du médical.

Sur Guillin, le VE / EBIT de 2020 est de l’ordre de 7x …

Le décalage de valorisation est très élevé.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #236 02/03/2021 12h03

1 #236 02/03/2021 12h03

@levovitch1988,

Bonjour, je vous conseille de regarder aussi les transactions récentes concernant des concurrents directs de Guillin qui vendent uniquement des barquettes plastiques. Guillin affiche une décote minimum de 42% par rapport aux multiples des dernières transactions sur le marché privé.

-> Le 14 décembre 2020, cession de Faerch A/S par Advent.

Je m’attendais à ce que cette information et ses implications se diffusent très rapidement dans le marché vu les multiples de la transaction : un VE/CA de 2,1x de Faerch à comparer au multiple actuel de Guillin de 0,7x.

« Le 14 décembre 2020, AP Møller Holding A / S a signé un accord pour reprendre le fabricant d’emballages pour l’industrie alimentaire Faerch A / S : La valeur de Faerch est estimée à environ 1,9 milliard d’euros dans la transaction, qui est soumise à l’approbation des autorités de concurrence compétentes ainsi qu’à la mise en œuvre de l’acquisition récemment annoncée par Faerch de la société d’emballage alimentaire Sirap en Italie, en Pologne et en Espagne ».

https://www.faerch.com/fr/actualites/fa … ller-group

-> le 4 Janvier 2021 acquisition de la société italienne Sirap à Italmobiliare par Faerch.

Estimations concernant la société italienne Sirap : un chiffre d’affaire de 275 millions d’euros et 1’100 employés. La marge d’EBITDA en 2020 du groupe Sirap au global est de 5,8%. Multiple de la transaction d’EV/EBITDA : 10,5x.

press-releases/italmobiliare-finalises-sale-packaging-sector-assets-faerch-group-enteprise

Il est clair que si la famille Guillin lançait une OPAS (Offre Publique d’Achat Simplifiée) motivée par la sous-valorisation manifeste du titre, un prix inférieur à 37 euros par action serait inacceptable pour les minoritaires en considérant les dernières transactions sur le marché privé.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par etzanas (02/03/2021 12h39)

![]() En ligne

En ligne

#237 02/03/2021 12h26

- Elias

- Membre (2014)

- Réputation : 84

Merci pour vos info de valo messieurs !

@ Etzanas, à titre perso, je vois une décote bien plus importante encore que "minimum 42%". On est plus proche quasiment des x3 par rapport au cours actuel ![]()

Kind reminder:

Cours à 23.5€/a.

18 487 112 actions (auto contrôle pris en compte).

Soit une capi de 434.4M€

CA 2019 de GUILLIN: 657.5M€

Si l’on extrapole à 2x le CA ca donnerait une valo à 1314M€

EBITDA 2019: 109M€

Si l’on extrapole à 11x l’EBITDA bien que Guillin ait une meilleur marge d’EBITDA (à 16.6% contre 5.8% pour Sirap) on obtient 1200M€

Et moi qui voyait une valeur entre 35 et 40€/action lol …….

Durant la "crise" des années 2018/19, il m’a semblé avoir lu que la famille Guillin avait dit que leur société faisait déjà l’objet d’un intérêt de divers fonds de PE.

Bien que Guillin soit un acteur de la consolidation européenne, et que leur situation bilancielle soit excellente, je doute qu’il se lance dans une opération d’envergure en raison des valo élevées des acteurs du secteur.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #238 02/03/2021 12h49

1 #238 02/03/2021 12h49

- Cupflip

- Membre (2016)

Top 50 Obligs/Fonds EUR

Top 50 Monétaire - Réputation : 99

Elias a écrit :

Kind reminder:

Cours à 23.5€/a.

18 487 112 actions (auto contrôle pris en compte).

Soit une capi de 434.4M€

Ça ne change pas le message mais petites précisions techniques et autres éléments de réflexion.

1/ On ne prend pas l’autocontrôle dans un calcul de valorisation (car les autres actions factorisent déjà cette valeur : vous possédez déjà indirectement cet autocontrôle) – ici impact minime

2/ Vous confondez capitalisation boursière et VE – ici il faut ajouter la dette nette de 54 M€ (c. 119 M€ de dette brute, 65 M€ de cash au 30/06/2020) et éventuellement d’autres ajustements comme les pensions (6 M€). La VE de marché est donc plus proche de 500 M€

Par ailleurs, comparons ce qui est comparable : la société n’a pas vocation à traiter aux mêmes niveaux que des multiples induits d’acquisitions qui incluent une prime de contrôle. Vous pouvez retirer 25-30% sur les multiples d’acquisition.

Enfin, sur le sujet de l’OPAS de la famille : si tel est le cas, je ne suis pas sûr qu’ils paieraient une prime de 60% ou plus (etzanas mentionne 37€ contre un cours actuel 23€ aujourd’hui) car ils ont déjà le contrôle. Ils ont déjà 65% de l’entreprise ; ils viseraient 90%, sachant que les institutionnels possèdent 15-20% et apporteraient très probablement à l’offre avec une prime supérieure à 30% (les institutionnels revalorisent leurs participations au 31/12 de chaque année, ils feraient donc déjà une belle plus-value à 32-34€/a).

![]() Hors ligne

Hors ligne

1 #239 02/03/2021 21h28

1 #239 02/03/2021 21h28

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

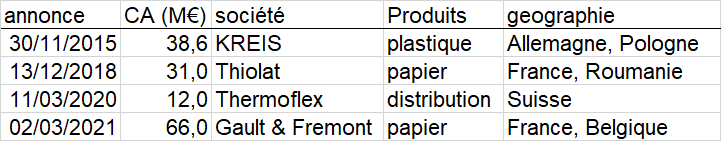

Guillin acquiert le groupe GAULT & FREMONT, spécialisé dans les emballages papiers / carton en France et Belgique.

Le CA de la cible est de 66M€ ce qui représente un peu plus de 10% du CA de Guillin. L’opération fait sens au niveau géographique et diversification produit (hors plastique).

Petit récap des dernières acquisitions,

On voit que l’acquisition du jour est relativement importante ! Cela a été possible grâce à une situation financière en forte amélioration depuis 2018 (je suppute que Guillin soit en cash net au 31/12/2020).

Comme à l’habitude, pas d’infos sur la rentabilité de la cible, le prix et les multiples d’acquisitions…

Historiquement, Guillin a été discipliné dans ses acquisitions en veillant à ne pas "surpayer".

L’ancien propriétaire, UI Investissement, était une fond de Private Equity.

Depuis sa prise d’indépendance en 2004, UI Investissement a levé 1,5 milliard d’euros autour de trois plateformes d’investissement (régionale, nationale, sectorielle) et investi dans plus de 150 entreprises, principalement dans les secteurs de la santé, de l’agro-business et des services. Suite à l’intégration d’Invest PME, UI accompagne aujourd’hui près de 110 entreprises en s’appuyant sur plus de 30 salariés et des implantations régionales à Nantes, Rennes, Reims, Strasbourg, Dijon, Besançon et Lille en complément de ses équipes basées Paris.

Ca ressemble à une société de gestion de FCP… mais je ne trouve pas leurs produits commerciaux…

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par oliv21 (03/03/2021 00h06)

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#240 03/03/2021 09h37

- levovitch1988

- Membre (2020)

- Réputation : 67

Très bonne nouvelle.

Vous ne trouverez pas de plaquettes commerciales sur UI Gestion. Ils lèvent des fonds régionaux auprès d’institutionnels comme Caisse d’Épargne Île-de-France, Crédit Agricole Île-de-France, Ardian, ou encore Bpifrance. Il y a également certainement des entrepreneurs personnes physiques dans leur souscripteurs mais les tickets d’entrée doivent être élevés (plusieurs centaines de K EUR).

Vivement que Guillin communique le % de son PAO hors plastique et, parmi le PAO plastique, la part de plastique recyclé. Que le marché commence à regarder le groupe comme un acteur diversifié dans l’emballage alimentaire, qui prend le tournant des alternatives au plastique.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

[+2 / -1] #241 03/03/2021 13h03

Beaucoup de news concernant Guillin en ce moment : en Allemagne lancement de la barquette de fruits en papier kraft certifié par un label écologique FSC. Ce lancement illustre bien la stratégie décrite dans le dernier communiqué : "proposer la gamme d’emballages alimentaires la plus large du marché et ainsi répondre à l’ensemble des besoins de ses clients".

Bravo au management pour son dynamisme : intégrer des métiers aussi différents dans un même groupe industriel est loin d’être aisé. D’ailleurs les principaux concurrents de Guillin restent focalisés uniquement sur le plastique.

In addition to product packaging with a greatly reduced plastic content, the packaging supplier recently also entered the paper market.

"Our newest product line is called Ecosoft," explains Andreas Herbrandt, sales manager at Guillin Germany GmbH, when asked. " It is a modern fruit tray with a sophisticated structure at the bottom, which we want to place as an alternative to the common air cushion. Ecosoft is made entirely from sustainable mono-material and is 100% recyclable. "

Last year, the novel packaging solution was tested for the first time, and this year the first deliveries will be made to food retailers.

New in the Guillin range: fruit trays made of FSC kraft paper. In addition to product protection and sustainability, the Guillin Group focuses on customised packaging so that added value is also created from the retailer’s point of view.

FSC-certified kraft paper Another milestone in the company’s history was its entry into the paper market. High-quality product packaging made of paper is manufactured at the production site of the subsidiary Thiolat in Blois in central France. Herbrandt:"This is not packaging made of conventional corrugated board, but of 100% FSC-certified kraft paper".

safe-and-fresh-from-the-field-to-the-consumer/

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par etzanas (03/03/2021 13h50)

![]() En ligne

En ligne

2 #242 13/03/2021 12h15

2 #242 13/03/2021 12h15

- levovitch1988

- Membre (2020)

- Réputation : 67

Leclerc veut supprimer le polystyrène de la marée

Leclerc supprime le polystyrène (PS) et veut réduire le plastique des emballages du rayon des produits de la mer. La coopérative d’achat dédiée à ce secteur de l’enseigne a organisé le challenge "emballages écoresponsables" : les fabricants d’emballage doivent proposer des caisses marée et des barquettes novatrices et durables.

Dans la catégorie barquettes LS, le jury a été séduit par la proposition – pour le conditionnement sous atmosphère modifiée – de Dynaplast (groupe Guillin) pour une solution en polyéthylène téréphtalate (PET) qui comprend 20% de rPET et 30% de plastique POP issu de bouteilles collectées sur les rivages.

On y découvre des concurrents également "primés" : Virgin Bio Pack, PackAlim.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#243 13/03/2021 16h03

Très bonne nouvelle le polystyrène (PS) n’étant pas recyclable, il est appelé à être remplacé dans les rayons de poissons frais et viande.

Scapmarée la coopérative d’achat du mouvement Leclerc, s’est engagé à acheter 4 000 contenants réutilisables et plus de 300 000 barquettes auprès des gagnants et à les mettre en production. Caisses et barquettes seront mises à disposition de certains fournisseurs et un cahier des charges sera élaboré pour arriver progressivement à une suppression du polystyrène et du plastique non recyclable dans le réseau. Un guide de bonnes pratiques sera formalisé. « Nous espérons ainsi créer une dynamique positive pour l’ensemble de nos fournisseurs et des acteurs du secteur » déclare Olivier Louvard, président de la Scapmarée.

Que la barquette PET de Guillin soit retenue par Leclerc devant une barquette à 90% en pulpe de fibre de canne dans le cadre d’un challenge emballages écoresponsables c’est vraiment remarquable. Apparemment Guillin diffuse pour ces nouvelles applications où il était absent en Europe continentale les solutions de sa filiale Sharpak (UK).

Ce matériau POP (Prevented Ocean Plastic) – rPET issu du recyclage de bouteilles sur les cotes d’Indonésie est plus couteux que le PET recyclable. Espérons que la grande distribution et pourquoi pas les organisations écologistes poussent à son utilisation. C’est une solution d’urgence, mais elle permet de commencer à développer d’une manière économiquement viable des filières de recyclage du PET dans ces pays en voie de développement. Il faudrait une montée en capacité massive de ce dispositif afin de limiter les rejets de bouteilles dans les mers d’Asie. Mais malgré les grands discours ambiants, les consommateurs sont-ils prêts à payer quelques centimes de plus sur chaque emballage ?

Une note trouvée sur le site de Virgin Biopack :

Pourquoi ne pas tout simplement se débarrasser du plastique ?

Le plastique reste un matériau incontournable pour protéger les produits alimentaires contre les micro-organismes qui les menacent. Il limite les développements bactériologiques et garantit une meilleure conservation.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par etzanas (13/03/2021 16h24)

![]() En ligne

En ligne

#244 18/03/2021 09h20

- levovitch1988

- Membre (2020)

- Réputation : 67

Etzanas, si je lis entre les lignes de votre analyse, je pense partager le même avis que vous. Les bouleversements en cours sur le marché des emballages alimentaires vont permettre de rabattre les cartes. Les groupes les plus agiles et innovants comme Guillin pourraient tirer leur épingle du jeu là où les acteurs qui se sont moins remis en question et ont moins innové ces dernières années pourraient être amenés à disparaitre.

A suivre, j’ai l’impression que ce ne sera pas uniquement Leclerc qui remettra à plat ses emballages alimentaires en lançant des appels d’offres et en cherchant des produits plus innovants et responsables. Guillin n’est pas seul sur le marché mais pourrait gagner de belles affaires. Auchan s’y met et va supprimer les barquettes en plastique non recyclable des rayons boucherie et poissonnerie pour les remplacer par des emballages à base de fibre végétale.

Des barquettes compostables chez Auchan

Dommage, Guillin propose dans son catalogue des produits biosourcés à partir de fibre végétale mais ce n’est pas lui qui a été référencé. C’est le français Alliance Packaging et l’allemand Silver Plastics qui ont gagné ici. Alliance Packaging étudie l’implantation de deux usines dans les territoires d’outre-mer, où de la bagasse est disponible en quantités suffisantes, afin de proposer un produit 100 % français.

Ca va bouger sur le marché ces prochaines années et j’espère que Guillin saura tirer son épingle du jeu.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#245 18/03/2021 10h57

@levovitch1988,

Oui dans ce cas c’est Silver Plastics qui a remporté le contrat. C’est un opérateur allemand de moyenne taille spécialisé dans les barquettes standards de type PS comme la viande, etc qui peuvent être utilisée dans des machines. Evidemment chaque acteur se bat pour garder ses parts de marché, Silver Plastics était probablement le fournisseur historique d’Auchan. Les aspects logistique optimisée et relations clients baties dans le temps sont très importants dans ces business.

Il serait intéressant de savoir si la nouvelle ligne de barquettes en fibres sera dans l’usine de Silver Plastics.

Le point intéressant, c’est que Guillin était jusqu’à maintenant très peu présent dans les rayons viande et poissons sauf au UK. Par contre dans les métiers de bouche et pâtisserie, surtout en France Guillin est le leader avec un dispositif logistique bien installé (des milliers de références différentes avec notamment les boites fermables manuellement).

D’un point de vu écologique, plus de 95% de ces barquettes compostables finiront incinérées. C’est très vendeur en terme marketing mais finalement je n’ai jamais trouvé d’étude comparative objective (surtout en terme d’émission de CO2 sur l’ensemble du cycle de l’emballage).

D’un point de vu conservation et bactériologie, je suis très surpris que cette solution soit comparable à une solution barquette PET scellée.

Auchan will produce these trays in Europe from next July in order to reduce the carbon impact of these trays. And a project of two manufacturing plants in French overseas departments and territories is under study, to avoid the transport of these packaging overseas.

the-end-of-plastic-trays-at-auchan

Dernière modification par etzanas (18/03/2021 11h40)

![]() En ligne

En ligne

[+3 / -1] #246 31/03/2021 16h16

C’est officiel :

le groupe familial Guillin, basé à Ornans (Doubs), reprend 100 % des parts de Gault et Frémont, une ETI spécialisée dans les sachets et boîtes en papier carton, qui a réalisé 64 millions d’euros de chiffre d’affaires en 2020.

L’ETI de Saint-Pierre-des-Corps (Indre-et-Loire) apporte à Guillin quatre usines, trois en France, une en Belgique. Et des produits innovants à l’instar de ce sachet à sandwich prédécoupé, primé lors du récent Salon du snacking, ou des barquettes de cuisson en papier.

Son portefeuille clients s’étend des centrales de distribution pour les artisans des métiers de bouche jusqu’aux grandes chaînes de restauration et de la grande distribution, telles que McDonald’s ou Carrefour.

https://www.lesechos.fr/pme-regions/centre-val-de-loire/emballages-guillin-sancre-dans-le-carton-avec-gault-et-fremont

En 2019, CA Guillin France : 238M soit 36% du CA du Groupe.

En 2021 suite à cette acquisition, CA Guillin France : 302M soit 44% du CA du Groupe.

Après les acquisitions de Thiolat (CA de 31M) et Gault et Frémont (CA de 64M), le groupe Guillin va réaliser au moins 95M de CA sur des emballages papiers&cartons en France (soit 31% de son CA global France).

En prenant le contrôle de 2 des 3 premiers fournisseurs historiques d’emballages aux boulangeries françaises, Guillin devient le leader sans conteste sur cette niche avec plus de 50% de part de marché. Il occupe aussi des positions de leader dans la grande distribution pour les rayons viennoiseries…

En se transformant en industriel avec une expertise historique dans les emballages papier&carton, Guillin montre ainsi sa flexibilité en s’adaptant à la demande de ses clients. Ainsi Guillin est en mesure de répondre à n’importe quelle demande du marché et offre la gamme la plus large du marché (plus de 12’000 références sur catalogue livrables en moins de 24 heures…).

Note : il faut sans doute changer le titre de la file, car Guillin n’est officiellement plus simplement un fabricant d’emballages plastiques. Je propose comme nouveau titre : "Guillin : l’offre d’emballages la plus large du marché".

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par etzanas (31/03/2021 18h05)

![]() En ligne

En ligne

[+1 / -1] #247 31/03/2021 17h12

Un peu d’humour pour les fervents croyants du plastique recyclé.

- Beaucoup de plastiques ne sont pas recyclables.

- Parmi les plastiques recyclables, beaucoup ne sont pas recyclés.

- Les industriels (Notamment, Nestlé et Coca-Cola ne tiennent jamais leurs engagements)

- Ils financent des lobbys pour que les clients continuent de penser que c’est parce qu’ils trient mal ou qu’ils jettent. Ce qui développe le "wish-cycling", là vous allez apprendre un mot !

- Les déchets sont exportés vers les pays "émergents"

- On estime que chaque humain mange environ 1 carte de crédit via son alimentation

…

C’est peut-être caricatural, mais le meilleur plastique c’est celui que vous n’achetez pas.

Évidemment c’est en anglais, mais les sous-titres sont disponibles.

Bon visionnage

![]() Hors ligne

Hors ligne

#248 31/03/2021 23h13

- Aigri

- Membre (2018)

Top 50 Année 2023

Top 50 Année 2022

Top 50 Monétaire

Top 50 Finance/Économie - Réputation : 304

Pour visionner cette vidéo, il faut avoir un compte Youtube pour confirmer son âge.

Pas très grave en soi, mais je vous le signale.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Donne un cheval à celui qui dit la vérité, il en aura besoin pour s'enfuir.

![]() Hors ligne

Hors ligne

1 #249 01/04/2021 09h15

1 #249 01/04/2021 09h15

Il y a effectivement un passage sur un strap-on dildo plastique VS ivoire que la censure ne pouvait ignorer !

Etzanas a profité du système de réputation pour m’offrir un premier -1

Voici donc l’état des lieux du plastique en Europe, et ce n’est guère plus brillant qu’aux Etats-Unis.

Plastic waste and recycling in the EU: facts and figures | News | European Parliament

Dernière modification par Patience (01/04/2021 10h02)

![]() Hors ligne

Hors ligne

5 #250 22/04/2021 18h34

5 #250 22/04/2021 18h34

- Elias

- Membre (2014)

- Réputation : 84

Bonsoir,

Magnifiques résultats présentés (comme attendu) par Guillin.

On en parlait depuis de longs mois sur cette file, le RO a explosé, les dettes ont disparu et le coûts des mat. 1ère après avoir été à un niveau extrêmement bas sont dans une phase de forte remontée.

Et pour couronner le tout, le dividende est porté à 0.9€/a (contre 0.3€ l’année dernière et 0.6€ en 2019 au titre des résultats 2018).

Faudra quand même garder un oeil sur ces fameux prix des matières premières qui vont impacter les prochaines publications.

Ci dessous le lien pour découvrir les 1er chiffres annuels:

GROUPE GUILLIN : RESULTATS CONSOLIDES 2020

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Consultez les ratios boursiers et l’historique de dividendes de Groupe Guillin sur nos screeners actions.

Consultez les ratios boursiers et l’historique de dividendes de Groupe Guillin sur nos screeners actions.

Discussions peut-être similaires à “guillin : l'offre d'emballages la plus large du marché”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 3 | 16 213 | 04/12/2011 11h37 par Fructif | |

| 26 | 10 918 | 29/01/2020 23h32 par David14 | |

| 36 | 8 058 | 24/05/2017 16h12 par Jeyfox | |

| 10 | 2 822 | 17/11/2017 17h40 par oliv21 | |

| 7 | 2 463 | 06/07/2021 11h45 par Kheops | |

| 0 | 589 | 07/11/2020 18h20 par gustou | |

| 2 | 1 021 | 02/11/2021 13h18 par emilienlar |