Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#126 04/01/2018 19h38

- Gaspode

- Membre (2015)

Top 50 Actions/Bourse - Réputation : 238

-14% pour une boîte qui reporte pile au milieu de sa guidance et 0.03$ de moins que le consensus WS en EPS, c’est pas raisonnable.

J’étais revenu à 5% de mon PRU et espérait solder la ligne, il faudra attendre.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #127 04/01/2018 22h24

1 #127 04/01/2018 22h24

- bibike

- Membre (2016)

Top 50 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Monétaire

Top 50 Entreprendre

Top 5 Banque/Fiscalité - Réputation : 1531

Hall of Fame

Hall of Fame

“ISTJ”

Tout est relatif, certes on est dans le consensus mais le cours avait tellement grimpé fin 2017, les investisseurs n’anticipaient ils pas davantage ?

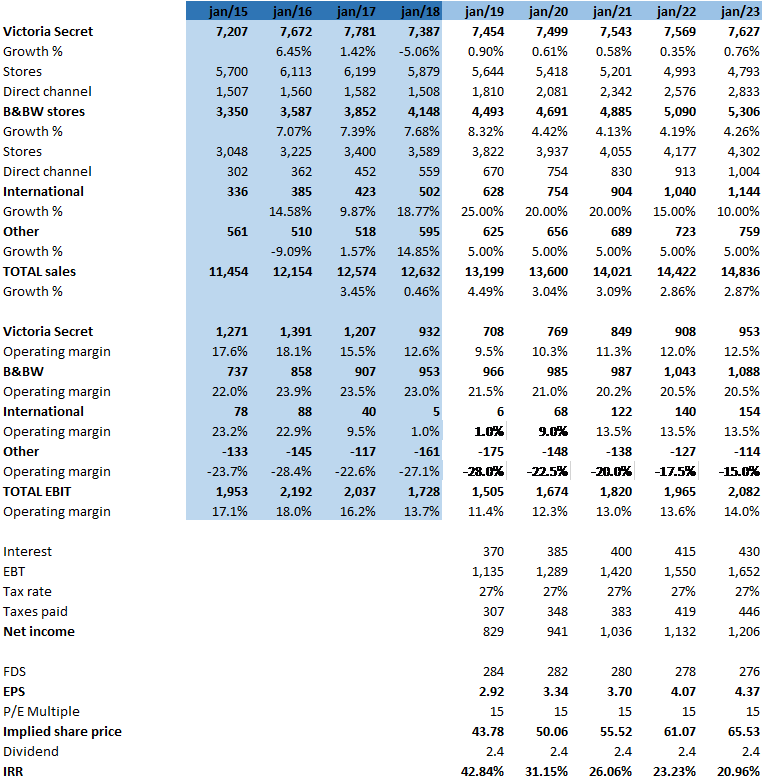

Pour illustrer ma pensée avec une valorisation à jour.

Multiples historiques Morningstar

Multiples comparables à noter PER quasi identique, et P/S largement inférieur à L Brands.

Données normalisées sur base du consensus annuel Reuters, à noter que le BNA de 3.15 tomberait à 3.108 en prenant le Q3 cumul réel + la dernière estimation du Q4, cela ne change pas grand chose, mais ce n’est quand même pas dans le bon sens.

Pour la trésorerie et les dettes j’ai pris le Q3.

WACC : j’ai tout fait pour le baisser au maximum : taux à 10 ans du bond US TTM en taux sans risque + prime de risque janvier 2018 de Damodaran (au raz des pâquerettes versus l’historique) j’ai pris le beta le plus faible c’est à dire celui de L Brands versus le secteur. Ce qui donne un coût des capitaux propres de 6.1% (= rémunération implicite attendue des investisseurs pour leur mise de fonds!) et un WACC (donc pondéré de l’endettement financier) de 5.8%!

Croissance et ROIC Roic = constant ces dernières années, croissance plafonnée à 2% (au pif j’avoue, mais on connait les dégâts qu’entraînent la surestimation…).

Valorisations

Valorisation selon les multiples historiques plus élevée qu’aujourd’hui mais ce n’est pas étonnant, les attentes du marché étaient supérieures au réalisé en 2016/2017 donc pas incohérent de coter à des multiples inférieurs.

Comparables : à part le PER tous les multiples sont pénalisants, comme présagé en début de message.

Et le plus important, le DCF. Entre $58 et $53 avec ou sans la période de croissance (difficile à estimer, surtout avec la rationnalisation du périmètre maillot de bain par exemple).

Toujours utile que le cours actuel reflète parfaitement le DCF avec le consensus FY TTM avec la dette nette connue du Q3 et surtout avec un WACC hyper bas. Si on attend un WACC de 8% seulement, le DCF plonge sous les $40.

Une Fair Value (moyenne) à $53.90 définit un PER implicite de 17 et une VE/EBITDA de 9 ce qui ne me semble pas aberant.

Donc la sanction ne me paraît pas si exagérée personnellement, j’avais vendu en perte à $49 (juste avant la hausse de fin d’année évidemment) mais à 51/53$ avec ces éléments en tête je ne pense pas redevenir actionnaire.

Merci Gaspode pour m’avoir inspiré l’exercice.

![]() Hors ligne

Hors ligne

#128 05/01/2018 00h04

- Gaspode

- Membre (2015)

Top 50 Actions/Bourse - Réputation : 238

Bravo pour l’effort et c’est une justification, mais quand un miss de 1.5% par rapport au consensus entraîne une correction >12%, je maintiens qu’il y a un problème. 6-7% oui, pas le double.

La société est un cas particulier à cause des craintes sur le secteur, exagérées à mon sens, et une execution pas terrible (arrêt de la ligne maillot de bains sans remplacements forts) mais quand même.

je vais voir quel sens ça prend et peut être encaisser mes pertes, il y a mieux à faire.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#129 05/01/2018 10h46

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Gaspode a écrit :

Bravo pour l’effort et c’est une justification, mais quand un miss de 1.5% par rapport au consensus entraîne une correction >12%, je maintiens qu’il y a un problème. 6-7% oui, pas le double.

Pas forcément.

Comme un distributeur a d’importants coûts fixes avec ses magasins, il y a un levier opérationnel important : une légère décroissance ou une légère croissance des revenus sur plusieurs années à un impact important sur les profits.

Mais surtout, des chiffres de ventes poussifs sont souvent annonciateurs d’un déclin inexorable et parfois rapide.

Dans le cas de L Brands, la thèse vers l’un (rebond après passage à vide) ou l’autre (décroissance) n’est pas encore claire.

Dans le cas de Gap, qui peut servir de modèle, on est passé de l’un (décroissance) à l’autre (rebond après passage à vide) en quelques trimestres.

Dans le cas d’Orchestra-Premaman, c’est la thèse du déclin qui domine à présent le sentiment de marché et possiblement à juste titre (la société n’a pas de moat).

Pour L Brands, on en est là :

![]() Hors ligne

Hors ligne

#130 08/01/2018 16h11

Gaspode a écrit :

Je vais voir quel sens ça prend et peut être encaisser mes pertes, il y a mieux à faire.

Entièrement d’accord, j’ai eu la même réflexion en faisant le bilan 2017.

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

#131 02/03/2018 14h39

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Pour le suivi, belle chute de L Brands hier suite à l’annonce des résultats. Presque -14% en une séance. Le titre a été sanctionné suite à l’annonce de perspectives plus modestes que ce qui était attendu par les analystes: Pour l’ensemble de l’exercice 2018, L Brands table sur un BPA compris entre 2,95 et 3,25 dollars par action, contre un consensus de 3,14 dollars.

Les résultats sur le dernier trimestre légèrement meilleurs qu’attendus ont été complètement éclipsés par la révision à la baisse des perspectives 2018. Seul la dégradation des fondamentaux du groupe, et les faibles perspectives à moyen-terme a été retenu par le marché.

De plus, Jefferies, qui suit la valeur, estime que la valeur est actuellement surévaluée et conseille la valeur à la vente avec un objectif de 30€.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#132 12/04/2018 15h37

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Les ventes remontent en mars 2018 pour L Brands, particulièrement la filiale "Bath & Body Works" avec 10% de hausse.

On peut voir une différence marquée entre les deux tableaux plus bas : l’explication est qu’une partie des ventes se fait à présent via internet.

Mais "monsieur le marché" semble plutôt se concentrer sur les ventes en magasin, puisque le titre ouvre en négatif.

Pourtant dans la dernière conférence téléphonique, le management a fait deux précisions importantes :

- malgré les frais de port, les ventes en ligne sont plus rentables qu’en magasin,

- la baisse des ventes dans les magasins est aussi l’occasion de renégocier à la baisse les loyers, spécialement dans les centres commerciaux de classe B.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#133 12/04/2018 16h20

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 20 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 625

"malgré les frais de port, les ventes en ligne sont plus rentables qu’en magasin,"

J’aimerais bien voir le détail car cela voudrait dire que LBrands est le online retailer le plus profitable du monde (pour le mass apparel).

Ils doivent ne pas compter les infrastructures offline dans leurs calculs.

15% de marge sur du online alors que tous les acteurs de ce segment se trainent à 5%!

Le pb reste que 60% des ventes (Victoria Secret) continuent de baisser. Le marché n’est pas intéressé par une baisse des ventes organiques en ce moment pour le secteur retail (voir H&M).

Il faudra voir les cash-flows. Il me semble que le dividende est à peine couvert. Cela doit aussi jouer sur le titre.

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

#134 12/04/2018 18h22

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Ce sont les ventes en magasins qui servent d’indicateurs de tendance pour ces marques dites "HDG" de mode.

Si les ventes en magasin continuent de chuter, cela signifie que la tendance de fond est plutôt négative concernant l’image de marque.

Cela n’est pas bon signe d’autant plus, que si l’on regarde le rapport, il n’y a plus de croissance: 0% de croissance du chiffre d’affaire, seulement 1 magasin supplémentaire ouvert en un an et une marge nette qui n’a jamais été aussi basse depuis 5 ans.

De plus un dividende par action qui passe de 4.40$ (en 2017) à 2.40$ en 2018, soit presque une division par 2.

Bref, tout cela peut-il être contrebalancé par la trés légère et récente augmentation des ventes (de moins en moins profitable…) ?

D’autant plus qu’il est trés facile d’augmenter ses ventes sur internet, par des offres promotionnelles attirantes mais pas rentables …. juste avant la clôture du dernier trimestre. C’est d’ailleurs certainement ce que traduit la légère augmentation du CA mais la chute des marges.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

1 #135 13/04/2018 10h28

1 #135 13/04/2018 10h28

- Cigarette

- Membre (2015)

- Réputation : 29

Pour rappel, le dividende annoncé par WhiteTiger de 4,40$ (en 2017) comprend un dividende exceptionnel de 2$. Il n’y a donc pas de coupure du dividende de prévu pour 2018 à ce jour.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#136 10/05/2018 17h21

- Aspirente

- Membre (2011)

- Réputation : 0

Ventes du 1er trimestre en hausse de 3 % à périmètre comparable par rapport à 2017. Mais prévisions de bénéfice par action dans le bas de la fourchette annoncée précédemment (0,15 à 0,20 $).

Communiqué du 10 mai

Le cours en baisse actuellement de 8 % …au plus bas depuis 2011.

Occasion pour renforcer ?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#137 10/05/2018 21h59

- bibike

- Membre (2016)

Top 50 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Monétaire

Top 50 Entreprendre

Top 5 Banque/Fiscalité - Réputation : 1531

Hall of Fame

Hall of Fame

“ISTJ”

Bonsoir,

J’ai repris ma valorisation et contrairement à janvier je viens de repasser à l’achat d’une trentaine de titres.

Source : Reuters FY janvier 2019 + données bilantielles de janvier 2018.

Le cours du jour de 32$ correspond à un WACC de 8.5%, un PER 2018 de 10 environ, VE/EBITDA de 6.

Si je prends comme habituellement un coût des capitaux propres de 9.5%, le WACC pondéré de l’endettement est de 7.7% et évalue l’entreprise via les DCF à environ $40 soit un potentiel de 25% environ (PER de 12.7 VE/EBITDA 6.9).

En mixant les 3 méthodes de valorisation proposées par xlsValorisation on obtient la moyenne suivante :

AMHA quantitatif, à 32$ le risque est relativement limité, surtout vu l’annonce du jour.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #138 11/05/2018 13h57

1 #138 11/05/2018 13h57

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 20 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 625

Il faudrait que LB coupe le dividende ou le réduise de moitié pour que l’action reparte tangiblement.

Tout le cash passe en capes et dividendes en ce moment.

Car n’oublions pas que la dette est plus lourde que les comptes ne le montrent, en raison des leases sur magasins.

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

1 #139 11/05/2018 14h05

1 #139 11/05/2018 14h05

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Les ventes de VS continuent à se déporter sur internet (voir la ligne "VS direct") :

Du coup je ne comprends pas le récit narratif que l’on peut lire ça et là qui dit que la marque est morte et plus adaptée à son époque.

Après il y a la question de la marge. Le management dit que la marge est plus élevée sur internet, mais c’est difficile à imaginer avec les frais de port. En même temps les frais de port sur de la lingerie sont moindres que sur des produits plus "lourds".

Quant au fait que les ventes déclinent dans les magasins, certes ce n’est pas un signal positif, mais cela correspond à la tendance actuelle de la vente omnicanal : les clients essayent en magasin, achètent un peu, complètent avec des achats sur internet et font des échanges en magasin.

Par contre, si la situation pour VS n’est pas claire, les magasins Bath & Body Works sont un vrai carton !

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#140 14/05/2018 13h23

- Cigarette

- Membre (2015)

- Réputation : 29

Article intéressant lu sur SeekingAlpha ce matin confirmant plusieurs points abordés sur cette file :

L brands high quality business at a good price.

L’article inclut notamment des chiffres tirés de GuruFocus :

Voyant un Dividend Payout Ratio à 70%, cela me donne le sentiment que le dividende ne devrait pas être coupé.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par Cigarette (14/05/2018 18h57)

![]() Hors ligne

Hors ligne

#141 14/05/2018 14h50

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Cigarette a écrit :

Voyant un Dividend Payout Ratio à 70%, cela me donne le sentiment que le dividende ne devrait pas être coupé.

La marge est un peu plus tenue (euphémisme) si l’on regarde la prévision pour le T1-2018 :

SeekingAlpha a écrit :

The company expects to report Q1 EPS at the lower end of its previous guidance of $0.15 to $0.20.

Alors que le dividende est de $0,6 par trimestre.

Par contre, pour l’heure la prévision de bénéfices 2018 est inchangée :

Zacks a écrit :

Management projects earnings in the band of $2.95-$3.25 per share compared with $3.20 last year

A voir ce que dira le management le 13 mai lors de la publication du T1-2018.

Concernant Victoria’s Secret, le management d’Intu Properties en dit grand bien dans sa dernière conférence téléphonique :

Intu Properties a écrit :

And on the international side I would particularly like to single out Victoria’s Secret, which has proved really popular. And we’ve seen a huge impact, for example, from their opening at intu Milton Keynes.

Difficile de s’y retrouver entre les ventes en ligne qui augmentent alors que les ventes en magasin baissent, la narration médiatique qui dit que la marque est "finie" aux USA et les centres commerciaux de classe B qui peut-être pèsent également sur les ventes pour les magasins VS qui s’y trouvent.

Maintenant, c’est sûr qu’avec 40% de femmes obèses aux USA, les publicités VS avec des mannequins 90-60-90 rendent difficile l’identification et que peut-être VS est "piégé" par son positionnement "glamour".

En même temps, ce positionnement semble continué à fonctionner à l’international et c’est là-bas que VS se développe.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#142 15/05/2018 20h42

- Ribeiro

- Membre (2017)

Top 50 Obligs/Fonds EUR

- Réputation : 104

InvestisseurHeureux a écrit :

Cigarette a écrit :

Voyant un Dividend Payout Ratio à 70%, cela me donne le sentiment que le dividende ne devrait pas être coupé.

La marge est un peu plus tenue (euphémisme) si l’on regarde la prévision pour le T1-2018 :

SeekingAlpha a écrit :

The company expects to report Q1 EPS at the lower end of its previous guidance of $0.15 to $0.20.

Alors que le dividende est de $0,6 par trimestre.

Par contre, pour l’heure la prévision de bénéfices 2018 est inchangée :Zacks a écrit :

Management projects earnings in the band of $2.95-$3.25 per share compared with $3.20 last year

A voir ce que dira le management le 13 mai lors de la publication du T1-2018.

Avec un FCF par action estimé autour de 2,54 pour 2018 et un dividende de 2,4 le taux de distribution sur FCF donné par xlsValorisation pour 2018 est de 94% sans prendre en compte le rachat d’action (150% sinon).

Je suis fortement intéressé par cette valeur et j’avoue que c’est le point qui me bloque réellement.

Même avec une petite perspective de croissance, revenir à un taux de distribution sur FCF <70% me semble compliqué sans baisse nette du dividende.

Feedback is a gift ! Parrain InteractiveBrokers / Bourse Direct / Linxea / AV.com / MesPlacements.com / AV Luxembourgeoise. Contactez moi par MP ;)

![]() Hors ligne

Hors ligne

2 #143 16/05/2018 13h53

2 #143 16/05/2018 13h53

- Wawawoum

- Membre (2013)

- Réputation : 211

InvestisseurHeureux a écrit :

Cigarette a écrit :

Voyant un Dividend Payout Ratio à 70%, cela me donne le sentiment que le dividende ne devrait pas être coupé.

La marge est un peu plus tenue (euphémisme) si l’on regarde la prévision pour le T1-2018 :

SeekingAlpha a écrit :

The company expects to report Q1 EPS at the lower end of its previous guidance of $0.15 to $0.20.

Alors que le dividende est de $0,6 par trimestre.

Je ne pense pas que l’on puisse tirer quelque conclusion que ce soit sur la couverture du dividence à partir du Q1 2018. Comme beaucoup de retailers (tous ?), l’activité est extrêmement cyclique. Cf les quarterly earnings de LB:

Il faut je pense regarder le FCF et les résultats à l’année pour vérifier la couverture du dividende.

![]() Hors ligne

Hors ligne

#144 16/05/2018 14h20

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Un excellent article sur SeekingAlpha concernant L Brands :

L Brands: So Much More Than Victoria’s Secret

L’auteur a recalculé les marges pour chacune des filiales et met en évidence la profitabilité de Bath & Body Works (et la dégradation pour Victoria’s Secret). Il passe en revue également le management des différentes filiales et met en exergue le problème actuel de VS.

Ses hypothèses pour calculer la juste valeur de la firme :

Pour ne pas pénaliser les vues (et la rémunération) de l’auteur (décrit dans son profil SA comme un analyste financier belge), je n’en dis pas plus et vous laisse lire de vous-même.

![]() Hors ligne

Hors ligne

#145 24/05/2018 08h33

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

InvestisseurHeureux a écrit :

Cigarette a écrit :

Voyant un Dividend Payout Ratio à 70%, cela me donne le sentiment que le dividende ne devrait pas être coupé.

La marge est un peu plus tenue (euphémisme) si l’on regarde la prévision pour le T1-2018 :

SeekingAlpha a écrit :

The company expects to report Q1 EPS at the lower end of its previous guidance of $0.15 to $0.20.

Alors que le dividende est de $0,6 par trimestre.

Par contre, pour l’heure la prévision de bénéfices 2018 est inchangée :Zacks a écrit :

Management projects earnings in the band of $2.95-$3.25 per share compared with $3.20 last year

A voir ce que dira le management le 13 mai lors de la publication du T1-2018.

L Brands a publié son T1-2018 et abaisse sa prévision de bénéfice 2018 :

L Brands a écrit :

2018 Outlook

The company decreased its guidance for 2018 full-year earnings per share to $2.70 to $3.00 from $2.95 to $3.25 previously, and issued guidance for second quarter earnings per share between $0.30 and $0.35.

Ça fait tâche quand dès le premier trimestre vous abaissez la prévision de 10% et laisse à penser que la management ne maîtrise plus le bateau…

Les ventes progressent, mais c’est semble-t-il au prix de nombreuses promotions chez VS :

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#146 06/06/2018 14h31

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Même tendance que ces derniers mois en mai 2018 :

VS légèrement positif si on compte les ventes en ligne, mais continue à perdre en magasin.

Bath & Body Works continue à cartonner.

A la dernière conférence téléphonique, un analyste a demandé si VS pourrait se remettre à faire des maillots de bain (après les avoir arrêté ce qui a conduit entre autre à la catastrophe que l’on connaît). La réponse était que l’option était parfois discuté. Il faudrait peut-être en effet y songer…

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#147 07/06/2018 11h03

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 20 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 625

YTD: -4% sur une base de -12%, c’est la cata en effet.

Avec le levier financier, il va falloir attendre une coupe drastique du dividende ou une stabilisation sur plusieurs trimestres avant de voir une inflexion du titre.

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

#148 12/07/2018 16h19

- Ribeiro

- Membre (2017)

Top 50 Obligs/Fonds EUR

- Réputation : 104

L brands fait -10% au moment où j’écris ce message.

Les ventes sont en croissance de +3% en juin mais étaient attendues à un niveau supérieure.

Lien article

La réaction me semble un peu excessive mais cela traduit sans doute un climat d’incertitude sur la valeur et des difficultés structurelles ?!

Une opportunité pour renforcer ou un nouveau signal d’alarme ?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Feedback is a gift ! Parrain InteractiveBrokers / Bourse Direct / Linxea / AV.com / MesPlacements.com / AV Luxembourgeoise. Contactez moi par MP ;)

![]() Hors ligne

Hors ligne

#149 12/07/2018 16h34

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Le CA est bon mais les marges sont en baisse :

L Brands lower after sales update - L Brands, Inc. (NYSE:LB) | Seeking Alpha

SeekingAlpha a écrit :

June merchandise margin fell compared to a year ago and trailed expectations.

Et en plus de Victoria Secret, voilà que Pink aurait des problèmes :

SeekingAlpha a écrit :

The retailer plans to increase its focus on the Pink business with new products in July after it saw a drop in sales for June.

Du coup, nous n’avons toujours pas l’inversion de tendance attendue…

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#150 12/07/2018 16h34

- bibike

- Membre (2016)

Top 50 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Monétaire

Top 50 Entreprendre

Top 5 Banque/Fiscalité - Réputation : 1531

Hall of Fame

Hall of Fame

“ISTJ”

Personnellement je n’ai pas changé d’avis depuis mai 2018.

J’aurais du mieux suivre le calendrier et encaisser mon +20% au moins en partie.

Revoyez ces chiffres, cela fait un moment qu’il y a de l’incertitude.

J’ai replacé un ordre à 32.10$.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Consultez les ratios boursiers et l’historique de dividendes de Victoria's Secret sur nos screeners actions.

Consultez les ratios boursiers et l’historique de dividendes de Victoria's Secret sur nos screeners actions.

Discussions peut-être similaires à “victoria's secret (ex-l brands) : lingerie fine et produits de beauté”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 4 | 2 327 | 10/07/2023 01h04 par Lf75013 | |

| 5 | 2 693 | 18/08/2024 20h26 par L1vestisseur | |

| 96 | 34 743 | 12/02/2024 14h37 par Patience | |

| 20 | 3 996 | 06/08/2020 16h01 par bibike | |

| 2 | 1 274 | 07/08/2018 14h04 par Motus | |

| 28 | 9 946 | 08/10/2015 14h05 par Alexis92 | |

| 11 | 3 929 | 17/08/2013 22h39 par sergio8000 |