Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

1 #151 22/06/2017 10h58

1 #151 22/06/2017 10h58

- JesterInvest

- Membre (2010)

Top 50 Monétaire

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 SIIC/REIT

- Réputation : 186

Une petite info que je ne sais pas trop où mettre mais qui intéressera ce qui aime les ETF et les stratégies low volat.

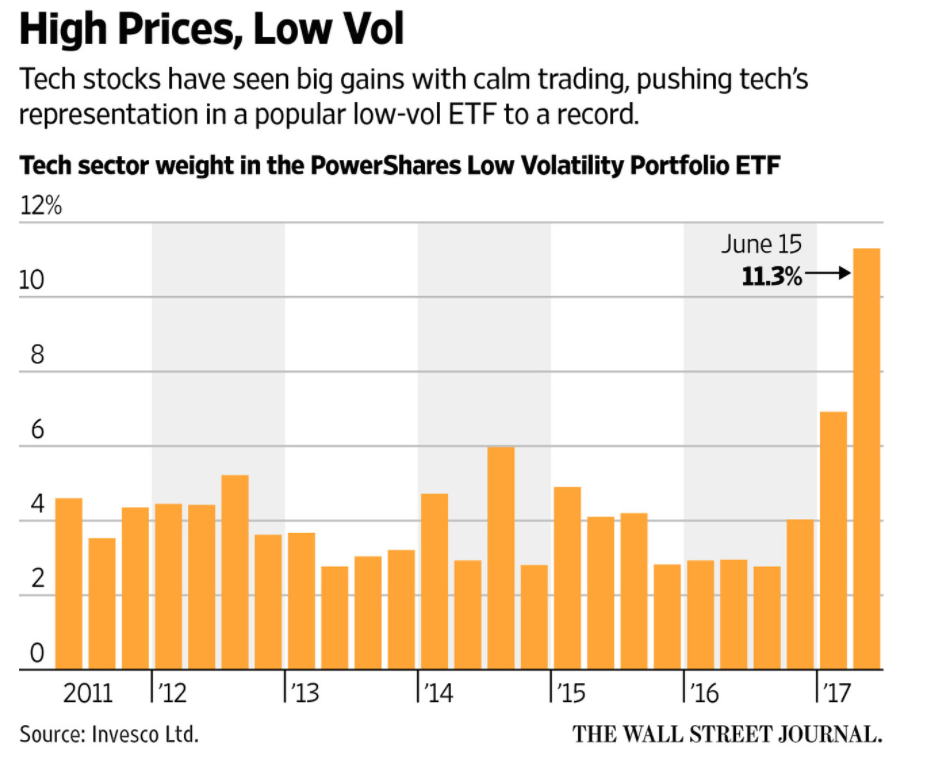

L’image ci-dessous montre que les etf low volatilité ont à présent une forte composante tech. Et si les actions tech ont peu de volatilité sur ces derniers temps, je pense que leur volatilité sous-jacente reste importante. Attention donc.

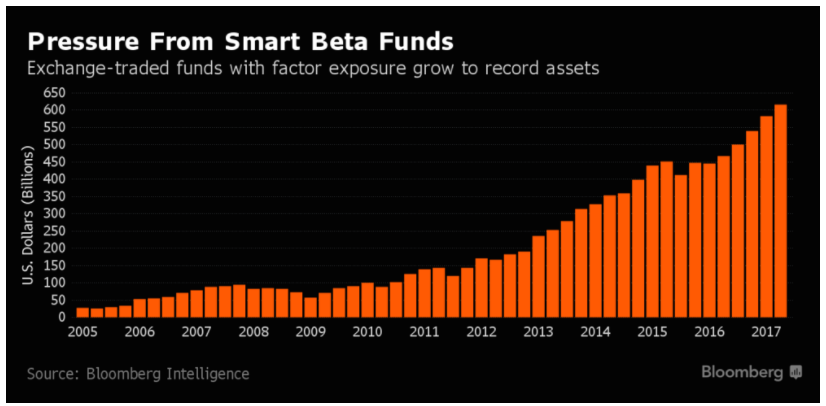

Je vous met aussi ce graphique sur l’augmentation de volumes des fonds smart beta, même si en soit, je n’y vois pas de problème.

Blog: Financial Narratives

![]() Hors ligne

Hors ligne

#152 22/06/2017 12h06

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Merci JesterInvest,

Je l’aurais mis dans la discussion sur les ETF Smart Beta.

C’est un sujet très intéressant : est-il possible de timer les facteurs (smart beta) ?

Le débat fait rage :

- Dans le clan des "c’est pas possible" : Eugene Fama & Cliff Assness (AQR)

- Dans le can des "c’est possible" : Rob Arnott (Research Affiliates)

Je ne vais pas pouvoir présenter en gros tous les arguments. Mais voilà quelques réflexions :

1 - On ne peut rien timer !

2 - Tout est lié au value et le low vol est très cher.

3 - Tout le monde adore le low vol, c’est "over crowded"

Les arguments 2 et 3 sont ceux que vous présentez, et je suis plutôt d’accord avec vous.

Il y a de plus en plus d’encours dans les ETF Low Vol.

Mais en même temps une étude a montré que les fonds dans l’ensemble étaient neutres.

Voici le factor loading de l’ensemble des fonds :

Vous verrez dans l’étude que beaucoup d’ETF sont, sans le dire, high Vol.

Donc pas évident de se faire une idée. A titre personnel, je préfere (surtout en ce moment), le (small) value et le momentum.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#153 22/10/2017 18h15

- meta02

- Membre (2016)

- Réputation : 0

Bonjour

Que pensez vous des fonds indexés low cost? Par exemple ceux proposés par Vanguard? J’ai decidé de me créer progressivement un fonds de portefeuille composé d’un fonds indexé sur SP500 Vanguard. Les frais annuels sont très attractif 0.07%.

Un investissement "passif" long terme ?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#154 22/10/2017 18h55

- wulfram

- Membre (2015)

Top 50 Banque/Fiscalité - Réputation : 198

Bonjour,

Vous pourriez faire l’effort de lire l’avis des personnes présentes sur le forum avant de poser une question aussi large ; cela vous aiderait à préciser la question, et à ceux qui le souhaite, de répondre de manière plus pertinente sans avoir à disserter sur le sujet…

De nombreuses fils au sujet de la gestion indicielle sont déjà ouvertes.

![]() Hors ligne

Hors ligne

#155 23/10/2017 21h01

- meta02

- Membre (2016)

- Réputation : 0

Bonjour Wulfram

Autant pour moi. Effectivement, la question est déjà traitée (mauvaise utilisation du moteur de recherche).

![]() Hors ligne

Hors ligne

#156 30/12/2017 10h53

Bonjour , j’aimerai partager avec vous une de mes réflexions sur les fonds indiciels (Tracker) .

Premièrement j’étais partisan de l’investissement dans les Tracker pour les néophytes plutôt que dans des fonds couteux gérés par des gestionnaires . En gros je partageais l’idée de Buffet :

Pourquoi Warren Buffett conseille les fonds indiciels | LesAffaires.com

Mais après réflexion et analyse des mouvements sur le marché actuellement , je pense que Buffet s’est trompé car il n’imaginait pas une seconde que les tracker allaient avoir un tel succès :

Les trackers : l’investissement du 21ème siècle ? | Investing.com

Le problème que le succès des fonds indiciels entraine selon moi c’est que l’argent est investi sans discernement de la part de l’investisseur et cela accentue les bulles sur les actions les plus populaires .

Prenons le cas d’un tracker indexé sur le SP500 , l’indice considéré comme le plus représentatif du marché boursier américain , celui-ci fonctionne comme bien d’autres en prenant compte de la capitalisation boursière des sociétés le composant pour calculer la pondération de chacune d’entre elles .Donc en gros plus le succès des fonds indiciels répliquant le SP500 est intense plus l’argent est drainé vers les meilleurs actions de l’indice et si les actions en question ne sont pas assez liquides pour absorber ses masses conséquente d’argent supplémentaire , leurs cours monte et plus leurs cours monte plus ils ont de pondération dans l’indice … Pour exemple Amazon ,Netflix Alphabet Facebook et Apple représentent environ 15 % de l’indice des 500 valeurs .

Bref je pense que cette situation n’est pas saine et que cet effet haussier peut s’inverser avec autant de force , j’ai remarqué avec étonnement que je possède des actions aux capitalisations importantes exclues de ces indices principaux . Il est possible que les meilleurs décotes se trouve en dehors des indices vedettes donc bonne recherche à tous .

Les ETF sont en train de déséquilibrer le marché un peu comme les produits dérivés , c’est amusant de constater que Buffet n’avait pas penser à cette conséquence en poussant tout le monde vers l’achat d’ETF .

![]() Hors ligne

Hors ligne

#157 30/12/2017 11h16

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Vbvaleur,

Pourquoi pas, mais quels sont vos chiffres pour affirmer cela ?

Pour ma part, voilà ce que je vois :

- MSCI US Large Cap (soit les grandes valeurs qui draineraient tout l’argent) : P/E 23,6 P/E Forward 18,6 P/B 3,37

- MSCI US Small Cap (soit les petites valeurs qui seraient délaissées) : P/E 40 P/E Forward 24 P/B 2,5

Est-ce que ces chiffres montrent une survalorisation des grandes caps qui drainent tout l’argent ? Je n’ai pas l’impression.

Par ailleurs, aux USA les indices Large Cap, Mid Cap, Small Cap et Micro Cap ont tous fait 15% par an depuis 5 ans (en dollars et à quelques dixièmes près). Ça me parait aussi ne pas militer pour une déconnexion des marchés sur lesquels les ETF sont le plus présents.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#159 30/12/2017 11h26

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Vous pensez à quelles valeurs alors ?

Le MSCI USA IMI (Large+Mid+Small+Micro) c’est 2424 entreprises et 99% de la capitalisation totale de la bourse américaine en free float.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#160 30/12/2017 11h39

Fructif pensez popularité de l’indice .

Le SP 500 est le plus populaire des indices américain et ne représente que 500 entreprises et pas forcément les plus grosses . Qu’en est-il du MSCI USA IMI que je ne connaissais même pas avant votre intervention ?

Plus de popularité égal plus d’encours .

Pour certaines raisons (liquidité etc ) quelques entreprises ne font pas partie des indices phares et automatiquement elles subissent moins de pressions haussières qu’une entreprise comme Apple par ex

![]() Hors ligne

Hors ligne

#161 30/12/2017 11h45

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Oui, j’ai bien compris, je sais bien que le S&P500 est très populaire … mais je ne vois pas l’effet sur le marché.

PS : pour info l’ETF VTI de Vanguard, un des plus populaires avec 92 milliards sous gestion, investi sur un indice équivalent au MSCI USA IMI et même un peu plus large (3500 entreprises !). Il a des frais de 0,04% !

En comparaison, l’ETF S&P 500 de Vanguard c’est "seulement" 84 Mds de dollars.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#162 30/12/2017 11h51

L’encours mondial des fond indiciels est en forte croissance et représente pratiquement 4000 MDS majoritairement aux USA ou l’investissement en ETF est plus populaire que dans le reste du monde (Merci Buffet) . Cette masse d’argent est investi sans aucun effort d’analyse donc je pense qu’il est fortement possible que cela puisse occasionner des déséquilibres important et rendre le marché beaucoup moins efficient .

Au sujet des fonds que vous avez cité plus haut , il est important de prendre en compte tout les émetteurs et pas seulement Vanguard pour se faire une idée plus précise, de plus est-ce que 92 MDS investi dans 3500 entreprises est idem que 84 dans 500 entreprises ? Il faudrait savoir combien ces sommes représentent en pourcentage par rapport a la somme des capitalisations des entreprises composant leurs 2 indices respéctifs pour savoir si l’impact est le même .

Pour parler de Vangard cet article ne confirme pas vos dires :

La gestion indicielle a 40 ans - Alpha Beta Blog

Même en Europe le ETF le plus important est un fond répliquant le SP 500 …

News - Le fonds iShares S&P 500 devient le plus important ETF d’Europe

Dernière modification par vbvaleur (30/12/2017 12h19)

![]() Hors ligne

Hors ligne

#163 30/12/2017 14h26

- BNH

- Membre (2011)

Top 50 Invest. Exotiques

- Réputation : 68

vbvaleur a écrit :

j’ai remarqué avec étonnement que je possède des actions aux capitalisations importantes exclues de ces indices principaux.

C’est effectivement très étonnant!

Quelles entreprises par exemple?

![]() Hors ligne

Hors ligne

#164 30/12/2017 16h37

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Quand j’ai écris "PS, pour info", je voulais dire "au fait, à titre d’exemple" ; car je n’avais pas sous la main le taux d’emprise des fonds passifs en fonction des market cap. Mais je voulais dire que les indices très larges ne sont pas anecdotiques. Je n’ai jamais voulu dire que ce n’est pas le cas. Je pense que la part du passif sur le s&p500 est largement supérieure au reste du marché ; je vais essayer de trouver les chiffres.

Il existe bien sûr des énormes fonds S&P500 (SPY avec 280 Mds de dollars), mais c’est normal, ils sont investis dans les plus grande cap. Je n’ai pas toujours pas trouvé le taux d’emprise par market cap. En revanche, j’ai regardé la market cap des 25 plus gros ETF large/mid US et des 25 plus gros small cap. Les small c’est 12% des big. Donc le taux d’emprise me semble inférieur sur les small cap (vu que les small cap c’est ~15% de la capi totale). Je pense que si l’on inclut les fonds passifs non cotés le taux d’emprise est bien plus faible encore sur les small par rapport aux large.

- Mais alors comment expliquez vous que les small où il y a moins d’ETF soient mieux valorisées que les Big?

- Quels déséquilibres de marché observez-vous ?

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

1 #165 30/12/2017 17h57

1 #165 30/12/2017 17h57

- yannick29

- Membre (2017)

- Réputation : 5

Je n’ai peut être pas bien compris mais je pense que vbvaleur voulait simplement mettre en avant l’impact négatif que peut avoir le succès des ETFs sur les actions qu’ils contiennent.

Car en cas de baisse des marchés, les actions présentes dans ces ETFs populaires seront doublement impactées:

Comme toutes les actions, elles baisseront en raison du mouvement de ventes de leurs possesseurs , mais en plus les ventes massives d’ETFs des personnens les ayant achetées sans connaissance des marchés au moment de la baisse les impacteront davantage.

Un critède de choix d’action à l’avenir pourrait être ainsi sa présence ou non dans un ETF "populaire".

Je trouve que la démarche a du sens dans une période ou on s’attend une grosse correction sur les marchés.

Yannick

![]() Hors ligne

Hors ligne

#166 30/12/2017 18h15

BNH a écrit :

vbvaleur a écrit :

j’ai remarqué avec étonnement que je possède des actions aux capitalisations importantes exclues de ces indices principaux.

C’est effectivement très étonnant!

Quelles entreprises par exemple?

Je vais parler de Liberty Global par ex qui n’est ni dans les grands indices britanniques ni dans le SP500 je sais pourquoi vu le siège social de l’entreprise et l’endroit ou elle est cotée mais bon je pense juste que cela peut créer des opportunités .(Je ne souhaite pas défendre LBTYA ici)

Liberty Global Larger Than S&P 500 Component Boston Scientific

Les critères du SP 500 par ex :

-capitalisation boursière qui dépasse 5.3 milliards de dollars,

-plus de 50% de flottant, accessible sur les marchés,

-l’action de la société doit coter plus de 1 dollar,

-la société doit avoir publié au total sur les quatre derniers trimestres consécutifs, un résultat net positif selon les normes GAAP, de même que le dernier trimestre le plus récent,

-le volume échangé doit être d’au moins 250 000 actions par mois sur chacun des six mois qui précède la date d’évaluation de Standard & Poor’s,

-la nature juridique de la société ne doit pas être dans la liste que fourni Standard & Poor’s, telle qu’une société en commandite …

Concernant vos 2 questions Fructif , je ne peux pas vous répondre précisément, il faudrait pour cela connaitre les encours des fonds indiciels des petites sociétés et regarder leurs capitalisations et liquidités , le phénomène que j’essaye de mettre en valeur n’est pas responsable de toute les anomalies du marché .

Je n’essaye pas de démolir l’invesstissement en ETF , je suis étonner de voir tant d’actions surévaluées côtoyer des actions qui me semble à un prix normal et j’ai l’impression que les ETF sont responsable en partie de cette situation .

Exactement yannick29 merciii

![]() Hors ligne

Hors ligne

#167 30/12/2017 19h14

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Oui, mais quels faits viennent étayer cette théorie ? Je pense vraiment que le S&P 500 baissera moins que le reste des actions. Et pour le coup ça a été observé maintes fois : les actions liquides / grandes cap baissent moins que le reste du marché.

Donc justement les critères d’éligibilité que vous venez de citer du S&P 500 veillent à ce que l’indice contiennent des actions liquides.

Vbvaleur, je ne le prends pas mal, au contraire … les ETF ne sont pas parfaits (comme toute chose)… mais j’aime bien étayer les théories par des faits.

A titre personnel, je suis très investi en microcap (value momentum), et je suis à peu près certain qu’elles vont nettement plus chuter que mes ETF S&P500.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#168 01/01/2018 11h59

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Pour la "petite histoire", un autre argument, qui est loin d’être majeur, mais que je classe dans "divertissant".

Les investisseurs en ETF sont plus "éduqués" que les investisseurs en actions individuelles et largement plus que les investisseurs en fonds classiques.

Avec un peu de chances, ils devraient savoir qu’il ne faut pas quitter le navire lors des secousses.

En tout cas, il ne faut pas croire que ce sont des petits épargnants sans culture financière qui se rueraient sur les ETF, attirés par cette "bulle ETF". C’est plutôt le contraire.

(Mais je n’ai pas dit que tous les investisseurs en ETF faisaient du Lazy Investing, ils y en a beaucoup qui font de la gestion active sur des fonds passifs).

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#169 02/01/2018 14h39

- Dooffy

- Membre (2014)

Top 50 Dvpt perso.

Top 50 Banque/Fiscalité - Réputation : 218

Pour aller dans votre sens, je pense aussi que les établissements bancaires standards n’ont que peu d’intérêt à promouvoir ce type de produit à leur clientèle car le marché est capté par quelques acteurs dont il ne font bien souvent pas parti (surtout si on se limite à la France). Aussi, pour connaître les ETF il faut s’y être intéressé et s’être documenté dessus "tout seul comme un grand".

J’ai un exemplaire du journal "investir" entre les mains: on parle beaucoup de taxation, d’action, d’assurance vie, mais pas d’ETF

Il y a tout un ecosystème en place qui n’a pas intérêt que les ETF se démocratise comme aux US. Nous avons sans doute quelques années tranquilles sur ce type de produit.

Bien à vous,

Dernière modification par Dooffy (02/01/2018 15h40)

Bien à vous, Dooffy

![]() Hors ligne

Hors ligne

#170 02/01/2018 15h06

Dooffy je pense qu’aux USA le problème est beaucoup plus perceptible qu’en Europe car je vois moins d’anomalie et cela explique peut être le fait qu’il y’a moins d’opportunité en Europe actuellement .

Sans outil pour faire des recherches sérieuses il va être compliqué de justifier ce sentiment par des faits concrets afin d’étayer mes propos comme l’aimerai Fructif , le temps et les prochaines crises nous aideront à y voir plus clair .

![]() Hors ligne

Hors ligne

#171 03/01/2018 12h12

- M07

- Membre (2015)

Top 10 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 50 Crypto-actifs

Top 20 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 501

Bonjour !

Je pense que les réflexions (les raisonnements) que VBvaleur vient d’exposer sont subtilement très intéressantes. Même si elles ne sont pas prouvées. Le cheminement lui-même me semble crédible.

Perso, je m’étais fait une réflexion un peu différente. À savoir que, comme les ETF détiennent une part non négligeable des actions sur le marché, et que les arbitrages prennent un certain temps (disons quelques heures), cela diminue le nombre de mouvements impromptus, et peut limiter les mouvements de panique ou d’euphorie, notamment en intraday. Cela pourrait expliquer, en partie, le calme relatif sur les marchés que l’on constate depuis plusieurs mois.

Pourtant, ce raisonnement est, peut-être, contredit par ce que je constate sur BRZU (un ETF à levier). Ainsi, on peut voir, sur ce graphique :  que la plus grosse partie des hausses/baisses a lieu hors des heures d’ouverture. Nonobstant…

que la plus grosse partie des hausses/baisses a lieu hors des heures d’ouverture. Nonobstant…

Finalement, je ne suis sûr de rien. Mais j’aime assez ce genre d’itinéraire de pensée.

M07

![]() Hors ligne

Hors ligne

#172 03/03/2018 18h47

- PierreP

- Membre (2013)

Top 50 SCPI/OPCI - Réputation : 83

Bonjour à tous,

Je m’intéresse depuis peu au CTO et projette (plus ou moins) d’en ouvrir un chez Saxo. Saxo Banque propose notamment des CFD ainsi, je viens de découvrir ce produit.

CFD vs. ETF

Pour tenter de comprendre les avantages et inconvénients de l’un par rapport à l’autre j’ai lu cet article : Les CFD défient les ETFs sur le marché des indices

J’ai noté qu’un CFD était un contrat avec un broker. Donc, si le broker fait faillite, le CFD ne sera pas honoré. Avons-nous plus de garanti avec un ETF ?

Ce site (que je viens de parcourir) est pro-CFD, il vante notamment le fait qu’ils sont encore moins onéreux que les ETF.

Saxo propose un CFD (marge 10%) ayant comme sous-jacent le ETF Lyxor UCITS ETF CAC 40. La commission est de 0,1% alors que l’ETF est négociable avec une commission de 0,085 %. L’intérêt, serait-il la marge relativement élevé (10%) alors que le CFD CAC40 a une marge de 3%

En particulier, il existerait des CFD sans levier. C’est certainement plus économique encore que les CFD à levier. Un tel produit ne présenterait pas les risques du levier…

Utilisez-vous des CFD ? Si non, pourquoi ? Vous privilégiez les ETF (y compris pour investir en utilisant un levier) ?

Pierre ––– Parrainage : yomoni, wesave, casden, boursorama, fortuneo… Il suffit de m'adresser un message…

![]() Hors ligne

Hors ligne

#173 14/07/2018 14h36

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

Je poursuis la discussion ici avec le tracker abordé dernièrement dans ce message:

SPY | ETF, Trackers SPDR S&P 500 - Investing.comJ’imagine que c’est dividendes réinvestis mais à confirmer.

=>hors dividendes, voir graphique de Lopazz avec dividendes réinvestis.

Dernière modification par kc44 (14/07/2018 15h25)

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

#174 14/07/2018 14h51

- cat

- Membre (2015)

Top 50 Portefeuille

Top 50 Obligs/Fonds EUR

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 10 SCPI/OPCI - Réputation : 459

Surin, que voulez-vous montrer avec ce graphique?

Que l’ETF suis son indice?

![]() Hors ligne

Hors ligne

#175 14/07/2018 14h59

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

Rien, c’était juste pour montrer de quoi on parlait dans l’autre discussion, à savoir ce tracker qui existe depuis 25 ans.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “trackers et etf : avantages et inconvénients”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 238 | 68 382 | 28/09/2023 10h19 par lenaig77 | |

| 57 | 25 133 | 18/12/2016 13h14 par Mevo | |

| 10 | 4 850 | 08/05/2020 13h55 par Super_Pognon | |

| 15 | 12 498 | 27/08/2019 18h52 par Alloha7 | |

| 23 | 7 096 | 21/06/2024 17h17 par NicolasV | |

| 1 | 1 647 | 26/04/2017 15h39 par Ricou | |

| 91 | 29 070 | 17/11/2024 16h05 par Loustouille |