Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#76 01/05/2019 11h51

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

Bonjour,

1. Il existe une multitude de résistance en fonction de l’échelle de temps que vous considérez. A LT, la prochaine grosse résistance est à 17€.

2. La vente d’insider est du passé. Il faut savoir remettre les compteurs à zéro et considérer la société aujourd’hui :

- l’ancien PDG est parti et a vendu la majorité de ses actions

- la croissance est revenue, les effectifs sont en augmentation, la rentabilité est "déjà" à un niveau correct.

Aujourd’hui, la société a clairement de bonnes perspectives mais le cours est encore très loin de ses plus hauts, "miné" par les inquiétudes du passé. Le risk / reward est favorable. Le momentum devrait être positif sur les prochains mois.

Même si ITL n’est plus aussi décôté que lors de ses points bas (et qu’il y a surement d’autres sociétés actuellement plus décôtées), ITL est à mon avis une des meilleurs opportunités à jouer pour les 6 prochains mois.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#77 01/05/2019 14h12

- max52

- Membre (2016)

- Réputation : 47

1) D’un point de vue graphique : La zone des 12.50 est pour moi une zone pivot importante car elle a servi à plusieurs reprises de support (flèches vertes) et de résistance (flèche rouge). C’est donc un premier niveau à passer pour pouvoir poursuivre le retournement haussier. Ensuite les zones clés sont 17.2 et 19.61 (plus haut historique).

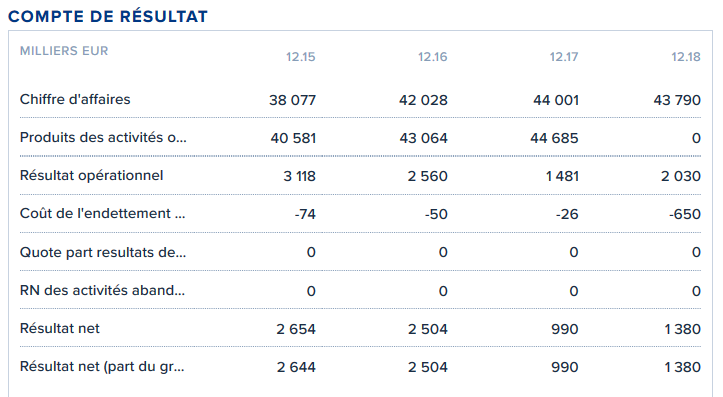

2) D’un point de vue fondamental : Quand les cours évoluaient vers leurs plus hauts, on avait un RN de l’ordre de 2,5 à 2.6 millions d’euros. Pour le dernier exercice on a un RN de 1.38 million d’euros.

J’aime bien utiliser le PER comme indicateur de valorisation. Le nombre de titres en circulation (1 736 000) donnait à 17 € une capitalisation de 29.5 millions d’euros soit un PER d’environ 11.3. Actuellement (capitalisation d’environ 20 millions d’euros), on est sur un PER d’environ 14 ce qui correspond à une valorisation plus forte que lorsque le cours était à 17 €.

Le marché semble donc émettre l’hypothèse d’une nette amélioration de la rentabilité, ce qui reste à démontrer dans les prochaines publications. Il y avait sans doute un intérêt à acheter vers les 7 / 8 € mais au cours actuel, il me semble plus prudent d’attendre les prochaines publications.

Dire que ITL est l’une des meilleures opportunités à jouer pour les prochains mois me paraît un peu tiré par les cheveux, pour quelqu’un qui rentrerait au cours actuel. Continuez vous à acheter au cours actuel ? Dans le dernier communiqué, pas de projection chiffrée : "En 2019, la progression du chiffre d’affaires devrait se poursuivre sur le premier semestre, l’effectif productif étant à son plus haut niveau historique. Compte tenu des efforts commerciaux engagés, le niveau de rentabilité devrait rester comparable à celui de l’année 2018".

S’il faut savoir tourner la page, il ne faut pas pour autant tomber amoureux de ses actions.

Prochaine publication : T1 2019 le 21 mai 2019.

Less is more

![]() Hors ligne

Hors ligne

#78 01/05/2019 16h26

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

IT Link est ma seconde plus grosse position et mon dernier renforcement a eu lieu à 15€ fin 2016 avant que les problèmes ne commencent. Je n’ai depuis ni acheté (car position trop importante), ni vendu (car largement sous évaluée malgré une période un peu plus délicate).

Les chiffres de 2018 représentent une année basse. 2019 devraient être bien meilleurs. Les effectifs, nerf de la guerre pour les sociétés de service, ont progressé de 10% au 31/12/2018. Je table donc une progression d’environs 10% du CA (plus d’effectifs + hausse du TJM) et une marge ROC de 6% (pas excessifs car la marge ROC était déja à 7,6% au S2 2018…).

Je pense que les prévisions du management sont conservatrices pour 2019. A noter que ces prévisions n’intègrent pas dans leur base de comparaison les "autres produits et charges non courants" qui était de 416k€ en 2018 (provisions départ ancien PDG + ameublement nouveaux locaux). Quand on ré-injecte ces provisions dans le RN tout en étant un peu plus optimiste sur le CA, on tombe sur un ROC à 3M€ et un RN à 2M€. Même si mes prévisions se révèlent un peu trop optimiste, la valorisation reste très basse.

Je ne connais pas d’autres dossiers aussi intéressant à CT dans le secteur ESN. Keyrus est peut être encore un peu moins chère mais la visibilité est moins bonne sur leur branche grand compte …

Apparemment, je ne dois pas être le seul à penser ça vu la récente remontée du cours sans catalyseur particulier.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#79 13/05/2019 19h00

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

Décès de RobertZribi, directeur général délégué et co-fondateur du groupe

Mes condoléances à sa famille.

Pour rappel, il détenait toujours 27,2% du capital au 31/12/2018 et était le premier actionnaire de la société.

L’autre cofondateur ne détiens plus que 8,3% depuis ses ventes fin 2016.

Il n’y pas d’autres actionnaires de référence de la société …

Si les résultats 2019 sont bons, cela pourrait relancer le scénario d’une cession de l’entreprise…

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

1 #80 21/05/2019 20h12

1 #80 21/05/2019 20h12

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

CA 2019 Q1

12,55 M€, soit +15,4% de croissance organique.

IT Link réalise encore la quasi totalité de son CA en France où il y a eu un jour ouvré en moins au Q1 2019. En retraitant cet effet calendaire défavorable, (-1,6%), la croissance "réelle" de l’activité se situe vers 17%.

En parallèle, les effectifs continuent à augmenter à 574 personnes à la fin du Q1. (nouveau plus haut historique)

C’est un très bon point actuellement car les ressources humaines sont en tension dans le secteur !

Je pense que la croissance annuelle de 2019 pourrait supérieure à mon estimation de +10%.

Je maintiens mon objectif de 17€ pour 2019 !

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#81 27/05/2019 17h37

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

Pour les abonnées, Investir à l’achat sur ITL

L’annonce du CA était passé relativement inaperçu le jour de la publication.

Ce n’est qu’à la fin de la semaine que les volumes et les cours ont augmentés.

ITL vient de confirmer le passage de la "résistance" des 12,5€. Prochain objectif CT à 15€ puis 17€ au S2.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#82 27/05/2019 21h02

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

Boursier.com a écrit :

IT Link : une cible toute désignée ?

Décès. On a appris ce mois-ci le décès du co-fondateur et principal actionnaire de la société IT Link, Robert Zribi. Comme on pouvait s’y attendre, cette disparition a fait mouche auprès des spéculateurs. Les échanges sur le titre se sont avérées plus fournis qu’à l’accoutumée lors des dernières séances. Quant au parcours boursier, il a pris des allures de "rallye" depuis que les informations sur les problèmes de santé de Monsieur Zribi s’étaient ébruitées au début du printemps. De quoi valider a posteriori notre prisme positif sur le dossier, basé à la fois sur le caractère opéable de la SSII et son positionnement attrayant sur les objets connectés. Dans les faits, le prestataire informatique grappille plus de 30% depuis notre conseil du mois de février. Et il a pratiquement doublé sur les six derniers mois… Une lecture rapide du tour de table permet de constater que les héritiers vont se poser en arbitres du destin d’IT Link. Même si le flottant dépasse les 58%, toute tentative de prise de contrôle de la SSII passera nécessairement par un ’deal’ avec la famille Zribi qui détient 27,2% des parts. Nous n’en sommes pas encore là mais la perspective d’une OPA fait clairement partie des hypothèses à privilégier sur IT Link, compte tenu de la concentration à l’oeuvre dans le secteur. On se souvient que dans un contexte analogue, Business & Décision est passé dans le giron d’Orange en 2017…

Dynamique. En faisant abstraction du contexte spéculatif, déjà évoqué lors de nos derniers conseils sur IT Link, on soulignera l’élan favorable sur les fondamentaux du groupe… Après un premier semestre 2018 un peu fade, la firme francilienne s’est bien rattrapée par la suite. L’exercice 2018 se solde ainsi par un résultat opérationnel en hausse de 37% à 2,03 millions d’euros, alors que le chiffre d’affaires n’a progressé que de 3,2% à 43,79 ME. Tout aussi encourageant, IT Link a débuté le millésime 2019 de fort belle façon, affichant une croissance organique de plus de 15% au premier trimestre. La dynamique sur les effectifs apparaît favorable avec un solde de collaborateurs qui a progressé de 14% au 31 mars par rapport à la même date de l’année dernière. Voilà qui devrait faire monter les enchères auprès des éventuels candidats repreneurs, compte tenu du contexte difficile sur les ressources humaines dans la profession. A un peu plus de 22 millions d’euros, la capitalisation d’IT Link demeure pour le moment dépréciée. La société se traite sur la base de 0,45 fois les ventes estimées sur 2019. En outre, on rappellera que l’action se négociait plus de 30% plus haut fin 2017. Pour conclure, nous maintenons notre avis positif sur le dossier. On peut accumuler pour l’attrait spéculatif

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#83 28/05/2019 10h50

- Adramix

- Membre (2019)

- Réputation : 0

Merci pour l’information. Je suis toujours actionnaire et mon objectif est également de 17 euros. Bonne dynamique pour les fondamentaux et les aspects spéculatifs tels que la vente éventuelle de l’entreprise.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

1 #84 28/05/2019 11h48

1 #84 28/05/2019 11h48

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

L’envolée se poursuit encore aujourd’hui.

Contrairement à d’autres mouvements de spéculation de courte durée typique des small caps, il n’y a pas eu de pointe de volatilité avec de gros échanges. Cela se produits souvent en anticipation ou suite à des publications.

Pour la publication du CA du Q1, il n’y a eu QUE 1000 titres échangés à l’ouverture suivi d’un second bloc de 700 titres. Le cours a ensuite consolidé le reste de la journée.

De même, la publication des conseils des sites "Investir" et "Boursier.com" n’a pas entraîné de volatilité à CT.

Ce n’est donc clairement pas les spéculateurs qui sont à la manœuvre sur ITL.

Au contraire, depuis deux semaines, la montée est plus régulière avec de gros blocs qui créent des décalages à la hausse. Cela ressemble beaucoup à l’entrée d’un gros.

Etant donné la liquidité, ce dossier n’est pas vraiment accessible à des fonds.

Je verrais plutôt un institutionnel qui monte au capital en prévision d’une future prise de contrôle. On pourrait penser à une ESN concurrente ou un gros investisseur privé type Eximium ou encore ChapsVision (qui vient de lancer une OPA sur Coheris).

La famille du défunt co fondateur est le seul actionnaire de référence (l’ancien associé est redescendu à seulement 6% du capital) et n’a pas vocation à rester au capital. La société est clairement une cible d’acquisition… C’est ce qu’il s’est passé sur Business & Décision il y a quelques années.

A suivre …

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par oliv21 (28/05/2019 17h52)

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#85 28/05/2019 12h53

- gabins

- Membre (2019)

- Réputation : 0

Bonjour Oliv21,

S’il s’agit d’une montée au capital d’un institutionnel.

Quelles évolutions peut on prévoir à CT et MT sur le cours de l’action selon vous?

Avez vous déjà vécu ce type d’opération sur des entreprises similaires?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#86 28/05/2019 15h29

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

L’exemple le plus récent est le cas Business & Decision.

01/2016 : Décès pdg, cours 5,30€

05/2017 : OPA Orange à 7,94€

Résultat : +50% en 16 mois.

Le PDG ne peut plus assurer ses fonctions plusieurs mois avant son départ à cause de ses problèmes de santé

Ces sociétés sont souvent de tailles réduites et dépendent beaucoup de leur dirigeant. Lors de leur vacance, la société n’est gérée qu’au jour le jour : que des affaires courantes, pas de gros projets / réorganisations / opérations externes.

Dans un environnement concurrentiel nécessitant une constante adaptation, ces sociétés ont naturellement souvent tendance à sous-performer lors cette période.

Les héritiers ne sont souvent pas impliqués dans la société et n’ont ni les moyens, ni la volonté de redresser la société. Cette absence de gestion crée un levier important en cas de réorganisation.

La valorisation de la société est alors aussi très dépréciée suite aux difficultés opérationnelles.

Un concurrent peut alors leur proposer une prime intéressante sachant qu’il pourra bénéficier de synergies importantes en redressant la rentabilité de la cible. C’est un deal gagnant / gagnant : bon prix pour le vendeur, synergie et levier important pour l’acquéreur.

La prime à accorder au rachat dépendra de la cible.

Dans le cas spécifique d’IT Link, j’identifie un levier très important sur le gestion du BFR qui tourne aujourd’hui à 30% alors que la plupart des bonnes ESN fonctionnent avec un BFR quasi nul.

Cela implique que si la société est correctement redressée et intégrée par un concurrent, alors il pourra récupérer ces 30% du CA en cash soit envions 15M€ (CA proche de 50M€ en 2019).

A titre de comparaison, la capitalisation actuelle d’IT Link tourne autour de 22M€…

Un concurrent à donc largement de quoi être généreux dans son offre d’OPA.

Je me base sur la médiane actuelle du secteur (9xEBIT) pour calculer la valorisation.

Capitalisation = 9x 3M€ (ROC 2019) - 4,5M€ (DFN 2018) + 14,5M€ (amélioration BFR) = 37M€

soit environs 22€ / action (presque 70% d’upside par rapport au cours actuel).

En élargissant la fourchette, on peut considérer une offre entre 20€ et 25€.

Il faut également noter qu’actuellement les multiples de valorisation sur le marché privé sont actuellement plus élevés que sur le marché côté (cf cas Soft Computing, GFI, etc …). Ceci pourrait encore faire monter l’addition…

Le bénéfice pour l’acquéreur serait une remontée de la marge opérationnelle qui n’est que de 6% actuellement pour IT Link contre 8% voire 10% dans le secteur.

Bref, il y a de nombreuses raisons fondamentales à croire à une OPA plutôt généreuse à CT / MT.

Bien sûr, tout ceci n’est encore que pure spéculation … mais la récente hausse des volumes interpelle (environs 84k actions échangées sur les derniers 30 jours soit 5,1% du capital hors auto détention)…

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#87 31/05/2019 09h46

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

Investir a selectionné IT Link pour son conseil du jour

Denis Lantoine @ Investir.fr a écrit :

Belle accélération de la croissance chez IT Link au premier trimestre

Le spécialiste des solutions connectées pour l’industrie a vu ses facturations grimper de plus de 15% à fin mars. La société évolue sur des secteurs très porteurs, comme celui de la mobilité. Une performance qui ne devrait pas se faire au détriment de la rentabilité, en forte amélioration l’année dernière.

L’analyse (Investir)

C’est la plus forte croissance trimestrielle du groupe depuis fin 2015, et IT Link n’en est pas peu fier, puisque c’est la première phrase du communiqué publié il y a quelques jours par le spécialiste des solutions connectées pour l’industrie (connexion des anciennes et nouvelles technologies et cyber-sécurité du véhicule automobile, éclairage urbain intelligent, surveillance digitale des transports en commun, maintenance connectée des avions…).

Il faut dire que les chiffres parlent d’eux-mêmes : +15,4% de croissance du chiffre d’affaires au premier trimestre, tout en organique, et malgré un effet calendaire défavorable dont l’impact est estimé à 1,8 point, après +12% au quatrième trimestre 2018 et +7% au troisième. Une dynamique tirée par la France, qui représente toujours 95% des 12,55 millions d’euros de facturations dégagées à fin mars. Les autres revenus (Belgique, Canada) sont loin d’avoir démérité, avec des progressions respectives de 15% et surtout 36,5%, mais leur influence sur l’ensemble du groupe est bien entendu encore très limitée.

Les marges en hausse

Par métier, les services, qui eux aussi représentent une part prépondérante des ventes (90%) ont enregistré une croissance de 15%, tirée par les transports et la mobilité (à lire un dossier complet sur le sujet dans Investir ce week-end). Compte tenu de la saisonnalité des deux autres activités (services au forfait, licences), le démarrage de nouveaux projets est attendu sur la deuxième partie de l’année, précise la société. Les effectifs sont en hausse de 14% sur un an, dans la lignée du chiffre d’affaires. Les équipes de management au sein des entités belge et canadienne ont notamment été renforcées pour permettre d’accélérer l’effort engagé à l’international.

Une accélération de la croissance qui ne devrait pas se faire au détriment de la marge. Le second semestre de 2018 a confirmé l’amélioration de la rentabilité du groupe. La marge d’excédent brut d’exploitation s’est établie à 6,5%, contre 4,5% en 2017, grâce à la montée en gamme des offres et à l’expertise de la société dans le cloud - notamment dans les transports connectés. Pour un chiffre d’affaires de 43,79 millions d’euros (+3,7%), le profit net a grimpé de 38%, à 1,38 million d’euros, sur l’ensemble de l’année dernière. IT Link est en situation de trésorerie nette de 1,7 million d’euros, pour 13 millions de capitaux propres.

Le conseil

Accélération du chiffre d’affaires, amélioration des marges, pas de tension apparente sur la masse salariale malgré les difficultés de recrutement inhérentes au secteur, IT Link a un beau profil de croissance rentable. Le trou d’air du second semestre 2018 en Bourse a été comblé mais le titre n’a pas encore retrouvé ses plus hauts de 18 euros de2016. Ce qui peut constituer un bon objectif de moyen terme.

Le cours au moment du conseil : 13.25 €

Objectif 16.00€

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#88 31/05/2019 10h34

- Adramix

- Membre (2019)

- Réputation : 0

Merçi pour l´information. Très intéressant comme toujours.

![]() Hors ligne

Hors ligne

1 #89 31/05/2019 12h19

1 #89 31/05/2019 12h19

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

En voyant le carnet d’ordre, il semble qu’il y ait un gros qui rentre :

1 seul gros ordre d’achat de 5033 titres sur 13,95€

Cela représente plus de 0,3% de tout le capital !

Pour rappel, il y a déjà eu 3 séances à environs 15k titres échangés sur une semaine (presque 1% du capital par jour)…

Avec de tels volumes, je ne serais pas surpris qu’il y ai bientôt un communiqué de presse AMF pour le passage du seuil des 5%. On pourrait alors mettre un nom sur l’acheteur… Cela provoquerait aussi un emballement de la spéculation en vue d’une OPA…

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#90 08/07/2019 11h07

- max52

- Membre (2016)

- Réputation : 47

Bonjour Oliv21, que pensez-vous du carnet d’ordre du jour ? Une manipulation avant OPA ou un dirigeant qui largue comme il y’a quelques mois (ou autre hypothèse) ?

Less is more

![]() Hors ligne

Hors ligne

#91 08/07/2019 11h55

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

Le courant acheteur s’est retourné. Il y avait clairement un acheteur important pendant un mois mais il semble avoir fait une pause à minima.

A contrario, Il y a eu 7,5k titres échangés en 3 blocs aujourd’hui. Difficile à dire qui cela peut bien être.

Peut-être l’ancien PDG qui avait cédé des titres fin 2017 qui veut solder sa participation dans de "bonnes conditions" (le cours a beaucoup remonté depuis les plus bas).

Je ne crois pas à des manipulations du cours. La liquidité est tellement réduite qu’un gros actionnaire peut entraîner de grosses variations à TCT.

Je pense toujours qu’ITL reste OPA-ble à horizon 12 / 24 mois mais la famille Zribi doit d’abord s’occuper de la succession avant d’envisager une cession.

La société est en recovery. Les chiffres semestriels devraient être bons. La valorisation reste bon marché. Je conserve mon objectif de 17€ pour 2019.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#92 10/07/2019 13h05

- max52

- Membre (2016)

- Réputation : 47

Le vendeur ou les vendeurs ne semblent pas attacher d’importance à la baisse provoquée par les ventes en ATP. Dire que ces ventes se font dans de bonnes conditions lorsque vous invoquez un objectif à 17 € ne me semble pas approprié. Pour l’instant, je n’ai vu aucune déclaration AMF. J’espère juste pour les actionnaires que ça n’est pas l’histoire qui se répète … Quoi qu’il en soit, le vers est dans le fruit. A suivre

Less is more

![]() Hors ligne

Hors ligne

#93 10/07/2019 14h44

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

Les bonnes conditions sont relatives au fait que le cours de 11,5€ représente un +100% par rapport aux plus bas … Pour quelqu’un de pressé de vendre, c’est plutôt une bonne occasion, non ?

Il faut dissocier l’estimé de valeur d’une société et son cours de bourse.

Le S2 2017 et S1 2018 ont été mauvais chez ITL. Le S2 2018 et Q1 2019 sont en forte amélioration mais on n’a pas encore l’impact en année pleine au niveau des résultats. C’est précisément ce qui devrait arriver en 2019.

A Mt, c’est la performance économique qui dictera le cours de bourse.

Personnellement, je ne vois pas de "vers dans le fruit", je ne sais d’ailleurs pas vraiment ce que cela veut dire ? Est-ce à cause d’un ancien actionnaire pressé de vendre qui fait baisser le cours à CT ?

ITL n’est valorisée que 0,36x le CA alors que je table sur 10% de croissance sur 2019. Groupe Open côte au même multiple malgré une panne de croissance sur 2019. Pourtant, des fonds sont en train de se repositionner sur Open…

La décôte d’ITL me parait évidente … Elle est due à la taille de la capitalisation qui ne permet pas aux fonds d’investir dans la société. Cette faible taille en fait au contraire une cible de choix d’autant plus avec la succession de l’ancien fondateur.

Je serais curieux de connaitre vos convictions dans le secteur ESN ?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#94 10/07/2019 14h47

- marcopolo

- Exclu définitivement

- Réputation : 88

Infotel affiche à peu près le même ratio VE/EBIT 2019 mais avec un historique de création de valeur plus solide.

![]() Hors ligne

Hors ligne

#95 10/07/2019 15h02

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

J’ai regardé Infotel. La croissance est bonne. La marge semble avoir atteint un plafond par contre. J’ai noté également un flux continu de vente du management. Mais, c’est vrai qu’un au niveau VE/EBIT, on est proche d’ITL. Neurone est un peu dans le même cas.

Sur ITL, je vois un potentiel de remontée des marges à MT (5% chez ITL contre 9 à 10% pour INF et NRO). S’ils gagnent 1% de MOP en n+1, n+2, ceci impliquerait un forte remontée du ROP et des multiples de valorisation très bas.

Je ne fait pas de bashing sur ITL, je pense juste que la société fait partie des plus dossiers plus intéressants dans le secteur actuellement. A chacun de se faire sa propre idée ou présenter des dossiers qu’il juge plus intéressant.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#96 10/07/2019 16h22

- max52

- Membre (2016)

- Réputation : 47

Une bonne occasion de vendre, cela dépend du PRU mais celà semble peu optimisé et surtout en dessous du potentiel que vous indiquez. Puisque l’on parle de %, on est passé aujourd’hui vers - 20 % par rapports aux derniers plus hauts. Juste qu’il y a quelques semaines, vous faisiez une copie d’écran du carnet d’ordre lorsque les cours étaient haussiers en parlant d’un possible emballement et d’une possible OPA. Les choses ne sont peut être pas aussi simples. S’agissant des perspectives, le dernier communiqué était plutôt vague. Aucune conviction boursière cette année. Je suis même peu investi en ce moment. Le vers est dans le fruit veut dire que la dynamique haussière à pris du plomb dans l’aile et que ces ventes ATP peuvent laisser la place au doute, surtout si elles se poursuivent. A suivre

Less is more

![]() Hors ligne

Hors ligne

2 #97 10/07/2019 18h25

2 #97 10/07/2019 18h25

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

1. Choisir de vendre n’a aucun rapport avec son PRU. Soit c’est parce que l’on a besoin de liquidité, soit c’est parce que l’on trouve que le prix proposé est correct.

Concernant l’ancien PDG (dont on pourrait penser qu’il est à l’origine des ventes de ces derniers jours), il me semble évident que son PRU est très inférieur au cours du jour …

2. Oui, j’ai fait des copie d’écran d’événement qui me parraissent intéressant. Pour ma part, je trouve pas si souvent des dossiers sur lesquels il y a des échanges importants (plus de 5% de la capitalisation sur un mois glissant) avec une situation de recovery ET un aspect spéculatif… Si vous en connaissez, je serais intéressé d’étudier de tels dossiers !

3. J’essaie de faire un suivi des dossiers que je présente sur ce forum (ITL, KEY, ALREA pour le moment). Je trouve beaucoup d’autres petites société intéressantes actuellement. Mais ça demande bien sûr beaucoup de travail pour les identifier et les présenter. Comme tout le monde, mon temps est limité et je doute qu’il soit optimisé en ce moment… J’essaierais donc de me limiter à l’essentiel à défaut d’avoir un vrai débat sur le fondamental de la société.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#98 20/08/2019 21h42

- DarkGilmer

- Membre (2018)

- Réputation : 27

16,8% de croissance organique du CA au S1 2019, 18% de croissance du CA au 2e trimestre.

Par ailleurs, "Au 30 juin, l’effectif du Groupe est de 607 collaborateurs, soit 89 collaborateurs de plus qu’il y a un an (+17%) et 43 de plus qu’à la fin de l’exercice 2018."

https://itlink.fr/wp-content/uploads/20 … 1-2019.pdf

A suivre les résultats du 1er semestre dans un mois.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

2 #99 21/08/2019 10h59

2 #99 21/08/2019 10h59

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

Le CA est légèrement au dessus mes estimations pour le Q2 qui représente une petite accélération par rapport à l’activité "réelle" du Q1 (+17%) avec 18,2%

La dynamique de croissance devrait durer au second semestre grâce à l’augmentation du nombre de collaborateur (qui es précisément en hausse de 17% par rapport au 30/06/2018). Je table un

- CA Q3 entre 12,0 M€ et 12,5 M€, soit une croissance entre +14% et +18%

- CA Q4 entre 13,0 M€ et 13,5 M€, soit une croissance entre 10% et +14%, en légère décélération compte tenu d’un effet de base plus défavorable (+10% au Q4 2018).

Pour l’ensemble de 2019, on aurait alors un CA entre 50M€ et 51M€.

Je table sur une marge ROC de 6,0%, soit un ROC d’environ 3M€

Concernant la dette, après réflexion, je pense qu’il faut retraiter le factor (3740 k€) de la dette totale (4272 k€) car la société a un poste créance client et BFR beaucoup plus important que les comparables. Même après retraitement, ces ratio restent encore largement supérieurs aux comparables ce qui me semble conservateur.

Cela ramènerait la dette nette d’ITL à seulement 532 k€ à fin 2018.

Pour le scénario "haut" 2019, je considère un ROC et une marge brute d’autofinancement de 3000 k€ moins 500 k€ de capex. Je considère un BFR constant en volume (ce qui représente une légère diminution en relatif par rapport au CA qui est en hausse). ITL passerait alors en situation de trésorerie positive d’environs 2000 k€ (-532 +3000 - 500).

Pour le scénario "bas" 2019, même raisonnement avec un ROC à 2500 k€. La trésorerie retraitée est alors ramenée à 1500 k€

Pour les calculs de valorisation VE/ROC, je déduis -150 k€ de frais financiers du ROC pour la non prise en compte du factor dans la VE.

Voici le détail des valorisations obtenues :

Choisissez votre scénario et votre multiple et vous obtiendrez votre objectif de cours.

Personnellement, je table sur le scénario haut avec un multiple de 9x VE/ROC, soit 16,80€. Cela représente une légère prime sur le secteur qui doit tourner autour de 7,5 à 8,0 mais cela est à mon avis largement compensée par le profil de croissance largement supérieur d’ITL.

Malgré mon retraitement sur le facture, mon calcul considère un BFR encore très largement supérieur et défavorable par rapport aux comparables. En cas de vente de la société (et OPA), ce paramètre devrait être normalisé ce qui augmenterait sensiblement valorisation comme expliqué dans mes précédents posts. Je tablerais alors sur un objectif à plus de 20€.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#100 21/08/2019 21h28

- Tanuky

- Membre (2014)

- Réputation : 187

oliv21 a écrit :

Personnellement, je table sur le scénario haut avec un multiple de 9x VE/ROC, soit 16,80€. Cela représente une légère prime sur le secteur qui doit tourner autour de 7,5 à 8,0 mais cela est à mon avis largement compensée par le profil de croissance largement supérieur d’ITL.

+1 pour l’analyse.

J’aurai cependant plutôt tendance à "pricer" un multiple inférieur à la moyenne du secteur pour deux raisons : nanocap/faible liquidité et résultats volatiles

Je préfère très largement des valeurs comme Infotel & Neurones dont leur VE/EBITDA sont actuellement à environ 6-7, bcp plus grosse cap & liquidité, des résultats extrêmement "propres" et une trésorerie nette ++.

Au plaisir,

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “it link : société de services informatiques spécialisée dans les technologies embarquées”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 20 | 6 718 | 28/07/2021 14h20 par Rick | |

| 16 | 2 957 | 30/03/2018 09h37 par stanny | |

| 0 | 2 451 | 11/03/2012 23h19 par Job | |

| 107 | 51 517 | 14/02/2023 09h39 par Eric88450 | |

| 1 | 1 947 | 19/01/2021 18h53 par 77PourCent | |

| 151 | 47 524 | 27/03/2024 13h03 par hrld | |

| 7 | 3 471 | 07/11/2024 21h38 par Nakama |