Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Sondage

Résultat du sondage :

Encore un krach sur les marchés actions…

| L'occasion de renforcer sur les valeurs de qualité | 65% - 1107 | |||||

| J'attends le rebond, je revends tt et fini la bourse | 2% - 35 | |||||

| Je suis liquide, je suis serein | 12% - 204 | |||||

| BX4 depuis les 3800 sur le CAC, je suis riche | 2% - 42 | |||||

| Je suis en vacances, je ne vois pas le crack | 3% - 67 | |||||

| A fond sur les valeurs de Rdt, miam, miam | 14% - 242 | |||||

1

1  3 #9876 17/08/2024 10h51

3 #9876 17/08/2024 10h51

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

Trahcoh, le 16/08/2024 a écrit :

C’est combien le bon PE Schiller pour investir dans les actions svp?

Il n’y a pas de "bon" PE de Schiller, il n’y a que des actions surévaluées ou sous-évaluées. Néanmoins, pour ceux qui "tradent sur les indices", une petite indication par pays.

Ci-dessus, les Per de Shiller par pays au 31/07/2024 comparé avec leur moyenne à 10 ans ainsi que l’écart type à la moyenne à la hausse et à la baisse.

En rouge, les pays qui présentent un per de shiller supérieur à un écart type à la hausse

En vert foncé, les pays qui présentent un per de shiller supérieur à un écart à la baisse

En orange, les pays qui présentent un per de shiller supérieur à la moyenne mais sans dépasser un écart type

En vert clair, les pays qui présentent un per de shiller inférieur à la moyenne mais sans dépasser un écart type.

On peut voir que les USA, Taiwan, les Pays-Bas et l’Inde cote à un niveau de Shiller nettement supérieur à leur moyenne à 10 ans et, à contrario, la Chine, Hong Kong et la Pologne à un niveau nettement inférieur.

Si on ajoute une comparaison entre la moyenne à 10 ans et la moyenne à 20 ans, on peut voir que, précisément, pour les USA, Taiwan et les Pays-Bas, la moyenne à 10 ans est supérieure à la moyenne à 20 ans, ce qui renforce l’idée que le CAPE actuel est nettement supérieur à la moyenne à long terme.

Evidemment, il faut nuancer ces résultats et, notamment, les moduler en fonction des niveaux de taux d’intérêt à long terme en vigueur dans chaque pays, le risque pays (qui tend à relativiser le peu de chèreté de la Chine et d’Hong Kong par exemple) et d’autres facteurs.

Mais je pense que ça répond quand même en partie à l’interpellation : la majorité de la capitalisation boursière mondiale se trouve aujourd’hui à un niveau de prix plutôt élevé et, pour ma part, je pense qu’un retour au moins à la moyenne à 10 ans (période d’impression monétaire massive) est souhaitable, je préférerais un retour à la moyenne à 20 ans (donc en prenant en compte une partie de la période n’ayant pas bénéficié des QE des BC). Nous aurions enfin des marchés plus sains.

Juste pour info, le per de Shiller moyen des USA depuis 1950 est de 20,4. Son plus bas a été de 6,6 (en 1982) et son plus haut de 44,2 (fin 1999).

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#9877 17/08/2024 19h13

- koldoun

- Membre (2013)

Top 20 Année 2022

Top 20 Dvpt perso.

Top 50 Actions/Bourse - Réputation : 287

Rylorin : oui mais bon, si on passe sa vie à craindre un krach, autant utiliser les 10 000€ de cash et partir en vacances… Moins de stress… En pensant comme ça, on ne fait plus rien… Même traverser un passage piéton peut être risqué vous savez…

Au pire vous faites un put spread et en cas de krach du siècle vous êtes protégé..

![]() En ligne

En ligne

#9878 19/08/2024 09h39

- Ares

- Membre (2019)

- Réputation : 29

KingFlan, le 16/08/2024 a écrit :

Imaginons que la baisse attendue ne se réalise pas, ça s’est déjà vu (souvent même) y compris sur la file de Louis Pirson sans nier son talent d’observateur macroéconomique et son travail de synthèse. Combien de temps attendrez vous avec ces liquidités hors marché ?

Quel est l’espoir de gain avec des ratios de valorisations aussi élevé ?

Je suis intéressé de le savoir.

En tout cas, historiquement,

En prenant les données depuis multpl.com

Aout 2000 :

Pic des marchés à 1,485.46

Shiller PE : 42.8

Chute des taux de la FED : 3 mois après en Novembre.

Point bas du chômage US : Septembre à Novembre 2020, à 3.9

Octobre 2007 :

Pic des marchés à 1,539.66

Shiller PE : 42.8

Chute des taux de la FED : 2 mois avant Aout. (peut-être le pic à été atteint en juillet, disons que c’était stable)

Point bas du chômage US : Mai 2007, à 4.4

Aujourd’hui

Pic des marchés ?

Shiller PE : 35

Chute des taux de la FED : ? Septembre ?

Point bas du chômage US : Avril 2023 à 3.3

En investissant en 2000, les rendements ne furent pas très bon pour les années qui suivirent…

Plusieurs indicateurs montrent qu’on est plutôt au début d’une récession. Donc plutôt vers le pic du marché.

Après… peut-être que ça peut encore monter comme ça pendant 1 an avec des ratios de valorisation Shiller PE qui vont monter à 40 ! Mais alors là on sera encore plus sur-valorisé.

Ou se stabiliser ?

Dans tous les cas, combien je peux espérer gagner ?

![]() Hors ligne

Hors ligne

#9880 19/08/2024 10h22

- peakykarl

- Membre (2019)

- Réputation : 67

A voir l’impact du projet de fermeture des frontières Européennes suite au mpox… Comme un air de déjà vu.

![]() Hors ligne

Hors ligne

1 #9881 19/08/2024 10h27

1 #9881 19/08/2024 10h27

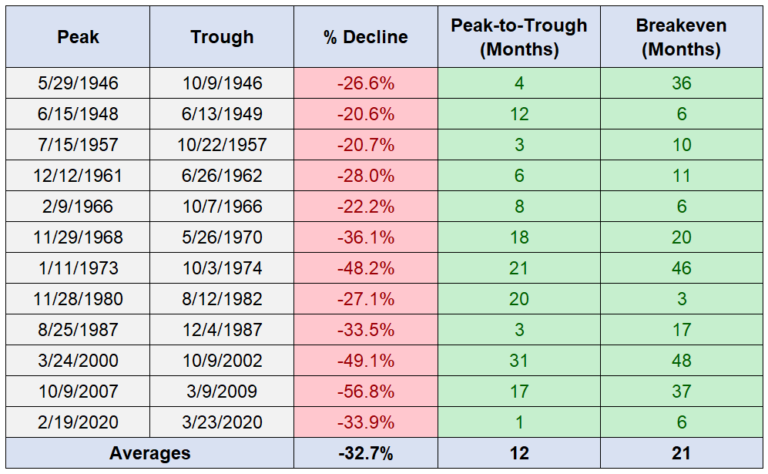

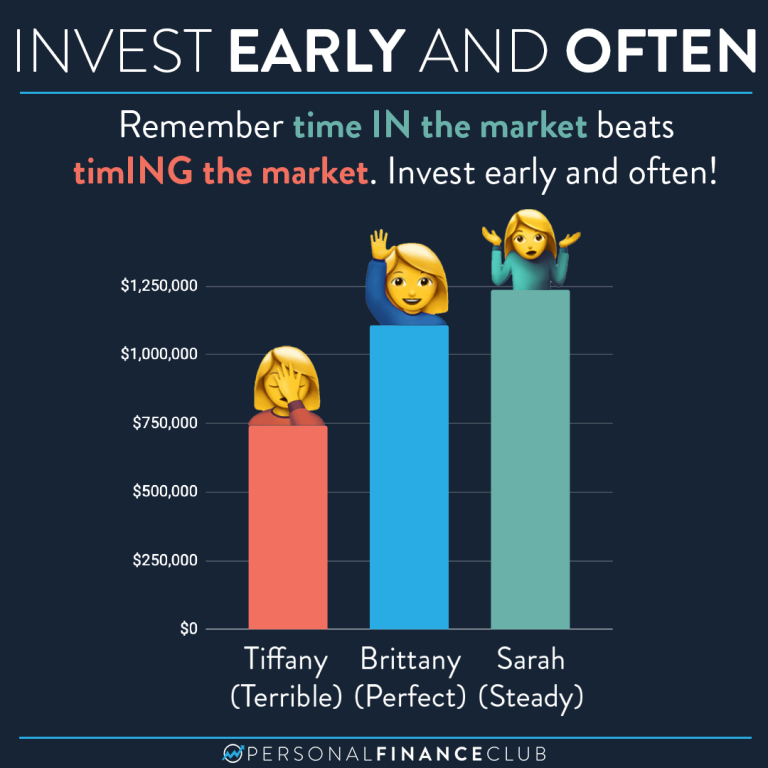

Peu importe si on est proche d’un pic, les creux ne durent que quelques années avant de retrouver les plus haut, avec une tendance à avoir des creux de plus en plus courts.

En ce qui me concerne, j’investi fréquemment proche des pics bien involontairement. Je n’ai pas eu à me plaindre du résultat et je ne suis pas une anomalie historique.

Voir par exemplecet exercice statistique qui prend trois investisseurs fictifs : avec un timing parfait, avec le pire timing et avec aucun timing (dca)

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

1 #9882 19/08/2024 11h10

1 #9882 19/08/2024 11h10

- Ares

- Membre (2019)

- Réputation : 29

Alors d’après les éléments que vous donnez, les creux sont de plus en plus long plutôt… et ne parlons pas des breakeven.

Sur les 6 plus long creux, les 5 derniers sont dans les 7 derniers krach…

Merci pour votre tableau, il me donne encore plus envie de sortir du marché. Je n’ai pas envie d’attendre 4 ou 3 ans avant de retrouver la valeur de mon portefeuille comme en 2000 et 2008.

D’après votre fil de portefeuille,

vous avez investit 75% de votre portefeuille en 3 mois.

Est-ce qu’on peut appeler ça du DCA ?

Non…

Donc j’espère que ce n’est pas le pire timing pour vous.

Une estimation des retours futurs en fonction des valorisations S&P forward Price eargnings entre 1988 et 2014

![]() Hors ligne

Hors ligne

#9883 19/08/2024 11h23

J’investis immédiatement les sommes que je reçois. Parfois ce sont des grosses sommes par le hasard des choses, le plus souvent ce sont mes revenus avec un rythme mensuel. Je vise surtout l’absence de market timing mais j’entends la critique que ce n’est pas très comparable à un DCA classique. L’illustration que j’ai donné s’adressait plus à vous qu’à mon cas.

Au pire je me prendrai un 2007 ou un 2000, je devrai rendre une partie de mes gains .. pour quelques années avant de les reprendre.

Le tableau a peut être un biais de sélection / filtre : on a eu toute sortes de mini-krach type SVB ou le carry trade, qui doivent être trop courts pour rentrer dans le classement.

Mais si ce tableau vous effraie, peut être est il plus sage de rester hors marché, ou de choisir des supports d’investissement moins volatiles ? J’ai du mal à voir comment vous resterez serein face au risque permanent d’un black swan par exemple.

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

#9884 19/08/2024 11h34

D’où vient votre tableau et sur quel indice est-il basé ?

Sur le MSCI World, fortement utilisé par les PP.

En EUR, Le niveau d’août 2000 n’est retrouvé qu’en février 2014

En USD il faut attendre mars 2006

![]() Hors ligne

Hors ligne

#9885 19/08/2024 11h41

Pauriak a écrit :

D’où vient votre tableau et sur quel indice est-il basé ?

Le S&P 500 : source

Le critère d’entrée dans le tableau était ’marche baissier’ défini comme au moins 20% de baisse partant des plus haut

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

1 #9886 19/08/2024 12h26

1 #9886 19/08/2024 12h26

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Il est tout à fait avéré que les retours futurs sont plus faibles lorsque le CAPE est extrêmement tendu comme en ce moment, curieux que cela fasse débat.

Un aspect non pris en compte dans ce tableau est l’inflation.

Dans le tableau proposé ci-dessous, si je choisis arbitrairement le Bear market de 2000, je constate qu’il aura fallu 79 mois à un investisseur pour retrouver ses billes en nominal.

Si l’on prend en compte 3% d’inflation sur ces 7 ans, il faut gagner 23% de plus. Je n’ai pas les chiffres sous la main, mais on parle donc plutôt de 9 ou 10 ans avant de revenir à zéro, inflation prise en compte.

Pauriak souligne à juste titre qu’on parle plutôt de 14 ans hors inflation sur le MSCI World, donc sûrement 20 ans d’attente avant de récupérer son pouvoir d’achat.

10 ans, dans une vie d’investisseur, c’est long. Quand on commence à investir sérieusement à 30 ans et qu’on lève le pied à 60 ans, c’est un tiers de la carrière d’investisseur sans résultat, si l’on est entré au plus haut. Une catastrophe patrimoniale, qui avait d’ailleurs "guéri" beaucoup de petits porteurs dans les années 2000.

La stratégie "buy and hold" est valable dans la plupart des cas, mais quand on voit que même Buffett dispose du plus haut niveau de cash dans sa holding, on peut se poser des questions si il est bon d’être exposé à 100% en ce moment. Peut-être que ceux qui disposent d’un patrimoine ultra-diversifié peuvent se permettre de raisonner autrement.

![]() Hors ligne

Hors ligne

#9887 19/08/2024 12h58

Pauriak parle du World, mais ce n’est pas mon jeu de données.

On aurait pu parler du CAC avec de pires résultats. Bref chacun choisira son benchmark.

Mais la remarque sur l’inflation est pertinente, c’est une piste de réflexion.

Si vous utilisez des outils tels que Portfolio Visualizer, vous devriez pouvoir simuler des ajustements automatiques d’allocation selon le PE/CAPE. Je vous invite y saisir votre stratégie et nous partager un lien vers la simulation pour que nous puissions constater avec vous les résultats.

Edit : Test Tactical Allocation Models

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

1 #9888 19/08/2024 13h50

1 #9888 19/08/2024 13h50

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Je n’ai personnellement pas de stratégie basée sur le PE ou le CAPE, je pense comme certains ici qu’il s’agit seulement d’un outil parmi d’autres pour avoir une idée de la valorisation du marché. Baser une stratégie sur un seul indicateur me paraît très peu opportun.

En revanche, je peux vous partager une liste de 20 indicateurs de valorisation du S&P500, publiée par Bank of America. On constate qu’en dépit de la baisse des indices au moment de la publication (le 8 août), la valorisation du plus gros indice mondial reste très élevée, selon 19 de ces 20 indicateurs.

(Désolé, la qualité est mauvaise, il va falloir agrandir l’image)

Bien sûr, il n’est pas interdit de penser que "cette fois, c’est différent", mais à titre personnel et vu l’importance de mon exposition aux actions, il me semble raisonnable d’adopter une approche plus prudente en cette époque fortement spéculative.

La prudence a porté ses fruits sur la période 2022-2023 (+17,5%) où j’ai largement surperformé le MSCI World (+3,9%) et le S&P500 (+3,0%) en Euros. Je suis en retard sur 2024, mais l’année n’est pas encore terminée. Ce n’est pas l’objet de la file, mais comme j’ai été interpelé sur la question, voici ma performance que l’on retrouve en toute transparence sur ma file.

Concernant les backtests, je n’y accorde que peu d’importance pour établir une stratégie, par expérience il est facile de succomber au biais du data-mining. Je reconnais toutefois mon intérêt pour une stratégie, que je suis avec intérêt depuis un certain temps déjà, il s’agit d’un modèle Dual Trend avec prise en compte des fondamentaux et des indicateurs de sentiment. Je trouve les résultats assez hallucinants sur presque 20 ans, avec seulement trois positions possibles : cash, long SP500, long Nasdaq.

Ce n’est pas non plus l’objet de la file, mais je vous en partage les performances pour soutenir ma thèse : qu’il est possible d’optimiser son rendement à long terme en déterminant le bon moment pour réduire son exposition, et qu’il me paraît tout à fait opportun d’être hors du marché aujourd’hui.

![]() Hors ligne

Hors ligne

#9889 19/08/2024 14h31

Disons que c’est difficile de faire la part des choses si on ne peut pas reproduire une stratégie systématiquement sur des critères définis, cf discussion quelques pages plus tôt. La méthode subjective sur 20 critères pourra fonctionner, mais sera tributaire de l’appréciation de l’exécutant donc quelles leçons en tirer pour le plus grand nombre ? Si on arrive pas à formaliser une stratégie, est ce encore une stratégie ?

Oui, on peut faire tout dire à un backtest si on lui tord le coup, mais je ne souhaite pas vous faire un procès d’intention et vous proposais donc de définir la simulation selon vos préférences que je suppose de bonne foi.

Aux dernières nouvelles, la même BofA a un target de 5400 sur le S&P pour la fin d’année, pas vraiment un signal de courir aux abris.

J’irai lire la stratégie dual trend cela semble intéressant.

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

#9890 19/08/2024 14h35

- Double6

- Membre (2019)

- Réputation : 50

Pour moi sortir du marché quand on pense que c’est trop haut n’a pas de sens car c’est dans la dernière année avant les fortes baisses que se fait le maximum de plus value.

Ça revient à timer le marché et ça ne fonctionne pas.

Bien sûr être investi fortement sur les marchés demande du temps devant soit pour rattraper et la baisse et l’inflation et le coût d’opportunité: on le sait il faut au moins 12-15 ans pour quelqu’un qui investi en DCA (pas au plus bas en lump slum), rarement 20 ans.

Donc 15-20 ans devant soi la rationalité veut qu’on soit investi proche de 100% voire qu’on soit sur marge.

Le problème est différent en phase de consommation il est logique d’être diversifié si on à absolument besoin de ponctionner.

Mais il y a un amortisseur à prendre en compte c’est la retraite; pour ceux qui ont une retraite par répartition elle peut jouer le rôle des bonds et pour peu que l’on ait du cash sur du monétaire à côté pour tenir 3-4 ans cela suffit pour rester investi.

Et si ça baisse sans jamais revenir il y a l’aspect transgenerationnel.

Donc à partir d’un certain niveau de patrimoine ne pas rester investi proche de 100% quelque soit le marché n’est pas rationnel.

![]() Hors ligne

Hors ligne

#9891 19/08/2024 14h49

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

@Kingflan :

D’accord avec vous sur le principe de l’appréciation de l’exécutant, et sur le fait qu’une stratégie impossible à formaliser n’en soit pas une. C’est pour cela qu’à mon avis, la gestion de portefeuille tient plus de l’art que de la science, et il n’y a finalement que très peu de Renoir parmi ceux qui s’essayent à la peinture.

Par rapport aux leçons à en tirer pour le plus grand nombre, je pars du principe que s’il y avait une martingale, elle serait vite arbitrée par les hedge funds. Difficile d’arriver à un consensus sur la supériorité de telle ou telle méthode, heureusement d’ailleurs, c’est ça qui fait le marché. Un blend d’indicateurs de sentiment, positionnement, fondamentaux, me semble avoir fait ses preuves mais comme vous l’avez justement souligné, l’exécutant est la pierre de voûte et les erreurs peuvent coûter cher (manque à gagner).

L’approche dual momentum me paraît intéressante dans le sens où elle est encadrée, et évite généralement les lourdes pertes. C’est probablement la stratégie que j’appliquerais si je devais en choisir une, flingue sur la tempe. Je suis d’ailleurs assez inconfortable lorsque je ne suis pas dans le même sens, ce qui a été le cas pour la majeure partie de l’année :(

![]() Hors ligne

Hors ligne

#9892 22/08/2024 08h43

- Ares

- Membre (2019)

- Réputation : 29

https://allnews.ch/content/news/usa-beaucoup-moins-de-cr%C3%A9ation-d%E2%80%99emplois-qu%E2%80%99initialement-annonc%C3%A9 a écrit :

Le département du Commerce annonce 818’000 emplois de moins que les chiffres annoncés jusqu’ici, soit une baisse 30% des estimations comparé à l’annonce initiale de 2,9 millions d’emplois créés sur un an.

818 000 emploi créé en moins que ce qui était annoncé.

On attend vendredi pour le discours de Jérome Powell et la futur baissent des taux.

![]() Hors ligne

Hors ligne

#9893 27/08/2024 12h56

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Ce qu’on pressentait ces dernières années se matérialise :

Marc Fiorentino a écrit :

LE PLUS ENNUYEUX…

…dans la situation européenne est le fait que nous ne soyons pas confrontés seulement à un problème de "conjoncture" économique.

Un ralentissement purement conjoncturel ne serait pas inquiétant.

Non, l’Europe est confrontée à une crise économique structurelle.

Elle décroche.

Par rapport aux États-Unis.

Et par rapport à la Chine.

STRUCTURELLE DONC

Le prix Nobel d’économie Michael Spence déclare même : "L’économie européenne est condamnée à la stagnation si elle ne prend pas une direction plus risquée."

En cause selon lui : le retard de productivité, le déficit d’innovation.

"Dans de nombreux secteurs comme l’IA ou les semi-conducteurs, la Chine et les États-Unis font mordre la poussière à l’Europe".

Et ce chiffre édifiant et terrifiant : en 2008 la zone euro et les États-Unis avaient le même PIB, aujourd’hui les États-Unis nous dépassent de 75%.

Pour nous investisseurs boursiers, on peut s’interroger sur la pertinence de surpondérer l’Europe dans nos investissements, au prétexte que nous vivons en zone EUR, et que l’on veut éviter le risque de change.

Car la croissance est ailleurs depuis plusieurs années, et ça ne semble pas prêt à s’inverser.

![]() Hors ligne

Hors ligne

2 #9894 27/08/2024 13h00

2 #9894 27/08/2024 13h00

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Les États-Unis innovent, la Chine copie, l’Europe règlemente…

En photo, la plus importante innovation européenne des dix dernières années 😂

![]() Hors ligne

Hors ligne

#9895 27/08/2024 13h06

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

C’est une phrase qu’on entend depuis des années, mais qui ne veut plus dire grand-chose.

La Chine ne copie plus depuis longtemps, elle innove et est devant sur plusieurs sujets (voitures électriques, IA, infrastructure 5G, robots).

![]() Hors ligne

Hors ligne

#9896 27/08/2024 13h10

- Yumeria

- Membre (2020)

- Réputation : 64

InvestisseurHeureux a écrit :

Ce qu’on pressentait ces dernières années se matérialise :

Pour nous investisseurs boursiers, on peut s’interroger sur la pertinence de surpondérer l’Europe dans nos investissements, au prétexte que nous vivons en zone EUR, et que l’on veut éviter le risque de change.

Car la croissance est ailleurs depuis plusieurs années, et ça ne semble pas prêt à s’inverser.

Personnellement je surpondère plutôt les US et le Japon dans mon patrimoine financier, plus dans une logique répartition des risques.

J’ai déjà ma RP, mes SCPI et mon salaire en zone euro, il ne faut jamais mettre ses œufs tous dans le même panier ![]()

Et oui l’UE est quand même sacrément en retard, par contre j’ai tout de même l’impression que de plus en plus de personne sont entrain de s’en rendre compte.

Il y a aussi plus de plus en plus d’exemples dans la vie de tous les jours de ce décrochage.

Les images des fans américains de Taylor Swift qui viennent en Europe pour assister à ces concerts car c’est moins cher qu’aux US sont par exemple assez frappant pour les esprits.

![]() Hors ligne

Hors ligne

#9897 27/08/2024 13h13

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

C’est vrai, la Chine progresse vite, mais il n’est pas possible pour nous investisseurs, de capitaliser sur cette hausse car l’actionnaire n’y est pas respecté. L’Europe n’arrive pas à trouver sa place, elle passe son temps à vouloir tout réglementer pour nous "protéger", même la liberté d’expression.

![]() Hors ligne

Hors ligne

1 #9898 27/08/2024 13h46

1 #9898 27/08/2024 13h46

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

InvestisseurHeureux a écrit :

Marc Fiorentino a écrit :

Et ce chiffre édifiant et terrifiant : en 2008 la zone euro et les États-Unis avaient le même PIB, aujourd’hui les États-Unis nous dépassent de 75%.

S’il est assez indéniable que la croissance en Europe est assez poussive ces dernières années, mettre en avant ce chiffre de 75%, et ignorer son contexte, est assez trompeur (voire malhonnête).

En effet :

- c’est en 2008 que l’USD était au plus bas vs l’euro : 1.60 USD/EUR, contre 1.10 USD/EUR en 2024 … ou en 2003 ou 1998, et même 0.90 USD/EUR vers 2000-2002 (voir ici). Ceci explique les 2/3 du "75%"… .La comparaison entre PIB US et Europe, si on prenait comme base de départ 2000 ou 2002, donnerait tout autre chose, que ce que certains euro-déclinistes préfèrent mettre en avant…

- les évolutions démographiques US vs Europe sur la période expliquent presque 1/3 des "75%" : la population US a cru d’environ 20%, quand celle de l’Europe stagnait (et le PIB s’en ressent)…

Quand à comparer avec le PIB de la Chine : il est naturel que celui-ci ait bien plus augmenté que celui de l’Europe ou des US, car il partait de tellement plus bas, en PIB/habitant.

On peux d’ailleurs parier que le PIB de l’Afrique croirra bien plus que celui de l’Europe (où des US, ou de la Chine) entre 2024 et 2050 (base faible + démographie forte). Faut-il surpondérer son portefeuille en actions de là-bas ? (alternative : miser sur Orange qui y a une part importante de son activité, ou sur ses homologues…).

Sinon, ne pas oublier que les entreprises européennes (celles avec leur siège ou leur cotation en Europe) ont une bonne partie de leur activité hors d’Europe…

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#9899 27/08/2024 13h56

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

Perso, je ne suis pas plus optimiste que ça sur l’avenir à long terme de l’Europe qui a choisi l’autodestruction au lieu de l’évolution et l’innovation.

Mais j’y investis malgré tout : on y trouve un certain nombre de small caps fortement décotées et le différenciel de croissance avec les USA me semble se refléter largement dans les cours.

La croissance économique est un facteur influençant l’évolution des cours des actions mais pas le seul … dans ce cas, le return des actions chinoises aurait surpassé largement celui des actions américaines ces 10 dernières années.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#9900 27/08/2024 13h59

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 20 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 625

InvestisseurHeureux a écrit :

Ce qu’on pressentait ces dernières années se matérialise :

Marc Fiorentino a écrit :

LE PLUS ENNUYEUX…

…dans la situation européenne est le fait que nous ne soyons pas confrontés seulement à un problème de "conjoncture" économique.

Un ralentissement purement conjoncturel ne serait pas inquiétant.

Non, l’Europe est confrontée à une crise économique structurelle.

Elle décroche.

Par rapport aux États-Unis.

Et par rapport à la Chine.

STRUCTURELLE DONC

Le prix Nobel d’économie Michael Spence déclare même : "L’économie européenne est condamnée à la stagnation si elle ne prend pas une direction plus risquée."

En cause selon lui : le retard de productivité, le déficit d’innovation.

"Dans de nombreux secteurs comme l’IA ou les semi-conducteurs, la Chine et les États-Unis font mordre la poussière à l’Europe".

Et ce chiffre édifiant et terrifiant : en 2008 la zone euro et les États-Unis avaient le même PIB, aujourd’hui les États-Unis nous dépassent de 75%.Pour nous investisseurs boursiers, on peut s’interroger sur la pertinence de surpondérer l’Europe dans nos investissements, au prétexte que nous vivons en zone EUR, et que l’on veut éviter le risque de change.

Car la croissance est ailleurs depuis plusieurs années, et ça ne semble pas prêt à s’inverser.

oui oui…

L’Europe ne fait que du luxe et du tourisme, on connait la rengaine.

Voyons donc comment tourne le système économique / manufacturier mondial ?

Vous voulez brasser de la bière ? Impossible sans des des échangeurs thermiques d’Alfa Laval, des broyeurs de chez Krones et des machines d’embouteillages italiennes.

Vous êtes dans la construction ? Votre pelleteuse est de chez CAT mais d’où proviennent les vérins hydrauliques ? Bonne chance sans Dietzel.

Votre machine a un mouvement circulaire ? Sans roulement à billes de SKF, bon courage.

Vous partez en avion ? Sans Dassault System, point d’aéronef efficient et économique.

Vous appelez votre chéri(e) au téléphone ? L’appel ne passerait-il pas par un réseau Ericsson ou Nokia par hasard ?

Bref, tout cela est du flan. L’Europe est au centre de notre vie de tous les jours et RIEN ne fonctionnerait sans ses entreprises "mourrantes".

Les Etats-Unis ont choisi de favoriser les oligopoles : c’est la fameuse "rent capture" qui permet à leurs sociétés de croitre plus vite et d’avoir des marges supérieures.

Donc oui, il faut investir en bourse aux US. Acheter les oligopoles et les monopoles.

Mais le monde ne peut pas tourner sans le potentiel d’innovation européen.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “encore un krach sur le marché actions…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 263 | 98 791 | 13/12/2023 15h55 par Trahcoh | |

| 4 | 4 980 | 25/09/2011 17h58 par GoodbyLenine | |

| 4 | 3 867 | 03/07/2023 16h11 par Oblible | |

| 19 | 7 484 | 14/09/2016 23h48 par Kapitall | |

| 56 | 36 783 | 27/12/2018 20h51 par bibike | |

| 409 | 164 166 | 26/01/2024 18h04 par Fegobe | |

| 114 | 53 588 | 01/09/2024 17h46 par Gismo |