Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Pages : 1

#1 26/08/2015 23h25

- Nikow

- Membre (2012)

- Réputation : 0

Bonjour à tous,

Suite à la baisse des cours récente, ralph lauren a particulièrement retenu mon attention.

En bref sur les aspects qui m’ont beaucoup intéressé :

1) Niveau valorisation : ralph lauren se paie 15 fois ses profits, ce qui est faible au regard du PE historique. De plus l’entreprise génère de beaux free-cash flow et se vend 15 fois le FCF moyen des 3 dernières années.

2) Niveau gestion : il n’y a presque aucune dette, les rachats d’actions sont réguliers, le dividende croissant (bien couvert).

3) En ce qui concerne les ROA, ROI et ROE, de 10 à 15%, sans être hyper élevés sont très satisfaisant.

Les quelques points principaux qui me gênent :

_Une diminution de la croissance des bénéfices et des retours sur capitaux…qui témoignent peut-être d’un affaiblissement du poids de la marque par rapport aux prix qu’elle propose.

_Le secteur qui repose "sur la mode".

In fine, avec ses 5 étoiles morningstar et son classement narrow moat, je pense que c’est surement un investissement prudent intéressant, si l’on considère que dans 15 ans, sans aucune croissance, on sera propriétaire de l’entreprise après avec été remboursé en FCF.

Et vous, qu’en pensez vous ?

Message édité par l’équipe de modération (Aujourd’hui 07h41) :

- ajout de balises Url/Societe/Quote/Livre

- modification du titre ou de(s) mot(s)-clé(s)

- suppression de la citation du message immédiatement précédent

- anonymisation du message

Mots-clés : luxe, marque, ralph lauren

![]() Hors ligne

Hors ligne

1 #2 27/08/2015 08h13

1 #2 27/08/2015 08h13

- francoisolivier

- Exclu définitivement

- Réputation : 115

Juste une remarque à propos de ralph lauren et luxe :

En france c’est considéré comme une marque de luxe, mais pas aux us où c’est considéré comme une marque banale (j’ai une peu du mal à trouver l’equivalent en france, une sorte de zara ou celio mais en moins fripe)

C’etait juste un apparté.

![]() Hors ligne

Hors ligne

#3 27/08/2015 12h10

- namo

- Membre (2014)

- Réputation : 119

15 fois les FCF, pour une entreprise sans croissance, ça n’est pas donné. Si on est absolument certain de la pérennité des FCF, pourquoi pas : ça deviendrait un peu comme une obligation à 1/15 ~ 6,7% ce qui n’est pas mauvais dans le contexte de taux actuel.

Mais je pense qu’il y a mieux à faire ailleurs.

Pas d’action Ralph Lauren.

![]() Hors ligne

Hors ligne

#4 27/08/2015 15h13

- sergio8000

- Invité

De mémoire, et avec des informations pas à jour (la dernière fois que j’ai regardé RL était en 2010 et le cours était réellement intéressant), je crois que RL affiche une croissance top line tout à fait correcte. Ils font globalement un bon travail sur le contrôle des coûts et affichent une croissance bottom line historique plus que satisfaisante (y compris à une valo de 15 fois les FCF).

Il me semble que les dévaluations de devises de pays dit émergents devraient avoir un impact significatif sur les profits actuellement : peut-être que c’est une des causes principales du frein constaté dans la croissance ? Si le problème est vraiment limité à cela, c’est peut-être un début d’opportunité.

P.S. : je rappelle que ma vision du dossier n’est pas à jour depuis près de 5 ans et qu’il ne faut surtout pas prendre mes propos ci-dessus pour argent comptant.

#5 27/08/2015 15h19

- aerts

- Membre (2012)

- Réputation : 56

Selon le même raisonnement, au doigt mouillé je préfère largement Michael Kors. Si on veut une exposition retail premium, Nordstrom (Galerie Lafayettes aux USA) est intelligement gérée et peut surfer plus facilement sur les effets de mode.

"Most of this is common sense " T. Gayner | "If you sell, I'll buy" R. Kinder

![]() Hors ligne

Hors ligne

#6 19/08/2017 10h44

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Bonjour à tous,

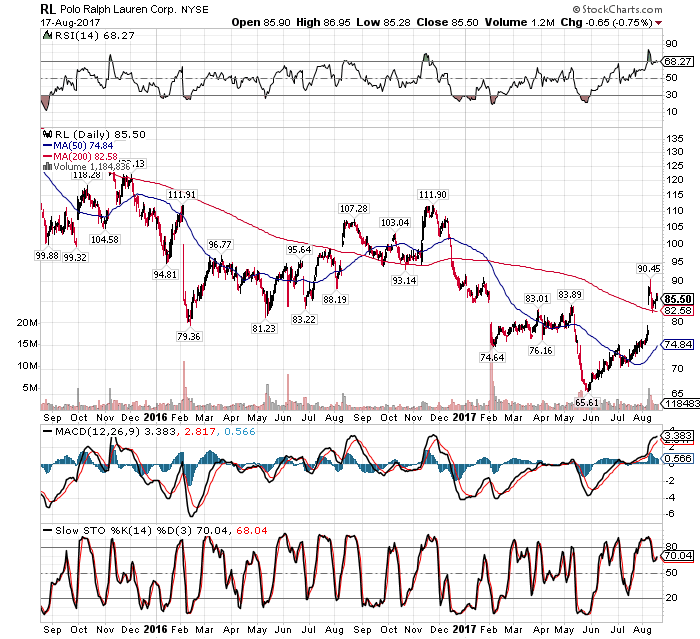

Comme beaucoup de marques de vêtements, RL a annoncé de meilleurs résultats que prévus. Le marché qui avait fortement sanctionné le titre (et les autres du même secteur), semble revenir à de meilleurs hospices:

En résumé, ce que l’on doit retenir, le Q1 2018 (RL a une clôture fiscal un peu particulière !) présente un revenu toujours en baisse (-13%) mais les charges opérationnelles baissent dans les même proportions. En revanche, la marge s’améliore à 10.2%, meilleur que prévu (entre 9.5% et 10%).

Malgrés des ventes assez solides, la restructuration va continuer tout au long de l’année fiscale 2018. Une baisse des revenus est donc toujours attendue pour cette année (-10% environ pour le trimestre à venir). Mais cette restructuration semble se faire sur de bonnes bases avec une baisse des OPEX en porportion de la baisse des ventes. On peut donc espérer une préservation des marges.

Le cash est toujours aussi important (1.7B$, en augmentation de 500M$ en 1 an) pour un niveau d’endettement trés faible (590M$, ratio dette/fond propres= 0.25). Il n’y a donc aucun soucis à se faire pour le dividende. Au cours actuel, des rachats d’action sont aussi envisageables.

En ce qui concerne le prix de l’action, on se trouve toujours avec un PER qui tourne autour de 15-16. Comme précisé dans le premier message, c’est assez faible en regard de l’historique (qui tourne entre 20-25 pour ce genre de société). Historiquement, ce n’est pas cher. Mais il faut considérer aussi, qu’historiquement, RL était considéré comme une valeur de croissance tandis que depuis une paire d’année, RL ne peut plus être classé comme tel.

D’une manière plus générale, les ratio de valorisation sont assez faibles et inciteraient plutôt à l’achat:

Ratios de valorisation RL secteur

Cours/Bénéfices (PER) TTM 16 24,57

Cours/Ventes TTM 1,06 2,71

Cours/Flux de trésorerie MRQ 13,61 44,46

Cours/Flux de trésorerie disponible TTM 10,85 38,47

Cours/Valeur comptable MRQ 2,04 5,1

Dans l’espoir d’un retour de la croissance à MT, le marché pourrait revoir sa copie et mieux valoriser RL. Je pense que dans un premier temps, un retour sur les 105$ est possible. Puis, si la croissance devait redevenir durable, une valorisation autour de 130$ serait tout à fait envisageable.

Mais ce retour de la croissance n’est toujours pas annoncé. Et, pour l’instant, la seule stratégie envisageable me semble une stratégie CT qui profiterait des excès du marché. Une valorisation en dessous de 75$ serait un signal d’achat (à faible risque) pour un objectif de 85$ à la revente.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#7 11/09/2017 20h01

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Plusieurs changement d’opinion d’analyste, ces derniers jours:

- Crédit Suisse est passé de 91$ à 111$, soit un potentiel de +25%.

- Macquarie a aussi révisé son objectif à la hausse à 100$.

L’action est toujours bien orientée avec une hausse de 1% aujourd’hui et un cours de 91.75$. C’est une hausse de 30% pendant les vacances d’été.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#8 28/03/2019 11h29

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Pour le suivi, je ne suis plus actionnaire de RL.

Le cours de bourse a bien progressé (comme attendu) et un dividende est distribué ce jour. La valeur me semble correctement valorisé maintenant. Ceux qui m’ont suivi et sont rentré sur cette valeur en 2017, ont fait une belle performance, bravo.

En comparaison, d’autres marques possèdent un MOAT plus faible et cela se traduit aussi dans la progression des cours. Il semble que le potentiel de progression soit directement proportionnel à l’image de marque dans ce secteur.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#9 15/11/2019 11h40

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Après un petit passage à vide, les cours se sont remis, suite à l’annonce de bons résultats le 08 novembre dernier.

Le CA augmente légèrement mais surtout l’entreprise devient plus profitable, suite à une nouvelle stratégie commerciale:

- Réduction des promotions

- Augmentation des prix.

RL a une stratégie un peu à contre-courant des autres acteurs et cela semble assez payant.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

![]() Consultez les ratios boursiers et l’historique de dividendes de Ralph Lauren sur nos screeners actions.

Consultez les ratios boursiers et l’historique de dividendes de Ralph Lauren sur nos screeners actions.

Discussions peut-être similaires à “ralph lauren : le luxe bon marché”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 115 | 55 582 | 26/07/2022 17h12 par atlasshrugged | |

| 24 | 6 106 | 31/08/2019 22h42 par corran | |

| 21 | 9 615 | 23/06/2015 17h25 par Saydji | |

| 6 | 3 892 | 13/11/2012 10h25 par InvestisseurHeureux | |

| 331 | 198 885 | 16/10/2024 18h52 par L1vestisseur | |

| 52 | 29 632 | 09/08/2024 13h42 par InvestisseurHeureux | |

| 57 | 18 454 | 19/11/2019 18h19 par kiwijuice |