Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

2 #1 05/11/2017 17h55

2 #1 05/11/2017 17h55

- Greg81

- Membre (2017)

- Réputation : 11

Cela ira vite avec seulement 4 lignes pour 4000 euros environ.

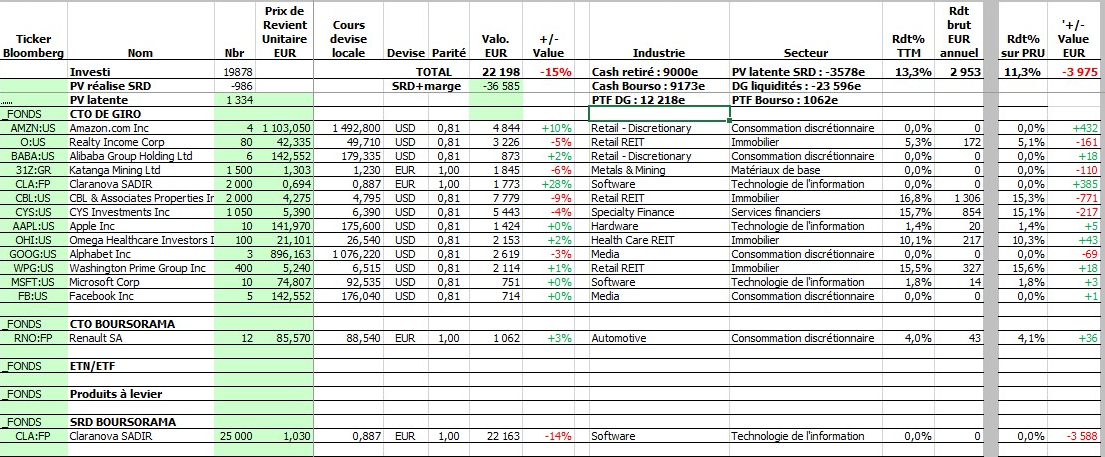

MàJ le 03/11/17 Argent investi : 4078€

Titres Quantité Date d’achat PRU Dernier cours Valorisation +/- value % +/- value €

Renault 12 30/10/17 85,57 90 1080 5,17 53,12

Orange 75 30/10/17 14,24 14,29 1071,75 0,37 3,97

Apple 7 30/10/17 146,74 147,98 1035,86 0,84 8,66

Facebook 5 30/10/17 159,42 153,49 767,44 -3,72 -29,64

Total 3955,04 0,92 36,11

Liquidités 152,85

Total général 4107,89

Portefeuille plutôt à conserver.

2 valeurs française "sûre" dont j’estime qu’elles ont du potentiel et avec quelques dividendes.

2 actions GAFA où j’ai voulu prendre ma part dans les prochaines années même si c’est haut et cher pour rentrer.

Il me reste 1800 euros à investir demain sur 1 (ou 2) lignes, j’ai présélectionné :

CBL : gros gadin vendredi suite à l’annonce de la réduction du dividende de 25%, à 6 USD, cela fait toujours 13% de rendement même si le capital est à risque

Alibaba : la recette d’Amazon et le succès d’Amazon, what else? moins bon pour la diversification

Kaufman : pour l’immobilier et la sous-cote apparente

Vallourec : coup court terme en attendant les résultats du 9 novembre? bof

AT&T : pour le dividende mais petit risque sur son avenir

Total : dividendes trimestriels, cela fait toujours plaisir, en attendant une hausse du pétrole?

GE : dividende et décoté (à raison?)

Donnez moi vos top/flop dans cette liste. Je suis également preneur de bonne proposition "dividende + de 4% et sous-cote malgré une bonne position dans le marché), je sais ce n’est pas facile.

Mots-clés : cbl, portefeuille, total

![]() Hors ligne

Hors ligne

#2 05/11/2017 18h21

- Froidevaux

- Membre (2014)

- Réputation : 142

Bonjour Greg81,

Tout d’abord, bienvenue à vous sur le forum et merci pour le partage de votre portefeuille.

Greg81 a écrit :

Il me reste 1800 euros à investir demain sur 1 (ou 2) lignes, j’ai présélectionné :

CBL : gros gadin vendredi suite à l’annonce de la réduction du dividende de 25%, à 6 USD, cela fait toujours 13% de rendement même si le capital est à risque

Alibaba : la recette d’Amazon et le succès d’Amazon, what else? moins bon pour la diversification

Kaufman : pour l’immobilier et la sous-cote apparente

Vallourec : coup court terme en attendant les résultats du 9 novembre? bof

AT&T : pour le dividende mais petit risque sur son avenir

Total : dividendes trimestriels, cela fait toujours plaisir, en attendant une hausse du pétrole?

GE : dividende et décoté (à raison?)

Donnez moi vos top/flop dans cette liste. Je suis également preneur de bonne proposition "dividende + de 4% et sous-cote malgré une bonne position dans le marché), je sais ce n’est pas facile.

Dans votre liste, j’ai Total ("buy and hold" pour moi) et Kaufman & Broad (plutôt cyclique).

Puisque vous demandez des avis et que vous en êtes au début de la construction de votre portefeuille, je privilégierais davantage Total si j’étais dans votre situation. Bien-sûr, ça n’engage que moi…

![]() Hors ligne

Hors ligne

#3 05/11/2017 18h48

- malcolm

- Membre (2014)

- Réputation : 115

Franchement, je ne vois pas l’intérêt d’investir sur CBL pour un portefeuille comme le vôtre.

Dites moi si je me trompe, mais il semblerait que vous soyez en début de phase de constitution de portefeuille. Pourquoi donc investir sur une valeur aussi risquée que CBL lorsque que l’on débute ?

Je le sais, ce sont les 13 % de rendement que vous attirent, mais vous comprendrez bien vite que le rendement ne fait pas tout. Personnellement, je préfère une valeur solide qui donne 2 ou 3 % de rendement qu’une boite qui délivre 13 % de rendement mais qui présente un risque non négligeable de faire faillite.

En résumé, vous débutez donc faites simple !

![]() Hors ligne

Hors ligne

#4 05/11/2017 19h14

- Greg81

- Membre (2017)

- Réputation : 11

C’est sûr, on veut tous faire un bon coup qui est sûrement le coup qui est sûr.

En revanche, un avis sur celle à choisir dans ou hors de ma short-list?

![]() Hors ligne

Hors ligne

1 #5 05/11/2017 21h30

1 #5 05/11/2017 21h30

- Gaspode

- Membre (2015)

Top 50 Actions/Bourse - Réputation : 238

Comme j’ai beaucoup de vos lignes présélectionnées :

CBL : pas maintenant, surtout sur un portefeuille en constitution. le risque n’est pas tant la banqueroute qu’une nouvelle coupe du dividende le prochain trimestre. Le couteau n’a pas fini de tomber. Si vous tenez à des Reits partez sur une meilleure qualité style WPC, O, ou MCH. Bien sûr le dividende est plus faible, mais le cours résiste bien.

Vallourec, j’attendrai plutôt le 9 et si les résultats ne sont pas trop mauvais, investir. La reprise des cours du pétrole est la clé sur cette valeur.

Total, ou mieux Total Gabon, oui pas mal de mon point de vue.

GE : bof.

En ce moment, avec le risque de hausse de la volatilité, ABCA est peut être une bonne idée.

Tout ceci n’est pas un conseil, mais mon point de vue.

![]() Hors ligne

Hors ligne

#6 06/11/2017 21h17

- Greg81

- Membre (2017)

- Réputation : 11

J’ai écouté les bons conseils que j’avais demandé et j’ai donc choisi de prendre Total…Gabon.

Achat ce matin de 14 actions avec un PRU de 153.73€.

Je suis en train de lancer la construction d’une maison donc je ne prévois pas d’autre apport à ce CTO avant 9 mois vraisemblablement. Ensuite, je reprendrai l’abondement avec 500 euros/mois soit l’achat/renforcement d’une ligne tous les deux mois.

Je laisse la boule de neige se lancer, RDV dans 15 ans.

![]() Hors ligne

Hors ligne

#7 07/11/2017 05h32

- Treffon

- Membre (2016)

Top 50 Finance/Économie - Réputation : 152

Bonjour greg81

À mon avis, vous devriez faire attention à la diversification avec votre portefeuille. Bien sur vous débutez, mais c’est justement à ce moment là qu’un gros crash sur une des valeurs peut vous faire perdre le fil du processus.

De plus, et on en a très longuement discutés dans plusieurs sujets, la diversification augmente fortement votre rendement ajusté du risque (au moins jusqu’à 30-50 valeurs).

Vous allez dire : oui mais je n’ai que 5k€ investi, pas possible de faire des lignes de 100€ : c’est vrai, mais pour qu’elle raison ne partez vous pas sur un etf World par ex ?

Cordialement

Markets are not perfect, but everybody else is worse

![]() Hors ligne

Hors ligne

#8 07/11/2017 07h49

- Greg81

- Membre (2017)

- Réputation : 11

Bonjour Treffon,

En fait, j’ai envie de gérer à terme ce volée de mes économies. Je suis conscient qu’un ETF fera sûrement mieux que moi mais là je reste dans le domaine du "plaisir" et , pour le moment, c’est argent ne m’est pas nécessaire donc un crash/krach ne me perturbe pas plus que ça.

De plus, je suis en phase d’observation et de lecture, je n’ai l’occasion de poursuivre ce portefeuille que dans quelques mois après avoir construit ma maison.

![]() Hors ligne

Hors ligne

#9 07/11/2017 15h33

- Treffon

- Membre (2016)

Top 50 Finance/Économie - Réputation : 152

Bonjour,

Ok, si vous êtes conscient des risques alors je pense qu’il n’y a pas de problème et que vous apprendrez effectivement plus en gérant vous même vos actions.

Bonne chance

Markets are not perfect, but everybody else is worse

![]() Hors ligne

Hors ligne

1 #10 03/12/2017 16h13

1 #10 03/12/2017 16h13

- Greg81

- Membre (2017)

- Réputation : 11

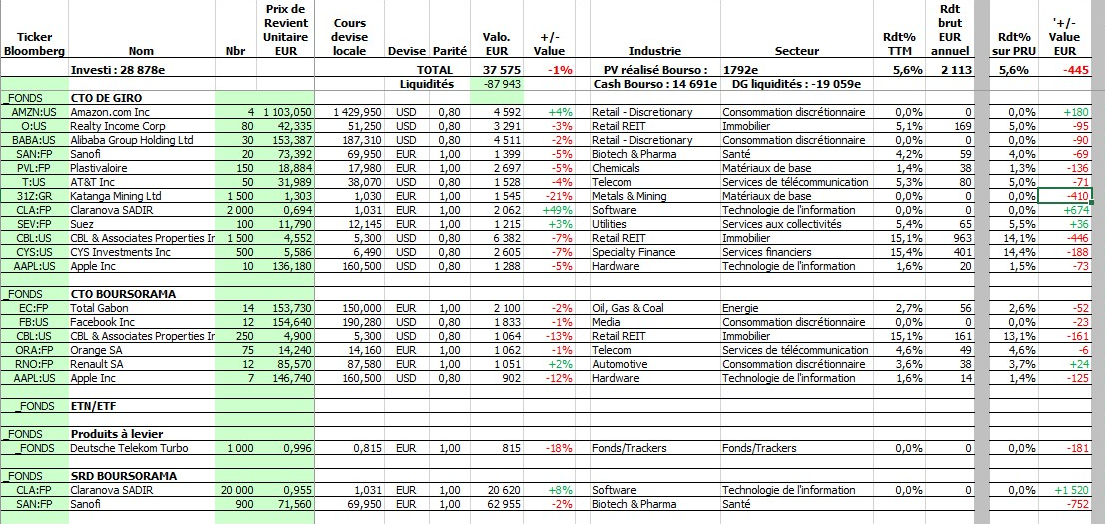

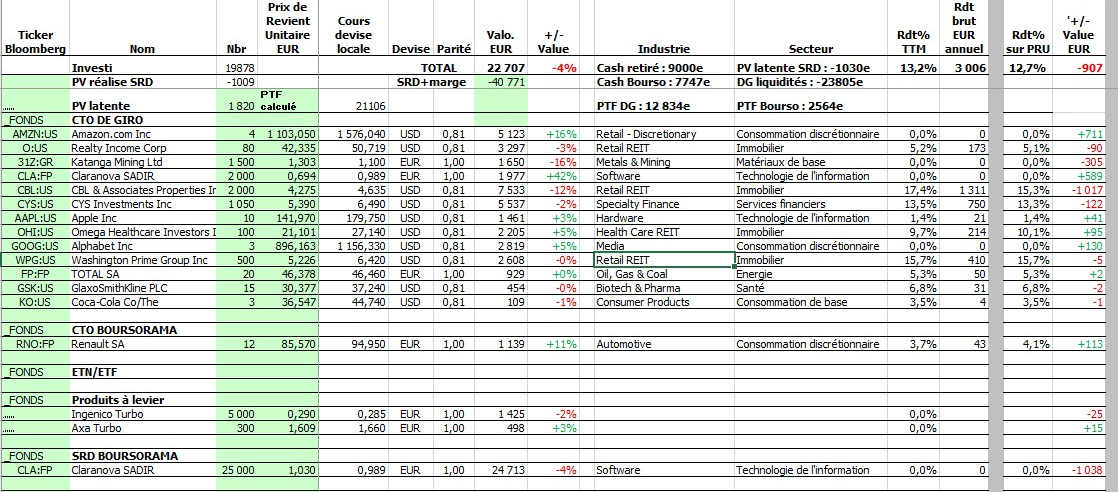

2ème mois

MàJ le 02/12/17 Argent investi : 6078€

Titres Quantité Date d’achat PRU € Dernier cours Valor € +/- value %+/- value €

Renault 12 30/10/17 85,57 83,20 998,40 -2,77 -28,48

Orange 75 30/10/17 14,24 14,45 1083,75 +1,50 15,97

Apple 7 30/10/17 146,74 144,02 1008,15 -1,85 -19,05

Facebook 5 30/10/17 159,42 147,43 737,15 -7,52 -59,93

Total Gabon 14 06/11/17 153,73 148,30 2076,20 -3,53 -76,08

Total 5903,65 -2,76 -167,57

Liquidités 2,41

Total général 5906,06

Ecart mois précédent € -155,14

Bilan : entrée sur un plus haut n’est pas forcément la plus brillante des idées mais il faut bien se lancer sur du long terme (15-20 ans).

Par exemple, Facebook perd 7.5% mais au vu des sommes en jeu et de l’attente sur l’avenir que j’en ai, je n’ai pas d’inquiétude à avoir.

Je cherche la prochaine valeur à acheter pour ce mois-ci et j’hésite entre :

- Rubis : plus haut historique mais très apprécié par les IH et les "pros" (Investir à 70€, consensus Bourso à 63€)

- Amazon, Alphabet et Alibaba : pour des raisons identiques, croire à la capacité de croissance de ces formidables leaders de marché

- CBL : au titre du rendement et du spéculatif

- AT&T : aristocrat dividend, en attente du 7 décembre pour la décision de la justice pour la fusion

- BNP : pour le rendement et la diversification

- ABC Arbitrage : pour le dividende

- Sanofi : prix bas?, diversification, rendement

- Plasvaloire : small caps et avenir qui semble prometteur

Vos avis, vos bonnes opportunités?

![]() Hors ligne

Hors ligne

#11 28/12/2017 10h01

- footeure

- Membre (2012)

Top 20 Portefeuille

Top 50 Crypto-actifs - Réputation : 225

Bonjour Greg,

L’avenir nous le dira, mais Plastivaloire à 19€ semble être une bonne opportunité.

![]() Hors ligne

Hors ligne

#12 01/01/2018 16h07

- Greg81

- Membre (2017)

- Réputation : 11

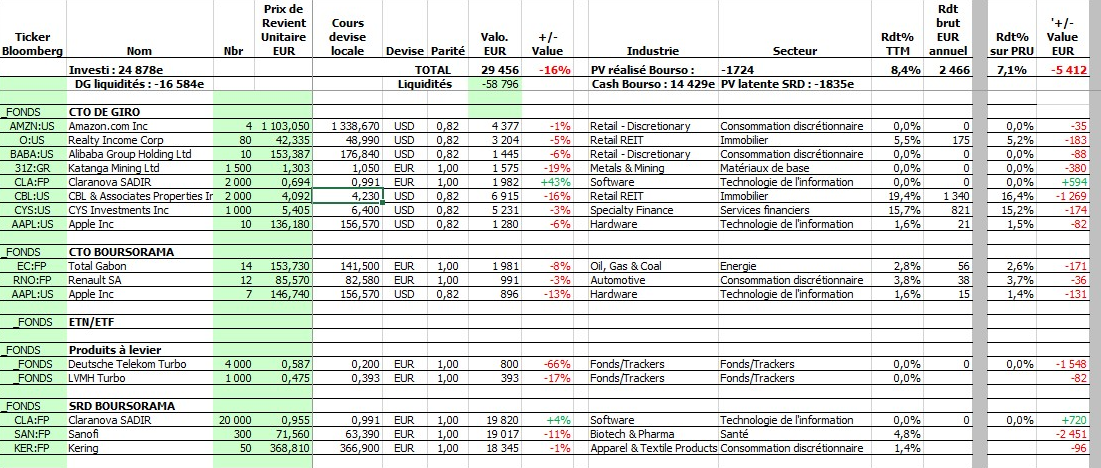

Rapport n°3, décembre 2017

Toujours en phase de constitution du portefeuille, deux achats ce mois-ci.

CBL : risqué mais la correction du secteur des REIT n’est peut être pas définitif et le dividende, même réduit, est très intéressant.

GE : décote importante pour un grand groupe

Ouverture d’un CTO chez De Giro (frais réduits) qui débute avec GE. Je profite du lancement d’un PEA où je me suis pré-inscrit chez le même opérateur. J’attend l’ouverture d’un PEA pour acheter de nouvelles valeurs françaises.

Je suis en train d’acheter un terrain pour faire construire une maison, je vais donc investir 2-3000 euros pendant encore 6-8 mois avant d’arbitrer quelques lignes pour sûrement devoir payer les finitions de cette maison.

Ensuite, je prendrai un rythme de 500 euros par mois pour garder de quoi vivre confortablement (actuellement cela fait un an que je vis chez mes parents..sniff).

![]() Hors ligne

Hors ligne

#13 03/01/2018 22h45

- Greg81

- Membre (2017)

- Réputation : 11

Comme j’avais un peu de temps libre, j’ai essayé mon nouveau jouet sur ces deux derniers jours.

En effet, je découvre les possibilités du CTO de De Giro après mon ancien compte Boursorama.

Premier point, les frais sont vraiment peu cher et, SURTOUT, visible avant et après l’achat. L’ensemble est agréable à l’oeil et semble ergonomique excepté l’absence du "pru"ou à minima le prix d’achat sur chaque ligne du portefeuille.

Second point, j’ai choisi l’option "trader", au même prix/coût/frais qu’un "classic" mais qui permet d’obtenir des produits dérivés et un ligne de crédit appelé "espace libre" pris sur la valeur du portefeuille.

Malgré cela, je commence ma journée d’hier par Lafarge en grosse baisse (-3.5%) dû à la chereté de l’euro. Bref, je tente un pari sur la remontée du cours. Achat de 325 Lafarge à 45.79e avec levier SRD de Boursorama et je pars bosser avec un ordre de vente à 47.1e. Je rentre le soir avec un cours d’environ 47.6e et une vente m’ayant rapporté 354 euros. La chance du débutant! Je me dis que la prochaine fois je mettrai deux ordres de vente dont un plus ambitieux.

Bref, je recommence ce matin et je tombe sur Kering et LVMH en rouge vif. Même problème, la hausse de l’euro! Je choisis LVMH dont le plus haut "ever" est plus éloigné et je repart pour du SRD avec 70 actions à 242.85e. Ouch, je m’aperçois tout de même que les frais sont salés avec 89e de commission soit 0.5% (pru 244e), ça fait mal. Je n’ai qu’environ 10 jours pour revendre, le plus haut jamais atteint est 260e il y a 3 mois, je choisis un ordre de vente à 250e pour la totalité. A défaut, je vendrai la position le 11 ou le 12/01 pour cause de liquidation du SRD le 19/01.

Je passe ensuite un petit moment cet après-midi sur De Giro. Bonne nouvelle, certains ETF sont de retour. Tant mieux, je cherchai hier l’ETF Bitcoin qui a pris 9% ce jour :-(

Je cherche quelques belles valeurs à rendement et recovery entre GSK, AT&T, Imperial Brands ou Vereit entre autres…

Finalement, je prend AT&T à 38.45$…qui perd 2.3%, pas grave, il faut bien entré.

En attendant, le lis le forum pour chercher d’autres idées. Isild, il me semble, traîne aussi et annonce une bonne occasion sur Deutsche Telekom. Je regarde et je me dis que je vais tenter. Tiens, c’est quoi cet onglet "Produits à effet de levier"….deux Turbos. C’est quoi un Turbo?

"OK Google, dis moi tout!"

"Tout" (désolé, ça doit pas être drôle à l’écrit)

Levier 6.66 (le chiffre du diable) en durée illimitée et une limite basse de perte à près de 20%, achat de 1000 Turbos à 1.11e. Actuellement 1.15e soit 38e de gain et ordre de vente de 500 actions à 1.31e soit 200 euros de gain et un cours "normal" de 15.5e environ soit celui de début décembre. On verra bien ce que cela dis dans les prochains jours pour mettre un stoploss éventuel.

Je poursuis même si mes yeux se fatigue sur l’écran et je lis de nouveau Isild qui annonce fièrement le réveil de Plastivaloire. Ca monte bien et je prend le train avec 100 actions à 19.16e.

Enfin, les ETF sont de nouveau disponible et j’hésite à prendre l’ETF Bitcoin en euro (9% dans la journée) ou Katanga mining (+17%). Je prend finalement Katanga pour 500 actions à 1.64e. Je garde l’ETF comme prochain achat dès que mon prochain virement sera crédité chez De Giro.

Bilan : je me suis bien amusé et c’est le mot, c’est un peu comme le casino sauf que l’on essaye d’être meilleur/plus malin que les autres. De toute façon, ça ne me coûte pas plus cher que si je jouai 100 euros de Parios Sport chaque semaine comme certains de mes clients.

LVMH sous SRD, Katanga mining, le Turbo Deutsche Telekom (et plus tard l’ETF Bitcoin) sont hautement spéculatif. Plastivaloire est un investissement à court ou moyen terme (autant le mettre dans un PEA dont j’ai rempli la pré-inscription chez De Giro). AT&T rejoint GE comme valeur de rendement ET de recovery à très long terme.

![]() Hors ligne

Hors ligne

#14 07/01/2018 19h08

- Greg81

- Membre (2017)

- Réputation : 11

Ayant eu quelques expériences malheureuses de "day trading" ces dernières années, je crois avoir appris de mes erreurs :

- au SRD, avoir une couverture disponible relativement importante et faire cours dans la durée,

- surtout pas d’opérations SRD la dernière semaine avant la liquidation,

- n’acheter que des compagnies solides et jouer que sur les changements/baisse de petites dimensions en achetant avec du levier X5, viser le 1% de gain net de frais pour 50% de la ligne, 1.5 ou 2% pour le reste sur le reste,

- accepter de perdre.

Je vends donc mon lot de 70 LVMH sous SRD (pru 244e) à 249e (cible à 250e, loupage du 249.7e de vendredi mais je solde ma position tout de même), gain : 260e net de frais (Bourso s’enrichit!)

Cette semaine, j’ai continuer mes investissements sur mon CTO De Giro.

- tout d’abord avec de l’exotisme et l’achat de l’ETF ETHER (pru 77e) et BITCOIN (pru 587e) pour respectivement 4 et 14 parts soit 4 vingtième de BTC et 1.4 ETH. Je vends un ETF BTC "pour voir" avec 61e de gains.

Je met des ordres de vente très haut et rehaussé quand je peux (maximum autorisé par De Giro : +20%) afin de sécuriser mes gains en cas de flambée dans la journée quand je suis au travail. Malheureusement, j’aurai souhaité tout vendre ou du moins une bonne partie avant le week-end pour un couvrir d’un krach des cours "permanent" de BTC et ETH mais j’ai eu la surprise de voir la bourse de Stockholm (place de ces ETF) fermée à 13h30 vendredi! Bon le BTC est à l’heure de ces lignes en redescente sur le pru et l’ETH est à son plus haut historique.

Je compte vendre les restants par paquets d’un tiers à +30%, +60% et 100%. Si quelqu’un entend parlr d’un autre ETF sur une autre "cryptomonnaie", je suis preneur. Pour le moment, gain prévisionnel de 245e (BTC) et 73e (ETH) pour des sommes investis de 1760e et 1100e…et donc sur 24h entre l’achat jeudi à 13h et l’arrêt de Stockholm.

Je surveille mes Turbos illimitées sur Deutsche Telekom et LVMH. On a vu plus haut que j’ai vendu mes LVMH (vu le coût du SRD, il faut faire vite) mais je crois à une remontée à ses plus hauts (255-260e). Pour le moment, le gain est proche de 0 (6e) mais je crois qu’il y a eu un bug sur le prix du cours à la clôture.

Pour DT, le cours est dans la cave, je ne vois pas bien pourquoi et j’espère ne pas me tromper. Le gain est de 100e depuis mercredi pour 1100 euros investis.

Katanga mining est une position purement spéculatif et je n’aurai pas dû écouter le célèbre appât du gain pour prendre mon gain initial prévu de 100e (vente à 1.85, pru à 1.65) pour 820 euros investis. Vu la montée rapide, j’ai rehaussé l’ordre de vente à 2e et le soufflée est retombée à 1.89e.

Enfin, j’ai acheté 500 CBL dont je suis déjà détenteur de 250 actions sur mon CTO Boursorama. A but spéculatif, je compte faire des aller/retour sur le titre qui fait régulièrement le yo-yo entre 5.6 et 5.9USD. Vu le coût ridicule des frais de De Giro sur les actions US, c’est presque net de frais.

De fait, si je les garde sur les bras à -10 ou -20%, je ne suis pas plus perturbé que cela tant que les actifs reste très largement sous la NAV et que le dividende approche les 14%.

![]() Hors ligne

Hors ligne

#15 22/01/2018 00h20

- Greg81

- Membre (2017)

- Réputation : 11

Le portefeuille évolue avec la prise en main de mon CTO De Giro et l’utilisation de la "marge" de celui-ci.

Dorénavant mes investissements seront placés sur 2 CTO avec des optiques différents :

- Boursorama :

- garde des lignes actuelles (valeur 8300 euros, voir tableau du 1er janvier) sur le long terme. Après une baisse de ce portefeuille jusqu’à -4%, celui-ci est revenu à un niveau neutre (donc en ayant remboursé les frais de courtage)

- day/week trading sur le SRD avec effet de levier X5 (environ 5000 euros en liquidité donc 34 000 euros d’investissement possible avec la prise en compte des titres détenus au comptant). Malgré des coûts de trading élevés (0.48%), un gain de 0.5 ou 1% net suffit pour dégager 100 à 250 euros par opération sur une base investie de 25 000 euros. En effet, l’intérêt est de faire de la valeur absolue. 10 opérations annuelles avec un gain de 100 euros le satisferont parfaitement. Cependant, 30 opérations dont 20 positives m’iront autant. Tant pis, si ce sont 10 opérations négatives à 200 euros.

Les premières opérations du mois ont correspondu à mes critères de choix, soit des valeurs malmenés sans raison importantes (du moins pour moi). Elles ont été reportées précédemment, LVMH et Lafarge, pour 500 euros de gain.

Actuellement, je suis positionné sur Claranova (merci au forum de m’avoir fait découvrir cette action). Départ avec 30 000 actions à 0.59e. Revente à 0.64e de 10 000 actions soit 500e de plus-value assurée. Rachat dans la foulée de 25 000 actions (total : 45 000) à 0.69e pour une vente de 22 557 actions à 0.7e (mouvement de peur et de consolidation) puis 10 000 actions (nouveau total :12 443 actions) à 0.74e. Puis encore achat de 50 000 titres à 0.9e (pru moyen à 0.77e) et dernière vente de 20 000 à 0.95e.

Position actuelle : 42 443 titres (pru 0.77e), cours actuel 0.92. Plus-value latente de 6500 euros (plus 500e "acquis").

Leçons :

- J’ai raté un AR avec vente à 0.98e et même un achat à 0.88e (dans la même heure!) pour avoir voulu suivre le prix au plus juste à 5 millième d’euros! Bref, 1500 euros de plus-value potentielle perdue pour gagner quelques dizaines d’euros de plus.

- je ne maîtrise pas encore le fonctionnement du SRD avec des vente à J et des achats à J+1 dont la plus-value réalisée effectivement n’est pas pris en compte mais repris sur une baisse du PRU (comme un AR dans une même journée). Ce qui m’embête car ce n’est pas la même chose d’être en plus-value latente et en plus-value réalisée.

Titres : 8346e

14 Total Gabon

12 Facebook

250 CBL

75 Orange

12 Renault

7 Apple

SRD : 39 047e

42 443 Claranova

Couverture SRD disponible : 32 462e

- De Giro :

Outre la moitié de mon temps passé depuis 15 jours sur le SRD et Claranova, l’autre moitié s’est passé sur l’apprentissage de "l’espace libre" (marge) sur mon CTO De Giro. J’ai donc acheté un paquet d’actions pour connaître les limites de la chose.

3 conclusions sur cette période :

- comme au SRD, il faut garder un un espace libre disponible d’environ 5% du portefeuille total (à voir avec la qualité des titres détenus qui sont classés de A à D,

- les ETN Bitcoin et Ethereum m’ont fait peur avec une chute de 20% sur un jour, j’ai donc réduit mon exposition. Je n’ai plus qu’un ETN BITCOIN avec une perte importante d’environ 50%. Mon ETN Ether a été vendu à un point qusai neutre algré un gain initial de plus de 200 euros,

- les produits à effet de levier (Turbos) sont des à durée illimité ce qui me laisse du temps mais dont le plus important et plus puissant levier peut donner des sueurs froides avec 30% de perte. Ca peut vite revenir de la même façon.

Portefeuille : 13 394e

Valeur des titres : 27 590e

Liquidités : -14 196e

Espace libre : 619e

Vente :

1 ETN Bitcoin (perte 137e)

6 ETN Ether (perte 20e)

Renforcement :

Turbo Deutsche Telekom (doublement à 2000 produits) : -200e

Turbo LVMH (plus que doublé, 4500 produits, levier X24) : -817e

CBL (doublement à 1000 actions) : -124e

GE (quasi doublement à 235 actions) : -266e

Plastivaloire : (renforcement à 150 actions) : -93e

Achat :

20 Alibaba

2 Amazon

2000 Claranova

40 Realty Income Corp

20 Sanofi

Il est à noté que je suis à 1622e de "pertes" virtuelles soit 15% du portefeuille environ.

Les + de De Giro :

- les prix sont globalement faibles surtout US et Europe

- visibilité des effets de change

- la visibilité des "barres" de quantité des carnet d’ordre est précieuse

- liste des favoris simple et accessible

- le site est fonctionnel et rapide

Les - de De Giro :

- pas de PRU affichés

Bilan global :

- joli coup sur Claranova si la plus-value se réalise

- les investissements chez De Giro sont pour le moment sujet à caution, principalement sur les actifs à risque (mais ils l’étaient aussi sur Boursorama ces deux derniers mois avant de se rétablir)

Portefeuille total :

- 35 938 euros de titres

- 21 341 euros de portefeuille en propre (le reste via la marge)

- 5230 euros de liquidités

- 39 047 euros de SRD

- 8100 euros de plus-value (7500e de Claranova)

- 2200 euros de moins-value

Edit : oubli de l’achat de 20 Sanofi

Dernière modification par Greg81 (22/01/2018 09h52)

![]() Hors ligne

Hors ligne

1 #16 22/01/2018 03h32

1 #16 22/01/2018 03h32

- Scipion8

- Membre (2017)

- Réputation : 2535

Bonjour Greg81,

Je veux pas doucher votre enthousiasme, mais à la lecture de votre présentation et de votre file de portefeuille, on voit quand même une évolution assez claire (et peut-être inquiétante, mais j’admets être d’un naturel prudent). Je me permets donc quelques observations plutôt critiques, j’espère que vous ne m’en voudrez pas :

Greg81 (présentation, 05/11/2017) a écrit :

J’ai donc acheté quelques actions pour commencer un patrimoine financier plutôt bon père de famille.

Vous commencez effectivement il y a 2 mois avec un portefeuille "raisonnable" Orange / Renault / Apple / Facebook.

Mais depuis votre portefeuille se caractérise de plus en plus, à mon avis, par (1) une volonté de "jouer" des coups à très court terme sur des valeurs très volatiles, (2) une tendance à entrer tard sur des valeurs "en feu" (Katanga, Claranova, et dans un autre genre BTC/ETH), (3) une utilisation d’un levier important.

A mon sens, une telle stratégie peut fonctionner un temps dans une période favorable comme ces dernières semaines, mais elle est très risquée. Sans parler de krach, il est quand même très probable qu’à plus ou moins brève échéance, 2018 verra une correction des marchés boursiers (-10% ? -20% ? -30 % ? nul ne le sait) : les valeurs qui ont beaucoup monté ces derniers temps risquent de corriger brutalement, et avec le niveau de levier que vous utilisez cela risque de faire très mal.

Cela dit, chacun choisit le niveau de risque de son portefeuille selon ses préférences et son appétit pour le risque. Vous comparez vous-même vos trades à des paris sportifs, donc a priori vous êtes conscient des risques pris.

Mais à votre place, j’envisagerais une autre approche, car a priori vous n’avez pas d’avantage comparatif par rapport au marché sur le market timing (ce que suggèrent vos niveaux d’entrée sur des valeurs spéculatives), et à terme vous risquez d’être perdant. A votre place, j’essaierais (1) d’identifier plus tôt des flambées spéculatives (par de l’analyse fondamentale et/ou technique, même si cette dernière a mauvaise presse ici) pour rentrer plus tôt sur ces valeurs, (2) d’évaluer la "météo" des marchés pour évaluer les risques de correction à court terme, et (3) de maîtriser et faire évoluer le risque de mon portefeuille (mesuré, en gros, par le levier multiplié par la volatilité / le beta du portefeuille) en fonction de cette évaluation du risque de correction. Evidemment je ne dis pas que tout cela est facile ; l’alternative serait une gestion de portefeuille de "bon père de famille"…

![]() Hors ligne

Hors ligne

1 #17 22/01/2018 09h50

1 #17 22/01/2018 09h50

- Greg81

- Membre (2017)

- Réputation : 11

Bonjour Scipion,

Vous avez tout à fait raison sur les risques que j’admet tout à fait et que j’accepte car, de fait, la valeur investie est relativement peu élevé en absolu et que je rentre sur un point vraisemblablement haut et donc cher du marché.

De fait, il s’agit de créer un portefeuille à long terme sur des valeurs de qualité et/ou de rendement. Je suis célibataire, sans enfant, je peux m’autoriser ce risque. Les achats sur "marge" chez De Giro sont des renforcements mais aussi des acquisitions de belle société sur des plus hauts pour les techs et les plus bas comme Realty Income ou Sanofi.

Cependant, j’essaye de me faire "plaisir" avec de l’argent dont je n’ai pas foncièrement besoin et de gagner un peu plus d’argent en valeur absolue. Si un jour je prend une claque, je serai certainement vacciné contre les investissements risqués…pour quelques temps.

Je ne suis pas craintif mais adaptatif, le krach/correction arrivera quand il arrivera, je profite donc du moment présent puisque j’ai raté ces dernières années. Grâce à ce forum, vos conseils mais également la rencontre des IH de Toulouse ce week-end, cela permet de confronter ses idées aux autres…et de faire des choix.

Enfin, pour le levier, je compte diminuer la marge sur le CTO De Giro dans les prochaines semaines (autant que ce soit positif financièrement) et me laisser les mêmes liquidités sur Boursorama afin de pouvoir agir sur le SRD avec des investissements de l’ordre de 25 000 euros à très court terme (day/week trading).

Pour le Turbo LVMH, c’est sûrement la position la plus risquée avec une perte qui peut être totale pour environ 3000 euros. Sauf correction du marché dans les prochains jours, je devrais pouvoir régler cette position dans quelques jours semaine vers un cours de 245-250e pour LVMH( je suis au point neutre vers 243,5e)

![]() Hors ligne

Hors ligne

#18 28/01/2018 20h51

- Greg81

- Membre (2017)

- Réputation : 11

Activités de la semaine

Lundi 22/01

- Vente de 1000 Turbo Deutsche Telekom (levier X7) à 1.14e (pru : 0.996) : gain 142 euros soit 15% en 3 semaines

Reste 1000 Turbos à objectif 1.2 ou 1.25 (actuellement à 1.065e)

- Achat au SRD de 300 Sanofi à 71.16e suite à l’achat peu apprécié d’une grosse biotech; objectif de 72.2e (je vise 1% d’augmentation net et 200e net par opération SRD de 20 000e)

Mercredi 24

- vente de 300 Sanofi au SRD à 72.3e soit plus que l’objectif, gain :230 euros

- achat de 100 Suez au comptant (De Giro), pru : 11.75e

- achat de 2000 Suez au SRD suite à un avertissement sur profit, pru : 11.86e; objectif : 12e

Jeudi 25

- achat de 6 ETN Ethereum à 83.72e, retour sur ETN, après suivi des cours pendant une grosse semaine les cours des crypto, cela semble la crypto la plus rapide à se redresser. Position spéculatif à moyen terme, objectif 120e pour les 4 premiers ETN

Vendredi 26

- vente de 235 General Electric pour prendre ma perte, il y aura mieux à faire pendant les années ou GE va devoir se remettre des 15 milliards de charge exceptionnelle et de sa mutation en plusieurs entité, je récupère également 5 000 euros de marge afin d’être moins exposé (objectif 50% de marge)

Perte de 361 euros

- vente des 2000 Suez au SRD à 12e : gain 170e (Boursorama est pas très clair sur les prix de vente net ou brut)

- vente des 4500 Turbo LVMH à 0.9305e (pru : 0.707e) : gain 1004 euros

Plus-value prises cette semaine : 1043 euros

Sur la plupart des ventes, j’aurai pû gagner plus (surtout LVMH avec 750 euros potentiel au cours du soir) mais je met des ordres d’achat avant de partir travailler et je suis sans regret sur les opérations faîtes, surtout sur les 2000 Suez au SRD qui aurait pu me faire des frais de prorogation.

Prochains objectifs :

- clore la position Turbo Deutsche Telekom

- chercher un nouveau Turbo (je remarque que la liquidité est peut être problématique à la vente)

- ouvrir une nouvelle position SRD pour environ 20 000 euros de couverture (couverture totale de 80 000 euros dont 40 000 actuellement sur Claranova)

![]() Hors ligne

Hors ligne

#19 05/02/2018 21h37

- Greg81

- Membre (2017)

- Réputation : 11

Semaine du 29/01 au 02/02/18

La fin du mois se termine mal et me permet de me mettre dans le bain d’une éventuelle secousse majeure à venir.

Je passe d’un mois florissant avec un bon +3% à un -5% final.

SRD

Achat SRD en 3 fois de 900 Sanofi avec PRU final de 71.56e. J’ai failli vendre mon premier lot 300 au pru de 72.3 à 73.5e mais la gourmandise m’a fait mettre un ordre de vente à 73.6e alors que le cours montait à 73.51e puis redescendait aux abysses.

Achat de 750 Technipfmc puis renforcement de 750 autre, vente en fin de semaine pour prendre acte de ma perte de 928 euros.

Lundi

Achat de 500 CYS Investment. PRU : 5.586e

Mardi

Renforcement de 500 Katanga mining à 1.22e (ancien pru à 1.6e)

Mercredi

Alimentation CTO Boursorama : 300 euros

Jeudi

Renforcement de 2 Amazon, 10 Alibaba, 40 Realty Income (dû à la baisse des techs de ce jour)

Vendredi

Achat de 500 CBL à 5.3$ (achat spéculatif)

Achat de 500 Katanga à 1e. PRU à 1.303e

Vente des ETN Bitcoin et Ether vu la descente qui pouvait se poursuivre le week-end de fermeture du cours.

Conclusion :

Ouch ça fait mal!

On apprend dans la difficulté et je reste serein particulièrement grâce aux gains réalisés sur Claranova le mois SRD précédent et sa bonne tenue malgré une volatilité importante en fin de semaine qui me permette de maintenir globalement un portefeuille rouge mais un gain total depuis le début des investissements d’environ 9000 euros sur 28 000 euros investis ces 3 derniers mois.

Rapport N°4, janvier 2018 (clos le 02/02)

Fin de mois difficile mais intéressant. La situation risque de se dégrader au vu de la fin de journée de la bourse US. Je citerai comme exemple Amazon avec -2% à l’ouverture, +1 une heure plus tard et -2% finalement en clôture.

Seule Claranova sauve réellement les meubles avec des gains déjà acquis au titre du mois dernier et un petit matelas en ce début de février tourmenté.

J’attend d’ailleurs des nouvelles (positives?) à partir de demain et après-demain pour voir comment cela va évoluer.

Amazon progresse avec régularité et résiste correctement aux fluctuations.

Enfin, Katanga mining représente ma plus grosse perte avec -21% malgré mes deux renforcements afin de baisser mon PRU.

Dernière modification par Greg81 (05/02/2018 21h59)

![]() Hors ligne

Hors ligne

#20 11/02/2018 23h21

- Greg81

- Membre (2017)

- Réputation : 11

Semaine du 5 au 9/02/18

Après un mois d’investissement actif, la correction de ces deux dernières semaines fait mal. Et franchement, ça m’a plu!

Bon, j’ai fait plein de mouvement et donc plein de connerie mais la seule décision que je regrette est de ne pas avoir limité la casse sur Sanofi au SRD le vendredi 2 dernier alors que je devais retirer 9 000 euros pour payer des travaux. Bilan : 3000 euros de perte.

Sinon, je vis bien cette période difficile et j’attend de voir ce que va donner cette semaine.

![]() Hors ligne

Hors ligne

#21 18/02/2018 22h03

- Greg81

- Membre (2017)

- Réputation : 11

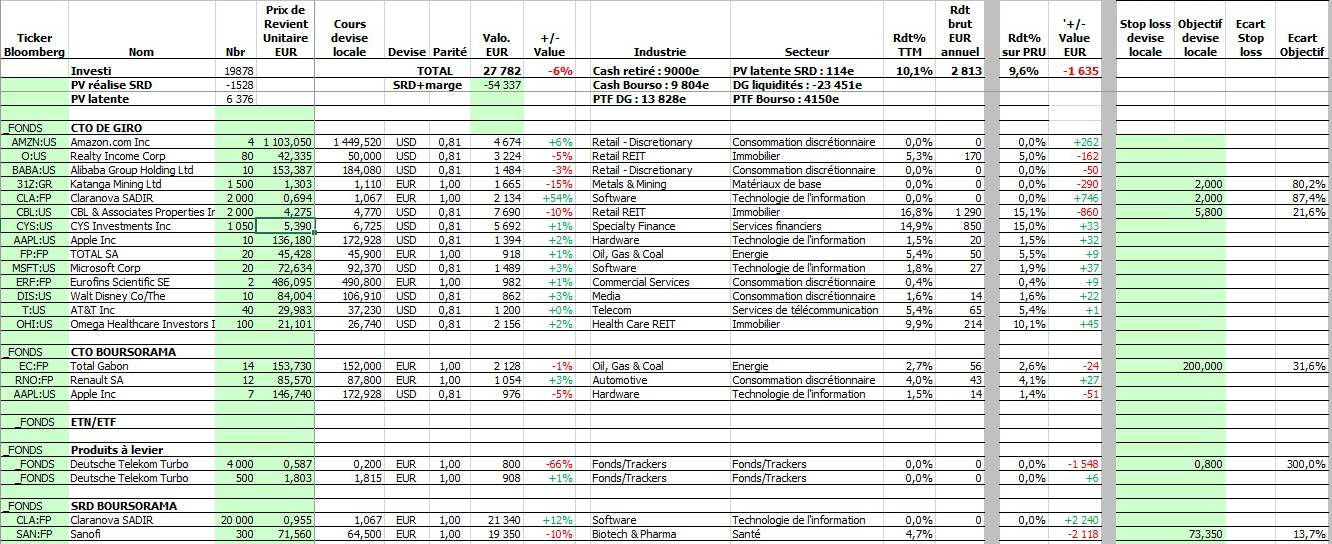

Semaine du 12 au 16 février 2018

Argent investi : 19 878e

Valeur PTF : 27782e (+ 4300)

PV SRD réalisé : -1635e (+200)

PV SRD latente : 114e (+1950)

PV générale latente : 6376e

Résultat semaine : +5500e

Avec le bon résultat obtenu, on se rend compte qu’il s’est passée une bonne semaine pour mon portefeuille. Majoritairement grâce à Claranova mais également à des AR sur Kering (turbo de Citi) et LVMH (Turbo Vontobel) qui m’ont fait gagner environ 1000 euros.

A noter également, la remontée de CBL, et des REIT en général, qui me permettent une petite remontée du PTF (+ de 100 euros).

Encore beaucoup de mouvement avec donc :

- vente lundi de 50 Kering acheté vendredi : gain 195e

- l’achat et vente de Turbo Kering (+320e) et LVMH (+760e)

- achat de 50 Total (puis vente de 30 dans la semaine afin de favoriser d’autre achat d’impulsion, plus dynamique)

- achat de 2 Eurofins Sctientific

- renforcement de 50 CYS Investment (suite à la baisse de 5% de jeudi, dommage de ne pas avoir pu faire plus, j’aurai gagner ces 5% dans la journée)

- achat de 10 Disney

- achat de 500 Turbo Deutsche Telekom, je crois toujours à la remontée. J’ai pris cette position suite au blocage du Turbo précédent qui a touché son Stop Loss (perte entre 1500 et 2300e intégré dans les chiffres initiaux de ce post)

- achat de 100 OHI

- achat de 40 AT&T (comme Total, je considère que cette action peut être revendue sans préjudice pour faire du "dynamique" puisqu’un achat à un PRU proche sera possible sans un délai proche)

![]() Hors ligne

Hors ligne

#22 24/02/2018 22h59

- Greg81

- Membre (2017)

- Réputation : 11

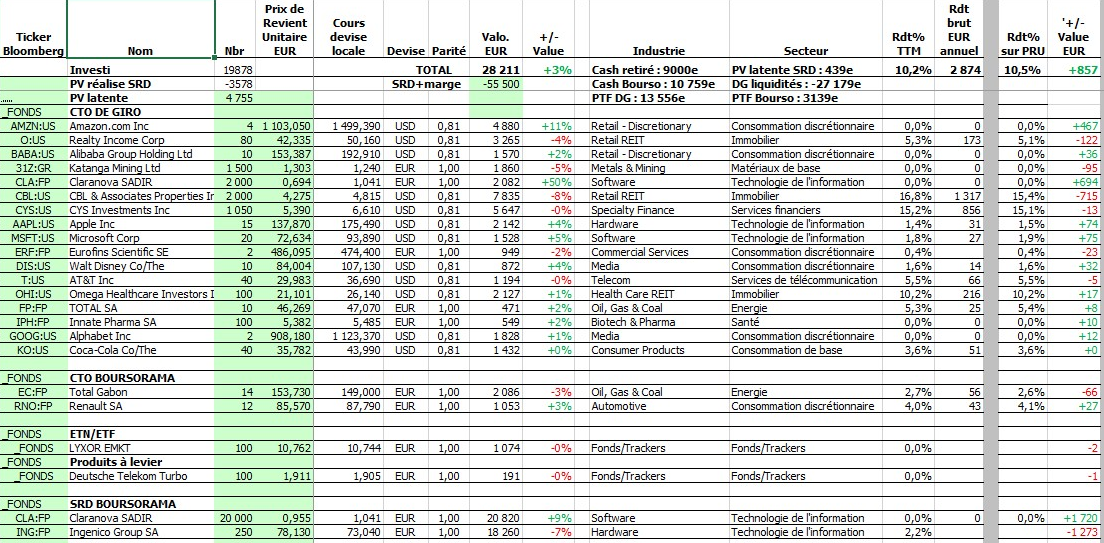

Semaine du 19 au 23 février 2018

Argent investi : 19 878e

Valeur PTF : 28 111e (+ 329)

PV SRD réalisé : -3578e (-1943)

PV SRD latente : 439e (+325)

PV générale latente : 4755e (-1621)

Résultat semaine : -1621e

Bonne tenue de Wall Street, les REIT et les GAFA remontent.

La baisse est significative avec la légère baisse de Claranova et surtout la prise de position SRD sur Ingenico suite aux résultats. Ces deux positions sont prorogés au SRD.

Mouvements : en gras CTO Boursorama

- lundi : vente de 20 Total et de 500 Turbo Deutsche Telekom afin de financer l’achat de 14 ETN ETHEREUM, tentative de day trading

- mardi :achat de 20 Total (placemen d’attente donc), 100 Innate Pharma (valeur à potentiel)

- mercredi : vente des 14 ETN ETHEREUM (MV : 100e), trop de volativité pour moi, achat 100 ETF Lyxor Emerging market (diversification asie)

- jeudi : vente Sanofi (SRD, MV 2000e)) pour "parier" sur une reprise d’Ingenico (SRD) après un -18% (achat à -15% mais -5% de plus vendredi!), achat de 2 Alphabet, renforcement 5 Apple (De Giro)

- vendredi :vente 10 Total, vente 7 Apple, achat 100 Turbo Deutsche Telekom, achat 40 Coca Cola (placement d’attente)

N.B. : Katanga mining a fait du yo-yo en fin de semaine (20-30 cts, 15-20%), je ne sais strictement pas pourquoi?

A l’étude :

- air liquide

- ETF smal et mid cap CAC40

- ETF NASDAQ 100

Raté à un PRU raisonnable :

- ABC Arbitrage

- Washington Prime Group

![]() Hors ligne

Hors ligne

#23 10/03/2018 21h28

- Greg81

- Membre (2017)

- Réputation : 11

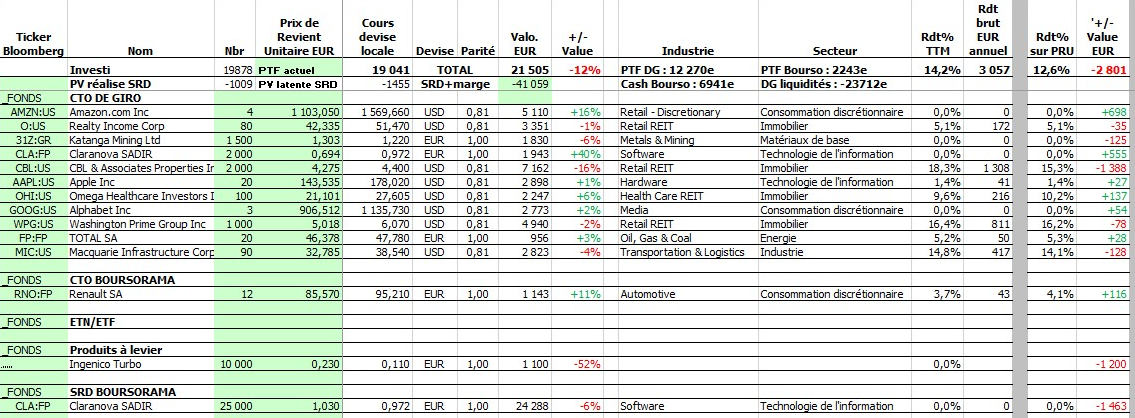

Semaine du 26 février au 2 mars 2018

Argent investi : 19 878e

PV SRD réalisé : -986e

PV SRD latente : -3578e

PV générale latente : 1334e (-3421)

Valeur PTF : 22 198e (- 5913)

Semaine difficile avec le vendredi une descente du portefeuille de 5000 euros soit environ 25% du portefeuille de départ. La plus grosse chute est celle de Claranova qui perd 5300 euros sur la semaine.

Suite à l’appel de marge sur le SRD, je sacrifie ma position SRD de 250 Ingenico et mes 14 Total Gabon (MV : 100e) pour reprendre ajouter 5000 Claranova à 0.96e à ajouter à mes 20 000 Claranova SRD à 1.04e.

Je reviendrai sur Total Gabon dès que possible et si possible avant les résultats.

Appel de marge également sur De Giro, qui me fait vendre mes "positions d’attente" : Coca, Disney, AT&T, Total mais aussi 100 Innate Pharma (recovery?) et 2 Eurofins (rebond technique attendu qui arrivera un peu…après ma vente).

Semaine du 5 au 9 mars 2018

Argent investi : 19 878e

PV SRD réalisé : -1009e (-23)

PV SRD latente : -1030e (+2548)

PV générale latente : 1298e (-36)

Valeur PTF : 21106e (- 1092)

Prise de position d’un Turbo sur Ingenico, dans l’attente d’un rebond technique, en remplacement de ma position SRD.

Achat d’une micro-position Turbo AXA (450e) pour rebond technique suite à sa dernière acquisition.

Achat d’une micro-position LVMH (169e) sur un Turbo très connu et très rentable. Débouclage en fin de semaine pour 244e.

Je n’avais pas possibilité de mettre plus sur ces deux positions n’ayant plus de possibilités de marge libre. J’aurai souhaité triplé ma position LVMH sur ce Turbo où j’ai réalisé 2500 euros de PV en moins de 2 mois (+150%). J’aurai gagné 3000 euros sur les turbos…et perdu 2500 euros.

Pour finir, renforcement de 100 actions de la REIT WPG en profitant de l’annonce de ce vendredi de la faillite officielle de Toy’r us.

Conclusion du mois :

Mois de février très compliqué entre les fortes secousses du post-8 février. Je suis redescendu de mon nuage de janvier ou après 3 semaines "actives", j’étais en PV de 13 000 euros soit environ 45% de mon apport. Fin février, j’étais revenu à un niveau quasi équivalent à mon investissement.

Quelques leçons en vrac :

- moins d’activité donne moins d’erreurs

- même chez De Giro, les micros ordres (100-200e) restent relativement coûteux avec 0.5e)

- un minimum de liquidités disponibles est nécessaire pour réagir à une bonne occasion, j’ai du mal à ne pas être totalement investi.

- un fond de portefeuille commence à sortir avec deux axes principaux : actions GAFAM et REIT, avec un complément d’actions de fonds de portefeuilles

- les turbos peuvent s’avérer payant soit sur des sommes faibles soit loin de la barrière désactivante. Les renforcements à la baisse doivent être effectuer (comme les actions) sans être trop rapprochés.

Dernière modification par Greg81 (11/03/2018 16h00)

![]() Hors ligne

Hors ligne

#24 17/03/2018 23h28

- Greg81

- Membre (2017)

- Réputation : 11

Semaine du 12 au 16 mars 2018

Argent investi : 19 878e

PV SRD réalisé : -1009e (-0)

PV SRD latente : -1455e (-425)

PV générale latente : -837e (-2135)

Valeur PTF : 19041e (- 2065)

Prévisionnel des dividendes annuel : 3057e

CTO Boursorama

Renforcement à la baisse du Turbo Ingénico, achat de 5000 Turbos pour faire tomber le pru de 0.29e à 0.23e. La barrière Stop est à 64.46e soit sous le support à 65.3e. Pour le moment, une perte de 1200 euros et un Turbos à 0.11e. Je compte sur une remontée d’Ingénico vers 70e et donc 0.4e pour ce Turbo soit 1200e de gain.

CTO De Giro

Comme d’habitude, vu le coût réduit des ordres sur DG, les mouvements sont plus nombreux.

lundi :

-vente des 3 Coca Cola, comme annoncé la semaine dernière, c’était une erreur d’acheter une si petite ligne même chez DG.

- achat d’une quinzaine de Microsoft, pour compléter un ensemble de GAFAM.

- vente partielle de 550 CYS suite à l’avis d’IH de ce même jour, étonnament la compagnie a bien progressé cette semaine.

- achat de 90 Macquarie Infrastructure Corporation (voir plus bas) : chute de 40% de l’action le 22 février suite à l’annonce de la baisse du dividende à 1$ (1.44$ précédemment au T4) soit 10% annuel au lieu de 15%. J’ai découvert cette compagnie sur Seeking Alpha mais l’article n’est plus en libre accès. J’espère en outre une recovery au moins partielle.

mardi :

- vente de 20 GSK suite à appel de marge, perte de 5$

mercredi :

-clôture de la position CYS, j’y reviendrai peut être sur un plus bas, gain de 37$. Je comptais sur ce gros dividende qui est repris en partie avec MIC.

- renforcement de 4 Apple

jeudi :

- vente du Turbo Axa : gain 29e, afin de profiter de la chute des REIT suite à l’annonce de la faillite "officielle"de Toys R Us. J’aurai pu reprendre du CBL à -7% mais je suis trop exposé à cet investissement risqué.

- revente des 15 Microsoft : perte 32$, pour la même raison que Axa Turbo.

- renforcement REIT de 250 Washington Prime Group

- renforcement de 6 Apple

- vente d’1 Alphabet, perte 5$, pour continuer le renforcement de WPG

- renforcement de 250 WPG

vendredi :

- suite à la remontée des REIT ET à la baisse du NASDAQ ce jour, rachat d’1 Alphabet. 12$ de moins que l’action vendu un jour auparavant.

Macquarie Infrastructure Corporation (MIC) possède, exploite et investit dans un portefeuille d’entreprises d’infrastructure. Les entreprises d’infrastructure sont les fournisseurs des services, des installations et de la technologie de base, souvent essentiels, dont dépend la croissance et le développement d’une communauté moderne. MIC offre aux investisseurs la possibilité de participer à la propriété de ces entreprises.

Les activités de MIC comprennent une activité de services aéroportuaires (FBO), l’une des plus importantes activités de terminaux liquides en vrac aux États-Unis, une activité de traitement et de distribution de gaz et un portefeuille d’investissements contractuels en électricité et en énergie. intérêts dans des installations éoliennes et solaires aux États-Unis.

Site officiel

Macquarie Group

Les résultats financiers :

MIC - Macquarie Infrastructure Corp | Seeking Alpha

Conclusion

J’axe mes investissements sur 3 axes :

- les dividendes de REIT dont CBL et WPG pourraient également faire une recovery

- les GAFAM et le développement "value"

- les investissements spéculatifs via deux options :

- le SRD actuellement Claranova

- les Turbos actuellement Ingenico

Comme tout le monde, je crois qu’il faut rester détacher des évolutions intraday et réduire au minimum les mouvements. Même si je suis encore, peut être, trop actif, je crois que je me soigne.

Cette semaine, c’est la première fois que mon portefeuille est en deça ce l’argent investi (environ -4%). Pas de panique ni de souci particuliers à cette situation car je suis satisfait de mes positions.

![]() Hors ligne

Hors ligne

#25 25/03/2018 22h16

- Greg81

- Membre (2017)

- Réputation : 11

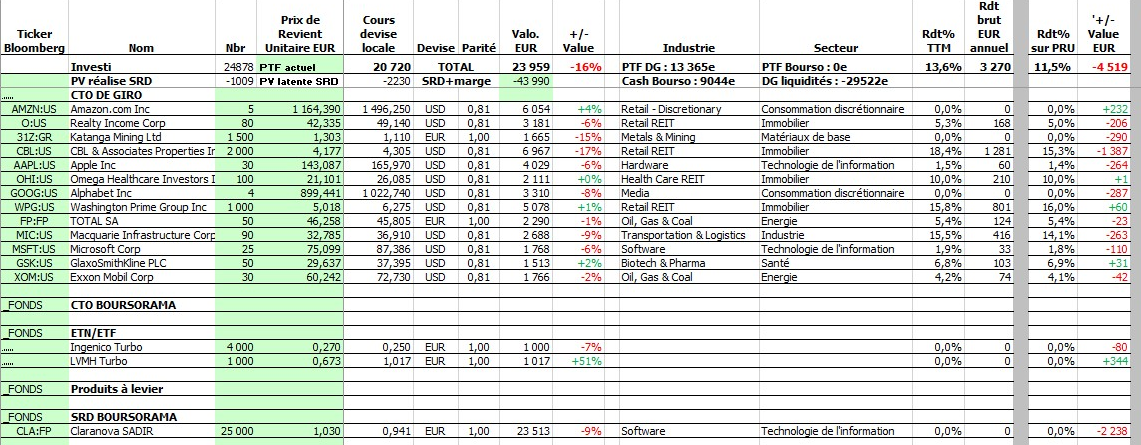

Semaine du 19 au 23 mars 2018

Argent investi : 24 878e (+5K)

PV SRD réalisé : -1009e (-0)

PV SRD latente : -2230e (-775)

PV générale latente : -4158e (-3321)

Valeur PTF : 20720e

Prévisionnel des dividendes annuel : 3270e (+113)

Je suis passé de +6% (1200 euros) à -20% (4000 euros) en 2 semaines en passant par -800 euros (-4%) la semaine dernière.

Bizarrement, j’ai trouvé la situation moins catastrophique qu’au début de février. J’en profite pour renforcer mon portefeuille et mes positions et faire quelques AR qui j’espère seront profitables cette semaine.

CTO Boursorama

J’ai versé 1000 euros pour pallier à un appel de marge SRD sur ma position Claranova de 25 000 actions que j’aurai souhaité redescendre à 20 000 unités si le cours était remonté jusqu’à 1.10e.

Avant cela, et pour la même raison, j’avais liquidé ma position Renault en vendant mes 12 titres en PV de 8%.

J’avais acheté 5000 Turbo Ingenico début mars (PRU : 0.29e) en renforçant mi-mars de 5000 unités pour un PRU final de 0.23e, soit 2200 euros investi. 8% de baisse plus tard, sous le seuil/support et le stop loss, la perte est totale. Ca m’était déjà arrivé avec Ingenico (De Giro) le mois précédent pour 1300 euros et Deutsche Telekom (DG) en janvier pour 1500 euros. En revanche, je limite la casse avec LVMH et ses 2500 euros de PV.

Il faut toutefois noter que j’ai repris un nouveau Turbo Ingenico chez DG et mon vénérable Turbo LVMH.

CTO De Giro

Lundi :

- liquidation des 2000 Claranova à 0.975e. Je suis déjà exposé au SRD sur CLA et j’ai besoin de cet argent (investi dans des actifs de catégorie "D" pour DG) pour prendre des actions "A" soit 30 Total, 10 Apple, 2 Alphabet. AR sur Macquarie Infastructure (MIC) et sur Facebook avec respectivement un gain de 5 et une perte de 37 euros.

Mardi

- renforcement de 250 CBL à titre spéculatif

Mecredi

- revente des 250 CBL : gain de 16e. J’aurai pu faire 45 euros de plus le lendemain mais j’avais besoin de sous pour :

- achat de 15 Microsoft

Jeudi :

- renforcement de 15 Microsoft

- achat de 30 Exxon : la plus décotée des majors, elle a abandonné les rachats d’actions pour privilégier l’investissement qui devrait donner des résultats vers 2020-25.

- achat de 50 GlaxoSmithKline (j’ai perdu trop d’argent sur Sanofi)

- renforcement de 1 Amazon suite à la baisse du titre (taxe envers la Chine de Trump)

- AR sur 1 Alphabet suite à baisse : perte de 10e

Vendredi :

- achat de 1000 Turbo LVMH (4518V) à 0.672, j’y reviendrai si cela descend sous 0.5

- achat de 4000 Turbo Ingenico (1L75Z) à 0.27

- AR sur FB : perte de 40 euros

- vente d’1 Alphabet et de 5 Apple pour répondre à l’appel de marge

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille d'actions de greg81”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 854 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 593 926 | 03/05/2022 13h19 par Reitner | |

| 796 | 462 202 | Hier 22h29 par lopazz | |

| 1 094 | 545 001 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 337 594 | 19/10/2024 04h40 par maxicool | |

| 817 | 344 669 | Hier 14h50 par Ares | |

| 621 | 357 524 | 04/01/2023 10h36 par PoliticalAnimal |