Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#1 01/10/2019 16h59

- blackswordsman

- Membre (2019)

- Réputation : 3

Bonjour,

J’ouvre cette file pour discuter un sujet qui m’a toujours interpellé et dont je trouve des différentes réponses: le jour de rebalanc dans les stratégies momentum.

Par exemple dans le site allocate smartly (site dédié aux stratégies momentum et trend following) on peut noter qu’en fonction du jour de rebalance, la performance du portefeuille peut beaucoup varier.

Normalement les stratégies préconisent de faire le rebalance le dernier jour de trading du mois. C’est dans ce jour où on regarde les "signaux" (Ex: MM10>0, Perf Abolute SP500 12 mois >0,…) pour savoir si l’allocation du portefeuille doit changer, soit pour aller vers des actifs sécurisés ou rester en actions.

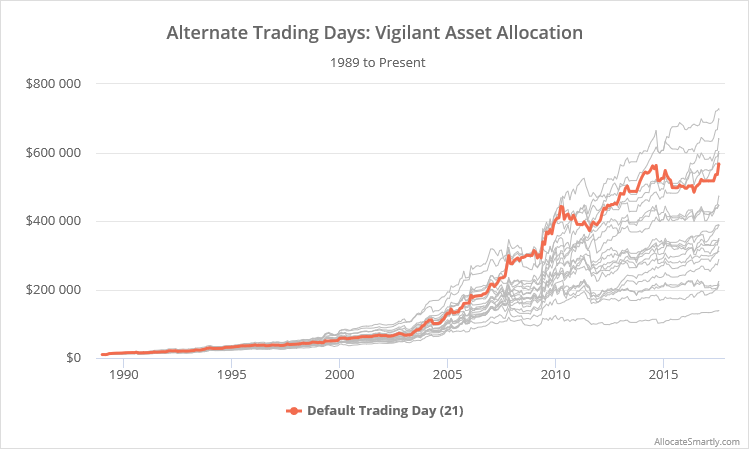

Pour donner un exemple, dans un backtest d’une stratégie momentum (VAA: vigilant asset allocation) je trouve bien que le jour de rebalance idéal est le dernier jour du mois. Problème 1: dans ce backtest je me place dans une situation idéale: je connais la valeur de clôture de l’indice le jour de rebalance (ce qui n’est pas possible) problème 2: le backtest a été effectué avec des ETF américains.

Explication du problème 1: pour un investisseur français, les "signaux" ont un "lag" de 1 jour (le jour J on regarde les signaux de la veille (J-1) et on effectue les ordres d’achat/vente en J). Pire, si on souhaite utiliser la stratégie dans une AV il faut prendre en compte 1 jour pour que le arbitrage soit effectué (le jour J on regarde les signaux de la veille (J-1), on arbitre le même jour J, mais l’indice est valorisé en J+1).

=> J’ai fait un backtest de la stratégie VAA (signaux ETF US, investissement ETF Europe) qui rebalance avec un "lag" des signaux de 1 jour. Cependant avec un historique "trop court" des ETF Européens je ne suis pas sûr de généraliser le résultat. Mon résultat (meilleur CAGR de 2007 à 2018 parmi tous les jours de rebalance du mois): il faut aussi rebalancer la fin du mois avec des signaux de la veille!

Explication du problème 2: après plusieurs backtest je trouve que l’utilisation des ETF US est fondamentale: tous les backtests se dégradent avec des signaux des ETF européens (en €) => problème résolu? (je ne sais pas si quelqu’un a trouvé un résultat différent)

Finalement je ne sais pas l’impact d’un rebalance en cours de mois si les signaux changent. Quelqu’un a testé cela?

Qu’en pensez vous, quel jour utilisez vous pour vos rebalances/arbitrages?

Mots-clés : momentum, optimisation, rebalance

![]() Hors ligne

Hors ligne

#2 01/10/2019 20h05

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

blackswordsman a écrit :

Pour donner un exemple, dans un backtest d’une stratégie momentum (VAA: vigilant asset allocation) je trouve bien que le jour de rebalance idéal est le dernier jour du mois.

Et si vous faites 100 backtests, combien de fois le dernier jour du mois sort gagnant ?

Analogie avec le tirage du loto : dans un backtest je trouve que jouer le 5, le 14 et le 43 sont les nombres qui sortent le plus souvent. Puis-je en en conclure que jouer systématiquement ces numéros me permet d’optimiser mes gains ?

![]() Hors ligne

Hors ligne

#3 02/10/2019 08h44

- blackswordsman

- Membre (2019)

- Réputation : 3

Bonne remarque, en effet personne ne sait s’il s’agit d’une "anomalie" (chance), mais d’autres tests (faits par allocate smartly sur plusieurs jours de rebalance et d’autres stratégies) montrent qu’il vaut mieux faire le rebalance à la fin du mois.

Ces backtests ont été faits avec des périodes plus larges que le mien (~1990 à nos jours). Pourquoi dans ces stratégies le jour de rebalance optimal est le dernier jour du mois? Pure chance?

Enfin, cela marche avec les etf US, cela marche aussi avec les etf européens? (vu le décalage d’un jour dans les signaux).

Je voudrais bien recueillir plusieurs avis/expériences afin de comprendre pourquoi on choisi de rebalancer un tel jour (choix perso, backtest, news…)

![]() Hors ligne

Hors ligne

#4 02/10/2019 09h02

Je pense que vous êtes en train de faire du data mining. C’est le gros défaut des backtests, ils vous font voir des choses qui n’existent pas et vous font construire des algorithmes basés sur du bruit et non sur du signal.

![]() Hors ligne

Hors ligne

#5 02/10/2019 09h38

- blackswordsman

- Membre (2019)

- Réputation : 3

Bonjour, oui les dangers de ces stratégies sont le data mining.

Ensuite une étude approfondie est difficile à faire faute des données disponibles. L’idéal serait de découper les données historiques en 2 périodes : apprentissage et test. En apprentissage on optimise tout et le meilleur choix est utilisé dans le période test, cela évite en partie les biais.

La question ne se pose pas pour les portefeuilles B&H mais pour le portefeuilles momentum ou même small value momentum (SVM).

Un autre exemple (j’ai vu cela aussi dans les SVM). Un critère est utiliser la performance 1 mois, 3 mois 6mois pondérés. En fonction du jour de rebalance ces performances changent. Si vous constatez que d’un jour a l’autre il y a un autre stock,/indice avec une meilleure performance vous faîtes quo?. Rester dans votre position initiale ? Changer?

Pourquoi vous avez choisi de rebalancer tel jour sachant que deux jours après votre liste de meilleurs placements peut changer? => C’est la question que je veux aborder.

![]() Hors ligne

Hors ligne

#6 02/10/2019 18h09

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

blackswordsman a écrit :

Ensuite une étude approfondie est difficile à faire faute des données disponibles. L’idéal serait de découper les données historiques en 2 périodes : apprentissage et test. En apprentissage on optimise tout et le meilleur choix est utilisé dans le période test, cela évite en partie les biais.

C’est ce que j’ai fait quand j’ai voulu tester une stratégie type momentum. Mon hypothèse était qu’il existait une moyenne mobile, ou un ensemble de moyennes mobiles, donnant des signaux d’achat ou de vente permettant de surperformer le marché.

Je vous la fais courte, je n’ai absolument rien trouvé qui soit significatif statistiquement (i.e. une stratégie qui donnerait une surperformance strictement positive avec un intervalle de confiance raisonnable.

![]() Hors ligne

Hors ligne

#7 02/10/2019 19h15

- blackswordsman

- Membre (2019)

- Réputation : 3

Merci de votre partage! Surperformer le marché est (très) difficile, c’est pour cela que je n’utilise que des stratégies déjà testées par d’autres personnes ayant accès à un historique plus profond et ayant fait de la recherche sur le sujet (Meb Faber par exemple).

Pour reprendre votre exemple avec les moyennes mobiles, voici un article qui a fait une recherche sur le sujet.

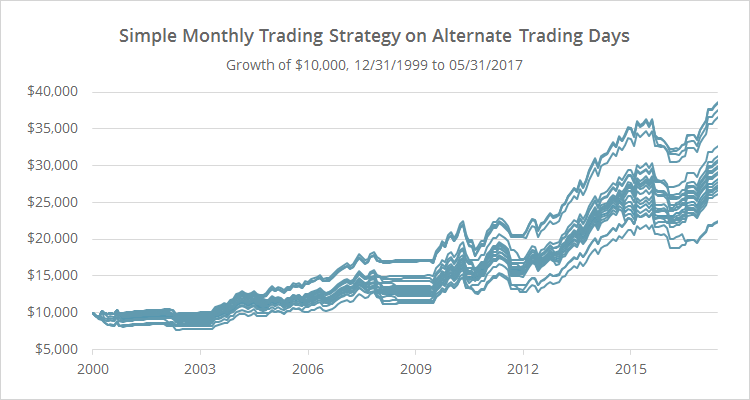

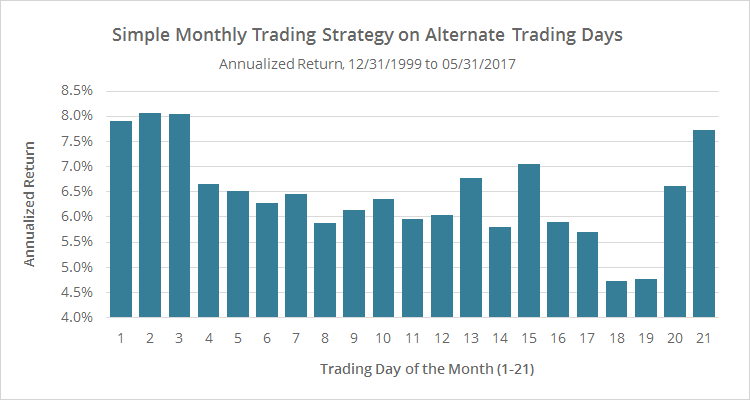

En gros: si la MM10 du S&P500 est >0 on est investi, sinon on passe en cash, très simple à implémenter mais avec des performances différentes en fonction du jour de rebalance.

Voici la performance de la stratégie:

Qu’en pensez-vous? L’article dit que les stratégies momentum marchent "mieux" si on fait les trades autour de la fin du mois par rapport à un autre jour dans le mois.

Après il parle aussi de l’overfit (data mining). Peut-être qu’il est intéressant à lire.

Dernière modification par blackswordsman (02/10/2019 19h48)

![]() Hors ligne

Hors ligne

#8 02/10/2019 19h38

- Louis437

- Membre (2017)

- Réputation : 6

Sur le blog ITA Wealth, qui est je trouve assez bien documenté, il fait un backtest avec les mêmes conclusions:

"Here we note that “best” performance is seen with an EOM or EOM-1 review date and that there is a systematic decrease in performance as we move away from EOM in either direction. Poorest performance appears to result from mid-month reviews."

Bonne soirée

![]() Hors ligne

Hors ligne

#9 02/10/2019 20h35

- Gog

- Membre (2015)

Top 50 Dvpt perso.

Top 50 Invest. Exotiques

Top 50 Crypto-actifs

Top 50 Entreprendre

Top 50 Finance/Économie - Réputation : 200

blackswordsman a écrit :

Bonjour, oui les dangers de ces stratégies sont le data mining.

sven337 a écrit :

Je pense que vous êtes en train de faire du data mining. C’est le gros défaut des backtests, ils vous font voir des choses qui n’existent pas et vous font construire des algorithmes basés sur du bruit et non sur du signal.

Soyons précis dans les termes.

Le "data-mining", c’est simplement de l’exploration de données : ça ne présume pas d’un problème ou d’une mauvaise exploitation des données.

Le risque que vous évoquez, c’est celui de surapprentissage (ou "overfitting", si vous tenez absolument à passer pour "cool" en faisant des anglicismes).

![]() Hors ligne

Hors ligne

#10 02/10/2019 22h09

- blackswordsman

- Membre (2019)

- Réputation : 3

Je m’excuse si je n’ai pas utilisé le bon mot pour m’exprimer. Je ne veux pas passer par "cool" mais je pense que vous auriez pu me l’indiquer d’une autre façon.

Concernant votre remarque, l’exploration des données et le suraprentissage sont liés. Il y a un risque avec l’exploration des données aussi car c’est dans cette étape où on étudie les modèles applicables à la donnée. Vous faites confiance à un modèle obtenu avec 5, 10, 15 ou 50 années d’historique ?

Si sur le modèle obtenu on commence à ajouter de plus en plus de paramètres pour qu’il marche dans tous les coups on est dans un cas de surapprentissage.

![]() Hors ligne

Hors ligne

2 #11 03/10/2019 09h14

2 #11 03/10/2019 09h14

Je crois que c’est surtout moi qui me faisais reprendre, et Gog a en partie raison. Mais vous pointez très justement que data mining et overfitting sont deux choses différentes, et le data mining pour une stratégie financière est bien de nature à poser des problèmes.

Perils of Data Mining - DUAL MOMENTUM

"Tiens, je vois dans mes données que c’est le 20 du mois que je gagne le plus, testons donc une stratégie là dessus" : data mining. En soi ça peut ne pas être en problème, mais en général ça l’est, car le signal de marché contient plus de bruit que de signal. Sans une hypothèse théorique un minimum solide vous risquez de construire quelque chose sur du bruit. Un terme utilisé plus couramment (hors finance) est le bricolage de p-value (p-value hacking).

"Bon, j’ai fait 3000 backtests sur mon set de données pour optimiser au maximum mes poids et mon lookback dans la stratégie momentum, donc c’est ceux-là les meilleurs" : overfitting.

Donc, j’en reviens à mon reproche de départ, blackswordsman fait du data-mining pour trouver quel est le meilleur jour de trading.

Mais comment faire confiance à une stratégie qui fait un résultat annuel sur 15 ans de 6.5% si vous tradez le 29, et de 4.5% si vous tradez le 28 ? Si le résultat n’est pas un minimum stable à la variation mineure d’un tel paramètre, c’est que le modèle est mauvais, à mes yeux.

![]() Hors ligne

Hors ligne

1 #12 03/10/2019 10h40

1 #12 03/10/2019 10h40

- blackswordsman

- Membre (2019)

- Réputation : 3

Je suis d’accord avec les remarques concernant l’exploration de données et surapprentissage, c’est pour cela que j’ai posé ma question de départ car dans la majorité des stratégies momentum, cela est (très) souvent fait dans la fin de mois. Faut-t-il faire pareil pour un investisseur français? C’est cela ma question. Je n’ai jamais affirmé qu’il faut le faire à tous les coups à la fin de mois, je veux juste connaître vos avis car cela m’interpelle que la performance soit aussi variable (par exemple dans le portefeuille de Golliwog le rebalance est fait en début de mois, dans le portefeuille de Darwing cela est fait le 3)

Sinon vos remarques mettent en question les stratégies momentum. Sont-elles toutes "fausses"? (car très dépendantes du jour de rebalance ou avec biais de surapprentissage) Il y a eu que de la chance à cause de les appliquer à fin de mois?

Mes backtests sont très limités, je sais qu’il y a plein des biais donc je ne les prends qu’à titre indicatif (pour savoir, par exemple, la performance d’une stratégie avec l’application des ETF français) cela m’amuse de les faire aussi.

Enfin, je reviens à ma question de départ: si vous suivez une stratégie momentum quel jour choisissez vous pour faire le rebalance de votre portefeuille et pourquoi? Juste intuition? Utiliser ce que le modèle dit de faire sans savoir quelle était la performance de son application en Europe et le problème avec le décalage des signaux?

![]() Hors ligne

Hors ligne

#13 03/10/2019 12h06

- Skarklash

- Membre (2017)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 139

On voit que modifier le jour a beaucoup d’influence sur le résultat mais est-ce vrai pour toutes / nombreuses stratégies Momentum ?

L’idée est de définir si le choix d’un jour (ou plutôt période comme le début du mois) est propice à un bon choix sur plusieurs backtests avec des stratégies différentes. Si on a comme constante qu’une période est régulièrement propice, on aura une analyse pertinente.

Si ce n’est valable que pour le cas listé plus haut (simple strategy momentum) ou quelques cas, le choix du jour devrait être écarté car lié au choix de la stratégie. Dans un tel cas, il faudra passer à une stratégie sur 33 jours de manière à faire tourner régulièrement le rebalancing et éviter le considérer que le jour est aussi important que les etf sur lesquels on est investi.

![]() Hors ligne

Hors ligne

#14 03/10/2019 12h20

- blackswordsman

- Membre (2019)

- Réputation : 3

Skarklash a écrit :

On voit que modifier le jour a beaucoup d’influence sur le résultat mais est-ce vrai pour toutes / nombreuses stratégies Momentum ?

Oui dans la majorité de stratégies suivies par allocate smartly (article)

alphaarchitect.com a écrit :

In 27 of the 31 strategies (87%) included in this analysis, trading on the last day of the month outperformed trading on the average day. In 23 of the 31 strategies (74%), the last day of the month outperformed the adjacent two days.

.

![]() Hors ligne

Hors ligne

#15 03/10/2019 19h24

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

blackswordsman a écrit :

Enfin, je reviens à ma question de départ: si vous suivez une stratégie momentum quel jour choisissez vous pour faire le rebalance de votre portefeuille et pourquoi? Juste intuition? Utiliser ce que le modèle dit de faire sans savoir quelle était la performance de son application en Europe et le problème avec le décalage des signaux?

Implicitement vous admettez l’hypothèse qu’il y aurait un jour significativement meilleur que tous les autres. Pourquoi pas, mais il faut le démontrer, en pratique via une analyse statistique qui vous permettra d’estimer si cette hypothèse peut être acceptée ou non.

Lire Test statistique ? Wikipédia

![]() Hors ligne

Hors ligne

#16 03/10/2019 21h09

- Louis437

- Membre (2017)

- Réputation : 6

La méthode de "tranche" qui consiste à diviser son portefeuille en N tranches que l’on rebalance indépendamment semble permettre de s’affranchir du problème de chance dans le choix du jour.

L’idée est que l’on divise son portefeuille de 100k en 4 portfolios de 25k que l’on rebalance indépendamment chaque semaine. (en résumé)

Une explication beaucoup plus détaillée ici : Minimizing-Timing-Luck-with-Portfolio-Tranching

![]() Hors ligne

Hors ligne

#17 03/10/2019 21h41

- blackswordsman

- Membre (2019)

- Réputation : 3

Difficile de faire une démonstration rigoureuse de mon côté. Vous avez une idée ou déjà fait une étude similaire? Une recherche rapide montre que pas mal de personnes se sont intéressées par l’effet de fin du mois et pas mal d’articles ont été faits. Par contre je ne trouve pas d’article rigoureux qui traite les stratégies momentum et le jour de rebalance. Il y a que des backtests montrant les différentes performances obtenues en fonction du jour de rebalance, et qui (en général) montrent que la fin du mois est plus profitable que un jour au milieu du mois par exemple.

Concernant la division du portefeuille en plusieurs périodes pour le rebalance, pourquoi pas? J’avais lu un peu sur le sujet mais personnellement je trouve qu’il est plus difficile à digérer psychologiquement (signaux contradictoires?) et peut-être à suivre le rebalance en fonction des signaux sauf si vous êtes abonné du service ou si vous produisez les signaux par vous même. Après aussi quelques inconvénients tels que le coût des ordres, la perte en fonction des spreads etc (multipliés x fois le nombre de portefeuilles tranchées). Sur le long terme cela fait une différence aussi.

![]() Hors ligne

Hors ligne

#18 03/10/2019 23h53

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

blackswordsman a écrit :

Difficile de faire une démonstration rigoureuse de mon côté. Vous avez une idée ou déjà fait une étude similaire?.

Oui c’est ce que j’écrivais dans mon premier message.

Je n’ai pas testé spécifiquement l’hypothèse que vous proposez. J’en ai testé d’autres, également en lien avec une stratégie momentum, sans rien trouver de probant.

blackswordsman a écrit :

Une recherche rapide montre que pas mal de personnes se sont intéressées par l’effet de fin du mois et pas mal d’articles ont été faits. Par contre je ne trouve pas d’article rigoureux qui traite les stratégies momentum et le jour de rebalance.

Classique. Se dire "intéressé" ou écrire un article généraliste sur un sujet lambda, ça ne coûte pas grand chose. Aller au fond du sujet et obtenir un résultat irréfutable (qu’il soit positif ou non) via une démarche scientifique rigoureuse c’est une autre paire de manches et là il n’y a plus grand monde pour s’y coller. Ou en tout cas pour publier ses résultats.

Notez, ça se comprend : j’ai fait ce travail et suis arrivé à la conclusion qu’aucune de mes hypothèses n’étaient valables. En gros j’ai perdu des heures à chercher des corrélations là où il n’y avait que du bruit : je ne vais pas m’en vanter. Et si j’avais trouvé quelque chose de concluant, une martingale, vous pensez bien que je n’en aurais pas parlé non plus !

Seule solution : faire ses devoirs et tirer ses propres conclusions. No free lunch.

![]() Hors ligne

Hors ligne

1 #19 04/10/2019 08h41

1 #19 04/10/2019 08h41

- blackswordsman

- Membre (2019)

- Réputation : 3

Cela ne me dérange pas de faire le test, sauf que je ne suis pas chercheur sur le sujet et donc je peux faire beaucoup d’erreurs et obtenir une fausse conclusion.

Pour ma question d’avoir une idée je parlais plutôt de la méthodologie pour tester cette hypothèse. Après c’est sûr que si vous trouverez le modèle type perle rare très probablement vous n’allez pas le partager. Mais cela revient à ma remarque initiale, êtes vous sûr d’avoir fait le bon analyse ? Pas de biais d’exploration de données ou de surapprentissage ?

J’ai trouvé un exemple de comment une étude de ce type pourrait être faite (en code) stocks-significance-testing-p-hacking. Peut être un point de départ ? Les résultats pourraient être biaisés déjà à cause de la taille des historiques disponibles, surtout pour les stratégies momentum qui utilisent les émergents dans les signaux.

![]() Hors ligne

Hors ligne

#20 08/10/2019 15h13

- blackswordsman

- Membre (2019)

- Réputation : 3

Bonjour,

En lien avec mon message précédent, je vais "adapter" le test qu’ils ont effectué pour calculer la significance de faire le rebalance vers la fin du mois, il s’agit de la chance ou pas?

Au début je ferais un test sur le modèle "simple" de si MM10 SP500>0 investir sinon passer en cash. J’aimerais éteindre ce test pour un investisseur français, donc une recherche des ETF avec un historique suffisamment long a commencé!

Pour les signaux US: l’ETF "IVV" d’iShares sera utilisé (début ~05/2000) à compléter si besoin avec "VFINX" de Vanguard qui remonte jusqu’à 08/1976.

Pour l’investisseur français, l’ETF "ESE" (BNPP SP500 EUR C début 08/2008) à compléter soit avec IE0032620787 (Vanguard US 500 Stock Index Inv EUR Acc début 03/2004) ou FR0010540906 (ETOILE ACTIONS US C début 11/1999). Je sais les biais de prendre ce type de fonds par rapport aux ETF, mais je ne trouve pas d’autres fonds disponibles avec historiques plus longs, je suis preneur de vos idées ou suggestions.

Enfin comme j’ai bien indiqué, je ne suis pas chercheur et je vais potentiellement faire des erreurs.. si jamais je réussis à finaliser le test et je publie les résultats ceux-ci sont à prendre qu’à titre indicatif. Cependant cela m’intéresse et dans ce chemin je suis sûr d’apprendre beaucoup de choses (niveau codage surtout).

C’est dommage de ne pas trouver de tests rigoureux sur les stratégies momentum et la significativité statistique du jour de rebalance pourtant clé dans ces stratégies.

![]() Hors ligne

Hors ligne

#21 29/04/2020 15h36

- Gulli

- Membre (2020)

- Réputation : 14

Si l’idée est d’absolument de rentrer au cours de clôture du mois précédent, statistiquement, quel que soit le support, dans plus de 90% des cas le cours du mois suivant repasse par le cours de clôture du mois précédent. Un ordre au cours limité fait donc l’affaire même plusieurs jours après la clôture et peut même dans certains cas permettre de de rentrer plus bas que la clôture du mois précédent.

----------------

Mon portefeuille

![]() Hors ligne

Hors ligne

#22 20/07/2020 20h56

- vschmitt

- Membre (2016)

- Réputation : 20

Le problème des ordres limit est qu’il y a un biais baissier. C’est à dire que si le marcher s’oriente à la baisse, votre système ouvre une position alors que si le marcher engage une hausse continue, vous allez passer à coté. Cela fait que vous serez plus souvent exposé au marcher baissier qu’au marcher haussier. (d’où le biais baissier)

J’ai fait pas mal de tests sur des stratégies momentum donnant un signal d’achat. En gros si la stratégie est robuste il vaut mieux construire une position à partir du signal d’achat.

Pour construire une position, il y a quelques règles à respecter :

- Il faut déterminer un nombre maximum de positions qui seront ouvertes par le système

- Il faut définir un canal d’achat à l’intérieur duquel le système ouvrira une position. Par exemple +-1% par rapport au prix qu’avait l’actif au moment du signal.

- Il faut un dispositif faisant que le système arrête d’ouvrir des positions en cas de dégradation des conditions de marché. Par exemple il faut arrêter d’acheter si l’écart-type sur n périodes est anormalement élevé.

Cette manière de faire permet de lisser le cours d’entrée, d’avoir une exposition au risque progressive et d’éviter de continuer d’acheter un marcher baissier.

J’ai déjà programmé pas mal de robots de trading automatique qui fonctionnent de cette manière et le résultat est plutôt positif. Après ça va dépendre aussi de la stratégie, du monnaie management, etc. Cette approche ne peut par correspondre à tout le monde mais elle me semble assez saine et assez générique pour être adaptée à différents besoins.

Dernière modification par vschmitt (20/07/2020 21h32)

![]() Hors ligne

Hors ligne

#23 12/12/2020 18h33

- Gulli

- Membre (2020)

- Réputation : 14

blackswordsman, le 08/10/2019 a écrit :

Bonjour,

En lien avec mon message précédent, je vais "adapter" le test qu’ils ont effectué pour calculer la significance de faire le rebalance vers la fin du mois, il s’agit de la chance ou pas?

Au début je ferais un test sur le modèle "simple" de si MM10 SP500>0 investir sinon passer en cash. J’aimerais éteindre ce test pour un investisseur français, donc une recherche des ETF avec un historique suffisamment long a commencé!

Pour les signaux US: l’ETF "IVV" d’iShares sera utilisé (début ~05/2000) à compléter si besoin avec "VFINX" de Vanguard qui remonte jusqu’à 08/1976.

Pour l’investisseur français, l’ETF "ESE" (BNPP SP500 EUR C début 08/2008) à compléter soit avec IE0032620787 (Vanguard US 500 Stock Index Inv EUR Acc début 03/2004) ou FR0010540906 (ETOILE ACTIONS US C début 11/1999). Je sais les biais de prendre ce type de fonds par rapport aux ETF, mais je ne trouve pas d’autres fonds disponibles avec historiques plus longs, je suis preneur de vos idées ou suggestions.

Enfin comme j’ai bien indiqué, je ne suis pas chercheur et je vais potentiellement faire des erreurs.. si jamais je réussis à finaliser le test et je publie les résultats ceux-ci sont à prendre qu’à titre indicatif. Cependant cela m’intéresse et dans ce chemin je suis sûr d’apprendre beaucoup de choses (niveau codage surtout).

C’est dommage de ne pas trouver de tests rigoureux sur les stratégies momentum et la significativité statistique du jour de rebalance pourtant clé dans ces stratégies.

Bonjour,

Avez-vous avancé dans vos tests?

--------------------

Mon portefeuille

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “stratégie momentum : optimisation du jour de rebalance du portefeuille”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 536 | 290 040 | 18/01/2023 00h55 par alxgdlx | |

| 150 | 81 879 | 03/03/2016 21h53 par Franckielestore | |

| 41 | 17 911 | 24/09/2019 11h27 par WhiteTiger | |

| 74 | 29 326 | 01/10/2019 12h00 par zeb | |

| 16 | 13 609 | 24/10/2015 06h37 par maxicool | |

| 9 | 3 627 | 14/06/2017 12h48 par maxicool | |

| 5 | 2 231 | 10/07/2019 18h24 par Adrien |