Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

#151 19/11/2020 20h54

- sgnu

- Membre (2016)

- Réputation : 3

Oui il s’agit d’un retrait d’actif, ce qui implique l’imposition des plus values latentes.

![]() Hors ligne

Hors ligne

1 #152 20/11/2020 12h28

1 #152 20/11/2020 12h28

- TortueGenial

- Membre (2020)

- Réputation : 1

Bonjour,

J’ai une autre question au sujet du changement de statut LMP vers LMNP en cas de vente.

J’ai 2 immeubles et je souhaite en vendre 1 en début d’année prochaine. Je suis LMP en 2020.

La vente de cet immeuble baissera mes revenus locatifs meublés de 2021, de sorte que les revenus du foyer redeviendront prépondérants.

D’après le paragraphe 200 du bofip: bofip

200

Les recettes doivent également être ajustées prorata temporis en cas de cessation totale de l’activité de location meublée, appréciée globalement au niveau du foyer fiscal. Dans ce cas, les recettes afférentes à chacun des immeubles qui sont cédés ou qui cessent d’être loués doivent être ramenées à douze mois. En revanche, si l’un des locaux d’habitation cesse d’être loué en meublé sans que l’activité de location meublée cesse, il n’y a pas lieu d’ajuster prorata temporis les recettes provenant de la location de cet immeuble.

Exemple : Monsieur Y détient deux appartements qu’il donne en location meublée. Le premier est loué pour un loyer mensuel s’élevant à 1 800 €, le second pour un loyer mensuel s’élevant à 1 500 €. Le 1er mars N, Monsieur Y cède son premier appartement. Le montant des recettes à prendre en compte pour l’appréciation du caractère professionnel de l’activité s’élève, en N, à 21 600 €.

D’après le bofip, je devrais donc payer la plus value des particuliers et pas la pro.

Ma question est de savoir sur quelle base le notaire calculera la plus value? car à ce moment la, il ne connaitra ni les revenus du foyer ni les revenus meublés 2021… j’ai peur qu’il ne prenne en compte mon statut en 2020

En effet, j’ai "juste" 35K€ d’écart entre PV pro et particulier.

merci!

![]() Hors ligne

Hors ligne

1 #153 20/11/2020 14h57

1 #153 20/11/2020 14h57

- sgnu

- Membre (2016)

- Réputation : 3

C’est à vous d’indiquer à votre notaire si vous pensez être lmnp ou lmp l’année de la vente, il ne peut en effet le deviner.

Et vous devez corriger auprès des impôts l’année suivante si vous vous êtes «trompé» : c’est stipulé dans le bofip.

C’est ce que j’ai fait cette année auprès de mon notaire.

Dernière modification par sgnu (20/11/2020 18h46)

![]() Hors ligne

Hors ligne

#154 21/11/2020 09h19

- swing73

- Membre (2019)

- Réputation : 0

Bonjour,

Si vous êtes loueur meublé professionnel en 2020, vous vendez un immeuble en 2021, mais la vente de cette immeuble vous bascule loueur meublé non professionnel en 2021.

Quelle plus value appliquer ?

Celle du loueur professionnel ou celle du loueur non professionnel ?

![]() Hors ligne

Hors ligne

#155 21/11/2020 17h51

- Alpins

- Membre (2013)

Top 20 Vivre rentier

Top 20 Finance/Économie - Réputation : 178

@swing73: de ce que j’ai compris, c’est la fiscalité du statut que vous avez l’année de la vente qui est adoptée. Dans votre cas, vous êtes LMNP en 2021, donc c’est la fiscalité LMNP qui sera adoptée.

Petite question à mon tour: on a été LMNP plusieurs années (mettons de 2009 à 2019), on est passé LMP en 2020 et on est resté LMP en 2021. On vend un bien en 2021. Les amortissements effectués de 2009 à 2019 sous le régine LMNP sont-ils intégrés à la plus-value court-terme en 2021? (Et donc redevables de cotisations SSI)?

![]() Hors ligne

Hors ligne

1 #156 21/11/2020 20h55

1 #156 21/11/2020 20h55

- TortueGenial

- Membre (2020)

- Réputation : 1

bonsoir,

Alpins a écrit :

Petite question à mon tour: on a été LMNP plusieurs années (mettons de 2009 à 2019), on est passé LMP en 2020 et on est resté LMP en 2021. On vend un bien en 2021. Les amortissements effectués de 2009 à 2019 sous le régime LMNP sont-ils intégrés à la plus-value court-terme en 2021? (Et donc redevables de cotisations SSI)?

J’avais trouvé un article à ce sujet qui dit qu’il faut intégrer les amortissements depuis le début d’activité, donc ceux de la période LMNP précédente. Voir ici: Loueurs en meublé : Les conséquences insoupçonnées de la décision du Conseil constitutionnel…

Je n’arrive plus à télécharger le doc ci dessus, mais je l’avais imprimé et voici son contenu, pour la partie qui nous intéresse:

Nora Faugère, Fidroit 2018 a écrit :

Ensuite, le régime des plus-values professionnelles aura vocation à s’appliquer à la plus value constatée depuis la date d’inscription à l’actif de l’immeuble, c’est à dire rétroactivement depuis le point de départ de l’activité de location meublée (nonobstant le fait que le loueur relevait jusqu’ici du statut non professionnel)

BOI-BIC-CHAMP-40-20 460

![]() Hors ligne

Hors ligne

#158 30/11/2020 13h22

- cobra

- Membre (2019)

- Réputation : 5

sgnu, le 10/11/2020 a écrit :

cobra, le 08/11/2020 a écrit :

Bonjour sgnu,

…

Mais, pour la plus valu, en cas de cession, je pense que c’est différent.

En effet, partons du principe que le vendeur respecte les conditions d’exonération de l’article 151 septies du code général des impôts.

L’article dit : "Les exonérations qui visent l’impôt sur le revenu, sont étendus aux prélèvements sociaux."

…L’article 151 septies du CGI ne dit pas cela.

On trouve cette phrase sur impots.gouv, mais personnellement je préfère me référer au CGI et au BOFIP.

Faut que je retrouve le passage, mais voici rapidement le lien d’impot gouv qui le cite :

Comment bénéficier de l’exonération des plus-values réservées aux petites entreprises en cas de cession ? | impots.gouv.fr

"Les exonérations qui visent l’impôt sur le revenu, sont étendus aux prélèvements sociaux."

C’est probablement un peu hors sujet, et vous prie de m’en excuser, mais à la quatorzième minute de cette formation gratuite :

Fiscalité immobilière : LMP vs LMNP, le match ! - YouTube

Ils indiquent, que les LMP qui cumuleraient une autre activité en parallèle, pourraient se voir refuser par le fisc l’exonération d’IFI, même si LMP de part les recettes… ⊙﹏⊙

Est ce que ce refus s’appliquerait aussi pour l’application de l’article 151 septies, et se voir refuser l’exonération de plus value, si l’activité de LMP n’est pas (la seule et unique) activité principale en terme de "temps de travail" ?

Pourquoi pondre des usines à gaz pareils …

Dernière modification par cobra (30/11/2020 13h44)

![]() Hors ligne

Hors ligne

1 #159 30/11/2020 14h20

1 #159 30/11/2020 14h20

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Il me semble qu’il n’y a qu’une seule et unique "activité principale".

Ne faites pas confiance à tout ce que vous entendez sur YouTube.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#160 09/12/2020 18h07

- swing73

- Membre (2019)

- Réputation : 0

Je sollicite votre aide : je suis devenus lmp en 2020, en 2021 je reprend un immeuble en location nue, puis je revend deux immeubles à une sci, le fait de sortir ses 3 immeubles me rendront lmnp, mon notaire me dit que j’aurais deux plus values celle des particuliers puis celle des professionnels pendant le temps que mes immeubles m’ont rendus professionnel, pourquoi l’administration fiscale dit que c’est l’année en cours qui dira si vous êtes lmp ou lmnp puisque selon mon notaire on n’échappe pas à la plus value des professionnels ? des avis ?

![]() Hors ligne

Hors ligne

#161 09/12/2020 18h31

- witefree

- Membre (2019)

- Réputation : 3

Je confirme ce que vous a dit votre notaire, d’après ce que j’ai compris…. et ….malheureusement. Notez que vous serez imposé sur la plus value court terme en tant qu’LMP! Car avec cette pu..in..de réforme LMNP/LMP, le fisc calculera pour vous exonérer de la plus values court terme, qu’il y est bien 5 années en tout, en tant, qu’LMP et ce malgré si une année vous passez LMNP puis l’année suivante LMP, puis l’autre année (N+2) LMNP…..

Du moment où vous avez mis un pieds en tant que statut LMP, il faudra attendre 5 ans pour être exonéré de plus values court terme.

![]() Hors ligne

Hors ligne

#162 09/12/2020 18h39

- swing73

- Membre (2019)

- Réputation : 0

Merci de votre réponse, mais pourquoi le bofip dis que c’est l’année en cours qui determinera la plus value ? Puisqu’ en faites si vous avez exercer 4 ans en lmnp et 2 ans en lmp puis redevenus lmnp lors de la cession, on vous applique pendant 4 ans la plus value des lmnp et pendant 2 ans la plus value des lmp ?

![]() Hors ligne

Hors ligne

#163 09/12/2020 19h10

- TortueGenial

- Membre (2020)

- Réputation : 1

bonjour,

ce n’est pas ce que j’ai compris. Pour rappel je suis dans le même cas, LMP en 2020 et en situation de vente en 2021.

C’est le statut de l’année de vente qui compte. J’ai posé la question à mon notaire, il m’a dit que pour le calcul de la plus value il se basera sur le statut que je lui déclarerai, sous ma responsabilité. C’est également ce que dit sgnu plus haut. Cela m’a été également confirmé par les services des impots (enfin il ne se sont pas foulés, en me sortant juste l’article 460 du bofip).

pour rappel:

bofip a écrit :

En cas de cession d’immeuble par un contribuable ayant eu alternativement la qualité de loueur en meublé professionnel et de loueur en meublé non-professionnel, la plus-value afférente à cette cession est soumise au régime d’imposition applicable lors de la cession.

bofip

j’ai l’impression que votre notaire vous applique le régime des biens migrants, quand un immeuble passe de la location vide à meublée en LMP. Enfin je pense qu’il se plante, mais ce n’est que mon avis :-)

![]() Hors ligne

Hors ligne

#164 09/12/2020 19h17

- swing73

- Membre (2019)

- Réputation : 0

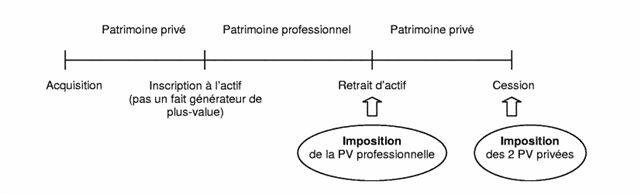

Oui, pour lui et c’est là que je ne comprend pas, il applique bien la pratique du bien migrant, donc j’imagine que lmnp est du patrimoine privée et lmp du patrimoine professionnel, soit c’est lui qui ne comprend pas les règles soit c’est moi (pour moi lmnp n’est pas du patrimoine privée), j’ai tendance à dire que c’est plutôt moi qui ne comprend pas les règles ….

Pour sgnu il était lmp depuis plus de cinq ans donc peut être pas concerné ? je ne sais pas …

![]() Hors ligne

Hors ligne

#165 09/12/2020 19h40

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Pour ma part, je ne confirme rien du tout, et je ne serais pas surpris de trouver presque autant d’avis que d’experts (qu’ils soient notaires, avocats, comptables, fiscalistes, etc.) sur ce sujet (= ’’les conséquences en pratique d’un passage multiple de LMP à LMNP et vice versa’’) peu trivial, et avec divers textes officiels pas forcément tous cohérents et à interpréter d’une manière unique.

Ce qu’il me semble devrait se passer : Le notaire fera un calcul de plus-value, selon les informations que vous lui fournirez (à priori, si vous lui indiquez penser être LMNP l’année de la vente -vous n’en aurez la certitude qu’après la fin de l’exercice comptable-), ce sera selon le traitement des plus-values d’une personne physique). Le comptable fera d’autres calculs au niveau du bilan de votre activité. Ensuite, le fisc ira (ou pas) y mettre son nez, pour éventuellement contester ce qui a été fait. Idem pour l’URSSAF et/ou le SSI. Tout ceci est loin d’être simple…

(et, sans vouloir être aucunement critique, si j’avais le niveau d’expertise de witefree, tel qu’il est illustré par ses récentes nombreuses questions et incompréhensions sur les LMNP/LMP/SCI/etc., je tournerais 7 fois ma langue dans ma bouche avant de donner un avis tranché sur un tel sujet).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

1 #166 09/12/2020 20h47

1 #166 09/12/2020 20h47

- TortueGenial

- Membre (2020)

- Réputation : 1

oui c’est sur, et vu le montant en jeu et la différence entre les 2 régimes, voire au pire des cas si le régime des bien migrants s’applique en plus, moi je ferai appel à un spécialiste du sujet, même si c’est pas donné.

en complément de ma réponse de tout a l’heure il y a aussi le paragraphe 470 du

BOI-BIC-CHAMP-40-20 470 a écrit :Le contribuable ne sachant pas nécessairement lors de la cession s’il sera considéré, au titre de l’année de cession, comme un loueur en meublé professionnel ou comme un loueur en meublé non professionnel, il pourra être admis que celui-ci soumette la plus-value aux règles qui découlent du statut qui était le sien l’année précédente et, si nécessaire, régularise le montant dû lors de l’imposition des revenus de l’année de cession. Sous réserve des cas visés à l’article 1729 du CGI, cette régularisation pourra s’effectuer sans pénalités ni intérêts de retard.

"il pourra être admis": veut dire que l’on peut à sa guise décider quel régime de plus value on chosit, pour régulariser si besoin l’année suivante ? Moi c’est l’interprétation de ce passage qui m’a le plus embêté. J’imagine que la personne se retrouvant dans le cas LMP, payant une plus value pro et demandant l’année suivante la régularisation en LMNP se ferait très certainement contrôler au passage (déja des remboursements de quelques milliers d’euros éveillent leur attention, alors des dizaines n’en parlons pas).

Donc moi si je vendais en 2021 je declarerais en PV du partculier, en serrant les fesses pour que ça passe. Enfin je le saurai jamais, car devant toute ces incertudes et ces montants, je ne vend plus.

![]() Hors ligne

Hors ligne

#167 12/12/2020 07h02

- swing73

- Membre (2019)

- Réputation : 0

Je poste ce message, afin de partager mon expérience, je vends donc en 2021, mon expert-comptable et mon notaire sont d’accord, j’ai été successivement (lmnp/lmp/lmnp), il y a lieu d’appliquer 3 plus-values, une Lmp et deux Lmnp, (théorie des biens migrants), avec ce schéma impossible d’échapper à la plus value des professionnels….

Dernière modification par swing73 (12/12/2020 08h06)

![]() Hors ligne

Hors ligne

#169 12/12/2020 10h59

- Alpins

- Membre (2013)

Top 20 Vivre rentier

Top 20 Finance/Économie - Réputation : 178

@swing73: pourriez_vous nous faire un retour détaillé de votre situation (calculs et impositions des PV court-terme et long terme, calcul des cotisations SSI)? Je pense que cela intéresserait beaucoup de gens sur le forum.

Merci d’avance.

![]() Hors ligne

Hors ligne

#170 12/12/2020 13h25

- perecastor

- Membre (2014)

Top 20 Immobilier locatif - Réputation : 243

Je découvre cette fameuse théorie des biens migrants, qui me semble en effet parfaitement applicable au cas décrit. Pour le coup la notice BOFIP est relativement explicite :

A ma connaissance cela ne concerne que l’imposition et non les cotisations sociales. Je me souviens avoir lu sur le blog de Paul Duvaux qu’il pouvait être pertinent de repasser LMNP l’année de cession d’un actif afin d’être exonéré de cotisation sociales.

![]() Hors ligne

Hors ligne

#171 12/12/2020 15h11

- smn

- Membre (2013)

- Réputation : 14

perecastor a écrit :

A ma connaissance cela ne concerne que l’imposition et non les cotisations sociales. Je me souviens avoir lu sur le blog de Paul Duvaux qu’il pouvait être pertinent de repasser LMNP l’année de cession d’un actif afin d’être exonéré de cotisation sociales.

Donc une stratégie pertinente pour une CA inférieur à 90K€ pourrait être de passer en LMP rapidement pendant qu’on est en déficits, puis passer en lmnp l’année de la vente sans louer par exemple pour éviter le SSI.

Ainsi on prendra 0 de fiscalité sur la vente pendant toute la détention LMP et 0 de fiscalité l’année en LMNP du fait d’un CA à zero. Et tout cela sans payer le SSI à la vente….

Ca me parait tellement simple que j’ai du mal à y croire.

![]() Hors ligne

Hors ligne

#172 12/12/2020 21h52

- TortueGenial

- Membre (2020)

- Réputation : 1

bonsoir,

sur cet article Passage d’une location nue en meublée, il disent:

Blog partrimoine a écrit :

Seule l’exploitation en alternance entre location meublée professionnelle et location nue sera concernée par la théorie des biens migrants.

C’est la qualité de LMP ou LMNP au moment de la cession qui déterminera l’imposition au titre des plus-values professionnelles (LMP) ou des plus-values immobilières des particuliers (LMNP).

Ils semblent considérer que quand le bien est loué nu il est dans le patrimoine privé, mais ce ne serait pas le cas en LMNP? ne seraient concernés au régime des bien migrants que les personnes passant de location nue a LMP ? j’avais compris cela également à partir d’autres sources.

Sinon on va etre nombreux a etre concernés par ce régime, avec tous ceux qui sont devenus LMP sans le savoir….

Et également selon cette article, si on vend en tant qu’LMNP l’année de vente, on est concernés que pas la PV des particuliers!

![]() Hors ligne

Hors ligne

#173 14/12/2020 01h25

- cobra

- Membre (2019)

- Réputation : 5

Bonsoir,

Donc il est établi, que tous les LMP sont assujettis aux SSI…

Mais concrètement, comment l’URSSAF va t’elle procéder pour appeler tous ces nouvelles cotisations ?

Vont-ils recevoir de la part des impôts l’ensemble des avis d’imposition contenant des déclarations de revenus Bic Professionnels ?

![]() Hors ligne

Hors ligne

#174 14/12/2020 01h55

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

C’est à chaque assujetti au SSI de s’immatriculer. Ça pourrait réserver des surprises (par ex. refus de la part de la SSI)…

Ensuite, si jamais l’URSSAF estime que vous devriez être immatriculé (sur la base d’informations auxquelles elle aurait accès), et que vous ne l’êtes pas et donc ne cotisez pas, commenceront les potentiels ennuis : les contrôles ou contentieux URSSAF ne semble pas des parties de plaisirs, si on en juge par ce qu’on peut lire ici, ou même sur notre forum (taxe PUMA) (où l’URSSAF a utilisé des infos venant du fisc).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#175 14/12/2020 07h39

- swing73

- Membre (2019)

- Réputation : 0

Voici ma compréhension,

J’ai été successivement lmnp/lmp/lmnp

Je revends au prix d’achat et de l’ inscription à l’actif.

J’aurais 3 plus values.

1 pour la partie lmnp = 0 car pas de différence entre mon prix d’entrée et de sortie.

1 pour la partie lmp (2 ans pour mon cas) : je revend au prix d’achat , la pv pro est la différence entre la valeur vénal à l’entrée de l’actif lmp et la valeur inscrite.

Pour mon cas j’ai donc utilisé à tort des amortissements sur ces deux ans .

Et une troisième plue value des particuliers…

Pour le ssi effectivement si vous revendez en tant que lmnp je ne sais pas si ils peuvent revenir sur des périodes antérieures….

Je dois me faire confirmer ma compréhension par mon comptable

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “lmp : comment éviter la pv court terme du ssi (ex-rsi) ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 3 | 1 147 | 11/09/2017 21h19 par DrMinimal | |

| 7 | 2 014 | 28/11/2021 23h16 par Georges755 | |

| 2 | 720 | 04/12/2020 11h49 par GoodbyLenine | |

| 0 | 799 | 28/09/2021 13h41 par rlermi | |

| 1 | 953 | 02/04/2022 13h05 par GoodbyLenine | |

| 2 | 832 | 24/01/2018 18h47 par M07 | |

| 8 | 2 169 | 12/12/2017 15h08 par cochise2a |