Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

2 #1 06/12/2021 16h16

2 #1 06/12/2021 16h16

- Coke

- Membre (2019)

- Réputation : 40

Bonjour à tous,

J’ouvre une file portefeuille, l’objectif n’étant pas ici de montrer l’évolution en € de mon portefeuille mais plus de faire une présentation détaillée de mes différentes "plus grosses" conviction à l’heure de la rédaction des post.

Bien qu’une section "action" existe sur le forum, je ne vais pas, pour la lisibilité du forum, ouvrir un sujet sur chaque action, je le ferai par message ici. Si une valeur vient a susciter beaucoup de messages, alors l’ouverture d’une file dédié pourra être possible.

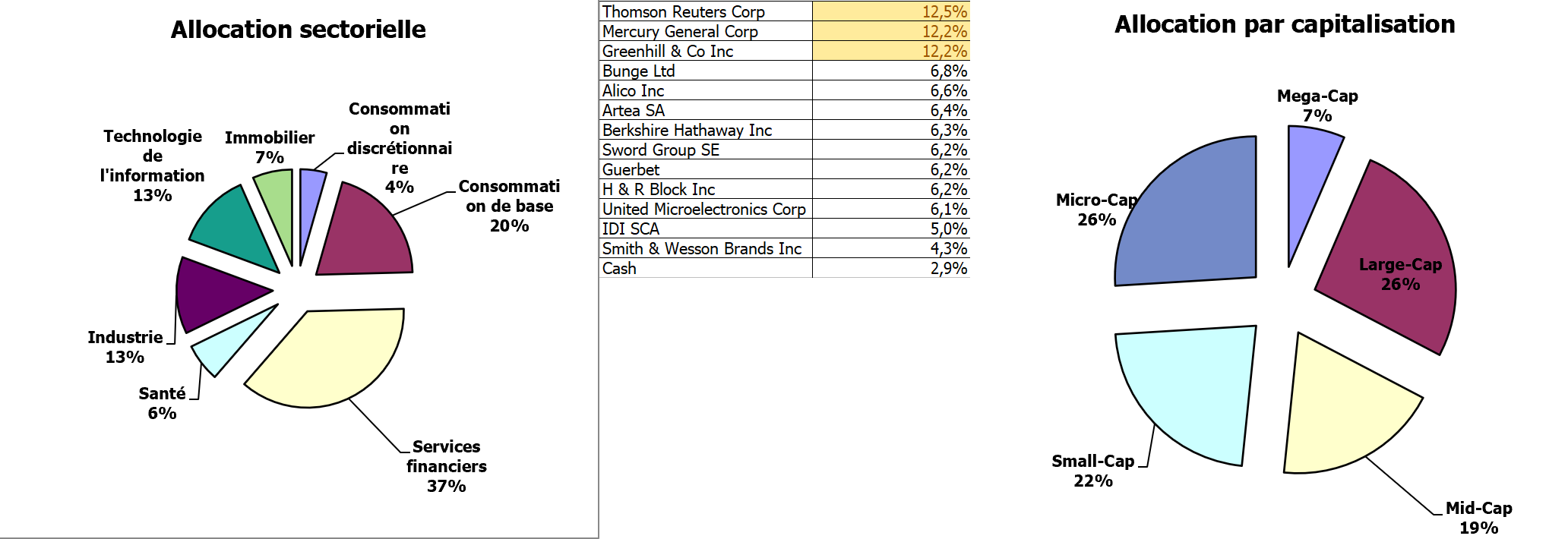

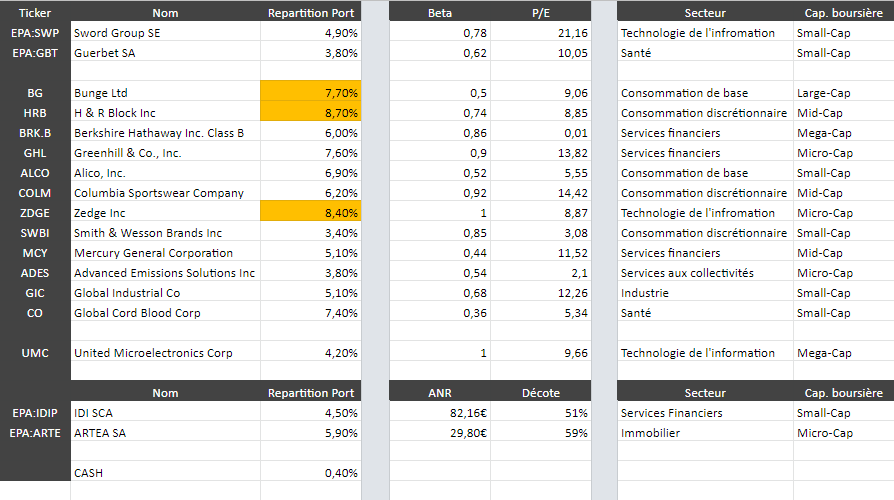

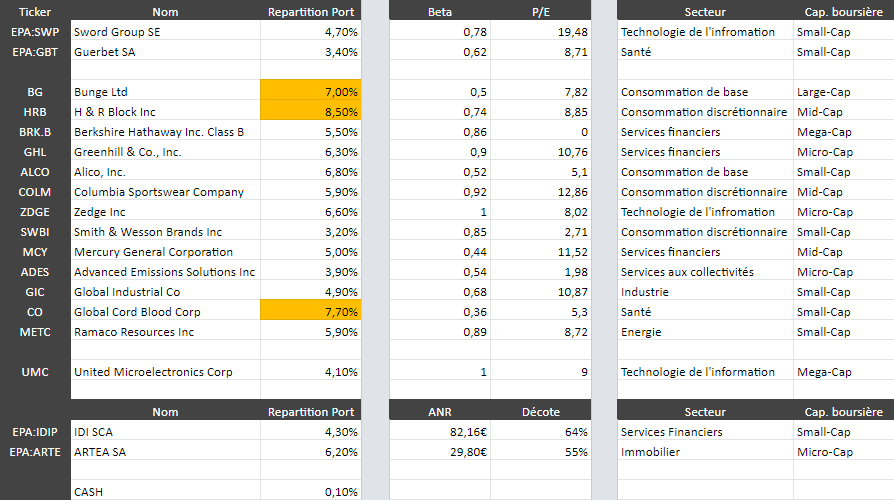

Donc avant toute chose, ma stratégie d’investissement se base sur plusieurs facteurs :

- Faible Bêta (entre 0 et 1)

- PER < 20

- Management actionnaire, ou actionnaire de référence

- Rendement

- Valeur intrinsèque estimé inférieur au prix d’achat (calcul via EPS (BNA) et marge de sécurité de 50%)

- Croissance des EPS supérieur a 10% sur les 5 dernières années.

Au niveau capitalisation, pas de préférence, bien que la plupart des actions rentrant dans ces critères soient des small, micro cap.

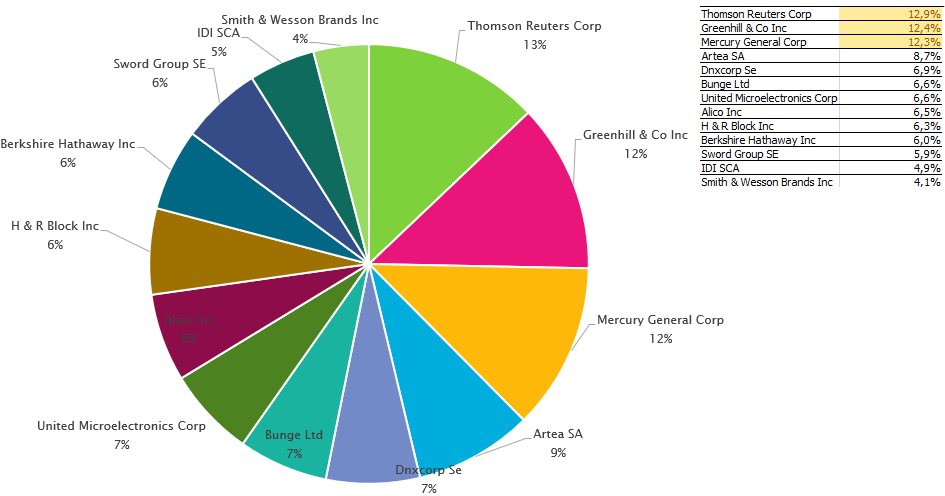

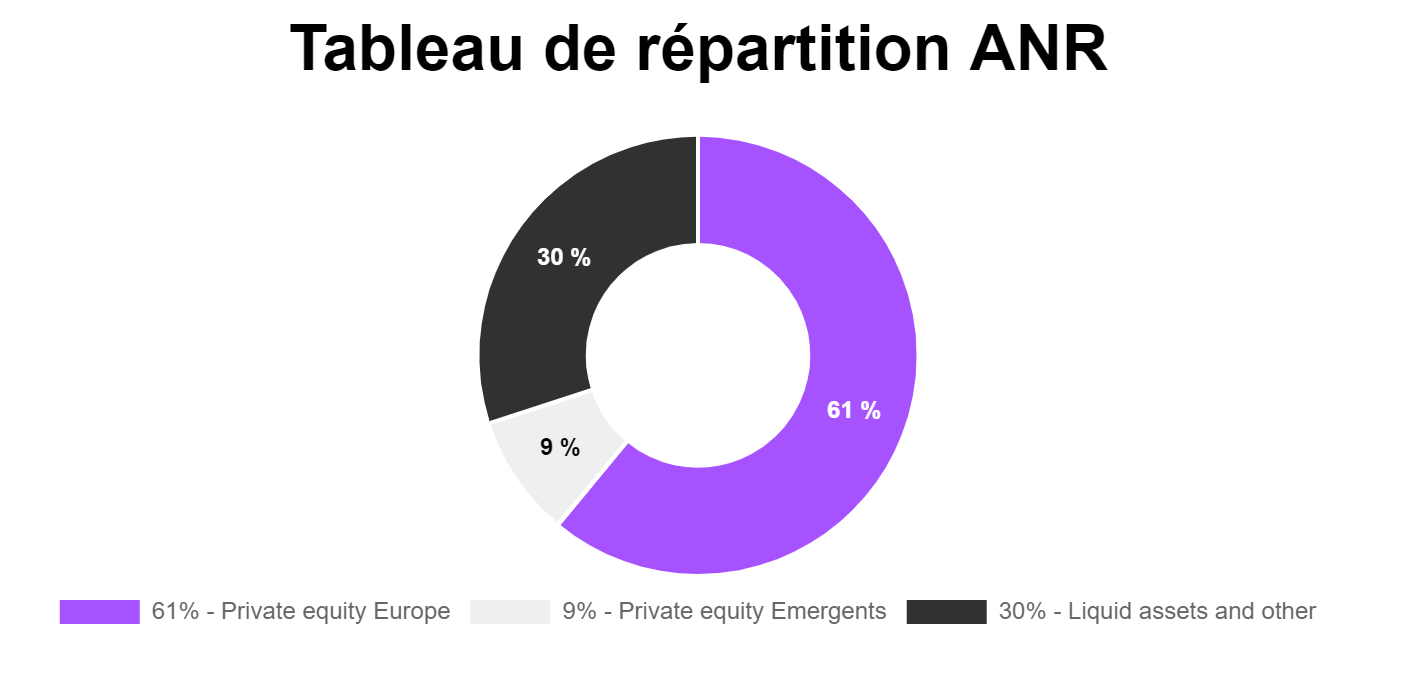

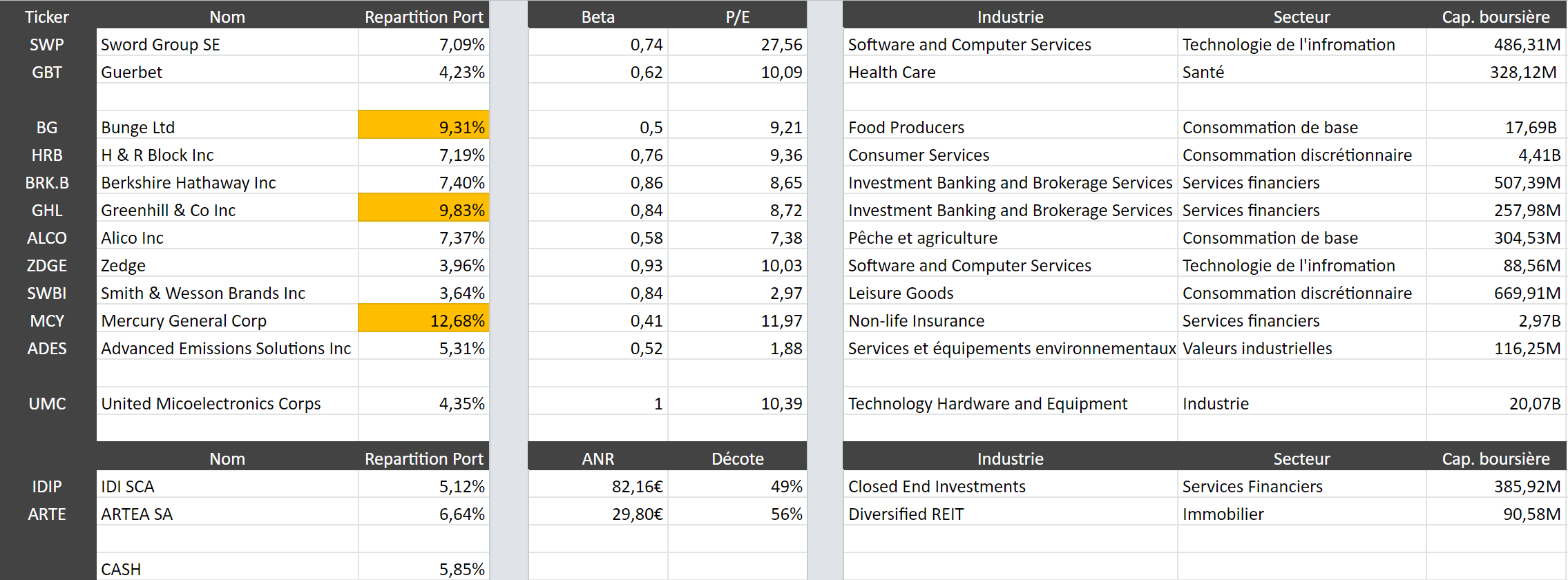

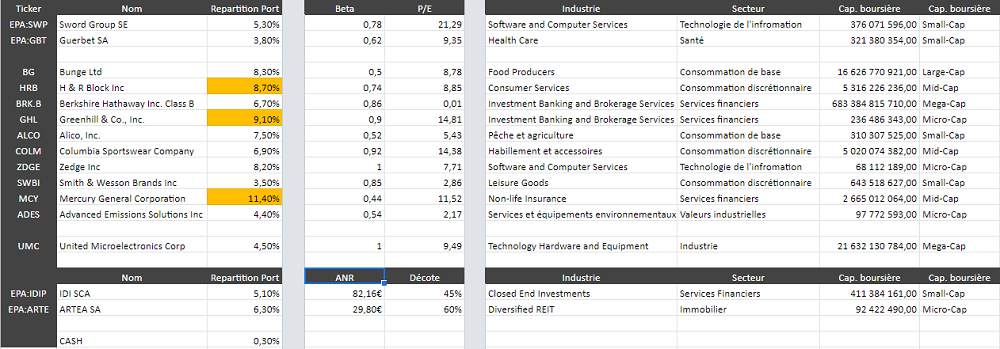

Je vous joins une copie de mon portefeuille en fonction des répartitions de chaque action ainsi que d’un tableau récapitulant les informations "essentiels" de ces mêmes actions.

Les entreprises comme IDI ou Artea n’ont pas une décote évalué selon la méthode EPS mais fixé avec leur ANR.

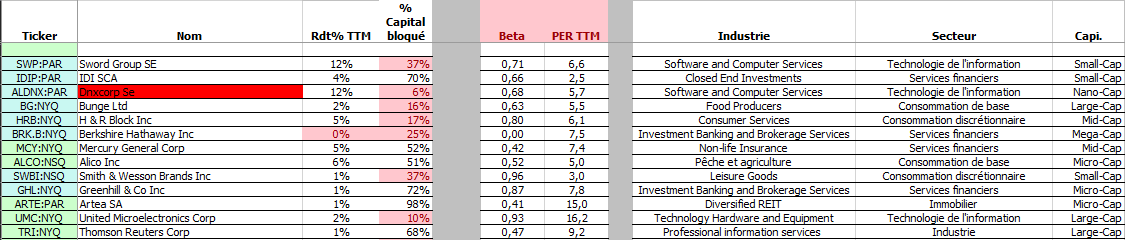

ANR IDI au 18/11/2021 : 76,71€

ANR Artea au 28/10/2021 : 29,8€

_______________________________________________________________________

Une première entreprise a été abordée, il s’agit de Smith & Wesson directement dans la section action du forum (car rédigé avant ce post).

Smith & Wesson : fabricant américain d’armes à feu

Le reste viendra par la suite sous ce post, au fur et a mesure de l’évolution du portefeuille que j’essayerai de poster régulièrement.

Dernière modification par Coke (06/12/2021 23h16)

Mots-clés : beta, faible per, original, portefeuille, small, usa, value

![]() Hors ligne

Hors ligne

1 #2 17/12/2021 20h05

1 #2 17/12/2021 20h05

- Coke

- Membre (2019)

- Réputation : 40

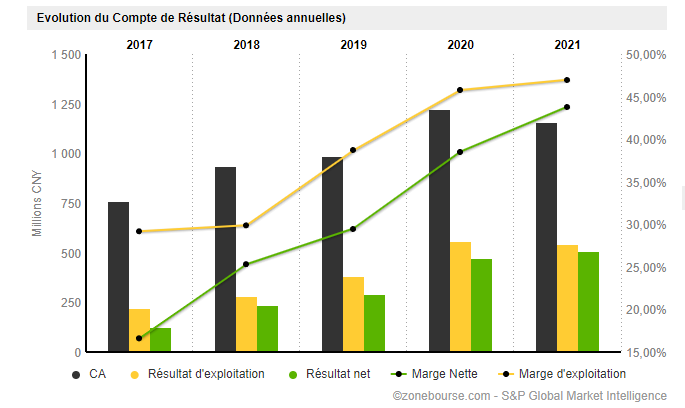

I.D.I, ISIN FR 0000051393, Euronext Paris compartiment B, code IDIP.

site web a écrit :

Pionnier du capital investissement en France, l’IDI investit ses fonds propres dans des PME et ETIs, valorisées de 10 à 150 millions d’euros et jusqu’à 250 millions d’euros dans le cas d’un co-investissement, pour des tickets compris entre 10 et 50 millions d’euros. Spécialistes du LBO et du capital-développement, nous disposons, grâce à notre structure d’investissement sous forme de société pérenne, d’une grande flexibilité pour accompagner en majoritaire ou minoritaire des entrepreneurs dans des projets ambitieux de croissance.

Prise de participation actuel de l’IDI :

- Talis Education, Education, 51% de détention du capital, 30M€ CA 2021

- DeeTech, Spach (prochaine fusion avec Colis Privée).

- Tucoenergie, GreenTech, 25% de détention du capital, 75M€ CA 2020

- Sarbacane, SaaS, 26% de détention du capital, 14M€ CA 2020

- VOIP Telecom, Télécom, 13% de détention du capital, 60M€ CA 2020

- CDS Groupe, Logiciel, 48% de détention du capital, 40M€ VA 2020

- Newlife, services aux indépendants, 50,5% de détention du capital, 196M€ CA 2020

- Formalian, formation métier du bien-être, 54,60% de détention du capital, 7,1M€ CA 2020

- Mister Menuiserie, e-commerce, 25% de détention du capital, 69M€ de CA 2020

- Point de Vue, Média, 35% de détention du capital, 21,7M€ de CA 2020

- Dubbing Brothers, Média, 36% de détention du capital, 67M€ CA 2020

- CFDP Assurances, Protection juridique, 16,35% de détention du capital, 71M€ CA 2020

- FCG Matériaux composites, 59,96% de détention du capital, 116M€ CA 2020

- Winncare, Médical, 90,51% de détention du capital, 76M€ CA 2020

- Fidinav, Maritime, 51% de détention du capital, 7,2M€ CA 2020

- Ateliers de France, Artisanat de luxe, 22% de détention du capital, 285M€ CA 2020

Nouvelle prise de participation 17/12/2021

- EKOsport, e-commerce, 30% de détention du capital, 80M€ CA 2020

Documentation de l’acquisition

Total : 17 entreprises pour 1 315M€.

Données financière :

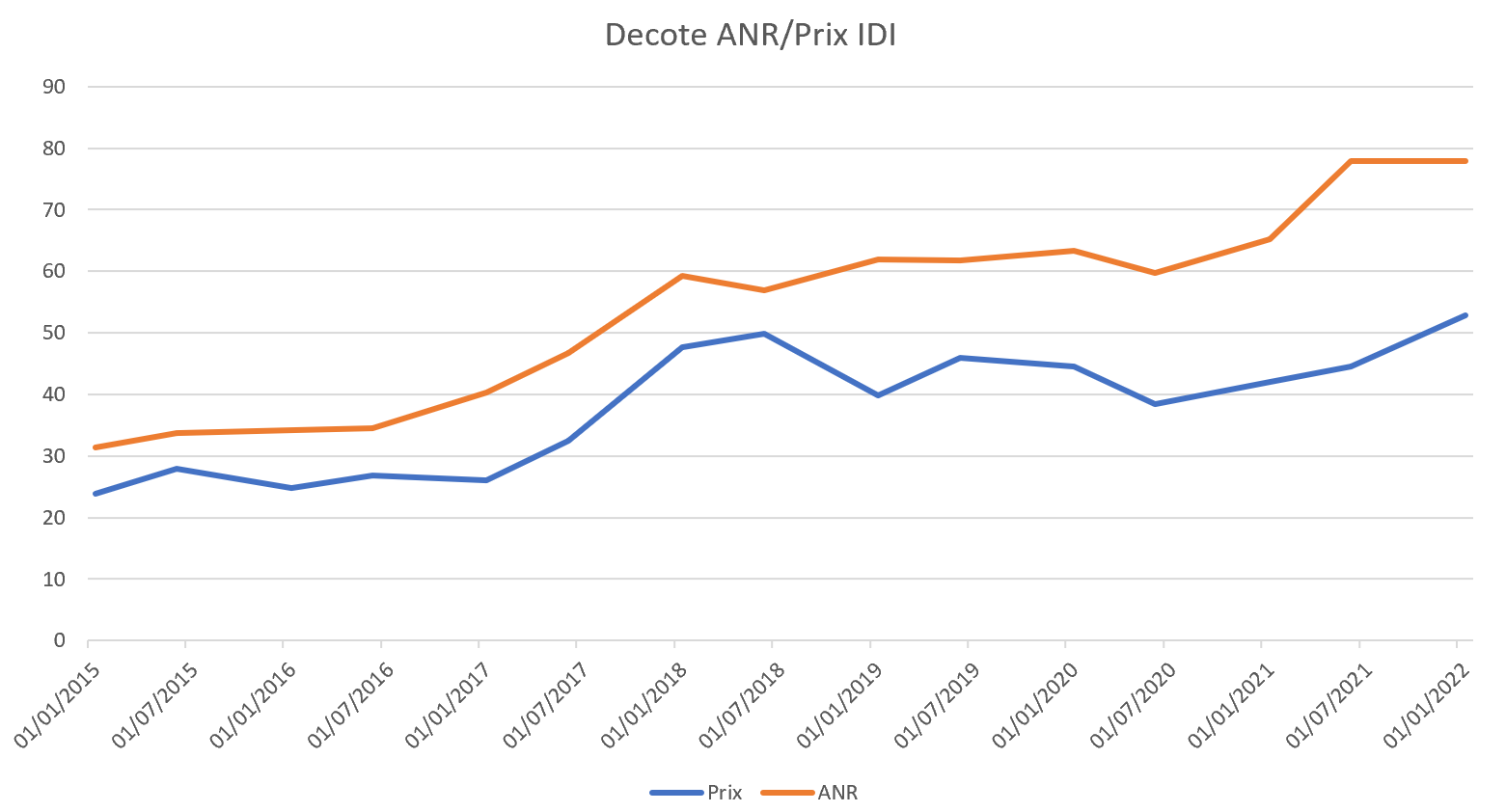

ANR actuel : 76,71€ soit une progression de 19,7% sur les 9 derniers mois au 18 novembre 2021.

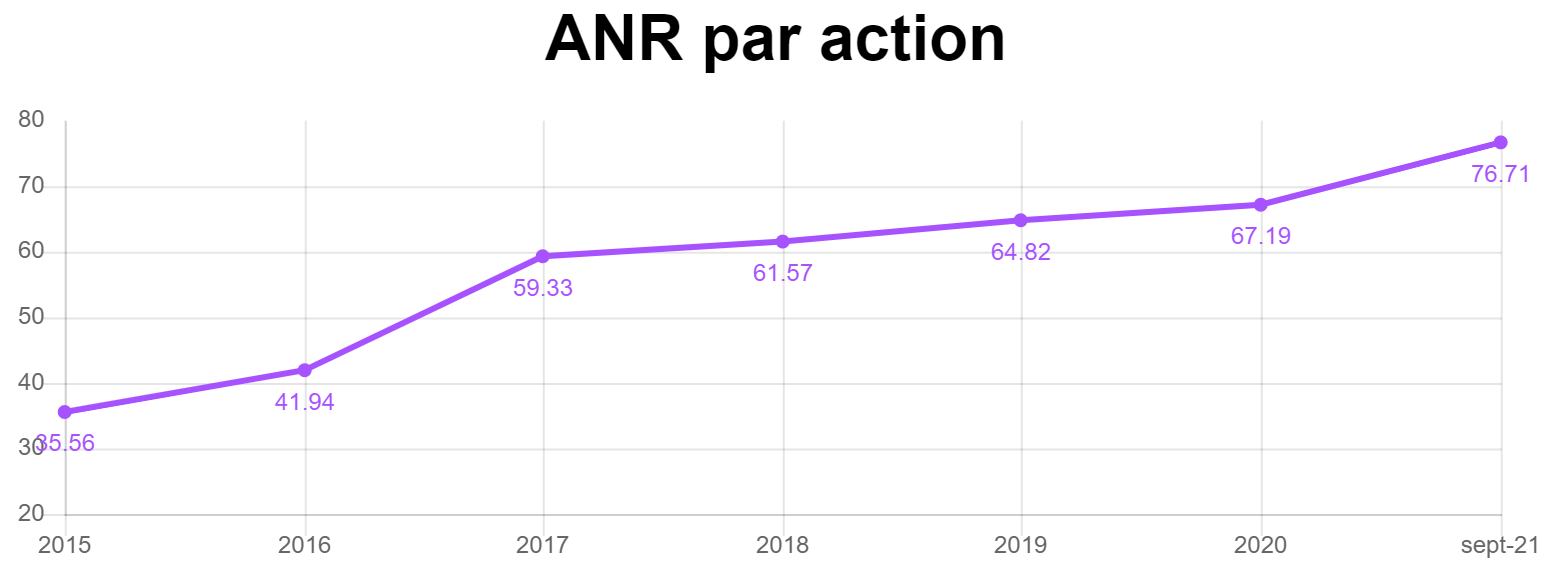

Répartition de l’ANR de l’IDI :

Capacité d’investissement de 166 millions d’euros a fin octobre 2021. Impacté avec la prise de participation récente dans EKOsport.

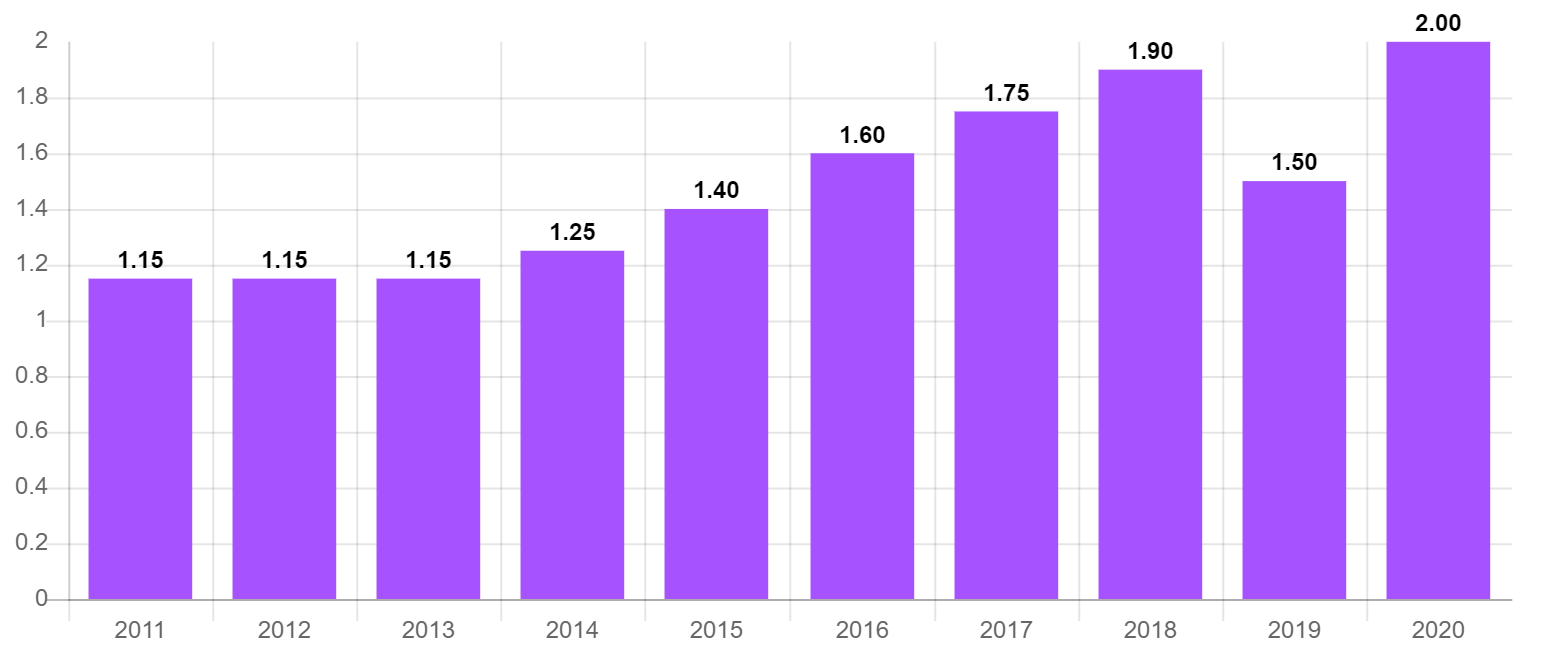

Dividende en croissance.

Depuis l’IPO en 1991, l’IDI délivre un TRI de 15% dividendes réinvesties soit un multiple de 66 en 30 ans.

Données sur l’action :

Le PDG de l’entreprise détient 67,8% de la société via la holding Ancelle et Associés SAS.

L’entreprise gére le niveau de liquidité de l’action via des achats/ventes pour alimenter le marché.

L’action est suivie par deux analystes (moins l’action est suivie, plus la surprise peut être belle). AlphaValue avec un objectif de 77,4€ (BUY), et Oddo avec un objectif à 62€ (Superformance). Analyse datant de septembre 2021 d’après le site de l’IDI.

_________________________________________________________________________________

Cours actuel : 51 eur, +21,8% en 2021.

Upside ANR : 50% sur le cours au 17/12/2021.

Ma participation est vouée à augmenter dans les futurs semaines.

Dernière modification par Coke (17/12/2021 22h06)

![]() Hors ligne

Hors ligne

#3 30/12/2021 13h30

- Coke

- Membre (2019)

- Réputation : 40

Ajout IDI:

Données depuis 2015 issues rapports financier disponible sur

Idi - Le Groupe IDI est un spécialiste du capital investissement via ses différentes entités : IDI et IDI Emerging Markets

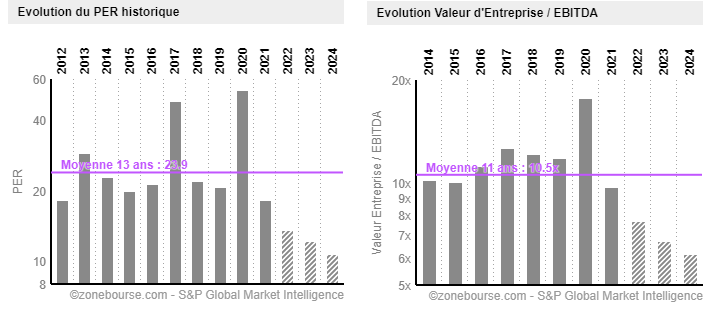

Décote moyenne depuis 2015 de 28%.

Décote actuel de 32% avec un prix d’action de 52,8€ et un ANR de 77,9€.

Croissance de 148% de l’ANR sur 6 ans. 122% pour l’action.

![]() Hors ligne

Hors ligne

#4 30/12/2021 14h11

- BulleBier

- Membre (2013)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Vivre rentier

Top 20 Actions/Bourse

Top 50 Crypto-actifs - Réputation : 415

Thompson Reuteurs est a PE anticipe de 44

https://www.zonebourse.com/cours/action … damentaux/

![]() Hors ligne

Hors ligne

#5 30/12/2021 14h58

- Coke

- Membre (2019)

- Réputation : 40

Oui, l’opportunité était au Q1 de TRI qui a explosé son RN et donc son BNA dilué avec la vente de Refinitiv a LSEG.

Il sera temps d’arbitrer sur 2022 en regardant bien sur les futurs publications de TRI qui reste une belle entreprise, de croissance certes lente, mais de revenus constant.

(J’ai 2-3 candidats dans la WatchList)

Un PE de 44 pour TRI revient a un PE dans la norme de son secteur si on regarde ses concurrents, mais bien supérieur a mes critères.

P/E GAAP (TTM)

IHS Markit 86.12

RELX PLC 34.05

Experian PLC 47.08

Enfin, payer une valeur avec un PE de 44 pour une croissance >10% ça reste chère payé pareil pour la plupart des entreprises dans ce secteur.

C’est une opportunité d’investissement que j’ai saisit avec un PE de 9.

![]() Hors ligne

Hors ligne

#6 01/01/2022 19h13

- Coke

- Membre (2019)

- Réputation : 40

Mise a jour début d’année 2022 :

- Nouvelle entrée : Guerbet

PER actuel : 15x

PER 2022/2023 (prévisionnel) : 13,4x / 11,2x

Valorisation actuelle inférieure aux actifs (actifs/nbraction : 75,08€ soit upside +100%)

Dette en baisse sur les années précédentes et qui devrait continuer dans le futur.

VE/EBITDA à 6,83x. En deçà des valorisations des concurrents.

Reprise de la croissance, sortie effet covid, avec l’expansion en cours sur le continent asiatique et la vente directe dans le pays en 2022. Objectif de doublement des ventes dans la région en 3-4 ans.

Lancement de "solution d’IA" au S1 2022, puis soumission dossier en Europe. A voir ce que cela peut donner, c’est le domaine que je comprends le moins dans l’activité mais si le digital marche c’est encore un potentiel accélérateur de la croissance de l’entreprise.

Pas de programme de rachat d’action, préfère se tourner vers des acquisitions/fusions d’après les commentaires de l’entreprise. A voir, si ce sont des acquisitions correctement ciblées et dans des montants raisonnables. Attention a la dipersification.

Présence d’un actionnaire majoritaire, une bonne politique RSE/ESG.

Nouveau CEO depuis 2020 qui est l’ancien Chief Commercial Officer de l’entreprise et un ancien du pôle santé de General Electric.

_____________________________________________________________________________

Pour 2022 :

- Volonté de renforcement fort dans IDI, doublement prévu de la ligne.

- Surveillance de plusieurs lignes, surtout des publications de celles-ci (ThomsonReuters, Guerbet…)

- Continuer a fouiller le marché pour trouver de quoi alimenter le portefeuille a long terme.

Dernière modification par Coke (01/01/2022 19h38)

![]() Hors ligne

Hors ligne

1

1  1 #7 02/02/2022 17h44

1 #7 02/02/2022 17h44

- Coke

- Membre (2019)

- Réputation : 40

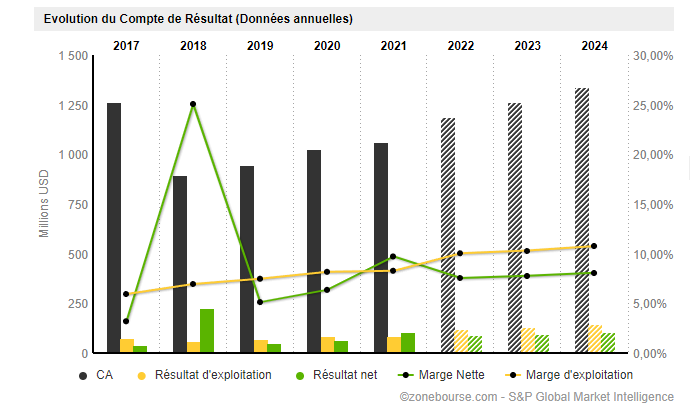

H&R Block (HRB.US)

H&R Block est spécialisé dans les prestations de services financiers spécialisés. Le CA par activité se répartit comme suit :

- prestations de services fiscaux (87%) : préparation des déclarations de revenus, vente de logiciels de gestion des impôts, etc. L’activité est assurée aux Etats-Unis, au Canada et en Australie ;

- autres (13%).

A fin avril 2019, la commercialisation des produits et services est assurée au travers de 11 086 bureaux implantés aux Etats-Unis (9 504), au Canada (1 166) et en Australie (466).

L’entreprise clôture ses comptes en Avril.

Pourquoi ? Car 87% de leur CA provient des préparations de déclaration de revenus. L’entreprise facilite la déclaration des particuliers pour l’administration fiscale aux US, Canada, Australie. C’est aussi pour cela que l’entreprise est en perte les ¾ de son année fiscale et que le dernier quadrimestre est celui qui fait l’essentiel du résultat.

Il faut donc limiter les pertes sur les 3 premiers quadrimestres pour augmenter le résultat annuel en plus du dernier rapport.

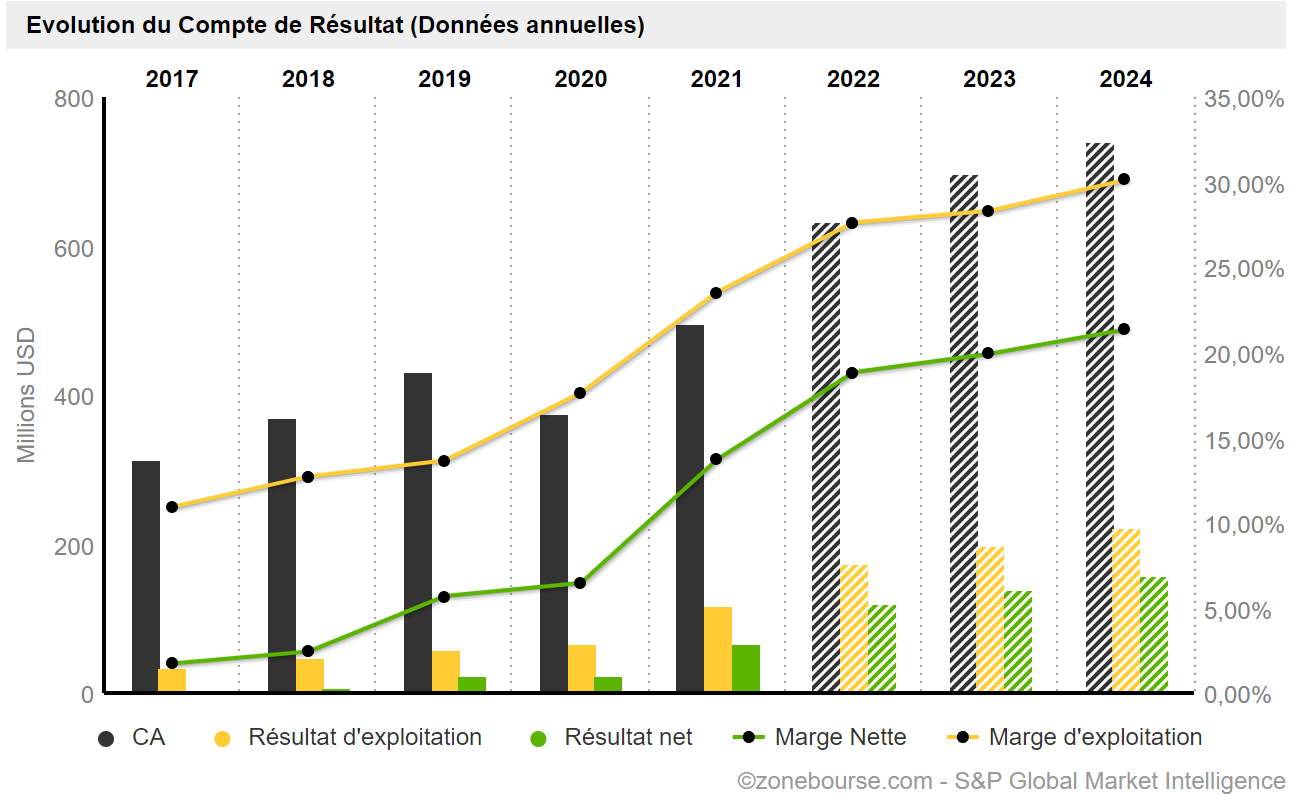

Analyse financière

CA en hausse de 18% sur 5 dernières années (2020 plus mauvaise années avec baisse du CA de -14,7%)

Marge d’exploitation stable au-dessus de 20% et marge nette a 12% en moyenne sur 5 ans.

P/E actuel faible a 7,46 quand le secteur est à 24,22 et que la moyenne sur 5 ans dépasse les 30.

PEG inférieur à 1

L’entreprise se paye 1,28x ses ventes.

La dette pèse 155x les capitaux propres pour l’exercice précédent.

Avantages / Inconvénients de l’entreprise

Avantages

- Revenues récurrents (l’administration fiscale et la simplicité, ça fait deux)

- Ratios de valorisation très faible en comparaison de l’historique et du secteur

- De très gros rachat d’actions (au dernier quadrimestre : 6.6millions de rachats en nombre au prix de 24,1$, 4% du flottant). Sur les trois dernières années : 646millions € de rachats.

- Dividende en hausse sur 10ans, payable tous les 4 mois.

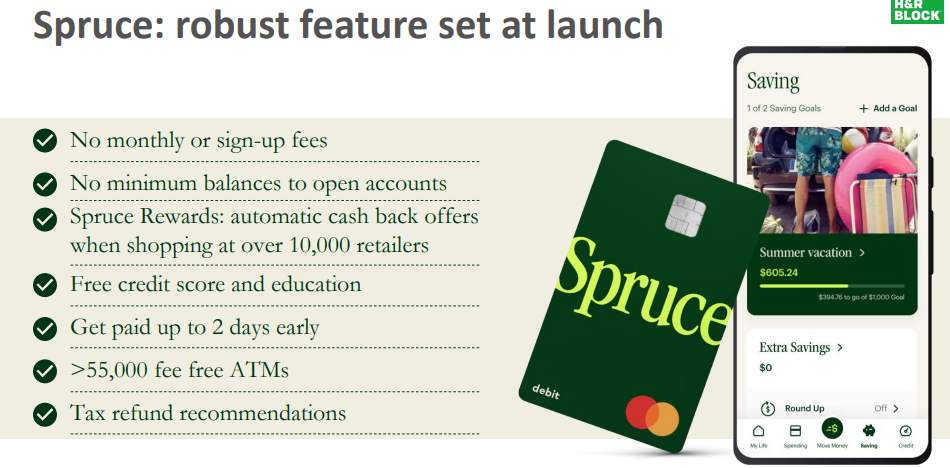

-Lancement dernièrement d’une plateforme mobile de banque en ligne, a voir ce que cela donne dans le futur.

https://www.sprucemoney.com/

Je ne suis pas un fin connaisseur des applis bancaire, mais en liant les simplifications de taxes (cœur de métier) et une appli bancaire, cela peut donner du bon. A voir si cela peut devenir rentable ou si c’est un gouffre (marketing, démarchage client…)

Inconvénients

- Peu de croissance sur le cœur de métier

- Forte proportion des institutionnels au capital

- une dette importante, mais stable.

- peu d’achat en propre du management, peu engagé dans le capital.

_____________________________________________________________________________

L’entreprise a établit l’année dernière un plan a horizon 2025. Le plan a été confirmé lors du dernier reporting en février 2022.

Une croissance de l’ordre de 3% à 6% est proposé en objectif. L’entreprise maintient une politique de redistribution aux actionnaires en faisant évoluer le dividende et en continuant le programme de rachat d’action.

Une économie de $150 millions sur les coûts est ciblé pour 2025 afin de redéployer aux mieux ses fonds.

L’entreprise garde pour objectif majeur le contrôle de sa dette et de sa capité de financement.

*Au 02/02/2022, H&R Block représente 6,1% de mon portefeuille.

![]() Hors ligne

Hors ligne

#8 14/02/2022 21h13

- Coke

- Membre (2019)

- Réputation : 40

Aparté questionnement !

Bonjour,

Post particulier qui traite d’une société non présente dans le portefeuille, mais forte intéressante, sont je me questionne sur une possible entrée futur.

Gravity Co Ltd, (GRVY) Nasdaq

- Société de croissance dans le domaine du jeu vidéo basé en Corée du Sud, exploitant la franchise Ragnarok.

- Faible valorisation actuel, avec un PE < 10x, pas de dette, Capi/CA 1,2x.

- Dernier résultat de l’entreprise : Q4 2021 en baisse comparé au Q4 2020.

- Résultat 2021 estimé à 350 millions $ (350M$ 2020), profit de 81 millions $ (52M$ 2020)

- Trésorerie de 210 millions $ (150M$ 2020)

- Actionnaire de ref : GungHo Online Entertainment

- Institutionnel à 8%

- Pas de suivie d’analyste

- Licence exclusive jeu jusqu’en 2033.

- Pas de prévision pour l’exercice a venir

- Une com réduite à l’essentiel de la réglementation de la SEC

- Q4 en baisse après un Q3 déjà en retrait.

______________

Financièrement parlant, c’est une très bonne affaire au prix actuel, avec des ratios faibles, une trésorerie importante >50% du cap market.

Problématique : Pas de prévisionnel, pas de suivi d’analyste pour avoir une estimation (même si elles sont souvent a coter de la plaque), un momentum affreux ces derniers mois.

Si d’autres personnes ont plus d’informations sur cette société, j’en serai ravi.

![]() Hors ligne

Hors ligne

#9 14/02/2022 21h24

- Yumeria

- Membre (2020)

- Réputation : 64

Bonjour Coke,

J’ai eu les mêmes questions, mais étant un peu trop joueur encore je me suis dis : Allons y c’est pas cher, qu’ai je à craindre ? Mettons un ticket dessus ça va bien se passer ….

Et bim today un magnifique -27.71%. Petit ralentissement des ventes en Asie, ça pardonne pas.

Après il me semble que même après ce ralentissement le titre reste pas cher, mais il doit bien y avoir une information quelque part qui explique pourquoi malgré la valorisation attractive, le titre n’est pas une bonne affaire.

![]() Hors ligne

Hors ligne

#10 14/02/2022 21h39

- Coke

- Membre (2019)

- Réputation : 40

A vrais dire, je suivait déjà le titre sur les 100$, mais retournement tech+asie+les 2 derniers reporting en baisse, ça fait vite un -50%.

Je n’ai pas vraiment trouvé d’article incitant à la méfiance sur le titre, par contre dans le sens inverse il y en a plein.

Pour un investissement TLT comme je pratique, il serai opportun de constituer une petite ligne, mais je préfère creuser encore le dossier comme par exemple en sollicitant le forum ici

Dans le futur :

- Export de la franchise à l’international, USA/Canada récemment, un pays asiatique (philippine) prochainement

- Développement en dehors de cette franchise ?

De base, je voulais présenter aujourd’hui l’entreprise Zedge (ZDGE / US) où j’ai initié une petite position récemment, mais le reporting suivit de la baisse de GRVY m’a initié à en parler.

![]() Hors ligne

Hors ligne

#11 03/04/2022 17h05

- Coke

- Membre (2019)

- Réputation : 40

Zedge (ZDGE:US)

ZoneBourse a écrit :

Zedge, Inc. propose une plateforme de publication numérique. La société propose une application de personnalisation mobile destinée aux consommateurs, appelée Zedge. Zedge offre un catalogue facile, divertissant et diversifié de fonds d’écran, de fonds d’écran vidéo, de sonneries, de sons de notification sur Android et de fonds d’écran, de fonds d’écran vidéo et de sonneries sur iOS. Le Zedge Premium est sa place de marché dans l’application Zedge où les créateurs et les marques peuvent commercialiser, distribuer et vendre le contenu numérique à ses utilisateurs. L’application Zedge de la société est une plateforme distribuée qui comprend à la fois des technologies open source et des technologies centrées sur la gestion et la découverte de contenus, le développement de sites Web et d’applications, l’exploration et l’analyse de données, l’apprentissage profond, la compatibilité des contenus et des appareils mobiles, la publicité et le reporting. L’application de la société est disponible dans le Google Play store et l’App store.

Au commencement d’une simple application proposant des wallpapers/sonneries pour les smartphones, l’entreprise Zedge s’est diversifié autant dans ses activités (qui restent tout de même dans le numérique) que dans ses sources de revenus.

Aujourd’hui Zedge s’articule autour de quatre applications :

- Zedge Ringtones and Wallpapers : L’application originale de l’entreprise, leader dans son marché.

- Zedge Premium : Une place de marché pour les artistes avec la possibilité de vendre leurs œuvres. Diversification de l’application dans les NFT en cours.

- Emojipedia : récente acquisition du site leader sur le référencement des emoji

- Shortz : Application en Beta pour surfer sur le succès des vidéos courtes de type Tiktok, Youtube Short…

L’entreprise tire ses revenus principalement de deux façons différentes :

- Les pubs

- Les souscriptions/abonnements.

Au niveau de la cotation de l’entreprise en bourse.

Zedge est coté sur le marché américain avec le code ZDGE.

Actuellement, il y a 14 400 050 actions sur le marché.

La famille Jonas avec Michael Jonas et Howard Jonas, respectivement Executive Chairman et Chairman, possède 13,3% des actions de l’entreprise.

Les salariés sont aussi intéressés par le sort de l’entreprise en bourse en possédant 3,8% des parts de la société et 2,1% de l’entreprise pour le management.

Le prix actuel d’une action de l’entreprise est de 6,17 USD au 03/04/2022 avec une IPO à 4.5$ en mai 2016.

Les finances de l’entreprise :

données 2021

CA : 19,6M$ en augmentation de 106% sur 2020

La marge d’exploitation ressort à 39,9% sur l’année

Le résultat net de l’entreprise est en 2021 profitable avec un RN de 8,2M$

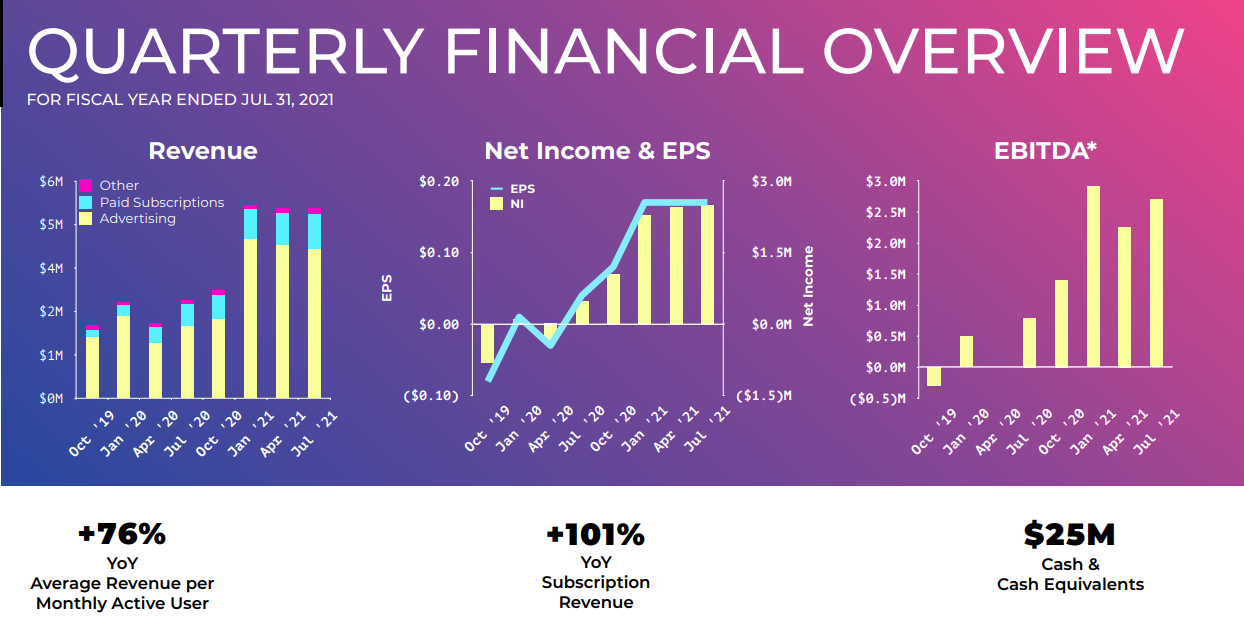

L’entreprise enregistre une hausse de 76% des revenus émettant des utilisateurs actifs par mois ainsi qu’une hausse de 101% des revenus des abonnements, ce qui valide pour le moment leur stratégie de positionnement vers les applications avec souscriptions.

Au 31 juillet 2021.

données 2022

Pour l’année 2022, le Q2 est un exercice record comme le Q1 précédent.

CA : 6,9M$ en hausse de 30%. Le CA de 2022 est déjà en hausse de +40% sur les deux Q de 2021.

La marge d’exploitation ressort à 44,9% sur le trimestre. 44% sur les 2Q2022

Le RN ressort à 2,3M$, avec un premier semestre à 4,4M$ en hausse de 31,8% en comparatif de 2021.

L’entreprise confirme que son modèle actuel et sa dynamique sont rentables.

Hausse des utilisateurs de 2,5%, hausse des installations d’application de +12% et hausse des abonnements de 7,2%.

Au 31 Janvier 2022, l’entreprise Zedge dispose d’une trésorerie de 30M de dollars.

L’entreprise n’est pas endettée à cette date ( a noter une dette envers les anciens propriétaires de l’application Emojipedia, acheté l’année précédente).

Ratios financier :

Avec des revenus en hausse, une profitabilité prouvée sur deux exercices, une entreprise tech américaine, les NFT, la valorisation de l’entreprise devrait être très haute :

Ce n’est pas le cas…

Le P/E de ZDGE est de 10,06x, en PE en 2023 estimé à seulement 11x.

Actuellement le secteur dispose d’un P/E moyen de 16,29x.

L’EV/EBITDA est actuellement de 5,26x, avec un secteur à 11,56x.

Avec un EV/EBITDA conforme à son secteur la valeur d’une action de l’entreprise ZEDGE devrait être de 13,57$.

L’entreprise est peu suivie par les analystes, avec seulement 1 analyste néanmoins à l’achat avec une cible de 16$ par action.

Objectifs 2022 de l’entreprise :

L’entreprise met à disposition de ses actionnaires la liste de ses objectifs pour les années à venir.

Pour 2022, l’entreprise table sur :

- Une croissance du CA de 25% à 30%. Actuellement et sur le premier semestre, l’entreprise ressort une croissance supérieure à ses objectifs.

- Une continuité dans l’obtention de cashflow positive, de l’augmention de ses utilisateurs actifs, augmenter les abonnements.

Des objectifs en bonne voie actuellement.

Infos en +

Concernant la dernière application de ZEDGE, Shortz, le secteur de ce type de média est très actif.

Récemment, l’entreprise Naver a acquis l’application Radish pour 440M$ et la firme KaKao a racheté Wattpad pour 600M$.

La capitalisation boursière actuelle de l’entièreté de l’entreprise Zedge est de 88,85M de dollars.

Si l’on ne devait valoriser l’entreprise qu’en prenant en compte l’application Shortz, que l’on valorise à la fourchette basse de 400M$, cela donne un prix par action de : 30$

Conclusion :

Entreprise tech américaine sous les radars, avec un management impliqué dans les performances boursière de l’entreprise.

Une valorisation extrêmement basse qui pâtit de la remontée des taux de la FED et de la mauvaise passe des entreprises tech de croissance dans le contexte actuel.

Actionnaire, et si la valorisation reste stable dans les mois a venir, avec toujours des trimestres records et profitable alors mon investissement se verra multiplié.

![]() Hors ligne

Hors ligne

#12 18/04/2022 12h57

- Coke

- Membre (2019)

- Réputation : 40

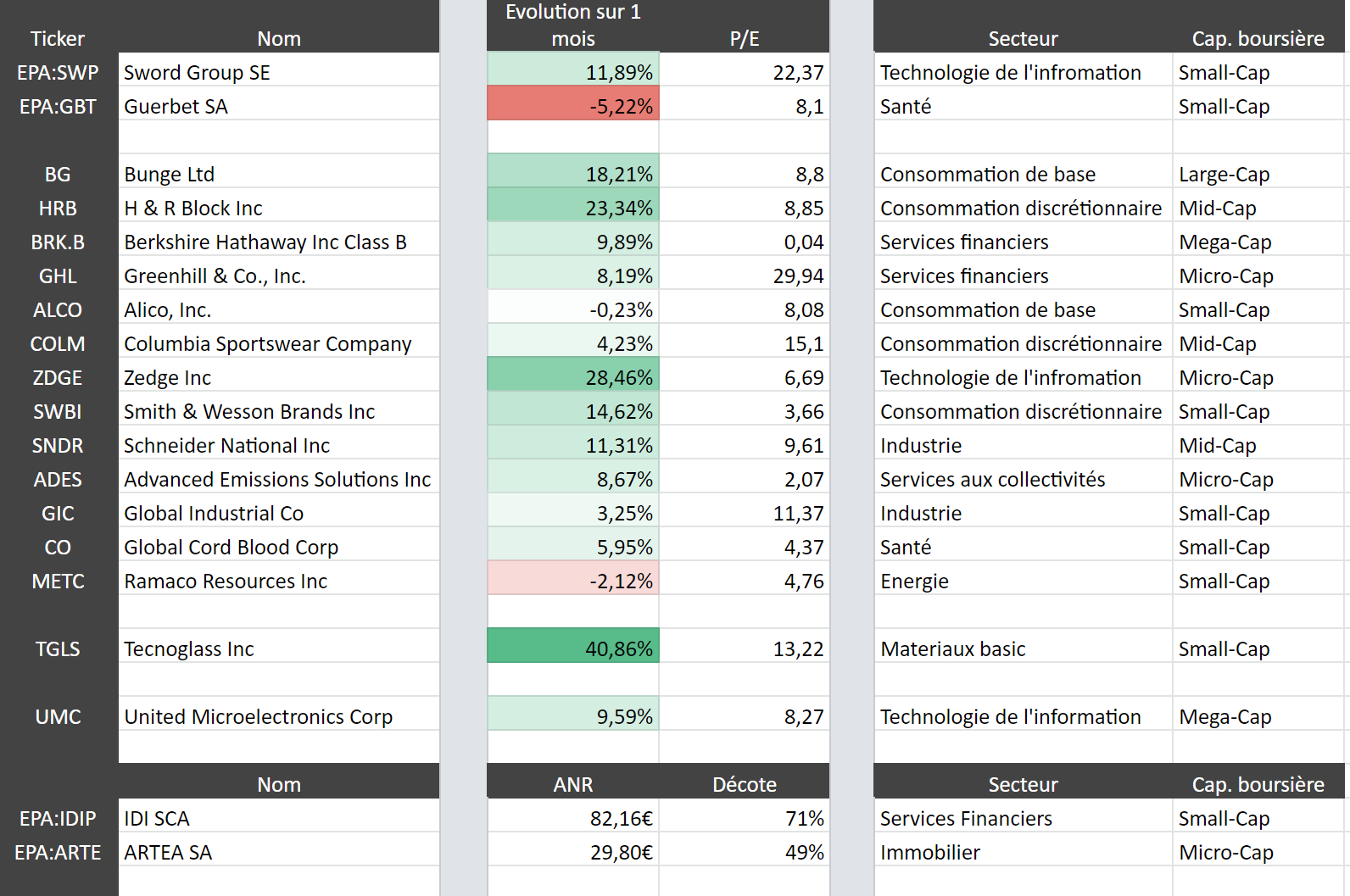

Mise à Jour Portefeuille.

Derniers mouvements :

- Achat d’ADES (Un post explicatif de l’entreprise ferra suite)

- Achat de Zedge (post explicatif : post 11)

A noter : Berkshire Hathaway Inc est le premier bagger du portefeuille actuel (Novacyt avait été un 3-bagger mais vendu donc plus dans le portefeuille actuel.)

Dernière modification par Coke (18/04/2022 16h55)

![]() Hors ligne

Hors ligne

#13 14/05/2022 12h17

- Coke

- Membre (2019)

- Réputation : 40

Maj portefeuille : Nouvelle position - Columbia Sportswear Co.

Derniers mouvements :

- Achat de Columbia Sportswear Co.

Columbia Sportswear Co (COLM:US)

ZoneBourse a écrit :

Columbia Sportswear Company s’occupe de la conception, de l’approvisionnement, de la commercialisation et de la distribution de vêtements, de chaussures, d’accessoires et de produits d’équipement de plein air, actifs et de style de vie quotidien. La société opère par le biais de quatre segments géographiques : les États-Unis (U.S.), l’Amérique latine et l’Asie-Pacifique (LAAP), l’Europe, le Moyen-Orient et l’Afrique (EMEA), et le Canada. Les marques de la société comprennent Columbia, SOREL, Mountain Hard Wear et prAna. La marque Columbia est connue pour ses vêtements, chaussures, accessoires et équipements de plein air authentiques et de grande valeur, conçus de manière fonctionnelle et adaptés à toutes les saisons, activités et lieux. La marque SOREL propose des chaussures et des accessoires durables et design, principalement aux femmes avisées à la pointe de la mode, ainsi qu’aux hommes et aux jeunes consommateurs. La marque Mountain Hard Wear propose des vêtements, des accessoires et des équipements conçus pour répondre aux besoins de haute performance des amateurs d’escalade et pour satisfaire le style de vie quotidien des grimpeurs.

Wikipedia a écrit :

La marque a recours au recyclage et à des teintures spéciales pour réaliser des économies d’eau, ses doudounes utilisant du duvet d’oie sont désormais certifiées R.D.S (Responsible Down Standard, utilisant uniquement du duvet d’oie non plumées à vif et non gavées).

L’entreprise s’est engagée à rendre accessible l’eau potable à des communautés locales au Vietnam et est aussi donatrice régulière à plus de 450 ONG traitant de l’environnement et de l’éthique à travers le monde.

Au niveau de la cotation de l’entreprise en bourse.

Columbia est cotée sur le Nasdaq sous le sigle : COLM

Il y a actuellement sur le marché 62 868 818 actions

La famille fondatrice de l’entreprise contrôle aujourd’hui 45,77% de l’entreprise avec :

- 36.5% ou 23 546 362 actions pour le CEO Tim Boyle

- 5.07% ou 3 270 396 actions pour Sarah Bany, ancienne membre du board

- 4.20% ou 2 706 353 actions pour Joseph Boyle, actuel VP et sans doute futur CEO

Le prix actuel d’une action de l’entreprise est de 79,85 USD au 14/05/2022 avec une IPO à 18$ (8$ avec les split) en mars/avril 1998.

Les finances de l’entreprise :

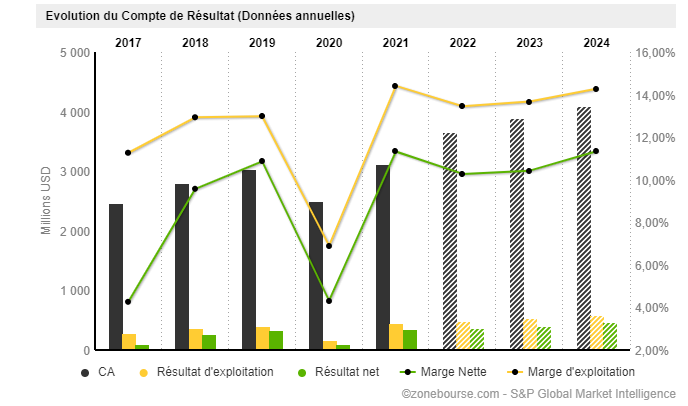

Le CA 2021 s’établit à 3,126 milliards de dollars, en hausse de 24.9% sur 2020 (impacté du covid) et de 2.76% par rapport à 2019.

La marge brut est forte et dans la moyenne du secteur à 51.20%. On note tout de même une hausse de la marge pour la période post covid mais qui tend a se maintenir sur les années futurs.

Le RN s’établit a 354 millions de dollars, en hausse de 227% sur 2020 et de 7.27% sur 2019.

La marge nette est de 11%, dans la moyenne du secteur.

Le BNA ainsi que le dividende est en croissance depuis des années si l’on excepte la période 2020.

L’entreprise dispose d’une forte trésorerie de 859 millions de dollars en 2021, se qui permet l’augmentation du dividende et des rachats d’actions.

Les FP sont en hausse constante, avec une ROE de 18.5%

Le ROA est de 12%.

Ratios financier :

P/E actuel : 14.43 / 31.92 en moyenne sur 5 ans

EV/EBITDA : 8.01 / 8.9 pour le secteur et 15.35 en moyenne sur 5 ans.

Premier trimestre 2022 :

Les ventes nettes ont augmenté de 22 % pour atteindre un record de 761,5 millions de dollars, par rapport au premier trimestre 2021.

Le bénéfice d’exploitation a augmenté de 19% pour atteindre 83,7 millions de dollars, soit 11,0% des ventes nettes, par rapport au bénéfice d’exploitation du premier trimestre 2021 de 70,5 millions de dollars, soit 11,3% des ventes nettes.

Le bénéfice dilué par action a augmenté de 23 % pour atteindre 1,03 $, contre un bénéfice dilué par action de 0,84 $ au premier trimestre 2021.

La Société a racheté 217,3 millions de dollars d’actions ordinaires au cours du premier trimestre.

Le 22 avril 2022, le conseil d’administration a approuvé une augmentation de 500 millions de dollars de l’autorisation de rachat d’action de la Société.

Objectifs 2022 de l’entreprise :

A la dernière publication, du premier trimestre 2022, l’entreprise a relevée sa guidance pour 2022 :

- Ventes nettes de 3,63 à 3,69 milliards de dollars (inchangé) représentant une croissance des ventes nettes de 16 à 18 % (inchangé) par rapport à 2021.

- Bénéfice d’exploitation de 477 à 502 millions de dollars (avant 472 à 498 millions de dollars), représentant une marge d’exploitation de 13,2 à 13,6 % (avant 13,0 à 13,5 %).

- Bénéfice dilué par action de 5,70 $ à 6,00 $ (avant 5,50 $ à 5,80 $).

Conclusion :

Entreprise famille très bien gérée au niveau de son bilan et de ses comptes en général.

Valorisation qui est devenue très intéressante avec les années et la croissance des ventes ainsi que des bénéfices.

La croissance devrait se poursuivre comme on peut le voir sur le début 2022.

Nous sommes sur une entreprise qui fabrique des vêtements assez haut de gamme sans être dans le "luxe" ainsi que des vêtements technique pour le sport. Secteur porteur ses dernières années. Peut être une OPA d’un géant du secteur pour jouer une diversification ?

Le management aligne ses intérêts avec celui des actionnaires.

![]() Hors ligne

Hors ligne

1 #14 04/06/2022 09h45

1 #14 04/06/2022 09h45

- Coke

- Membre (2019)

- Réputation : 40

Maj portefeuille : Nouvelles positions -

Achats :

Global Cord Blood Corp

Global Industrial Co

Allégement :

Mercury General Corp

Global Cord Blood Corp

Secteur : Santé, Medical Equipment and Services

Ratio :

P/E : 4.23x (secteur : 27.54x)

PEG : 0.44

P/B : 0.46x

Fair value (voir post 1 méthode ) : 9.75$ (+65%)

Trésorerie : 911 millions $

Capitalisation : 320 millions $

Problématique actuel : Le board enclin a faire des acquisitions douteuse, d’où la violente chute récente du cours qui a permis mon entrée.

Actionnaire principal fort qui veille aux intérêts des minoritaires.

Global Industrial Co

Secteur : industrie, négoce

Ratio :

P/E : 15.63x (secteur : 19.39x)

PEG : 0.38

Fair value (voir post 1 méthode ) : 77.12$ (+54%)

Actionnariat principal fort, 20% de flottant. Famille Leeds possède 80% des parts de l’entreprise.

![]() Hors ligne

Hors ligne

#15 04/06/2022 11h03

- doubletrouble

- Membre (2016)

Top 50 Année 2024

Top 20 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 10 Vivre rentier

Top 10 Actions/Bourse

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif

- Réputation : 1167

Hall of Fame

Hall of Fame

“INTJ”

@Coke : C’est marrant que vous soyez rentré sur Global Cord Blood, c’est une boîte qui m’avait intrigué et que j’avais étudié il y a un an ou deux il me semble. J’avais finalement décidé de rester à l’écart à cause de la structure d’entreprise et du management dont les intérêts n’étaient pas vraiment alignés avec les minoritaires.

Dans le même genre, j’avais trouvé Vita 34 en Allemagne et Cryo-Cell International aux US. Vita 34 ne me semble pas un dossier très attractif mais Cryo-Cell est en train d’utiliser le cashflow récurrent que procure l’activité de banque de sang de cordon pour se convertir en cliniciens, ce qui pourrait être un catalyseur intéressant. Les thérapies utilisant les cellules souches sont prometteuses et grâce à leur partenariat avec Duke ils sont bien placés pour en profiter. A surveiller ?

✯ Mangia bene, caca forte, e non aver paura della morte.

![]() Hors ligne

Hors ligne

#16 04/06/2022 11h43

- Coke

- Membre (2019)

- Réputation : 40

C’est une entreprise que je regarde depuis longtemps et j’avais les même craintes sur le management qui sont finalement avérés avec ce qui se passe actuellement.

Mais Blue Ocean (premier actionnaire 65%) fait du bon travail de contrôle du management, avec un fort travail dans l’intérêt des minoritaires (dans leurs intérêts aussi).

Et puis le cours est vraiment massacré, je ne sais pas si il remontera à CT même si j’ai déjà une PV de 33%, mais comme je vise du TLT je ne me fais pas de soucis.

Après CO est exposé au marché Chinois, donc une petite crainte en plus, disons que c’est un dossier avec certains points moyen mais qui ne fait pas peser un grand risque à mon PTF. La position est bien calibrée je trouve.

Pour CRYO-CELL INTERNATIONAL, INC. (CCEL), je trouve, même si les projets futurs peuvent être un très bon catalyseur, la valeur chère, instable dans les résultats et qui n’a pas la même croissance que CO, mais effectivement, dans le futurs c’est à regarder.

![]() Hors ligne

Hors ligne

#17 19/06/2022 18h06

- Coke

- Membre (2019)

- Réputation : 40

Maj portefeuille : Nouvelles positions -

Achats :

Ramaco Ressources

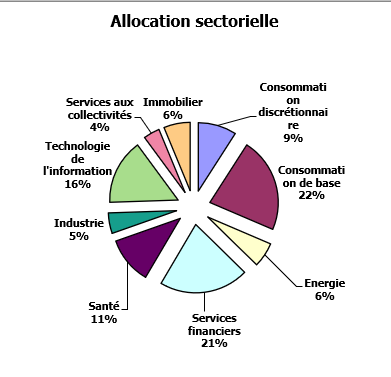

Répartition sectorielle

Idée investissement derrière Ramaco Ressources :

- Diversification et ouverture de ligne sur le secteur de l’Energie

- Ramaco est en retard de valorisation comparé a son secteur.

- L’entreprise devrait connaitre une année 2022 et 2023 record.

- le cours du Coke/Coal est proche de ses sommets et je ne vois pas de catalyseur de baisse à MT.

----------------------------------------------

J’ai encore au moins 6 entreprises en watchlist respectant mes critères de sélection, mais plus le marché baisse, plus il y a d’opportunité. Je ne souhaite pas avoir un portefeuille de plus d’une trentaine d’entreprises pour ne pas sur-diversifié le ptf mais aussi pour garder un Alpha sur les indices. Car plus on a de titres, plus la performance se rapproche de celle des indices.

Les actions en watchlist :

LANDSEA HOMES CORPORATION (LSEA) - Immobilier

SCHNEIDER NATIONAL, INC. (SNDR) - Valeur industrielle (transport)

GROUPE LDLC (ALLDL) - Consommation cyclique

BIOSYNEX (ALBIO) - Sante

CINCINNATI FINANCIAL CORP.. (CINF) - Financier (assurance)

CHUBB LIMITED (CB) - Financier (assurance)

![]() Hors ligne

Hors ligne

#18 13/08/2022 19h08

- Coke

- Membre (2019)

- Réputation : 40

Maj portefeuille : Nouvelles positions - Actus du ptf

Achats :

- Schneider national

- Tecnoglass

Ventes :

- Mercury General Co.

Achats :

- Schneider national :

SNDR, entreprise de transport US. Transport routier, fret maritime, logistique. Actionnaire majoritaire : Schneider Family Voting Trust.

Chiffre Juin 2022

Bilan : Dette :$209.8M, Trésorerie :$331M Dette stable sur 6mois, trésorerie en hausse de $84M.

Utilisation treso : versement dividende, remboursement dette…

Leverage <0.

CA en hausse de 30% sur 6mois 2022

RN en hausse de 38%

MB a 9,5%

MN a 7,23%

Faible est en baisse du surcharge fuel qui fait x2 en 6mois.

Dernier reporting du Q2 est au dessus du consensus, le management rehausse les prévisions pour l’année 2022.

Le PE ressort pour 2022 a 9,55x, EV/EBITDA a 4,3x.

ROE de 18% sur 2022.

Entreprise bien géré, en croissance dans un secteur touché par la hausse des MP notamment le fuel, société en expansion sur différents états des USA. Une valorisation faible pour un secteur pas très attrayant mais qui crache du cash.

_________________________________________

- Tecnoglass :

TGLS, société basé en Colombie qui fournit pour le continent américain les vitres pour les immeubles/maisons.

Chiffre Juin 2022:

Dette $184M, tréso $98M, soit une DN $86M soit un leverage de 0,86x.

tréso utilisé en versement de dividende et remboursement emprunt. FCF $62M$ en hausse sur 6mois.

CA en hausse de 30% sur les 6 premiers mois

RN en hausse de 95%

MB 43,5%

MN 18,8%

Dernier reporting du Q2 est au dessus du consensus, le management rehausse les prévisions pour l’année 2022.

Le PE ressort pour 2022 a 10x, EV/EBITDA a 6,02x.

ROE de 42% sur 2022.

En très forte croissance sur une industrie de niche. Le programme d’aide a la rénovation aux USA entraine de très forte commande pour l’entreprise. L’entreprise réalise la majorité de son CA aux USA. Récemment un fonds activiste à dénoncer le management comme affilié aux cartels en Colombie et comme ayant trafiqué les comptes de l’entreprise. Accusations non suivies par d’autres analystes qui ont réhaussés leurs prévisions, le management ayant demander la tenue d’une enquête qui n’a pas révélé de problèmes. méfiance tout de même

Autres actus du PTF :

- H&R Block bat le consensus sur son dernier reporting, l’action progresse de 99% sur 1 an. Baggers de mon coté. Programme de rahcat d’action très fort, confiance du management dans la poursuite des bons chiffres. L’entreprise est toujours sous évalué en regardant les rations.

- Greenhill, dur dur le secteur des banques d’investissements. Programme de rachat d’action qui continue, le management trouve l’action trop décoté (tout pareil que moi), le PDG achète pour 1m$ début Aout comme en Mai.

- Sword, pas besoin de grand recap, encore une croissance a +20%, des chiffres toujours très bons. Actions trop fortement décoté mais la faute a un dividende trop important ?

- UMC, Taiwan dangereux actuellement mais le secteur des puces électroniques ne désempli pas. Toujours des chiffres allant de recors en records, mais entreprise trop sous valorisé. Le management s’en tamponne.

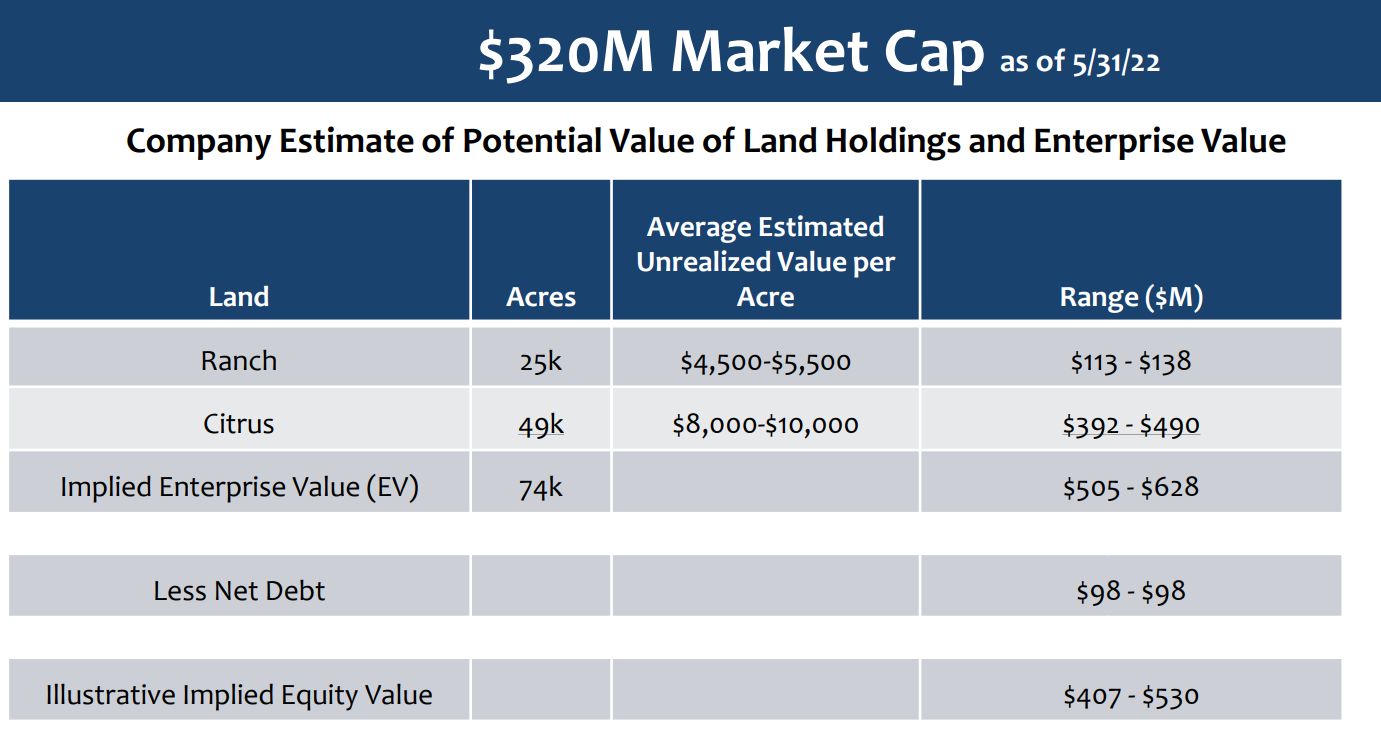

- Alico, dernier reporting décevant, mais comme d’habitude le marché ne comprend pas que ce qu’il faut regarder ici c’est l’actifs possédés.

Les marquants sont la, si jamais vous avez des questions ou envie de discuter sur une valeur n’hésitez pas.

![]() Hors ligne

Hors ligne

#19 20/08/2022 17h52

- Coke

- Membre (2019)

- Réputation : 40

News concernant les entreprises du portefeuille - Semaine 33

- Zedge : Annonce de buyback pour 10% des actions en circulation. Pas plus d’information dans le communiqué quand au montant maximum de cash utilisé dans l’opération, la durée… Réaction du marché, -10% dans la semaine…

- Ades : Annonce des résultats du Q2 avec de bons chiffres, une production et un CA de la principale activité en hausse, un niveau de cash qui atteint 90m$. De quoi prendre 30% en une semaine avec un prime le management qui tease une annonce a très court terme pour l’entreprise.

Annonce hier soir : Fusion avec Arq (société privée) avec dilution des actionnaires actuelles d’ADES de 50%. De quoi perdre 30% des Lundi.

En soi la fusion, pourquoi pas, même si ils auraient pu vendre l’entreprise a un meilleur prix. Les chiffres avancé par le management font ressortir une croissance a 2026 (20%+CAGR), mais la dilution est vraiment problématique pour ma part.

Fusionner une entreprise rentable avec une autre qui ne l’ai pas tout ça en donnant 50% de l’entreprise rentable a l’autre, c’est un deal absurde, surtout quand le management d’ADES contrôle qulelques % de la société.

On va continuer de se renseigner pour savoir comment gérer cela.

(Et surtout comment Degiro va gérer cela…)

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille d'actions de coke”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 804 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 591 762 | 03/05/2022 13h19 par Reitner | |

| 789 | 454 661 | Hier 16h38 par V8atmo | |

| 1 094 | 543 764 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 336 466 | 19/10/2024 04h40 par maxicool | |

| 811 | 339 774 | 10/09/2024 08h40 par Louis Pirson | |

| 621 | 356 830 | 04/01/2023 10h36 par PoliticalAnimal |