Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#1276 28/10/2023 03h38

- rentier2030

- Membre (2023)

- Réputation : 1

TCMA = taux de croissance moyen annuel du dividende sur la période 😊

![]() Hors ligne

Hors ligne

1 #1277 31/10/2023 12h41

1 #1277 31/10/2023 12h41

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Dans le message #1268, Thanos79 signalait que pour les bonus cappés, Ubisoft offre des opportunités.

Ubisoft fait en effet partie des sous-jacents ayant une volatilité importante,

on peut citer ausi Stellantis et NetFlix.

Ubisoft a annoncé jeudi dernier une hausse de 14,3 % du chiffre d’affaires semestriel.

Pour l’ensemble de l’execice 2023/24, la société confirme ses prévisions de forte croissance du net bookings et de résultat d’exploitation non-IFRS d’environ 400 millions d’euros.

Le cours de l’action, qui était assez bas, semble profiter de cette annonce.

Le bonus cappé UBISOFT 12,00-27,00 EUR 15/03/2024 SG (E252S) a des caractéristiques intéressantes :

La barrière basse de 12,00 € est très éloignée, de 54,4 %. Sur 1 an le plus bas de l’action est de 18,06 €.

Le bonus cappé est moins cher que le sous-jacent (26,33 €), la décote est de -4,8 %.

La performance maximale annualisée et de 20,2 %.

Ca m’a semblé être effectivement une opportunité,

sur un titre spéculatif mais ayant une dynamique positive.

bonus cappé UBISOFT 12,00-27,00 EUR 15/03/2024 SG : achat 400 à 25,06 €

10 024,00 € net (pas de frais : BOURSOMARKETS).

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#1278 01/11/2023 20h51

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

RAPPORT DU MOIS D’OCTOBRE 2023

C’est le 89ème rapport du portefeuille présenté ici,

le précédent rapport (septembre) est le message #1 267.

J’ai distingué 5 classes d’actifs :

. certificats, essentiellement de type bonus cappés,

. actions, essentiellement européennes, de préférence en assurance-vie ou PEA,

. foncières européennes, nécessairement sur CTO, sauf si éligible PEA,

. crowdfunding immobilier.

. SCPI.

On peut considérer que cette liste est classée par durée de détention des titres,

du court terme pour les certificats « buy and sell » en quelques semaines,

au très long terme pour les SCPI « buy and hold » 10 ans ou plus.

J’indique également de façon précise les liquidités et les fonds euros en assurance-vie avec leurs apports ou leurs retraits.

Les quantités en marron ont été modifiées par un achat ou une vente.

Certificats (Bonus cappés, etc.)

Non, vous n’avez pas d’hallucination.

Le bonus cappé sur ATOS ne baisse pas ce mois-ci mais fait une performance exactement nulle, que le tableur colorie de façon optimiste en vert.

C’est surtout les actionnaires qui étaient verts lors d’un plus bas à 3,97 €.

Mais l’annonce de la démission du nullissime président du CA permet un rebond de 63,5 % sur ce plus bas.

Vendredi le titre est même la plus forte hausse du SBF120.

J’hallucine …

Actions

Globalement un mauvais mois.

L’ETF All Country World (ACWI) perd -3,7 %.

Le portefeuille (essentiellement européen) perd -4,5 %.

C’est une petite sous-performance.

Globalement le secteur énergies renouvelables est encore en forte baisse.

Voltalia enregistre la plus forte baisse : -23,1 %.

ETF Lyxor MSCI New Energy ESG Filtered perd -13,3 %.

Répartition géographique:

Répartition par secteurs/thèmes:

Le secteur "Transition énergétique et environnement" perd de l’importance.

Foncières

Le portefeuille est encore en baisse de -4,4 %.

ALTAREA perd -22,7 %, sans doute victime de son activité de promoteur.

Crowdfunding Immobilier

SCPI

Le prix de part de SCPI Atout Pierre Diversification passe de 900 € à 817 €, soit une baisse de 9,22 % ; Commission de souscription HT 7,75 %.

Revenus trimestriels.

J’ai compté ceux de SCPI FiCommerce, annoncés sur le site de FIDUCIAL mais pas encore vus sur le compte bancaire.

A noter un glissement de la date de versement : le 25 du mois, puis le 26, puis le 27 et finalement le 31 veille d’un jour férié.

La prochaine fois le 32 ?

Liquidités et fonds euro

Totaux

Répartition par classes d’actif :

La performance mensuelle globale est de -25 929 €, se décomposant en :

+ 111 € : certificats

-11 076 € : actions

-11 811 € : foncières

- 3 309 € : SCPI

0 € : Crowdfunding Immobilier

+ 155 € : Fonds euros & Liquidités

La plus-value latente globale est de -177 931 €, se décomposant en :

-5 303 € : certificats

- 36 284 € : actions

-136 345 € : foncières

A rapprocher de la valorisation du portefeuille :

Total : 1 264 112 €

Performance mensuelle : -2,1 %

Plus-values latentes : -14,1 %

Gains/pertes : -4,3 %

Conclusion

Un mauvais mois, tant pour les actions, les foncières et les SCPI.

Perspectives

Les investisseurs regardent toujours d’un oeil inquiet les rendements longs toucher de niveaux records,

soutenus par des perspectives de taux durablement restrictifs.

Dans un contexte géopolitique toujours très tendu au Moyen-Orient, l’aversion au risque prévaut.

La croissance aux USA est forte,

mais très faible en Europe.

Le contexte est encore incertain alors que les marchés sont assez proches du plus haut.

Une baisse de 10 % sur le plus haut me semble insuffisante.

Donc je reste prudent et garde une part importante de liquidités.

Je suis confortable avec un portefeuille ayant une part importante de liquidités,

qui peut s’adapter à toutes les situations :

. bénéficier partiellement d’une hausse ;

. renforcer après une baisse.

Mais l’inflation ruinant le rentier ayant trop de liquidités,

il faudrait investir prudemment et très progressivement.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#1279 04/11/2023 00h15

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Petit point hebdomadaire.

Une semaine en forte hausse, grâce à la Fed

La Fed a fait ce que le marché attendait : une nouvelle pause dans le cycle de resserrement monétaire.

Et en plus son président a eu un un discours accommodant.

Ce qui a entraîné une nette détente des taux.

Les statistiques économiques aux USA vont dans ce sens :

rapport sur l’emploi, taux de chômage (qui a augmenté de 0,1 point à 3,9 %).

C’est la fête : meilleure semaine de l’année à Wall Street.

Les foncières en profitent bien,

notamment les plus endettées comme Unibail-Rodamco-Westfield (+17,4 % sur la semaine).

Mouvements en portefeuille

Encore un rebondissement dans le feuilleton ATOS.

Avec l’arrivée d’un « chevalier blanc » sur son fier destrier.

En fait c’est plutôt un nain sur un âne : une société relativement petite (3 300 salarié.e.s) qui peut acheter un géant de plus de 110 000 salarié.e.s.

Et la justice ne le trouve pas blanc mais le le soupçonne de subornation de témoin dans l’affaire du financement libyen de Sarko.

Mais ça fait monter le cours de l’action.

Jusqu’à un niveau qui m’a permis de vendre le bonus cappé en "limitant" la moins-value à moins de 5 300 €.

Niveau calculé sur la base du cumul des +/-values en 2023 qui était un peu supérieur à 5 300 €

(avec notamment la vente de Alphabet Inc Class A (GOOGL)).

Ce qui donne un nouveau cumul d’exactement 46,73 €, correspondant à une imposition de 14 €.

Le fisc va être content …

bonus cappé ATOS Origin 8,00-17,00 EUR 15/12/2023 SG : vente 690 à 6,96 €

4 802,40 € net (pas de frais : BOURSOMARKETS).

Moins-value -5 271,60 € ou -52,3 %

SCPI Atout Pierre Diversification : revenus 60 * 8,446 €

506,76 € net.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#1280 10/11/2023 23h56

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Petit point hebdomadaire.

Une semaine en hausse, surtout pour les valeurs technologiques US

Cette semaine a été marquée par les discours des banquiers centraux et les résultats des entreprises.

Rien à signaler du coté de la BCE.

Christine Lagarde, présidente de la Banque centrale européenne a écrit :

un maintien des taux d’intérêt dans la zone euro à leur niveau actuel pendant une période suffisamment longue pourrait permettre à l’inflation de revenir à l’objectif de 2%".

Par contre pour la Fed, Jerome Powell a tempéré les attentes des investisseurs

Jerome Powell, président de la Federal Reserve, maître du monde a écrit :

pas sûr d’avoir relevé suffisamment les taux pour ramener l’inflation à son objectif de 2 %.

la banque centrale américaine n’hésiterait pas à relever encore ses taux si nécessaire.

La semaine s’est aussi achevée sur une série de résultats d’entreprises.

La dégradation de la conjoncture économique a impacté les comptes des sociétés.

Mouvements en portefeuille

Aucun !

Un peu perplexe devant l’ampleur du rebond depuis fin octobre, plus de 5 % quand même.

Une baisse de 0,4 % du taux US à 10 ans, après une hausse de plus 4 %, justifie-t-elle ce rebond ?

Rebond du chat mort, ou inversion de tendance ?

Difficile d’anticiper la tendance, surtout avec Jerome qui change de discours chaque semaine.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

3 #1281 18/11/2023 01h00

3 #1281 18/11/2023 01h00

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Petit point hebdomadaire.

Une semaine en forte hausse

L’inflation a ralenti plus que prévu en octobre aux USA

(3,2 % en octobre en rythme annuel, contre un consensus de 3,3 % et 3,7 % en septembre).

L’inflation pour la zone euro est au plus bas en plus de deux ans

(2,9 % en octobre, contre 4,3 % en septembre).

Le marché est persuadé que les taux d’intérêt ne seront plus relevés, ni aux USA ni en Europe.

On commence à anticiper une baisse

(25 points de base des taux de la Fed dès le deuxième trimestre 2024 ?).

Si on ajoute que :

. les USA évitent le "shutdown" budgétaire,

. la Chine prend des mesures pour relancer son économie,

c’est un déluge de bonnes nouvelles.

Cela profite aux obligations et aux actions, notamment celles des sociétés les plus endettées.

Unibail-Rodamco-Westfield gagne 8,3 % sur la semaine.

Mouvements en portefeuille

Le plan sur UBISOFT a bien fonctionné : le cours est nettement supérieur au niveau supérieur du bonus cappé.

Le certificat a bien progressé mais son rendement baisse.

Il est préférable de le vendre pour en acheter un autre plus adapté :

Etonnant sous-jacent ! Pour une distance à la barrière de plus de 60 %, la rendement est encore correct.

La vente dégage une plus-value de 404 euros.

404 …

Un nombre qui énerve aujourd’hui : c’est le code Erreur HTTP "not found".

Pour moi c’est un souvenir d’enfance : la voiture Peugeot 404.

A une époque où on ne préoccupait pas trop de la consommation donc de l’aéro-dynamisme,

on pouvait faire une voiture avec des ailes pointues, une grosse calandre.

Calandre ornée d’un insigne avec un lion qui ressemblait à un lion, pas un graffiti stylisé

Mais c’était une autre époque …

Par exemple sur la photo on note que le conducteur n’a pas bouclé sa ceinture de sécurité :

la voiture n’en est pas équipée.

Mais je disgresse.

Revenons au portefeuille.

En fin de semaine, après 3 semaines de hausse, les marchés me semblent bien optimistes.

Je préfère alléger un peu en vendant le bonus cappé sur l’indice Euro Stoxx 50.

Ce qui fait encore une plus-value de 826,00 euros.

Une grosse réserve de moins-values latentes sur les foncières me permettra de ne pas payer d’impôt sur les plus-values.

Après sa forte hausse, Unibail-Rodamco-Westfield devient la ligne la plus importante des foncières, plus de 38 000 euros.

Or ce n’est pas ma foncière préférée (c’est CARMILA).

Un petit allègement permet de la faire rentrer dans le rang et de neutraliser les plus-values.

bonus cappé UBISOFT 12,00-27,00 EUR 15/03/2024 SG : vente 400 à 26,07 €

10 428,00 € net (pas de frais : BOURSOMARKETS).

Plus-value 404,00 € ou +4,0 %

bonus cappé UBISOFT 12,00-29,60 EUR 21/06/2024 SG : achat 400 à 27,45 €

10 980,00 € net (pas de frais : BOURSOMARKETS).

bonus cappé Euro Stoxx 50 2800-4530 21/06/2024 SG : vente 700 à 43,83 €

30 681,00 € net (pas de frais : BOURSOMARKETS).

Plus-value 826,00 € ou +2,8 %

foncière Unibail-Rodamco-Westfield : vente 35 à 54,40 €

1 895,00 € net.

Moins-value -1 218,02 € ou -39,1 %

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#1283 25/11/2023 00h37

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Petit point hebdomadaire.

Une semaine en petite hausse

Semaine calme, avec la fermeture de Wall Street due à la fête de Thanksgiving.

Les minutes de la Fed n’ont pas réservé de surprise.

Pas de surprise non plus pour les indices macroéconomiques.

Les indices des directeurs d’achat (PMI) de S&P Global pour novembre ont indiqué une contraction du secteur privé en France et en Allemagne.

L’indice PMI Composite, qui prend en compte les secteurs manufacturier et des services, a confirmé la résistance de l’économie américaine.

Par contre pour les élections c’est du grand n’importe quoi !

Avec le nouveau président argentin, surnommé par certains « El Loco », le fou.

Et la victoire de l’extrême droite aux élections législatives aux Pays-Bas.

Mouvements en portefeuille

Aucun !

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#1284 01/12/2023 12h36

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

RAPPORT DU MOIS DE NOVEMBRE 2023

C’est le 90ème rapport du portefeuille présenté ici,

le précédent rapport (octobre) est le message #1 278.

J’ai distingué 5 classes d’actifs :

. certificats, essentiellement de type bonus cappés,

. actions, essentiellement européennes, de préférence en assurance-vie ou PEA,

. foncières européennes, nécessairement sur CTO, sauf si éligible PEA,

. crowdfunding immobilier.

. SCPI.

On peut considérer que cette liste est classée par durée de détention des titres,

du court terme pour les certificats « buy and sell » en quelques semaines,

au très long terme pour les SCPI « buy and hold » 10 ans ou plus.

J’indique également de façon précise les liquidités et les fonds euros en assurance-vie avec leurs apports ou leurs retraits.

Les quantités en marron ont été modifiées par un achat ou une vente.

Certificats (Bonus cappés, etc.)

Renouvellement complet du portefeuille.

Vente du boulet sur ATOS.

Ubisoft a décroché après le placement pour 494,5 millions d’euros d’obligations à option de conversion et/ou d’échange en actions nouvelles ou existantes (Oceane) à échéance 2031,

potentiellement dilutif.

Actions

Globalement un très bon mois.

L’ETF All Country World (ACWI) gagne +5,9 %.

Le portefeuille (essentiellement européen) gagne +6,9 %.

C’est une sur-performance,

principalement attribuable à la faible exposition à l’USD, qui perd -2,5 % par rapport à l’EUR.

Globalement le secteur "Transition énergétique et environnement" est en forte hausse.

Voltalia enregistre la plus forte hausse : +22,6 %.

Saint-Gobain progresse de +16,4 %.

HRS Hydrogen Refueling Solutions progresse de +14,3 %.

Pour les déceptions la biotech Valbiotis baisse de -19,1 %, alors que les dernières nouvelles sont bonnes

(succès de l’étude clinique de mode d’action sur TOTUM•63, contre le prédiabète et les stades précoces du diabète de type 2).

Et comme d’habitude ATOS.

L’arrivée d’un « chevalier blanc » aux intentions pas claires ne lève pas les incertitudes.

Répartition géographique:

Répartition par secteurs/thèmes:

Le secteur "Transition énergétique et environnement" reprend de l’importance.

Foncières

Le portefeuille est en hausse de +10,2 %.

La détente des taux d’intérêts est favorable aux sociétés les plus endettées,

en particulier Unibail-Rodamco-Westfield qui progresse de +26,2 %.

Le portefeuille est moins horrible après cette forte hausse.

On note l’apparition miraculeuse d’une tâche verte :

si on considère l’ensemble des opérations (dividendes, allègements, renforcements, etc.) KLEPIERRE enregistre un gain global, mais minime de 0,3 %.

Et rejoint donc CBo Territoria (+24,8 %) du coté des gains.

CARMILA est en perte minime (-1,0 %).

Suivent ensuite MERCIALYS, COVIVIO et ICADE avec des pertes d’environ 15 %.

Puis les 2 boulets avec des pertes supérieures à 30 %.

Mais Unibail-Rodamco-Westfield n’est plus la pire valeur, c’est désormais ALTAREA sans doute victime de son activité de promoteur.

Crowdfunding Immobilier

SCPI

Liquidités et fonds euro

Totaux

Répartition par classes d’actif :

La performance mensuelle globale est de +43 857 €, se décomposant en :

+ 1 085 € : certificats

+15 970 € : actions

+25 769 € : foncières

+ 859 € : SCPI

0 € : Crowdfunding Immobilier

+ 173 € : Fonds euros & Liquidités

La plus-value latente globale est de -129 861 €, se décomposant en :

- 176 € : certificats

- 20 327 € : actions

-109 358 € : foncières

A rapprocher de la valorisation du portefeuille :

Total : 1 304 966 €

Performance mensuelle : +3,4 %

Plus-values latentes : -10,0 %

Gains/pertes : -0,5 %

Conclusion

Un très bon mois, tant pour les actions que les foncières.

La baisse de l’inflation aux USA et en Europe a permis une nette détente des taux d’intérêts,

avec des anticipations de fin de hausse voire de baisse en 2024.

Perspectives

Le contexte géopolitique est toujours très tendu au Moyen-Orient.

La croissance aux USA est forte,

mais très faible en Europe.

Le contexte est encore incertain alors que les marchés sont très proches du plus haut.

Donc je reste prudent et garde une part importante de liquidités.

Je suis confortable avec un portefeuille ayant une part importante de liquidités,

qui peut s’adapter à toutes les situations :

. bénéficier partiellement d’une hausse ;

. renforcer après une baisse.

Mais l’inflation ruinant le rentier ayant trop de liquidités,

il faudrait investir prudemment et très progressivement.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#1285 02/12/2023 12h05

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Petit point hebdomadaire.

Une semaine en petite hausse

Encore une semaine calme.

Les marchés ont apprécié le discours du président de la Réserve fédérale, Jerome Powell,

qui a reconnu que les risques étaient désormais plus équilibrés,

et que les signes d’un atterrissage en douceur se multipliaient.

Les marchés demeurent par ailleurs satisfaits des dernières données d’inflation en zone euro et aux Etats-Unis,

le processus de désinflation se poursuivant des deux côtés de l’Atlantique.

Unibail-Rodamco-Westfield gagne encore 8,35 % sur la semaine.

Mouvements en portefeuille

Aucun !

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#1286 09/12/2023 12h06

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Petit point hebdomadaire.

Une semaine en hausse

Les investisseurs parient sur la fin des politiques monétaires restrictives,

avec des anticipations d’un 3ème statu quo de la part de la Réserve fédérale la semaine prochaine,

et de baisses de taux en 2024.

En conséquence c’est la hausse généralisée :

actions, obligations avec le recul des taux longs, or et bitcoin.

La statistique la plus plus importante de la semaine, le rapport sur l’emploi aux USA, a surpris par sa vigueur.

Cela conforte un scénario d’atterrissage en douceur.

Unibail-Rodamco-Westfield gagne encore 5,4 % sur la semaine.

URW a réussi à lever 750 M€ de dette, à 4,125 %. Niveaux de souscription à 6,1x le montant demandé.

Le gain depuis le plus bas fin octobre est de plus de 51 %.

Mouvements en portefeuille

En fin de l’année, un petit toilettage du portefeuille en assurance vie.

Il s’agit de profiter l’abattement de 9 200 € (pour un couple marié) sur un rachat de tout ou partie d’une assurance vie

(primes versées jusqu’au 26 septembre 2017).

COMMENT SONT IMPOSÉS LES PRODUITS DES CONTRATS D’ASSURANCE-VIE DEPUIS LE 1ER JANVIER 2018 ?

En revanche on n’échappe pas aux prélèvements sociaux (au taux global de 17,2 %),

mais il faut les payer tôt ou tard.

C’est aussi l’opportunité de sortir d’un contrat ancien, d’une banque traditionnelle,

donc avec des frais de gestion élevés.

Vente du FCP Robeco Emerging Stars Equities D.

Le contrat n’a alors plus d’UC.

Plus qu’un fonds en euro, pour lequel il vaut mieux attendre les revenus en début d’année prochaine.

Cette opération génère un gain global de 3 585,04 € ou 17,68 % en près de 7 ans.

Par curiosité j’ai calculé le TRI : 2,68 %. Minable !

On constate que les frais de gestion du contrat ont largement diminué la performance.

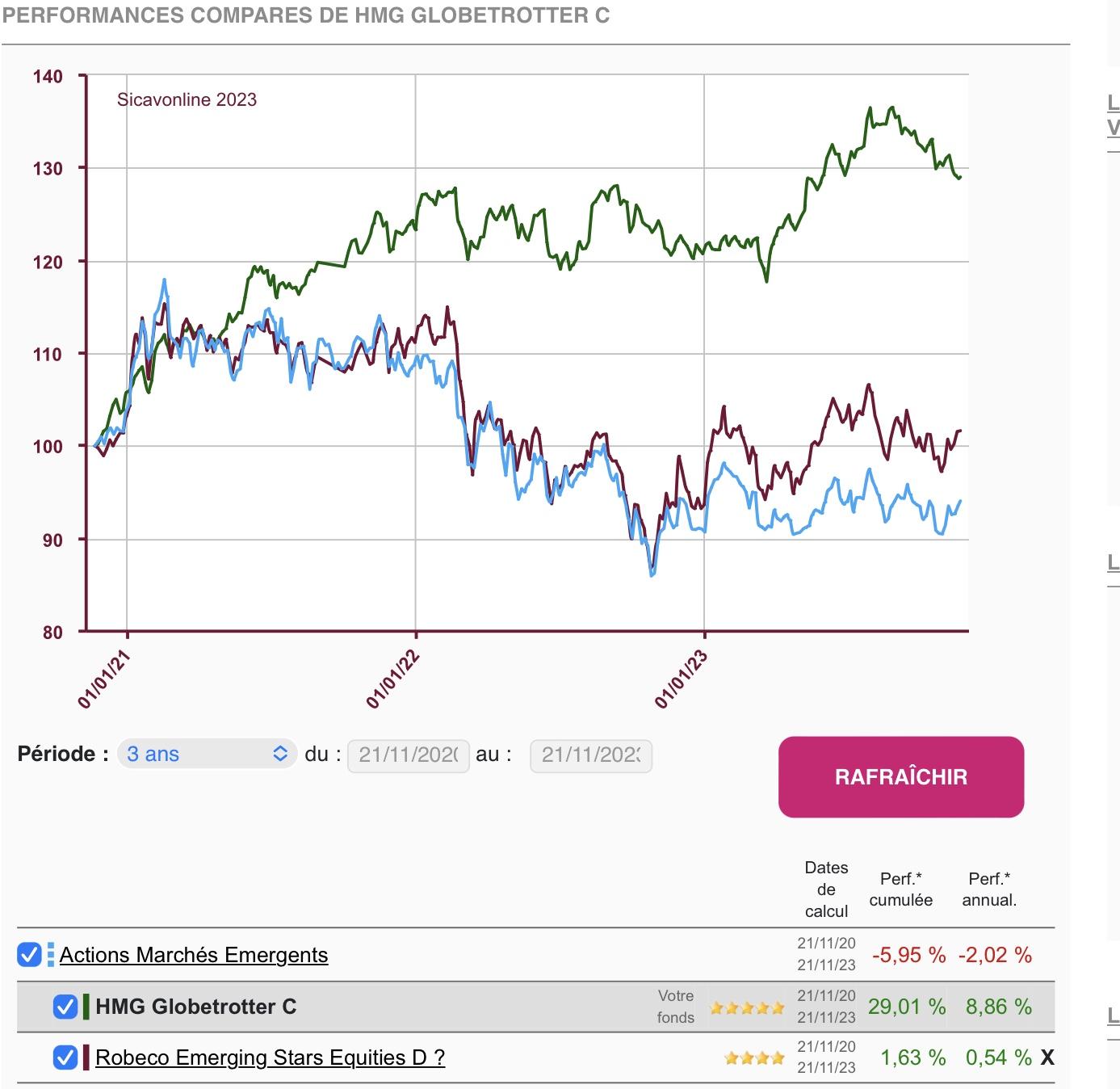

Le fonds n’a pas démérité :

Il fait mieux que sa catégorie (je ne considère pas l’indice en USD qui a un effet taux de change).

Pour remplacer, recherche d’un ETF sur les marchés émergents.

Les marchés émergents sont principalement les BRIC : Brésil, Russie, Inde, Chine.

En fait maintenant les BIC, la Russie n’étant plus investissable.

La Chine domine largement,

mais son économie a actuellement une panne de croissance.

Le marché de l’Inde est intéressant mais un peu cher.

Le Brésil semble donc être le meilleur choix.

Ou en généralisant un peu l’Amérique Latine,

qui ajoute le Mexique,

et à petite dose d’autres pays comme le Chili (minières ?), le Pérou et la Colombie (drogue ?).

Chez BoursoBank, je note que l’ETF iShares MSCI EM Latin America bénéficie de l’offre BoursoMarkets, donc sans frais de transaction.

Sur le site de l’émetteur, la Répartition par exposition - Géographie me surprend un peu :

Comment expliquer la présence de l’Allemagne dans un ETF Latin America ?

L’absence de l’Argentine me ravit depuis que le pays a un président surnommé « el loco » (« le fou ») en raison de sa coiffure et de son agressivité.

Mais un doute m’assaille.

Et si un léger dérapage d’un doigt boudiné sur une liste déroulante avait remplacé l’Argentine par l’Allemagne, ayant la même initiale ?

J’ai donc envoyé un mail à france (at) blackrock.com pour poser la question.

Remplacer le (at) sinon "Votre message n’est probablement pas conforme à notre charte (il comporte un email en clair)."

Ils sont très pro, j’ai eu une réponse dans la journée :

Jasper van der Veen - Vice President | BlackRock a écrit :

Bonjour,

Merci pour votre question – l’exposition attribuée à l’Allemagne consiste en 7.6% détenue dans notre iShares MSCI BRAZIL UCITS, enregistrée en Allemagne.

Cet ETF investit dans des valeurs brésiliennes, répliquant son indice de référence le MSCI Brazil Index Net USD.

iShares MSCI EM Latin America UCITS ETF tracke quant à lui, l’indice MSCI EM Latin America 10/40 Index. Cette indice n’a pas d’exposition à l’Argentine.

Sur le page produit (en haut a droite) vous pouvez télécharger l’inventaire complet du fonds – veuillez le trouver ci-joint.

Cordialement,

Jasper

Jasper van der Veen

Vice President | BlackRock

iShares and Wealth Sales Excellence

Un Vice President me répond !

En fait les sociétés US ont de nombreux Vice Presidents,

pour commencer vraiment à présider il faut être Senior Executive Vice President.

Je note par ailleurs que le fonds n’investit pas dans :

. Armes à feu civiles

. Armes controversées

. Armes nucléaires

. Tabac

. Charbon thermique

. Sables bitumineux

. Contrevenants au Pacte mondial des Nations Unies

Bien !

Si le nucléaire avait été exclu, ma satisfaction serait complète.

FCP Robeco Emerging Stars Equities D : vente 64,427557 à 245,79 €

15 835,65 € net

ETF iShares MSCI EM Latin America : achat 835 à 15,5802 €

13 009,47 € net.

Dernière modification par ArnvaldIngofson (09/12/2023 13h11)

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#1287 09/12/2023 14h16

- L1vestisseur

- Membre (2020)

Top 5 Année 2024

Top 5 Année 2023

Top 10 Année 2022

Top 20 Portefeuille

Top 50 Actions/Bourse

- Réputation : 515

Concernant les émergents, vous pouvez également prospecter sur les tigres asiatiques : Thaïlande, Malaisie, Indonésie, Vietnam et Philippines, où la croissance est forte. Source

Je ne connais pas d’ETF spécifique à cette région mais ça doit surement exister.

A titre personnel, je reste sur USA et Europe.

𝓛1𝓿𝓮𝓼𝓽𝓲𝓼𝓼𝓮𝓾𝓻. 𝒫𝒶𝓇𝓇𝒶𝒾𝓃 𝐵𝒾𝓉𝓅𝒶𝓃𝒹𝒶, 𝐵𝑜𝓊𝓇𝓈𝑜𝓇𝒶𝓂𝒶 (𝒸𝑜𝒹𝑒 𝒟𝒜𝐻𝐸𝟩𝟫𝟣𝟨), 𝐵𝒻𝑜𝓇𝐵𝒶𝓃𝓀 (𝒸𝑜𝒹𝑒 NG0K), 𝐼𝓃𝓉𝑒𝓇𝒶𝒸𝓉𝒾𝓋𝑒 𝐵𝓇𝑜𝓀𝑒𝓇𝓈 𝑒𝓉 𝒟𝑒𝑔𝒾𝓇𝑜

![]() Hors ligne

Hors ligne

#1288 09/12/2023 14h34

- Yg75

- Membre (2016)

- Réputation : 45

Je l’ai déjà dit sur une autre file, pour les émergents je fais confiance au fonds Globetrotter de la petite société de gestion HMG :

Pour le moment, ça le fait 😉.

Bossuet : "Dieu se rit des hommes qui déplorent les effets dont ils chérissent les causes"

![]() Hors ligne

Hors ligne

1 #1289 16/12/2023 15h11

1 #1289 16/12/2023 15h11

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Petit point hebdomadaire.

En fait c’est un peu long,

d’une part il y a eu une réorientation du portefeuille,

d’autre part je me suis laissé allé à un coup de gueule …

Une semaine en hausse

Merci à la Fed !

Dans sa décision de politique monétaire, à l’issue de sa réunion de deux jours,

la banque centrale américaine a de nouveau maintenu ses taux d’intérêt inchangés, comme cela était attendu,

et indiqué que la quasi-totalité de ses responsables anticipaient une baisse des taux d’ici la fin de l’année 2024.

Discours très "accommodant".

Par contre des petites déceptions en Europe.

Sans surprise, la BCE a choisi jeudi de maintenir ses taux directeurs à leur niveau actuel, à 4,0 %,

après dix relèvements depuis juillet 2022 et une première pause en octobre.

Elle a repoussé encore une fois les espoirs d’une baisse imminente des coûts d’emprunt,

réaffirmant qu’ils resteraient à des niveaux record en dépit d’une révision à la baisse de ses prévisions sur l’inflation.

La Banque d’Angleterre (BoE) a annoncé jeudi, comme prévu, maintenir ses taux directeurs à 5,25 %

mais a souligné que ceux-ci devaient rester élevés pendant "une période prolongée",

repoussant les anticipations d’une baisse rapide du coût du crédit au Royaume-Uni.

La Banque nationale suisse (BNS) maintient son taux directeur inchangé à 1,75 % pour la deuxième fois consécutive.

« Les conditions monétaires sont pour l’heure appropriées et il n’y a pas de besoin pour le moment d’adapter la politique monétaire »,

a déclaré son président.

Petite surprise avec la banque centrale de Norvège qui a augmenté son taux de 25 points à 4,5 %.

Les taux US sont en forte baisse, le 10 ans sous 4 %.

A ce niveau du taux "sans risque",

certains actifs immobiliers offrant des rendement supérieurs redeviennent intéressants

(surtout de commerce pouvant faire mieux que 5 % ; pas de bureaux en QCA).

ATOS gagne 32,0 % sur la semaine dont 20,5 % vendredi.

Airbus de retour dans le dossier ATOS ?

Les vautours rodent autour de ce dossier …

Voltalia gagne 9,4 % sur la semaine,

sans actualité particulière

(la vente d’un projet de ferme éolienne de 90 mégawatts au Brésil n’est pas bouleversante).

De même Saint-Gobain gagne 7,7 % sur la semaine,

(la première implantation industrielle du groupe en Equateur n’est pas bouleversante).

HRS (Hydrogen Refueling Solutions) gagne 7,2 % sur la semaine, et 16,7 % sur un mois.

Unibail-Rodamco-Westfield gagne encore 5,2 % sur la semaine.

Comme les semaines précédentes, mais on ne s’en lasse pas.

Mais cette semaine la meilleure foncière du portefeuille a été CARMILA avec 7,0 %.

Valbiotis perd -16,5 % sur la semaine,

pour une raison expliquée plus bas.

Mouvements en portefeuille

Et de 7 !

7 semaines de hausse,

assez impressionnante tant par son ampleur (+14 % pour EURO STOXX 50) que par sa grande régularité.

C’est assez exceptionnel, on n’a pas vu ça souvent.

Le portefeuille est au plus haut, même ATOS s’éclate.

J’aimerais qu’il reste à cette hauteur,

quoiqu’une baisse serait l’occasion de réinvestir des liquidités.

Je décide donc une réorientation du portefeuille,

avec mise en place d’une stratégie de couverture.

Allumage des rétrofusées pour tenter un atterrissage en douceur.

Sur le PEA, il y a environ 37 k€ avec l’ETF Lyxor MSCI EMU ESG et les actions ATOS, Saint-Gobain et Voltalia.

Une façon bien connue de se couvrir en PEA est l’ETF Amundi CAC 40 Daily Double Short, plus connu sous son petit nom BX4.

18 k€ de cet ETF permettrait donc une couverture complète,

quoiqu’il n’est pas interdit d’espérer que des actions judicieusement choisies feront mieux que le marché.

Sur les autres comptes ou contrats d’assurance-vie, il y a plus de 200 k€ d’actions.

Pour une couverture partielle, j’apprécie les certificats de type Flooré.

Ils sont peu nombreux, uniquement sur indice CAC40, avec les caractéristiques suivantes :

. une Borne Basse (Cap chez SG)

. une Borne Haute (Prix d’exercice chez SG)

L’écart entre les deux bornes (en pratique 200 points) ajusté de la parité (100) représente le montant de remboursement maximum du Flooré (donc 2,00 €), connu dès l’émission.

Il possède une date d’échéance (maturité chez SG) qui représente la limite de durée de vie du Flooré.

À l’échéance, le montant de remboursement du Flooré sera :

. égal au montant maximum de remboursement si le sous-jacent clôture en dessous de la Borne Basse du Flooré

. égal à la différence entre la Borne Haute et le niveau final du sous-jacent ajustée de la parité si le sous-jacent clôture entre les deux bornes

. égal à 0 si le sous-jacent clôture au-dessus de la Borne Haute du Flooré.

Le choix s’est porté sur Flooré S221S, 8 000 - 8 200 Points 21/06/2024.

Petit calcul rapide de couverture (attention, on sort la HP12C).

Au moment de l’achat l’indice était à 7 616 points.

Une progression de 7 616 points (niveau du sous-jacent au moment de l’achat) à 8 200 points (Borne Haute du Flooré) serait de 7,67 %.

C’est improbable à ce niveau mais tout est possible en bourse.

Sur un montant investi de 200 k€, le gain serait de 15 k€.

On peut donc investir ce montant en Flooré.

Même si le certificat finissait à 0 (si le sous-jacent clôture au-dessus de la Borne Haute du Flooré) la perte serait compensée par le gain sur le montant investi.

Ce scénario du pire est improbable, la Borne Haute ne tilte pas (pas désactivante), le certificat garde une valeur avant échéance.

Par exemple on peut observer que le Flooré S189S, 7 400 - 7 600 Points 21/06/2024, vaut environ 0,95 €.

Le S221S, 8 000 - 8 200 Points 21/06/2024 a un prix de vente de 1,67 €.

Pour 15 k€ on peut donc en acheter 9 000 pour faire un chiffre rond.

Le gain unitaire maximal est de 0,33 € par certificat, soit pour 9 000 : 2 970 € (pas de frais chez BoursoBank).

Finalement 1,5 % du montant à couvrir.

C’est une couverture très partielle,

mais qui bénéficie du temps qui passe,

et pourra évoluer en fonction des événements.

Valbiotis a écrit :

Valbiotis annonce le lancement d’une augmentation de capital

avec suppression du DPS

et mise en œuvre d’un délai de priorité

d’un montant brut de 15,0 M€

sécurisée par des engagements à hauteur de 91,7 % de son montant brut.

Un mois après avoir annoncé le succès de l’étude clinique de mode d’action sur TOTUM•63,

contre le prédiabète et les stades précoces du diabète de type 2,

voici une une augmentation de capital bien opportune !

Elle peut permettre à de nouveaux actionnaires de rentrer alors que le risque est désormais faible,

avec la mise sur le marché du principal produit en ligne de mire.

En diluant les actionnaires historiques (sortez les violons …) courageux, audacieux, téméraires voire héroïques.

Ô rage ! Ô désespoir !

Alors que j’allais faire parti des "gens qui réussissent", plus de ceux "qui ne sont rien".

Les gens qui réussissent et les gens qui ne sont rien

Comme le dit notre cher Méprisant de la République

Le Méprisant de la République

(chouette idée de cadeau pour Noël …).

Cette augmentation de capital est inutile,

la société ayant de la trésorerie et commercialisation du produit étant assurée par le partenariat avec Nestlé.

Quant à la suppression du DPS, c’est LAMENTABLE !

Valbiotis a écrit :

Emission au prix unitaire de 4,46 EUR (dont 0,10 EUR de valeur nominale et 4,36 EUR de prime d’émission),

à titre irréductible, à hauteur de votre quote-part dans le capital de la société.

Chaque actionnaire pourra passer un ordre de souscription libellé en actions nouvelles.

Cette quantité sera limitée selon la formule de calcul suivante 3 363 229 (nombre d’actions nouvelles à émettre) X nombre

d’actions détenues / 12 425 378 (nombre d’actions composant le capital), cette quantité étant arrondie à l’entier inférieur.

4,46 € représentant une décote de 20,1 % par rapport au cours de clôture du jour de fixation des conditions par le Directoire ;

mais le cours s’est aligné dessus :

Pour autant, vais-je accepter de diluer ma participation de 0,012 % au capital ?

Non, donc j’ai souscrit à 406 actions nouvelles.

Date de règlement : à compter du 28 décembre 2023.

ETF Amundi CAC 40 Daily Double Short : achat 22 000 * 0,8188 €

18 058,63 € net.

flooré CAC40 8000-8200 21/06/24 SG : achat 9 000 * 1,67 €

15 030,00 € net.

SCPI Corum Convictions : revenus 75 * 4,3621 €

327,16 € net.

SCPI Corum Convictions : revenus (PV immeubles) 75 * 1,0365 €

77,74 € net.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

1 #1290 16/12/2023 15h32

1 #1290 16/12/2023 15h32

- toto27

- Membre (2021)

- Réputation : 52

Une question :

Avec le BX4, vous n’avez pas peur de vous faire croquer en Béta slippage, si ça vivote?

![]() Hors ligne

Hors ligne

1 #1291 16/12/2023 16h25

1 #1291 16/12/2023 16h25

- Aigri

- Membre (2018)

Top 50 Année 2023

Top 50 Année 2022

Top 50 Monétaire

Top 50 Finance/Économie - Réputation : 304

Yg75, le 09/12/2023 a écrit :

Je l’ai déjà dit sur une autre file, pour les émergents je fais confiance au fonds Globetrotter de la petite société de gestion HMG :

https://img.pccreation.net/photos/20231 … 432979.JPG

Pour le moment, ça le fait 😉.

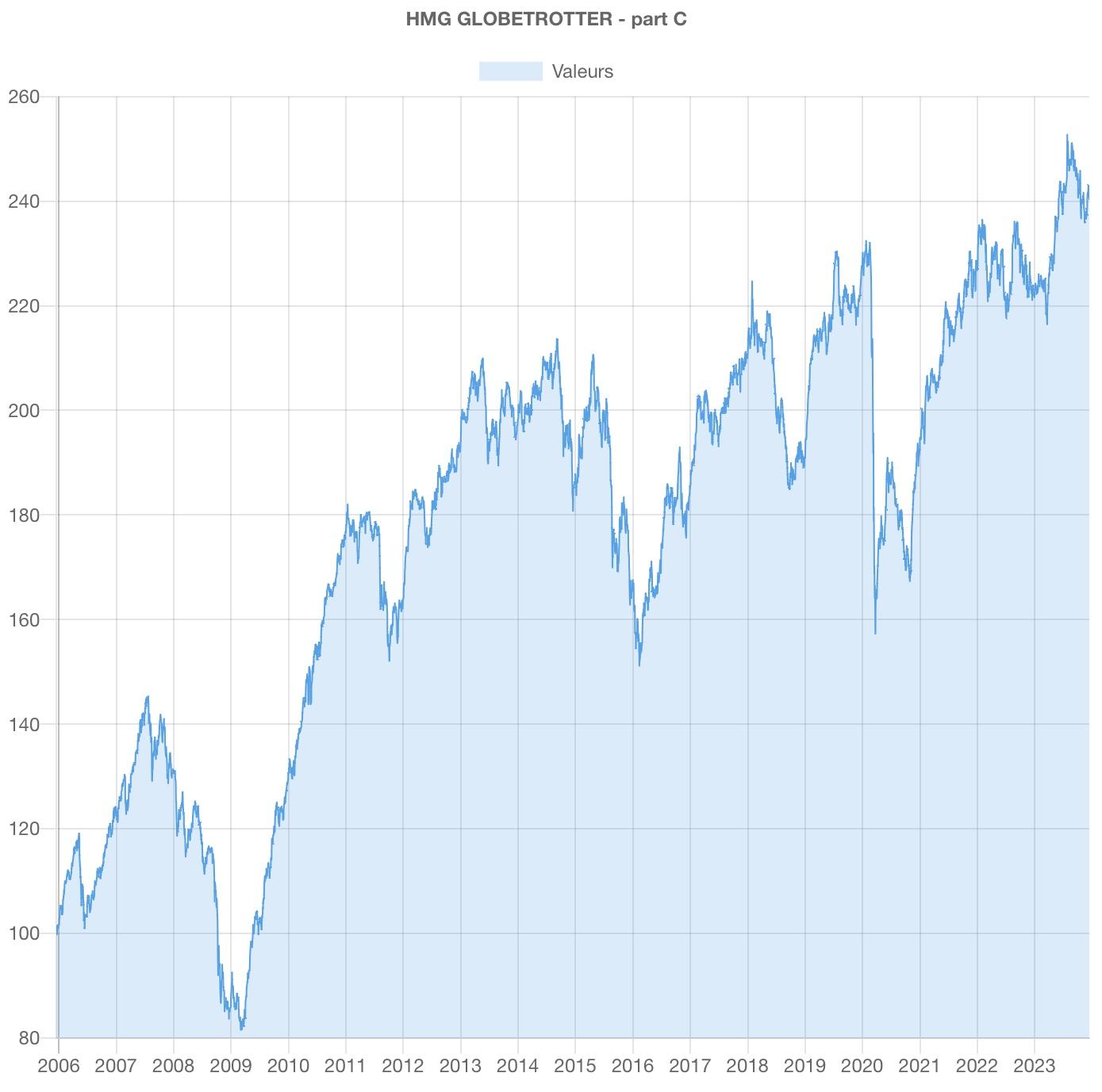

Vous avez regardé avec un graph long terme ?

Genre depuis 2005.

Donne un cheval à celui qui dit la vérité, il en aura besoin pour s'enfuir.

![]() En ligne

En ligne

#1292 16/12/2023 17h07

- carn29

- Membre (2021)

- Réputation : 3

ArnvaldIngofson a écrit :

Même si le certificat finissait à 0 (si le sous-jacent clôture au-dessus de la Borne Haute du Flooré) la perte serait compensée par le gain sur le montant investi.

Ce scénario du pire est improbable, la Borne Haute ne tilte pas (pas désactivante), le certificat garde une valeur avant échéance.

Je ne comprends pas ce passage, surtout la première phrase.

Sauf mauvaise interprétation de ma part, si le sous-jacent clôture (ou franchi ?) au dessus de la borne haute, le remboursement est nul, on perd donc 100% de son investissement ? C’est extrêmement dangereux, surtout par rapport à un bonus cappé où le certificat prend la valeur du sous-jacent en cas de dépassement de la borne basse.

Comment dans ce cas "la perte serait compensée par le gain sur le montant investi" ?

La borne haute désactive bien le certificat puisqu’il est perdu.

Je n’utilise pas du tout les certificats floorés mais je m’intéresse à tout. J’ai également investi dans du BX4, mais je n’attends pas grand chose de ce côté là.

![]() Hors ligne

Hors ligne

1 #1293 16/12/2023 18h01

1 #1293 16/12/2023 18h01

- Darcan

- Membre (2020)

- Réputation : 14

Pourquoi nourrir les vendeurs de certificats ?

Vous pouvez faire la même chose avec un call spread ou un put spread à l’échéance que vous voulez, avec le nombre de points que vous voulez et avec un bénéfice de 30 % par rapport à vos chiffres.

J’ai négocié quelques warrants et certificats mais c’était au début des années 2000 quand on ne pouvait pas facilement ouvrir un compte sur options.

Je regrette que des investisseurs se fassent encore avoir après tout ce temps.

![]() Hors ligne

Hors ligne

#1294 16/12/2023 18h17

- Yg75

- Membre (2016)

- Réputation : 45

Aigri a écrit :

Vous avez regardé avec un graph long terme ?

Genre depuis 2005.

Oui.

Désolé pour le HS sur cette file…

Bossuet : "Dieu se rit des hommes qui déplorent les effets dont ils chérissent les causes"

![]() Hors ligne

Hors ligne

1 #1295 16/12/2023 22h37

1 #1295 16/12/2023 22h37

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

toto27 a écrit :

Avec le BX4, vous n’avez pas peur de vous faire croquer en Béta slippage, si ça vivote?

C’est le point faible de ces produits avec levier calculé quotidiennement.

Il ne faut pas les garder longtemps, quelques semaines en plus.

carn29 a écrit :

C’est extrêmement dangereux, surtout par rapport à un bonus cappé

Oui, il existe un risque de perte totale en capital, à l’échéance uniquement.

C’est donc plus risqué que les bonus cappés, mais moins que les turbos.

Mais dans une stratégie de couverture on peut tout perdre sur 1 % du capital, si on gagne ailleurs le même montant.

Le site de BNP Paribas est le plus pédagogique, c’est la source de mes copier/coller

LES CAPPÉS/CAPPÉS+ ET FLOORÉS/FLOORÉS+

Darcan a écrit :

Vous pouvez faire la même chose avec un call spread ou un put spread à l’échéance que vous voulez, avec le nombre de points que vous voulez et avec un bénéfice de 30 % par rapport à vos chiffres.

Il faudrait que je me mette aux options !

On va mettre ça dans les bonnes résolutions 2024 …

Yg75 a écrit :

je fais confiance au fonds Globetrotter de la petite société de gestion HMG

Si on regarde Morningstar, on voit un fonds très irrégulier :

Complétement largué en 2020 (-22,7 % sous sa catégorie), a raté la hausse

très bon en 2022 (+14,7 %), a évité la baisse.

Quantalys confirme des performances très variables :

Ca ne me donne pas envie de payer des frais importants.

N’est pas Warren Buffett qui veut …

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#1296 23/12/2023 11h06

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Petit point hebdomadaire.

Une semaine stable

Une semaine calme avec des variations minimes,

négatives en Europe et positives aux USA.

Seul le Nasdaq gagne 1,2 %.

L’inflation en zone euro est de +2,4 % en novembre en glissement annuel, conforme aux attentes.

Ultime rendez-vous de la semaine, l’inflation aux USA a connu un ralentissement le mois dernier, dépassant même les attentes du marché.

L’indice (PCE) a enregistré une baisse de 0,1 % sur un mois et une augmentation de 2,6 % en glissement annuel,

un taux en baisse de 0,3 point par rapport à celui d’octobre.

Cette semaine la meilleure foncière a été MERCIALYS +6,2 %.

Intermarché et Auchan doivent racheter la plupart des magasins grand format du distributeur en difficultés Casino.

Alphabet Inc A (GOOGL) gagne +6,7 %.

Publication par The Information d’un rapport détaillant les projets de l’entreprise de réorganiser une partie de sa grande division de vente de publicité, qui emploie 30 000 personnes, pendant une période de croissance significative dans le secteur de l’IA générative.

ATOS rechute -9,6 %.

HRS (Hydrogen Refueling Solutions) perd -5,7 %.

Ubisoft recule vendredi : vers de nouvelles restrictions en Chine pour les jeux vidéo

AOF a écrit :

Ubisoft (-4,73 % à 22,94 euros) débute la séance sous pression alors que la Chine prévoit de renforcer la réglementation pour les jeux vidéo en ligne.

Pékin a publié un projet de réglementation pour ce secteur qui comprend des restrictions sur les incitations à jouer ou à dépenser plus en ligne,

indique le Wall Street Journal.

A la Bourse de Hong-Kong, l’action Tencent, qui possède près de 10 % du capital d’Ubisoft, a chuté de plus de 12 %.

Les autorités chinoises se sont lancées ces dernières années dans une campagne visant à limiter le temps consacré par les chinois aux jeux vidéo.

En 2021, le ministère chinois de l’Education avait déjà pris des mesures dans ce sens.

Pékin s’inquiétait de l’augmentation de la myopie chez les jeunes chinois, qu’il mettait en partie sur le compte du développement des smartphones.

Mouvements en portefeuille

Cette semaine j’ai décidé de commencer à m’attaquer au problème des liquidités non rémunérées.

A part les liquidités chez SAXO, en EUR et USD, plutôt mal rémunérées,

toutes les autres (PEA, PEA PME, comptes titres) sont actuellement non rémunérées,

alors qu’elles représentent des montants importants.

Depuis la politique de "taux 0" des banques centrales,

j’ai perdu l’habitude d’utiliser des produits monétaires,

qui ne rapportaient rien voire moins que rien après les frais de gestion.

Mais la situation a changé depuis un an avec la hausse des taux.

Il faudrait donc investir les liquidités dans des produits monétaires,

qui peuvent compenser l’inflation.

J’ai été négligent de ne pas le faire plus tôt.

C’est particulièrement intéressant chez BoursoBank,

avec l’offre Bours0Markets qui permet de ne pas avoir de frais de transactions.

Pour les autres banques ça devient intéressant après plusieurs semaines.

Pour la sélection des produits, la file

Investissements financiers » Monétaire » Les SICAV monétaires ont-elles encore un intérêt ?

est d’une grande aide,

avec notamment les contributions de pcmac, Franck059 et vertaco.

Le choix s’est donc porté sur OPC AXA Court Terme AC et pour le PEA OPC AXA PEA Régularité C.

Déception sur le PEA : les frais sur OPC sont très supérieurs aux frais sur actions et ETF.

OPC AXA Court Terme AC : achat 4 * 2 445,7666 €

9 783,07 € net (pas de frais : Bours0Markets).

OPC AXA Court Terme AC : achat 4 * 2 446,0513 €

9 784,21 € net (pas de frais : Bours0Markets).

OPC AXA PEA Régularité C : achat 100 * 98,4368 €

9 892,90 € net.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#1297 23/12/2023 11h41

- toto27

- Membre (2021)

- Réputation : 52

Salut Arnva,

C’est chez Bourso que vous avez pris l’axa régularité C ?

Si oui, même si des frais sont annoncés, ils ne sont pas débités( du moins, pour ma part).

![]() Hors ligne

Hors ligne

#1298 23/12/2023 13h17

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Non,

mon PEA est dans une banque "traditionnelle",

et ils ont facturé des droits d’entrée sur AXA PEA Régularité C.

J’essayerai avec d’autres fonds,

en faisant attention aux frais …

Dif tor heh smusma

![]() Hors ligne

Hors ligne

#1299 27/12/2023 21h56

Bonsoir,

Content de voir qu’après votre message de juin dernier

ArnvaldIngofson a écrit :

Vous avez raison, il faudrait que je m’intéresse aux supports monétaires pour que les liquidités rapportent un rendement non négligeable.

vous mettez à profit cette fin d’année pour profiter d’une rémunération certes faible mais sans efforts de vos liquidités.

Une question : est-ce un premier pas au vu des montants engagés qui ne représentent qu’une fraction des liquidités ? Ou avez-vous certaines réticences à entrer sur un support unique (AXA Court Terme AC pour le CTO et AXA PEA Régularité C pour le PEA) ?

![]() Hors ligne

Hors ligne

#1300 28/12/2023 09h55

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

Oui, ce n’est que le début.

Cette semaine j’ai complété les achats de AXA Court Terme AC sur le compte BoursoBank.

La semaine prochaine je rechercherai un meilleur support, sans frais d’entrée si possible, sur le PEA.

Dif tor heh smusma

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille financier d'arnvaldingofson”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 299 | 90 353 | 13/10/2024 15h34 par toto27 | |

| 437 | 194 915 | 08/06/2022 11h51 par Golliwogg | |

| 141 | 56 111 | 18/09/2020 11h59 par ThibaultF | |

| 211 | 69 767 | 06/11/2024 18h10 par DiCiCat | |

| 76 | 31 293 | 04/02/2024 17h11 par Mimosa | |

| 153 | 59 690 | 01/10/2024 19h13 par langoisse | |

|

Cette discussion est fermée |

17 | 4 103 | 11/12/2021 12h21 par bajb |