Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

1 #76 24/04/2020 14h34

1 #76 24/04/2020 14h34

- Canyonneur75

- Membre (2018)

Top 50 Monétaire

Top 20 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 318

Bonjour,

Le bulletin d’information du 1er trimestre 2020 de Foncia Cap’Hébergimmo, signé par la directrice générale et le directeur général délégué est disponible.

La distribution est réduite à 2,22 € brut (2,13 € net) contre 3 euros au 1er trimestre 2019.

Cette diminution est justifiée par des demandes d’étalement des loyers à venir avec possibilité de report sur 2021.

Le bulletin insiste sur la diversification géographique et sectorielle (hôtels et séminaires) mais omet de préciser que la SCPI n’a que 3 locataires (Chateauform, le groupe neo, et le locataire de l’hôtel situé près d’Arcachon), ce qui me semble être le risque majeur…

Par ailleurs, la valeur de réalisation au 31/12 passe de 230,78€ à 238,47€ par part.

Foncia semble vouloir maintenant communiquer sur la distribution brute à l’instar de Corum.

Canyonneur

Dernière modification par Canyonneur75 (27/05/2020 20h50)

![]() Hors ligne

Hors ligne

1 #77 25/04/2020 22h29

1 #77 25/04/2020 22h29

- mimizoe1

- Membre (2016)

Top 50 Année 2024

Top 50 Année 2023

Top 50 Année 2022

Top 20 Monétaire

Top 50 Banque/Fiscalité - Réputation : 342

Bonjour à tout le monde

Canyonneur75 : Oui, c’est bien ce que j’ai perçu : 1/3 de moins, résultat de 3 locataires ..

Pour info : Sur les SCPI de Foncia que j’ai : Placement Pierre : -1,..%

Patrimoine Foncier : identique

Ca ne vient donc pas d’ une politique générale de Foncia (réduction par précaution), mais bien de la Gestion de la SCPI, qui est pénalisée par son faible nombre de locataires !

Et vu leur profil, cela risque d’ être plus bas au trimestre suivant (?)

Vivent les bienfaits de la diversification, et à moi d’ assumer sereinement mon choix de cette SCPI ![]()

Mimizoé1

Parrainages BoursoBanK(HECL5456), BourseDirect(2019579574),WeSave(HC9B32), Fortuneo(13344104), Bullionvault (CCHARLOTTE1), MeilleurTaux(HELENE330473), Linxéa, Véracash (MP)

![]() Hors ligne

Hors ligne

1 #78 14/05/2020 19h23

1 #78 14/05/2020 19h23

- loulou75015

- Membre (2011)

Top 50 SCPI/OPCI

- Réputation : 109

Le Bulletin du T1 2020 d’Atream Hotel est disponible ICI

En résumé :

- retour à la normal du secteur pas avant 2022

- aucune acquisition

- coupe du dividende de 30% au T1 et le T2 sera pareil

- des cessions de parts sur le trimestre (rare pour une scpi récente)

Parrain Amex // Parrain Fortuneo : 12428190

![]() Hors ligne

Hors ligne

#79 12/06/2020 13h51

Bonjour

Atream ne mettant que très peu son site à jour, voici le

Rapport annuel 2019 d’Atream Hotels

sachant que le dernier rapport annuel sur le site est 2017 (2018 peut être trouvé sur Primalliance ou Mes-Placements). J’ai dû le demander pour le recevoir.

Il est plutôt positif, avec un résultat par part supérieur au dividende distribué, la constitution d’un RAN et des évolutions de valeurs d’expertise correctes. Et vous qu’en pensez vous ?

![]() En ligne

En ligne

#80 12/06/2020 15h50

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Il y a eu beaucoup de souscriptions et en conséquence, pas mal d’acquisitions. Les baux sont trés longs ce qui pourrait présager d’une bonne stabilité.

En revanche, les rendements AEM de chaque investissement est parfois un peu faible. C’est certainement la résultante d’achat un peu cher pour ce type de biens lié au fait que la collecte a été massive et il a fallu acheter rapidement des biens pour ne pas trop impacter les rendements immédiats.

Ce qui est plus inquiétant, c’est que pour un ensemble de biens acheté en juin, et représentant environ 15% des biens et revenus, le locataire ne paie plus ses loyers depuis novembre.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#81 15/06/2020 18h06

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

Point sur l’état des lieux pour Atream Hotel

Lettre d’information spécifique numéro 3

![]() Hors ligne

Hors ligne

#82 24/06/2020 17h27

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

ATREAM HOTELS vient de publier son rapport annuel 2019.

Sur 2019 :

- Triplement de la capitalisation

- Investissement de 94% de la collecte

- DVM brut : 5,17%

- Distribution nette : 47,52 € / part = 4,75%

"L’expérience des crises précédentes a démontré la forte résilience de cette (notre) industrie qui, nous le pensons, reprendra progressivement son activité cette année et en 2001" (p. 6)

"Perspectives hôtelières 2020 :

Nous anticipons une reprise progressive tirée par une clientèle domestique puis par une clientèle "affaires" pan-européenne. L’activité liée aux visiteurs internationaux pourrait redémarrer en 2022" (p. 13)

"Perspectives et enjeux 2020 :

Le manque d’activité a toutefois conduit à la fermeture de 93% des hôtels de la SCPI Atream Hôtels entre le 13 mars et le 5 avril 2020. Au 31 mars 2020, le taux de recouvrement des loyers était de 91%" (p. 15)

"Il n’est pas à exclure que le niveau de CA, le recouvrement des créances locataires, la trésorerie voire, à terme, la valorisation des actifs pourraient être impactés dans les mois à venir". (p. 15)

Valeur de reconstitution au 31.12.2019 : 1057,40 € / part (+1,30%)

" Rapport du Conseil de Surveillance :

Atream a décidé de revoir à la baisse le montant du premier acompte sur dividende pour 2020 à un niveau de DVM annualisé proche de 3% contre un niveau prévisionnel initial de 4,60%" (p. 42).

--

Je trouve la communication relativement minimaliste (voire simpliste).

Avec un RA publié fin juin, la société de gestion aurait pu évoquer :

(1) le taux de recouvrement des loyers sur le T2 2020 (il était de 33% fin mai)

(2) le taux de réouverture des établissements

Le communiqué de début juin en disait davantage en réalité…

![]() Hors ligne

Hors ligne

#83 01/07/2020 18h46

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

maxicool, le 24/06/2020 a écrit :

Je trouve la communication relativement minimaliste (voire simpliste).

Je vous trouve bien gentil @maxicool !

Ce graphique est annoté de ce commentaire (p27 du rapport annuel)

Atream a écrit :

Cette hausse est principalement due à la prise de valeur des actifs immobiliers au cours de l’année (valeurs d’expertise) combinée à l’effet des frais d’acquisition plus élevés, proportionnellement à la valeur du patrimoine, sur le patrimoine à fin 2019 (15,98%) qu’à la fin 2018

Le titre me semble faux, ce qui est présenté ce n’est pas la valeur de réalisation mais de reconstitution !

Ma lecture c’est plutôt que la valeur de réalisation est déjà en baisse en 2019 et que tous les frais augmentent (commission de souscription, droits et frais d’acquisition, frais de financement), il n’y a que la valeur des actifs qui baisse.

Bien évidemment la communication détourne de l’essentiel en nous dirigeant vers la hausse de la valeur de reconstitution. Rien n’est dramatique dans l’évolution mais ce genre de "transparence" n’est pas engageante du tout…

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

#84 02/07/2020 09h34

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Bien-vu. C’est ce qu’on appelle la double peine !

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#85 03/07/2020 09h15

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

Au vu des difficultés actuelles dans le secteur de l’ hôtellerie, il pourrait y avoir rapidement (et peut-on espérer passagèrement) une triple peine ![]()

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

#86 24/07/2020 14h24

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Pour Foncia Cap’Hébergimmo :

Canyonneur75, le 24/04/2020 a écrit :

…/…

Au T1/2020 … la distribution est réduite à 2,22 € brut (2,13 € net) contre 3 euros au 1er trimestre 2019.

Distribution T2/2020 : 0.33€/part … en forte baisse, mais symboliquement pas à zéro.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#87 08/08/2020 07h21

- Audacesfortunajuvat

- Membre (2012)

Top 20 SCPI/OPCI - Réputation : 112

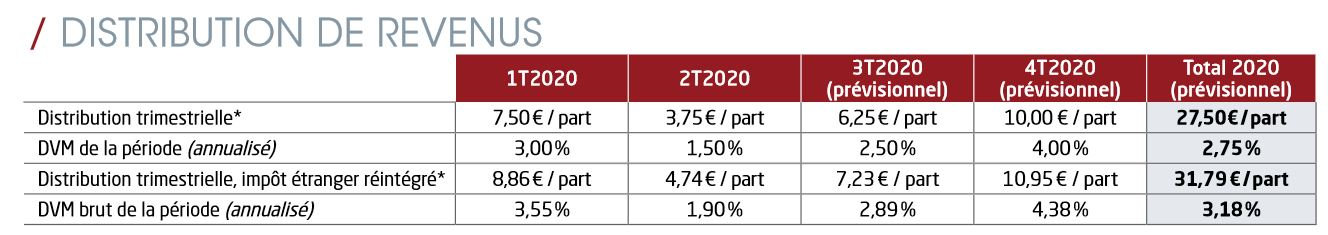

Pour Atream Hotel, le BT2 vient de sortir.

L’estimation de rendement annuel est encore revue à la baisse avec un prévisionnel de 2.75%. Il faut dire qu’avec 95% des hôtels fermés au T2, il fallait s’y attendre. Seulement 52.3% de taux de recouvrement. Au 30 juin 100% des hôtels ont ré-ouvert mais vu le prévisionnel du T3 et du T4, il doit y avoir des hôtels qui ne paient pas 100% de leurs redevance. Ce qui est compréhensible sachant comment ils souffrent avec des taux de remplissage très faibles. Atream compte éventuellement utiliser le RAN pour le quatrième trimestre. RAN qui s’établit actuellement à 2.8 mois. Si c’est le cas la valeur de reconstitution sera un peu affectée. Par contre aucune communication en détail sur les reports ou annulation de loyers contre des allongements de Bail.

Au T2 le nombre de souscription se tarit avec seulement 8878 parts. La SCPI risque d’être bloquée dans ses futurs investissements, après son dernier investissement en mai sur l’hôtel NH Erlangen en Allemagne.

![]() Hors ligne

Hors ligne

#88 23/10/2020 21h36

- Canyonneur75

- Membre (2018)

Top 50 Monétaire

Top 20 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 318

La distribution d’Aestiam Cap Hebergimmo s’élève à 0,66€ par part pour le T3 2020, soit en superbe progression par rapport au T2 (+ 100%), mais en très forte baisse par rapport au T3 2019 (-79% !).

Information obtenue via le bordereau de distribution disponible sur l’extranet associé.

Aucune information sur les règlements/reports/abandons de loyers pour les différents locataires.

La (maigre) communication est axée vers les services aux gestionnaires de patrimoine et les recrutements effectués au sein de la société de gestion…

Canyonneur

PS : Je suis associé de cette SCPI

Dernière modification par Canyonneur75 (24/10/2020 07h26)

![]() Hors ligne

Hors ligne

#89 29/10/2020 11h16

- OxxiGen

- Membre (2019)

Top 20 SCPI/OPCI

- Réputation : 58

Voici une courte vidéo parue aujourd’hui.

La société de gestion, "prudente mais confiante" envisage deux investissements en France pour la fin de l’année, et d’autres pour 2021.

ATREAM ITV MOTION 201022 wip5 1 - YouTube

Je suis responsable de ce que j'ai écrit. Pas de ce que vous avez compris. :)

![]() Hors ligne

Hors ligne

#90 29/10/2020 11h27

Petite video marketing pour rassurer les associés sur le long terme, le choix de 2 nouveaux investissements en France est intéressant pour une SCPI plutôt orientée pays frontaliers jusqu’ici, sans doute des opportunités à saisir de leur point de vue.

Le bulletin T3 sera plus parlant pour les échéances à venir, avec les derniers évènements il ne faut sans doute pas s’attendre à un T4 aussi optimiste que prévu

EDIT : typo

Dernière modification par Drystan (29/10/2020 11h47)

![]() Hors ligne

Hors ligne

#91 29/10/2020 17h02

- Hadrumetum

- Membre (2020)

- Réputation : 19

Autre courte vidéo parue sur BOURSORAMA, de J. M. Peter (Sofidy), qui n’est pas un perdreau de l’année, et qui déclare que c’est actuellement pertinent d’acquérir des actifs hoteliers:

Vidéo - SCPI : thématiques ou diversifiées, quelle stratégie en période de crise ? - 28/10/2020 16:32:28 - Boursorama

![]() Hors ligne

Hors ligne

#92 29/10/2020 18h30

- DrMinimal

- Membre (2016)

Top 50 Immobilier locatif - Réputation : 80

Bonjour,

j’ai du mal à ne pas considérer ce genre d’intervenant (DG de Sofidy) comme un commercial essayant de vendre son steak. Mais c’est peut-être car je suis un gros novice en SCPI.

Il devrait effectivement y avoir des affaires à faire sur l’achat de parts de sociétés liées au tourisme et à l’hôtellerie, mais si je regarde par exemple le prix d’une part d’Atream Hotels, celui-ci n’a pas bougé depuis 2016 (toujours 1000€ au 29/10/2020).

En quoi fais-je une affaire en achetant au même prix des parts de SCPI liées au secteur de l’hôtellerie, ravagé par la COVID-19, qu’avant le confinement?

Bien à vous,

Dr. Minimal

Bonjour, je suis Dr. Minimal, et je blogue mes progrès vers l'indépendance financière en Français et en Anglais.

![]() Hors ligne

Hors ligne

#93 29/10/2020 19h39

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Avez-vous écouté cette interview du DG de Sofidy (7 minutes seulement) ?

Il me semble plutôt l’avoir entendu plaider pour des SCPI diversifiées (sur le type d’actif, la géographie, les locataires, le moment d’acquérir le bien, etc.) que pour des SCPI thématiques (par exemple spécialisées en hôtelier). Et, certes, les SCPI de Sofidy sont toutes assez diversifiées (et en ce sens, le DG de Sofidy défend les produits de Sofidy), mêmes si elles ont chacune quelques dominantes.

Une SCPI diversifiée peut sans doute aujourd’hui trouver un avantage à acquérir un actif d’une thématique donnée, par exemple un hôtel, même si cette thématique est "en crise (sous réserve de payer l’acquisition au "juste prix").

Pour un investisseur, acheter aujourd’hui une SCPI qui n’aurait investi que dans une seule thématique, alors que la crise pénalise précisément les actifs de cette thématique, et payer le prix d’avant la crise, semble en effet absurde. (Et il emble que la collecte de certaines SCPI est proche de zéro en ce moment, les investisseurs ayant un peu de lucidité).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#94 30/10/2020 11h43

Pas encore de bulletin T3 mais dividende versé pour Atream Hotels ce trimestre, en hausse de 67% par rapport au T2 donc en ligne avec ce qui était annoncé à 6.25€ et 2.5% en annualisé.

Le T4 était annoncé à 10€, cela ne tiendra sans doute pas

![]() Hors ligne

Hors ligne

#95 30/10/2020 12h21

- Hadrumetum

- Membre (2020)

- Réputation : 19

Pour répondre à DrMinimal, jai compris que J M Peter parlait en tant que gérant de SCPI pour qui il pouvait être opportun d’acheter actuellement un actif hôtelier à un prix actuellement décoté.

![]() Hors ligne

Hors ligne

#96 30/10/2020 18h21

- DrMinimal

- Membre (2016)

Top 50 Immobilier locatif - Réputation : 80

Bonjour,

GoodbyLenine, le 29/10/2020 a écrit :

Avez-vous écouté cette interview du DG de Sofidy (7 minutes seulement)?.

Je vous retourne la question, le DG en question disant à environ 10% de la vidéo « ceci dit, c’est peut être le bon moment d’acquérir des actifs (dans le domaine de l’hôtellerie, ndlr) », ce qui est à l’origine de la contribution d’Hadrumetu, dans cette file dédiée aux SCPI investissant dans des hôtels.

Hadrumetu je vous rejoins effectivement sur le fait que JM Peter sous entend qu’il est intéressant en tant que gestionnaire de SCPI d’acquérir des actifs dans ce domaine, et non pas en tant qu’acquéreur de parts comme je l’avais compris initialement.

Mon questionnement sur la decorelation entre la valeur de la part et la santé du sous-jacent, dans le cas d’atream hôtels, tient toujours cela dit.

Bien à vous,

Dr. Minimal

Bonjour, je suis Dr. Minimal, et je blogue mes progrès vers l'indépendance financière en Français et en Anglais.

![]() Hors ligne

Hors ligne

#97 13/11/2020 05h44

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

A noter que, si ce qui est discuté ici (à propos du crédit d’impôt pour les bailleurs de locaux commerciaux situés en France et très impactés par le Covid-19, qui consentiraient des remises de loyers au T4/2020) se confirme, les SCPI beaucoup investies en murs d’hôtels pourraient, pour T4/2020, à défaut de distribuer un dividende revenu à la normale, faire bénéficier leurs associés d’un crédit d’impôt qui pourrait valoir presque autant (que ce que le dividende aurait valu, après imposition).

Ca serait une petite consolation pour les associés de, par exemple, Aestiam Cap’Hebergimmo, pour qui 2020 restera néanmoins une très mauvaise année.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#98 13/11/2020 09h22

- Canyonneur75

- Membre (2018)

Top 50 Monétaire

Top 20 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 318

Je ne vais surtout pas m’arrêter de respirer en attendant le versement d’un éventuel crédit d’impôt pour Aestiam Cap Hebergimmo…

En effet :

- 33 % du patrimoine est à l’étranger, donc hors du champ d’application.

- Les 19 % du patrimoine en région parisienne consistent en deux châteaux et d’un golf. Les 2 châteaux sont loués par le Groupe Chateauform. Si le locataire est la société Chateauform France SA, il me semble que l’on est en dehors de la cible, au vu du nombre d’employés (1114).

- Les 49 % restants consistent en 12 hôtels dont 10 du Groupe Ného. Après quelques recherches, on retrouve des sociétés basées à Nice, dont Nehô France. Cette société holding possède des établissements secondaires aux mêmes adresses que les différents hôtels. Les activités sont variées dont : Location de terrains et d’autres biens immobiliers (6820B). Visiblement des montages complexes et je m’interroge aussi sur l’éligibilité au dispositif…

J’ai peur de rester sur ma faim sur le sujet au vu de la communication actuelle de la société de gestion, réduite au minimum.

Je pense que les associés des SCPI "petits commerces" ont plus de chance de bénéficier de ce dispositif…

Canyonneur

PS : associé de la SCPI citée

Dernière modification par Canyonneur75 (13/11/2020 13h39)

![]() Hors ligne

Hors ligne

1 #99 03/12/2020 20h04

1 #99 03/12/2020 20h04

#100 09/12/2020 12h53

- InvestisseurInquiet

- Membre (2020)

- Réputation : 3

Canyonneur75, le 13/11/2020 a écrit :

Je ne vais surtout pas m’arrêter de respirer en attendant le versement d’un éventuel crédit d’impôt pour Aestiam Cap Hebergimmo…

En effet :

- 33 % du patrimoine est à l’étranger, donc hors du champ d’application.

[…]

PS : associé de la SCPI citée

Disons plutôt que si vous ne vous battez pas pour l’avoir, vous ne l’aurez pas, et que si vous vous battez pour l’avoir, vous l’aurez peut-être (mais pas sûr) !

Le premier problème, ce sera plutôt qu’une société de gestion ou un associé soient suffisamment motivés pour se battre sur ce sujet !

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “scpi investissant dans des hôtels : aestiam cap'hebergimmo, atream hôtels…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 0 | 811 | 13/10/2024 09h30 par Fanscpi | |

| 24 | 19 353 | 19/01/2023 23h13 par GoodbyLenine | |

| 3 | 3 489 | 24/10/2023 18h53 par Karbaoui | |

| 139 | 46 585 | 13/10/2024 09h24 par Fanscpi | |

| 82 | 30 278 | 30/01/2024 10h47 par Fanscpi | |

| 19 | 8 852 | 31/01/2023 12h21 par alex470 | |

| 0 | 474 | 31/10/2023 07h43 par Fanscpi |