Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

Louve Invest (partenariat) : achetez vos SCPI avec un cashback jusqu’à 3,5% en cliquant ici.

#126 25/01/2021 18h23

- Canyonneur75

- Membre (2018)

Top 50 Monétaire

Top 20 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 318

Aestiam vient de mettre à jour la note d’information de la SCPI Aestiam Cap’Hébergimmo.

On y obtient (chapitre I - paragraphe B.2), la confirmation de la baisse du prix de souscription qui passe à 250€ (soit - 5,66 %), ainsi que la valeur de reconstitution au 31/12/2020, soit 252,04 (-9,30 %) et la valeur de réalisation à la même date soit 207,78 (-12,87 %).

Le nombre de parts au 31/12/20 (332002) est égal à celui du 30/06/20, signe d’un marché bloqué.

Canyonneur

PS : je suis associé de cette SCPI

![]() Hors ligne

Hors ligne

#127 25/01/2021 19h12

- MartinGall

- Membre (2016)

- Réputation : 7

Canyonneur75 a écrit :

Le nombre de part au 31/12/20 (332002) est égal à celui du 30/06/20, signe d’un marché bloqué.

Fin novembre, il y avait un peu plus de 6 000 parts de la SCPI en vente en attente de compensation (soit près de 2% des parts), sachant que cela a pu augmenter depuis.

La communication peu transparente d’AESTIAM n’est pas étrangère à cette hémorragie, même si la spécificité d’un de ses principaux locataires et la concentration excessive du risque client ont sans doute aussi joué.

La baisse du prix de la part, associée à la mauvaise performance de la SCPI en 2020 (absolue ou par rapport à ATREAM Hôtels) risque de plomber durablement la collecte de la SCPI. Elle ne pourra donc pas saisir les opportunités d’investissement qui naîtront de la crise sanitaire.

Pour les actionnaires actuels, je ne vois pas grand chose d’autre à faire qu’espérer que l’activité des groupes Chateauform et Nehô se rétablira au deuxième semestre et qu’aucun ne mettra la clé sous la porte.

![]() Hors ligne

Hors ligne

#128 25/01/2021 21h25

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Dans la nouvelle notice 2021:

A. Offres de retrait de part du 1er janvier au 31 décembre 2020

Entre le 1 er janvier 2020 et le 31 décembre 2020, la société de gestion a enregistré la souscription de 33 010 parts et 2 912 parts en retrait.

Par conséquent, le capital social a été augmenté au 31 Décembre 2020 de 30 098 parts au nominal de 200,00 €, soit 6 019 600 €.

Donc souscription de 33010 parts pour 2912 retraits, difficile d’imaginer que les retraits sur l’année représentant moins de 10% des parts souscrites puissent être bloquée, sachant que le prix est fixe.

Mais allons un peu plus loin, car rien ne dit que sur une période de l’année, il n’y ait pas eu provisoirement un blocage avec plus de vendeurs que d’acheteurs.

Le bulletin S1 2020, nous donne:

Souscriptions: T1=29 715, T2=1 308

Retraits: T1=330 T2=595

Total 1er semestre:

Souscriptions: S1=31 023

Retraits: S1= 925

Part en attente de retrait = 0

Total 2ieme semestre:

Souscriptions: S2= 33 010 - 31023 = 1 987

Retraits: S2= 2912 - 925 = 1987

Part en attente de retrait = ?

Nombre de parts à la fin S1 = 322 002

Nombre de part fin 2020 = 322 002

Donc, il semble bien qu’il n’y ait plus aucun acheteur, ce qui bloque les ventes. Cela est survenu brutalement au second semestre tandis que, jusqu’à la fin du 1er semestre, les acheteurs se situaient au même niveau que les années précédentes.

La décision de baisser le prix de la part est donc bonne. Cela incitera peut-être les acheteurs à revenir, permettant aux vendeurs de sortir.

Cela dit, c’est un peu incompréhensible de voir des associés vendre maintenant leur part: la SCPI n’a pas 8 ans. Le RAN est faible et aucun fond de remboursement n’est constitué. Il faut donc qu’ils s’attendrent à quelques longueurs et difficultés, si les acheteurs ne reviennent pas rapidement.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

1 #129 26/01/2021 08h48

1 #129 26/01/2021 08h48

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

Vous avez raté la lecture du bulletin…

WhiteTiger, le 25/01/2021 a écrit :

Donc souscription de 33010 parts pour 2912 retraits, difficile d’imaginer que les retraits sur l’année représentant moins de 10% des parts souscrites puissent être bloquée, sachant que le prix est fixe.

Je ne vois pas où vous voulez en venir, il y a eu 2912 retraits compensés par des souscriptions, les autres souscriptions augmentant le capital de la société au S1 mais les autres retraits s’accumulant au S2.

WhiteTiger, le 25/01/2021 a écrit :

Total 2ieme semestre:

…

Part en attente de retrait = ?

La réponse en image :

Le marché des parts est bien bloqué, ce autour du milieu du 3ème trimestre, peut-être un gros porteur souhaitant sortir. Au 4ème trimestre peu de retraits mais devant patienter la vente des parts du trimestre précédent.

Le bulletin me parait clair.

On va voir là la perversion des SCPI à capital variable : à chaque souscription on augmente le capital de la SCPI pour acheter des immeubles, dès que le nombre de ventes dépasse le nombre d’achats de parts, blocage, en attendant mieux, il faut donc éteindre l’incendie, abaisser le délai de jouissance, baisser le prix de part, créer un fonds de remboursement, attendre que ça veuille bien se résorber par magie …

Pour le coup je trouve le bulletin clair, ne passant rien sous silence.

A noter le dividende 2020 atteignant 3,78€ soit un maigre 1,51%.

Abaisser le prix de part fait aussi monter le pourcentage de distribution, qui tombe à 1,43% sur la base de 265€ qui n’est plus d’actualité à ce jour.

Le TOF fait peur à voir …

Bulletin S2 a écrit :

Néanmoins, tout comme cette industrie qui avait jusqu’à maintenant montré une résilience importante, Aestiam Cap’Hébergimmo offre une vraie capacité de rebond, d’une part parce

que de nombreuses opportunités d’investissement intéressantes se présentent aujourd’hui à nous, mais également parce qu’on peut compter sur un phénomène de « revenge tourism », le sevrage forcé de déplacements pouvant conduire, par effet de compensation, à une reprise plus forte, ainsi que sur une demande en hausse de séminaires pour des entreprises qui devront recréer le climat nécessaire à une remotivation de leurs collaborateurs.

Il faut le souhaiter, rien de garantit cela et surtout … quand ?

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

1 #130 26/01/2021 15h38

1 #130 26/01/2021 15h38

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Surin a écrit :

Vous avez raté la lecture du bulletin…

Oui, effectivement je l’avais raté, c’est pour cela que j’avais fais l’exercice (un peu dans le noir sur le S2) et que je l’avais partagé ici.

Merci pour le lien.

Si les ventes de part portent sur quelques centaines de parts, cela peut s’absorber facilement avec la tréso (RAN).

La baisse des parts n’est pas seulement lié au marché des parts mais plus certainement à l’effet conjoncturel immédiat.

Le TOF est effectivement affolant mais on peut voir sur le dernier bulletin que les franchises se sont bien limitées sur le S2. C’est plutôt positif. Ma fois, il faut espérer que l’on se débarrasse rapidement de la situation actuelle et que l’on revienne vers plus de "normalité".

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

#131 26/01/2021 17h13

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

WhiteTiger a écrit :

Si les ventes de part portent sur quelques centaines de parts, cela peut s’absorber facilement avec la tréso (RAN).

Etes-vous sérieux en écrivant ceci ? Pensez-vous qu’une SCPI peut racheter ses propres parts ?

De plus trésorerie et RAN sont 2 notions bien différentes, merci de ne pas les mélanger, on en a parlé souvent.

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

1 #132 27/01/2021 01h15

1 #132 27/01/2021 01h15

- WhiteTiger

- Membre (2015)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 121

Surin, le 26/01/2021 a écrit :

WhiteTiger a écrit :

Si les ventes de part portent sur quelques centaines de parts, cela peut s’absorber facilement avec la tréso (RAN).

Etes-vous sérieux en écrivant ceci ? Pensez-vous qu’une SCPI peut racheter ses propres parts ?

De plus trésorerie et RAN sont 2 notions bien différentes, merci de ne pas les mélanger, on en a parlé souvent.

Je n’ai jamais écrit que la SCPI peut racheter ses parts. Pour les détails référer aux article 9 et 10 des statuts.

Pour ce qui est de la tréso et RAN, je ne mélange pas. Merci.

“The pessimist complains about the wind; the optimist expects it to change; the realist adjusts the sails.” W.A Ward

![]() Hors ligne

Hors ligne

1 #133 27/01/2021 01h58

1 #133 27/01/2021 01h58

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Ni l’article 9 ni l’article 10 des statuts n’indiquent que des demandes de vente de parts pourraient "s’absorber facilement avec la tréso (RAN)"…

En l’absence d’acheteurs de parts, avec des vendeurs tentant en vain de céder plus de 10% des parts depuis 12 mois, ils prévoient l’obligation d’inscription en AG d’une résolution créant un fond de remboursement (que l’AG peut accepter ou pas). C’est tout autre chose.

Statuts de AESTIAM CAP’HEBERGIMMO a écrit :

ARTICLE 9 - RETRAIT DES ASSOCIÉS

Conformément aux dispositions régissant les Sociétés à capital variable, tout associé a le droit de se retirer de la Société, partiellement ou en totalité, dans la limite des clauses de variabilité fixées à l’article 7 des présents statuts.

Les demandes de retrait sont adressées à la Société de Gestion par lettre recommandée avec demande d’avis de réception.

Elles sont, dès réception, inscrites sur le registre des demandes de retrait et sont satisfaites par ordre chronologique d’inscription et dans la limite où la clause de variabilité le permet.

Les parts remboursées sont annulées.

Le règlement des associés qui se retirent a lieu sans autre délai que le délai administratif normal de régularisation.

L’associé qui se retire perd la jouissance de ses parts au dernier jour du mois de l’inscription de son retrait sur le registre des transferts.

L’inscription de la transaction sur le registre des transferts est alors réputée constituer l’acte de cession écrit prévu par l’article 1865 du Code Civil et devient, dès cet instant, opposable à la société et aux tiers.

1- Il existe des demandes de souscriptions pour un montant équivalent ou supérieur :

- remboursement sur la base du prix de souscription en vigueur diminué de la commission de souscription versée à la Société de Gestion de 8% TTI (commission exonérée de TVA conformément à l’article 261-C-1°-e du Code Général des Impôt) et 0,50%HT à majorer du taux de TVA en vigueur. Un droit fixe de 100€HT à majorer du taux de TVA en vigueur est prélevé par la Société de Gestion quel que soit le nombre de parts remboursées.

2- Il n’y a pas de demandes de souscriptions :

- La valeur de remboursement ne pourra être supérieure à la valeur de réalisation en vigueur ni inférieure à celle-ci diminuée de 10%, sauf autorisation de l’Autorité des Marchés Financiers.

- S’il n’existe pas de fonds de remboursement et lorsque la Société de Gestion constate que les demandes de retrait inscrites depuis plus de douze mois sur le registre mentionné au I de l’article L214-93 du Code Monétaire et Financier représentent au moins 10% des parts émises par la société, elle en informe sans délai l’Autorité des Marchés Financiers.

Dans les deux mois à compter de cette information, la Société de Gestion convoque une Assemblée Générale extraordinaire et lui propose la cession partielle ou totale du patrimoine et toute autre mesure appropriée. Notamment, l’inscription sur un registre des ordres d’achat et de vente, dans les conditions ci-après définies au paragraphe 4 du présent chapitre constituerait une mesure appropriée et emporterait la suspension des demandes de retrait. De telles cessions sont réputées conformes à l’article L214-114 du Code Monétaire et Financier.

En application de l’article 422-219 du règlement général de l’Autorité des Marchés Financiers, en cas de baisse du prix de retrait, la Société de Gestion informe par lettre recommandée avec demande d’avis de réception les associés ayant demandé leur retrait, au plus tard la veille de la date d’effet. En l’absence de réaction de la part des associés dans un délai de quinze jours à compter de la date de réception de la lettre recommandée avec demande d’avis de réception, la demande de retrait est réputée maintenue au nouveau prix. Cette information est contenue dans la lettre de notification.

ARTICLE 10 - FONDS DE REMBOURSEMENT

Afin de pouvoir satisfaire les demandes de retrait dans le cas ou il n’existe pas de demandes de souscriptions, l’Assemblée Générale des associés pourra décider la création et la dotation d’un fonds de remboursement destiné à contribuer à la fluidité du marché des parts.

Les sommes allouées à ce fonds proviendront soit du produit de cessions d’éléments du patrimoine locatif, soit de bénéfices affectés lors de l’approbation de comptes annuels.

Les liquidités affectées au fonds de remboursement sont destinées au seul remboursement des associés. La reprise des sommes disponibles sur ce fonds de remboursement doit être autorisée par décision d’une Assemblée Générale des associés, après rapport motivé de la Société de Gestion et information préalable de l’Autorité des Marchés Financiers.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#134 27/01/2021 08h55

- Surin

- Membre (2015)

Top 10 Année 2024

Top 10 Année 2023

Top 20 Année 2022

Top 50 Dvpt perso.

Top 50 Expatriation

Top 20 Vivre rentier

Top 10 Monétaire

Top 20 Invest. Exotiques

Top 20 Crypto-actifs

Top 50 Finance/Économie

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

Top 10 Immobilier locatif - Réputation : 1431

Hall of Fame

Hall of Fame

Sur la première partie de l’article 9, j’ai 2 questions :

On voit d’abord "Les parts remboursées sont annulées." or ensuite il faut qu’il y ait nouvelle souscription pour "remplacer" une part à vendre, je ne comprends pas. Est-ce juste pour la numérotation qu’elles sont "annulées" ?

_ Que signifie cela ? "Un droit fixe de 100€HT à majorer du taux de TVA en vigueur est prélevé par la Société de Gestion quel que soit le nombre de parts remboursées."

Chaque vendeur, en plus de recevoir le prix de part moins la commission de souscription, doit payer 120€ ?

Parrainage BOURSORAMA code : LIKA0507 - BforBank YYXC - TOTAL ENERGIE : 112210350

![]() Hors ligne

Hors ligne

#135 01/02/2021 08h36

- loulou75015

- Membre (2011)

Top 50 SCPI/OPCI

- Réputation : 109

Bonjour,

Dividende de Atream Hôtel pour le T4 : 5,4002€ à comparer au prévisionnel de 10€ annoncé dans le bulletin du T3.

On va donc vers un rendement 2020 de 2,289%

Il n’y a plus qu’à espérer que les réseaux de distributions soient fort pour collecter et permettrent à la SCPI de saisir des opportunités.

Parrain Amex // Parrain Fortuneo : 12428190

![]() Hors ligne

Hors ligne

#136 02/02/2021 18h19

- loulou75015

- Membre (2011)

Top 50 SCPI/OPCI

- Réputation : 109

Bulletin du T4 disponible ici

En résumé :

- 73% des loyers au T4

- 84 % de taux d’occupation financier au T4

- rendement 2020 : 2.37% (2.81% en formule de calcule Corum) @surin les 2.37% versus les 2.29%

provient d’un versement de revenus financier ponctionné de la flat tax

- Pas de ponction dans les réserves

- l’AGE a validé l’élargissement de la politique de gestion aux actifs d’hôtellerie de plein air, aux résidences

étudiantes, au co-living, aux auberges de jeunesse et aux résidences seniors non médicalisées

- 5 actifs déjà sécurisés à l’achat pour 2021 (France Allemagne Pays Bas)

- Projet en juin 2021 de fusionner Atream Hotel et Pierre Altitude

- Recul au global de 3.6% de valeur versus 31/12/2019

- Pas d’anticipation de baisse de part à ce jour

Parrain Amex // Parrain Fortuneo : 12428190

![]() Hors ligne

Hors ligne

#137 02/02/2021 19h02

2 acquisitions en France également

Atream a écrit :

Acquisition de deux nouveaux actifs sur la période,

une résidence de tourisme Néméa située à Levallois-Perret pour un

volume d’investissement de 14,2 millions d’euros AEM et un village

vacances Belambra situé à l’Isle-sur-la-Sorgue pour un volume d’investissement de 15,6 millions d’euros AEM.

Ce qui porte la part de la France dans le capital de 6 à 19%, avec les acquisitions futures la part française va encore croître en 2021.

Taux d’endettement, 28.9% (T3) -> 30.6% (T4)

J’apprécie la transparence du bulletin et le niveau d’informations partagé, tout particulièrement venant d’une SCPI en difficulté.

A noter aussi que sur le T4 la collecte reste nette de 707 200€, le marché des parts n’est pas (encore ?) bloqué pour l’instant.

![]() Hors ligne

Hors ligne

2 #138 02/02/2021 20h26

2 #138 02/02/2021 20h26

Le dividende du T4 est composé à 45% de "revenus financiers". Soit >600 KE de revenus financiers.

L’acquisition à Levallois porte sur rendement de 4,4%

Le tableau page 3 est sans doute faux et inverse valeur de reconstitution et valeur de réalisation.

J’ai du mal à suivre leurs raisonnements sur la valeur de la SCPI alors je me sers d’un indicateur simple. La valeur IFI indicative était de 841,94 dans le bulletin du T4 2019. Elle est de 792,45 dans le bulletin du T4 2020. Soit une baisse de 5,8%.

Concernant la fusion avec Pierre Altitude c’est l’estropié qui vient aider le cul de jatte. Pierre Altitude ne collecte plus, n’a qu’un seul bien et un taux d’endettement de 40%. Le seul bien étant pénalisé pour cause de Covid en février, on se reparle en 2022…

Je n’ai plus de parts de Atream Hotel mais si on me demandait de voter aujourd’hui, je voterais contre cette fusion.

![]() Hors ligne

Hors ligne

#139 02/02/2021 21h03

- loulou75015

- Membre (2011)

Top 50 SCPI/OPCI

- Réputation : 109

Asn540 vous avez parfaitement bien calculé la baisse.

Dans mon commentaire je n’ai mis que la conclusion, je vous copie colle ici le paragraphe entier.

ATREAM a écrit :

L’expert immobilier a valorisé le patrimoine en tenant compte de la situation économique et des aménagements

de loyer accordés aux locataires. La valeur du patrimoine immobilier détenu et contrôlé par

la SCPI est en recul de -5,9% à périmètre constant par rapport à sa valeur au 31 décembre 2019. Après prise en compte de la valeur estimée du patrimoine détenu via la

participation Center Parcs De Eemhof, la valeur du patrimoine immobilier totale est en recul de -3,6% à périmètre constant par rapport à sa valeur au 31 décembre 2019.

Sur la base de la valeur d’expertise du patrimoine de la SCPI au 31 décembre 2020, la Société de Gestion n’anticipe pas de révision du prix de la part Atream Hôtels.

Enfin 100% d’accord avec vous pour la fusion, je voterai également contre, sauf à ce qu’Atream Hôtel paye très bas cette fusion.

Parrain Amex // Parrain Fortuneo : 12428190

![]() Hors ligne

Hors ligne

1 #140 11/02/2021 10h47

1 #140 11/02/2021 10h47

- InvestisseurInquiet

- Membre (2020)

- Réputation : 3

Drystan, le 02/02/2021 a écrit :

2 acquisitions en France également

Atream a écrit :

Acquisition de deux nouveaux actifs sur la période,

une résidence de tourisme Néméa située à Levallois-Perret pour un

volume d’investissement de 14,2 millions d’euros AEM et un village

vacances Belambra situé à l’Isle-sur-la-Sorgue pour un volume d’investissement de 15,6 millions d’euros AEM.Ce qui porte la part de la France dans le capital de 6 à 19%, avec les acquisitions futures la part française va encore croître en 2021.

Taux d’endettement, 28.9% (T3) -> 30.6% (T4)

J’apprécie la transparence du bulletin et le niveau d’informations partagé, tout particulièrement venant d’une SCPI en difficulté.

A noter aussi que sur le T4 la collecte reste nette de 707 200€, le marché des parts n’est pas (encore ?) bloqué pour l’instant.

Transparence ? Je ne vois aucune indication sur la part des loyers qui a été abandonnée. Seule figure la part des loyers recouvrés après prise en compte des abandons. Par ailleurs, aucune indication sur un éventuel crédit d’impôt "abandon de loyers".

Acquisition d’un bien à 4,4% avant impôt… Et on parlait d’opportunités d’achat ? C’est moins que le rendement servi avant la crise après prise en compte de l’impôt étranger…

Fusion avec une structure apparemment en mauvais état si j’en crois le forum…

Part de la fiscalité française accrue…

Mouaif… Je ne vois ni transparence ni perspectives !

![]() Hors ligne

Hors ligne

#142 16/02/2021 15h44

Pour ceux qui n’ont pas suivi le thread sur Pierre et Vacances, le groupe a décidé de ne plus payer ses loyers et d’entamer une médiation :

http://animation.corporate.groupepvcp.c … r_2021.pdf

Voici ce que représente P&V pour Atream :

Center Parcs Nordseeküste (Allemagne) : 730KE de loyers annuels

Hôtel de l’Estérel : 425KE de loyers annuels

Center Parcs Eemhof (Pays-Bas) : env 875KE de loyers annuels (la rentabilité de ce bien n’a jamais été annoncée à ma connaissance donc difficile d’estimer le loyer, je suis parti sur 5% ce qui est conservateur)

soit 1,98ME de loyers annuels concernés pour 223K parts au 31/12 soit une perte potentielle de dividendes sur une année complète de 8,9 euros par part soit un tiers de la distribution 2020.

Très compliqué d’estimer ce que sera l’impact sur la distribution 2021 car les loyers P&V seront sans doute recouvrés sur une partie de l’année et avec un peu de chance, les revenus globaux d’Atream seront moins impactés en 2021 qu’en 2020. Si on reprend les revenus "normaux" soit 2019 de 47 euros par part (ils sont inatteignables en 2021 on est d’accord) et qu’on considère que P&V ne négocie que la moitié de 2021, on arrive à 4,5/47 euros donc un impact minimum de 10% sur la distribution pour cette "défaillance" (temporaire) de P&V

![]() Hors ligne

Hors ligne

#143 16/02/2021 16h37

- InvestisseurInquiet

- Membre (2020)

- Réputation : 3

Et pendant ce temps-là :

La nouvelle éco : A Saint-Lary, Pierre & Vacances rouvre sa résidence même sans remontées mécaniques

Sinon je pense que l’impact sera moindre que ce que vous calculez comparé à 2020 car P&V n’a déjà pas payé une bonne partie ses loyers en 2020 !

Et je doute qu’Atream fasse partie de ceux-là : Résidences de tourisme : des centaines de propriétaires assignent Pierre & Vacances au tribunal pour récupérer leurs loyers, Actualité - Investir-Les Echos Bourse

Mais comme c’est le blackout total de la part d’Atream sur ce qu’ils ont déjà abandonné, difficile de savoir

![]() Hors ligne

Hors ligne

#144 02/03/2021 13h01

- InvestisseurInquiet

- Membre (2020)

- Réputation : 3

Vous noterez que le bulletin officiel des finances publiques, paru le 25 février, distingue deux cas pour l’obtention du crédit d’impôt :

- les locaux ayant fait l’objet d’une fermeture administrative, pour lesquels il est expressément dit qu’ils doivent se situer en France (c’est logique) ;

- les locaux exploités pour certaines activités (type : hôtels), pour lesquels il n’est rien dit. Logique aussi (je ne développe pas !), et ça rejoint ce que je laissais entendre dans l’un de mes précédents messages.

Reste à savoir si les SCPI qui investissent, notamment à l’étranger, vont faire l’effort d’identifier les crédits d’impôt, pour un sujet qui ne leur rapporte rien : le crédit d’impôt est acquis à l’associé de la SCPI, donc n’influe ni sur le rendement officiel de la SCPI, ni sur la rémunération du gestionnaire calculée sur les loyers encaissés !

![]() Hors ligne

Hors ligne

#145 30/04/2021 10h30

Atream Hotels a écrit :

Au titre du 1er trimestre 2021, le pourcentage de recouvrement des loyers atteint 73 % (post-accords Covid) pour un taux d’occupation financier de 81 % (post-accords Covid) sur la même période.

Parallèlement, la recherche d’investissements s’est poursuivie et une promesse a été signée après le 31 mars 2021 pour l’acquisition d’un hôtel 3* d’environ 100 chambres dans la région d’Amsterdam qui s’accompagnera par la mise en place d’un bail long-terme auprès d’un groupe hôtelier international.

Le montant brut d’acompte distribué au titre du 1er trimestre 2021 atteint 5,01 € par part, soit un DVM annuel équivalent de 2,00 % et un niveau en léger recul par rapport au 4ème trimestre 2021. En raison

des incertitudes liées au recouvrement des loyers sur le 2ème trimestre 2021, cette distribution permet de constituer des réserves pour 216 k€ portant les réserves totales à 810 k€, soit 53 jours de résultat trimestriel du 1er trimestre 2021.

Constitution de réserves alors que le TDVM est au plus bas donc.

Confirmation de la baisse de valeur de reconstitution à 1006,95 (-5%)

Capitalisation : 223.63M (+0.190M)

TOP : 100%

TOF : 81% (-3%)

Taux d’endettement : 28.72% (-1.88 ou +0.27) (différence sur le taux d’endettement au 31/12 2020 sans doute du à la différence de valorisation du patrimoine)

Atream Hotels a écrit :

Activité sociale future :

11 mai 2021 : le Conseil de Surveillance se réunira pour approuver le traité de fusion prévue entre la SCPI Atream Hôtels et la SCPI Pierre Altitude

Le projet de fusion de la SCPI Pierre Altitude (entité absorbée) et la SCPI Atream Hôtels (entité absorbante) sera proposé au vote de l’Assemblée Générale de la Société le 22 juin 2021.

Sous réserve de son approbation, cette fusion serait réalisée avant la fin du premier semestre 2021 avec un effet rétroactif au 1er janvier 2021.

Un dossier de présentation de cette fusion sera communiqué aux associés tout début juin 2021. Il détaillera le calcul de la parité et les impacts de cette opération pour les associés des deux SCPI

Acquisition

Atream Hotels a écrit :

’acquisition des murs d’un hôtel économique de près de 100 chambres situé

proche d’Amsterdam, aux Pays-Bas, pour un montant acte en main (AEM) de 11,2 M€. L’actif sera pris à bail pour une durée ferme de 20 ans par le groupe B&B Hotels, actuel preneur de l’actif détenu par la SCPI à Stuttgart en Allemagne.

[…]

La signature définitive et l’entrée en jouissance des loyers devraient être effectives à la fin du 2ème trimestre 2021

Initiation de démarches pour obtenir le label ISR cette année.

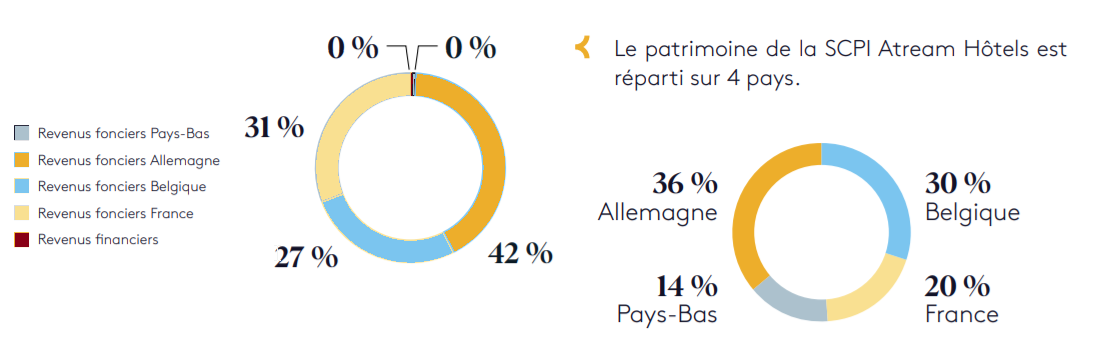

*Image légèrement éditée pour que les codes couleurs correspondent entre les deux diagrammes

![]() Hors ligne

Hors ligne

#146 30/04/2021 14h13

Atream Hotels a écrit :

Activité sociale future :

11 mai 2021 : le Conseil de Surveillance se réunira pour approuver le traité de fusion prévue entre la SCPI Atream Hôtels et la SCPI Pierre Altitude

Le projet de fusion de la SCPI Pierre Altitude (entité absorbée) et la SCPI Atream Hôtels (entité absorbante) sera proposé au vote de l’Assemblée Générale de la Société le 22 juin 2021.

Sous réserve de son approbation, cette fusion serait réalisée avant la fin du premier semestre 2021 avec un effet rétroactif au 1er janvier 2021.

Fusion donc avec une SCPI disposant d’un seul bien, dont le locataire ne paie plus le loyer actuellement et qui a versé 0 d’acompte au T1 2021.

Je me pose une question : le vote sur la fusion aura lieu le 22 juin 2021 avec des parités présentées début juin. Pourtant le bulletin de la SCPI Pierre Altitude indique :

BT1 2021 Pierre Altitude a écrit :

La valeur d’expertise du 31 mars 2021 correspond à la valeur retenue par l’expert au 31 décembre 2020, soit une valeur du patrimoine de la SCPI à 12 050 000 € Hors Droits. Cette valeur sera susceptible d’évoluer au 30 juin 2021 en fonction du niveau d’accompagnement qui sera décidé avec le Preneur pouvant impacter les flux et donc la valeur du patrimoine

Est ce à dire que les associés vont se prononcer sur une fusion avec base une valeur d’expertise qui sera revue 8 jours après ?

![]() Hors ligne

Hors ligne

#147 30/04/2021 15h32

Il y a fort à parier que comme souvent les dés soient pipés en avance et les actionnaires n’aient pas vraiment leur mot à dire dans cette affaire, les rapports d’Atream ne détaillent pas qui sont les associés et leur importance mais fin 2019 on pouvait déduire que ~7% était détenu par BPCE Vie et 7% par les Caisse d’Epargne Hauts de France & Normandie (P84)

Mais oui le point soulevé est correct.

![]() Hors ligne

Hors ligne

1 #148 03/05/2021 16h08

1 #148 03/05/2021 16h08

- MartinGall

- Membre (2016)

- Réputation : 7

Au-delà des conditions techniques et financières de l’opération qui seront définies pour l’absorption de la SCPI Pierre Altitude par Atream Hôtels, c’est l’intérêt stratégique même d’une telle opération pour les actionnaires d’Atream Hôtels qui pose question.

Drystan, le 30/04/2021 a écrit :

Il y a fort à parier que comme souvent les dés soient pipés en avance et les actionnaires n’aient pas vraiment leur mot à dire dans cette affaire, les rapports d’Atream ne détaillent pas qui sont les associés et leur importance mais fin 2019 on pouvait déduire que ~7% était détenu par BPCE Vie et 7% par les Caisse d’Epargne Hauts de France & Normandie (P84)

Mais oui le point soulevé est correct.

Comme Atream Hôtels figure également dans différents contrats d’AV (ex Linxea spirit et linxea spirit II de Spirica) et que ce sont les assureurs qui sont propriétaires des parts des SCPI, l’accord des assureurs en amont doit suffire à sécuriser le vote. Ceci doit d’ailleurs donner lieu à quelques tractations qui nous échappent.

Pour ces raisons, je privilégie désormais les SCPI qui ne sont pas distribuées dans les contrats d’AV et où les intérêts stratégiques des actionnaires individuels sont peut-être mieux pris en considération.

Déontologie : actionnaire d’Atream Hôtels, Cœur de Région, Epargne Pierre, Eurovalys, Aestiam Cap’hébergimmo, Immo Placement, Interpierre, LF Europimmo, Logipierre 3, PF Grand Paris, Pierval Santé, Epargne foncière, Novapierre Allemagne, Primovie…

![]() Hors ligne

Hors ligne

1 #149 03/05/2021 18h42

1 #149 03/05/2021 18h42

En effet,

Immorente a été transparent sur ce point (Page 15), avec 33.4% de la SCPI détenu par des compagnies d’assurance (en augmentation de 1.2%), en d’autres termes presque 60% de sa collecte 2020 est venu des contrats assurance vie.

Et on parle d’une "vieille SCPI" sans doute bien vendue par les CGP en dehors de ce cadre, Atream est pratiquement née avec les assurances vie et il y a fort à parier que la part des assurances est plus importante pour celle-ci.

![]() Hors ligne

Hors ligne

#150 03/05/2021 18h54

- MartinGall

- Membre (2016)

- Réputation : 7

Drystan a écrit :

En effet,

Immorente a été transparent sur ce point (Page 15), avec 33.4% de la SCPI détenu par des compagnies d’assurance (en augmentation de 1.2%), en d’autres termes presque 60% de sa collecte 2020 est venu des contrats assurance vie.

On aimerait voir toutes les SCPI présenter de façon aussi transparente la composition de leur capital "institutionnel".

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “scpi investissant dans des hôtels : aestiam cap'hebergimmo, atream hôtels…”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 0 | 814 | 13/10/2024 09h30 par Fanscpi | |

| 24 | 19 417 | 19/01/2023 23h13 par GoodbyLenine | |

| 3 | 3 503 | 24/10/2023 18h53 par Karbaoui | |

| 139 | 47 093 | 13/10/2024 09h24 par Fanscpi | |

| 82 | 30 473 | 30/01/2024 10h47 par Fanscpi | |

| 19 | 8 884 | 31/01/2023 12h21 par alex470 | |

| 0 | 479 | 31/10/2023 07h43 par Fanscpi |