Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#451 11/11/2022 23h23

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1134

Hall of Fame

Hall of Fame

“INTJ”

lopazz, le 09/11/2022 a écrit :

- Ouverture d’une petite ligne GTLB à 34 USD (Google Ventures vient d’annoncer s’être renforcé au capital à 35-36)

+35% en deux jours, il n’en fallait pas moins pour que je prenne mes profits sur cette position.

J’ai également profité du rebond du jour pour liquider mes actions Paramount, avec 13% de perte.

Enfin, j’ai clôturé à l’équilibre la ligne d’ETF Nasdaq hedgé en euros, pour le coup c’est le hedge en devise qui m’a "sauvé". Je ne souhaite plus dans l’immédiat surpondérer le Nasdaq 100 car je pense que le retour à la moyenne de ses principales composants n’est pas encore terminé. Je continue de tendre vers mon plan d’investissement discuté ces dernières semaines, avec une pondération à zéro pour le Nasdaq.

Je n’ai pas réinvesti ces fonds pour l’instant, ma position cash est 100% euros, et négative en dollars US.

Toujours partiellement hedgé, l’exposition actuelle du portefeuille diminue à ~26% actions. Thèse : une inflation à 7.7% et un taux de chômage à 3.7% donnent envie à certains d’acheter du S&P à 4000, mais combien vaudrait l’indice avec une inflation à 3.7% et un chômage à 7,7% ?

![]() En ligne

En ligne

#452 13/11/2022 23h05

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1134

Hall of Fame

Hall of Fame

“INTJ”

Dans la continuité de ce message, voici une excellente vidéo de la légende Stanley Druckenmiller qui souligne le contraste entre l’euphorie des investisseurs à la recherche du pivot et la dégradation des marges des entreprises et les prévisions plutôt pessimistes des entreprises au sujet des trimestres à venir. A voir absolument.

![]() En ligne

En ligne

#453 13/11/2022 23h44

- Ursule

- Membre (2019)

Top 10 Année 2022

Top 10 Finance/Économie

- Réputation : 216

Bonjour lopazz,

lopazz, le 09/11/2022 a écrit :

Bonjour,

Toujours pas le temps de faire un long message, je viens juste partager avec vous mes deux derniers mouvements :

- Ouverture d’une position massive sur l’ETF ERY (Direxion Daily Energy Bear 2x)

- Ouverture d’une petite ligne GTLB à 34 USD (Google Ventures vient d’annoncer s’être renforcé au capital à 35-36)

Investissements spéculatifs et risque en capital élevé.

Auriez-vous quelques minutes pour expliquer votre thèse sur l’ETF ERY ? Depuis l’ouverture de votre position, le cours s’est détérioré d’environ 10%. Je suis curieux de connaître votre objectif de cours (ou de performance) ainsi que ce que vous entendez par massif (en % de votre portefeuille) ![]()

Je précise d’avance que je n’ai pas d’avis sur le titre, mais j’essaye de comprendre votre méthode.

Amicalement,

Ursule

![]() Hors ligne

Hors ligne

#454 14/11/2022 02h34

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1134

Hall of Fame

Hall of Fame

“INTJ”

Bonjour Ursule,

La thèse est simple, je parie sur une baisse du secteur de l’énergie US, dont le cours des principales sociétés est en surchauffe actuellement. J’ai l’impression qu’après s’être fait "chasser" du Nasdaq 100, tout le monde est allé se planquer là dedans en croyant être à l’abri :

En plus de cette valorisation généreuse, si la menace de récession US revient sur le devant de la scène, je pense que ces sociétés vont prendre une belle claque boursière et une chute du secteur n’est pas à exclure.

Comme mon scénario principal est une récession pour 2023, et non un soft-landing comme le marché semble le pricer, j’ai pris la décision de spéculer sur la baisse de l’Energy Select Sector Index via une position sur l’ETF Direxion Daily Energy Bear 2x.

Cette ligne représente ~4% de mon portefeuille, avec le levier 2 cela en fait une position massive, et perdante à ce jour (-8,1% / PRU ~29 USD).

A noter que le secteur de l’énergie a fortement sous-performé le SP500 la semaine dernière :

![]() En ligne

En ligne

#455 14/11/2022 18h06

- Darcan

- Membre (2020)

- Réputation : 14

Bonjour,

Comment vous faites pour négocier l’etf ERY.

Position synthétique en options ou exercice d’une option pour avoir l’eft.

Je pense que vous êtes long sur l’etf ERY qui est un etf inversé.

Ne jamais détenir de positions longues sur un etf inversé qui tend toujours vers 0 à cause du beta slippage.

Je connais bien le sujet. Je suis short sur presque que tous les etf inversés avec des ventes de call.

![]() Hors ligne

Hors ligne

#456 14/11/2022 18h09

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1134

Hall of Fame

Hall of Fame

“INTJ”

Bonjour,

Je n’ai pas shorté ERY, je suis long ERY (= short 2x XLE).

Je remplis les critères MiFID 2 pour avoir accès aux ETF US malgré mon statut de résident européen.

Edit suite modification de votre message : je connais bien les risques inhérents aux ETF à levier. En effet, le beta slippage agit comme un multiplicateur puissant à la hausse comme à la baisse, donc il ne faut pas se planter sur le timing !

![]() En ligne

En ligne

1 #457 14/11/2022 18h15

1 #457 14/11/2022 18h15

- Darcan

- Membre (2020)

- Réputation : 14

Pour ma part, je suis d’accord avec votre raisonnement.

Je suis short en options sur l’etf ERX. (79/25 sur les 52 dernières semaines)

J’ai shorté à 77.

Intéressant de voir qui aura la meilleure stratégie.

![]() Hors ligne

Hors ligne

#458 14/11/2022 18h19

- BulleBier

- Membre (2013)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Vivre rentier

Top 20 Actions/Bourse

Top 50 Crypto-actifs - Réputation : 415

C’est juste techniquement ce mouvement sur l’energie mais il y a des fondamentaux qui plaident pour un cours elevé du petrole pour les annees a venir, et les valorisations sont faibles.

Je ne suis pas dessus car je pense que les gouvernements et les ESG peseront sur les valorisations et les profits, mais votre raisonement est a mon sens trop technique et aucunement fondamental.

![]() Hors ligne

Hors ligne

#459 15/11/2022 18h32

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1134

Hall of Fame

Hall of Fame

“INTJ”

Pas de vacances pour les braves, j’ai profité du rebond du jour pour passer quelques ordres :

- Renforcement du short sur les futures SP500,

- Short de l’ETF XLI à 100 USD (US Industrial Sector),

- Short Caterpillar à 235 USD,

- Vente de la ligne Adyen à 1557 EUR.

Je note le fort rebond de l’Europe, avec le Dax qui gagne +20%. Les positions ETF Europe ouvertes fin septembre gagnent environ 10%. Les ETF Biotech et Small cap US gagnent environ 16%.

Exposition actuelle ~6%. Vers 4100, je passerai à zéro, et sûrement net short au delà.

![]() En ligne

En ligne

#460 15/11/2022 21h40

- Codeur

- Membre (2019)

- Réputation : 3

Bonjour Lopazz,

Vous avez dit que vous étiez en vacances, et comment faites vous pour trader et surveiller les differents marchés et graphiques ?

Vous utiliser du matériels spéciales dans votre chambre d’hotel, ou bien ?

Et de quels types ?

Je sais que l’on peut ajouter des écrans externes de déplacement pour un Laptop.

Personnellement, sans minimum 2 écrans cela est laborieux de superviser des trades et les différents marchés.

Avec une tablette de 10 pouces cela passe pendant un temps pour 1 ou 2 trades par jour, mais cela devient vite fatiguant de naviguer entre les onglets.

De plus, plus les sommes et enjeux sont importants plus il faut etre precis et sur de soi.

![]() Hors ligne

Hors ligne

1 #461 15/11/2022 23h01

1 #461 15/11/2022 23h01

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1134

Hall of Fame

Hall of Fame

“INTJ”

Bonjour,

Quand je ne suis pas chez moi j’utilise un laptop MSI 17" de gaming relativement costaud et un GSM avec carte SIM locale, un Bose QC35 pour m’isoler du bruit et une G900 car je n’aime pas le touchpad. J’avoue que le simple écran est un peu laborieux quand on est habitué à un double, mais je ne fais pas de day-trading donc finalement ce n’est pas si important. En fait je ne passe pas beaucoup d’ordres (la période actuelle est vraiment exceptionnelle) mais j’essaye de bien les calibrer. Je suis donc loin d’être scotché à mon écran, même à la maison !

Les alertes IBKR me sont très utiles (par mail), donc quand je ne suis pas sur mon PC, je passe l’ordre directement via l’application mobile qui est assez bien faite.

Prises de profits :

- Vente de MercadoLibre à 1018 USD,

- Vente des 4 ETF Europe avec ~10% de plus-value.

Tout comme Adyen, il est possible que je rachète ces positions plus bas.

Le portefeuille est désormais 100% hedgé (il doit me rester quelques % d’exposition, je n’ai pas fait le calcul). Si ça continue de monter sans moi tant pis, l’important dans un bear market c’est la gestion du risque.

![]() En ligne

En ligne

#462 16/11/2022 16h04

- ZeroHedger

- Membre (2019)

- Réputation : 21

Bonjour Lopazz,

Merci pour cette mise à jour.

Dans un précédent message, vous indiquez pouvoir acheter des ETF US malgré votre statut de résident européen.

Pourriez-vous svp nous expliquer la marche à suivre?

Je pense que cela pourrait intéresser plusieurs d’entre nous pour acheter des ETF émis par Ishares par exemple. Je suppose que vous passer par IB ?

Merci par avance pour votre réponse.

![]() Hors ligne

Hors ligne

1 #463 16/11/2022 16h43

1 #463 16/11/2022 16h43

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1134

Hall of Fame

Hall of Fame

“INTJ”

Bonjour,

Il faut remplir deux de ces trois critères et faire la demande à IB via l’interface dédié :

IBKR a écrit :

1. Over the last four (4) quarters, the Client conducted trades in financial instruments in significant size at an average frequency of ten (10) per quarter.

To determine the significant size IBUK considers the following:

a. During the last four quarters, there were at least forty (40) trades; and

b. During each of the last four (4) quarters, there was at least one (1) trade; and

c. The total notional value of the top forty (40) trades of the last four (4) quarters is greater than EUR 200,000; and

d. The account has a net asset value greater than EUR 50,000.

Trades in Spot FX and Unallocated OTC Metals are not considered for the purpose of this calculation.

2. The Client holds a portfolio of financial instruments (including cash) that exceeds EUR 500,000 (or equivalent);

3. The Client is an individual account holder or a trader of an organisation account who works or has worked in the financial sector for at least one year in a professional position which requires knowledge of products it trades in.

Source : Interactive Brokers (U.K.) Limited ? MiFID Categorisation | IB Knowledge Base

J’en profite pour annoncer que je suis passé net short sur le portefeuille (via futures SP500 et Nasdaq, ratio 5:1).

![]() En ligne

En ligne

2 #464 18/11/2022 22h50

2 #464 18/11/2022 22h50

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1134

Hall of Fame

Hall of Fame

“INTJ”

Les deux derniers jours ont été assez chaotiques, avec un marché perturbé par l’expiration des options du mois de novembre. Le chiffre de la semaine, c’est sûrement celui là :

Un ratio put/call à 1.46, soit le plus haut historique. Concrètement, cela veut dire que tout le monde était positionné pour une baisse du marché, qui n’est pas arrivée. Résultat, le marché a été soutenu par l’expiration de ces options aujourd’hui.

Deuxième graphique qui a retenu mon attention c’est celui du "smart money vs dumb money" ou plutôt "retail vs institutional" :

Les petits porteurs semblent pleinement adhérer au "pivot de la FED" et ont l’air d’être en train d’accumuler les actions que les institutionnels leur distribuent.

Plus subjectif, Burry semble du même avis que Druckenmiller :

De mon côté, le portefeuille est toujours positionné net short, avec un tilt important contre l’énergie et les industrielles US. J’ai vendu ce jour mes actions Google, à perte (env. -10%).

Bon weekend à tous !

YTD : +0,67% // (ETF MSCI World EUR : -9,40%)

![]() En ligne

En ligne

2 #465 19/11/2022 09h09

2 #465 19/11/2022 09h09

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 609

“ESTP”

Dans la même idée, le rebond actuel se fait dans de faibles volumes

Généralement, les changements de tendance se font dans de gros volumes … (graphique de mars 2009)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#466 23/11/2022 10h51

- Pauloch

- Membre (2019)

- Réputation : 6

Bonjour Lopazz,

Avez vous pris en compte le fait que le SPR ( Strategic Petroleum Reserve ) est à son niveau le plus bas depuis les années 80?

Ma première analyse serait que cela va dans le sens d’un Short Energie :

Le gouvernement américain a puisé allègrement dans ce stock pour amortir le choc inflationniste. Quand on voit le résultats des midterms on peut se dire que c’est réussi. Il anticipe aussi une récession et donc une baisse conséquente du prix du pétrole. Ce sera alors l’opportunité pressentie de reconstituer ce stock à moindre coût.

![]() Hors ligne

Hors ligne

4 #467 24/11/2022 06h35

4 #467 24/11/2022 06h35

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1134

Hall of Fame

Hall of Fame

“INTJ”

Tout à fait d’accord avec vos remarques, Louis Pirson et Pauloch.

J’ai l’intuition très forte que cette hausse sur faible volume et sur fond de narratif "pic d’inflation/pivot de la Fed" va se terminer par une tonte à ras de tous les moutons qui auront cru à cette belle histoire de soft landing.

En ce qui me concerne, je vois une valorisation du S&P qui me paraît encore plus chère qu’au pic de la bulle. Je m’explique :

1) Au pic à 4800, on avait des taux à zéro, 120 milliards de dollars créés et injectés sur les marchés tous les mois, une consommation frénétique au point de provoquer des embouteillages de plusieurs semaines dans les ports, une pénurie de main d’oeuvre dans à peu près tous les domaines, you name it…

2) Aujourd’hui à 4050, on a un taux terminal à 5%+, un programme de resserrement quantitatif, des licenciements annoncés tous les jours, un chômage US qui commence à augmenter, un taux d’épargne des ménages au plus bas, un encours de crédit revolving au plus haut, des perspectives moroses dans les dernières publications, des risques géopolitiques non négligeables…

La différence macro entre 1) et 2) ? Le jour et la nuit. La différence dans les cours ? 15% seulement depuis le pic de la bulle…

1) Forward P/E au pic : ~22 - Taux à zéro

2) Forward P/E aujourd’hui : ~18 - Terminal FFR 5.11% à ce jour (sauf erreur de ma part)

>> Un P/E de 18 (supérieur à la moyenne historique de 17) basé sur des résultats 2023 fantaisistes ($224), voilà ce qu’on paye quand on achète le marché US aujourd’hui. Du délire complet !

Pendant ce temps, les flux sont largement positifs sur les marchés actions, une certaine euphorie est de nouveau palpable, et les petits porteurs continuent à accumuler les actions alors que les gros se dirigent vers la sortie dans le plus grand des calmes :

Selon les études d’HFTAlert, encore un bel exemple, aujourd’hui, de distribution invisible pour le commun des mortels (ben oui, "le cours monte") :

Quand je vois certains commentaires sur "les internets" qui parlent du potentiel de hausse des pétrolières à cause de leur faible P/E, j’ai l’impression qu’il y a sur les marchés beaucoup d’investisseurs particuliers qui n’ont pas fait leurs devoirs, n’ont connu que la planche à billet et le marché bullesque post-Covid. La divergence extrême entre le cours du pétrole et celui des pétrolières US me paraît de très mauvaise augure pour le cours d’Exxon, Chevron & co. :

Idem pour les industrielles, avec un exemple qui parle, Caterpillar au plus haut historique à l’aube d’une récession mondiale, c’est à mourir de rire. Un short qui m’a paru évident.

Bien sûr, mon portefeuille est positionné en conséquence donc mon discours n’est pas impartial : short ES, short NQ, short 2x energy US (= long etf ERY), short CAT, short XLI, et long mon portefeuille exposé plus haut. Ce message n’est pas une recommandation d’achat ou de vente, il représente mon opinion personnelle de particulier qui n’a jamais travaillé dans la finance, et n’a ni science infuse, ni boule de cristal. Cette file est un peu comme un "journal intime" de la gestion de mon portefeuille boursier, à considérer par le lecteur comme une lecture de divertissement. De façon générale, il est recommandé de ne pas prendre de décision d’investissement basée sur des messages postés par un anonyme sur internet.

(Je n’ai pas la prétention de croire que ce message puisse influencer le cours de multinationales américaines mais le rappel est toujours utile)

En effet, j’ai bien peur que le "rug pull" qui semble pointer à l’horizon, celui de la dernière jambe baissière, soit terrible et provoque de la douleur (’pain ahead’ -- ce sont les mots de Powell). Suffisamment en tout cas, pour dégouter les petits porteurs, un peu comme cette génération de boursicoteurs qui s’étaient pris le krach de l’an 2000 en plein les dents.

Plus on monte sur faibles volumes, plus je me sens en confiance. Quelle meilleure opportunité que cette semaine de quasi-vacances aux USA pour squeezer les indices, surtout de nuit, sur faibles volumes… Un peu comme au mois d’août 2022. On se souvient de la suite…

Il est possible que j’augmente mon exposition short via des puts et/ou un ETF 3x bear et/ou des ventes à découvert. Objectif 3600.

![]() En ligne

En ligne

#469 24/11/2022 09h19

- doubletrouble

- Membre (2016)

Top 50 Année 2024

Top 20 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 10 Vivre rentier

Top 10 Actions/Bourse

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 50 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif

- Réputation : 1168

Hall of Fame

Hall of Fame

“INTJ”

@Ririsama : Oui, j’avais averti à ce sujet, et ce qu’il se passe à Canton actuellement confirme ce que je disais. De même que la FED n’a pour l’instant aucun intérêt à "pivoter", le PCC n’a aucun intérêt à infléchir cette politique. En attendant, on peut s’amuser à spéculer sur ces faux départs récurrents mais c’est un jeu auquel je n’ai pas envie de participer, je n’aime pas surveiller du lait sur le feu.

✯ Mangia bene, caca forte, e non aver paura della morte.

![]() Hors ligne

Hors ligne

#470 24/11/2022 10h20

- Pauloch

- Membre (2019)

- Réputation : 6

Bonjour Lopazz,

Tout a fait d’accord avec ce que vous mentionnez. Vous parlez de distribution par la "smart money", hormis la vente d’insiders, quels sont vos indicateurs et sources pour l’identifier dans ces phases haussières?

La où je ne vous rejoins pas entièrement c’est sur l’euphorie palpable. AAII vient de sortir son rapport hebdo :

![]() Hors ligne

Hors ligne

#471 24/11/2022 12h18

- gravel

- Membre (2020)

- Réputation : 41

Merci pour votre partage de sentiment de marché. Quand vous dîtes short ES, c’est bien EuroStoxx?

Quel est votre avis sur l’évolution du EUR/USD voire GBP/USD? En cas de nouvelle chute des marchés l’USD va-t-il à nouveau s’apprécier?

J’accuse de fortes pertes latentes sur mes shorts et ça ne fait jamais plaisir de ne pas participer à la hausse ;-)

Quoi qu’il en soit -6% YTD en CHF c’est pas si mal mais je songe à couper toutes mes positions spéculatives et rester sur mon MSCI World maison ex EU-Japan-China-GB voir passer sur du Vanguard VT….

![]() Hors ligne

Hors ligne

2 #472 24/11/2022 13h50

2 #472 24/11/2022 13h50

- Pauloch

- Membre (2019)

- Réputation : 6

Je me permet de vous répondre ici:

L’ES, E-Mini S&P 500, sont des contrats à termes qui portent sur le S&P 500.

Et de vous donner mon avis :

Je pense que l’USD va s’apprécier si les marchés dévissent.

Je vous conseille de couper les pertes dès que possible sur les shorts et attendre un "lower high" si un franc mouvement baissier s’amorce.

Gérer son ratio Long MSCI World / Cash reste, à mon avis, le plus safe si on veut timer le marché.

Toujours sur le sentiment de marché chez les particuliers; j’ai remarqué que le Forum Boursorama CAC40 est un indicateur pour suivre la hausse : tant que les participants sont baissiers et sont convaincus du bon fondement de leur shorts, la hausse se poursuit.

![]() Hors ligne

Hors ligne

#473 24/11/2022 17h04

- V8atmo

- Membre (2022)

Top 10 Expatriation - Réputation : 22

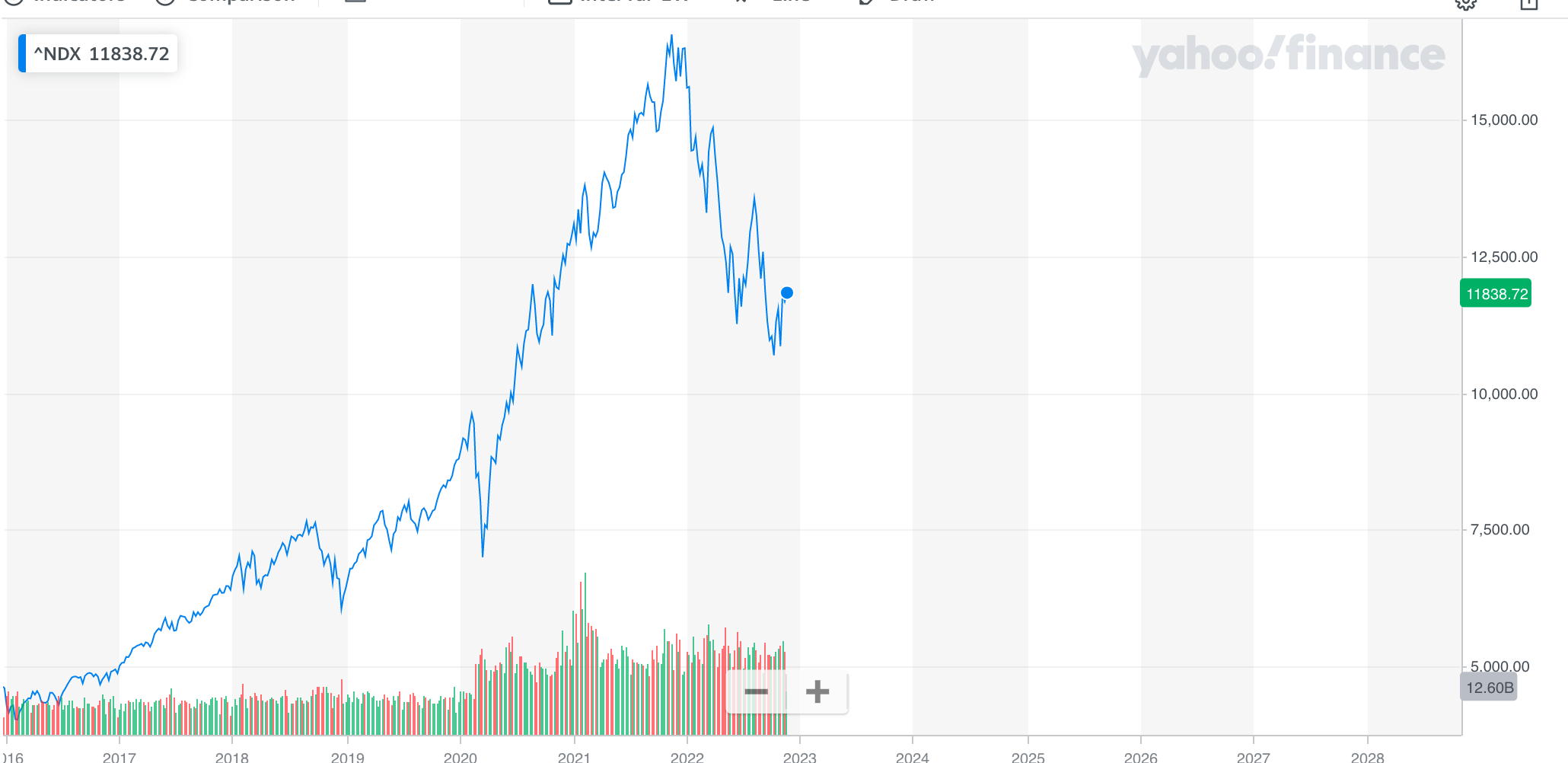

@Lopazz

Juste pour rebondir sur l’argument du "faible volume". Soit je loupe quelque chose, soit je ne comprends pas exactement.

Quand je regarde la chart en daily du Nasdaq100, ou même en weekly, ok il y a un peu moins de volume mais ça ne me semble pas si significatif comme différence.

generateur galerie photo

Même sur le gros drop de fin mars 2022 à juin où on passe de 15 000 à 11 000, le volume ne semble pas si extravagant sur le graph ?!

![]() Hors ligne

Hors ligne

#474 24/11/2022 21h20

Dans ce contexte, à mon tour de rajouter ma question un peu candide mais je serais curieux d’avoir une réponse:

- si les initiés sont plutôt à la vente (je ne sais pas aux US, mais sur les déclarations AMF ces derniers temps, y’a pas photo)…

- si la smart money est à la vente pour refiler ses actions aux pigeons au retail…

- si le "consensus bourso" (et devenirrentier idem) est plutôt bear…

…

Alors qui achète et fait monter le marché !?!

![]() Hors ligne

Hors ligne

3 #475 24/11/2022 21h57

3 #475 24/11/2022 21h57

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1134

Hall of Fame

Hall of Fame

“INTJ”

V8atmo a écrit :

@Lopazz

Juste pour rebondir sur l’argument du "faible volume". Soit je loupe quelque chose, soit je ne comprends pas exactement.

Quand je regarde la chart en daily du Nasdaq100, ou même en weekly, ok il y a un peu moins de volume mais ça ne me semble pas si significatif comme différence.

https://zupimages.net/up/22/47/uydc.png

https://i.ibb.co/z7cGk6x/Capture-d-e-cr … -56-15.png

generateur galerie photo

Même sur le gros drop de fin mars 2022 à juin où on passe de 15 000 à 11 000, le volume ne semble pas si extravagant sur le graph ?!

De mon côté je regarde principalement SPY, QQQ, Futures ES et NQ. La ligne mauve en bas représente la moyenne mobile des volumes sur les 9 dernières séances. Une baisse de cette MM + un mouvement sur le prix représente pour moi une tendance sans grande conviction :

(en bonus pour les plus observateurs, mes niveaux de short sur les futures)

gravel a écrit :

Merci pour votre partage de sentiment de marché. Quand vous dîtes short ES, c’est bien EuroStoxx?

Quel est votre avis sur l’évolution du EUR/USD voire GBP/USD? En cas de nouvelle chute des marchés l’USD va-t-il à nouveau s’apprécier?

J’accuse de fortes pertes latentes sur mes shorts et ça ne fait jamais plaisir de ne pas participer à la hausse ;-)

Quoi qu’il en soit -6% YTD en CHF c’est pas si mal mais je songe à couper toutes mes positions spéculatives et rester sur mon MSCI World maison ex EU-Japan-China-GB voir passer sur du Vanguard VT….

Pauloch vous a répondu sur ES, je suis également d’accord avec son point de vue sur la paire EUR/USD et son approche plus prudente qui consiste à ajuster son niveau de cash plutôt qu’à shorter. De mon côté j’ai envie de tenter de générer de l’alpha même dans un marché baissier, donc je prends le risque de remettre en jeu une partie de ma surperformance YTD.

Pauloch a écrit :

Bonjour Lopazz,

Tout a fait d’accord avec ce que vous mentionnez. Vous parlez de distribution par la "smart money", hormis la vente d’insiders, quels sont vos indicateurs et sources pour l’identifier dans ces phases haussières?

La où je ne vous rejoins pas entièrement c’est sur l’euphorie palpable. AAII vient de sortir son rapport hebdo :

https://www.investisseurs-heureux.fr/up … ture12.jpg

AAII est toujours bearish, vous avez raison (c’est un bon indicateur contra en général), mais je vois beaucoup de bulls sur les réseaux sociaux, et un de mes indicateurs préférés commence à s’approcher de la zone dangereuse :

Nemesis a écrit :

Dans ce contexte, à mon tour de rajouter ma question un peu candide mais je serais curieux d’avoir une réponse:

- si les initiés sont plutôt à la vente (je ne sais pas aux US, mais sur les déclarations AMF ces derniers temps, y’a pas photo)…

- si la smart money est à la vente pour refiler ses actionsaux pigeonsau retail…

- si le "consensus bourso" (et devenirrentier idem) est plutôt bear…

…

Alors qui achète et fait monter le marché !?!

Je ne prétends pas détenir la vérité absolue mais voici mon interprétation :

- les indices montent beaucoup pendant la nuit sur très faibles volumes (il y a même un ETF qui est sorti pour jouer cet arbitrage : NSPY),

- des rachats de shorts tardifs (souvenez-vous avant le dernier CPI, le sentiment était dépressif, alors que j’étais exposé à 90%+),

- le retail qui cherche le point bas, encore et toujours (cf. dumb/smart money).

Pour l’anecdote, une copie m’a montré un peu les profils des mecs sur Tinder USA, c’est juste hallucinant : au moins un mec sur trois se dit "investor", "trader", "working in finance" (à Miami, mdr). J’ai même vu un gars qui se décrivait comme "médecin urgentiste reconverti en investisseur biotech". Quand je vois ça, je crois qu’on est encore loin d’avoir touché le point bas dans ce marché. En 2009, et plus récemment en 2020, rappelez-vous que quasiment personne ne voulait acheter massivement le point bas (sur ce forum, on était 3 ou 4) : c’est à ça que ressemble un "bottom". Et juste après, retournement de tendance violent sur volumes énormes, c’est là qu’il faut rentrer à fond sans se poser de questions. Je réitère mon premier objectif à 3600 (on ira sûrement plus bas) et je communiquerai bientôt mon plan de bataille actualisé avec les classes d’actifs qui m’intéressent.

En attendant carpe diem, bien sûr j’en laisse un peu sur la table pour l’instant, mais j’ai un niveau de conviction assez élevé dans mon scénario pour supporter de grosses pertes latentes même si on devait tirer sur l’élastique jusqu’à 4200.

Si je devais me planter, et que le marché toucherait son point bas la veille d’une récession (du jamais vu mais que je ne peux pas exclure), vous aurez en live un exemple supplémentaire de pourquoi il ne faut pas chercher à timer le marché ! :)

![]() En ligne

En ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille d'actions de lopazz”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 890 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 595 342 | 03/05/2022 13h19 par Reitner | |

| 1 094 | 547 432 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 339 043 | 19/10/2024 04h40 par maxicool | |

| 817 | 345 752 | 26/11/2024 14h50 par Ares | |

| 621 | 358 004 | 04/01/2023 10h36 par PoliticalAnimal | |

| 1 104 | 374 314 | 12/11/2021 04h54 par Miguel |