Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

Découvrez le rapport boursier foncières cotées et infrastructure en cliquant ici.

1

1  3 #1676 19/08/2020 11h56

3 #1676 19/08/2020 11h56

- tikou

- Membre (2014)

Top 50 Vivre rentier

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 SIIC/REIT - Réputation : 197

Pour l’historique de la file, je poste ici un graphique issu de shortsell.nl relatif aux positions shorts sur le titre urw et leur évolution depuis le démarrage de la pandémie.

Si je comprends bien actuellement plus de 12% des titres sont détenus par des positions shorts. Cela illustre assez bien les tensions actuelles sur le titres liées aux incertitudes multiples.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#1677 19/08/2020 12h25

Je ne vois ici que des gros fonds. Je ne suis pas certain que cela représente le véritable "short interest". Il doit y avoir beaucoup de plus petits poissons shorts.

Notons également que plus il y a de shorts, plus les bonnes nouvelles peuvent faire bondir le titre, cf tesla par exemple.

Bref, ça va encore tanguer un moment sur ce titre.

L’argent est un bon serviteur et un mauvais maître (A. Dumas )

![]() Hors ligne

Hors ligne

#1678 21/08/2020 18h08

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

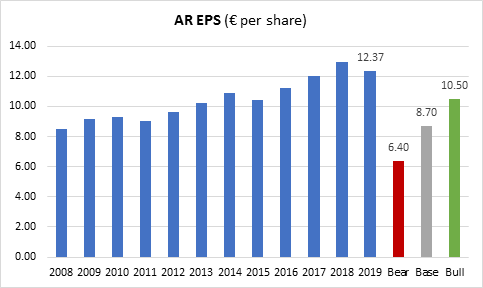

Avis intéressant paru sur SeekingAlpha ce jour avec 3 scénarios, bear/base/bull.

Bear => AREPS/action de 6.40 EUR qui correspond à reproduire les chiffres du T2 2020 indéfiniment.

Base => AREPS/action de 8.70 EUR qui correspond à une reprise timide, en gros les chiffres du S1 2020.

Bull => AREPS/action de 10.50 EUR qui correspond à un retour à la normale, même si ce chiffre = performance AREPS de l’année 2015

Sur la base d’un ratio de paiement (payout) de 90%, ils estiment que la fair value de l’action serait entre 72 EUR (bear) et 118 EUR (bull).

ps: bien évidement ces scénarios ne prennent pas en compte une AK éventuelle.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

#1679 21/08/2020 20h29

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Que valent ces graphiques lorsqu’aux dernières nouvelles, seulement 50% des loyers sont effectivement payés ? Je n’ai pas la réponse.

Ce n’est pas la bousculade ces jours-ci au Polygone Riviviera.

![]() Hors ligne

Hors ligne

#1680 21/08/2020 20h44

- Smad

- Membre (2014)

Top 50 Crypto-actifs - Réputation : 93

Est ce que ça l’est les autres années en plein milieu du mois d’août ?

![]() Hors ligne

Hors ligne

#1681 21/08/2020 20h52

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

La question est posée, en effet. J’aurais tendance à dire que oui, mais vous semblez indiquer le contraire : pouvez-vous développer ? Vous y êtes client ?

![]() Hors ligne

Hors ligne

1 #1682 21/08/2020 20h54

1 #1682 21/08/2020 20h54

- maxlille

- Membre (2015)

Top 50 Vivre rentier

Top 50 Entreprendre

Top 50 SIIC/REIT - Réputation : 184

Malheureusement (ce n’est pas faute d’avoir demandé…) URW ne communique pas le taux de loyer encaissé en Juillet.

Cependant la tendance est à la hausse avec presque 70% pour les centres commerciaux US (source Nareit):

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Mon blog L'argent travaille pour moi et pas l'inverse

![]() Hors ligne

Hors ligne

#1683 21/08/2020 21h13

- Smad

- Membre (2014)

Top 50 Crypto-actifs - Réputation : 93

lopazz a écrit :

La question est posée, en effet. J’aurais tendance à dire que oui, mais vous semblez indiquer le contraire : pouvez-vous développer ? Vous y êtes client ?

Je suis mauvais client de base, et pas dans la région de polygone.

En revanche, j’ai beaucoup travaillé et travaille beaucoup pour des grandes enseignes, locataires de ce type de centres.

Le constat que me font ces clients est que l’été est rythmé par les soldes, qui n’ont pas été bonnes cette année, à cause des offres trop nombreuses avant même les soldes, le décalage de celles ci, et à cause du pseudo rattrapage en sortie de confinement. C’est à dire que les gens qui voulaient acheter ont acheté en mai et juin.

De ce que mes clients me racontent, août, c’est le mois des vacances, clients comme salariés.

Cela ne reste que des discutions autour d’un café, pas de chiffres ou d’études concrètes sur le sujet.

![]() Hors ligne

Hors ligne

#1684 21/08/2020 21h32

- Yazz

- Membre (2020)

- Réputation : 6

J’ai toujours entendu dire par mes amis qui y vont qu’il n’y a jamais vraiment foule, que les enseignes ne sont pas terribles.

Ce centre subit la concurrence de cap 3000 mieux implanté, à la fois géographiquement et historiquement.

![]() Hors ligne

Hors ligne

1 #1685 22/08/2020 01h06

1 #1685 22/08/2020 01h06

- R3dSqu4re

- Membre (2020)

Top 50 Année 2024

Top 50 Année 2023

Top 10 SIIC/REIT - Réputation : 156

On notera que la valeur d’entreprise (et non la capi) d’URW en bourse est de 31Md€, soit environ 70% de la valeur d’entreprise 2019 (45Mds) lorsque les cours oscillaient entre 130€ et 140€.

En termes de perte de valeur, cela semble à la fois correspondre au scénario "base" d’AREPS (70% de l’AREPS 2019) ET à la stat des encaissements de loyers sur juillet aux US, présentés par maxlille.

Mais du coup, si la valeur d’entreprise reflète correctement le niveau de pertes de loyer pour 2020, qu’en est-il de la théorie selon laquelle le cours de bourse intégrerait le risque d’une augmentation de capital ? (-:

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#1686 22/08/2020 07h43

lopazz, le 21/08/2020 a écrit :

Que valent ces graphiques lorsqu’aux dernières nouvelles, seulement 50% des loyers sont effectivement payés ?

On ne peut pas analyser le futur de la société sur la base de ce qui s’est passé au T2 2020. Évidemment, quand les centres commerciaux sont fermés 67 jours, récupérer la moitié des loyers est déjà pas mal pour des clients qui ont fait même pas un mois de vente au lieu de 3.

maxlille, le 21/08/2020 a écrit :

Bear => AREPS/action de 6.40 EUR qui correspond à reproduire les chiffres du T2 2020 indéfiniment.

Base => AREPS/action de 8.70 EUR qui correspond à une reprise timide, en gros les chiffres du S1 2020.

Bull => AREPS/action de 10.50 EUR qui correspond à un retour à la normale, même si ce chiffre = performance AREPS de l’année 2015

Le scénario bear est déjà exclu car pour faire 67 jours de fermeture ce trimestre, il aurait fallu tout fermer il y a un mois déjà.

De même le scénario de base me semble improbable, qui peut croire que les pays occidentaux vont fermer leurs économies 2 mois par semestre ?

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par Betcour (22/08/2020 10h08)

![]() Hors ligne

Hors ligne

#1687 22/08/2020 08h29

- Flower

- Membre (2018)

Top 50 Dvpt perso.

Top 50 Vivre rentier - Réputation : 152

lopazz, le 21/08/2020 a écrit :

Ce n’est pas la bousculade ces jours-ci au Polygone Riviviera.

Alors qu’à Euralille, j’ai trouvé qu’il y avait un de ces mondes, cette semaine ! Les enseignes font rentrer au compte goutte, il y a beaucoup de monde dans les allées. Les jeunes achètent beaucoup et cher.

Par contre, au centre de Lille (10min à pied), beaucoup de boutiques vides.

Je ne pense pas que l’on puisse se fier à un ressenti "au doigt levé".

🌾🌾🌻🌾

![]() Hors ligne

Hors ligne

#1688 22/08/2020 08h31

- Pryx

- Membre (2013)

Top 50 Actions/Bourse

Top 50 Immobilier locatif - Réputation : 233

R3dSqu4re a écrit :

On notera que la valeur d’entreprise (et non la capi) d’URW en bourse est de 31Md€, soit environ 70% de la valeur d’entreprise 2019 (45Mds) lorsque les cours oscillaient entre 130€ et 140€.

En termes de perte de valeur, cela semble à la fois correspondre au scénario "base" d’AREPS (70% de l’AREPS 2019) ET à la stat des encaissements de loyers sur juillet aux US, présentés par maxlille.

Mais du coup, si la valeur d’entreprise reflète correctement le niveau de pertes de loyer pour 2020, qu’en est-il de la théorie selon laquelle le cours de bourse intégrerait le risque d’une augmentation de capital ? (-:

Bonjour,

C’est le meilleur réflexe que de raisonner en valeur d’entreprise, vous avez entièrement raison de soulever ce point.

A mon sens l’AK ne change rien à cette valeur d’entreprise puisque si AK il y a, c’est pour rembourser de la dette pour un montant équivalent.

L’AK si elle a lieu a un prix en dessous de la Fair value elle detruit de la valeur pour les actionnaires historiques, mais ne change rien à la valeur d’entreprise.

Elle dilue aussi les actionnaires en creant plus de part pour le meme gateau, puisque justement ce n’est pas en prévision de croissance du gateau qu’elle est realisée, mais pour reorganiser le bilan.

![]() Hors ligne

Hors ligne

2 #1689 22/08/2020 09h32

2 #1689 22/08/2020 09h32

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

A mon humble avis, il est impossible de savoir, aujourd’hui, combien vaudra la société demain (j’entends par là dans "quelques mois").

Car il y a beaucoup trop d’incertitude :

- une deuxième vague et un nouveau confinement ?

- une faillite de certaines enseignes locataires ?

- une relocation rapide (ou non) des locaux ?

- un vaccin dans plus d’un an ?

- des shorters qui seront plus nombreux ?

Etc

A plus long terme, une fois le Covid passé, les centres commerciaux continueront-ils à être désertés ? Les locataires continueront-ils à ne plus savoir (ou vouloir) payer leurs loyers ?

Les clients achèteront-ils leurs chaussures, leurs vêtements, leurs accessoires de mode en ligne à 100% ? Etc…

A mon sens, toute supposition actuelle sur le futur (valeur d’entreprise, fréquentation des centres commerciaux, recouvrement des loyers) reste très hasardeuse. Une vision court-termiste me semble forcément spéculative.

On pourra dresser le bilan d’un investissement sur URW dans quelques années seulement !

J’ai (beaucoup) acheté URW l’année passée, avant le Covid, donc à un PRU (très) élevé. L’effondrement du cours ne me fait ni chaud ni froid (même si j’aurais préféré éviter la période Covid, pour ses conséquences sur URW et sur notre mode de vie en général d’ailleurs) car je ne vois pas les centres commerciaux disparaitre.

Conviction personnelle qu’il est impossible de prouver bien entendu !

Mais même si une AK est réalisée, divisant le BPA par deux… réduisant alors le rendement d’URW à 5 ou 6% annuels de manière stable (mais pérenne), est-ce vraiment, à très long terme, une si mauvaise affaire ? A méditer…

![]() Hors ligne

Hors ligne

#1690 22/08/2020 09h42

- flosk22

- Membre (2016)

- Réputation : 128

Flower a écrit :

lopazz, le 21/08/2020 a écrit :

Ce n’est pas la bousculade ces jours-ci au Polygone Riviviera.

Alors qu’à Euralille, j’ai trouvé qu’il y avait un de ces mondes, cette semaine ! Les enseignes font rentrer au compte goutte, il y a beaucoup de monde dans les allées. Les jeunes achètent beaucoup et cher.

Par contre, au centre de Lille (10min à pied), beaucoup de boutiques vides.

Je ne pense pas que l’on puisse se fier à un ressenti "au doigt levé".

🌾🌾🌻🌾

Pour être allé à Lille récemment j’ai trouvé qu’il y avait énormément de locaux vide cherchant preneur y compris dans l’hyper centre et dans le vieux Lille.

C’est toujours comme ça, ou c’est une conséquence du covid ?

![]() Hors ligne

Hors ligne

#1691 22/08/2020 11h30

- DDtee

- Membre (2013)

Top 50 Invest. Exotiques

Top 50 SCPI/OPCI

Top 5 Immobilier locatif

- Réputation : 739

Hall of Fame

Hall of Fame

Les conseils d’experts valant ce qu’ils valent, je pose ça là, Investir change d’opinion cette semaine et dégrade le conseil sur URW de Achat à Achat Spéculatif (avec baisse de l’objectif).

Il faut se rappeler tout de même qu’ils sont à l’achat depuis plusieurs années.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Par vent fort, même les pintades arrivent à voler

![]() Hors ligne

Hors ligne

#1692 22/08/2020 14h38

- malcolm

- Membre (2014)

- Réputation : 115

maxicool a écrit :

Mais même si une AK est réalisée, divisant le BPA par deux… réduisant alors le rendement d’URW à 5 ou 6% annuels de manière stable (mais pérenne), est-ce vraiment, à très long terme, une si mauvaise affaire ? A méditer…

Imaginons que vous avez acheté votre action à 100 euros et qu’elle se "stabilise" autour de 50 sur assez longue période. Avec un rendement de 5% annuel, et sans réinvestir vos dividendes, il vous faudra 25 ans pour couvrir votre perte en capital; en réinvestissant vos dividendes il en faudra 15…

Même si on ne peut pas prédire l’avenir du cours, si vous avez une perte de plus de 50% par rapport à votre PRU, je ne suis pas sûr que cela soit une très bonne affaire à très long terme si l’AK était confirmée…

![]() Hors ligne

Hors ligne

#1693 22/08/2020 16h39

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Je ne sais absolument pas si le cours se stabilisera autour de 50 euros à l’avenir.

Laissons déjà passer le Covid, et il sera alors temps de tirer des plans sur la comète à ce moment là.

--

DDTee,

J’accorde peu d’intérêt aux recommandations Investir.

J’ai souvenir que ce journal était ultra-négatif sur Ingenico il y a quelques mois (peu de croissance, "cours à la Gemalto", etc) avec une recommandation à Vendre et des objectifs de cours en baisse constante.

Après que le vent ait bien tourné (redressement, rumeur d’OPA), le journal est soudainement devenu acheteur…

![]() Hors ligne

Hors ligne

#1694 22/08/2020 16h54

- leportois

- Membre (2018)

Top 50 Monétaire

Top 50 Crypto-actifs - Réputation : 58

Cheron avait posté sur twitter une courbe avec le cours de URW et en parallèle le consensus des "experts". Le consensus suivait le cours, mais avec 1 mois de retard.

Edit : j’ai modifié mon message pour le rendre plus clair.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#1695 22/08/2020 18h55

Petite analyse "quantitative": comment se comporte URW face à ses concurrents sur 1 an ?

1/ Pourquoi Simon Property Group (SPG) fait moins bien ?

2/ Pourquoi Mercialys (MERY), Klepierre (LI) et Realty Income (O) font mieux ?

Edit: erreur sur prise en compte des divs, cf Correction

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Dernière modification par redbee (23/08/2020 08h17)

![]() Hors ligne

Hors ligne

1

1  1 #1696 22/08/2020 19h25

1 #1696 22/08/2020 19h25

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

@redbee :

a) les comparaisons des cours de bourse sur 12 mois ne sont pas forcément significatives. Il faut mieux regarder l’historique p/r à la NAV.

b) Simon et Realty income ne sont pas entièrement comparables car sur une géographie différente (même si les conséquences du covid sont mondiales).

En plus : SPG avait une OPA sur Taubmann qu’ils ont annulés (avec de possibles pénalités à payer), Realty Income a un modèle un peu différent (loyer triple net avec un mix de locataires différents)

_

1. Concernant les inquiétudes d’AK, je pense que c’est un NON SUJET dans mesure où la levée de fond est bien réalisée avec DPS. Cela permet aux actionnaires historiques de conserver "la décôte sur la NAV" même si elle est un peu réduite en relative considérant l’augmentation du nombre d’action.

2. La VRAI QUESTION est de valoriser les actifs sur le MT. Comme Maxicool, malgré ma position générale plutôt bearish sur les REIT commerciaux à MT, j’aurais quand même un avis personnel positif à MT sur Unibail étant donné sa position de leader sur les actifs prime en Europe qui devrait leur permettre de rester parmi les survivants contre le vents CT (covid) et la marée LT (e-commerce)…

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#1697 22/08/2020 20h55

- Norman

- Membre (2019)

- Réputation : 14

redbee a écrit :

Petite analyse "quantitative": comment se comporte URW face à ses concurrents sur 1 an ?

https://www.investisseurs-heureux.fr/up … sector.png

1/ Pourquoi Simon Property Group (SPG) fait moins bien ?

2/ Pourquoi Mercialys (MERY), Klepierre (LI) et Realty Income (O) font mieux ?

Merci pour l’initiative. Par contre, je ne comprends pas les courbes, car URW est en baisse de 67% sur un an…

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#1698 22/08/2020 21h17

- gunday

- Membre (2011)

Top 50 Dvpt perso.

Top 50 Vivre rentier

Top 20 Immobilier locatif - Réputation : 411

Norman a écrit :

Par contre, je ne comprends pas les courbes, car URW est en baisse de 67% sur un an…

C’est ce qu’on appele un référentiel.

Le cours URW devient le référentiel, donc dans le référentiel URW, le cours est toujours la référence, donc l’abscisse.

![]() Hors ligne

Hors ligne

#1699 22/08/2020 21h18

Il s’agit de la performance relative de quelques foncières par rapport à URW.

C’est juste une transformation pour être dans la même base et pouvoir comparer ces REIT plus facilement:

1/ Base 1 en Septembre 2019 (tous les cours divisés par eux même au 01/09/2019)

2/ Cours J divisés par le cours d’URW en J

3/ Les dividendes sont inclus

Avec quelques exemples

- Au "pire", SPG à fait environ -30% par rapport à URW. On est aujourd’hui à environ -20%. URW fait mieux.

- Au "mieux", Realty Income à fait environ +22%. On est aujourd’hui à environ +20%

Si on pense que les foncières -- dans l’ensemble -- vont bien se remettre, alors on peut défendre l’idée d’acheter les "pires" (SPG et URW) plutôt que celles qui ont surperformées le secteur.

J’ai édité mon message pour ajouter la moyenne "Average"

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#1700 22/08/2020 22h52

- Pryx

- Membre (2013)

Top 50 Actions/Bourse

Top 50 Immobilier locatif - Réputation : 233

Bonjour à tous,

Bonjour redbee,

Je ne comprends pas votre graphique, car si j’en crois votre légende, l’origine est Nov-19

Or, entre Novembre 2019 et maintenant :

URW fait -70%

Simon fait -58%

Je parle hors dividende, vous semblez les intégrer mais je trouve quand même l’ecart assez incohérent.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Consultez les ratios boursiers et l’historique de dividendes d’Unibail-Rodamco-Westfield sur nos screeners actions.

Consultez les ratios boursiers et l’historique de dividendes d’Unibail-Rodamco-Westfield sur nos screeners actions.

Discussions peut-être similaires à “unibail-rodamco-westfield : un géant mondial des centres commerciaux”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 121 | 48 305 | 04/01/2021 19h27 par corran | |

| 687 | 259 458 | 10/10/2023 14h54 par Oblible | |

| 211 | 127 687 | 23/10/2024 12h33 par tikitoi | |

| 119 | 40 698 | 04/01/2022 19h37 par thegambler | |

| 78 | 42 913 | 18/10/2024 10h33 par Attercap | |

| 67 | 28 879 | 02/11/2021 19h33 par yosemite | |

| 22 | 8 140 | 22/06/2020 15h34 par Alanito |