Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#1 16/07/2015 15h24

Bonjour à tous,

Je ne sais pas si je pourrais poster un reporting tous les mois, en tout cas j’essayerais de le poster le plus souvent possible. Je fais le bilan le 25 de chaque mois.

Je possède 1 PEA et 2 CTO. Le PEA et un CTO sont chez boursorama, l’autre CTO est chez Degiro.

Voici le premier reporting, celui du mois de Juin 2015.

La valeur totale des 3 supports s’élève à 7K4 €

PEA: 74%

CTO1:13%

CTO2:13%

PEA:

Publicis SA: 17%

Acheté car j’ai trouvé l’action légèrement sous cotée comparé aux autres dur même secteur avec un rendement sur capital équivalent

.

LISI: 17%

Lisi a un rendement correct mais pas exceptionnel, en augmentation depuis 5 ans. Je vise le long terme.

Lafarge: 16%

Action en cours d’OST suite à la fusion Lafarge-Holcimm. J’avais acheté cette action un peu "au hasard" à l’époque ou j’y connaissais rien, c’est la seule que j’ai gardé car je crois encore en un potentiel de croissance régulière.

ETF DAX levier *2: 34%

Seul produit financier dont je suis quasiment sûr que d’ici 10 ans il aura augmenté. Pour cette raison j’ai renforcé cette ligne quand elle est descendu. Bêta élevé.

Liquidités: 16%

CTO1:

HCP: 100%

CTO2:

WP Carey: 100%

Mots-clés : action, dash, pea (plan d'épargne en actions), portefeuille

![]() Hors ligne

Hors ligne

#2 21/07/2015 15h24

- skywalker31

- Membre (2014)

Top 50 Année 2022

Top 50 Portefeuille

Top 50 Invest. Exotiques

Top 50 Entreprendre

Top 50 Finance/Économie

- Réputation : 338

Etf dax levier sur 10 ans : ne craignez vous pas d ici la une erosion du capital ? Vous avez 100. SI le Dax perd 20% vous perdez 40. Il faudra alors une hausse de 34% pour restaurer le niveau d origine. A cela s ajoutent les frais de l etf. Je pensais que les etf levier etaient a utiliser uniquement sur courte periode.

"La bourse est le seul magasin où la plupart des clients fuient quand les prix baissent. W Buffet". Portefeuille, Blog

![]() Hors ligne

Hors ligne

#3 21/07/2015 15h28

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Bonjour

Oui regardez à beta slippage sur le forum ou sur le net.

J’ai d’ailleurs fait des calculs par moi même récemment, c’est assez édifiant. Le sharpe ratio est vraiment catastrophique.

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

#4 24/07/2015 21h34

2eme mois de reporting: Juillet 2015

Valeur des 3 supports: 8K3€

PEA: 62%

CTO1: 20%

CTO2: 12%

Rééquilibrage dû au passage d’action Lafarge Holcim du PEA vers CTO1. J’ai renfloué le PEA pour éviter la clôture (au bout de 2 mois si je ne remet pas le montant de la ligne Lafarge Holcim)

PEA:

Achat de MGI coutier en début de mois. Bon ratio de "retour sur capital investi/ endettement". J’ai conclu a une entreprise prospère.

Achat de Gérard Perrier en fin de mois. Bon ratio de "retour sur capital investi/ chereté de l’action". J’ai trouvé l’action peu chère par rapport aux actions du même secteur avec des ratios de rentabilité similaires.

ETF dax levier *2: 35% (perf. mensuelle -2.61%)

Lafarge: 1% (perf. mensuelle ?%, difficile a calculer avec l’OPE, il me reste un titre sur le PEA)

LISI: 16% (perf. mensuelle -6.35%)

Publicis SA: 17% (perf. mensuelle +1.07%)

MGI Coutier: 14% (perf. mensuelle +8%)

Gérard Perrier: 17% (perf. mensuelle +0.53%, sur 3 jours)

CTO1:

HCP REIT: 55% (perf +5.8%)

Lafarge Holcim: 45% (perf -5.33%)

CTO2:

WP Carey: 100% (perf +3.73%)

skywalker31 a écrit :

Etf dax levier sur 10 ans : ne craignez vous pas d ici la une erosion du capital ? Vous avez 100. SI le Dax perd 20% vous perdez 40. Il faudra alors une hausse de 34% pour restaurer le niveau d origine. A cela s ajoutent les frais de l etf. Je pensais que les etf levier etaient a utiliser uniquement sur courte periode.

J’y ai pas réfléchi en détail, je vais lire de la documentation a ce sujet.

Le DAX fait +14% par an en moyenne sur les 10 dernières années. Les frais du tracker sont de 0.30%.

En faisant une approximation rapide, et en supposant que la croissance se maintienne, le leveraged devrait faire +28% de moyenne annuelle sur 10 ans.

Est-ce que le beta slippage pourrait me rogner autant de marge?

Quoi qu’il en soit je vais suivre la valeur de l’indice DAX chaque mois (ce que je ne faisait pas) pour voir la valeur que prend le beta slippage.

EDIT:Je viens de calculer pour le mois qui vient de passer, le DAX a fait -1.10% donc mon tracker leveraged *2 aurait du faire -2.20% or il a fait -2.61%. Soit un écart de 0.41%.

Dernière modification par Dash (24/07/2015 22h02)

![]() Hors ligne

Hors ligne

1 #5 25/07/2015 01h08

1 #5 25/07/2015 01h08

- WayWardCloud

- Membre (2014)

- Réputation : 79

Dash a écrit :

J’y ai pas réfléchi en détail, je vais lire de la documentation a ce sujet.

Dash, vous faites ce que vous voulez avec votre argent mais je me permet de vous encourager à écouter Fructif et à bien vous renseigner sur les trackers à effet de levier. Vous pouvez lire l’excellent article de Jérôme à ce sujet : Les trackers : petite analyse mathématique | Le projet Lynch

Dash a écrit :

Bon ratio de "retour sur capital investi/ endettement". J’ai conclu a une entreprise prospère.

Pour être tout à fait honnête, vous ne semblez pas être prêt à investir. Pourquoi ne pas prendre quelques mois pour vous former avant de repasser à l’action mieux préparé?

"Year after year / On the monkey's face / A monkey face."

![]() Hors ligne

Hors ligne

#6 25/07/2015 12h36

- spiny

- Membre (2010)

Top 50 Dvpt perso.

Top 50 Finance/Économie - Réputation : 219

Dash a écrit :

Achat de MGI coutier en début de mois. Bon ratio de "retour sur capital investi/ endettement". J’ai conclu a une entreprise prospère.

Bonjour Dash, votre conclusion se base sur un seul ratio (d’ailleurs je serais curieux d’en connaître la signification car c’est la première fois que je le découvre). Ne vous semble-t-elle pas un peu hâtive ?

Comment déterminer vous qu’une entreprise est prospère ?

Concernant Coutier, dont j’ai été copropriétaire dans le passé, je vous suggère de regarder ce qui s’est passé pendant la crise.

Indépendamment de toutes les qualités de l’entreprise, il n’en demeure pas moins que l’industrie automobile est cyclique. Il me semble donc important de garder ce point à l’esprit.

Dash a écrit :

Achat de Gérard Perrier en fin de mois. Bon ratio de "retour sur capital investi/ chereté de l’action". J’ai trouvé l’action peu chère par rapport aux actions du même secteur avec des ratios de rentabilité similaires.

Par curiosité, quels comparables avez-vous utilisés ?

Même question que précédemment sur le ratio.

A ce sujet, une approche basée sur les ratios apparaît séduisante et rassurante (bien qu’une approche basée sur un seul ratio me semble un peu réductrice). Je sais de quoi je parle, j’en suis friand !

Mais si on ne comprend pas bien ce qu’il y a derrière (je ne dis pas que c’est le cas pour vous) et que l’on est incapable de l’interpréter correctement, c’est comme si on jouait à la roulette russe.

Bien à vous.

![]() Hors ligne

Hors ligne

#7 25/07/2015 22h08

Vous pouvez lire l’excellent article de Jérôme à ce sujet : Les trackers : petite analyse mathématique | Le projet Lynch

J’étais déjà tombé sur cet article que j’avais lu en diagonale. Je l’ai relu plus profondément. Effectivement il peu y avoir pas mal de pertes sur un tracker par rapport a son sous jacent sur une longue conservation.

Ca me fait réfléchir. Heureusement que je poste mon portefeuille sur un forum !

Dans l’article on voit que le tracker perd 10% sur 2 ans quand le sous-jacent fait 0%. Ca dépends de la volatilité du sous-jacent et de l’effet de levier. Comment savoir si avec la volatilité du DAX le tracker fera -3% ou -20% par rapport au sous-jacent ? Je pense que je vais conserver encore le tracker quelques mois, déjà pour qu’il repasse en positif, ensuite pour voir de combien il "beta slippe" chaque mois. Le but est de voir si le beta slippage peu être facilement compensé par une hausse des cours ou si il faudrait une hausse des cours utopique pour le compenser.

Bonjour Dash, votre conclusion se base sur un seul ratio (d’ailleurs je serais curieux d’en connaître la signification car c’est la première fois que je le découvre). Ne vous semble-t-elle pas un peu hâtive ?

Il s’agit d’un résumé très succint des principaux critères qui ont retenu mon choix. Il ne s’agit pas de la liste exhaustive des critères que j’ai regardé.

le "retour sur capital investi/ chereté" de l’action n’est pas un ratio sorti de nulle part. Je veux parler de l’action qui associe le meilleur couple ROIC-Ratios de chereté (PER, capitaux propres/capitalisation boursière, etc ..). En général je cherche des action avec un ROIC > 15 sur les 5 dernière années, un taux d’endettement bas et des ratios de chereté de l’action corrects (capitaux propre/capi boursière < 2.5) .

Par exemple, de temps en temps je trouve:

une entreprise A avec ROIC =30 et cheretée = 10

une entreprise B avec ROIC = 15 et cheretée = 2.5

une entreprise C avec ROIC =25 et cheretée = 3

Quelle entreprise choisir ? Quel critère doit avoir un plus gros coefficient que l’autre ?

Si on donne 50/50 on voit que l’entreprise C a le meilleur couple ROIC-cheretée.

Doit-on privilégier des ratios de chereté bas peu importe le ROIC tant qu’il est supérieur à 15 ?

Ou doit-on privilégier un ROIC élevé en négligeant la cheretée.

Ce que je voulais dire quand je parlais de ratio de ratio c’est: une entreprise qui a les 2 sans trop négliger l’un par rapport à l’autre.

Par curiosité, quels comparables avez-vous utilisés ?

Les comparables français du même secteur.

Sur le screener de financial times par exemple. Quand on cherche une entreprise française qui a comme secteur la technologie, un ROIC > 15 et un ratio dette/capital > 0.75, on obtient 12 résultats.

Les PER vont de 13 à 31. Si on trie du plus petit au plus grand Gérard Perrier est 3eme avec un PER de 14.17. Par contre Gerard Perrier a 0.5% de dividende yield de plus que les 2 premiers et un ratio dette sur capital 2 fois moins élevé que les 2 premiers.

Voilà ce qui a justifié mon choix un peu plus en détail.

![]() Hors ligne

Hors ligne

3 #8 25/07/2015 22h50

3 #8 25/07/2015 22h50

- spiny

- Membre (2010)

Top 50 Dvpt perso.

Top 50 Finance/Économie - Réputation : 219

Dash a écrit :

Il s’agit d’un résumé très succint des principaux critères qui ont retenu mon choix. Il ne s’agit pas de la liste exhaustive des critères que j’ai regardé.

le "retour sur capital investi/ chereté" de l’action n’est pas un ratio sorti de nulle part. Je veux parler de l’action qui associe le meilleur couple ROIC-Ratios de chereté (PER, capitaux propres/capitalisation boursière, etc ..). En général je cherche des action avec un ROIC > 15 sur les 5 dernière années, un taux d’endettement bas et des ratios de chereté de l’action corrects (capitaux propre/capi boursière < 2.5) .

C’est plus clair.

Je me permets d’apporter quelques remarques qui, je l’espère, pourront vous aider à affiner votre stratégie :

- Sans le savoir (ou peut-être le savez-vous ?) vous utilisez les critères de la formule magique de Greenblatt Magic Formula de Joel Greenblatt

- Certains backtests ont démontré que le plus important est le critère du prix, en termes plus techniques EV/EBIT donne de meilleurs résultats que EV/EBIT + ROIC qui donne de meilleurs résultats que ROIC seul.

- Travailler avec le PB pour évaluer le prix d’une entreprise est très réducteur. Bon nombre d’entreprises ayant un fort avantage concurrentiel intangible (typiquement Coca-Cola ou Moody’s) apparaissent atrocement sur-évaluées au regard de leur bilan.

Il me semble plus pertinent de travailler alors avec les cash-flows.

- Un ratio, quel qu’il soit, n’a pas se sens pris isolément. Il est primordial de le comparer avec ses concurrents, ce que vous faites.

D’autre part, selon les secteurs, la valeur "absolue" du ROIC (ou d’autres critères tels que la marge ou le niveau d’endettement) peut fortement varier. Je veux dire par là qu’un ROIC de 15% pourra être plus ou moins la norme dans un secteur et que ce sera 10% dans un autre.

Avec des critères "stricts" vous risquez de passer à côté de certaines entreprises très intéressantes. Typiquement, les deux extrêmes :

* des entreprises extrêmement rentables qui se paient plus de 2.5X les fonds propres et qu’on pourra tout de même acheter à un prix élevé en relatif. Moody’s ou Visa à 20 fois les profits peuvent apparaître comme une bonne affaire.

* des entreprises ayant des ROIC plus faibles (<15%), même très faibles, que vous pouvez acquérir à prix d’ami.

Dash a écrit :

Les comparables français du même secteur.

Sur le screener de financial times par exemple.

Le secteur est excessivement large et les comparables n’en sont pas, amha, tant les activités sont disparates et le profil des entreprises hétérogènes. Dit autrement, ces entreprises ne font pas le même métier. La comparaison me semble bien difficile.

De plus, un secteur, indépendamment de sa délimitation, peut très bien être sur-évalué dans sa globalité. Acheter l’entreprise la moins chère d’un ensemble d’entreprises chères ne veut pas nécessairement signifier que c’est une bonne affaire.

A votre place, je prendrais cette recherche avec des pincettes.

Je vous le dis d’autant plus facilement que je la pratique épisodiquement.

En espérant que ces quelques réflexions vous seront utiles.

Dernière modification par spiny (25/07/2015 23h09)

![]() Hors ligne

Hors ligne

1 #9 26/07/2015 05h12

1 #9 26/07/2015 05h12

- JeromeLeivrek

- Membre (2012)

Top 50 Portefeuille

Top 20 Dvpt perso.

Top 5 Actions/Bourse

Top 50 Banque/Fiscalité

- Réputation : 720

Hall of Fame

Hall of Fame

Dash a écrit :

http://leprojetlynch.com/2015/04/les-trackers/

Dans l’article on voit que le tracker perd 10% sur 2 ans quand le sous-jacent fait 0%. Ca dépends de la volatilité du sous-jacent et de l’effet de levier. Comment savoir si avec la volatilité du DAX le tracker fera -3% ou -20% par rapport au sous-jacent ? Je pense que je vais conserver encore le tracker quelques mois, déjà pour qu’il repasse en positif, ensuite pour voir de combien il "beta slippe" chaque mois. Le but est de voir si le beta slippage peu être facilement compensé par une hausse des cours ou si il faudrait une hausse des cours utopique pour le compenser..

Comment savoir ? C’est très simple, prenez la performance du DAX sur les X dernières années, multipliez par deux. Comparez à la performance du tracker sur les X dernières années.

La volatilité passée ne présage pas de la volatilité future mais cela vous donnera tout de même un ordre de grandeur. Vous pouvez prendre Y années plus ou moins anciennes pour voir comment cela bouge avec la volatilité.

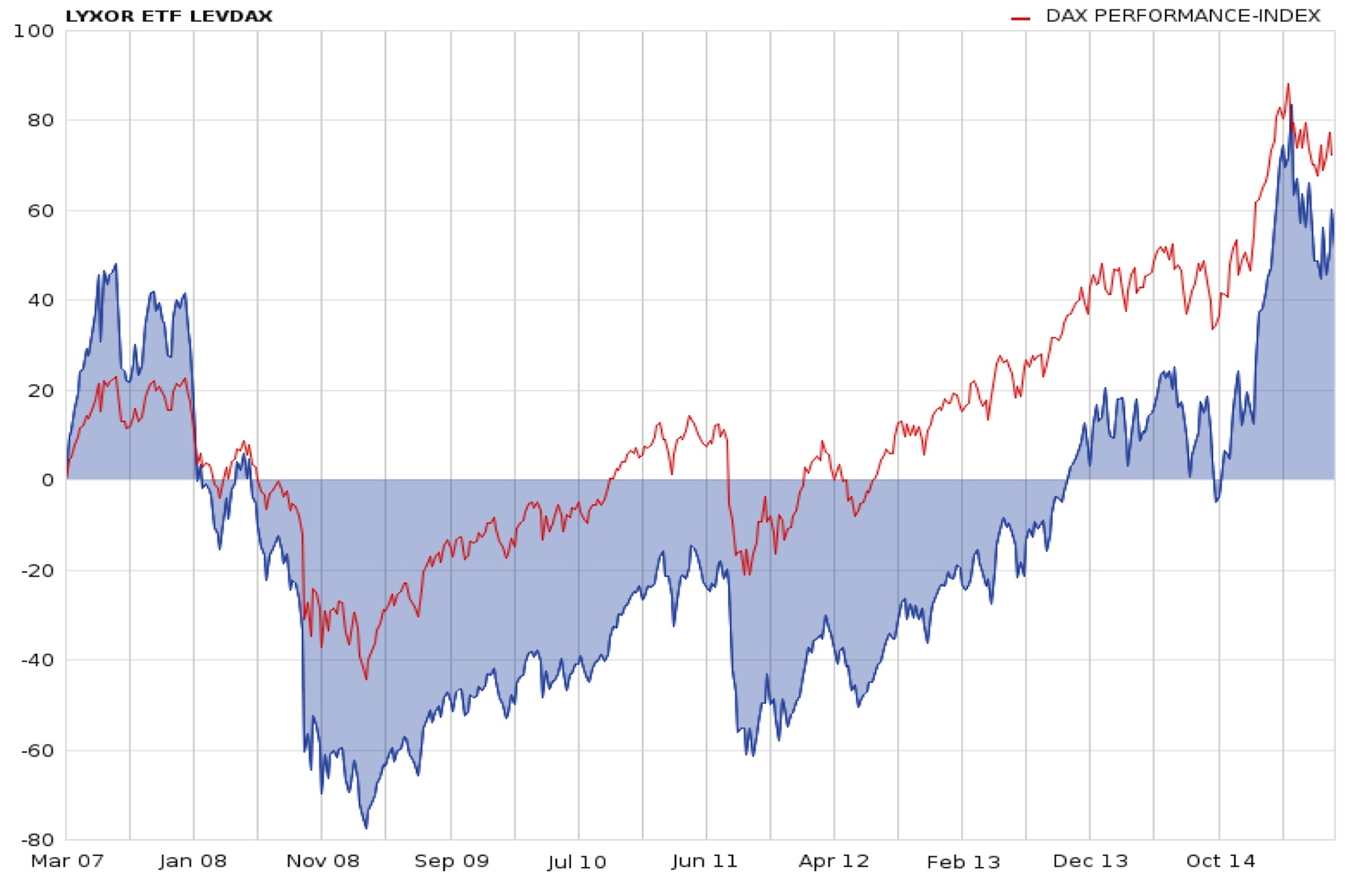

Voici par exemple l’évolution depuis 8 ans (ETF en bleu, DAX en rouge), le DAX a gagné +70 %, votre ETF a gagné +50 % au lieu de +140 %. Vous pouvez voir aussi que fin 2011 quand le DAX était à -20 %, votre ETF était à -60 % …

Assez parlant ? ![]()

Blog : Le projet Lynch.

![]() Hors ligne

Hors ligne

#10 27/08/2015 20h23

3eme mois de reporting aout 2015.

(relevé effectué le 25, comme chaque mois)

Valeur des 3 supports 7K8 €

63% PEA

19% CTO 1

18% CTO 2

Ce mois-ci, achat de TEKLA healthcare investor sur le CTO2. L’action de ce fond n’est pas trop chère, a un bon dividend yield, un bon retrour sur investissement depuis 5 ans et une croissance continue.

PEA:

ETF dax levier *2: 30% (perf. mensuelle -22.99%)

Lafarge: 1% (perf. mensuelle -11.12%)

LISI: 18% (perf. mensuelle -4.02%)

Publicis SA: 18% (perf. mensuelle -9.54%)

MGI Coutier: 14% (perf. mensuelle -12.2%)

Gérard Perrier: 19% (perf. mensuelle -4.2%)

CTO1:

HCP REIT: 56% (perf. mensuelle -4.18%)

LAFARGE HOLCIMM: 44% (perf. mensuelle -16.76%)

CTO2:

WP CAREY: 71% (perf. mensuelle -7.93%)

TEKLA INVESTOR: 29% (perf. mensuelle -17.11%)

Pour le mois prochain je vais pouvoir investir une somme vers le 10 septembre. J’aurais espéré que la bourse reste basse jusque là, mais c’est trop tard elle remonte déjà. J’espère que les cours ne remonterons pas trop vite.

![]() Hors ligne

Hors ligne

#11 30/10/2015 16h33

De retour chez moi après 2 mois de déplacement. J’ai pu enfin accéder à mon ordinateur et me replonger dans mes comptes.

4eme reporting, mois d’octobre 2015.

(relevés effectué le 25, comme chaque mois)

Valeur des 3 supports 10K9 €

58% PEA

14% CTO 1

28% CTO 2

Tout d’abords, au cours de ces 2 mois loin de mon ordinateur j’ai pu tomber 2.5 livres de finance:

-Action ordinaire profit extraordinaire

-Le petit livre pour réussir en bourse

-5 rules for succesful stock investing (en cours de lecture)

Le premier m’a moyennement convaincu.

Achat d’action au cours de ces 2 mois:

-2 actions sur l’ETF DAX levier *2 quand les cours étaient au plus bas (-28%) début octobre pour réduire le prix de revient unitaire.

-SCOR SE dans le PEA. Une valeur que je suivais depuis un moment dans mes portefeuilles virtuels mais que je trouvais trop chère.

-Renforcement de TEKLA investor sur le CTO 2 quand les cours étaient bas.

-Achat de VEREIT sur le CTO 2 pour le dividende et le potentiel de croissance.

-Achat de Berkshire Hataway sur le CTO 2 dans le but d’avoir une valeur à faible beta qui me serve un peu de "Livret A" pour l’achat futur d’un véhicule.

-Achat de Extra space storage (REIT de box de stockage aux USA). Je cherchais une bonne valeur pour me diversifier des REIT sur des locaux commerciaux que je possède déjà. J’ai hésité avec Digital property, mais je la trouvais trop chère.

Objectifs à long terme:

-Diversifier les REIT au niveau géographique.

-Me débarrasser de l’ETF DAX avec levier *2 (sans moins-value) en réduisant les prix de reviens unitaires sur des plus bas et en attendant que le cours monte.

-Me débarrasser de Lafarge-Holcim qui vient de proposer des actions gratuites (et qui pourrait continuer à le faire). J’attends que les difficultés liées à la la fusion s’estompent et une hausse générale des marchés pour ne pas perdre trop d’argent.

PEA:

ETF dax levier *2: 30% (perf. bimensuelle +15%)

Lafarge: 0% (action supprimée)

LISI: 13% (perf. bimensuelle -3%)

Publicis SA: 13% (perf. bimensuelle -4%)

MGI Coutier: 13% (perf. bimensuelle +20%)

Gérard Perrier: 16% (perf. mensuelle +11%)

SCOR SE: 15% (perf. depuis l’achat %5%)

CTO1:

HCP REIT: 60% (perf. bimensuelle +4.25%)

LAFARGE HOLCIMM: 40% (perf. mensuelle -6.5%)

CTO2:

WP CAREY: 35% (perf. bimensuelle +15%)

TEKLA INVESTOR: 25% (perf. bimensuelle -2%)

EXTRA SPACE STORAGE: 12% (perf. depuis l’achat +7%)

BERKSHIRE HATAWAY: 12% (perf. depuis l’achat +4%)

VEREIT: 17% (perf. depuis l’achat +4%)

Total depuis le début du portefeuille -6% (mai 2015)

![]() Hors ligne

Hors ligne

#12 24/01/2016 22h29

- guithi

- Membre (2013)

- Réputation : 0

Bonjour spiny,

Lorsque vous dites ’Certains backtests ont démontré que le plus important est le critère du prix, en termes plus techniques EV/EBIT donne de meilleurs résultats que EV/EBIT + ROIC qui donne de meilleurs résultats que ROIC seul.’, pourriez vous nous indiquer à quels backtests vous pensez?

merci,

guithi

![]() Hors ligne

Hors ligne

1 #13 24/01/2016 22h45

1 #13 24/01/2016 22h45

- spiny

- Membre (2010)

Top 50 Dvpt perso.

Top 50 Finance/Économie - Réputation : 219

Notamment dans Quantitative Value, de Tobias Carlisle. Il est en parle dans son talk chez Google [youtube]url=https://www.youtube.com/watch?v=1r1vJZ80Z7I[/youtube]

Voici les slides (slide #37) Free - Envoyez vos documents

![]() Hors ligne

Hors ligne

#14 25/01/2016 09h41

- pvbe

- Membre (2010)

Top 50 Actions/Bourse

Top 50 Finance/Économie - Réputation : 239

La formule magique et ses variantes sont composé de 2 ratio, un ratio value EV/EBIT et un ratio qualité ROC

L’essentiel/toute de la performance est réaliser par le ratio ’value’

Le ratio qualité diminue la volatilité, mais n’ajoute guère de performance.

![]() Hors ligne

Hors ligne

#15 01/02/2016 22h27

En vacances après pas mal de boulot. Je constate que je consacre de moins ne moins de temps à la rédaction de ces "reportings". Je vais profiter de ces vacances pour optimiser mes feuilles excel et rentre ces reportings plus rapides.

Je commence à faire des meilleurs choix et je réalise, avec l’expérience, que certains de mes choix passées n’ont pas été les bons. Est-ce que dans le futur, mes choix présents me sembleront-ils mauvais ? Surement. Au fur et à mesure que j’affine ma méthode de sélection je découvre des erreurs que j’ai commis dans le passé.

Bilan de l’année 2015: -2.91% (portefeuille commencé début mai)

5eme reporting, mois de janvier 2016. 9eme mois de suivi.

(relevés effectué le 25, comme chaque mois)

Bilan du mois: -11.57% (-14.14% depuis la création du portefeuille: mai 2015)

Valeur des 3 supports 9K8 €

61% PEA

9% CTO 1

30% CTO 2

Achat d’action au cours de ces 3 mois:

Pas grand chose, j’ai renforcé légèrement l’ETF DAX*2 sur des plus bas (moins de -25% de mon PRU). Je ne devrais pas perdre d’argent sur cette ligne mais je vais la garder longtemps pour pas grand chose, un piètre investissement de mes débuts !

J’ai renforcé Berkshire (BRK.B) sur les plus bas récents.

Je suis entré sur MNST Monster beverage qui produit la boisson énergisante Monster. 39% de part de marché derrière RedBull, 43%, cette société au marketing "coca-cola" a doublé son chiffre d’affaire en 5 ans. ROIC de 33. Une valeur stable: Beta 0.42. Une entreprise de pointe qui restait chère : Un price-to-book historique autour de 10, monté à 18.5 en 2015 qui est autour de 6 en ce moment. La société ne verse pas un sous de dividende.

Vente:

Lafarge Holcim, à perte (-22%), qui à distribué des action gratuites. Lafarge Holcim, une autre de mes erreurs de jeunesse. J’ai revendu peu après la distribution d’action gratuite depuis l’action n’a pas cessée de décoter.

Action Lafarge Holcim

Portefeuille:

Tickers:

LVD: ETF Dax30 Levier*2

FII: Lisi

PUB: Publicis

MGIC: MGI Coutier

PERR: Gérard Perrier

SCR: Scor se

HCP: HCP

WPC: WP Carey

HQH: Tekla Heathcare Investor

VER: Vereit

BRK.B: Berkshire Hathaway Class B

EXR: External Storage

MNST: Monster Beverage

Répartition

Performance depuis mai 2015 (ou depuis l’achat)

Objectifs à long terme:

-Diversifier les REIT au niveau géographique.

-Me débarrasser de l’ETF DAX avec levier *2 (sans moins-value) en réduisant les prix de reviens unitaires sur des plus bas puis en attendant que le cours monte.

(Note pour le mois prochain: prendre le CAC40GR au lieu du CAC40)

![]() Hors ligne

Hors ligne

#16 10/10/2017 12h35

Un peu de temps et des vacances je vais faire une petite mise à jour de mon portefeuille qui a bien évolué.

J’avais suspendu les mises à jour principalement par manque de temps.

J’avais découvert une erreur dans mes feuilles de calculs qui comptait dans la variation mensuelle, l’argent que j’avais moi-même épargné durant ce mois. J’ai depuis corrigé l’erreur.

28eme mois de suivi de portefeuille.

Actuellement l’épargne sur mes 5 supports est de 19K€

10k€ sur le PEA boursorama

689€ sur le CTO Boursorama

6k€ sur le CTO DeGiro

638€ sur un LDD

1k€ sur l’assurance vie

Voici les actions que je ne possède plus depuis le dernier reporting:

-LVD le tracker Dax avec levier *2: J’ai réussi à m’en séparer en avril 2017 dès qu’il a pointé sa tête dans le vert avec un petit +3% en quasiment 2 ans.

-LISI, vendu en septembre 2016 (à perte -17%), le cours n’avait pas bougé et en réétudiant le sujet je trouvais que l’action était déjà chère. Pas de chance (ou mauvaise analyse plutôt) le cours à décollé le lendemain de ma vente et a fait +85% depuis.

-Aux US, vente de EXR Extra Space Storage suite à la grande correction après les objectifs de résultat manqués. J’ai souhaité réduire dans mes portefeuilles, la part d’action basée sur du dividende régulier. N’ayant pas besoin de revenus de mon épargne. Il est en plus difficile de mettre en place un effet boule de neige avec les dividendes réinvestis, sur les 80€ annuels de dividende que j’obtiens. De plus que trouvais le titre légèrement surcoté.

Concernant les achats, j’ai changé de stratégie vers avril 2016. Je me suis concentré sur les entreprises rentables, qui sous-cotent et sur les trackers (lazy investing) sur le PEA, car en Europe il est difficile de trouver des actions qui sous-cotent.

En mars 2016, j’ai acheté des petites parts d’entreprises qui cotent moins que leur actif:

-Signaux Giraud: pour 117€ (+95.58% depuis)

et

-Union métallurgique de la haute seine (UMHS), pour 90€ (-7.19% depuis)

En juin 2016

-Tracker MSCI world 650€ (+6.88% depuis)

-Tracker indice Chine 900€ (+20.56% depuis)

En mai 2017:

-Renault 1k€ qui sous cote un peu selon moi. (+0.14% depuis)

En semptembre 2017:

-Tracker MSCI world renforcé de 500€

-Tracker PEA Dow Jones 1k€ (+0.66% depuis)

-Tracker NASDAQ DL 648€ (j’ai pas fait attention mais DL signifie double long, je me retrouve encore avec un tracker double) (+1.56% depuis)

Concernant le CTO chez Degiro:

5 achat en avril 2016. Des financières qui sous cotaient et qui étaient rentables:

-Owens Realty Mortgage (ORM) 240€ (+11.4% depuis)

-Assured garanty LTD (AGO) 260€ (+42% depuis)

-Green reit (GRN) 230€ (+3% depuis)

-Prudential financial (PRU) 230€ (+37% depuis)

-Trinity industries (TRN) 230€ (+79.5% depuis)

Aout 2016:

-J’ai renforcé Monster (MNST) de 200€ (+3% depuis le début)

Novembre 2016:

-Achat de Aspen insurance holdings (AHL) 237€ (-27% depuis le début)

Mai 2017:

-Achat de Genesco (GCO) Qui sous cote depuis les mauvais résultats, l’entreprise semble être solide encore, j’ai parié sur un redémarrage de l’activité et profité de la décote pour acheter au rabais. 969€ (-26.5% depuis)

Septembre 2017:

-Achat de DONGYUE GROUP LTD pour 270€ (+2.1% depuis)

PEA:

Je compte me débarrasser de Publicis qui, pour moi, est trop concurrencée par le numérique et ne s’en sortira pas.

CTO1:

CTO2:

D’une façon plus générale voici le suivi année par année de mes portefeuilles:

-1ere année: -11%

-2eme année: +20,9%

-3eme année (5 mois): +3%

-Depuis le début (mai 2015): +5.6% de moyenne annuelle

Suivi depuis le début:

Sur les 12 derniers mois (même code couleur que le graphique précédent)

![]() Hors ligne

Hors ligne

#17 08/05/2024 18h13

Quelle méthode de calcul de la performance annuelle est la plus réaliste (pour les faibles patrimoines)?

En ce moment je réalise des apports importants par rapport à mon patrimoine, de l’ordre de 20% de mon patrimoine versé en apport chaque année.

Quand je calcule la performance annuelle le pourcentage obtenu par le calcul varie selon la somme prise en compte comme référence de l’année.

Je vais donner des exemples:

-La méthode que je vois habituellement consiste à prendre le montant du patrimoine au 1er janvier, y ajouter l’apport, puis comparer le tout au montant du patrimoine en fin d’année.

80000€ de patrimoine au 31/12/23, 24000€ d’apport en 2024 (sous la forme de 12 versements de 2000€). A la fin de l’année, au 31/12/24, je constate que mon patrimoine total est de 110240€.

La performance est de 110240€/(80000€+24000€) = 1.06 , soit 6%.

On pourrait déduire une performance annuelle de 6% or si le patrimoine initial fin 2023 et le versement mensuel de janvier ont bien "travaillé" sur une année complète, le versement de décembre n’a travaillé que sur 1/12eme d’année. En réalité la performance est légèrement meilleure que 6%.

-Une autre méthode pourrait être de prendre en compte la valeur fin 2023, la comparer à la valeur fin 2024 et de retirer le montant correspondant aux apports (considérer que l’apport n’a pas travaillé du tout):

(110240-80000-24000)/80000=0.078 soit 7.8% de performance annuelle. Ici on surestime.

-La méthode que j’utilise actuellement, qui permet d’obtenir, selon moi, un pourcentage plus réaliste (mais pas exact) et sans trop complexifier les calculs est de considérer que l’apport travaille sur 6 mois.

Sur les 110240-80000-24000=6240€ générés par les investissements, une partie provient d’une année complète des 80000€ et une autre d’une demie-année des 24000€ d’apport.

80000*X%+24000*(X%/2)=6240€

X%=6240/(80000+0.5*24000)=0.0678

soit 6.78% annuel.

J’ai conscience que pour les gros patrimoines par rapport l’apport annuel, la différence entre ces méthodes de calcul s’atténue.

Dans cet exemple, la différence peut sembler dérisoire mais projetée sur 25 ans par exemple (en supprimant l’apport) on aurait une estimation de 473k€ avec la première méthode, 720k€ avec la deuxième et 568k€ avec la dernière.

L’écart entre les méthodes est encore plus grand quand le patrimoine est petit (pour un jeune cadre qui entrerait dans le monde du travail: patrimoine initial 2000€, épargne annuelle 24000€)

Y a t-il une méthode préférentielle pour le calcul de la performance annuelle ?

![]() Hors ligne

Hors ligne

#18 08/05/2024 18h38

- Chafouini

- Membre (2012)

Top 10 Année 2024

Top 50 Année 2023

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

- Réputation : 107

Bonjour, j’utilise le logiciel Portfolio Performance qui calcule le retour sur investissement avec deux indicateurs: le TRI et le TWR. Le second me semble plus adapté.

"Don't look for the needle in the haystack. Just buy the haystack!"

![]() Hors ligne

Hors ligne

1 #19 08/05/2024 19h01

1 #19 08/05/2024 19h01

- PyT25VC

- Membre (2021)

- Réputation : 54

Bonjour, pour un portefeuille subissant des apports ou retraits irréguliers dans le temps, vous pouvez utiliser la fonction TRI.PAIEMENTS de Excel, que ce soit pour la performance annualisée, performance totale ou performance YTD.

Vous entrez les dates dans une colonne, les apports (ou retraits) dans l’autre, et TRI.PAIEMENTS vous donne la performance annualisée, il n’y a plus qu’à la ramener à la durée souhaitée pour avoir la performance pure.

C’est ce que j’utilise et c’est parfait.

Autre méthode existante est celle de la valeur de part, qui donnera sensiblement les mêmes résultats, mais je ne l’utilise pas.

Aide toi, le ciel t'aidera

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille d'actions de dash”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 888 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 595 270 | 03/05/2022 13h19 par Reitner | |

| 807 | 469 263 | Aujourd’hui 08h43 par ArnvaldIngofson | |

| 1 094 | 547 379 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 338 941 | 19/10/2024 04h40 par maxicool | |

| 817 | 345 727 | 26/11/2024 14h50 par Ares | |

| 621 | 357 962 | 04/01/2023 10h36 par PoliticalAnimal |