Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

Prosper Conseil (partenariat) : optimisation patrimoniale et fiscale sans rétro-commission en cliquant ici.

#101 06/10/2017 16h49

tigrou a écrit :

Pour résumer, il y a 2 cas où il sera intéressant de cloturer son PEA:

-personne âgée avec un gros PEA

-n’importe quel PEA en plus value de plus de 5 ans et de moins de 150k€

Le 2nd cas n’est pas si simple à mon sens. Exemple : vous avez 145 k€ pour 50 k€ de versement. Théoriquement, vous pouvez encore verser 100 k€.

Si vous fermez le PEA et le rouvrez, vous n’aurez plus le loisir que d’y ajouter 5 k€.

Donc il faut faire l’arbitrage suivant : LEs Prélèvements Sociaux économisés valent-ils la Possibilité de versement sur PEA amputée de 95 k€ ?

![]() Hors ligne

Hors ligne

#102 06/10/2017 20h21

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Klaus a écrit :

Il me semble que si le mécanisme de réserve décrit par GBL est bien mis en place alors il n’y a aucune optimisation à effectuer?

Je suis d’accord, mais c’est un très gros "si", et je crains que mon interprétation soit loin de l’intention du rédacteur du PLFSS2018.

Et dans le cas de mon PEA (de 1992), l’impact pourrait très significativement dépasser 10 k€, mais ça ne justifiera pas de le clôturer, même si le fisc renie sa parole (et même si l’impact est un peu compensé par l’évolution ISF -> IFI).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#103 06/10/2017 22h48

- sm94

- Membre (2015)

Top 50 Obligs/Fonds EUR

Top 10 Monétaire

Top 20 SCPI/OPCI - Réputation : 114

Tigrou a écrit :

Donc encore une fois, je confirme qu’une personne âgée en forte plus value sur un PEA de plus de 5 ans peut avoir intérêt à clôturer celui-ci quitte à racheter ensuite ses titres sur sur compte-titre classique…

Attention, il me semble que, en cas de décès, les prélèvements sociaux qui sont dus font partie du passif de succession (RM Michel n° 35835, JO du 7 février 2000, P. 864).

Une personne âgée qui n’aurait pas besoin des sommes immobilisées sur le PEA pourrait donc avoir intérêt à le garder, plus exactement ces héritiers y auraient intérêt.

![]() Hors ligne

Hors ligne

#104 07/10/2017 01h57

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

@sm74 : Je ne vois pas en quoi le texte que vous citez pourrait signifier que votre "personne âgée" ou ses héritiers aurai(en)t un intérêt à ce que le PEA soit conservé jusqu’au décès.

En effet, les PS seront à payer dans tous les cas (et le PEA clos). Heureusement que ces PS seront au passif de la succession et que les héritiers n’auront pas des droits de succession à payer sur des sommes qu’ils ne percevront pas.

Le seul "intérêt" qu’il peut y avoir serait de payer le moins de PS possible (et pour ceci : l’optimum est de clore le PEA avant le 31/12/2017 plutôt que peu après).

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#105 07/10/2017 09h47

- kenjin

- Membre (2015)

- Réputation : 6

Le retour… il semblerait qu’un projet de taxation rétractive des gains pour les PEA et l’épargne salariale soit actuellement étudié par le gouvernement. Pour faire échouer (une nouvelle fois) un tel projet, le journal Investir a lancé une pétition en ligne Taxation rétroactive PEA et épargne salariale : le retour afin de mobiliser ses lecteurs et tout épargnant concerné par ce projet.

Remarque : j’ai signé la pétition hier.

![]() Hors ligne

Hors ligne

#106 07/10/2017 10h28

- Shagrath

- Membre (2011)

Top 50 Année 2023

Top 20 Portefeuille

Top 5 Invest. Exotiques

Top 20 Banque/Fiscalité

Top 50 SCPI/OPCI

- Réputation : 358

Nouvelle pétition signée à l’instant…

![]() Hors ligne

Hors ligne

#108 07/10/2017 12h29

- sm94

- Membre (2015)

Top 50 Obligs/Fonds EUR

Top 10 Monétaire

Top 20 SCPI/OPCI - Réputation : 114

GoodbyLenine a écrit :

@sm74 : Je ne vois pas en quoi le texte que vous citez pourrait signifier que votre "personne âgée" ou ses héritiers aurai(en)t un intérêt à ce que le PEA soit conservé jusqu’au décès.

En effet, les PS seront à payer dans tous les cas (et le PEA clos). Heureusement que ces PS seront au passif de la succession et que les héritiers n’auront pas des droits de succession à payer sur des sommes qu’ils ne percevront pas.

Exact, vous avez raison!

![]() Hors ligne

Hors ligne

#109 09/10/2017 09h19

Donc, il vaut mieux vider avant la fin de l’année son PEE quitte à réinvestir de suite sur ce même PEE ou sur une ass vie afin d’éviter ce nouveau prélèvement.

Parrain IGRAAL - livretP (code 02182A)- esketit traderepublic Crypto.com aswk9j6a22, Ebuyclub, Vivid, AFER, Fortunéo, Bourso, Linxea,……

![]() Hors ligne

Hors ligne

#110 09/10/2017 09h53

- Ours

- Membre (2017)

Top 50 Année 2023

Top 50 Dvpt perso. - Réputation : 155

[s]i on remonte à la création du Cac 40, fin 1987, il n’aurait pas été utile de créer un PEA pour se protéger du matraquage fiscal : les plus-values étaient imposées au taux forfaitaire de 17 % (30 % avec le plan local d’urbanisme en 2018), les prélèvements sociaux n’existaient pas (17,2 % en 2018), les opérations réalisées sous le seuil de cession de 42.838 € étaient exonérées (pas de seuil prévu aujourd’hui) et les dividendes bénéficiaient d’un avoir fiscal de 50 % (nul aujourd’hui).

Quant au principe d’équité, les bras m’en tombent ! On pénalise ici les actionnaires les plus fidèles, ceux qui conservent leurs actions des années, voire des décennies.

Le gouvernement avait déjà prévu de supprimer l’abattement fiscal dans les comptes titres pour ceux qui gardent longtemps leurs actions. Cette fois, le coup est encore plus rude.

A aucun moment dans le projet électoral d’Emmanuel Macron il n’a été question d’une taxation rétroactive du capital ! Bien au contraire, le mouvement En marche ! se voulait favorable aux entreprises, aux start-up et à l’investissement à risque. En agissant ainsi, le gouvernement d’Edouard Philippe écorne fortement toute la confiance retrouvée avec les annonces du remplacement de l’ISF par l’IFI et du taux de taxation unique de 30 % pour les plus-values mobilières.

(Les Echos / Investir).

http://investir.lesechos.fr/placements/impots/petition-pea-et-epargne-salariale-non-a-la-taxation-retroactive-des-gains-1710556.php

![]() Hors ligne

Hors ligne

#111 09/10/2017 12h14

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

Que vient faire le "plan local d’urbanisme" dans votre phrase

Ours a écrit :

les plus-values étaient imposées au taux forfaitaire de 17 % (30 % avec le plan local d’urbanisme en 2018)

?

S’il s’agit du "Prélévement Forfaitaire Unique" de 30% (et d’une faute de frappe), ses 30% sont "y compris 17.2% de Prélèvement Sociaux (PS)", donc 12.8% seulement en plus dues PS.

Relisez Avantage fiscal d’une enveloppe capitalisante (PEA, AV…) même sans imposition réduite et vous réaliserez que disposer d’un PEA depuis longtemps (Note : le PEA a été créé en 1992, donc en 1987 il n’existait pas) présente aussi d’autres avantages que ceux qui pourraient être perdus (avec rétroactivité) avec la PLF2018.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#112 09/10/2017 14h24

- Tahure

- Membre (2014)

- Réputation : 170

Je pense qu’Ours ne fait que citer un extrait de cet article écrit par François Monnier, Directeur de la rédaction d’Investir.

Il est vrai que son contenu est pour le moins approximatif…

![]() Hors ligne

Hors ligne

1 #113 09/10/2017 20h25

1 #113 09/10/2017 20h25

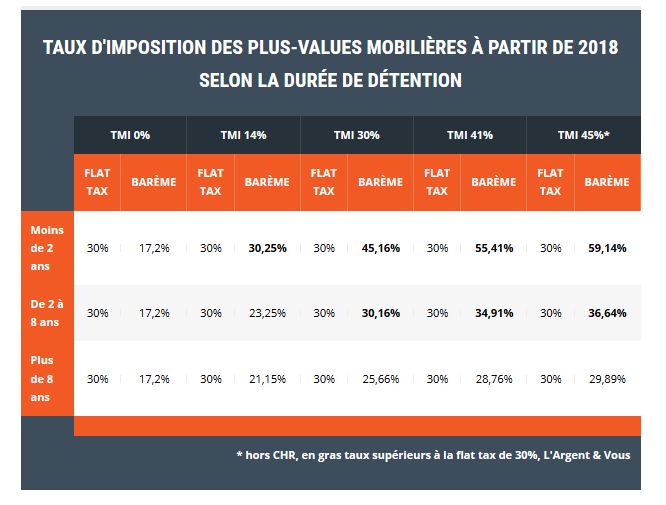

Un petit tableau avec les différents cas suivant l’ancienneté et la tmi, publié sur boursier.com.

Ils ont l’air d’avoir pensé que la durée de détention perdurerait

Plus-values sur actions : flat tax ou barème ?, Actualité/Analyse Impôts

Parrain IGRAAL - livretP (code 02182A)- esketit traderepublic Crypto.com aswk9j6a22, Ebuyclub, Vivid, AFER, Fortunéo, Bourso, Linxea,……

![]() Hors ligne

Hors ligne

#114 10/10/2017 02h28

- liabou

- Membre (2017)

- Réputation : 0

Bonjour,

Pour rappel la "Flat Tax" est une mesure du gouvernement Macron prévue pour 2018 qui devrait ramener l’imposition du capital hors immobilier à un taux unique de 30% (csg inclut).

Est-ce que vous pensez que les foncières cotées, particulièrement les REITS (en principe liés à l’immobilier) seront concernés par cette mesure ?

![]() Hors ligne

Hors ligne

#115 10/10/2017 10h28

- rylorin

- Membre (2017)

Top 50 Crypto-actifs

Top 50 Banque/Fiscalité

- Réputation : 170

tikitoi a écrit :

Donc, il vaut mieux vider avant la fin de l’année son PEE quitte à réinvestir de suite sur ce même PEE ou sur une ass vie afin d’éviter ce nouveau prélèvement.

Je ne pense pas que sortir d’une enveloppe défiscalisée pour économiser quelques 2-3% d’impôt soit une bonne idée … rien qu’en l’écrivant ainsi la contradiction est flagrante. Vous allez économiser 2% et ces mêmes fonds placés sur un CTO vous couteront 15% d’impôt en plus. à moins peut être que vous ne soyez pas fiscalisé.

![]() Hors ligne

Hors ligne

#116 10/10/2017 11h09

Le taux global qui s’appliquera sur toute la durée du pee, ça peut être largement supérieur à 2/3 %

En 2011 il était de 12,30%, en 2004 de 10,30 % et il passerai à 17,20% en 2018 .

Donc, les personnes qui ont un PEE qui n’a jamais subit de retrait depuis 1999/2000 passeront d’un prélèvement sur leurs plus values d’environ 10 à 17 %. gros manque a gagner pour des sommes supérieures à 50000 euro.

Il ne s’agit d’ailleurs pas de sortir de l’enveloppe défiscalisé puisque les 5 ans sont déjà actés, mais de prendre les plus values de suite avant qu’elles ne soient plus fortement taxées, et les réinjecter dans la même enveloppe .

Parrain IGRAAL - livretP (code 02182A)- esketit traderepublic Crypto.com aswk9j6a22, Ebuyclub, Vivid, AFER, Fortunéo, Bourso, Linxea,……

![]() Hors ligne

Hors ligne

#117 10/10/2017 11h56

- GoodbyLenine

- Modérateur (2010)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Dvpt perso.

Top 5 Expatriation

Top 5 Vivre rentier

Top 50 Actions/Bourse

Top 20 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 10 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 5 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 2844

Hall of Fame

Hall of Fame

liabou a écrit :

Pour rappel la "Flat Tax" est une mesure du gouvernement Macron prévue pour 2018 qui devrait ramener l’imposition du capital hors immobilier à un taux unique de 30% (csg inclut).

Est-ce que vous pensez que les foncières cotées, particulièrement les REITS (en principe liés à l’immobilier) seront concernés par cette mesure ?

Non, je ne pense pas. De ce que j’ai compris, la "Flat Tax" (à 30%, prélèvements sociaux inclus) concerne à priori les revenus mobiliers (donc les dividendes de tous les types de sociétés, y compris les SIIC), mais pas les revenus fonciers (loyers - charges déductibles, en cas de location nue), ni les BIC (recettes - charges déductibles, en cas de location meublée, ou d’autres activités relevant des BIC), ou d’autres types de revenus.

Dans le projet soumis à l’Assemblée Nationale il n’y a aucune mention des termes SIIC ou REIT, et si on recherche ce qui concerne les sociétés de placement à "prépondérance immobilière" il semble qu’on trouve juste (p54 (144)) une exclusion de l’abattement de 40% sur les dividendes.

C’est l’IFI pour lequel il est question d’inclure, pour déterminer son assiette, la quote-part immobilière des participations, même si ça semble pas mal tenir de l’usine à gaz (il y a plusieurs autres pays avec un IFI, et on pourrait aussi s’inspirer de leurs choix plutôt que réinventer la roue). Ne mélangeons pas tout…

Après il est toujours possible que les textes proposés soient amendés, et ce n’est sans doute pas avant fin décembre qu’on connaitra le texte définitif.

J'écris comme "membre" du forum, sauf mention contraire. (parrain Fortuneo: 12356125)

![]() Hors ligne

Hors ligne

#118 10/10/2017 18h00

- Klaus

- Membre (2012)

Top 50 SIIC/REIT - Réputation : 52

Je vais signer la pétition. Cependant, je suis assez surpris de ne voir nulle part dans la presse financière qu’une des proposition d’Emmanuel Macron était:"Le régime fiscal et social du livret A de même que celui du PEA seront maintenus inchangés".

Fiscalité et prélèvements obligatoires | En Marche !

J’ai contacté le journal investir et la Fédération des Investisseurs Individuels et des Clubs d’investissement afin de faire remonter ce point. J’harcèle le revenu depuis ce matin sans avoir pu les joindre.

![]() Hors ligne

Hors ligne

#119 10/10/2017 19h16

- carignan99

- Membre (2016)

Top 50 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 10 Dvpt perso.

Top 50 Vivre rentier

Top 5 Entreprendre

Top 50 Finance/Économie

Top 20 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 604

Devant le choc de complexité que semble constituer ce PLF, auquel s’ajoute l’ordonnance qui repousse le PAS à 2019 (donc à priori ‘année blanche’ en 2018), j’avais besoin de remettre un peu d’ordre dans mon cerveau. Aussi, je vous propose un petit cas d’étude sur l’impact fiscal du PLF. Ce cas concerne une configuration très particulière, de plus-value mobilière réalisée en 2018 (petit projet que j’ai pour ma SARL).

L’objectif étant de comparer les taux d’imposition en fonction de 4 scénarios : 3 scénarios IR/PS et le scénario PFU.

Les données du problème :

- Plus-value de 232k€, réalisée en 2018

- Abattement renforcé de 65% (je crois comprendre que ça sera toujours en vigueur en 2018)

- Calculs d’IR : j’en ai fait un à blanc (sans la +value) puis un avec la plus-value, sur le simulateur des impôts. Le tout adapté à mon cas particulier (RFR, parts fiscales etc.). Mon TMI est de 30% mais l’ajout de la plus-value le fait grimper à 41%. Pour le système du quotient, j’ai utilisé un simulateur en ligne (vhavocats.fr)

- Pour faire simple et en première approche, je ne comptabilise pas l’effet de la CSG déductible ni n’intègre le crédit d’impôts pour gardes d’enfants, pas plus que mes revenus fonciers. Ça devenait trop compliqué pour mon petit cerveau.

Résultats :

Scénario 1 : IR + PS

- PS = 17,2% x 232k€ = 39.9k€

- IR supp. = 30.7k€

- Total PS + IR = 70.6€

- Taux imposition de la plus-value = 30,4%

Scénario 2 : PFU

- PFU = 232k€ x 30% = 69.6k€

- Taux imposition de la plus-value = 30%

Scénario 3 : IR + PS ; système du quotient (étalement pluri annuel de la plus-value)

- PS = 17,2% x 232k€ = 39.9k€

- IR supp. = 24.4k€

- Total PS + IR = 64.2k€

- Taux imposition de la plus-value = 27,7%

Scénario 4 : IR + PS ; hypothèse ‘année blanche’

- PS = 17,2% x 232k€ = 39.9k€

- IR supp. = 21.2k€*

- Total PS + IR = 61.1k€

- Taux imposition de la plus-value = 26,3%

*Estimation de l’auteur, avec CIMR = IR théorique x (Revenus non exceptionnels x 0,9 / Revenu imposable total)

J’espère ne pas avoir fait d’erreur, surtout pour le CIMR.Ce que je ne sais pas : est-ce que l’intégration de la csg déductible et des crédits d’impôts est susceptible de changer ces estimations ?

Je ne pense pas mais vérifierait ultérieurement.

En l’état, on constate que le PFU coûte 5k€ de plus que le bon vieux système de l’IR avec quotient.

Si le gouvernement décide de mettre en branle le PAS, l’année blanche sera la voie la moins imposée.

![]() Hors ligne

Hors ligne

#120 11/10/2017 07h41

- Ours

- Membre (2017)

Top 50 Année 2023

Top 50 Dvpt perso. - Réputation : 155

GoodbyLenine a écrit :

Que vient faire le "plan local d’urbanisme" dans votre phrase

Ours a écrit :

les plus-values étaient imposées au taux forfaitaire de 17 % (30 % avec le plan local d’urbanisme en 2018)

?

Vous aurez noté, à n’en pas douter, qu’il ne s’agit pas de ma phrase, mais celle de François Monnier, directeur de la rédaction des Echos/Investir, comme indiqué par les balises de citations et le lien fourni vers l’article entier.

Dans son article, M. Monnier dénonce du reste

un véritable matraquage.

, ajoutant que

[le] projet de loi de financement de la Sécurité sociale envisage une taxation rétroactive des PEA et des PEE, au taux de prélévements sociaux de 17,2 % à compter du 1er janvier, en lieu et place des taux successifs constatés durant la vie du placement. L’effet sera significatif pour les quelque 14 millions de personnes concernées (4 millions de PEA et 10 millions de PEE et Perco), puisque, en vingt et un ans, le taux du prélèvement social est passé de 0,5 % en 1996 à 15,5 % actuellement. Il atteindra 17,2 % en 2018. Concrètement, cela revient à faire passer une taxation moyenne des gains au sein d’un PEA ancien, de 10,8 % à 17,2 %

.

Le but premier de mon message était de relayer le lien vers la pétition en ligne, que bon nombre d’intervenants ont probablement déjà signée, au cas où d’autres utilisateurs moins expérimentés n’eussent pas encore pu accéder à la page concernée.

Voici à nouveau ce lien, par mesure de commodité :

http://investir.lesechos.fr/actionnaires/petition-fiscalite-pea-epargne-salariale/index.php

Dernière modification par Ours (11/10/2017 08h12)

![]() Hors ligne

Hors ligne

#121 12/10/2017 10h04

- tigrou

- Membre (2012)

- Réputation : 60

Une bonne nouvelle pour commencer la journée!

Comme on pouvait s’y attendre le gouvernement recule sur la rétroactivité de la CSG et a amendé le texte:

La fiscalité du PEA et de l?épargne salariale restera inchangée, Actualité des marchés - Investir-Les Echos Bourse

![]() Hors ligne

Hors ligne

#122 12/10/2017 10h11

- carignan99

- Membre (2016)

Top 50 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 10 Dvpt perso.

Top 50 Vivre rentier

Top 5 Entreprendre

Top 50 Finance/Économie

Top 20 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 604

Et une autre bonne nouvelle : la commission des finances a adopté mercredi soir un amendement à l’article 11. L’abattement de 500k€ sur les PV de cession d’entreprises lors du départ à la retraite du dirigeant … est étendu à tous les dirigeants. La condition de départ à la retraite saute et l’abattement devient utilisable une seule fois dans la vie du cédant. (lien vers l’amendement : assemblée nationale).

En d’autres termes, un joker utilisable une fois dans sa vie. Si cet amendement survit à l’AN puis aux navettes avec le Sénat, ça ouvre des perspectives forts intéressantes.

![]() Hors ligne

Hors ligne

1 #123 12/10/2017 10h23

1 #123 12/10/2017 10h23

- Igorgonzola

- Membre (2013)

Top 50 Dvpt perso.

Top 50 Finance/Économie

Top 50 SIIC/REIT - Réputation : 156

tigrou a écrit :

Comme on pouvait s’y attendre le gouvernement recule sur la rétroactivité de la CSG et a amendé le texte:

Mais pourquoi risquer de briser la confiance et polluer le message envoyé avec le PFU ? Pour 50 M€ one shot. C’est vraiment une bande d’incapables…

Et c’est pas comme si on n’avait pas eu une autre bande d’incapables qui avait fait exactement la même chose très peu de temps avant.

![]() Hors ligne

Hors ligne

1 #124 12/10/2017 11h59

1 #124 12/10/2017 11h59

- parisien

- Membre (2010)

Top 20 Expatriation

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Entreprendre

Top 10 Banque/Fiscalité

Top 5 SIIC/REIT - Réputation : 588

Igorgonzola a écrit :

tigrou a écrit :

Comme on pouvait s’y attendre le gouvernement recule sur la rétroactivité de la CSG et a amendé le texte:

Mais pourquoi risquer de briser la confiance et polluer le message envoyé avec le PFU ? Pour 50 M€ one shot. C’est vraiment une bande d’incapables…

Et c’est pas comme si on n’avait pas eu une autre bande d’incapables qui avait fait exactement la même chose très peu de temps avant.

L’explication est pourtant très simple: il y a plusieurs hauts fonctionnaires "techniques" à Bercy (donc survivant à toutes les alternances, car supposés être non politiques) qui veulent faire passer (entre autres) cette hausse d’impôt sous couvert de "simplification".

Dans chaque loi de finances en début de quinquennat, ils glissent en douce cette mesure, en profitant du fait que les membres du cabinet du ministre n’y voient que du feu, car encore inexpérimentés.

Et à chaque fois, c’est retiré deux semaines plus tard, quand le cabinet se rend compte que les rentrées fiscales en jeu sont faibles au regard des protestations des contribuables et du mauvais message que cela envoie à l’opinion.

![]() Hors ligne

Hors ligne

#125 12/10/2017 12h02

- Igorgonzola

- Membre (2013)

Top 50 Dvpt perso.

Top 50 Finance/Économie

Top 50 SIIC/REIT - Réputation : 156

Donc soit ces fonctionnaires "techniques" sont techniquement encore plus mauvais que les politiques, et ça relève de l’exploit de haut vol

Soit ils sont sous pression d’un lobbying des banques qui voudraient bien se débarrasser de cette complexité inutile dans ces systèmes.

Mais là encore ça me paraît farfelu. Quand on voit la complexité par exemple de l’épargne logement, c’est du gâteau à côté cette histoire de CSG.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “loi de finance 2018 : quels impacts pour les investisseurs heureux ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 0 | 886 | 23/01/2022 13h28 par mimizoe1 | |

| 21 | 8 089 | 02/06/2019 23h32 par spot | |

| 375 | 130 498 | 11/01/2024 21h58 par Walou | |

| 22 | 5 084 | 17/01/2018 21h13 par Trahcoh | |

| 1 | 3 822 | 15/05/2011 08h37 par InvestisseurHeureux | |

| 15 | 31 849 | 22/09/2016 10h20 par ChevalierdAven | |

| 23 | 4 953 | 17/12/2018 14h35 par maxlille |