Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#201 28/03/2020 15h35

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Je me suis emmêlé les pinceaux avec le calcul du dividende ABI…

Si l’on prend l’information à la source, ABI a versé un dividende fin novembre 2019 : 0,80 € / action.

Si l’on calcule le précompte :

0,80 € - 30% = 0,24 soit 0,56 € versé

0,80 € - 25% = 0,20 soit 0,60 € versé

Et si l’on soustrait 15%

0,80 € - 15% = 0,12 soit 0,68 € versé

Pré-compte non récupérable pour un français en PEA selon MrDividende.

Bourse Direct m’a versé, en novembre 2019, un rendement net de 0,56 € / titre.

Soit une retenue à la source de 30%.

--

J’ai creusé avec Ontex.

Sur l’année 2019, Ontex a versé un dividende de 0,41 € (spécifié dans le rapport annuel).

Si l’on calcule le précompte :

0,41 € - 30% = 0,123 soit 0,287 € versé

0,41 € - 25% = 0,1025 soit 0,3075 € versé

Et si l’on soustrait 15%

0,41 € - 15% = 0,0615 soit 0,3485 € versé

Pré-compte non récupérable pour un français en PEA selon MrDividende.

Bourse Direct m’a versé, en juin 2019, un rendement net de 0,2869 € / titre.

Soit une retenue à la source de 30%.

--

Et Exmar

Dernier dividende versé en septembre 2016 : 0,10 € / titre.

Si l’on calcule le précompte :

0,10 € - 30% = 0,03 soit 0,07 € versé

0,10 € - 25% = 0,025 soit 0,075 € versé

Et si l’on soustrait 15%

0,10 € - 15% = 0,015 soit 0,085 € versé

Pré-compte non récupérable pour un français en PEA selon MrDividende.

Bourse Direct m’a versé, en septembre 2016, un rendement net de 0,07304 € / titre.

Soit une retenue à la source de 27%.

--

C’est Nounours qui semble avec raison, lorsqu’il indique que la retenue à la source (précompte mobilier) est de 30% en Belgique depuis 2017.

Mais si l’on regarde la convention fiscale, on peut lire :

2. Régime fiscal institué par la convention

a. Partage de l’imposition entre les deux États

70/ Le paragraphe 1 de l’article 15 de la convention pose, en principe, la règle classique suivant laquelle les dividendes payés par une société d’un État contractant à un résident de l’autre État contractant sont imposables dans cet autre État ;

Le paragraphe 2 du même article maintient au profit de l’État dont la société qui paie les dividendes est un résident le droit d’imposer ces dividendes dans certaines limites. La double imposition est alors évitée par l’imputation, dans l’État de résidence du bénéficiaire, d’un crédit d’impôt, dans les conditions prévues par l’article 19 de la convention.

b. Limitation de l’impôt dans l’État de la source

80/ Le paragraphe 2-b de l’article 15 de la convention ramène, dans le cas général, à 15 % le taux maximal du prélèvement fiscal que l’État de résidence d’une société est autorisé à pratiquer sur les dividendes distribués par cette société à un résident de l’autre État.

Le paragraphe 2-a du même article abaisse ce taux à 10 % quand le bénéficiaire des dividendes est une société qui participe, dans certaines conditions, au capital de la société distributrice.

Dernière modification par maxicool (28/03/2020 16h20)

![]() En ligne

En ligne

#202 28/03/2020 16h11

- malcolm

- Membre (2014)

- Réputation : 115

C’est bien le problème des actions belges en PEA dans une optique dividende … 30 % de retenue ça fait quand même mal. Reste l’intérêt du PEA pour une éventuelle plus-value.

![]() Hors ligne

Hors ligne

#203 28/03/2020 16h28

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Oui, ça fait mal. Je vais méditer le chose…

![]() En ligne

En ligne

2 #204 01/04/2020 08h27

2 #204 01/04/2020 08h27

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

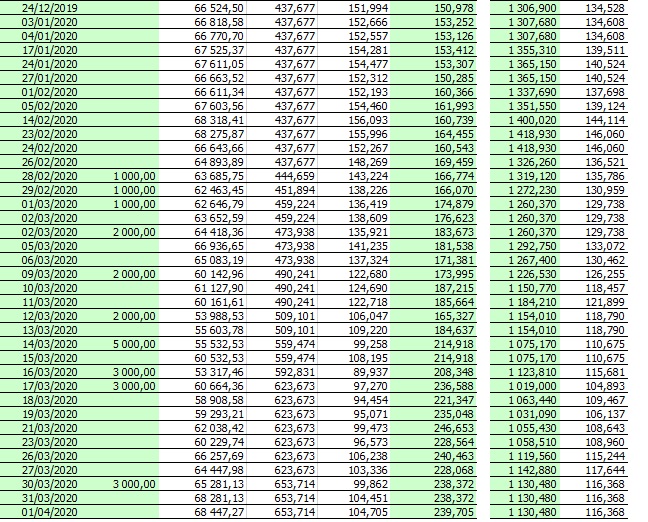

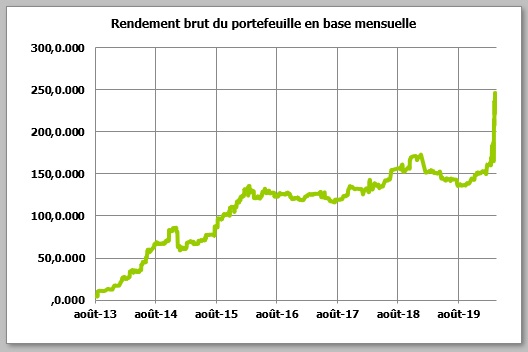

31 mars 2020 : mise à jour du portefeuille

80ème mois de reporting

> Performance mensuelle : - 20,71 %

(évolution de la part sur xlsPortfolio)

> Performance de l’indice de référence : - 18,87 %

(25% CAC Small + 40% MSCI EMU MidCap + 30% CAC 40 + 5% FTSE EPRA Nareit USA)

> Performance de quelques autres indices

- Carmignac Investissement : - 11,14 %

- CAC Small NR : - 20,44 %

- Tracker monde (CW8) : - 10,80 %

- Vanguard FTSE (VEUR) : - 14,82 %

- CAC40 NR : - 17,05 %

- FTSE Epra Nareit USA : -23,63%

La performance trimestrielle T1 2020 est - 28,21% (gloups)…

On peut affirmer que mon portefeuille est comme ça (cliquez, c’est pour détendre l’atmosphère) !

J’espère qu’il sera davantage "or" que "sang" dans quelques mois années ;-).

-

Question : comment vivez-vous cette baisse ?

Elle ne m’empêche pas de dormir. Elle ne me ronge pas le cerveau. Je me dis quand même que perdre quelques mois de salaires en une semaine n’est pas commun, mais pas de panique, j’ai pu utiliser des liquidités qui ne rapportaient (presque) rien sur mon LDD.

Je suis persuadé que, allez… sur 3 ans, l’usage de ces liquidités sera rentabilisé ! RDV dans 3 ans !

Je suis heureux de pouvoir acheter des Big Cap à des prix qui me semblent attractifs (même si 2 ou 3 les semestres qui vont suivre ne seront pas de tout repos). Mais j’ai le temps !

Le 18.03, le portefeuille est passé par un plus bas à - 22 000 € environ.

Il a déjà repris 8 000 € en 15 jours, donc on reste (maxi) cool et on continue à renforcer tranquillement des valeurs intéressantes sur les creux (et je pense qu’il y en aura encore un peu durant les mois à venir).

---

Composition du portefeuille au 31.03.2020

LIEN POUR UNE MEILLEURE CONSULTATION

---

> Mouvements sur le mois

Comme je l’ai indiqué sur le topic, j’ai alimenté mon PEA progressivement durant tous le mois de mars. Ces liquidités dormaient sur mon LDD et mon compte courant en "attente de".

Il m’a paru opportun de renforcer plusieurs valeurs durant la chute des ces dernières semaines (prioritairement des grandes capitalisations, mais également quelques Small Cap comme STEF, GUILLIN, et quelques valeurs plus spéculatives comme EXMAR ou ONTEX).

Je n’avais quasiment plus apporter de cash depuis 2017.

J’ai donc rectifié le tir ces dernières semaines !

Les liquidités disponibles sont de 8K environ sur le PEA et de 1K environ sur le CTO (que je n’alimente plus depuis très longtemps). D’autres liquidités sont disponibles sur le LA (au taquet depuis quelques années) en cas de retournement durable du marché.

Wait and See !

-

Achats et renforcements

Calcul à partir du CAC40 à 6111 points le 19.02.2020

** Renforcement 1 (avant la tempête, trop rapide) du 03 au 06 mars : 3,5K **

CAC40 à 5300, soit -13%

- Saint-Gobain (15 à 31,50)

- Exmar (100 à 4,90)

- Ontex (36 à 13,69)

- AB Inbev (19 à 50,84)

- Scor (15 à 31,50)

- Stef (7 à 70,50)

-

** Renforcement 2 (pendant la "petite" tempête) le 09 mars : 2,5K **

CAC40 à 4707, soit - 23%

- Total (28 à 31,58)

- Axa (25 à 18,22)

- Rubis (11 à 43,02)

- Danone (8 à 58,04)

-

** Renforcement 3 (ça plonge encore…) le 12 mars : 4,9K **

CAC40 à 4137, soit - 32%

- Axa (30 à 16,50)

- Rubis (14 à 35,70)

- Suez (45 à 10,90)

- Véolia (25 à 19,80)

- Scor (22 à 22,03)

- Bouygues (18 à 27,00)

- Saint-Gobain (18 à 26,50)

- Unilever (11 à 42,48)

- Vinci (7 à 65,36)

- Guillin (40 à 12,54)

-

** Renforcement 4 (en pleine tempête) le 16 mars : 5,4 K **

CAC40 à 3657, soit - 40%

- Axa (40 à 12,45)

- Rubis (15 à 32,08)

- Suez (55 à 9,00)

- Véolia (30 à 16,50)

- Scor (28 à 17,75)

- Saint-Gobain (25 à 19,49)

- Vinci (9 à 55,00)

- Korian (18 à 27,50)

- Orpea (6 à 75,80)

- Stef (8 à 62,40)

- GTT (9 à 53,00)

-

** Achats "opportunistes" les 23 et 26 mars : 1,5 K **

CAC40 à 3914, soit - 36%

- AB Inbeev (27 à 36,00)

- Odet (1 à 499,00)

-

Actuellement, je suis en "mode veille". J’attends les prochaines secousses pour déclencher les prochains achats (à - 45% sur les plus hauts du CAC40, soit vers 3350 points ?).

J’ai toutefois placé des ordres aux "plus bas le 16.03" sur quelques valeurs que j’aimerais bien renforcé à vil prix (Korian, Orpea, Stef) et quelques ordres opportunistes sur d’autres (comme Sanofi à 68 €, GTT à 45 €… on peut toujours rêver).

---

Coupons :

Uniquement Unilever !

Les renforcements récents ont logiquement fait (nettement) augmenter les dividendes.

Hum hum, encore faut-il qu’ils soient versés ! ;-)

Mais bon, pas de souci, je peux attendre quelques années avant de les toucher, je n’en ai pas besoin. Si leur suppression temporaire permet aux cours de remonter, ça me va !

---

A suivre !

Dernière modification par maxicool (07/04/2020 10h01)

![]() En ligne

En ligne

#205 01/04/2020 22h29

- Franckielestore

- Membre (2014)

Top 50 Finance/Économie

- Réputation : 129

Sur Trackinsight la performance du CW8 pour ce mois de mars est -13,14%. Je ne sais pas comment ils calculent car moi je trouve -10.8% comme vous.

Peut être qu’ils donnent toutes les performances en $?

![]() Hors ligne

Hors ligne

#206 02/04/2020 09h55

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Personnellement, je prends simplement les cours du début et de la fin de mois sur Les Echos.

Excel me calcule ensuite la variation (et la performance de mon "indice composite").

Cours de CW8

- 28.02 : 285.85

- 31.03 : 254.98

- variation : 10,80%

Je suis quand même allé voir directement à la source, sur le site d’Amundi.

Et effectivement, Amundi indique également : -13,14% !

J’ai du mal à comprendre pourquoi.

Bonne journée.

--

EDIT

Je viens de comprendre pourquoi la variation n’est pas la même.

Amundi utilise les valeurs liquidatives pour le calcul (on les obtient en cliquant sur "Export" en haut à droite du graphique sur le site d’Amundi).

Valeurs liquidatives de CW8

- 28.02 : 288.992

- 31.03 : 251.00 8

- variation : 13,14%

L’écart est ici marqué ce mois-ci.

Je ne sais pas quelle valeur il est préférable de prendre comme base de comparaison.

Je pencherais plutôt pour la valeur du cours, en me disant que plutôt que choisir moi-même des titres, j’aurais pu acheter un tracker (le CW8), j’aurais obtenu telle performance.

Dernière modification par maxicool (02/04/2020 10h18)

![]() En ligne

En ligne

#207 06/04/2020 13h39

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Ce jour, un achat opportuniste est passé.

Achat de Korian : 19 titres x 26 €

Le titre pâtit sans doute des news sur la mortalité des résidents dans certains Ephad à cause du Covid-19. En effet :

1/ on annonce 2417 décès dans les Ephad français (peu importe le gérant).

2/ "66% des Ehpad et 34% d’autres établissements médico-sociaux" ont "signalé des épisodes confirmés ou suspectés d’un ou plusieurs cas" de Covid 19.

--

A mettre en parallèle avec ces informations :

1/ Korian dispose de 80 000 lits en Ephad (en Europe)

2/ Le taux de décès annuel en Ephad est de l’ordre de 25% (hors Covid-19)

Ainsi, en 2015, les Ephad comptaient 585 000 résidents.

Sur l’année 2015, 150 000 sont décédés (hors Covid-19).

3/ Le nombre de résidents en Ephad en France est évalué à 608 000 (fin 2018).

Source (p. 14)

--

Maxicool

Dernière modification par maxicool (06/04/2020 21h20)

![]() En ligne

En ligne

#208 01/05/2020 08h39

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

30 avril 2020 : mise à jour du portefeuille

81ème mois de reporting

> Performance mensuelle : + 7,50 %

(évolution de la part sur xlsPortfolio)

> Performance de l’indice de référence : + 8,08 %

(25% CAC Small + 40% MSCI EMU MidCap + 30% CAC 40 + 5% FTSE EPRA Nareit USA)

> Performance de quelques autres indices

- Carmignac Investissement : + 14,37 %

- CAC Small NR : + 9,24 %

- Tracker monde (CW8) : + 9,51 %

- Vanguard FTSE (VEUR) : + 6,26 %

- CAC40 NR : + 4,05 %

---

> Mouvements sur le mois

Coupons : Total, Vereit, Vanguard FTSE

Renforcement : Korian

Vente : Microwave Vision (PV + 112,89%)

Achat : x

---

Pourquoi avoir vendu Microwave Vision ?

J’ai expliqué mon raisonnement sur la file dédiée.

Au cours actuel, si l’on veut que le VE/ROC reste modeste (et donc pas trop valorisé, en dessous de x10) en 2020/2021, il faut espérer :

(1) un ROC en forte hausse

(2) une trésorerie en forte hausse

Entre 2018 et 2019, le ROC est resté stable et la trésorerie a augmenté de 50% (passant de 14,7 M€ à 22,1 M€).

Si on imagine un ROC qui fait +30% (à 9M€), une trésorerie qui fait +50% (à 33 M€), une dette qui reste stable, au cours actuel (capitalisation 130 M€), ça ferait un VE/ROC de 130 / 9 = x11,55.

Pas si évident que ça à mon avis…Et pas si "cheap" que ça.

---

Lors du plus bas absolu atteint le 16 mars, le portefeuille affichait une moins-value globale plus que conséquente de 22 000 € environ. Il a depuis suivi le marché et rebondit notablement.

Depuis ce plus bas du 16 mars, le rebond du portefeuille a été de + 30,98%, alors que dans le même temps, le CAC40 reprenait 17,80%, le Tracker monde CW8 25,67% et Carmignac Investissement 26,66%. Petite satisfaction personnelle (lol).

Actuellement, la moins-value latente s’est réduite, elle n’est plus "que" de - 9993 €.

---

Un point sur les dividendes, car c’est en principe, l’époque de la moisson la plus importante de l’année qui commence ;-)

Et en même temps un point sur l’évolution du CA suite aux publications trimestrielles (si elles ont eu lieu).

Annulation du dividende :

- Bouygues

- Korian (CA +4%)

- Ontex

- Orpea

- Saint-Gobain (CA -9,8%)

- Stef (CA -1,1% et -9% sur mars)

Réduction du dividende :

- AB InBev

- Centrica

- Véolia

- Suez (CA stable et Ebitda -4,65%)

- Imerys (CA -7,5%)

- Akwel

Augmentation du dividende :

- Air liquide +2% (CA -1,3%)

- Sanofi +2,5% (CA +7% et RN +15%)

- Total +5%

- Danone +8% (CA +3,7%)

- GTT +4%

- Scor +3% (RN +23% et primes +2%)

- Rubis +10%

---

Pour la suite des évènements, je suis en position d’attente comme beaucoup, je pense.

Les liquidités sont de 10 000 € environ (13% du portefeuille), elles permettront des achats à bon compte si les cours venaient à baisser à nouveau.

Des ordres ont été placés (à des cours que je considère comme attractif) sur des titres que j’aimerais renforcer au cas où (Axa, Bouygues, Korian, Stef, Suez, Total, Vinci).

A suivre.

![]() En ligne

En ligne

#209 02/05/2020 08h27

- SportyBookworm

- Membre (2020)

- Réputation : 9

Bonjour Maxicool,

Vous avez placé des ordres pour d’éventuels renforcements. Comment déterminez vous les seuils d’achats de telles ou telles entreprises ? J’ai beaucoup de mal avec ça. Je me rends compte qu’un de mes défauts est que j’attends trop longtemps avant d’acheter puis je vois que ça remonte et j’achète un peu trop tard du fait de mon hésitation par exemple Scor. Avez vous une technique spécifique pour calculer un seuil d’achat optimum ?

Bonne journée,

SB

![]() Hors ligne

Hors ligne

#210 02/05/2020 14h42

- bryant94

- Membre (2014)

- Réputation : 1

Bonjour, peut être s’essayer à l’analyse technique? je pense qu’elle est un bon indicateur dans certains cas mais rien n’est sûr à 100%.

![]() Hors ligne

Hors ligne

1 #211 30/05/2020 08h10

1 #211 30/05/2020 08h10

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

30 mai 2020 : mise à jour du portefeuille

82ème mois de reporting

> Performance mensuelle : + 2,89 %

(évolution de la part sur xlsPortfolio)

> Performance de l’indice de référence : + 4,39 %

(25% CAC Small + 40% MSCI EMU MidCap + 30% CAC 40 + 5% FTSE EPRA Nareit USA)

> Performance de quelques autres indices

- Carmignac Investissement : + 3,53 %

- CAC Small NR : + 6,21 %

- Tracker monde (CW8) : + 2,36 %

- Vanguard FTSE (VEUR) : + 2,93 %

- CAC40 NR : + 3,19 %

---

> Mouvements sur le mois

Coupons : Sanofi, Air Liquide, Véolia, Suez

Renforcement : Total (30,40) - Bouygues (24,75) - Delfingen (14,15)

Vente : x

Achat : x

Allègement : AB Inbeev

---

> SportyBookworm

J’ai simplement placé les ordres en me basant (+ ou -) sur les points bas atteints mi-mars, avec un peu d’analyse graphique "ultra-simpliste"…

Exemple sur Bouygues : un support de long terme à +- 25 €.

![]() En ligne

En ligne

#212 01/07/2020 19h21

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

30 juin 2020 : mise à jour du portefeuille

83ème mois de reporting

> Performance mensuelle : + 2,29 %

(évolution de la part sur xlsPortfolio)

> Performance de l’indice de référence : + 3,97 %

(25% CAC Small + 40% MSCI EMU MidCap + 30% CAC 40 + 5% FTSE EPRA Nareit USA)

> Performance de quelques autres indices

- Carmignac Investissement : + 3,15 %

- CAC Small NR : + 2,88 %

- Tracker monde (CW8) : + 2,46 %

- Vanguard FTSE (VEUR) : + 2,99 %

- CAC40 NR : + 5,38 %

---

> Mouvements sur le mois

Coupons : Unilever, Odet, GTT, Akwel, AB Inbeev, Imerys, Guillin, Vanguard FTSE

Renforcement : x

Vente : x

Achat : x

Allègement : x

---

---

Performance YTD 2020 (6 mois) : - 18,42%

---

A+

![]() En ligne

En ligne

#213 02/07/2020 17h59

- cat

- Membre (2015)

Top 50 Portefeuille

Top 50 Obligs/Fonds EUR

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 10 SCPI/OPCI - Réputation : 459

Bonjour maxicool,

un suivi toujours très complet. Je note que vous n’avez plus de valeurs "techno" depuis quelques temps (depuis votre sortie d’Ingenico?) : n’avez-vous plus d’envie et/ou d’inspiration de ce côté-là?

Bien à vous,

cat

![]() En ligne

En ligne

1 #214 02/07/2020 18h35

1 #214 02/07/2020 18h35

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour Cat,

oui, comme posté sur la file Ingenico, j’ai vendu mes titres Ingenico car mon estimé de valorisation était atteint (expliqué sur le topic dédié) et car je craignais que les prochains résultats ne soient une déception.

J’aurais dû les conserver vu le cours actuel.

J’ai hésité à acheter à nouveau après le 18 mars (cours à 67 €) mais je craignais que Wordline ne retire son offre et que par conséquent le soufflet ne retombe.

Encore raté, caramba ! ;-)

Effectivement, je me suis davantage orienté vers des valeurs cycliques ces derniers temps.

C’est un choix délibéré (qui pour l’instant n’est pas vraiment payant).

![]() En ligne

En ligne

#215 01/08/2020 08h51

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

01 août 2020 : mise à jour du portefeuille

84ème mois de reporting

> Performance mensuelle : - 1,29 %

(évolution de la part sur xlsPortfolio)

> Performance de l’indice de référence : - 1,55 %

(25% CAC Small + 40% MSCI EMU MidCap + 30% CAC 40 + 5% FTSE EPRA Nareit USA)

> Performance de quelques autres indices

- Carmignac Investissement : + 1,36 %

- CAC Small NR : + 1,33 %

- Tracker monde (CW8) : - 0,26 %

- Vanguard FTSE (VEUR) : - 1,23 %

- CAC40 NR : - 2,77 %

---

> Mouvements sur le mois

Coupons : Vinci, Danone, Total, Rubis, Vereit, Tesco, Axa

Renforcement : Stef (67,00)

Renforcement (dividendes reçus en titres) : Total, Vinci, Rubis

Vente : x

Achat : x

Allègement : x

![]() En ligne

En ligne

#216 15/08/2020 11h27

- malcolm

- Membre (2014)

- Réputation : 115

Bonjour Maxicool,

J’ai une question concernant votre allocation foncière en AV.

Vous y avez en effet investi une somme non négligeable, je voulais donc connaitre votre sentiment quant à la baisse actuelle. Notamment le cas URW avec une probable AK d’ici la fin de l’année qui pourrait encore faire chuter le titre.

Conserver ou prendre ses pertes, that is the question ?

![]() Hors ligne

Hors ligne

#217 24/08/2020 19h36

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour Malcolm.

Mon sentiment se trouve sur la filé URW.

Cordialement.

![]() En ligne

En ligne

#218 02/09/2020 19h33

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

02 septembre 2020 : mise à jour du portefeuille

85ème mois de reporting

> Performance mensuelle : + 2,82 %

(évolution de la part sur xlsPortfolio)

> Performance de l’indice de référence : + 5,33 %

(25% CAC Small + 40% MSCI EMU MidCap + 30% CAC 40 + 5% FTSE EPRA Nareit USA)

> Performance de quelques autres indices

- Carmignac Investissement : + 7,46 %

- CAC Small NR : + 4,08 %

- Tracker monde (CW8) : + 8,02 %

- Vanguard FTSE (VEUR) : + 4,39 %

- CAC40 NR : + 5,19 %

---

> Mouvements sur le mois

Coupons : x

Renforcement : Korian (33,00), Scor (21,50)

Vente : Suez (14,50)

Achat : x

Allègement : x

---

Je ne sais pas si l’offre de Veolia pour l’achat de Suez va aboutir… Dans le doute, j’ai préféré vendre totalement ma position (initiée en mars 2020).

Il y a quelque temps, lorsqu’une rumeur d’OPA avant fait bondir le cours d’Ontex, je trouvais cette offre trop basse. J’avais gardé mes titres et l’offre a été retirée, faisant chuter le cours d’Ontex. Ca m’a servi de leçon…

Plus-value globale de 50,15% en 6 mois avec la vente de Suez.

Sinon, ce mois-ci, performance du portefeuille médiocre par rapport à l’indice composite (et à tous les indices en général d’ailleurs) !

![]() En ligne

En ligne

2 #219 26/09/2020 18h37

2 #219 26/09/2020 18h37

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Quelques achats "opportunistes" (de mon point de vue) ces derniers jours.

- 18.09 : Rubis (à 37 €)

- 21.09 : Danone (à 55,34 €)

- 21.09 : Korian (à 31 €)

- 24.09 : Korian (à 27,76 €)

- 24.09 : Rubis (à 35 €)

- 25.09 : Akwel (à 15 €)

--

Quelques commentaires…

KORIAN

Le titre souffre du contexte sanitaire et surtout de la médiatisation excessive des décès dans les Ephad. Pourtant, les résultats semestriels n’étaient pas si "mauvais" (pas plus mauvais que ceux d’Orpéa ou de LNA Santé)…

Korian affiche toujours un décôte importante par rapport à Orpéa (environ 35% sur le PER), alors que la croissance semestrielle d’Orpéa est inférieure.

Orpéa et LNA ont rebondi de 31 et 44% depuis le point bas de mi-mars 2020, et Korian de seulement 9% ! Je pense qu’il y aura un rattrapage concernant cet écart.

Je complète donc ma ligne Korian petit à petit. De plus, le secteur est porteur sur le long terme. Certes, les marges de Korian sont inférieures à celles des 2 concurrents.

Sinon, Investir avait publié un article mi août sur ces 3 sociétés avec des estimés de croissance, lors de la sortie des semestriels de Korian.

Korian aurait une croissance supérieure à ses concurrents, le PER 2021e ne serait "que" de x16.

--

RUBIS

Les semestriels ont indiqué une baisse de l’activité de 17% sur le S1 pour les volumes distribués, impactant le ROC (-29%).

Le RN a bien baissé (-73%), mais des charges exceptionnelles non-récurrentes de 74 M€ ont été passées (dépréciation de la valeur des actifs en Haiti et en Iran).

Toutefois, l’activité repart franchement mois après mois.

Le multiple sur les profits estimés de 2021 n’est que de x 11,6, ce qui est peu pour Rubis. Il représente une décote de 40% sur les multiples historiques.

Le titre est revenu à son point bas de mi-mars 2020, après un rebond de 28% au T2. A mon avis, on revient vers des niveaux de cours intéressants.

Par ailleurs, Rubis a soigné son désendettement : les dettes s’élèvent à seulement 52 M€ (elles étaient de 637 M€ au S1 2019), grâce à la réorganisation de Rubis Terminal.

A mettre en parallèle avec les fonds propres de 2,5 milliards € (selon Investir).

--

AKWEL

Séduit par les semestriels supérieurs aux attentes, j’ai renforcé ma position (même si je reste encore en moins-value globale).

Dans le contexte difficile, la société est restée bénéficiaire et l’activité est bien repartie cet été (une baisse de CA de seulement 4,6% en juillet-aout par rapport à l’année passée).

Selon le journal Investir, Akwel décote de 20% par rapport à ses fonds propres.

--

A+

![]() En ligne

En ligne

#220 01/10/2020 12h28

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

01 octobre 2020 : mise à jour du portefeuille

86ème mois de reporting

> Performance mensuelle : - 2,00 %

(évolution de la part sur xlsPortfolio)

> Performance de l’indice de référence : - 2,67 %

(25% CAC Small + 40% MSCI EMU MidCap + 30% CAC 40 + 5% FTSE EPRA Nareit USA)

> Performance de quelques autres indices

- Carmignac Investissement : - 2,50 %

- CAC Small NR : - 1,85 %

- Tracker monde (CW8) : - 2,79 %

- Vanguard FTSE (VEUR) : - 2,73 %

- CAC40 NR : - 3,85 %

---

> Mouvements sur le mois

Coupons : Unilever, Quadient, Bouygues

Renforcement : Rubis (37,00 et 35,00), Korian (31,00 et 27,76), Scor (21,00), Akwel (15,00), Danone (55,33)

Achat spéculatif : Suez (15,19)

Allègement : x

![]() En ligne

En ligne

#221 18/10/2020 14h15

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Position spéculative sur Suez

Lorsque l’offre de Veolia sur les actions Suez a été acceptée par le Conseil d’Adminsitration d’Engie (avec promesse d’une offre similaire à 18,50 € sur le reste des actions), j’ai pris une position spéculative sur Suez (disposant de liquidités).

Achat de 180 actions à 15 € environ.

Je pense que le risque est assez limité, même si l’OPA n’est pas certaine d’aboutir.

J’avais passé un ordre de vente initialement à 17 € (histoire de "gratter" quelques € facilement), ordre finalement abaissé à 16 € face à l’incertitude régnant autour de ce dossier.

--

Toilettage du portefeuille

Lorsque j’avais initié ce portefeuille (été 2013), sur les conseils prodigués par IH dans son livre, j’avais souhaité diversifier mon portefeuille en devise (achat de titres côtés à Londres).

Je les ai (vraiment) bien mal choisi, vu les résultats qui suivent, à la vente :

- 05.10 : vente Centrica (MV 68% - Perte 1550 €)

- A venir : vente Tesco (en attente en raison d’un regroupement de titres ?) - MV latente 390 €

Dans la foulée, j’ai aussi vendu une ligne dans laquelle j’ai perdu confiance. Je n’imagine pas pour elle un avenir très radieux.

05.10 : vente Quadient (MV 74% - Perte 1080 €)

Je pense que les capitaux immobilisés sur ces titres pourront m’être utiles sur d’autres dossiers.

Il faut parfois se "couper un bras" comme on dit.

Je l’avais déjà fait en partie sur Quadient, j’aurais dû le faire bien plus tôt et en intégralité. Il faut savoir avouer ses erreurs, même si c’est dur à avaler.

--

J’ai aussi vendu Orpéa (PV 27% en 7 mois) et j’ai complété ma position sur Korian (achat de 36 actions supplémentaires) afin de posséder 150 actions au total.

J’ai ainsi obtenu 150 DPS, ce qui m’a permis de souscrire à l’AK à hauteur de 40 actions nouvelles.

Je pense que le potentiel de gain est plus important sur Korian que sur Orpéa (voir plus haut), malgré l’AK…

En tout cas, vu le secteur (la dépendance), je dors sur mes 2 oreilles avec ce titre.

--

J’observe Danone pour un futur renforcement. Le titre souffre du contexte Covid avec une pression sur la branche Eaux minérales, qui affecte la marge opérationnelle globale.

Mais Danone est un leader européen, qui peut apporter une certaine sécurité au portefeuille. Dès que l’épisode Covid sera passé, j’imagine les français se ruer vers les restos et Danone se refaire une santé (avec des bases de comparaison très favorables).

Je pense renforcer cette position, pour le long terme…

![]() En ligne

En ligne

#222 22/10/2020 15h18

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Toilettage du portefeuille (suite)

Vente de ma position spéculative sur Suez

Plusieurs raisons m’ont finalement poussé à vendre cette position : trop d’incertitude sur l’aboutissement de l’offre faite par Véolia, l’Etat qui souhaite y mettre son grain de sel, la direction de Suez qui fait tout pour que cela capote (ou que cela prenne un maximum de temps), un cours qui végète à +- 16 € depuis l’annonce de Véolia, un marché sans réelle orientation…

Surtout, je n’ai pas envie de bloquer des liquidités "ad eternam" pour un potentiel de gain qui m’apparait de plus en plus limités ou incertains.

Tout de même un petit bénéfice de 2,40% en 3 semaines.

Pas terrible mais c’est mieux que rien !

--

Vente de Saint-Gobain

J’étais rentré sur cette valeur en 4 fois (entre novembre 2019 et mars 2020).

Je solde ma position avec un gain global de 30% en 7-8 mois (ce qui correspond à des PV comprises entre -5% et +80% selon la date des 4 achats).

Le marché me semble de plus en plus nerveux. Les mesures de couvre-feu seront sans doute élargies (avant d’autres mesures encore plus restrictives ?), je crains une nouvelle (et soudaine) chute des marchés.

Je préfère sécuriser les gains réalisés sur quelques valeurs, au cas où !

--

Vente de Vilmorin

Plutôt déçu par les résultats annuels, clos fin juin 2020.

- CA (2019-2020) : 1,43 M€ (en hausse de 3,2%)

- RN PdG (2019/2020 : - 10,5%

- ROP : - 4,2%

- Marge opérationnelle courante : 7,8% (en retrait de 0,8 point)

- Objectifs 2020-2021 modestes : CA + 3% & marge opérationnelle courante proche de 8%

Je préfère solder ma ligne, car je l’imagine végéter vu les objectifs, et je lorgne sur une autre valeur de l’alimentaire (Danone) que je souhaite renforcer (le point d’entrée me semble attrayant, donc les liquidités issues de la vente de Vilmorin me serviront à cet achat).

De plus, la branche Semences potagères n’a pas profité d’un effet "confinement". On aurait pu croire que les français (bloqués chez eux à la maison) se passionnent pour le jardinage, comme ils l’ont fait pour le bricolage.

Que nenni, le CA de cette branche n’a progressé que de +2,50% sur l’année 2019-2020. Pas folichon…

Bref, vente avec une mini PV de 1,30% en 10 mois.

--

Globalement, je souhaitais également refaire quelques liquidités, en prévision d’une éventuelle rechute des marchés. Les liquidités représentant environ 12% du portefeuille.

Je suis de plus en plus pessimiste sur l’orientation future des marchés, mais cela reste un impression subjective.

![]() En ligne

En ligne

2 #223 22/10/2020 19h02

2 #223 22/10/2020 19h02

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Depuis la chute des marchés en mars 2020, j’ai été bien plus actif que d’habitude sur mon portefeuille boursier. Ceux qui me lisent ont pu le constater.

J’ai passé 61 ordres depuis début mars sur 7 mois environ, alors que j’en avais passé seulement 25 sur l’année 2019 complète.

Je me demande si mes achats / ventes depuis mars 2020 ont été opportuns (ou pas). N’aurait-il pas été plus simple (et surtout beaucoup moins chronophage) d’acheter un tracker World à la place ?

Je me suis déjà posé la question, je me la pose encore…

Je viens donc de reprendre ces 61 opérations (9 ventes et 52 achats) en simulant un portefeuille fictif qui ne comporterait qu’une ligne : le tracker CW8 avec les mêmes dates d’achat que celles du portefeuille réel.

Je ne me suis pas cassé la tête, j’ai imaginé que l’on pouvait acheter des fractions de part d’ETF sur PEA, ce qui n’est pas possible. Ca doit jouer un peu sur le PRU, mais j’ai fait au plus simple.

PORTEFEUILLE REEL au 22.10.2020 (achat depuis début mars 2020)

NB : uniquement sur les transactions réalisées depuis mars 2020 (ça ne correspond pas à la totalité de mon portefeuille).

- Titres : 25102 €

- PV latentes : 2683,40 €

- PV réalisées : 1255 €

- Dividendes perçus : 426 €

RENTABILITE : 11,13%

- Liquidités : 7056,93 €

---

PORTEFEUILLE FICTIF (CW8) au 22.10.2020

- Titres : 35455 € (116,05 parts x 305.52 €)

- Frais de courtage : 0,15%

- PV latentes : 4251 €

- PV réalisées : 0 €

- Dividendes perçus : 0 €

RENTABILITE : 13,62%

- Liquidités : 0 €

---

Il aurait donc été plus efficace de ne pas me casser la tête, avec un delta de 2,5% (même si les liquidités s’élèvent à 28% du portefeuille réel, et qu’elles ont donc un "coût") !

Je vais sérieusement y réfléchir à nouveau… Il faut se rendre à l’évidence, je pense !

![]() En ligne

En ligne

#224 22/10/2020 21h23

- Pancake

- Membre (2018)

- Réputation : 93

Bonjour Maxicool,

Votre portefeuille est composé de nombreuses valeurs plutôt de type "value", alors que les premières lignes des ETF world, les GAFAM et valeurs assimilées (Tencent, Alibaba…), sont plutôt de type "growth". Ces quelques megacap ont nettement tiré les indices vers le haut.

Et si le "problème" venait plutôt de fait que vous n’avez pas dans votre portefeuille des actions aux ratios de valorisation très élevés, de type "growth" ?

Je ne dis pas que l’achat de ce type de valeur sera forcément plus profitable que des actions plus décotées sur le long terme, mais peut-être pourriez-vous intégrer quelques valeurs "growth" à votre portefeuille pour diversifier et peut-être rattraper ou dépasser la performance des indices ?

Dernière modification par Pancake (22/10/2020 21h41)

![]() Hors ligne

Hors ligne

#225 22/10/2020 21h48

- Michel

- Membre (2014)

Top 50 Crypto-actifs

- Réputation : 206

Et si la gestion passive était tout simplement plus efficiente que la gestion active ? Et si battre le marché n’était pas à la portée de tous ?

Alors captons la performance des marchés dans leur ensemble et pis c’est tout.

Tout portefeuille de bon père de famille devrait détenir 20% de CW8 pour mieux le comprendre. La voilà mon analyse !

Who’s the more foolish, the fool or the fool who follows him?

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille d'actions de maxicool”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 800 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 591 299 | 03/05/2022 13h19 par Reitner | |

| 789 | 454 029 | Aujourd’hui 16h38 par V8atmo | |

| 1 094 | 543 065 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 336 430 | 19/10/2024 04h40 par maxicool | |

| 811 | 339 266 | 10/09/2024 08h40 par Louis Pirson | |

| 621 | 356 679 | 04/01/2023 10h36 par PoliticalAnimal |