Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

5

5  21 #1 03/01/2021 22h45

21 #1 03/01/2021 22h45

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

Bonjour,

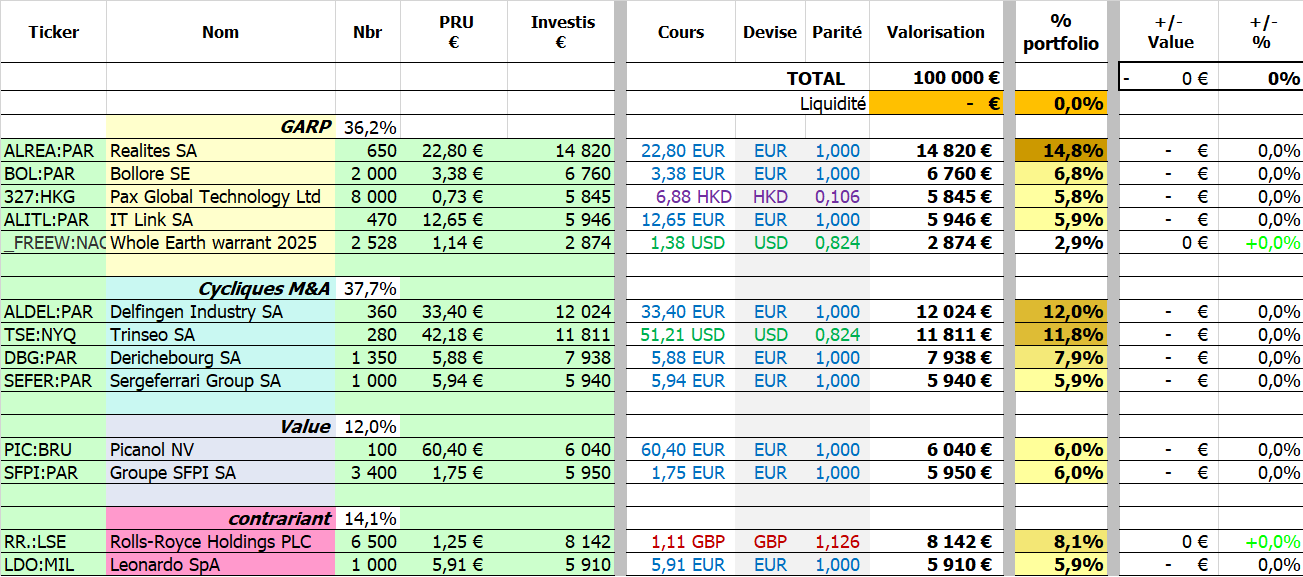

En cette nouvelle année 2021, je lance le suivi de 2 portefeuilles types :

- portefeuille dynamique avec profil cycliques / Garp / M&A selon les opportunités du moment.

- portefeuille plus passif avec un profil défensif

L’objectif est de générer une performance "décente" sur la durée rapporté à l’exposition au risque. Théoriquement, le portefeuille Dynamique intrinsèquement plus risqué car plus cyclique et avec des sociétés plus endettées devrait à la fois plus volatile et avoir une meilleure performance à LT que le portefeuille plus défensif.

J’ai jugé intéressant de dissocier ces 2 portefeuilles pour apprécier la pertinence à LT de ces approches complémentaires et s’adapter à l’aversion au risque variable de chaque investisseur.

Mon objectif a été de construire des portefeuilles "équilibrés" suivant les règles suivantes :

- pas de surconcentration sur un nombre trop limité de valeur, ni diversification à outrance qui n’est pas forcément synonyme de réduction du risque et surtout demande un travail de suivi beaucoup trop important et abaisse la qualité du suivi de chaque société.

-> Je vise une composition de 5 à 15 valeurs maximum par portefeuille. Idéalement, entre 7 et 12.

- pondération à la fois équilibrée mais qui autorise la surpondération des meilleurs convictions à CT ou LT.

- respecter l’identité de chaque portefeuille et veiller à sélectionner des thématiques différentes et idéalement équilibrées entre les différentes poches du portefeuille dynamique.

- pour l’instant, je n’ai sélectionné que des valeurs européennes dans le portefeuille défensif ce qui le rend éligible à une gestion pour PEA. Dans la mesure de possible, je vais essayer de conserver cette caractéristique.

- pas de sociétés biotechnologiques, pas de "trading" CT sur penny stock, pas de valeurs quasi illiquides. L’objectif est de présenter un portefeuille "scalable".

Portefeuille « dynamique » :

Exposition :

36% GARP

38% Cycliques M&A

12% Value

14% "recovery" covid

Exposition des thèses d’investissement :

- Réalités :

Les fonciers constructibles sont devenus de plus en plus rare. Le métier historique de la promotion immobilière est ultra concurrentielle avec différents acteurs sans réelles différenciation impliquant une concurrence exacerbée sur les prix et une rentabilité sous pression. Le deuxième écueil est la réticence croissante des maires à signer de nouveaux permis de construire…

Face à ce constant, Réalités a initié en 2015 une diversification au-delà de la simple "maitrise d’ouvrage" et lançant le développement d’un pôle "maitrise d’usage". La stratégie consiste à pouvoir proposer aux élus une palette de service (résidences personnes âgées, résidences étudiants, centre de santé, commerces, centre jeu) afin de pouvoir proposer des projets de développements urbains multifacettes et différenciant vis à vis des simples promoteurs "historiques" et ainsi décrocher les fameux permis de construire auprès des élus.

Cette mutation de business model s’apprécie sur le temps long d’autant plus longue que leur métier historique est lourd en capital.

Réalités a levé plus de 60M€ en 2020 (AK, TSSDI, PGE, prêt bancaire …) pour financer leur croissance dans les prochaines années.

- Bollore :

La société a déjà été largement étudiée sur le forum. La thèse repose sur la somme des parties, la valorisation d’UMI et la capacité de Vincent Bollore à créer de la valeur à LT. En potentiel catalyseur, l’anniversaire des 100 ans du groupe en 2022 pourrait être le déclencheur d’une simplification du système des holdings croisées (poulies breton)

- Pax Global Technology :

La société est le n°3 mondial des terminaux de paiement mais rattrape très rapidement le duopole Ingenico / Verizon. Depuis 2015, PAX s’est repositionné de la Chine vers le marché export. Sur les 5 dernières années, la croissance à l’international doit être à 35% CAGR. Fin 2019, la chine ne représentait que 8% des ventes contre 92% à l’international.

Considérant ce profil hors Chine et un statut de leader mondial, la valorisation semble vraiment anormalement basse : VE / ROC < 4x, PER < 9x. Ces multiples bas sont généralement réservés à des sociétés 100% chinoises.

- IT Link :

la société a réalisé une excellente performance en 2019 avec une croissance organique très largement au-dessus du marché avec 18% et une rentabilité en progression de 1,10 points. ITL a également "surperformé" ses comparables (ASY, ATE) en 2020. En tablant sur une "normalisation" de l’économie, la valorisation 2021 doit être inférieure à VE/EBIT < 6x, niveau très en deçà des comparables.

- Whole Earth warrant 2025 :

Société introduite en bourse en 2020 via SPAC. En 2020, la société aura racheté 4 sociétés dans le domaine des édulcorants, des arômes et du sucre avec des positions de leader sur le segment "BIO" et "free from" (ie sans gluten, sans additifs, etc ..) et bénéficie de la thématique du "mieux manger".

Excellente présentation de "Value" pour approfondir.

- Delfingen Industry :

Delfingen a racheté un de ces principaux concurrents en faillite au printemps 2020 lors de la crise covid. Cette acquisition a été structurante pour DELF qui gagne 50% de CA supplémentaires. L’intégration de Schemler semble rapide.

- Trinseo :

Trinseo est une société de la "chimie de base", marché qui est intrinsèquement très cyclique. 2019 était "déjà" une année de bas de cycle avec une réduction générale des stocks de ses clients. 2020 a créé un choc sans précédent avec une réduction des stocks à un niveau historiquement bas (ever !). Le simple restockage de ses clients doit entrainer une reprise forte et rapide. Cela s’est matérialisé avec un double relèvement des guidances pour le Q3 20 et Q4 20, à des niveaux très supérieur au consensus.

La tendance devrait se poursuivre en 2021.

En parallèle, Trinseo a annoncé la prochaine acquisition de la branche PPMA d’Arkema qui devrait être financée via une cession de leur branche "caoutchouc" (rubber). Cet arbitrage de portefeuille devrait permettre de repositionner le groupe vers un profil plus axé chimie de spécialité, beaucoup moins cyclique, avec des rentabilités beaucoup plus fortes et des valorisations boursières beaucoup plus généreuses que la chimie de base (à juste titre, la qualité de paie !).

Trinseo a également présenté des objectifs de synergies extrêmement ambitieuses avec une hausse de l’EBIT de PPMA de l’ordre de $50M à $75M en 4 ans (soit entre +40% et 60% par rapport à l’existant !).

- Derichebourg :

DBG est principalement porté le segment environnement et plus spécifiquement par le pole recyclage. La partie multiservice ne représente que 15% de l’ebitda du groupe. DBG a réalisé 2 acquisitions structurant pour le pole recyclage : Lyrsa fin 2019 en Espagne et Ecore annoncé fin 2020 en France.

La production d’acier par four électrique (cycle EAF en anglais) est sur une tendance de croissance LT. Elle profite du déclin des hauts fourneaux (HF). Les EAF ont de nombreux avantages sur les HF : plus petits, moins cher à la construction, plus flexible à la production, moins émetteur de CO2 (tant que l’électricité utilisée est bien sûr issue d’une production non carbonée -> ie nucléaire). Ce dernier point en fait une valeur qui pourrait un jour "profiter" de la thématique "verte" (on parle actuellement beaucoup de la décarbonation de la production de ciment … mais pas encore de la production d’acier également très polluante).

- Serge Ferrari Group :

SF était à la recherche d’une acquisition structurante depuis plusieurs années. C’était précisément la raison de l’IPO en 2015. Depuis 5 ans, SF n’avait réalisé que des acquisitions mineures sur la partie commerciales. Mi 2020, ils ont enfin effectués 2 acquisitions de sociétés comparables : FIT, petite acquisition en Asie spécialisée dans les membranes anti-feu et surtout Verseidag, co-leader européen, implanté en Allemagne avec quelques filiales commerciales à l’international. Ces 2 acquisitions apporte +50% de CA au groupe et devrait permettre d’atteindre la taille critique et faire enfin remonter la rentabilité historique qui était basse pour le secteur.

- Picanol NV :

Luc Tack est un "outsider". Depuis sa prise de commande au sein du groupe, la société proche de la faillite en 2009 a vu son cours multiplier par 50x jusqu’à ses plus hauts historiques en 2017. Cette succès story hors norme n’est pas dû à une bulle passagère : l’adjusted ebit a suivi la progression astronomique x23 entre 2009 et 2017 !

- Groupe SFPI :

SFPI est beaucoup moins cyclique que le marché peut le penser. Le groupe tire sa rentabilité principalement de la filiale DOM SECURITY qui elle-même a une activité importante "récurrente" sur le marché de la rénovation. Néanmoins, même si DOM est parvenu à rester positif au S1 2020, la rentabilité a été très fortement dégradée. Pour la petite histoire, une partie des remplacements de serrures fait suite à des cambriolages… qui ont bien évidemment été beaucoup moins nombreux lors du confinement. Les autres filiales NEU et MAC sont de qualité assez faible avec une rentabilité qui fait le yoyo autour de l’équilibre. Plus spécifiquement, MAC pourrait profiter des crédits pour la rénovation énergétique des bâtiments.

- Rolls-Royce Holdings :

RR est leader mondial sur les motorisations d’avion gros porteurs / long courrier. Malheureusement, c’est précisément ce segment qui a été touché de plein fouet par la crise covid … et surtout qui sera le dernier à revenir à la normale "pre-covid". Pour ne rien arranger, la société a dû effectuer une AK massive sur des plus bas. Heureusement, l’AK a été réalisée avec DPS ce qui préserve les intérêts économiques des minoritaires à LT. Au pied du mur et considérant la situation catastrophique du secteur, RR a entamé une profonde réorganisation de son outil industriel pour abaisser très sensiblement le point mort. La société devrait retrouver une rentabilité "normative" bien avant que le trafic aérien ne retrouve ses niveaux pré-crise (même si les long-courriers seront bien évidemment les derniers à se relever).

- Leonardo :

LDO a été emporté par l’environnement cataclysmique sur le secteur aérien civil. Pourtant, la société est principalement axé sur le marché de la défense et compte parmis les acteurs européens les plus importants. A titre d’exemple, ils font parti du consortium européen qui construit les chasseurs militaires "eurofighter". Les états européens ne peuvent se permettre de laisser tomber leurs joyaux industriels hautement stratégiques et assureront au groupe une continuité lors du présent bas de cycle aéronautique. LDO est actuellement le groupe défense européen le moins cher.

_

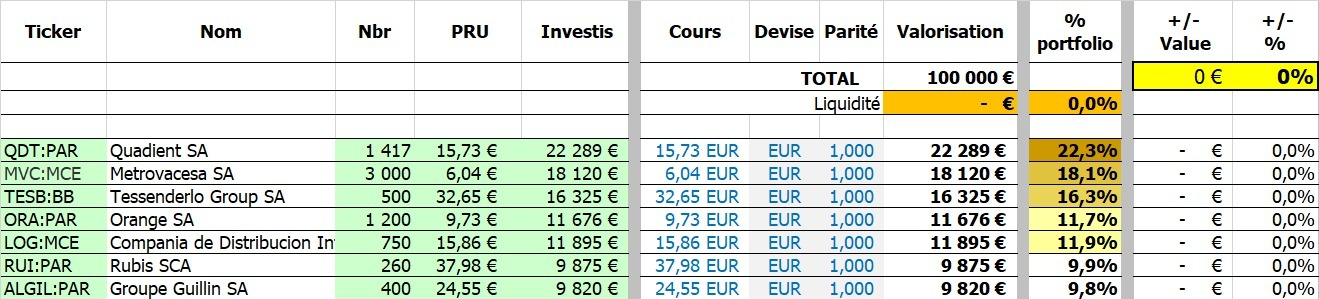

Portefeuille défensif PEA:

- Quadient

le marché n’a pas "compris" la transition de modèle du courrier déclinant vers l’activité saas. Pire, même le fond activistes Teleios ne semble lui aussi pas avoir compris la stratégie de la société en faisant du lobbying pour la vente d’une partie de l’activité logicielle (CXM) malgré la complémentarité évidente avec l’unité BPA.

- Metrovacesa

Un promoteur espagnol qui décôte sur la valeur de son patrimoine foncier. L’intérêt du dossier est que la société va progressivement liquider son foncier au fur et à mesure de ses projets immobiliers. Cette future génération de cash est prévue d’être retournée aux actionnaires.

- Tessenderlo

Conglomérat avec deux activités extrêmement résilientes à forte rentabilité (Aggro et Power) avec des moats énormes ou contrat LT. En parallèle, il y a une call option intéressante sur la recovery de la branche biovalorisation dont la rentabilité semble enfin remonter après plusieurs longues années de vaches maigres. A noter l’intérêt financier très appuyé de son principal actionnaire, luc tack, qui achète régulièrement beaucoup d’actions sur le marché. Au rythme actuel, il devrait avoir racheté tout le flottant d’ici 2 / 3 ans … ce qui crée un aspect spéculatif fort.

- Orange

Difficile d’expliquer la défiance sur Orange en 2020. Le marché a été beaucoup trop focalisé sur la sortie de la société de l’indice eurostox 50 et sur la réduction du dividende. Pourtant, les bonnes nouvelles s’accumulent : les enchères 5G n’ont pas été aussi onéreuses qu’attendu, la société a récupéré pas moins de "10Mds €" auprès du fisc sur un litige de long terme. Le coupon devrait remonter à un niveau historique lorsque les investissements redescendront à un niveau plus normatif. Il reste l’inquiétude d’une potentielle relance de la concurrence en France sur le marché 5G. Iliad semble avoir repris une stratégie agressive en alignant sans surcout ses forfaits 5G sur son prix historique de 20€.

- Logista

LOG gère la logistique pour l’alimentation des distributeurs de tabac avec une position quasi monopolistique dans certains pays. Malgré le confinement, l’EBIT n’a baissé que de 10% … autant dire que le modèle est extrêmement résilient. La décroissance structurelle sur la consommation du tabac est une inquiétude de Mr Maket. Cependant, ceci devrait être compensé par d’autres services logistiques auprès des bureaux de tabac ou des services logistiques vers d’autres commerces (pharmacies ?). L’intérêt de la société réside dans un dividende élevé (7%) et pérenne. Dernier petit détail, la situation cash est en béton armé avec une trésorerie nette supérieure à la capitalisation … même si en pratique, les minoritaires risquent de ne malheureusement jamais en voir la couleur à cause de l’actionnaire majoritaire qui l’a "siphonnée" pour son besoin personnel…

- Rubis

Hors segment lié au carburant pour l’aéronautique, Rubis a été plutot résilient pendant la crise sanitaire. Rubis néanmoins a été emporté par le tsunami vert ESG qui a massacré tout ce qui était en lien de prêt ou de loin avec le pétrole. La sanction boursière est allée bien au-delà du raisonnable. Cependant, Rubis vient d’obtenir d’être retirée des indices "pétrole" ce qui devrait théoriquement limiter les nouveaux flux vendeurs. Inversément, lorsque les flux reviendront sur le dossier, la valorisation devrait remonter vers sa moyenne historique.

- Groupe Guillin

Comme Rubis, Guillin a souffert de son image "plastique". Malgré le bashing ambiant, il n’existe pas toujours des alternatives aux emballages plastiques destinés à certains produits alimentaires. Guillin bénéficie de la baisse du prix des matières premières en 2020 et devrait publier des résultats records au printemps.

_

Disclaimer : Bien évidemment, je ne prétends pas détenir la vérité et ces modèles de portefeuille ne pourraient être considérés comme un quelconque conseil d’investissement. Comme tout le monde, je peux me tromper et vous encourage à étudier toutes des pistes d’investissements par vos propres moyens.

Happy investing !

Mots-clés : bollore, cycliques, delfingen, derichebourg, défensif, fondamental, guillin, investissement, it link, leonardo, logista, m&a, metrovacesa, orange, pax global, picanol, portefeuille, quadient, rolls royce, rubis, réalités, serge ferrari, sfpi, tessenderlo, trinseo, value, whole earth

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#2 03/01/2021 23h13

- cricri77700

- Membre (2014)

- Réputation : 738

“ENTJ”

Bonjour ,

Vous n’avez pas de PEA PME ? Avec vos analyses pertinentes sur les small cap je pensais que vous aviez un !?

Je vais suivre votre portefeuille attentivement mer.ci pour le partage.

Utilise ta connaissance et ne te noie pas dedans!

![]() Hors ligne

Hors ligne

#3 03/01/2021 23h20

- Priority

- Membre (2020)

Top 50 Année 2022 - Réputation : 113

Bonsoir, Ce sont des pistes intéressantes. Derichebourg me plait beaucoup.

Avez-vous une méthode autre que votre nez pour choisir votre allocation par action ?

Tout seul on va plus vite, ensemble on va plus loin

![]() Hors ligne

Hors ligne

#4 04/01/2021 00h32

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

Non, pas de méthodes spécifiques. Pour sourcer, c’est principalement la lecture d’un maximum d’info sur les divers média d’investissement : forums en tout genre, blogs, journaux financiers, notes de brokers pro, abonnement dédiés (les meilleures infos étant rarement servies gratuitement sur un plateau).

Ensuite, je vais ma propre analyse : étude des rapports annuels et des comptes sur plusieurs années. Si besoin, contact email de la société pour approfondir certains points (certaines sociétés sont coopératrices, d’autres non).

Bref, un vrai boulot d’analyste / gérant de portefeuille à temps plein depuis 5 ans déjà ![]()

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#5 04/01/2021 01h02

- corran

- Membre (2016)

Top 10 Portefeuille

Top 50 Actions/Bourse

Top 5 Crypto-actifs

Top 20 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 679

Hall of Fame

Hall of Fame

Belle liste.

Je vous rejoins sur Leonardo : compte tenu d’une activité qui dépend en grande partie de la demande publique, un telle décote par rapport à 2019 ne se justifie pas. Malgré une année difficile, la société reste largement rentable et le ratio d’endettement, temporairement élevé, maîtrisable. Il n’y a aucune raison, hors secousses politiques importantes en Italie (et ça, qui peut jurer que ça n’arrivera pas, vu l’historique du pays) qu’on ne retrouve pas a minima les 11€.

Belle trouvaille que Pax Technology, je ne comprends pas que le cours ait pu se traîner si bas aussi longtemps. Lot size à 1000 mais à moins de 7 HKD ça reste gérable ; au pire il y a un peu de liquidité à Francfort.

Je suis plus mesuré sur IT Link, car j’ai cette année pu découvrir en Europe de nombreuses ESN qui ont BEAUCOUP (c’est un euphémisme) mieux traversé la crise : Digital Value, Be Shaping the future, Net Company, Bouvet, Digia, Crayon, Gofore, Knowit, Izertis, Allgeier/Nagarro, Solteq, Prevas, tout en conservant des ratios très raisonnables (sauf Net Company qui est chère en comparaison, mais aussi le meilleur track record)

![]() Hors ligne

Hors ligne

#6 04/01/2021 07h17

- doubletrouble

- Membre (2016)

Top 50 Année 2024

Top 20 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 10 Vivre rentier

Top 10 Actions/Bourse

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 50 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 Immobilier locatif

- Réputation : 1168

Hall of Fame

Hall of Fame

“INTJ”

Hmm, j’avais tenté Leonardo mais je me suis brûlé avec le timing. J’aurais gagné 1€ par action en conservant, en fait. Sur les forums italiens, ils restent circonspects sur la gérance de Profumo…

✯ Mangia bene, caca forte, e non aver paura della morte.

![]() Hors ligne

Hors ligne

#7 04/01/2021 09h50

- flosk22

- Membre (2016)

- Réputation : 128

Bonjour Oliv,

Je me trompe peut être mais je n’ai pas trouvé l’historique de vos perfs depuis 5 ans; est-ce une information que vous pourriez communiquer ?

Quand vous parlez d’abonnement dédiés, pouvez-vous détailler vos abonnements ? Est-ce qu’on parle d’abonnement classique à investir ou des choses plus exotique type screener ?

Une question plus personnelle votre méthode va loin et demande beaucoup de temps, est-ce que vous exercez par ailleurs une activité rémunéré ou vous pouvez consacrer 100% de votre temps à l’investissement ?

Enfin, êtes vous à titre personnel investit dans ces sociétés ou ce n’est qu’un exercice purement prospectif ?

![]() Hors ligne

Hors ligne

#8 04/01/2021 11h23

- Priority

- Membre (2020)

Top 50 Année 2022 - Réputation : 113

Merci pour le retour sur ma question qui n’était pas claire. Je parlais de l’allocation au sens volume par action, pas du choix de l’action en tant que telle. Je suppose que plus votre conviction est forte, plus le pourcentage de l’action dans votre portefeuille est élevé ? Est ce juste ça ou vous donnez vous des règles d’allocation par secteur ou de pourcentage min max par action ?

Tout seul on va plus vite, ensemble on va plus loin

![]() Hors ligne

Hors ligne

1 #9 05/01/2021 22h41

1 #9 05/01/2021 22h41

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

@corran :

Merci pour vos idées sur les ESN. Il semble en effet qu’il existe d’autres pistes intéressantes à l’étranger. L’Italie semble être un pays particulièrement intéressant.

J’ai l’impression que toutes les sociétés citées ne sont pas vraiment des comparables. Certaines sont plus axées data, d’autre internet, etc … IT Link est spécialisé sur les technologies embarqué et doit plus se rapprocher des sociétés de R&D externalisée comme Altran, Akka, Assystem.

Pour ne rester qu’en France, je pense qu’IT Link a le meilleur risk / reward du secteur.

S’ils parviennent à retrouver leur croissance de croisière à 10% / an et remonter la marge de quelques points (soutenu par le nouveau plan de performance du management), les résultats devraient s’envoler … et le multiples de valorisation gonflera bien au delà des ratio extrêmement bas actuels (VE/ROC < 6,0x).

C’est le mécanisme classique de revalorisation des nano cap sous 20M€. Il n’y a qu’à voir le récent parcours de Moulinvest…

@flosk22

1/ je n’ai pas effectué de suivi de performance sur ces dernières années. A vrai dire, je trouve peut judicieux de faire un suivi comparatif par rapport à indice de référence dans la mesure où je gère des "poches différentes" qui sont différentes des indices de comparaison. J’ai également compris que le marché peut rester totalement irrationnel à la hausse comme à la baisse et suis à peu près indifférent à la "valeur" de marché de mon portefeuille.

2/ abonnements dédiés :

- seeking alpha premium avec les market place : IEA, SHU growth, Safety in Value,

- presse financière grand public : investir, le revenu … mais je trouve que la valeur ajoutée est faible avec des analyse très souvent superficielles. C’est plus destiné au grand public…

- notes de broker pro sell side : le qualificatif de "professionnel" n’est pas toujours synonyme de qualité… Ca permet de se faire une première idée … mais il est indispensable de refaire les calculs tout seul car il existe de nombreuses erreurs … et les prévisions sont souvent "trop prudentes" sur les dossiers peu chers et "trop ambitieuses" sur les dossiers chers. Vive le reverse engineering !

3/ pas d’activité salariale. Temps dédié à 100% sur l’investissement financière

4/ hormis Metrovacesa et Rubis que je dois intégrer prochainement, je suis investi dans toutes les sociétés mais mes pondérations sur mon portefeuille perso sont différentes à cause de

1/ mon historique d’achats / ventes sur chaque valeur,

2/ ma gestion plus active à CT (je ne compte pas faire des opérations toutes les semaines sur mes portefeuilles témoins),

3/ par mon style de gestion plus personnel : je suis beaucoup plus "agressif" sur certaines valeurs présentées … mais j’ai volontairement "adouci" les pondérations pour des questions d’équilibre de portefeuille.

Ceci dit, cet exercice m’a permis de prendre un peu de recul et me convaincre de faire quelques équilibrages dans mon portefeuille réel.

@prioriy :

oui, la pondération est fonction de ma conviction mais aussi de l’équilibre général du portefeuille (en terme de style et de taille de société).

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#10 06/01/2021 16h59

- Thinkpad

- Membre (2012)

- Réputation : 26

Bonjour Oliv,

Intéressant ce partage.

Pourquoi preferer le warrant à l’action ordinaire pour Whole Earth Brands ? svp

J’ai l’action ordinaire dans mon portefeuille.

Enfin pour SFPI et Quadient, quelles cibles de prix avez vous ? svp

![]() Hors ligne

Hors ligne

#11 06/01/2021 18h50

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

1. Le warrant permet de mettre du levier sur l’investissement et est dans "l’esprit" du portefeuille dynamique.

2. Un objectif de prix n’a pas de sens indépendamment du risque. J’ai jugé que tous les sociétés sélectionnées avaient un potentiel intéressant rapporté au risque.

A noter également que les principales positions d’un portefeuille ne doivent pas forcément être "toujours" celles qui ont un potentiel le plus élevés. Ce qui compte avant toute chose est de limiter le downside "permanent" surtout sur dans portefeuille étiqueté défensif.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

1 #12 06/01/2021 21h45

1 #12 06/01/2021 21h45

- Papaloup

- Membre (2020)

- Réputation : 15

Bonsoir Oliv,

Portefeuille et synthèse intéressante. Derichebourg m’a aussi tapé dans l’œil il y a 3 mois.

Pour les autres je ne les maîtrise pas mais je regarderai

Papaloup

Oser, c est avancer …… Râler, c'est reculer ;-)

![]() Hors ligne

Hors ligne

#13 12/01/2021 15h03

- kiwijuice

- Membre (2014)

Top 20 Année 2024

Top 20 Année 2023

Top 50 Année 2022

Top 10 Actions/Bourse

Top 10 Obligs/Fonds EUR

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Banque/Fiscalité

Top 20 SIIC/REIT - Réputation : 629

Quelques remarques en vrac.

- Grosse exposition industrie dans ces portefeuilles. Moi j’aime bien ces secteurs mais cela vac signifier un parcours sportif.

- Warrant Whole Earth: Ron Perelman est un entubeur de première, pas sûr que la baisse des prix d’acquisitions soit une bénédiction!

- Logista : je crois me souvenir que la position cash n’en est pas une car ce sont des créances clients en réalité - LOG a bluffé pas mal de screeners!

- Serge Ferrari: je vais relire la file, vous étiez bien bull dessus ces derniers mois mais s’ils consolident l’Europe, les marges pourraient remonter. Perso je trouve le business mal engagé avec un BFR = la moitié du CA.

- Bien joué sur Trinseo

Dirige un cabinet de CGP - triple compétence France / Suisse / UK

![]() Hors ligne

Hors ligne

1 #14 12/01/2021 21h25

1 #14 12/01/2021 21h25

- oliv21

- Membre (2012)

Top 20 Expatriation

Top 5 Actions/Bourse

Top 50 SIIC/REIT - Réputation : 700

Hall of Fame

Hall of Fame

1. Cycliques : je surpondère selon mon scénario "macro" de la reprise économique. La décôté par rapport aux sociétés de croissance est historique !

2. Perelman : oui … mais il s’est pris un appel de marge au printemps et a été contraint de vendre dans la précipitation. FREE est maintenant géré pour la croissance avec une stratégie claire de M&A relutives pour consolider le secteur "naissant" de l’alimentation "naturelle".

3. Logista : la trésorerie est "siphonnée" au profit de l’actionnaire majoritaire …avec un taux d’intérêt ridicule. Peu de chances que cette trésorerie soit débloquée au profit des autres actionnaires jusqu’au jour où… Une vente de la société pourrait débloquer beaucoup de valeur pour l’actionnaire majoritaire (mais il perdrait d’un autre côté cette source de liquidité bon marché).

4. Serge Ferrari : oui, le BFR de ce business est lourd. Cela est en lien avec leur activité (beaucoup de stock pour chaque références produits & couleurs). Ceci dit, cela doit aussi créer une forme de barrière à l’entrée (SF n’est pas leader du marché pour rien…). Les acquisitions de 2020 sont transformantes et permettront d’atteindre la taille critique pour le marché international (qui est le principal driver de croissance du groupe). Je vois un levier important sur la marge opérationnelle.

5. Trinseo : "you ain’t see nothing yet !". Perso, j’ai rien vendu, au contraire, j’ai encore renforcé sur 45 USD. TSE est IMO la chimique la plus sous évaluée du marché. L’acquisition de PPMA auprès d’Arkema s’est faite sur des multiples de valorisation étrangement bas considérant le moat énorme de l’activité (28% marge d’ebitda) et les liquidités trop abondantes qui ont poussées les valeurs sur le marché privé à des niveaux au delà du raisonnable. En bonus, TSE a présenté un plan de synergies hyper ambitieux.

"Espérez le meilleur, préparez le pire et attendez vous à être surpris" @StockPick_fr

![]() Hors ligne

Hors ligne

#15 21/01/2021 20h45

- levovitch1988

- Membre (2020)

- Réputation : 67

Intéressant votre choix d’Orange Oli.

Le titre a un parcours plutôt honorable en termes de performances financières entre 2013 et 2019 => CA + 0,5% par an en moyenne, EBIT + 1,8% par an en moyenne et RN +8,2% par an en moyenne. La dette nette est passée de 30,7 milliards à 25,5 milliards malgré la distribution régulière de dividendes élevés.

Le contexte concurrentiel s’est stabilisé en France et le groupe a très bien traversé la crise sanitaire en 2020 comme le montrent les chiffres.

Le parcours boursier a été mauvais avec un cours de bourse passé de 14 EUR à 9,50 EUR entre 2014 et aujourd’hui, avec un dividende cumulé de 3,9 EUR sur la période (0,60€ en 2014, 2015, 2016 puis 0,65€ en 2017 et 0,70€ en 2018 et 2019). Pour moi, ce mauvais parcours boursier est lié au fait que le titre était survalorisé. Ce profil très défensif / faible croissance ne valait pas les ratios historiques de valorisation observés entre 2014 et 2019 => VE / EBIT moyen de 13x et PER moyen > 15x.

En revanche, je trouve qu’aux cours actuels, un VE / EBIT et un PER inférieurs à 9x me semble très intéressants. Il n’y a pas beaucoup de croissance à attendre bien entendu, mais une forte résilience du business et un rendement dividende intéressant. Le ratio Capex / CA devrait se normaliser dans les prochaines années pour que le Free Cash Flow atteigne a minima 1,9 milliards pour couvrir le dividende de 0,70 centimes par titre. La dette nette reste maitrisée. Le PDG et des membres du board ont acheté des titres au cours des derniers mois (dernière achat du PDG autour de 180 K€ en octobre 2020).

A suivre également le projet de placer les infras dans des structures dédiées pour mieux les valoriser.

J’ai pris une micro ligne et pense la renforcer tant que le cours est inférieur à 10/11 EUR.

![]() Hors ligne

Hors ligne

#16 26/10/2021 13h06

- marcopolo

- Exclu définitivement

- Réputation : 88

Très belle performance du portefeuille dynamique avec en particulier, mais non seulement, IT Link, SFPI, SergeF, Derichebourg! Bonne continuation.

![]() Hors ligne

Hors ligne

Discussions peut-être similaires à “portefeuille d'actions d'oliv21”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 886 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 595 152 | 03/05/2022 13h19 par Reitner | |

| 807 | 469 157 | Aujourd’hui 08h43 par ArnvaldIngofson | |

| 1 094 | 547 259 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 338 874 | 19/10/2024 04h40 par maxicool | |

| 817 | 345 606 | 26/11/2024 14h50 par Ares | |

| 621 | 357 914 | 04/01/2023 10h36 par PoliticalAnimal |