Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#726 07/11/2023 09h12

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

Depuis 2021, je pense que les valorisations des sociétés US sont trop élevées parce que les bénéfices "post covid" sont anormalement élevés de même que les anticipations de bénéfices futurs.

Je crois au retour à la moyenne.

Pour octobre 2023, Factset nous apprend que nous avons eu la réduction la plus importante depuis le 2Q2020 des estimations de bénéfice par action du S&P500 au cours du 1er mois d’un trimestre (diminution de 3,9 % vs une moyenne de 1,8 % ces 10 dernières années)

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#727 07/11/2023 09h29

- Yumeria

- Membre (2020)

- Réputation : 64

Bonjour Louis Pirson,

J’aime beaucoup votre fil et le soin que vous portez à partager vos sources, c’est très agréable.

Sur les deux derniers posts, je n’ai pas encore creuser la réflexion, mais ne pourrait on pas avoir un biais lié aux septs magnifiques, et plus largement les sociétés de taille plus importante, qui gagne toujours de plus en plus d’argent, vs les sociétés de taille plus réduite, qui voient effectivement leur bénéfice/Cash flow baisser ou ne pas progresser de la même manière vs les plus grosses capitalisations ?

Ainsi, nous pourrions avoir en moyenne une baisse des estimations de bénéfice par action du S&P 500, mais qui cache une forte disparité au sein des différents composants du S&P.

Ou bien peut être que je m’égare

![]() En ligne

En ligne

#728 07/11/2023 09h56

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

Je suis en partie d’accord : les 7 magnifiques tirent anormalement les valorisations vers le haut. J’ai même indiqué dans le poste du 05/11 que les small caps semblaient revenues sur des zones de valorisation plutôt correctes même s’il ne me semble pas qu’on puisse déjà parler de "grosses opportunités".

Mais il y a +/- 2 mois, j’avais publié un autre tableau qui comparait les per de Shiller des différents secteurs du S&P500

Ce que nous pouvons voir, c’est que 7 des 11 "super secteurs" qui sont valorisés au-dessus de leur moyenne des 13 dernières années et pas seulement le secteur techno. Même si les prix ont généralement un peu baisser depuis, je continue de penser que les actions du S&P500 sont souvent trop chèrement valorisées.

Pour investir en actions et sur base de critères purement de valorisation, je préférerais les small caps avec une préférence pour l’Europe et les foncières. Mais, même dans ces segments, je ne pense pas que ce soit vraiment les soldes, plutôt des "juste prix".

Tout ce que je viens d’écrire part évidemment d’un postulat : que la croissance des sociétés qui ont poussé les valorisations vers le haut fasse un retour à la moyenne. Ce dernier postulat n’est pas certain mais c’est celui que, perso, je continue de privilégier.

Quoi qu’il en soit, je me demande aussi si nous ne sommes pas arrivés au bout d’un cycle : celui où tout montait et de la supériorité de la gestion indicielle. Il me semble que le "stock picking" pourrait bien, comme dans les années 70, faire son retour en grâce.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#729 07/11/2023 10h44

Yumeria a écrit :

Sur les deux derniers posts, je n’ai pas encore creuser la réflexion, mais ne pourrait on pas avoir un biais lié aux septs magnifiques, et plus largement les sociétés de taille plus importante, qui gagne toujours de plus en plus d’argent, vs les sociétés de taille plus réduite, qui voient effectivement leur bénéfice/Cash flow baisser ou ne pas progresser de la même manière vs les plus grosses capitalisations ?

Oui les 7 magnifiques portent une bonne partie du marché. Leurs bons résultats récurrents + leur très forte pondération des indices concourent à l’augmentation de leur capitalisation boursière.

Cela m’inspire 2 remarques :

1. Leur poids dans les indices peut aller à l’encontre des règles de concentration. Par exemple, le nasdaq 100 a des gardes fou qui se sont activés cet été (chose rarement survenue par le passé) :

The Nasdaq-100 is being reshuffled so it’s slightly less tech top-heavy

Chaque indice a ses propres règles, et je ne connais pas celles des indices S&P500 ou MSCI World, mais rien ne dit que cela ne puisse pas changer… souvenez vous de fameux ishares global clean energy.

2. de façon plus générale, tout cela me rappelle un concept popularisé par Nassim Taleb, l’extremistan (déjà mis en avant par Mandelbrot). En gros, un territoire à l’opposé du mediocristan. Pour simplifier à l’extrême et en 2 mots dans le cas des marchés :

- Mediocristan = territoire de marchés efficients, qui s’auto corrige par petits à coups et qui répond à la modélisation "en cloche"

- Extremistan = territoire des extrêmes, favorisé par le "winner takes it all" (cas des 7 magnifiques), par un interventionnisme excessif (politique de la FED), et plein d’autres facteurs. Le résultat étant un plus gros poids (et impact) des évènements rares. Le système ne s’auto corrige pas par à coup, mais par de plus violentes corrections (le système est plus fragile) : donc plus de désordre, plus de volatilité.

Comme toujours, le pire n’est jamais certain.

Cependant la tranquillité des marchés suite au 7 octobre me laisse dubitatif. En effet, on empile déjà l’Ukraine, l’hyper polarisation des démocraties occidentales (donc beaucoup plus difficiles à gouverner), le niveau hallucinant de dettes des états, les marges de manoeuvre des banques fédérales que je trouve très restreintes, les vagues migratoires, la menace de pays pas du tout démocratiques qui sortent du gué profitant de l’affaiblissement de l’empire américain, la transition énergétique et la délicate question de la fin du pétrole, etc… Imaginons qu’un ralentissement économique, une récession survienne prochainement, et ça pourrait être le détonateur.

@Louis Pirson, vos indicateurs sont toujours intéressants à suivre.

"Without risk there can be no progress". George Low

![]() Hors ligne

Hors ligne

2 #730 12/11/2023 19h51

2 #730 12/11/2023 19h51

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

Rapide tour d’horizon du marché de l’emploi US au travers des indicateurs "leader"

Le marché de l’intérim toujours en tendance baissière

Les demandes initiales de chômage toujours en phase de léger ascendance

Les temps partiels pour raisons économiques accélèrent leur hausse

L’emploi chez les camionneurs stagne

Le nombre total d’heures travaillées, après être passé en territoire négatif, vient de repartir à la hausse

Les ouvertures de postes sont en tendance baissière

Le salaire horaire diminue

J’avais traité ici de la règle de Sahlm. Même si elle est à prendre avec des pincettes, il s’agit bien de l’indicateur utilisé par la Fed pour déterminer si une économie entre en récession.

Lors qu’il se trouve à 0,5, l’indicateur est sensé annoncer une récession. Fin octobre, il est à 0,33 …

Le marché du travail US est en train de nous montrer que l’économie américaine est bel et bien en phase de "refroidissement". Je reste donc dans mon hypothèse de base : nous ne sortirons de la phase de resserrement monétaire que par une récession. Et le problème de l’inflation est derrière nous, sauf choc exogène sur les énergies. Avoir une partie de mon portefeuille investie en obligations me semble donc toujours une bonne option.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#731 16/11/2023 11h20

- Gvjp

- Membre (2021)

- Réputation : 16

Bonjour Louis,

et encore une fois belle contribution avec des données factuelles et des analyses fouillées.

Un petit point qui me chatouille : indiquer les tendances pré-crise de 2020 au même titre que les autres ne fragilise-t-il pas l’argument ? Par exemple, l’emploi chez les camionneurs est interprété comme baissier en Q42019 "comme avant 2001 et 2008". De là à dire que les entreprises de transport avaient anticipé le passage d’un virus du pangolin à l’homme sur un marché chinois (ou à une fuite d’un labo, chacun choisira sa théorie préférée), il n’y a qu’un pas ![]() . Plus sérieusement, j’aurais tendance à ne pas chercher à appliquer les prédicteurs à la crise ’Covid’, par définition non prévisible.

. Plus sérieusement, j’aurais tendance à ne pas chercher à appliquer les prédicteurs à la crise ’Covid’, par définition non prévisible.

![]() Hors ligne

Hors ligne

1 #732 19/11/2023 18h45

1 #732 19/11/2023 18h45

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

Gvjp, le 16/11/2023 a écrit :

Bonjour Louis,

et encore une fois belle contribution avec des données factuelles et des analyses fouillées.

Un petit point qui me chatouille : indiquer les tendances pré-crise de 2020 au même titre que les autres ne fragilise-t-il pas l’argument ? Par exemple, l’emploi chez les camionneurs est interprété comme baissier en Q42019 "comme avant 2001 et 2008". De là à dire que les entreprises de transport avaient anticipé le passage d’un virus du pangolin à l’homme sur un marché chinois (ou à une fuite d’un labo, chacun choisira sa théorie préférée), il n’y a qu’un pas. Plus sérieusement, j’aurais tendance à ne pas chercher à appliquer les prédicteurs à la crise ’Covid’, par définition non prévisible.

Effectivement, j’ai déjà mentionné que j’avais la conviction qu’une récession "normale" s’annonçait quoi qu’il arrive en 2020, récession "normale" qui a été camouflée par la récession "forcée" voulue par nos autorités.

En témoignent :

- l’inversion de la courbe des taux en août 2019

- le pmi manufacturier sous 50 également en août 2019

… ainsi que, comme vous le soulignez, la plupart des indicateurs avancés de l’emploi US présentés dans le fil ci-dessus.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#733 25/11/2023 17h58

- Lamat

- Membre (2021)

- Réputation : 7

Cette analyse (que nous sommes certainement nombreux à apprécier) est pointue et très intéressante mais est essentiellement centrée sur 1/ le marché du travail 2/aux US.

1/ Il semblerait logique que ces variations ne soient que des conséquences d’autres facteurs. En d’autres termes, ne faudrait-il pas mieux surveiller des indicateurs plus avancés ?

2/ Loin de moi l’idée de nier l’importance des US mais ne conviendrait-il pas de surveiller d’autres indicateurs de par le monde ?

Tout ceci afin de mieux anticiper une récession… ou une reprise

![]() Hors ligne

Hors ligne

1 #734 25/11/2023 21h34

1 #734 25/11/2023 21h34

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

Je surveille essentiellement les US parce que ce sont les US qui fournissent le plus de données.

Mais je suis d’accord que l’économie est bien moins globalisée aujourd’hui que ces 10 dernières années et que les cycles conjoncturels peuvent être décalés les uns par rapport aux autres.

Néanmoins, sur le plan strictement boursier, j’ai quand même le sentiment que les USA donneront toujours le ton dans les années qui viennent et que les bourses mondiales ne peuvent être haussière si les actions américaines entament un gros mouvement baissier.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#735 18/12/2023 13h33

KingFlan, le 24/10/2023 a écrit :

J’ai l’impression que vous êtes nombreux à parier sur une baisse des taux en étant long obligations.

Le risque c’est qu’en maintenant par cette pression à l’achat le taux de marché plus faible que celui de la Fed (2.5 vs 4.6 je crois), vous limitiez l’action de la banque centrale sur l’économie et l’inflation - d’où une certaine nécessité du ’higher for longer’ tant que ça dure.

Ce pari long obligations semble tellement évident…qu’il pourrait ne pas se réaliser ? Faut il une capitulation de ces investisseurs pour laisser la Fed avancer ?

Tel Jim Cramer, j’écrivais ces mots quasiment sur ce qui sera à quelques jours près le point bas de TLT (etf bond us gov 20y+) qui a grimpé de façon quasi ininterrompue depuis (+16%), tout comme vos EDV et US10C.

Félicitation pour un trade qui se réalise ! A ce stade, je suppose que vous n’avez pas encore réfléchi à un objectif de cours / signal de sortie ?

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

#736 18/12/2023 16h14

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

Je ferai un petit SAV fin de l’année (plus trop le temps de développer en long et en large).

Même si la hausse des obligations vient bien à propos pour compenser une partie du manque à gagner provenant de la sous exposition de mon portefeuille aux actions cette année, la principale raison que j’anticipais :-)

Mon investissement dans ce segment est surtout destiné à couvrir, partiellement, mon portefeuille d’actions contre une récession aux USA que j’avais située quelque part au cours du 2e semestre 2023. Force est de constater que ce scénario ne s’est pas réalisé.

La question qui reste en suspens, c’est "qu’est-ce que la Fed a vu pour que Powell passe, en deux semaines, d’hawkish à dovish ?" Je vais essayer de trouver le temps pour répondre à cette question avant la fin de cette année.

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#737 18/12/2023 18h38

- Serrure

- Membre (2016)

Top 50 Dvpt perso. - Réputation : 118

Il a vu que les américains méritaient leurs cadeaux de Noël ;-)

Bon a part ce fait tout a fait envisageable pour le patriotisme Américain, il a probablement vu comme le dit beaucoup d’articles, entre autres, que l’inflation au US avait bien baissé a environ 2.7 %.

Que beaucoup d’entreprises plus petites avaient bien soufferts des taux élevés, et que suffisamment avaient fait faillites.

Qu’il etait temps de relancer les investissements et l’économie dans beaucoup de domaine avec une baisse des taux.

Personnellement je m’attendais a ce que cette réunion soit favorable a la hausse du marché, ou au moins sinon neutre.

Mais il est vrai qu’elle a été surprenante par la conséquente hausse du marché, les shorters ont du le sentir passé.

Dernière modification par Serrure (18/12/2023 18h54)

![]() Hors ligne

Hors ligne

1 #738 18/12/2023 20h11

1 #738 18/12/2023 20h11

- Concerto

- Membre (2019)

Top 50 Année 2023

Top 20 Année 2022

Top 5 Crypto-actifs

Top 20 Finance/Économie

- Réputation : 194

Louis Pirson a écrit :

La question qui reste en suspens, c’est "qu’est-ce que la Fed a vu pour que Powell passe, en deux semaines, d’hawkish à dovish ?" Je vais essayer de trouver le temps pour répondre à cette question avant la fin de cette année.

Réponse un peu rapide et un peu caricaturale mais pas que, en complément de ce qui est dit ci-dessus : ce genre de problème peut-être ?

![]() En ligne

En ligne

10 #739 27/12/2023 12h14

10 #739 27/12/2023 12h14

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

Petit SAV macro économique de fin d’année

Depuis environ 18 mois, j’investis en fonction des convictions macro-économiques suivantes :

1. Déclenchement d’une récession au cours du 2e semestre 2023

2. Fin du cycle haussier long sur les actions pour les segments "big cap-US-Techno-growth"

3. Début d’un cycle haussier long pour les actions des segments "small cap-émergent-commodities-value"

4. A long terme, niveau général des taux longs supérieurs au niveau que nous connaissons depuis une dizaine d’années

Où en sommes-nous ?

1. La récession

Force est de reconnaître qu’elle n’a pas eu lieu. Est-ce à dire qu’elle ne surviendra pas ? Je reprends divers indicateurs.

Le marché de l’intérim continue de montrer des signes de ralentissement

Mais la tendance à la hausse des demandes initiales de chômage reste timide

Par contre, les temps partiels pour raisons économiques poursuivent leur phase ascendante

Néanmoins l’emploi chez les transporteurs reste stable

Le nombre total d’heures travaillées reste dans une tendance baissière

On constate une divergence entre l’évolution du S&P500 et les ouvertures de jobs

Entre stabilisation et décroissance, le marché du travail US hésite sur les signaux à envoyer : soft landing ou récession ?

Entre temps, l’inversion de la courbe des taux reste sur des niveaux inédits

et la masse monétaire en circulation s’effondre à une vitesse plus vue depuis la 2e guerre mondiale

Depuis le 1er avril 2022, la Fed a réduit le total de son bilan de 1 213 mia de dollar

et le compte courant du gouvernement fédéral a augmenté, après plusieurs soubresauts, de 157 mia

cette double opération aurait donc, en principe, dû retirer 1 370 millards de dollars de liquidités disponibles. Or, il n’en a rien été, le repo (c’est-à-dire les liquidités excédentaires déposées par les banques à la Fed) ont, dans le même temps, diminué de près de 1 000 millards, neutralisant par là même les effets du tightening de la Fed. Quid lorsque les banques auront retiré l’entièreté de leurs excédents de liquidités ?

Je rappelle, à toutes fins utiles, que chaque fin de cycle de taux aux USA, s’est terminé par une "bonne" crise

2. Commodities

Les entreprises de matières premières et d’énergie reprennent leurs investissements, anticipant donc une période favorables pour elles.

Alors que, dans le même temps, les gestionnaires de fonds sous pondèrent le secteur dans leur portefeuille.

Les progrès technologiques continus permettent par ailleurs les sociétés pétrolières d’améliorer leur productivité et leurs marges comme en témoigne la hausse de la production américaine concomitante à la baisse du nombre de puits.

On anticipe une diminution de l’offre de cuivre à partir de 2027

3. Emergents

Les investissements étrangers en Chine diminuent (pour la première fois depuis … le début du siècle)

et la guerre commerciale avec les USA produit des effets dévastateurs avec une baisse de 18 % des exportations vers les USA

Néanmoins, la croissance reste forte dans les émergents et l’inflation généralement sous contrôle

Sur base du per de Shiller, les émergents restent moins chers que les pays développés et l’Europe moins chère que les USA

Conclusions

Même si ma conviction est un peu ébranlée, je continue de penser que les USA vont devoir passer par la case "récession" pour sortir définitivement de l’inflation. Certes la récession n’a finalement pas eu lieu en 2023 … elle a simplement été reportée à 2024 ;-)

Quant à mes autres convictions, elles demeurent intactes. Je pense que dans les années qui viennent :

les small caps vont surperformer les big caps

le value va surperformer le growth

les actions mondiales vont surperformer les actions américaines

les commodities vont surperformer la techno

Je poste à nouveau ce graphique qui nous montre qu’historiquement, les pivots de la Fed ont été plus favorables aux obligations qu’aux actions.

Quand on voit que les ménages américains sont investis en actions comme jamais, on se demande quel pourrait encore être le carburant poursuivre la hausse ?

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#740 27/12/2023 21h33

quelques remarques:

le chomage est à 3.7% qui est historiquement très très bas : il etait à 3.5 en Fevrier 2020 mais sinon il faut remonter à 1969 et 1953 pour trouver des chiffres aussi faibles. En d’autres termes, on est en plein emploi et en tension sur le marché de l’emploi ce qui compresse les nouvelles offres d’emploi et nouvelles inscriptions au chomage. Inutile d’ouvrir de nouvelles offres quand les premières ne sont pas satisfaites , et inutile de s’incrire au chomage quand on retrouve un job en 30s .

Louis Pirson a écrit :

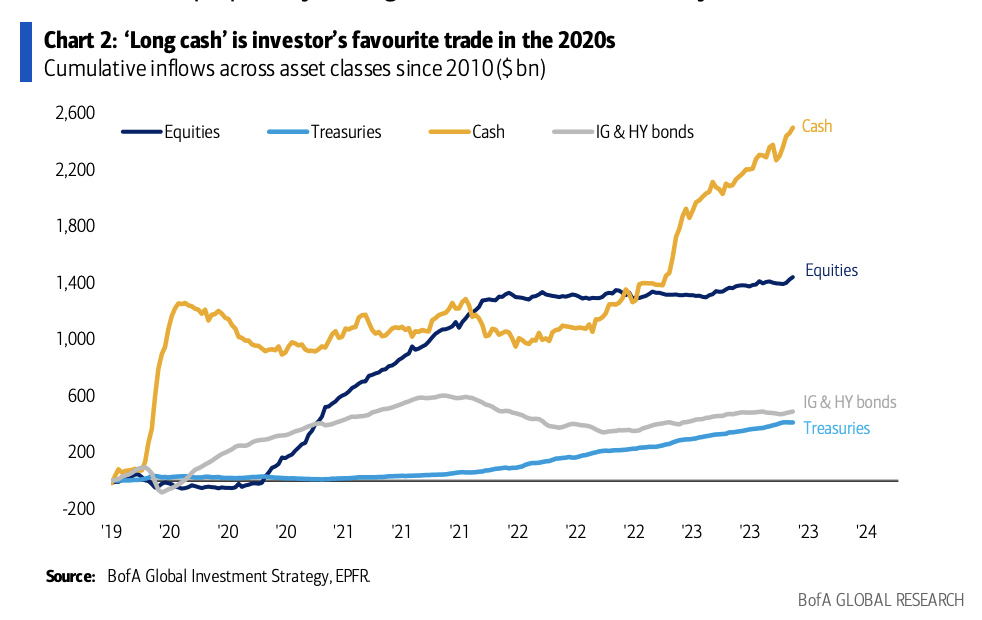

Quand on voit que les ménages américains sont investis en actions comme jamais, on se demande quel pourrait encore être le carburant poursuivre la hausse ?

Il y a encore des trillions d’USD en cash et en obligations, je ne pense pas que les gérants et leur clients vont se satisfaire de 5%/an et risquer de rater une autre année comme 2023.. d’autant plus lorsque la FED aura baissé les taux. Bref le retour de TINA.

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

#741 27/12/2023 22h10

- JemappelleArnaud

- Membre (2023)

- Réputation : 24

KingFlan a écrit :

Il y a encore des trillions d’USD en cash et en obligations, je ne pense pas que les gérants et leur clients vont se satisfaire de 5%/an et risquer de rater une autre année comme 2023.. d’autant plus lorsque la FED aura baissé les taux. Bref le retour de TINA.

Je mise aussi sur ce point. A minima pour les actions US.

A mesure que les taux vont baisser, le cash va naturellement s’orienter vers le marché action. Et a mesure que l’USD va baisser (pour les memes raisons), le marché action américain deviendra plus attractif pour le reste du monde. Les taux d’intérêt a la baisse vont aussi faire réapparaître les achats a découvert/credit.

Personnellement, je mise sur le fait que le rallye va continuer jusque mi-2024.

![]() Hors ligne

Hors ligne

#742 27/12/2023 22h49

- Serrure

- Membre (2016)

Top 50 Dvpt perso. - Réputation : 118

KingFlan a écrit :

Il y a encore des trillions d’USD en cash et en obligations,…

Intéressant ce que vous dites.

Et il y aurait-il des bons indicateurs / des bons sites qui indiquent les sommes en réserve en attente d’aller sur le marché action ?

![]() Hors ligne

Hors ligne

#743 27/12/2023 23h05

Serrure a écrit :

Et il y aurait-il des bons indicateurs / des bons sites qui indiquent les sommes en réserve en attente d’aller sur le marché action ?

Pas de source particulière, en général je vois passer sur Fintwit, SeekingAlpha, reddit et autres podcasts.

celui ci de BofA par exemple :

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

#744 28/12/2023 09h47

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

Kingflan a écrit :

le chomage est à 3.7% qui est historiquement très très bas : il etait à 3.5 en Fevrier 2020 mais sinon il faut remonter à 1969 et 1953 pour trouver des chiffres aussi faibles. En d’autres termes, on est en plein emploi et en tension sur le marché de l’emploi ce qui compresse les nouvelles offres d’emploi et nouvelles inscriptions au chomage. Inutile d’ouvrir de nouvelles offres quand les premières ne sont pas satisfaites , et inutile de s’incrire au chomage quand on retrouve un job en 30s .

Oui, le marché du travail US est très tendu, c’est bien pourquoi :

- soit il refroidit et le chômage remonte

- soit le chômage se maintient à un faible niveau et l’inflation fait son come back

L’inconnue, dans la première alternative, c’est de savoir si la remontée du taux de chômage sera puissante (et donc récession) ou en douceur (et donc soft landing).

L’inconnue dans la 2e alternative sera de savoir si la Fed luttera avec la même vigueur contre cette 2e vague d’inflation (et donc récession) ou si, au contraire, comme en 1972, elle la laissera filer et s’envoler à des sommets (et ça finira donc en … récession)

Kingflan a écrit :

Il y a encore des trillions d’USD en cash et en obligations, je ne pense pas que les gérants et leur clients vont se satisfaire de 5%/an et risquer de rater une autre année comme 2023.. d’autant plus lorsque la FED aura baissé les taux. Bref le retour de TINA.

Avec un per anticipé de 21,6 pour 2024, techniquement, nous sommes sous les 5 % pour le marché des actions.

Si vous pensez que les actions vont retourner plus que cela, alors, vous anticipez un schéma en "ponzi" où chaque acheteur espère que le suivant rachètera les titres plus cher sans qu’il y ait nécessairement des fondamentaux qui le justifie. Ca fonctionne souvent mais ça ne dure jamais.

Ceci dit, je pense que les bénéfices anticipés pour 2024 sont à nouveau trop haut perchés. C’est ce que j’ai annoncé début 2022 et début 2023 et, sur ce point, je ne me suis pas trompé. Je pense que 2024 va nous servir le même menu …

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#745 28/12/2023 10h53

- Ours

- Membre (2017)

Top 50 Année 2023

Top 50 Dvpt perso. - Réputation : 155

Le "consensus" qui s’installe petit à petit relativement au retour de TINA pourrait même favoriser l’effet de surprise nécessaire au déroulement d’un bon krach à l’ancienne.

![]() Hors ligne

Hors ligne

#746 28/12/2023 11h06

Louis Pirson a écrit :

Avec un per anticipé de 21,6 pour 2024, techniquement, nous sommes sous les 5 % pour le marché des actions.

Si vous pensez que les actions vont retourner plus que cela, alors, vous anticipez un schéma en "ponzi" où chaque acheteur espère que le suivant rachètera les titres plus cher sans qu’il y ait nécessairement des fondamentaux qui le justifie. Ca fonctionne souvent mais ça ne dure jamais.

je ne qualifierais pas la hausse des cours par expansion des multiples de ’ponzi’. Dans cette vision, un large partie des participants du marché ne devraient jamais acheter au dessus des PER historiques sans être des idiots ou des complices du ponzi .. et l’histoire boursière nous place quand meme largement au dessus de 20 depuis un certain temps - donc vous laissez entendre que tous les intervenants de marché depuis une dizaine d’années sont des idiots ![]() posture de "le marché a tort mais j’ai raison" ?

posture de "le marché a tort mais j’ai raison" ?

Mais j’entends la critique, c’est certain que personnellement j’achète en toute circonstances donc j’alimente l’hypothétique ponzi. Je pense simplement que les actions font mieux que les obligation 90-95% du temps - entre autre car plus risquées - et que comme il est impossible de timer le bon moment pour basculer entre actions et obligations, c’est plus efficace de rester en actions tout le temps quitte à se ramasser les crashs imprévisibles et ineluctable. Mais c’est une approche statistique d’investisseur, pas une analyse macroéconomique bien sur.

Le PER anticipé de 21 n’est pas non plus excessivement haut comparé à l’histoire récente (moyenne 10 ans : 23.75), il y a largement de quoi progresser.

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

#747 28/12/2023 11h44

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

Kingflan a écrit :

Le PER anticipé de 21 n’est pas non plus excessivement haut comparé à l’histoire récente (moyenne 10 ans : 23.75)

… quand les taux à 10 ans étaient à 1-2 % et que la Fed distribuait du PQ à tour de bras ![]()

Si le taux de chômage reste sous 4 %, l’inflation montera et les taux ne baisseront pas

Si le taux de chômage monte au-dessus de 4 %, le bénéfice de certaines entreprises se tassera

… du moins, c’est comme ça que j’envisage les choses mais vu que je me trompe une fois sur deux … ![]()

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

3 #748 28/12/2023 20h33

3 #748 28/12/2023 20h33

- Concerto

- Membre (2019)

Top 50 Année 2023

Top 20 Année 2022

Top 5 Crypto-actifs

Top 20 Finance/Économie

- Réputation : 194

Louis Pirson a écrit :

Quant à mes autres convictions, elles demeurent intactes. Je pense que dans les années qui viennent :

les small caps vont surperformer les big caps

le value va surperformer le growth

les actions mondiales vont surperformer les actions américaines

les commodities vont surperformer la techno

Sur 2023, le marché s’est comporté de manière diamétralement opposé avec une surperformance de quelques grosses valeurs tech US (les Magnificent 7) qui a amené une situation de dominance (ou de bulle, peut-être ![]() ) de ces boîtes comme cela a déjà été discuté par exemple ici.

) de ces boîtes comme cela a déjà été discuté par exemple ici.

Et en complément, le graphique ci-dessous interpelle lui aussi : depuis les années de la bulle Internet, jamais il n’y avais eu une telle disparité entre le rendement médian des actions du S&P500 et le rendement du S&P500 (puisque le rendement du S&P500 a été tiré cette année par seulement quelques valeurs).

Qu’est-ce qui d’après vous va faire changer le narratif vers ce que vous anticipez ? La récession (mais pourquoi aurait-elle un impact plus fort sur ces sociétés) ? L’incapacité de ces boîtes à délivrer les profits anticipés par les investisseurs compte tenu de leurs PER actuels ? A contrario, si l’on repart dans un cycle de baisse des taux (et peut-être d’un retour à une liquidité plus abondante), cela pourrait fournir du carburant supplémentaire pour que la dynamique actuelle se poursuive, à l’image de ce qui s’est passé en 2020 ?

De mon côté je suis très partagé entre le fait que nous soyons peut-être dans une forme de bulle (pas aussi marquée que d’autres dans le passé lointain ou récent mais un phénomène de bulle malgré tout), le fait que cela soit normal (domination des US dans la tech, énormes profits et perspectives de ces boîtes en situation de quasi monopole, etc.) ainsi que le fait que le marché peut rester irrationnel très longtemps… surtout si les banques centrales le permettent. Et donc pour l’instant je me laisse porter, par défaut et en l’absence de choix tranché de ma part, avec un portefeuille qui ne fait que représenter le marché (l’incontournable CW8 + un peu d’émergent + un peu de small caps US). Mais je m’interroge sérieusement…

![]() En ligne

En ligne

4 #749 29/12/2023 10h40

4 #749 29/12/2023 10h40

- Louis Pirson

- Membre (2010)

Top 50 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Portefeuille - Réputation : 608

“ESTP”

Concerto a écrit :

Qu’est-ce qui d’après vous va faire changer le narratif vers ce que vous anticipez ?

la loi des retours à la moyenne : retour à la moyenne des valorisations, retour à la moyenne des taux longs, retour à la moyenne des anticipations bénéficiaires.

Quand un secteur ou une société présente une rentabilité exceptionnelle, lde nouveaux acteurs se ruent sur la "vache à lait" et créent une concurrence qui fait baisser la rentabilité. Je ne vois pas pourquoi les 7 "magnifiquement surévalués" échapperaient à la règle et je ne vois pas pourquoi les USA échapperaient à la règle.

Mais je me dois de préciser que le cycle "commodities-small caps-value-ex-USA" que j’anticipe, c’est pour les 5 à 10 prochaines années, pas nécessairement en 2024. Ce que j’anticipe toujours pour 2024, c’est juste une "bonne" récession d’où la position en US Treasory que je détiens toujours en portefeuille, moi qui déteste les obligations.

Concerto a écrit :

si l’on repart dans un cycle de baisse des taux (et peut-être d’un retour à une liquidité plus abondante), cela pourrait fournir du carburant supplémentaire pour que la dynamique actuelle se poursuive, à l’image de ce qui s’est passé en 2020 ?

mon avis est que, si on repart dans une baisse massive des taux longs (ce sont eux qui, sur le long terme, drivent le marché d’actions), c’est que les perspectives économiques se sont fortement obscurcies et que les bénéfices anticipés ne seront pas tenus.

Concerto a écrit :

De mon côté je suis très partagé entre le fait que nous soyons peut-être dans une forme de bulle (pas aussi marquée que d’autres dans le passé lointain ou récent mais un phénomène de bulle malgré tout), le fait que cela soit normal (domination des US dans la tech, énormes profits et perspectives de ces boîtes en situation de quasi monopole, etc.) ainsi que le fait que le marché peut rester irrationnel très longtemps… surtout si les banques centrales le permettent.

Comme pour toutes les bulles, on ne saura que c’en est une que lorsque (ou plutôt "si") elle éclate ![]()

"Il faut être cupide quand les autres sont craintifs, et craintif quand les autres sont cupides." W. Buffett

![]() Hors ligne

Hors ligne

#750 29/12/2023 13h54

- Yumeria

- Membre (2020)

- Réputation : 64

Bonjour Louis Pirson,

Merci pour toutes vos analyses et réflexions.

Sur le point des magnifiques 7, on en fait beaucoup un ensemble homogène, il me semble pourtant que le business de NVIDIA ou Telsa n’a rien à voir. Meta et Amazon non plus.

A titre personnel, je suis effectivement dubitatif sur la valorisation de Tesla, mais très bullish sur NVIDIA. Sur les 5 autres je n’ai pas d’avis tranché.

Si la fameuse révolution IA se concrétise réellement, alors dans ce cas nous sommes pour moi uniquement en début de cycle.

De plus, on pourrait très bien avoir une récession tout en ayant des secteurs qui continuent a surperformer.

NVIDIA me semble magnifiquement placé pour devenir l’entreprise incontournable sur les 5 prochaines années, j’ai l’impression qu’ils pourraient doubler leur prix que les clients continueraient à acheter.

Personnellement actuellement je me "contente" chaque semaine de vendre des puts dans la fourchette 470/480, et je serai ravi d’être assigné à ce prix.

![]() En ligne

En ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille d'actions de louis pirson”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 798 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 591 077 | 03/05/2022 13h19 par Reitner | |

| 788 | 453 816 | Aujourd’hui 02h48 par lopazz | |

| 1 094 | 542 884 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 336 395 | 19/10/2024 04h40 par maxicool | |

| 621 | 356 585 | 04/01/2023 10h36 par PoliticalAnimal | |

| 1 104 | 371 194 | 12/11/2021 04h54 par Miguel |