Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

4 #1 25/03/2016 18h37

4 #1 25/03/2016 18h37

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

je me penche depuis quelques jours sur cette société et ses concurrents…

Voilà un compte-rendu sommaire de mes recherches.

---

Le métier du Groupe Jacquet Metal Service

L’activité principale regroupe l’achat, le stockage et la livraison de différentes familles de produits distribués à une clientèle essentiellement locale (constituée de PME).

Le groupe achète de grandes quantités auprès de producteurs d’aciers spéciaux et revend à une clientèle « atomisée » (60 000 clients actifs, moyenne de facturation inférieure à 3000 euros).

Entre le producteur et le client final, l’entreprise apporte une valeur ajoutée :

1/ large gamme de produits en stock, livré dans des délais très courts

2/ sécurité d’approvisionnement

3/ gestion des besoins en flux tendus (« stock personnalisé »)

4/ prix d’achats compétitifs

5/ gestion pour le client des variations de prix

6/ services de découpe et de parachèvement « sur mesure » (cintrage, pliage, perçage…)

Le business model du Groupe Jacquet Metal Service

Le Groupe développe l’exploitation de ses marques à travers un système de joint-ventures, constituées avec des partenaires locaux (qui investissent une participation de 10 à 49% dans le capital de la Joint-Venture).

Ce qu’apporte Jacquet Metal Service dans une Joint-Venture ?

- Une participation au capital de 51 à 90 %

- Des conditions d’achat des métaux avantageuses

- Le système d’information produits / marchés

- Une gamme complète de produits de la marque Jacquet

- Accès à un réseau d’information

- La formation du personnel

Ce qu’apporte le partenaire local (en tant que manager de la JV) ?

- Une participation au capital de 49 à 10 %

- Un engagement à recapitaliser la JV (à hauteur du capital investi minimum) si perte

- La gestion des stocks selon la demande locale

- Une rémunération largement fondée sur le résultat de la JV

- Une source de revenus (car le Groupe JCQ facture des prestations de services, principalement informatiques)

La stratégie du groupe est d’être géographiquement proche de ses clients sur les marchés auxquels s’adresse chaque marque du Groupe. Les 60000 clients se répartissent dans 100 pays environ. Le carnet de commandes représente environ 1 mois de chiffre d’affaires.

---

Bref historique du groupe

1992 – Création des Etab. Jacquet (par Michel Jacquet) à Lyon (découpage à façon des métaux)

1993 – Eric Jacquet, actionnaire majoritaire (51%) de JACQUET SA, société-mère du groupe

1994 – Création par Eric Jacquet de JACQUET INDUSTRIES (contrôlant 100% du groupe)

1997 – Entrée en bourse de JACQUET INDUSTRIES

2006 - JACQUET INDUSTRIES devient JACQUET METALS

2008 – Acquisition de 33,19% du capital d’IMS (International Metal Service)

2010 – Fusion-absorption de Jacquet Metals et d’IMS

2011 – IMS devient Jacquet Metal Service

Expansion et implantation géographique

1992 à 2006 : développement en Europe (Pays-Bas, Pologne, Royaume-Uni, Italie, Finlande)

2006 à 2010 : implantations en Asie (Chine) et aux USA (Philadelphie, Houston, Chicago…)

2011 : cession des activités aluminium et métaux non ferreux d’IMS France

2011 : cession de la société Euralliage

2011 : cession de la société Produr

2012 : cession de Venturi et Breccia Acciai (Italie)

2013 : acquisition de Finkenholl (Allemagne) par IMS Group

2014 : acquisition de Rolark (Canada) par Jacquet

2015 : acquisition de Schmolz+Bickenbach Distribution par IMS Group

---

Actions et actionnariat

Pas de rachat d’actions…

Le nombre d’actions est stable depuis des années (24 028 438).

---

Organisation du groupe (3 divisions)

L’entreprise opère sur 4 marchés distincts de la distribution d’aciers spéciaux (des marchés de niche à forte valeur ajoutée) destinés à l’industrie, au travers de 4 marques (s’adressant à des clients et des marchés spécifiques).

Ces 4 marques sont organisées en 3 divisions depuis 2015 (auparavant, Jacquet et Abraservice étaient des divisions indépendantes) :

La distribution d’aciers spéciaux (des marchés de niche à forte valeur ajoutée) ne correspond qu’à une part infime du marché mondial de l’acier.

2015, marché mondial de l’acier : 1,622 milliard de tonnes

Dont 95% pour les aciers courants (le secteur d’entreprises comme Aperam…)

Dont 5% pour les aciers alliés (nickel, chrome, titane, molybdène…) soit 81,1 millions de tonnes

Parmi les aciers alliés, figurent les aciers inoxydables (37,7 millions de tonnes / 2,3% du marché mondial de l’acier).

---

La dernière acquisition (en juillet 2015)

Achat à l’aciériste suisse Schmolz+Bickenbach AG d’un réseau de distribution d’aciers spéciaux (produits longs pour la mécanique) localisé en Allemagne (pour 75% du CA, premier marché européen pour les aciers mécaniques), Autriche, Belgique et Pays-Bas.

- Réseau composé de 17 centres de distribution desservant plus de 15 000 clients actifs

- Réseau leader pour les produits longs en aciers pour la mécanique.

Ces centres de distribution présentent une complémentarité géographique forte avec la division IMS, dont le chiffre d’affaires était alors réalisé pour plus de 75 % en Italie, en France et en Espagne. Cette acquisition a permis à IMS de se développer en Allemagne.

Ce réseau de distribution présente :

- Un CA (2014) proche de 600 millions d’euros,

- Un excédent brut d’exploitation (EBITDA) de l’ordre de 7 millions d’euros

- Marge brute 11% et marge d’Ebitda 1,16% (donc moins rentable que JCQ)

- Fonds propres : 164,5 M €

- BFR opérationnel : 149 M €

- Un effectif d’environ 1000 personnes.

Prix d’acquisition sur la base du bilan au 30.04.2015 (VE = 88,6 M €)

Prix d’acquisition préliminaire : 56,6 M €

Prix d’acquisition final déterminé ultérieurement

Prix maximal : 86,6 M €

Opération réalisée à un prix remarquable puisqu’il est nettement inférieur au BFR.

En prenant en compte cette acquisition, le CA 2014 d’IMS serait d’environ 1 milliard d’euros, réparti ainsi : 55 % en Allemagne, 11 % en Italie, 9 % en France et 9 % en Espagne).

---

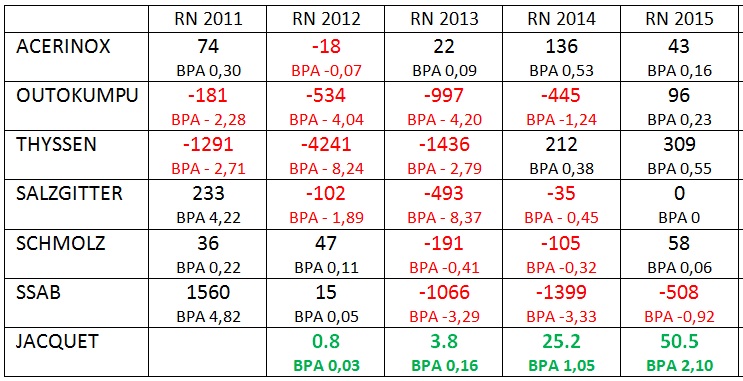

Quelques chiffres sur JCQ et ses concurrents

---

Evolution du cours

Points négatifs ?

- Souffre de la perception négative sur le secteur des matières premières

- Impact négatif de la baisse du prix des aciers sur les marges (car JCQ est obligé de céder ses stocks à un prix plus faible que prévu).

De possibles catalyseurs ?

- Bonne tenue des volumes, résistance de la marge brute sur des points bas

- Exposition du groupe à l’investissement industriel européen

- Amélioration des conditions d’achats grâce aux acquisitions récentes

- Amélioration des conditions d’exploitation de Schmolz+Bickenbach (restructuration terminée avec un potentiel d’amélioration de la marge d’Ebitda, qui était de 1,16% seulement à l’acquisition)

That’s all !

Message édité par l’équipe de modération (26/03/2016 15h21) :

- modification du titre ou de(s) mot(s)-clé(s)

Dernière modification par maxicool (26/03/2016 06h50)

![]() Hors ligne

Hors ligne

#2 25/03/2016 18h50

- Vic

- Membre (2011)

- Réputation : 54

Vous avez oublié de citer dans les avantages, un manager exceptionnel, malin et habile.

Il suffit de voir la manière dont s’est passé l’OPA sur IMS.

Dans la tempête : cash is king

![]() Hors ligne

Hors ligne

#3 25/03/2016 19h00

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Exact, Vic !

Pour les amateurs de lecture, un document pédagogique sur l’acier Inox et ses utilisations…

http://ds.arcelormittal.com/repo/Yvonne … flipbook=1

![]() Hors ligne

Hors ligne

#4 25/03/2016 19h34

- poupoupidou

- Membre (2012)

- Réputation : 2

M.erci pour l’analyse. D’autres infos peuvent être trouvées sur le portefeuille de PoliticalAnimal qui a été actionnaire jusqu’en 2014.

![]() Hors ligne

Hors ligne

#5 26/03/2016 12h12

- bonel

- Membre (2015)

- Réputation : 38

Merci pour l’analyse. J’ai entré l’année dernière Jacquet dans ma watchlist, en faisant l’hypothèse que c’était une société potentiellement investissable si jamais elle subissait un peu le plus le pessismisme ambiant des matières premières, mais cela n’a pas été le cas en 2015 (enfin pas assez à mon goût).

![]() Hors ligne

Hors ligne

#6 29/03/2016 12h32

- PoliticalAnimal

- Membre (2012)

Top 5 Portefeuille

Top 20 Dvpt perso.

Top 10 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Finance/Économie

- Réputation : 957

Hall of Fame

Hall of Fame

Super maxicool !

Je n’ai que peu de temps pour détailler mais j’ai eu Jacquet Metal en portif (cf. https://www.investisseurs-heureux.fr/p44849#p44849 et posts suivants) et j’ai plutôt bien suivi la boîte. C’est une boîte que je connais aussi professionnellement ayant déjà fait appel à eux pour des aciers spéciaux dans certains réacteurs. J’avais revendu ensuite car mon estimé de valeur était largement enfoncé (belle PV ![]() ).

).

Ils ont eu une grosse soif d’acquisitions et le business est moins facile à suivre qu’avant mais disons qu’à ce niveau de marge opérationnelle et de perspectives, je ne rentrerai pas encore sur le dossier. Comme je disais, je n’ai pas le temps d’étoffer mon analyse, donc juste un "feeling" par rapport à ma connaissance antérieure de la boîte.

Parrain pédago pour Bourso, Binck et Bourse Directe. Meduse Paris :)

![]() Hors ligne

Hors ligne

#7 29/03/2016 13h18

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

moi non plus, je ne vais pas rentrer sur cette valeur pour l’instant. J’avais passé une partie de mon WE à parcourir les rapports d’entreprise, donc j’ai fait cette petite présentation dasns la foulée.

Si le cours passait franchement sous les 10 euros, je regarderais à nouveau.

Car je pense qu’il y a à l’avenir un potentiel d’amélioration des marges. Il faudrait avoir, idéalement, en même temps, une vraie reprise économique en Europe.

![]() Hors ligne

Hors ligne

#8 29/03/2016 15h20

- Vic

- Membre (2011)

- Réputation : 54

Attention, Jacquet s’en sort mieux que les autres quant tout va mal. Il en profite pour racheter ou consolider ses parts de marchés.

Il gère centime par centime suivant le bon sens paysan.

Quand ça va bien, je pense qu’il est trop prudent pour vraiment en profiter.

Dans la tempête : cash is king

![]() Hors ligne

Hors ligne

#9 29/03/2016 21h24

- Gaspode

- Membre (2015)

Top 50 Actions/Bourse - Réputation : 238

maxicool a écrit :

Bonjour,

moi non plus, je ne vais pas rentrer sur cette valeur pour l’instant. J’avais passé une partie de mon WE à parcourir les rapports d’entreprise, donc j’ai fait cette petite présentation dasns la foulée.

Si le cours passait franchement sous les 10 euros, je regarderais à nouveau.

Car je pense qu’il y a à l’avenir un potentiel d’amélioration des marges. Il faudrait avoir, idéalement, en même temps, une vraie reprise économique en Europe.

Ce qui me gêne avec Jacquet est qu’ils n’ont quasiment pas de gros clients. Leur cible c’est les artisans et les petites boîtes dans un secteur (travail du métal) où la clé pour survivre depuis 15 ans a été de grossir.

donc même en cas de reprise, elle ne profitera à leurs clients qu’en dernier.

![]() Hors ligne

Hors ligne

#10 04/05/2016 13h14

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Publication hier des résultats du T1 2016

http://www.jacquetmetalservice.com/fich … 016_fr.pdf

T1 2016 (par rapport au T1 2015)

CA = 422,6 ME (+ 33,5%)

Volumes distribués : + 3,6% (à périmètre constant)

Volumes distribués : + 46,8% (avec acquisition de Schmolz+Bickenbach en juillet 2015)

Prix de vente moyens inférieurs de -13,3%

Un effet prix négatif, qui entraîne mécaniquement une baisse de marge brute et d’Ebitda

Par rapport au 4T2015, effet prix - 5,4%.

A périmètre constant

Marge brute : 24,3% du CA (24% un an auparavant)

Charges opérationnelles courantes : en baisse de 1%

Ebitda ajusté : 8,8 ME (14,5 ME au 1er trimestre 2015)

Résultat opérationnel courant : 4,1 ME

Résultat net PdG : - 1,1 ME

BFR opérationnel au 31.03.2016 : 25,5% du CA

Endettement net : 213 ME

Capitaux propres : 294,5 ME

Ratio d’endettement net (gearing) : 72,3% (stable par rapport à fin 2015)

![]() Hors ligne

Hors ligne

#11 09/09/2016 09h26

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Publication des résultats du S1 2016

http://www.jacquetmetalservice.com/fich … 016_fr.pdf

S1 2016 (par rapport au S1 2015)

CA = 839,5 ME (+ 34,8%)

Volumes distribués : + 5,4% (à périmètre constant)

Volumes distribués : + 48,4% (avec acquisition de Schmolz+Bickenbach en juillet 2015)

Prix de vente moyens inférieurs de -13,6%

Un effet prix négatif, qui entraîne mécaniquement une baisse de marge brute et d’Ebitda

Par rapport au T1 2016, effet prix - 1,9%.

A périmètre constant

Marge brute : 23,3% du CA (24,2% un an auparavant)

Charges opérationnelles courantes : en baisse de 1,1%

Ebitda ajusté S1 2016 : 24,2 ME

Résultat opérationnel courant S1 2016 : 14,1 ME

Résultat net PdG : 2,3 ME

BFR opérationnel au 30.06.2016 : 23,2% du CA

Endettement net : 200,3 ME

Capitaux propres : 283,6 ME

Ratio d’endettement net (gearing) : 70,6% (72,3% au 31.12.2015

---

Depuis l’initiation de ce topic, le cours est passé de 12,40 à 16,40 Euros.

Depuis le point bas de février 2016 (10,50 Euros), le cours du titre a pris 57%

![]() Hors ligne

Hors ligne

#12 09/09/2016 20h42

- Trahcoh

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2023

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 450

Bravo pour le suivi.

Je ne vous ai pas suivi sur cette excellente opportunité en mars car le cours de l’acier m’inquiétait, et surtout la marge opérationnelle me paraissait faible.

La capacité du forum a sortir d’excellentes idées d’investissement me fascine, ainsi que ma capacité à ne pas les suivre.

Comment expliquez-vous le résultat net anémique, alors que le cours de l’acier a doublé, et surtout que le chiffre d’affaire a explosé par rapport à 2015?

“Time is your Friend, Impulse is your Enemy.” John Bogle

![]() Hors ligne

Hors ligne

1 #13 11/09/2016 12h04

1 #13 11/09/2016 12h04

- corran

- Membre (2016)

Top 10 Portefeuille

Top 50 Actions/Bourse

Top 5 Crypto-actifs

Top 20 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 679

Hall of Fame

Hall of Fame

Ce sont les coûts supportés par l’intégration/restructuration de S+B, achetée au 1er juillet 2015

De plus le S2 2015 matérialisait une importante PV comptable (badwill) du fait dudit rachat.

![]() Hors ligne

Hors ligne

#14 12/12/2016 13h39

- maxicool

- Membre (2013)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 50 Portefeuille

Top 10 Actions/Bourse

Top 5 Obligs/Fonds EUR

Top 5 Monétaire

Top 50 Invest. Exotiques

Top 50 Finance/Économie

Top 10 Banque/Fiscalité

Top 50 SIIC/REIT

Top 5 SCPI/OPCI

- Réputation : 1532

Hall of Fame

Hall of Fame

“ISTJ”

Bonjour,

8 mois après le lancement de ce topic, on dirait que JCQ a profité des catalyseurs évoqués en mars 2016 !

De possibles catalyseurs ?

- Bonne tenue des volumes, résistance de la marge brute sur des points bas

- Exposition du groupe à l’investissement industriel européen

- Amélioration des conditions d’achats grâce aux acquisitions récentes

- Amélioration des conditions d’exploitation de Schmolz+Bickenbach (restructuration terminée avec un potentiel d’amélioration de la marge d’Ebitda, qui était de 1,16% seulement à l’acquisition)

Les résultats du T3 sont sortis il y a quelques semaines :

http://www.jacquetmetalservice.com/fich … 016_fr.pdf

9 mois 2016 (par rapport aux 9 mois 2015)

CA = 1218,8 ME (+ 33,5%)

Périmètre : + 21,8% (grâce à l’acquisition de S+B)

Volumes distribués : + 3,6%

Prix de vente moyens inférieurs de -11,2%

Ebitda : 40,1 ME

Marge d’Ebitda : 3,3% du CA

Résultat opérationnel courant : 25,7 ME

Résultat net PdG : 7,8 ME

BFR opérationnel au 30.09.2016 : 23,6% du CA

Endettement net : 208,2 ME

Capitaux propres : 289,9 ME

Ratio d’endettement net (gearing) : 77,8% (en légère baisse

---

Sur le T3 2016

Marge brute : 25,1% du CA (20,7% au T3 2015)

Charges opérationnelles courantes : stables

Editda : 15,9 ME

Marge d’Ebitda : 4,2% du CA (2,5% au T3 2015)

---

La marge d’Ebitda a bien augmenté !

Tout comme le cours de Bourse, passé de 12,50 € à quasiment 20 €…

![]() Hors ligne

Hors ligne

#15 13/12/2016 16h23

- Realcamp

- Membre (2016)

- Réputation : 0

A ce niveau de prix, temps de vendre ou potentiel de croissance existant encore?

Si oui , quel niveau pour vendre?

![]() Hors ligne

Hors ligne

#16 14/12/2016 12h34

- corran

- Membre (2016)

Top 10 Portefeuille

Top 50 Actions/Bourse

Top 5 Crypto-actifs

Top 20 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 679

Hall of Fame

Hall of Fame

Encore +3% aujourd’hui.

J’ai liquidé les 2/3 de ma position depuis qu’on a dépassé les 17.

Compte tenu de la trajectoire ces derniers temps en l’absence de news même sectorielles, ça ressemble de plus en plus à un ramassage en règle pre-OPA. Je conserve donc ma position résiduelle (100 titres)

![]() Hors ligne

Hors ligne

#17 14/12/2016 18h08

- Realcamp

- Membre (2016)

- Réputation : 0

Une idée de qui peut être l’acheteur potentiel?

Préparation éventuelle à un retrait ?

![]() Hors ligne

Hors ligne

#18 14/12/2016 21h01

- corsaire00

- Membre (2013)

Top 50 SIIC/REIT

Top 50 SCPI/OPCI - Réputation : 213

corran a écrit :

Encore +3% aujourd’hui.

J’ai liquidé les 2/3 de ma position depuis qu’on a dépassé les 17.

Compte tenu de la trajectoire ces derniers temps en l’absence de news même sectorielles, ça ressemble de plus en plus à un ramassage en règle pre-OPA. Je conserve donc ma position résiduelle (100 titres)

Ooops: avez vous regardé la répartition du capital de Jacquet Metal service

JSA détient 40,32%

59,58% de flottant théorique un peu chaud pour une OPA après pourquoi pas

Absence de news sectorielle:

remontée des MP dont le nickel à hauteur de 30% depuis quelques mois

prévision d’un triplement du doublement net en 2017

Et +70% sur l’EBIT

![]() Hors ligne

Hors ligne

#19 15/12/2016 09h21

- Vic

- Membre (2011)

- Réputation : 54

corran a écrit :

Encore +3% aujourd’hui.

J’ai liquidé les 2/3 de ma position depuis qu’on a dépassé les 17.

Compte tenu de la trajectoire ces derniers temps en l’absence de news même sectorielles, ça ressemble de plus en plus à un ramassage en règle pre-OPA. Je conserve donc ma position résiduelle (100 titres)

Celui qui s’attaque à Jacquet ne le connais pas bien. Il n’a aucune chance ou alors il payera beaucoup trop cher, souvenez vous d’IMS…

En plus, j’évalue le trésor de guerre de JSA au minimum à 30M€ (les dividendes des 5 dernières années) Si vous vous souvenez, Jacquet expliquait dans son livre qu’il gardait les dividendes au sein de JSA. Malheureusement JSA est de droit Belge et pas moyen d’avoir les comptes.

Je penche plutôt à un zinzin qui ouvre une ligne, on a une belle augmentation des volumes depuis début novembre et la date de publication des résultats.

Il y a déjà Cogefi prospective qui a ouvert une ligne mais ça me parait bien petit par rapport au volume. A suivre.

Dans la tempête : cash is king

![]() Hors ligne

Hors ligne

#20 15/12/2016 11h30

- corran

- Membre (2016)

Top 10 Portefeuille

Top 50 Actions/Bourse

Top 5 Crypto-actifs

Top 20 Banque/Fiscalité

Top 50 SIIC/REIT

- Réputation : 679

Hall of Fame

Hall of Fame

corsaire00 a écrit :

Absence de news sectorielle:

remontée des MP dont le nickel à hauteur de 30% depuis quelques mois

prévision d’un triplement du doublement net en 2017

Et +70% sur l’EBIT

Ca ce n’est pas nouveau depuis les trimestriels. Or le titre a pris +25% depuis (en 1 mois).

OPA était un raccourci un peu rapide, prise de position importante d’un industriel aurait été plus adapté

![]() Hors ligne

Hors ligne

#21 19/10/2017 18h47

- Froidevaux

- Membre (2014)

- Réputation : 142

- 4,68 % en clôture.

Il y avait une grosse dizaine de jours que j’en voulais. J’avais posé un ordre épuisette à 28,34 € qui, du coup, a été exécuté en fin de matinée pour la constitution d’une petite ligne.

Une explication à cette correction ? De mon côté, je n’ai rien trouvé.

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#22 19/10/2017 19h38

- Gaspode

- Membre (2015)

Top 50 Actions/Bourse - Réputation : 238

La journée (30° anniversaire du krach de 87) a été agitée pour de nombreux titres, et avec des sur-réactions un peu partout. Les incertitudes sur l’Espagne ont pesé aussi.

Moi, j’ai Kion group qui se prend un bon -13% sur un profit warning pour un EBIT projeté à -3-4% !

92% de mon portefeuille € était dans le rouge aujourd’hui en particulier les smalls&mid.

![]() Hors ligne

Hors ligne

#23 07/12/2017 08h57

- PoliticalAnimal

- Membre (2012)

Top 5 Portefeuille

Top 20 Dvpt perso.

Top 10 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Finance/Économie

- Réputation : 957

Hall of Fame

Hall of Fame

Sans doute une coïncidence mais c’est vrai que ce jour d’octobre avait été rude dans un marché pourtant euphorique. D’où ma question, à moitié en blaguant à moitié sérieusement : est-ce que les marchés ne seraient pas un peu superstitieux ?

Parrain pédago pour Bourso, Binck et Bourse Directe. Meduse Paris :)

![]() Hors ligne

Hors ligne

1 #24 07/03/2018 14h39

1 #24 07/03/2018 14h39

- Boutman

- Membre (2013)

- Réputation : 45

Bonjour,

Je ne vais pas faire de pronostics sur les résultats de l’entreprise qui seront annoncés ce soir (qui seront bons j’espère !). Je vais simplement m’adresser aux actionnaires ou à ceux qui veulent en savoir davantage :

- sur les fusions/acquisitions et/ou

- sur l’univers du métal

Je vous encourage à bénéficier gratuitement du livre "David contre Goliath : comment JMS a croqué IMS". En contactant la société JMS par mail (communication at jacquetmetals point com) et en indiquant votre adresse, vous recevrez directement ce bouquin qui retrace l’histoire de l’opération au cours de laquelle JMS s’est emparé de la filiale d’Arcelor, IMS.

Le livre se lit bien, n’est pas particulièrement technique et contient plusieurs témoignages des différents protagonistes.

Bien à vous,

Boutman

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

"The greatest obstacle to discovery is not ignorance, it's the illusion of knowledge".

![]() Hors ligne

Hors ligne

#25 07/03/2018 18h59

- alex44

- Membre (2013)

- Réputation : 33

Il coute 19€ ce livre… Ils avaient trop de stock!?

Il vaut mieux être plusieurs sur une bonne affaires, que seul sur une mauvaise.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Consultez les ratios boursiers et l’historique de dividendes de Jacquet Metal Service sur nos screeners actions.

Consultez les ratios boursiers et l’historique de dividendes de Jacquet Metal Service sur nos screeners actions.

Discussions peut-être similaires à “jacquet metal service : 1er distributeur européen d'aciers spéciaux”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 34 | 11 278 | 27/05/2015 23h26 par exilefiscal | |

| 459 | 198 999 | 02/03/2021 09h36 par maxicool | |

| 85 | 57 205 | 27/02/2024 22h36 par vidame | |

| 136 | 38 874 | 23/09/2022 09h24 par ludo68800 | |

| 26 | 5 625 | 20/01/2020 18h00 par bibike | |

| 403 | 64 887 | 13/09/2023 22h58 par bibike | |

| 441 | 224 737 | Hier 09h12 par Salin |