Il est difficile de se faire un avis tranché sur la valeur réelle des foncières de commerce au sens large du terme. Nous sommes en plein dans la révolution digitale et ne pouvons encore en déduire ce qu’il en sera dans 10 ans ou dans 20 ans. D’ici là, nous allons lire tout et son contraire, tant en termes de ressenti que de données « factuelles »/dures. Car à l’étude citée par Lopazz (et qui avait déjà été citée sur le forum, de mémoire) on peut opposer les derniers trimestriels, qui sont positifs.

Je trouve pas inintéressant que des investisseurs aussi avisés que Brookfield décident d’exercer leurs warrants GGP (et la rumeur veut qu’ils réfléchissent à un retrait de la cote), que Dan Loeb prenne 5% de Macerich ou encore que Amiral Gestion, en France, achète du Macerich en Septembre. Sam Zell, lui aussi, pense que les meilleurs actifs s’en sortiront parfaitement bien, tout simplement parce que les 3 règles d’or de l’immobilier sont : l’emplacement, l’emplacement et l’emplacement.

A contrario, Morningstar annoncent vouloir abaisser de 30 à 40% leur estimé de juste valeur des foncières de contres commerciaux (ce qui amènerait la FV de Macerich à $44-$51, par exemple). Mais on sait que Morningstar suit souvent la tendance…

Pour ma part, je suis passé d’une exposition anecdotique aux REITs retail au sens large (pas seulement les malls, donc) à 21% de mon portefeuille. Ceux que j’ai sélectionnés en Amérique du nord me semblent répondre à ces règles :

- des emplacements principalement urbains, de forte densité, avec une population au fort pouvoir d’achat, où le foncier est cher et irremplaçable.

- Un bilan permettant de survivre à une période de stress opérationnel prolongé et d’en ressortir plus fort

- Un management qui a identifié les problèmes à long-terme et prêt à être pragmatique, notamment en terme de redéveloppement/diversification (élément absolument central !) ou d’ingénierie financière

- des actifs atypiques, qui répondent à d’autres données stratégiques pour un retailer (SKT)

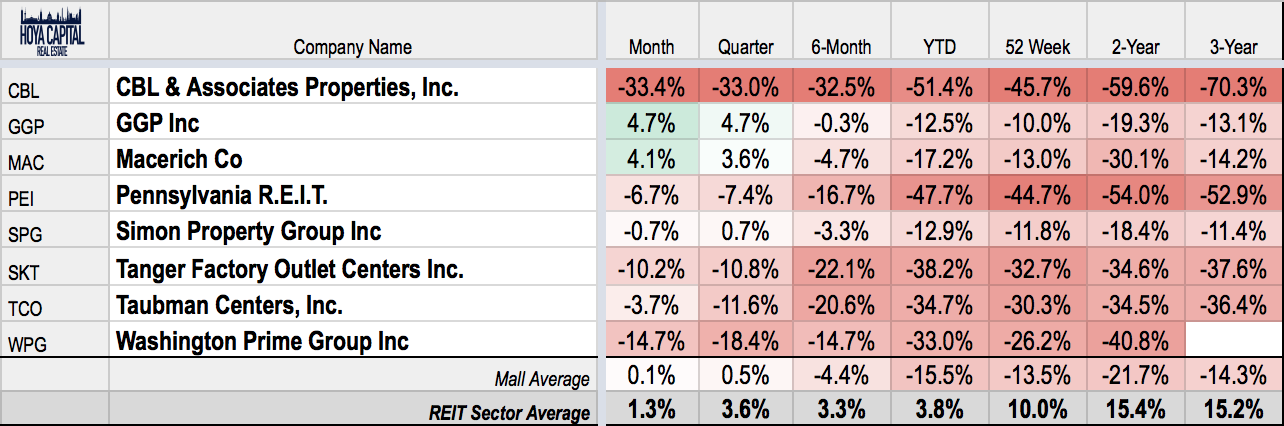

La liste nord-américaine est donc assez peu originale : Simon Property, GGP, Macerich, Taubman, Tanger Factory Outlets, Kimco, Federal Realty et RioCan. Et en Europe, les 3 plus grosses capitalisations du secteur… Rien d’osé, juste du pragmatisme !

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

Hall of Fame

Hall of Fame

![]() Hors ligne

Hors ligne