Je vous mets le lien vers mes contrats :

https://docs.google.com/spreadsheets/d/ … edit#gid=0

PS : me dire si ça marche

20 AV + 5 capi

J’en ai clôturé, en particulier:

- contrat GMO à LBP (trop de frais, peu de performance, service bas, fond euros faible…)

- des contrats plus de gamme type Panthea de Nortia, car frais de gestion très fort (1%).

Mon tableau n’est pas parfaitement à jour. Ces contrats ne sont pas forcément mes recommandations de ce que vous devez prendre.

Mes recommandations :

- diversifier les assureurs,

- diversifier les courtiers,

- il n’y a pas de contrat parfait, avec les frais les plus faibles, le meilleur fond euros, les meilleurs uc etc…

- c’est un marathon, pas un sprint : il faut prendre date, la "maturité" fiscale est de 5 ans, certains avantages acquis ne sont plus proposés sur le marché…

- bien réfléchir à vos besoins, à court terme, à moyen terme, et à long terme.

- de façon simple, 3-4 contrats différents, en changeant assureur, courtier.

J’aime bien avoir toujours le bon cheval. Donc en les ayant tous, pas de stress. Si un assureur ou un courtier devient plus mauvais, je peux rebalancer mon épargne chez le meilleur en bénéficiant de l’antériorité fiscale.

Les types de contrats à viser:

- bon courtier internet de type Linxea / assurance vie.com => le plus versatile, les moins chers, les plus efficaces sur plusieurs critères

- bonne mutuelle type MACSF/MIF pour des bons euros de niche et plus qualitatifs.

Les contrats à éviter :

- ceux des banques/assureurs classiques : en général, un peu trop de frais, des UC maison peu performant, et le rendement du fond euros qui sert à la sortie des nouveau produit, que les anciens clients finance sans en voir la couleur

- les contrats haut de gamme CGP/Banque privée : des UC sympa en général, des fonds euros très moyens et surtout des frais trop élevés.

Dans les caractéristiques des contrats :

- frais d’entrée AV

- frais de gestion fond euros et uc => attention, le même assureurs peut en proposer des différents selon les courtiers

- frais d’arbitrage (en général gratuit en ligne, certains UC peuvent en avoir d’autres non)

- le ou les fonds euros, en regardant leurs réserves (trésor de guerre), les conditions de versement

- si le contrat est individuel ou collectif (attention les contrats des mutuelles ne sont pas avec les mêmes règles, donc même si c’est écrit individuel c’est un collectif par les règles) => l’assureur peut changer les règles avec ou sans votre consentement "individuel)

- voir les éventuelles garanties de prévoyance (garantie en capital sur les UC sur base des versements par exemple)

- les options disponible (j’aimeb bien l’option investissement progressif, je mets 100k€ en fond euros, puis je demande chaque mois de mettre 10K en tracker world = investissement progressif et passif, pas de charge mental, pas d’oubli, je ne tente pas de timer le marché !)

- il faut voir les engagements et la réalité pour les retraits. En général quand on n’a pas besoin de l’argent c’est rapide. Quand on en a besoin avec urgence, c’est long, et des justificatifs sont demandés. Ce n’est pas un livret A

- sur les UC faire attention aux conditions particulières. Par exemple sur les SCPI, les valeurs d’achat et de revente, le % de loyers reversées, etc…

- à savoir, en théorie quand on fait un rachat on peut demander soit en € soit en titres ! bien sur le formulaire de l’assureur ne propose pas en titres… Je ne me suis pas amusé à demander sur un tracker world ou une scpi, mais sur un titre peu liquide type fond de PE, l’assureur pourrait le proposer…

- voir aussi les conditions des avances. Par exemple sur Boursorama, on a deux systèmes : celui de l’assureur classique, et celui de la banque (avance sur titres). ça vous évite un rachat si vous avez un besoin ponctuel de trésorerie. Ou de faire du levier comme je le fais. L’assureur peut vous demander de vous justifier, c’est à sa discrétion de vous donner ou non l’avance. J’ai eu récemment à me justifier de mes mouvements de versements et d’avances auprès d’un assureur,

- est-ce que le fond euros est cantoné ? c’est assez rare, mais c’est un gros plus. Souvent les assureurs prennent les réserves des vieux contrats pour rendre sexy les nouveaux. Avec cette clause, ce n’est pas possible !

Assureur qui ne maintient plus son contrat

Avoir plusieurs chevaux c’est utile. Sur les 15 ans, j’ai eu ACMN Vie via le contrat Hedios qui n’était plus très intéressé pour maintenir ses contrats AV. Heureusement, que Suravenir a repris le portefeuille par la suite. Mais ça montre qu’il ne faut pas tout miser sur un assureur, ou un acteur. C’est rare, mais ça peut arriver.

Individuel/collectif

L’avantage de l’individuel est de figer les conditions. Si à l’avenir les assureurs en proposent de meilleurs ou plein d’améliorations, le contrat aura du mal à être mis à jour, car il faut tous les consentement des porteurs. Au contraire, le collectif évoluera plus rapidement (en bien ou en mal).

Ainsi, mon conseil, est d’en avoir des deux types. Chacun a ses avantages et inconvénients.

Gestion pilotée/déléguée

J’en suis pas convaincu, jamais essayé. Je pense qu’en faisant un mix simple avec tracker world et bon fond euro le boulot est pas mal fait. A ajuster selon le rendement attendu et le risque qu’on peut supporter, avec une échéance adaptée. On peut saupoudré avec un peu d’immo type SCI/SCPI.

Mes contrats préférés

Je vais vair la simplification et la performance.

Les contrats les plus utilisés actuellement sont :

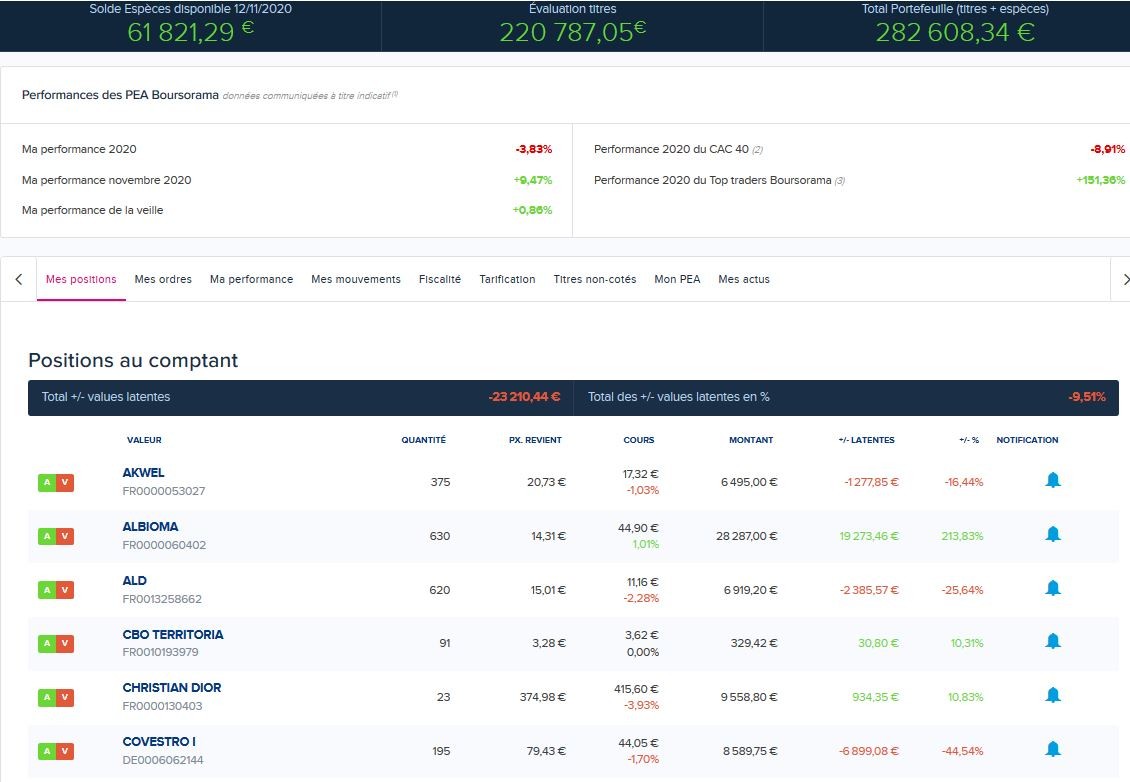

- Boursorama

=> pratique dans une de mes banques en ligne

=> j’utilise l’avance sur titres à 0,5% avec mes AV, CTO et PEA en garantie, l’AV me sert d’ajuster sur le niveau de garantie

=> le fond euro exclusif est pas si mal, je pouvais verser 100% en fond euros

=> les rachats peuvent être rapide, mais ne le sont pas toujours

=> néanmoins, les frais de gestion sont un poil cher

=> il y a des UC que j’aime bien comme des etf et du private equity

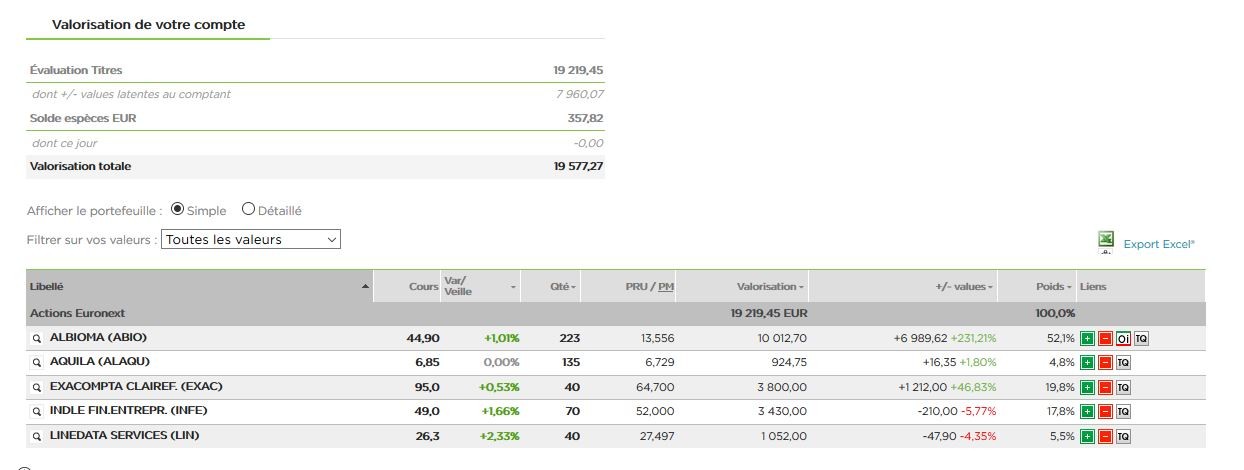

- Linxea Spirit

=> les frais de gestion le plus bas

=> un beau choix d’UC, je retrouve des etf et un bon choix de private equity

=> fonctionnement en ligne

=> pour faire une avance et faire du levier

Le Private Equity en AV

L’avantage du PE en AV est qu’on peut le rendre liquide avec des avance. C’est un peu incongru, car l’actif est en théorie illiquide. Ainsi, les assureurs nous mettent en risque avec cela.

Cependant, j’en profite bien. Il faut faire attention à l’empilement des frais et se limiter à a très bons gestionnaires. Le total des frais sur ces fonds vont aller facilement vers les 4-5% annuel. Ainsi, l’esperance de TRI brut avant frais doit être vers les 15% annuel pour supporter raisonnablement et rémunéner l’illiquidité. Il y a les frais du fond, les frais de l’av et la fiscalité à la sortie. La fiscalité en direct peut être meilleure avec des FCPR fiscaux, ou IDI en PEA PME ou bien encore Altamir en régime SCR sur un CTO. J’ai pris Ardian Multistratégie, APEO et Eurazo Principal Investments. Mon objectif sur cette poche est minimum 10% net de frais.

ETF

J’ai simplifié ma gestion en éliminant la plupart des fonds que j’avais en les remplaçants par des ETF world. Je n’ai pas pris de titres en direct dans les AV bien que plusieurs contrats me le propose. En l’étant pas actionnaire directement, je ne bénéficie pas de certains avantages (droits de vote, actions gratuites, certains OST…). Les cours aussi peuvent être plus volatile que sur des sicav/etf, ainsi, les achats/ventes même sans frais sont opaques et à l’avantage de l’assureur à mon avis.

Faillite

Pour rappel, en cas de faillite la garantie est de 70 000€. Ainsi, si vous avez une certaine somme, il devient risqué d’avoir tout chez un ou juste quelques assureurs. Il devient difficile d’augmenter le nombre d’assureurs sans en dégrader la qualité.

Fonds euros

En période de remontée des taux, je ne recommande pas particulièrement les fonds euros qui seront un peu à la traîne. C’était bien mieux en phase de baisse, car il y avait une latence.

Je délaisse actuellement les fonds euros, pour remplir LA/LDD/CEL et aussi des sicav monétaire sur mes CTO. Ainsi, mes fonds euros seront éligibles aux maximum des bonus.

C’est les thèmes qui me viennent comme ça. N’hésitez pas si vous avez des questions plus spécifiques, ou des idées de développement.

1 #176 16/11/2020 21h13

1 #176 16/11/2020 21h13

![]() Hors ligne

Hors ligne