Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#176 02/04/2014 11h56

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

HP cote maintenant 34 $, proche de l’estimé de valorisation que j’avais faite en octobre 2012.

Le rendement sur dividende étant devenu ridicule (1,9%), je m’interroge sur l’opportunité d’arbitrer la position. D’autant que Morningstar US évalue HP à 26 $ seulement.

Pour autant, en renouvelant une valorisation avec des chiffres récents, je suis plutôt autour de 40 $ !

Mes comparables :

- Lenovo

- IBM

- Cisco

- Lexmark * 2 (puisqu’une bonne partie des profits de HP vient de la division imprimante)

- EMC

Mes hypothèses :

- Résultat opérationnel en baisse de 2% les 5 prochaines années

- Coût des capitaux propres à 12%

Avec xlsValorisation :

HP me paraît sur de bons rails maintenant et peut-être que l’impression 3D représente une opportunité.

Le risque c’est que Meg Whitman, qui a très bien fait jusqu’ici, relance HPQ dans des acquisitions, avec le "succès" connu en terme de destruction de valeur.

Néanmoins, je pense conserver la position et procéder à un arbitrage uniquement quand il y aura une opportunité criante ailleurs ou que le cours se rapprochera des 39 $.

![]() En ligne

En ligne

#177 02/04/2014 18h00

Hello IH,

Le critère primordial à mon humble avis, est la tenue du marché du PC. Il semble que celui ci reprenne des couleurs, en raison de la fin de support de XP.

Il y a un papier de Gartner et compagnie sur le sujet, sortie il y a quelques jours :

Les ventes de PC pro s’envolent avec la fin du support de XP

Il est donc possible qu’un effet balancier se produise.

A+

Zeb

Dernière modification par zeb (02/04/2014 22h22)

Tout ce qui peut merder, va inévitablement merder.

![]() Hors ligne

Hors ligne

#178 02/04/2014 18h05

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

En tout cas, si la tendance se poursuit, ce sera cocasse, car nous avons été assez bassinés médiatiquement par "the death of the PC".

Et un excellent point pour Meg, qui a oeuvré semble-t-il pour conserver la division PC.

![]() En ligne

En ligne

#179 02/04/2014 23h08

Tout à fait.

Comme à l’habitude dans le marché IT, beaucoup de rêves, de "vaporware" et de révolutions qui n’en ont que le nom.

Ceci dit, je caricature quand même un peu, la mobilité, ce n’est pas du vent.

Mais revenons au marché du PC.

Qui aujourd’hui en entreprise voit ses collègues, ses clients, ses fournisseurs adopter massivement l’usage de la tablette à la place du PC ?

Moi, je ne le vois pas. Je vois parfois 2 outils complémentaires, mais je ne vois jamais une tablette remplacer un PC. La tablette a beaucoup d’atouts, notamment dans une usine, un hôpital (A Lyon Croix Rousse, ils préfèrent un PC portable monté sur un chariot, plutôt qu’une tablette), un entrepôt etc … Mais la productivité des individus tourne quand même beaucoup avec un bon vieux PC.

Je pense que sur HPQ, nous avons la un très bon effet de levier, même si les chiffres de l’étude financière ne le montrent pas. Le marché est comme le cosmos, big bang, big crunch, toujours dans l’excès dans un sens ou l’autre, la fameuse théorie du balancier.

C’est la 2nde fois que je prends du HPQ en dessous de 12/13, j’étais déjà du dernier cycle, à l’époque de Carly Fiorina je crois, et sa fameuse pilule empoisonnée (Par contre, PIG, je l’ai regardé passer déjà 2 fois …..).

A+

Zeb

Tout ce qui peut merder, va inévitablement merder.

![]() Hors ligne

Hors ligne

#180 02/04/2014 23h15

- sergio8000

- Invité

Si on a dit que c’est la fin du PC, c’est qu’il est très probable qu’il reste encore beaucoup de beaux jours pour la techno.

La seule chose à prendre en compte est que les marges ne seront clairement plus de 10% comme avant, mais cela, on s’en doutait. Je pense que les difficultés des entreprises sur ce secteur permettent aux survivants de s’en sortir décemment (disons 2% de marge nette semble tout à fait jouable). Je reste fermement convaincu que Dell n’a pas fait son LBO pour faire du social…

#181 03/04/2014 11h05

Marrant, je me suis justement posé aussi la question de la vente de cette ligne il y a quelques jours lors de ma revue de portefeuille de printemps…pour arriver à la même conclusion et décider de la conserver.

En sus des remarques précedentes sur le business des PC et sur la valorisation, et puisque beaucoup d’entre nous ont du appuyer sur la gâchette HP à peu près à la même période, j’ajouterais que cette ligne n’a pas 2 ans et que les raisons fiscales ne m’incitaient donc pas à la vendre.

Certains me diront que les aspects fiscaux ne devrait pas rentrer en compte dans ce genre de décision, mais je suis d’avis contraire : avec le système actuel très fortement non linéaire (0% d’abattement sur les plus-values entre 0 et 2 ans, 50% entre 2 et 8 ans, et 65% après), il y a une telle non-linéarité que le seuil des 2 ans est à mon sens désormais un seuil critique à prendre en compte et même à surveiller de près (pour qui a un TMI >=30%en tout cas) :

![]() Hors ligne

Hors ligne

#182 03/04/2014 14h16

- Derival

- Membre (2010)

Top 50 Finance/Économie - Réputation : 124

InvestisseurHeureux a écrit :

Le rendement sur dividende étant devenu ridicule (1,9%), je m’interroge sur l’opportunité d’arbitrer la position. D’autant que Morningstar US évalue HP à 26 $ seulement.

D’après votre reporting, votre rendement sur prix d’achat est de 3,9 %. Vous prenez en considération les 1,9 % pour un éventuel renforcement ?

InvestisseurHeureux a écrit :

En tout cas, si la tendance se poursuit, ce sera cocasse, car nous avons été assez bassinés médiatiquement par "the death of the PC".

Je n’y crois pas, ce n’est pas demain la veille qu’on fera tourner un serveur e-mail ou DNS sur une tablette.

Par ailleurs, quand j’en discutais avec mes clients, HP était particulièrement intéressant à partir d’un certain niveau d’infrastructure exploitée. Et globalement ceux qui avaient du HP avaient un niveau de satisfaction plus élevé que ceux qui avaient du Dell.

Il y avait un autre concurrent sérieux sur ce marché, c’était Sun. D’ailleurs N. en a une petite dizaine dans son infrastructure. Mais d’après ce que mes anciens collègues m’en disent, Oracle ne fait désormais rien de bon avec, et ils n’en n’achètent plus.

julien a écrit :

Certains me diront que les aspects fiscaux ne devrait pas rentrer en compte dans ce genre de décision, mais je suis d’avis contraire

C’est bien le problème, il est en fait impossible de ne pas tenir compte de la fiscalité tant ça a un impact sur le rendement effectif. Ca ne date pas d’hier, quand il y avait encore le fameux seuil de cessions, ça créait un effet de seuil assez violent - de 0 % impôt à ~ 30 % - même avec les taux d’imposition plus raisonnables de l’époque. Ceux qui s’occupent de la fiscalité du patrimoine n’ont pas dû acheter beaucoup d’actions dans leur vie.

![]() Hors ligne

Hors ligne

#183 03/04/2014 18h49

sergio8000 a écrit :

La seule chose à prendre en compte est que les marges ne seront clairement plus de 10% comme avant, mais cela, on s’en doutait. Je pense que les difficultés des entreprises sur ce secteur permettent aux survivants de s’en sortir décemment (disons 2% de marge nette semble tout à fait jouable). Je reste fermement convaincu que Dell n’a pas fait son LBO pour faire du social…

J’avais lu un papier (que ne retrouve malheureusement pas), qui expliquait qu’effectivement les marges étaient de l’ordre de 2% pour le busisness des PC, sauf pour HP, ou elle était de 4% et plus.

A+

Zeb

Tout ce qui peut merder, va inévitablement merder.

![]() Hors ligne

Hors ligne

#184 05/10/2014 21h00

- lesson1

- Membre (2012)

Top 50 SIIC/REIT - Réputation : 58

http://online.wsj.com/news/article_emai … NTEwNjUzWj

WSJ a écrit :

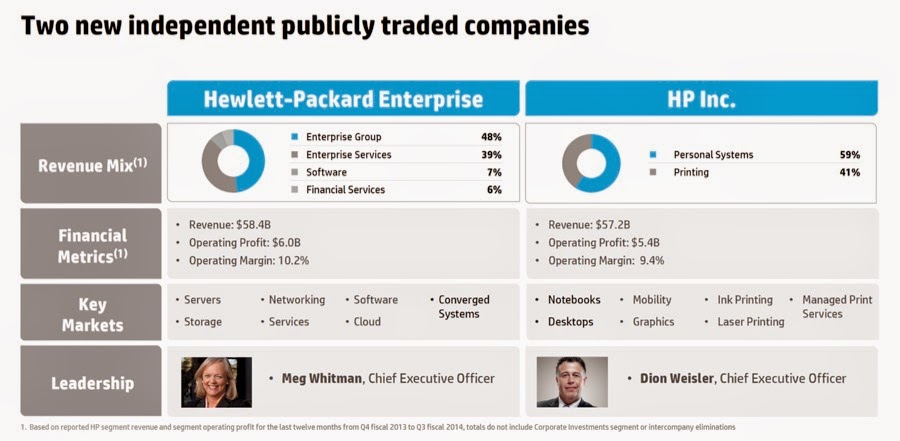

Hewlett-Packard Co. HPQ +2.00% plans to break in two, separating its personal-computer and printer businesses from its corporate hardware and services operations, according to people familiar with the matter.

Selon le WSJ, HPQ prépare un spin-off des divisions PC et imprimantes du reste. Cela avait déjà évoqué sous Apotheker mais abandonné avec l’arrivée de Ms Whitman. Cette dernière resterait aux commandes de la division PC et imprimantes.

"After all, you only find out who is swimming naked when the tide goes out." W. Buffett

![]() Hors ligne

Hors ligne

#185 18/10/2014 17h28

Segment Revenue Non-GAAP Operating Profit Operating Profit margins

in Billions in Billions

Personal Systems $32.07 $0.95 3.0%

Printing $23.85 $3.89 16.3%

HP Inc. $55.92 $4.84 8.7%

Enterprise Group $28.18 $4.30 15.3%

Enterprise Services $23.52 $0.68 2.9%

Software $3.91 $0.87 22.3%

Financial $3.63 $0.40 11.0%

Hewlett-Packard Enterprise

$59.24 $6.25 10.6%

Tout ce qui peut merder, va inévitablement merder.

![]() Hors ligne

Hors ligne

#186 31/10/2014 11h24

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

Le professeur Aswath Damodaran sur la scission d’HP :

HP’s Break Up : Value Enhancement, Pricing Game or Management Hype?

Rappel de la scission annoncée :

Valorisation par A. Damodaran :

![]() En ligne

En ligne

#187 31/10/2014 11h45

- sat

- Membre (2014)

Top 50 Expatriation

Top 20 Obligs/Fonds EUR

Top 10 Invest. Exotiques

- Réputation : 141

Intéressant article comme toujours. Je me permets de compléter votre message IH par la conclusion que donne Damodaran :

Bottom line

Your assessment of this break up boils down almost entirely to whether you think that there will be cost savings from the break up and how big and lasting those savings will be. I am skeptical. I think that the company is over estimating its capacity to cut costs, finesse capital structure and grow in the future and I am afraid that it is carrying bad (value destructive) habits with it into the new ventures. I am also unclear about why there has to be a breakup of the company for their cost savings to manifest themselves. I don’t see a significant potential for a pricing correction from the break up, either, since there are no radical differences between the two units and very little clarity added by the break up.

![]() Hors ligne

Hors ligne

#188 26/12/2014 19h05

- Nezpapeur

- Membre (2011)

- Réputation : 5

InvestisseurHeureux a écrit :

HP cote maintenant 34 $, proche de l’estimé de valorisation que j’avais faite en octobre 2012.

Le rendement sur dividende étant devenu ridicule (1,9%), je m’interroge sur l’opportunité d’arbitrer la position. D’autant que Morningstar US évalue HP à 26 $ seulement.

Pour autant, en renouvelant une valorisation avec des chiffres récents, je suis plutôt autour de 40 $ !

Nous y sommes maintenant IH ! Un beau parcours cette année pour HPQ.

Qu’avez-vous comme idée sur la valeur désormais ? Même si vous n’en possédez plus

![]() Hors ligne

Hors ligne

#190 04/11/2015 11h54

vos courtiers ont ils déja traité le split chez vous ?

en clair votre ligne HP (d’avant le 2/11/2015) s’est elle transformée en 2 lignes ?

Comment ont été géré les plus moins value ?

Chez BD, rien à ce jour

Vf = Vi . (1+ρ)α. But cash is king !

![]() Hors ligne

Hors ligne

#191 04/11/2015 14h40

- Gap

- Membre (2014)

- Réputation : 19

Bonjour,

Chez Binck j’ai bien 2 lignes distinctes.

J’ai lu une "scission en 2 parts égales", et les 1ères cotations sont également proches => Le PRU va t’il être réparti à 50/50 ? Pour l’instant Binck m’affiche HPQ avec le même PRU que l’ancien, et HPE à 0.

![]() Hors ligne

Hors ligne

#192 09/11/2015 16h39

Réponse le jour même de mon courriel:

BOURSE DIRECT a écrit :

Bonjour Monsieur,

Vous nous interrogez concernant l’action HEWLETT PACKARD.

Un changement de code isin est prévu à partir du 05/11/15 ( le code US4282361033 est

remplacé par le code US40434L1052 )

La répartition est la suivante: il sera attribué 1 titre Hewlett Packard Co (code isin US42824C1099)

pour 1 titre (US4282361033) détenu en date de détachement du 02/11/15.

Le paiement se fera à partir du 04/11/15. Dès réception des nouveaux titres ils seront crédités

sur votre compte. Nous restons dépendant de notre intermédiaire pour la livraison, nous ne

pouvons donc pas vous communiquer de date précise.

BD a régularisé le split

Tout est rentré dans l’ordre ![]()

Vf = Vi . (1+ρ)α. But cash is king !

![]() Hors ligne

Hors ligne

1 #193 25/05/2016 12h06

1 #193 25/05/2016 12h06

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

Spin-off du spin-off pour HP :

HPE se scinde en deux et fusionne son activité de services avec CSC

Dès fois je me demande à quoi servent toutes ces opérations de M&A puis spin-off, puis M&A puis spin-off, autrement qu’à enrichir le management et les cabinets de conseils.

Je m’interroge toujours aussi sur les fameuses synergies… S’il y a synergie, c’est que l’on coupe les redondances, mais alors pourquoi ensuite on peut faire si "facilement" des spins-off ?

Pour moi, une grande partie du moat des géants "old tech" est liée à l’enchevêtrement entre matériels/logiciels/services.

Certes, certaines divisions étaient moins rentables que d’autres et pèsent sur la "valorisation" de l’ensemble, mais l’environnement est changeant et il me semble important de garder ce triptyque de compétences.

Et je ne parle même pas des incertitudes pour les salariés et de comment les motiver ensuite (on leur faire croire qu’il appartienne à un groupe et ensuite ils sont spinnés !).

Aujourd’hui, le cloud a le vent en poupe, demain ce sera autre chose. Ces spins-off pourraient bien suivre la voie de ConocoPhillips, finalement bien fragilisée après le spin-off de Phillips 66 (profits en chute libre, coupe du dividende, cours de bourse divisé par deux…).

![]() En ligne

En ligne

#194 30/05/2016 08h37

- sat

- Membre (2014)

Top 50 Expatriation

Top 20 Obligs/Fonds EUR

Top 10 Invest. Exotiques

- Réputation : 141

Pour Moody’s le spin off est "credit negative". Voici le début du texte, le reste est disponible sur moodys.com, je ne crée pas de lien car il faut d’abord s’abonner - gratuitement - avant d’accéder au commentaire du "Credit Outlook" de ce lundi 30 mai.

NEWS & ANALYSIS

Credit implications of current events

Corporates

Hewlett Packard Enterprise’s Planned Spinoff of Services Business Is Credit Negative

Last Tuesday, Hewlett Packard Enterprise Company (HPE, Baa2 stable) said that it had agreed to spin off its enterprise services unit to its shareholders and combine the services business with Computer Sciences Corporation (CSC, Baa2 stable). The planned transaction is credit negative for HPE because it will reduce the diversification of the company’s overall business.

![]() Hors ligne

Hors ligne

#195 13/09/2016 10h02

- sat

- Membre (2014)

Top 50 Expatriation

Top 20 Obligs/Fonds EUR

Top 10 Invest. Exotiques

- Réputation : 141

Un autre spin-off credit negative selon Moodys, à la même source que mon message précédent :

Hewlett-Packard’s Planned Spinoff of Software Business Is Credit Negative

Last Wednesday, Hewlett Packard Enterprise Company (HPE, Baa2 stable) said that it had agreed to spin off its non-core software assets to its shareholders and combine those assets with UK-based Micro Focus International plc (B1 review for downgrade) in a tax-free transaction valued at $8.8 billion. As part of the software spinoff, HPE will receive $2.5 billion in onshore cash from Micro Focus, although we expect a substantial portion of this cash to be earmarked for share repurchases.

![]() Hors ligne

Hors ligne

#196 29/03/2017 22h40

- Gap

- Membre (2014)

- Réputation : 19

La scission-fusion de CSC avec HPE enterprise services va se concrétiser lundi prochain 03/04 avec la naissance de DXC technology (NYSE:DXC*).

Il y a déjà une cotation.

La 1ère journée investisseur s’est tenue aujourd’hui même.

J’avoue que je n’ai pas encore compris comment seront traités les actionnaires HPE …

L’autre scission-fusion, de microfocus avec la branche software cette fois, est prévue pour le 31/08.

![]() Hors ligne

Hors ligne

#197 04/04/2017 09h22

- Gap

- Membre (2014)

- Réputation : 19

La spin-off DXC a vécu sa 1ère journée de cotation hier (ticker définitif NYSE:DXC).

Attribution de 0.086 titres DXC par titre HPE.

Annonce de la politique de retour aux actionnaires : rachat d’actions + dividende 0.18$ trimestriel.

![]() Hors ligne

Hors ligne

#198 02/09/2017 22h02

- Gap

- Membre (2014)

- Réputation : 19

La scission fusion de la branche software avec Microfocus est en cours.

Pour l’instant 1 titre provisoire Seattle spinco a été attribué par titre HPE, qui sera échangé à l’issue du processus contre des titres Microfocus (pas directement sur le marché londonien, mais des ADS cotés sur le marché US).

Déontologie : je détiens une position acheteuse/vendeuse sur une ou plusieurs société(s) listée(s) dans ce message.

![]() Hors ligne

Hors ligne

#199 03/06/2018 11h23

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3987

Hall of Fame

Hall of Fame

“INTJ”

Le spin-off de la partie logiciel de HP qui a eu lieu fin de l’année dernière, avec fusion immédiate avec l’éditeur de logiciel Micro Focus International a "réussi" à plomber ce dernier, qui a perdu 55% en une seule séance en mars :

ZoneBourse, le 19/03/2018 a écrit :

Le cocktail composé du départ inattendu du directeur général associé à un profit warning s’avère particulièrement toxique pour Micro Focus. L’action de l’éditeur de logiciels s’effondre de 55,02% à 874,60 pence à la Bourse de Londres, retrouvant son niveau de mai 2014. La sanction est d’autant plus lourde que le groupe avait déjà déçu les investisseurs en janvier en annonçant que ses ventes de logiciels issus de son rachat des activités logiciels de Hewlett Packard Enterprise seraient dans le bas de sa fourchette d’anticipations.

L’avertissement lancé aujourd’hui s’explique principalement par des revenus tirés des ventes de licences de logiciels plus faibles que prévu. Une déception que Micro Focus explique par l’impact non récurrent des effets du rachat de HPE Software. Elle a eu notamment pour effet de désorganiser sa force de vente.

Le fonds activiste Elliott a pris une position sur la société en avril : Elliott discloses 5.1 percent stake in UK software firm Micro Focus | Reuters

![]() En ligne

En ligne

1 #200 03/06/2018 17h11

1 #200 03/06/2018 17h11

la stratégie de Microfocus est de reprendre des actifs en fin de vie, et faire cracher au bassinet, les clients qu’il reste et qui ne peuvent migrer facilement vers d’autres technologies.

Ils créent un genre de "corner" sur l’offre et pratiquent alors des tarifs élevés qui leurs permettent de faire de la marge jusqu’à l’extinction du produit. On peut penser à toute l’activité Cobol par exemple.

Il y a un contre exemple, qui est Suse.

Par rapport au rachat des actifs HPE, un exemple, l’ex HP Service Manager qui est en perte de vitesse massive, faute de nouvelles fonctions, de son cout, de son historique qui en fait un produit monolithique et ingérable. Les client migrent sous ServiceNow essentiellement (très facile), et comme DXC, le spin off de la partie infogérance met les bouchées doubles pour ce débarrasser de ce produit qui faisait les choux gras de la division software, car il fallait que toutes les entités de HP/HPE utilisent les logiciels internes avant de se tourner vers l’extérieur, et bien la masse critique sera encore plus lointaine, et le crash s’amplifiera.

Même problème avec DataProtector (Backup), car DXC migre massivement sous NetBackup pour ses solutions de Cloud privé. Idem, pour BSM (monitoring), OpenView (Monitoring), Service Automation etc ….

Donc sur chacun des ses produits phares rachetés de HPE, Microfocus est en train de perdre son principal client : DXC technology.

Je crains que le futur de Microfocus ne soit plus que chaotique …..

A+

Zeb

Tout ce qui peut merder, va inévitablement merder.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “hewlett-packard : opportunité ou value trap ?”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 8 | 3 438 | 06/01/2018 10h31 par Matinvest | |

| 21 | 8 404 | 17/10/2021 11h08 par vbvaleur | |

| 85 | 32 829 | 03/03/2023 19h38 par PetitRichard | |

| 4 | 2 188 | 09/09/2013 09h54 par sergio8000 | |

| 239 | 63 673 | 15/12/2023 18h43 par toto27 | |

| 3 | 1 933 | 09/08/2015 18h17 par JesterInvest | |

| 70 | 26 960 | 27/05/2020 14h02 par thomas69 |