Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#726 11/06/2024 17h14

bed43fr a écrit :

Et dans le même temps le taux de cash est sous sa moyenne historique depuis 18 mois à 15,8% ce qui laisse très peu de carburant pour la poursuite de la hausse :

J’ai des signaux contradictoires..

Apollo : a puzzle in markets a écrit :

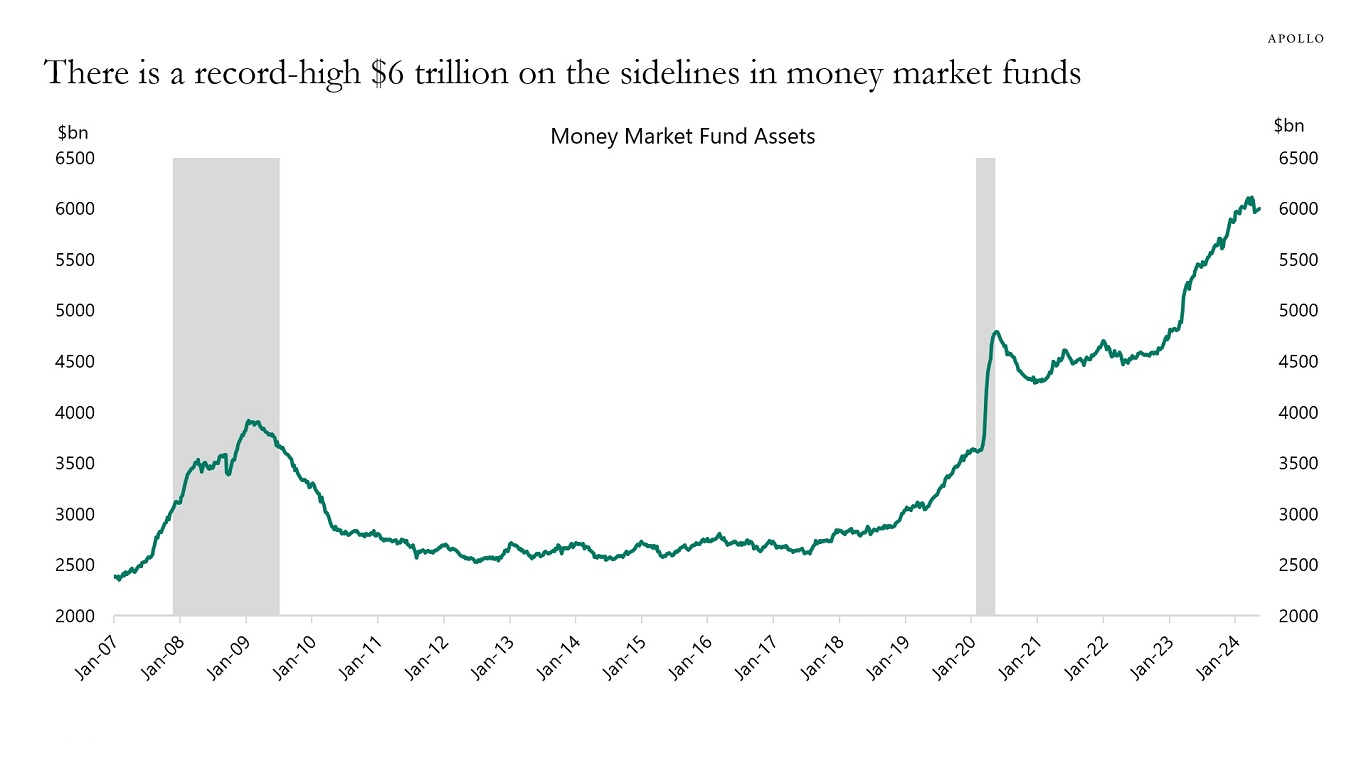

The bottom line is that there is still a lot of money on the sidelines, with $6 trillion in money market funds that can be used to purchase public and private credit and public and private equity.

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

#727 28/06/2024 17h12

D’après cet article : Stock-To-Cash Ratios Suggest Very Little Buying Power for Investors at This Point | Investing.com

Les 6 000 milliards de $ de cash sont un mythe : ils existent bien mais ne sont pas à disposition pour être investis en bourse.

![]() Hors ligne

Hors ligne

#728 28/06/2024 18h52

j’ai un peu du mal à suivre le propos de votre article:

Every transaction in the market requires both a buyer and a seller, with the only differentiating factor being at what PRICE the transaction occurs. Since this is necessary for there to be equilibrium in the markets, there can be no “sidelines.”

et donc si ce cash se décide à rentrer sur le marché, il y aura une grosse pression acheteuse et un nouvel équilibre à des niveaux de prix beaucoup plus élevés non ?

Ensuite l’article continue comme quoi les allocations cash dans les portfolios sont faibles et que le pouvoir d’achat de ce cash est faible. OK $1 achete moins d’actions aujourd’hui qu’il y a 5 ans .. mais c’est quand même $6T ! on a eu des QE plus petits.

Just because I have money in a money market account doesn’t mean I am saving it for investing purposes. It could be an emergency savings account, a down payment for a house, or a vacation fund on which I want to earn a higher interest rate.

Also, corporations use money markets to store cash for payroll, capital expenditures, operations, and other uses unrelated to investing in the stock market.

Foreign entities also store cash in the U.S. for transactions processed in the United States, which they may not want to repatriate back into their country of origin immediately.

The list goes on, but you get the idea.

Furthermore, you will notice the bulk of the money is in Government Money Market funds. These particular types of money market funds often have much higher account minimums (from $100,000 to $1 million), suggesting these funds are not retail investors. (Those would be the smaller balances of prime retail funds.)

un peu faible comme explication : je ne vois pas pourquoi ces MMF ont soudainement beaucoup augmenté au dessus de leur tendance longue et qu’ils auraient vocations à RESTER alloués en cash (propos de l’article) - surtout après une prochaine baisse des taux. Les taux actuels sont le seul facteur que je vois qui justifie cette persistence en MMF. Les exemples donnés d’utilisation existent depuis toujours et n’expliquent pas ces afflux récents massifs en MMF. En plus si ce sont des instit. et non du retail, l’article auto-contredit la moitié de son raisonnement.

What Changes The Game

In the current bull market, few people are willing to sell, so buyers must keep bidding up prices to attract a seller to make a transaction. As long as this remains the case and exuberance exceeds logic, buyers will continue to pay higher prices to get into the positions they want to own.

Such is the very definition of the “greater fool” theory.

However, at some point, for whatever reason, this dynamic will change. Buyers will become more scarce as they refuse to pay a higher price. When sellers realize the change, there will be a rush to sell to a diminishing pool of buyers. Eventually, sellers begin to “panic sell” as buyers evaporate and prices plunge.

En gros, l’article dit que les prix vont monter si on reste en bull market .. mais attention la dynamique va changer, le cycle tourne ! Pourquoi, comment, on ne sais pas ..

Pas convaincu par cette simple histoire de cycle, on pourrait tenir ces propos en toutes circonstances donc leur valeur est à peu près nulle. C’est du même niveau que ’le ciel est bleu, je vous annonce de l’orage à horizon indéterminé"

EDIT les 6T ne sont PAS un mythe selon l’article .. simplement ils sont "neutralisés" selon eux

Dernière modification par KingFlan (28/06/2024 19h24)

I create nothing, I own. -Gordon Gecko

![]() Hors ligne

Hors ligne

1 #729 29/06/2024 07h02

1 #729 29/06/2024 07h02

Ils sont un mythe dans le sens où ils ne sont pas totalement à la disposition des investisseurs en bourse pour acheter des actions et puis surtout cette évaluation en $ absolu au lieu de %age est en trompe l’oeil, on a l’impression qu’il y a beaucoup de cash alors qu’en réalité on est sans doute beaucoup plus bas en cash par rapport aux valorisations qu’il y a 2 ans par exemple, durant l’été 2022.

Si je fais une analogie c’est un peu comme si on disait : il y a 1 milliards de jeunes de moins de 18 ans sur la Terre aujourd’hui alors qu’il n’y en avait que 500 millions en 1950, cela prouve que la population sur Terre rajeunit. C’est oublier qu’on était 2 milliards au total en 1950 et 8 milliards aujourd’hui…

Pour ma part je préfère de loin avoir des informations de type ratio cash/stock qu’un montant de cash en valeur absolu sans aucun élément de comparaison ou de pondération vis à vis des valorisations.

![]() Hors ligne

Hors ligne

#730 24/07/2024 16h22

- Serrure

- Membre (2016)

Top 50 Dvpt perso. - Réputation : 118

Ça va Lopazz, vous en êtes ou dans votre gestion, tactique de positions ?

Bonne nouvelle apparemment pour vous le Marché corrige.

Moi aussi j’ai des ventes de call , couvertes ( heureusement ) , qui me tracassent a cause de la perte potentielle conséquente de plus-value.

Sur 5 ventes de call sur SPY cela commence a faire si le Marché monte trop vite et trop haut.

Comme on dit : La tendance est votre ami jusqu’à ce qu’elle se retourne.

![]() Hors ligne

Hors ligne

#731 25/07/2024 08h21

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Pas grand chose de neuf depuis mon dernier message, mon portefeuille est toujours positionné agressivement pour profiter d’une baisse du NASDAQ. Quelques ajustements :

- Renforcement de la position sur SOXS (ETF 3x Bear Semiconductor),

- Vente de la ligne IJR (S&P 600 - small caps US), qui représentait ~6% du portefeuille, suite au short squeeze sur le segment.

![]() Hors ligne

Hors ligne

1 #732 05/08/2024 13h59

1 #732 05/08/2024 13h59

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Vente de la position SOXS (ETF 3x Bear Semiconductor) et QID (ETF 2x Bear Nasdaq).

Rachat du short MTUM (MSCI USA Momentum Factor).

Short NASDAQ (futures NQ ; environ 130% de la valeur totale de mes actions) inchangé pour le moment, j’étudie la question.

Ouverture SVIX (-1x Short VIX Futures ETF) à 21,51.

Edit 18h12 : Vendu SVIX à 24,60.

Racheté moitié des shorts NQ à 17’438.

Dernière modification par lopazz (05/08/2024 18h14)

![]() Hors ligne

Hors ligne

1

1  2 #733 19/08/2024 14h30

2 #733 19/08/2024 14h30

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Je profite de mon passage par ici pour une brève mise à jour.

Le portefeuille est repassé market neutral le 5 août avant ouverture des US (cf. message précédent). Il n’a par conséquent pas profité de la hausse des deux dernières semaines, mais elle n’a pas impacté la performance annuelle, qui reste en retard par rapport à son indice de référence, et au World.

J’ai repris ces derniers jours de modestes positions short :

- 3,5% du portefeuille short Nasdaq100,

- 1,5% du portefeuille short VanEck Semiconductor ETF (SMH),

… de façon beaucoup plus progressive cette fois, car les conditions pour une continuation du rallye sont réunies : liquidité "estivale" sur les marchés, positionnement moins extrême, planche à billet en marche (14/08/2024 : "Global liquidity rose by US$930b last week to US$178,38tr, a new all-time high"), mentalité "buy the dip", narratif "soft landing", etc.

Le prochain vrai test pour le marché, c’est les statistiques de l’emploi US, le 6 septembre… Bien que ces statistiques soient à prendre avec des pincettes vu l’ampleur des révisions post-publication.

Mon scénario, c’est un retest des 5100 sur SP500, un nouveau rallye de soulagement sur fond de baisse des taux, puis une baisse jusqu’à 4400-4500, zone à laquelle je ferai mes achats de long terme.

![]() Hors ligne

Hors ligne

#734 22/08/2024 17h18

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

La rapidité et la puissance du rebond me surprennent, aussi bien au niveau des indices que du sentiment de marché (voir sondage hebdomadaire AAII en fin de message). Le comportement du marché est typique d’une incertitude de fin de cycle : volatilité en hausse, indices en hausse.

Sur les futures Nasdaq à 20.000, je rajoute donc une tranche de short et je continue les ventes à découvert sur l’ETF semiconducteurs SMH. Mon niveau de scepticisme face à ce rebond relevant de la conviction, je continue d’empiler méthodiquement les shorts techno/semi au fur et à mesure de la hausse. Ce n’est pas mon scénario central, mais un grain de sable dans les rouages de la machine Nvidia (résultats le 28 août, 10.09% implied move) pourrait faire quelques vagues.

J’aimerais faire des achats mais je ne trouve rien d’intéressant, ni sur le marché actions, ni en obligataire, où le credit spread est toujours trop bas pour me donner envie d’acheter autre chose que des souveraines US court terme, qui représentent 17% du portefeuille.

Lu sur Twitter : "aux USA, le déni de la contraction du marché de l’emploi en 2024 ressemble étrangement au déni de l’inflation en 2021", avec les conséquences que l’on connaît. Historiquement, une baisse des taux pour de "mauvaises raisons" n’est pas un facteur positif pour les actions, surtout aux valorisations actuelles.

![]() Hors ligne

Hors ligne

#735 22/08/2024 18h55

- Nevermind

- Membre (2023)

- Réputation : 2

Si vous cherchez des opportunités d’achats, peut être pourriez vous vous tourner vers les actions françaises. Il me semble que Scor, Worldline ou Teleperformance (par exemple) sont à des niveaux qui justifient qu’on s’y intéresse.

A moins bien sûr que la France ne fasse pas partie de votre univers investissable.

Le véritable succès consiste à sortir d'une course effrénée en renonçant à certaines de ses activités en vue d'une plus grande tranquillité d'esprit. (Taleb)

![]() Hors ligne

Hors ligne

#736 22/08/2024 23h00

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Merci pour les idées. Pas de problème sur la France en particulier (j’ai un paquet d’AT1 de grandes banques françaises), mais sauf situation exceptionnelle et/ou grosse conviction, je préfère éviter les actions en direct, car je n’ai aucun avantage compétitif et mes connaissances en matière d’analyse financière sont très limitées.

Je préfère me concentrer sur les indices US ou sur les ETF sectoriels, sur lesquels j’ai plus de données que je peux tenter d’utiliser à mon avantage. Je diversifierais volontiers avec des actifs décorrélés comme un peu d’or en guise de hedge monétaire, ou de l’immobilier côté via un ETF, mais j’ai du mal à voir de la valeur aux prix actuels. Je reste donc assis sur mes mains en attendant une opportunité de long terme.

![]() Hors ligne

Hors ligne

#737 25/08/2024 19h04

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

lopazz, le 19/08/2024 a écrit :

Le prochain vrai test pour le marché, c’est les statistiques de l’emploi US, le 6 septembre… Bien que ces statistiques soient à prendre avec des pincettes vu l’ampleur des révisions post-publication.

Confirmé cette semaine, la révision de l’emploi non agricole à -818.000, la plus importante depuis 2009.

Quelques points intéressants :

- Cinq des six discours de Powell à Jackson Hole ont entraîné une baisse de 7,5 % en moyenne du S&P 500 au cours des trois mois suivants,

- Les prévisions de bénéfices à 12 mois de BofA prévoient un ralentissement du BPA, passant de 11% en juillet 2024 à 5% d’ici décembre 2024, si le ralentissement se concrétise, on pourra imaginer une compression des multiples.

- Le gros évènement de la semaine à venir, c’est la publication des résultats Nvidia. Après avoir gagné +168% depuis le début de l’année, le PER TTM s’élève à 75,7. Les analystes Bank of America recommandent à "l’achat fort" avant les résultats, les forums US s’interrogent sur la meilleure façon de capitaliser sur la hausse certaine du titre. Qu’est-ce qui pourrait aller mal ?

![]() Hors ligne

Hors ligne

2 #738 30/08/2024 19h37

2 #738 30/08/2024 19h37

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Pour préparer mon portefeuille au prochain cycle, je commence à y inclure des matières premières.

Ouverture aujourd’hui d’une petite position (1%) sur un ETF diversifié, qui a vocation à atteindre 5 à 10% du portefeuille.

Je partage ici quelques documents d’intérêt.

Dernière modification par lopazz (30/08/2024 22h08)

![]() Hors ligne

Hors ligne

#739 31/08/2024 22h40

- JB0660

- Membre (2010)

Top 50 Obligs/Fonds EUR

Top 50 Monétaire - Réputation : 100

Bonjour Lopazz,

Je me pose des questions similaires sur le rôle des matières premières dans mon allocation d’actifs.

Par curiosité, quel ETF matières premières avez-vous choisi ?

Un ETF de sociétés exploitant des MP ou bien un ETF de futures sur commodities ?

![]() Hors ligne

Hors ligne

1

1  3 #740 31/08/2024 23h18

3 #740 31/08/2024 23h18

- Chafouini

- Membre (2012)

Top 10 Année 2024

Top 50 Année 2023

Top 50 Obligs/Fonds EUR

Top 50 Monétaire

- Réputation : 106

Bonsoir, surveillant également cette classe d’actifs qui apparait notamment dans les portefeuilles tactiques de Meb Faber, j’ai noté qu’il existe plusieurs ETFs mais qu’il y’en a un agréé PEA, en tous cas chez Boursorama, il s’agit du iShares Diversified Commodity Swap UCITS ETF.

"Don't look for the needle in the haystack. Just buy the haystack!"

![]() Hors ligne

Hors ligne

#741 31/08/2024 23h23

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

@JB0660

J’ai choisi DBC (Invesco DB Commodity Index Tracking Fund) pour ce premier achat, un ETF de futures.

Je compte également intégrer COM (Direxion Auspice Broad Commodity Strategy ETF), un autre ETF de futures qui propose cette fois une approche long/flat pour réduire la volatilité.

@Chafouini

ETF intéressant pour les investisseurs emmerdés protégés par MIFID II, je ne le connaissais pas. Bizarre qu’il soit proposé en PEA vu les positions du fonds, mais si ça marche, pourquoi pas. En revanche, il a l’air de fonctionner un peu moins bien que DBC et COM : j’ai trouvé un ETF américain, DJP, qui suit le même indice (Bloomberg Commodity Total Return Index) et il est un peu à la traîne, sûrement une méthodologie moins efficiente :

Dernière modification par lopazz (31/08/2024 23h39)

![]() Hors ligne

Hors ligne

#742 03/09/2024 20h59

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Les deux mouvements du jour :

- Ouverture d’une ligne COM pour 1% du portefeuille, holding de long terme,

- Short Apple à 229$ pour 1.3% du portefeuille, objectif 190-200$ puis réévaluer.

lopazz a écrit :

Le gros évènement de la semaine à venir, c’est la publication des résultats Nvidia. Après avoir gagné +168% depuis le début de l’année, le PER TTM s’élève à 75,7. Les analystes Bank of America recommandent à "l’achat fort" avant les résultats, les forums US s’interrogent sur la meilleure façon de capitaliser sur la hausse certaine du titre. Qu’est-ce qui pourrait aller mal ?

Belle dégringolade de Nvidia et consorts depuis les résultats, maintien du short SMH pour 2.6% du portefeuille, objectif 190-210$.

![]() Hors ligne

Hors ligne

1 #743 03/09/2024 22h44

1 #743 03/09/2024 22h44

- stef

- Membre (2011)

Top 50 Vivre rentier

Top 50 Monétaire - Réputation : 86

Chafouini, le 31/08/2024 a écrit :

Bonsoir, surveillant également cette classe d’actifs qui apparait notamment dans les portefeuilles tactiques de Meb Faber, j’ai noté qu’il existe plusieurs ETFs mais qu’il y’en a un agréé PEA, en tous cas chez Boursorama, il s’agit du iShares Diversified Commodity Swap UCITS ETF.

le DE000A0H0728 (EZZY) cité par Chafouini est de fait éligible au PEA comme on peut le voir sur la fact sheet associée : https://api.fundinfo.com/document/3f132 … -07-31.pdf

par contre ses frais TER sont de 0.46% et sa capitalisation de 256 M°€

Aussi si on n’investit pas via un PEA et que l’on cherche simplement un fonds MIFID II, on peut lui préférer son petit frère chez IShares IE00BDFL4P12 (ICOM) qui a des frais TER de 0.19% et une capitalisation de 1193 M°€

https://api.fundinfo.com/document/91386 … -07-31.pdf

![]() Hors ligne

Hors ligne

1 #744 07/09/2024 03h31

1 #744 07/09/2024 03h31

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

La bonne tenue d’Apple dans une journée aussi mauvaise pour les "7 magnifiques" incite à la prudence lorsqu’on la vend à découvert. J’ai préféré prendre mes profits sur la position (4% en 3 jours), profits qui viennent amortir le mauvais timing sur DBC (gap down le lendemain de mon achat, des choses qui arrivent). J’ai un peu renforcé COM, l’autre ETF matières premières approche long/flat, qui résiste mieux aux phases baissières.

Goldman Sachs persiste sur sa prévision de range 70-85$ sur le Brent, si accorde du crédit à leurs prévisions, le risque de baisse semble donc limité (Ref = 71.52).

Pour faire un peu de revenu, j’ai étudié l’ETF UKRE qui a fait l’objet de plusieurs discussions sur une autre file. Malgré un potentiel de valorisation que j’estime à 15-20% à court terme (le real rate à 2.8% est bien trop élevé en UK), l’indice de référence a eu des performances médiocres dans le passé et je ne vois aucune raison que cela change. Je reste à l’écart.

J’ai réfléchi à réduire mon exposition short car le marché paraît survendu à l’issue de cette semaine, la pire depuis novembre 2022 pour le Nasdaq100 : -5,9%, mais je pense qu’on ira revisiter les plus bas de début août, malgré la probabilité élevée d’un rebond technique pour rincer les nouveaux bears. Mon scénario demeure inchangé :

lopazz a écrit :

un retest des 5100 sur SP500, un nouveau rallye de soulagement sur fond de baisse des taux, puis une baisse jusqu’à 4400-4500, zone à laquelle je ferai mes achats de long terme.

Pendant que les indices reviennent à la réalité, j’ai continué mes achats de souveraines US, échéance 6-12 mois comme d’habitude, les euros restent en cash à 3,20%.

![]() Hors ligne

Hors ligne

#745 08/09/2024 18h39

- Pancake

- Membre (2018)

- Réputation : 93

Bonjour Lopazz,

Pourquoi des souveraines à échéance 6-12 mois et pas des obligations à plus longues échéances ? Ne pensez-vous pas que le potentiel de performance est intéressant sur 2025 notamment avec les baisses de taux à venir ?

![]() Hors ligne

Hors ligne

1 #746 08/09/2024 21h23

1 #746 08/09/2024 21h23

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Bonjour Pancake,

Question intéressante !

Pourquoi pas des souveraines à plus longue échéance : parce-que les baisses de taux aux US sont déjà pricées à partir de septembre 2025 (voir graph ci-dessous), et je trouve les rendements des souveraines peu attrayants au delà de 12 mois.

Pourquoi pas des obligations corporate : parce-que le spread corporate BBB minus AAA est historiquement bas, la prime de risque ne me paraît pas assez élevée. A noter qu’il est en train de remonter depuis le début de l’été, une opportunité pourrait donc apparaître à condition d’être patient.

![]() Hors ligne

Hors ligne

#747 10/09/2024 13h23

- ArnvaldIngofson

- Membre (2016)

Top 10 Année 2024

Top 20 Année 2023

Top 20 Année 2022

Top 10 Portefeuille

Top 50 Expatriation

Top 50 Banque/Fiscalité

Top 5 SIIC/REIT

Top 10 SCPI/OPCI

- Réputation : 994

Hall of Fame

Hall of Fame

lopazz a écrit :

La bonne tenue d’Apple dans une journée aussi mauvaise pour les "7 magnifiques" incite à la prudence lorsqu’on la vend à découvert. J’ai préféré prendre mes profits sur la position (4% en 3 jours)

D’autant plus prudent que la marque à la pomme a dévoilé, lundi, sa nouvelle gamme de produits (smartphones, oreillettes, montres) bourrés d’intelligence artificielle..

Apple, l’IA moteur d’un nouveau cycle de forte croissance ?

Pour l’instant pas de réaction nette du marché. Le titre a cédé 1,9% à la suite de la présentation, avant de terminer la séance du lundi 9 septembre à l’équilibre (+0,04%).

Mais ça pourrait bouger dans un sens ou l’autre …

Dif tor heh smusma

![]() Hors ligne

Hors ligne

1 #748 10/09/2024 18h35

1 #748 10/09/2024 18h35

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

Bof, ces "nouveautés" n’ont pas l’air d’exciter grand monde, j’ai repris mon short là où je l’avais laissé (220$). Apple, c’est -2,8% de croissance du CA sur les 12 derniers mois, pour 33 de PE TTM, pas d’innovation majeure ces dernières années, à part un masque de ski pour beatniks…

Qu’elle semble loin, l’époque où les gens faisaient du camping devant les Apple stores, pour acheter leurs nouveaux produits, l’époque où Buffett achetait des actions à la pelle ! J’espère que leur IA servira à autre chose qu’à programmer un minuteur. Tout cela semblera évident dans le rétroviseur.

![]() Hors ligne

Hors ligne

1 #749 13/09/2024 05h21

1 #749 13/09/2024 05h21

- lopazz

- Membre (2012)

Top 20 Année 2024

Top 10 Année 2023

Top 10 Année 2022

Top 5 Portefeuille

Top 50 Expatriation

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 50 Invest. Exotiques

Top 20 Finance/Économie

Top 20 SIIC/REIT

- Réputation : 1125

Hall of Fame

Hall of Fame

“INTJ”

- Malgré la forte hausse du Nasdaq (+3% en deux séances), Apple gagne à peine un demi-pourcent. Je soupçonne Warren Buffett de liquider tout ou partie de la deuxième moitié des titres qu’il détient dans sa holding. Je ne pense pas renforcer ce short (objectif 190-200$) car je suis déjà lourdement positionné à la baisse sur le Nasdaq.

- Alors qu’il continue de chauffer ses troupes pour trouver de la liquidité, le CEO de Nvidia continue de vendre ses actions à un rythme hallucinant. Ci-dessous conclusion de la note privée de McElligott (Nomura) sur l’influence de Nvidia sur le marché, et les risques qui en découlent. Renforcement du short SMH pour 3.4% du portefeuille, objectif 190-210$.

- On s’approche de mon estimation de point haut sur le SP500 (5700). Ouverture d’une première tranche short sur l’indice via futures.

- Excellent article de Clifford S. Asness (AQR Capital Management) intitulé "La théorie des marchés moins efficients".

Résumé traduit en français a écrit :

L’efficience du marché est une question centrale dans la valorisation des actifs et la gestion des investissements, mais bien que le niveau d’efficience soit souvent débattu, les changements de ce niveau sont relativement absents de la discussion.

Je soutiens que, au cours des 30 dernières années, les marchés sont devenus moins efficients sur le plan informationnel dans la tarification relative des actions ordinaires, en particulier sur des horizons moyens. Je propose trois hypothèses expliquant pourquoi cela s’est produit, en avançant que des technologies telles que les réseaux sociaux sont probablement les principaux coupables. À l’avenir, les investisseurs prêts à exploiter ces inefficiences devraient rationnellement être récompensés par des rendements attendus plus élevés, mais aussi par des risques accrus. Je conclus par quelques idées pour faciliter l’adhésion à des stratégies rationnelles et diversifiées dans un marché moins efficient.

ChatGPT a écrit :

Hypothèses expliquant la baisse de l’efficience :

- Croissance de l’indexation : L’augmentation de l’investissement passif pourrait avoir réduit le nombre d’acteurs actifs rationnels, rendant le marché plus influencé par des décisions irrationnelles.

- Taux d’intérêt très bas : Les taux d’intérêt bas sur une période prolongée pourraient encourager des comportements irrationnels de la part des investisseurs.

- Impact de la technologie et des réseaux sociaux : L’accès instantané et universel aux données, combiné à des coûts de transaction réduits et à la gamification du trading, pourrait entraîner des comportements de foule et accroître les inefficiences du marché.

Une lecture intéressante à retrouver ici.

![]() Hors ligne

Hors ligne

#750 13/09/2024 08h55

- Ares

- Membre (2019)

- Réputation : 29

J’ai failli réagir un peu trop vite…

Le CEO de NVIDIA a vendu a vu de nez 300,000 actions… C’est ENORME !

SAUF qu’il en possède 861,499,236 !

Jen Hsun Huang Net Worth (2024)

The estimated net worth of Jen Hsun Huang is at least $102.6 Billion dollars as of 2024-09-12. Jen Hsun Huang is the President and CEO of NVIDIA Corp and owns about 861,499,236 shares of NVIDIA Corp (NVDA) stock worth over $102.6 Billion.

Soit 0.03 % de ces parts….

Donc il n’est pas du tout en train de vendre ces parts à un rythme hallucinant.

Il prend juste un peu d’argent de poche.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille d'actions de lopazz”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 815 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 592 114 | 03/05/2022 13h19 par Reitner | |

| 1 094 | 544 005 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 336 627 | 19/10/2024 04h40 par maxicool | |

| 811 | 339 946 | 10/09/2024 08h40 par Louis Pirson | |

| 621 | 357 179 | 04/01/2023 10h36 par PoliticalAnimal | |

| 1 104 | 372 190 | 12/11/2021 04h54 par Miguel |