Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#76 14/06/2019 17h43

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Voici les opérations effectuées ce mois ci pour l’investissement progressif :

Achat de 1 ETF Word AM.M.WOR.ETF EUR C à 267,13

L’ETF Ayant baissé, cette opération fait baisser mon PRU à 271,73 .

Achat de 6 actions total à 46,175.

Cette opération me permet de faire baisser mon PRU à 49,08

![]() Hors ligne

Hors ligne

#77 21/06/2019 16h39

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Le 11/06, j’ai fini par acheter 3 actions SEB pour un montant de 465 Euros.

Mon portefeuille est à présent complet car c’était la seule ligne qu’il me restait à compléter pour remplir ma liste de 40 valeurs du portefeuille.

Je ne n’ai pas tout à fait respecté mon plan car j’aurais du acheter en priorité les actions non présentes dans le portefeuille pour acter leur gestion.

Mais pour SEB, j’ai attendu car j’ai préféré acheter des actions offrant un meilleur rendement au lieu de diversifier le portefeuille.

J’ai donc acheté une partie de ma ligne en dehors de l’investissement progressif pour ne pas louper la remonté des cours et réduire encore davantage mon rendement.

Je continuerai à compléter les lignes suivant cette fois ma stratégie de renforcement mensuel.

![]() Hors ligne

Hors ligne

#78 28/06/2019 18h19

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Cette semaine, ABBVIE a perdu plus de 10 % suite à l’annonce du rachat de la société Allergan.

Comme je ne suis pas un spécialiste des fusions /acquisition, je ne sais pas vraiment dire si cette opération est bonne ou mauvaise pour ABBVIE, et seul l’avenir nous dira si le choix de cette aristocrate du dividende a été judicieux ou non.

En revanche, je trouve intéressant d’avoir ce genre d’événement car mon portefeuille n’a pas vraiment bougé malgré cette chute.

Un des points les plus important de ma stratégie étant de diversifier au maximum mon portefeuille, ABBVIE ne devait représenter à terme que 1,5 % de sa globalité.

Si ma ligne avait été complétée, la chute aurait donc représenté qu’une perte de 0,15 % sur l’ensemble du portefeuille (en gros 200 Euros).

Comme je n’avais pour le moment investi que 1/4 de la cible dans le cadre de mon investissement progressif, ma ligne ne représentait pour le moment que 0,40 % du portefeuille et la perte seulement 0,04 % (en gros 50 euros).

Je trouve que la combinaison Diversification+Investissement progressif supprime beaucoup de stress et permet de se sentir en sécurité par rapport aux aléas du marché.

Le troisième élément de ma stratégie étant de placer mon investissement progressif dans l’action offrant le meilleur rendement du moment, une chute plus prononcée d’ABBVIE la ferait remonter dans le classement de mes achats prioritaires et me permettrait de renforcer cette ligne avec un meilleur rendement.

Bref, la somme des règles de gestion semble bien faire tenir l’ensemble … à condition toutefois que les actions de ma WatchList garde leur statut d’aristocrates ou de petit bourgois 🙂

![]() Hors ligne

Hors ligne

#79 05/07/2019 12h23

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

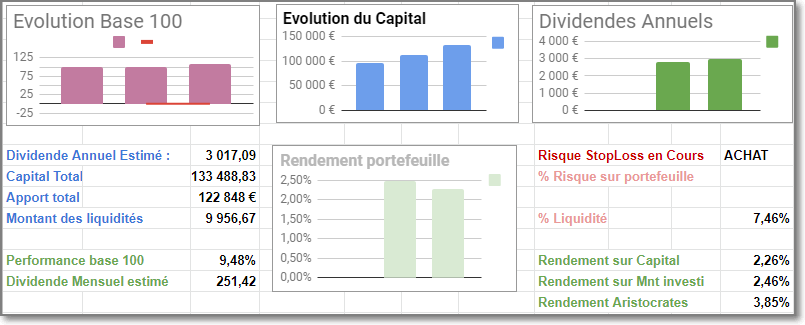

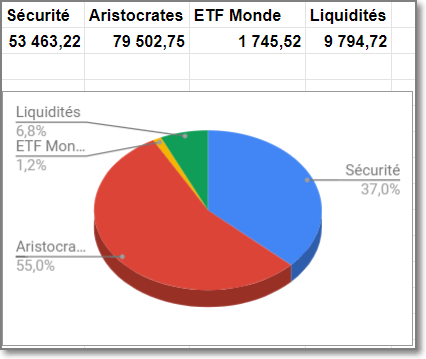

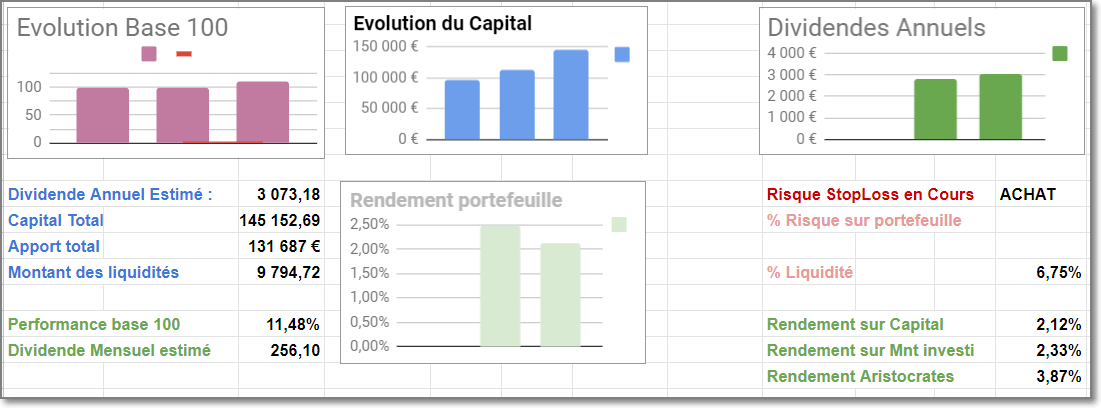

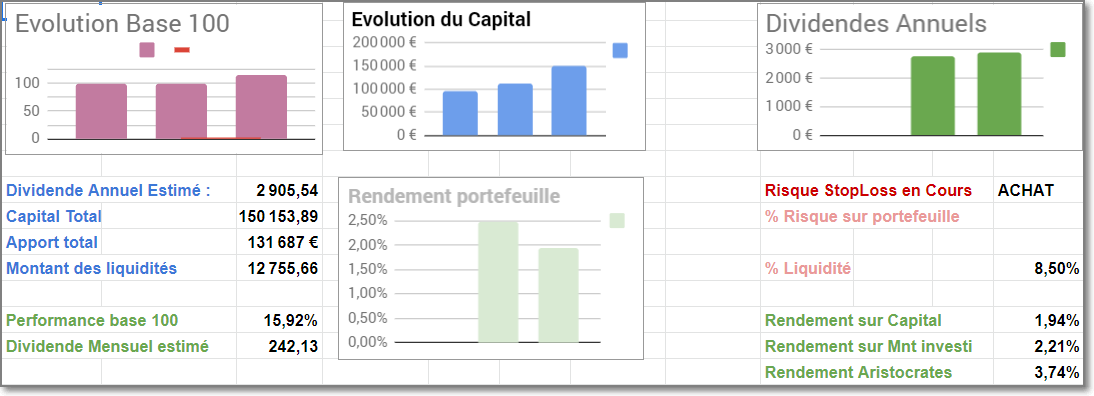

Voici le bilan de Juin qui a vu le portefeuille reprendre des points malgré une activité faible ce mois ci.

En Juillet, je vais percevoir environ 11000 Euros de cash d’un compte à terme que j’avais placé dans mon entreprise et que je vais placer dans mon portefeuille.

Logiquement, ces fonds devraient aller dans l’assurance vie car c’est la ligne qui est la plus en retard dans mon allocation cible.

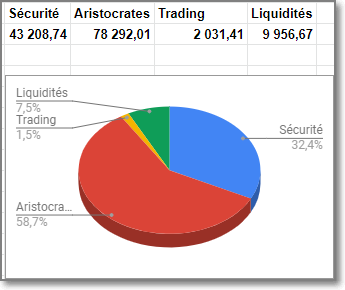

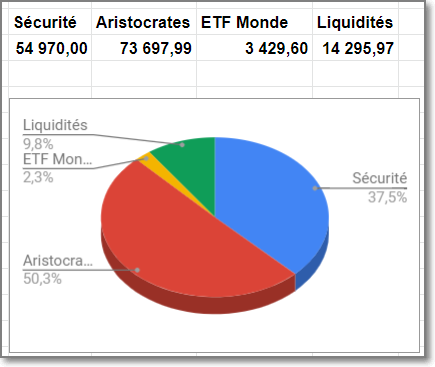

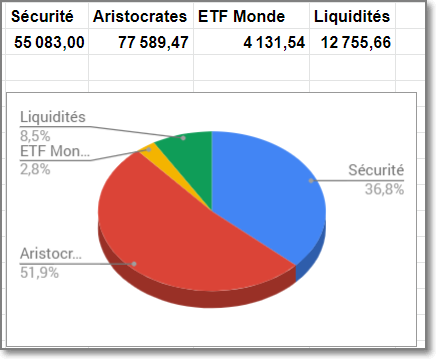

La répartition actuelle est la suivante

Le portefeuille global remonte de de 2,02 % alors qu’il avait baissé de 1,29 % le mois dernier.

La performance globale est à présent de 9,48 % depuis le début de l’année.

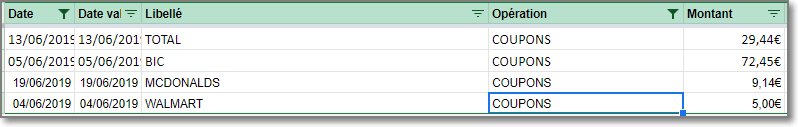

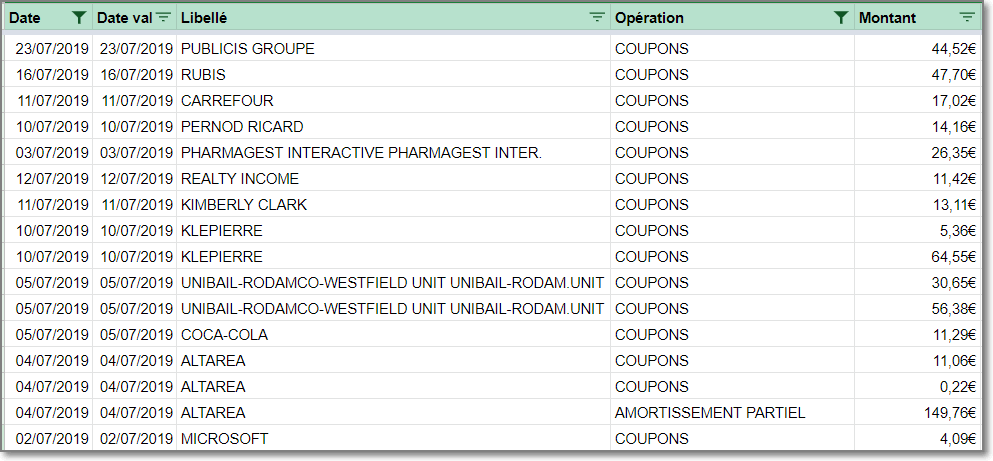

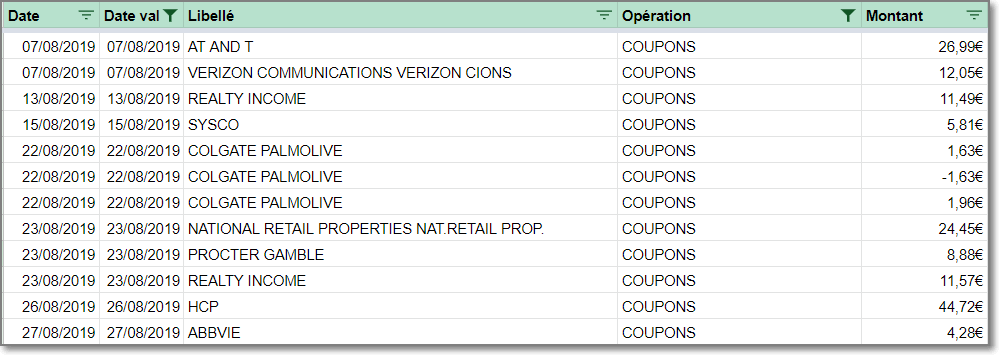

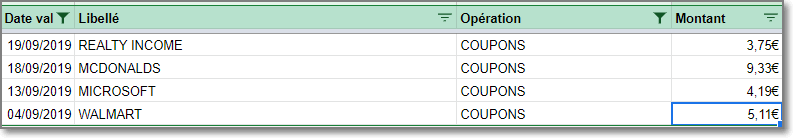

Les coupons du mois

Le mois de Juin n’a pas apporté beaucoup de dividendes

Total = 116,03 euros

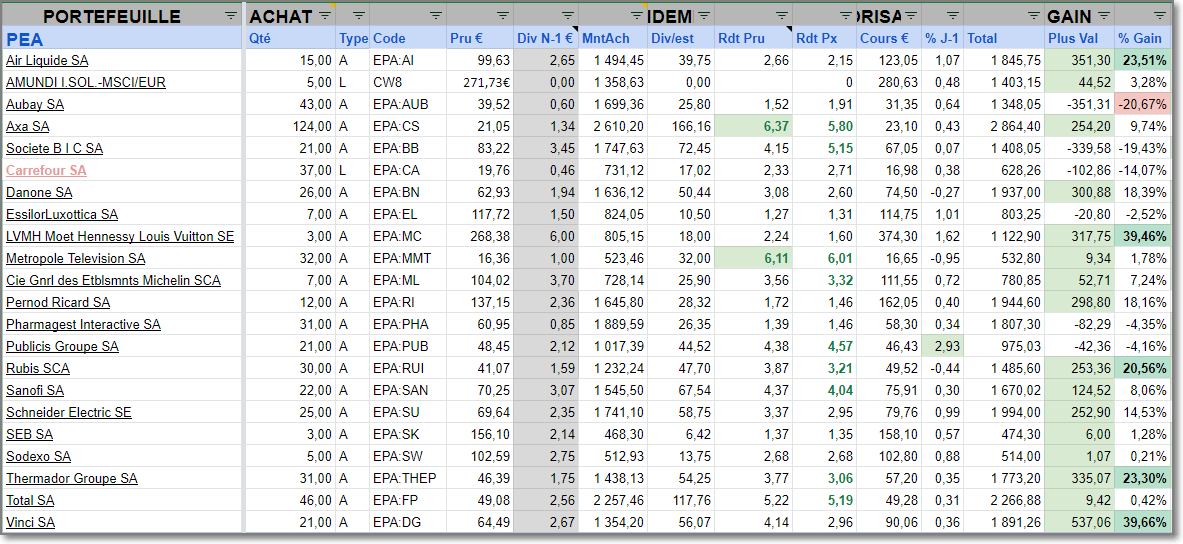

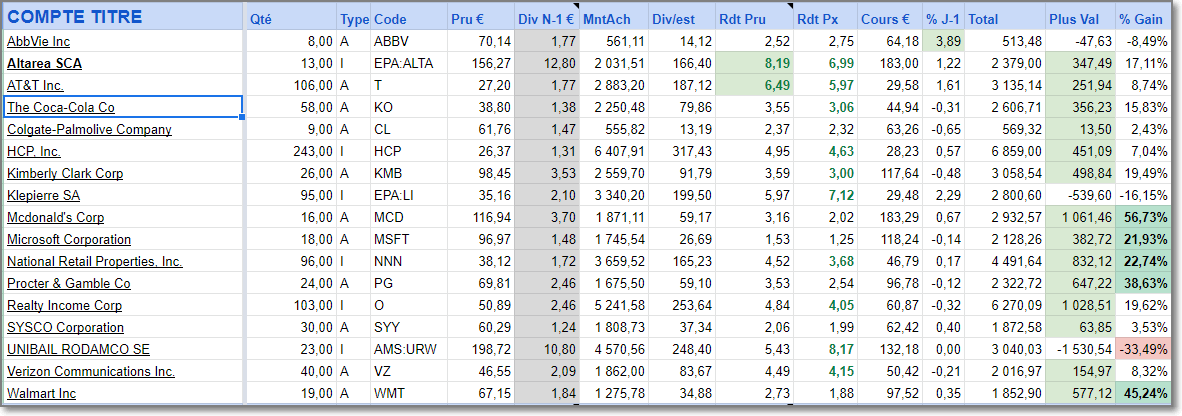

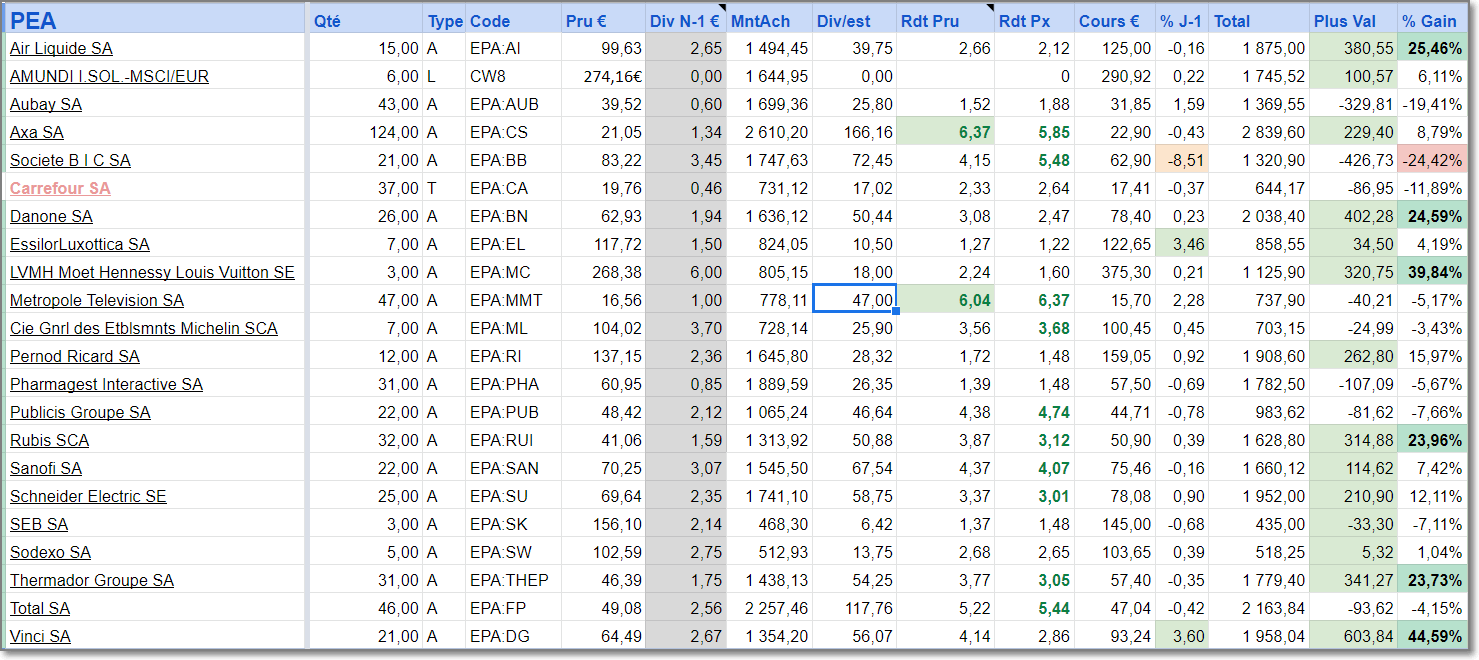

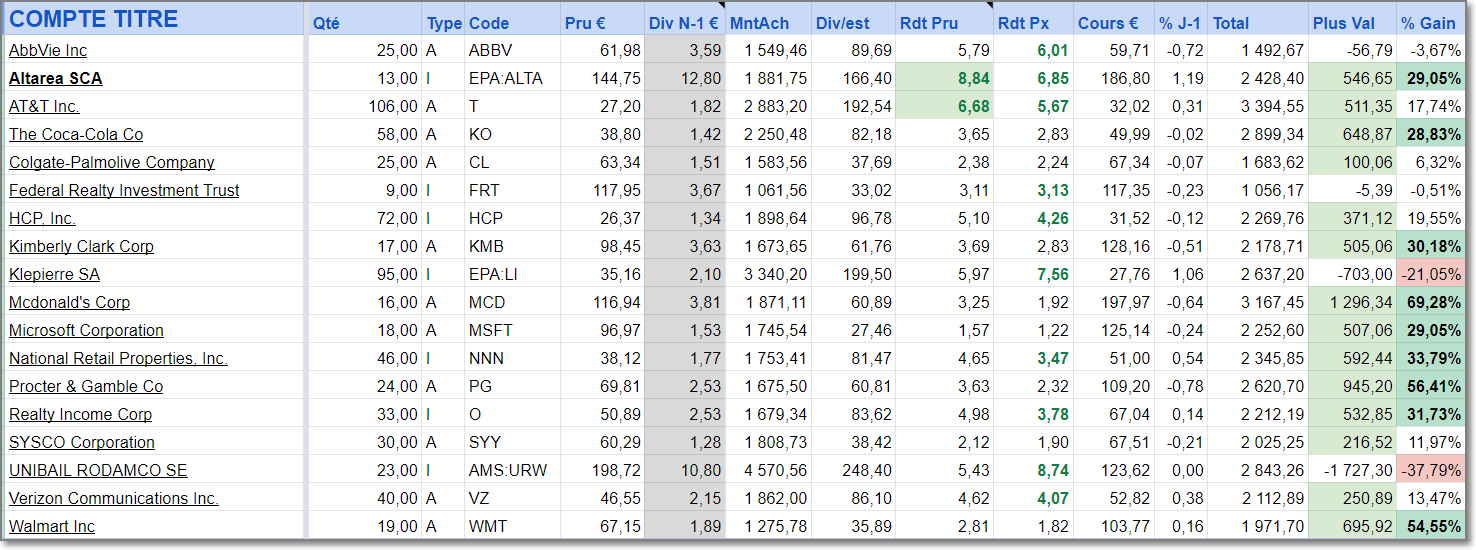

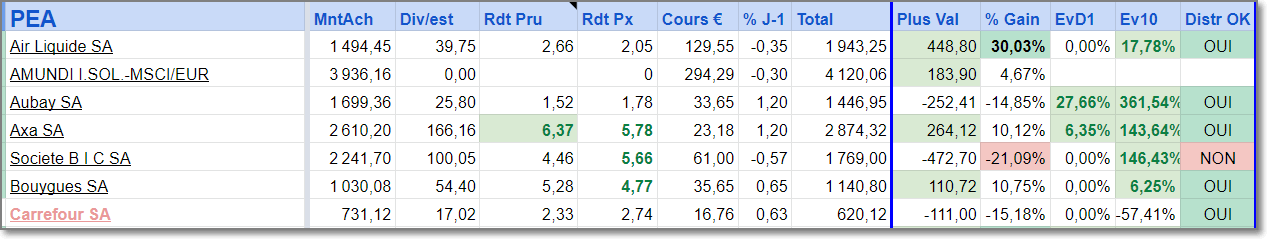

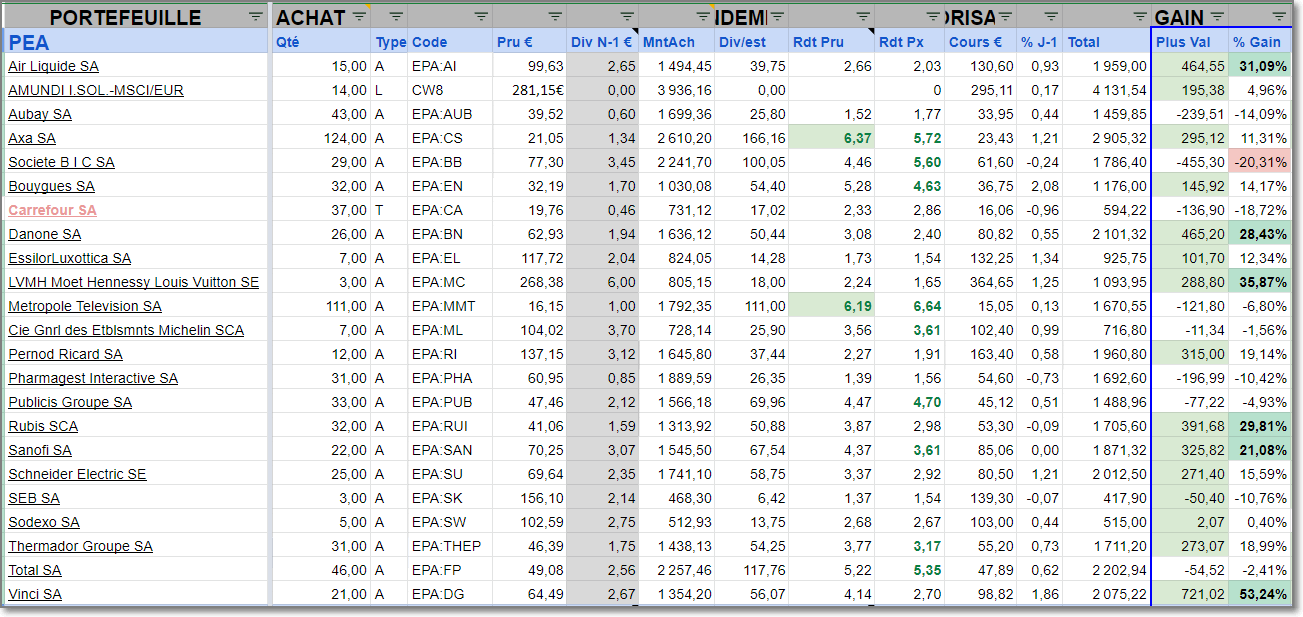

Portefeuille aristocrates PEA :

Le PEA remonte bien avec à présent 5 lignes au dessus de 20 %

Portefeuille aristocrates CT

Portefeuille Lazy

La ligne lazy remonte à 3,28 %.

C’est mieux que le mois dernier mais je suis plutôt content que cette ligne ne représente pas la totalité de mon portefeuille.

Les variations me paraissent énormes d’un mois à l’autre.

Je continue toutefois l’exercice et je vais renforcer cette ligne pour atteindre les 3 % du portefeuille comme prévu.

A 3 %, ce n’est en aucun cas stressant car même un baisse de 50 % de cet ETF n’impacterait pas le portefeuille dans sa globalité.

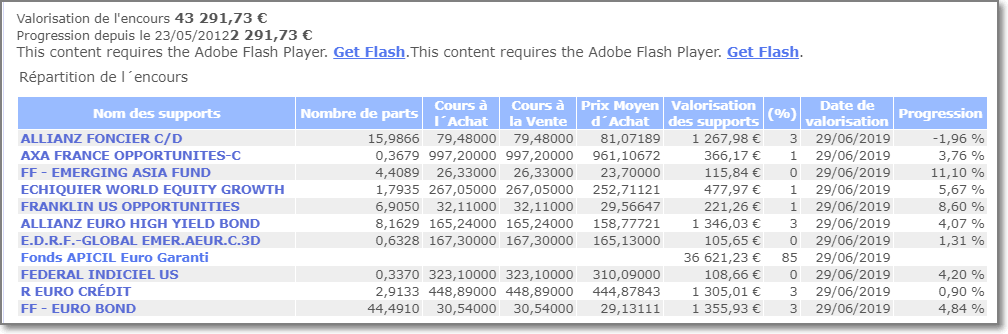

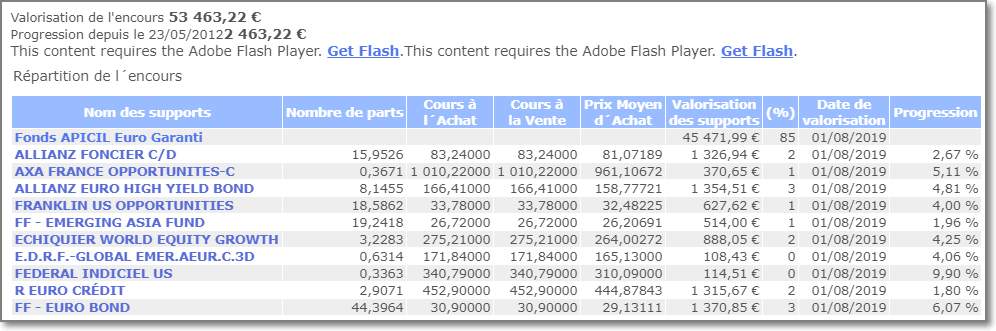

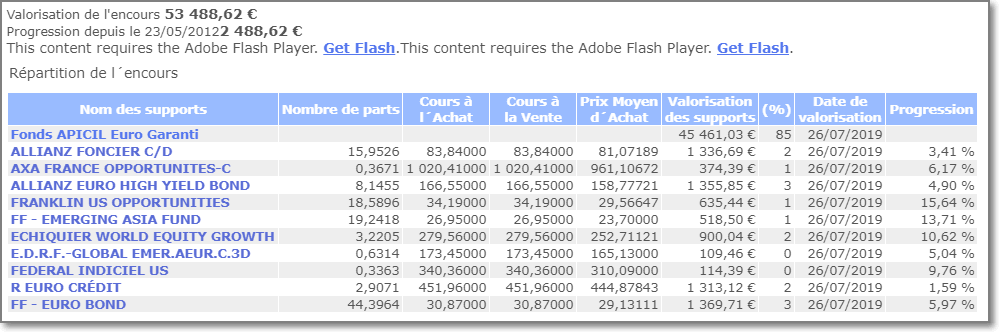

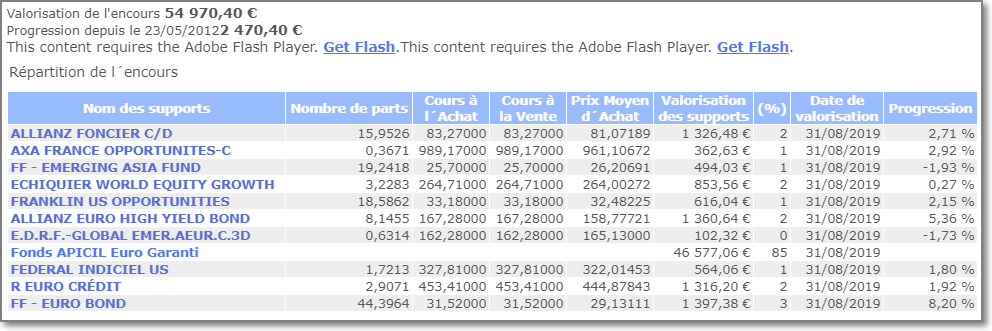

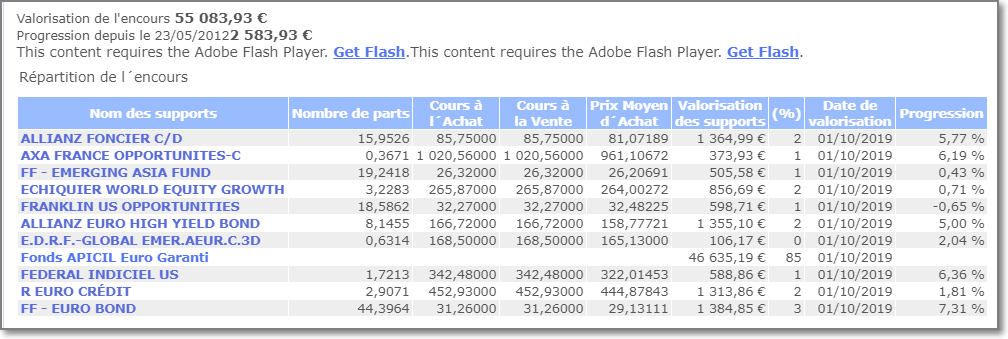

L’assurance vie et sa répartition

L’assurance vie a repris également des couleurs et seulement une ligne à présent est en négatif.

Comme évoqué au début de ce post, en juillet je vais recevoir le cash d’un compte à terme.

Cela devrait tourner aux alentours de 11000 euros.

Je pense que cette somme sera versée sur l’assurance vie car elle est en retard sur l’allocation que j’avais prévu.

Du coup, il va falloir que je prenne ma décision concernant la répartition 20/80 . Encore quelques jours de méditation …

![]() Hors ligne

Hors ligne

#80 21/07/2019 10h29

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Avec un peu de retard lié à mes congés d’été, je poste les opérations effectuées ce mois ci pour l’investissement progressif :

283,13 euros sur l’ETF Word AM.M.WOR.ETF EUR C

L’ETF Ayant progressé , cette opération fait passer le PRU de 268,79 à 272,62.

La performance de cette ligne par rapport au PRU n’est plus que de 3,86 %

283 Euros sur l’action BIC (3 actions) qui représente toujours le meilleur rendement du moment à 4,50 %

Ma ligne BIC étant toujours déficitaire, cette opération me permet de ramener mon PRU à 83,19 contre 84,21 auparavant.

![]() Hors ligne

Hors ligne

#81 26/07/2019 09h35

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Je vous ai parlé il y a quelques temps d’un compte à terme arrivé à échéance que je souhaitais placer sur mon assurance vie.

Ce choix est guidé par mon allocation « prudente » de 40 % en assurance vie et 60 % en action aristocrates du dividende.

A l’intérieure de cette assurance vie, j’ai choisi 10 fonds en UC pour tenter d’améliorer le rendement qui n’est que de 2,1 % sur le fond Euros APICIL.

Il me restait à prendre une décision concernant la proportion Fond Euro/ Fond UC, sachant que pour le moment je ne remets pas en cause le choix des 10 fonds UC sélectionnés.

Je ne suis pas certain d’avoir choisi les meilleurs fonds mais pour le moment, les résultats sont plutôt au rendez vous et au pire, si une ou deux lignes avaient été mal choisies, je les remplacerais par d’autres fonds.

J’ai donc décidé que la proportion serait de 90% Fond Euro et 10 % fond UC.

Comme à mon habitude, une ligne ne représentant qu’un très faible % du portefeuille (1% de 40 % = 0,4 %), une baisse de 25 % d’un fond ne représenterait finalement qu’une perte de 0,1 % du portefeuille soit 140 euros environ.

Au regard de ce risque, les perspectives de gains me permettent d’espérer un peu mieux que 2,1 % annuel tout en conservant le côté « sécuritaire » du placement.

![]() Hors ligne

Hors ligne

1 #82 02/08/2019 07h42

1 #82 02/08/2019 07h42

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Je vous présente le bilan de Juillet 2019.

Le gros changement provient de l’apport des 10000 euros effectué sur le compte et ventilé sur l’assurance vie à hauteur de 90 % en fond Euros et 10 % en UC.

La répartition du portefeuille se rapproche cette fois beaucoup plus de mon objectif à savoir 60% actions 40 % fonds et je vais continuer mes efforts dans ce sens.

La répartition actuelle est la suivante

Le portefeuille global remonte de 2 % pour atteindre une performance base 100 de 11,48 %.

Je tiens à préciser que j’ai modifié légèrement mon tableau de bord pour faire apparaître La performance brut avant impôts plutôt que la performance nette.

Il n’y a pas une grosse différence mais cela me permet de comparer le portefeuille à mes indices de référence qui sont le CW8 et le CAC40.

Il est fort possible que j’ajoute dans le tableau de bord la Perf brute/perf Nette pour avoir les 2 informations (à suivre…)

Les coupons du mois

Belle récolte de dividendes ce mois ci principalement grâce aux REIT et SIIC

Total = 507,64 euros

Portefeuille aristocrates PEA :

Le PEA remonte bien avec à présent 6 lignes au dessus de 20 %

A noter également que la ligne BIC est très déficitaire avec un -8% en cette fin de mois. Ce qui me rassure, c’est que le portefeuille ne bouge pas trop globalement malgré la présence de ce type de baisse.

Portefeuille aristocrates CT

Le compte titre se comporte très bien avec 9 lignes sur 17 au dessus de 20 % soit quasiment 50 % des titres.

Portefeuille Lazy

Malgré mes craintes concernant La ligne lazy, cette dernière passe à 6,11 % .

Je vais donc continuer à alimenter cette ligne pour atteindre mon allocation cible.

Ensuite je l’alimenterai comme je le fais pour mes autres lignes de portefeuille à savoir si elle est sous-représentée et qu’elle offre le meilleur rendement (Je partirai du principe qu’elle représente un rendement de 6 % annuel pour simplifier mes calculs).

L’assurance vie et sa répartition

L’événement le plus important a été l’ajout sur l’assurance vie de 10000 euros.

Toutes les lignes sont positives malgré une baisse du rendement des lignes que j’explique par la prise en compte des frais de souscription.

J’ai un peu de mal avec les fonds UC car j’ai l’impression de ne pas tout maîtriser tous ces aspects liés au frais.

Bref, tant que cette poche augmente régulièrement, je vais laisser les experts s’occuper de tout ça et je ferai un bilan d’ici la fin de l’année.

Voici la situation de l’AV le jour du placement des 10000 Euros.

Par exemple si je prends la ligne Emerging Asia Fund, le Prix moyen d’achat est passé de 23,70 à 26,72 soit une hausse de plus de 12 % alors que je n’ai pas fait d’apport sur cette ligne (donc pas de droits de souscription).

Bref, je trouve tout cela bien obscur par rapport à l’achat d’actions en direct.

![]() Hors ligne

Hors ligne

#83 09/08/2019 17h21

- Navy

- Membre (2017)

- Réputation : 32

Voici les opérations effectuées ce mois ci pour l’investissement progressif :

1 l’ETF Word AM.M.WOR.ETF EUR C. à 290,62 euros

16 actions M6 à 15,90 euros soit 254,40 Euros.

![]() Hors ligne

Hors ligne

#84 16/08/2019 12h30

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Ce mois ci, en même temps que j’ai fait l’investissement progressif du mois de Août, j’ai procédé à un arbitrage sur National Retail Properties.

Cette aristocrates du dividende a bien performé dans le portefeuille mais depuis un moment, elle représentait plus de 50 % de mon objectif cible.

D’un autre côté, j’avais des lignes qui n’avaient pas atteint leur allocation cible et dont le rendement était supérieur à celui de NNN.

Je fais cet arbitrage car ma ligne est positive et que je ne perds pas d’argent dessus (Je ne l’aurais pas fait avec Unibail …)

Le rendement sur mon PRU NNN est de 4,58 %

J’ai procédé aux l’arbitrages suivants :

Vente de 50 Actions NNN à 46,9806 pour un montant de 2340 euros

Achat de 2 CW8 à 290,62 Euros (Je considère une performance de 6 %) soit 581,24 euros

Achat de 32 Méropole télévision (M6) à 15,90 euros (Rdt 6,42%) soit 508,8 euros

Achat de 8 Bic à 61,45 euros (Rdt 5,84 %) soit 491,6 euros

Achat de 11 Publicis à 45,31 (Rdt 5,04%) soit 498,41 euros

Je n’ai pas fait le calcul au centime près mais cet arbitrage me permet de rétablir l’équilibre de cette ligne qui commençait à peser dans mon portefeuille.

En les remplaçant par des actions ayant un rendement plus élevé, ma rente mensuelle en dividende n’a pas baissé (Elle a même légèrement augmenté).

J’ai encore plusieurs lignes sur-représentées par rapport à mon allocation cible.

Je pense que je vais prochainement procéder à d’autres arbitrages pour rester dans l’objectif de ma stratégie.

![]() Hors ligne

Hors ligne

#85 23/08/2019 17h09

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Dans la continuité de mes arbitrages de portefeuille, j’ai procédé cette semaine à une nouvelle opération cette fois sur la société HCP.

Ce Reit, aristocrate du dividende, représentait 5,06 % du portefeuille au lieu des 1,5 % cible !

Cette sur-pondération était en grande partie due à des opérations de renfort à l’époque ou cette valeur était au plus bas.

L’opération de renforcement a bien réussit car la valeur est à présent en plus value potentielle de 14 % mais cela va complètement à contrario de mon objectif de diversification et de réduction du risque.

Le rendement sur Pru de HCP dans mon portefeuille était de 5.,02 %

Il est donc assez difficile de trouver des actions offrant de tels rendements et Je n’ai pas toujours réussi à remplacer ces actions par des titres plus performants.

Mais je préfère toutefois prioriser la sécurité plutôt que la performance.

J’ai également limité volontairement chaque placement à 1000 euros maxi pour fractionner le placement en plusieurs fois.

De cette manière, si ce n’est pas un bon moment pour investir, je pourrais acheter à nouveau ces titres pour compléter mon allocation et ainsi réduire mon risque.

J’ai donc vendu 171 titres pour une valeur de 5107 euros et je les ai remplacés par :

– 3 CW8 à 280,66 soit env 842 euros (6% annuel estimé)

– 32 actions Bouygues (rdt 5,33 %) à 32 euros soit env 1024 euros

– 17 actions ABBVIE (rdt 6,08 %) pour à 57,63 soit env 980 euros

– 16 Actions Colgate Palmolive (rdt 2,32 %) à 63,70 soit env 1020 Euros

– 9 actions Fédéral FRT à 117 (rdt 3,04%) soit env 1053 Euros

En espérant avoir fait le bon choix …

![]() Hors ligne

Hors ligne

#86 30/08/2019 12h08

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Troisième semaine consécutive d’arbitrage pour re-équilibrer mes lignes à 1,5 % du portefeuille.

J’ai vendu 9 Kimberly clark à 128,30 pour un montant de 1146,20 €.

J’ai également vendu 70 actions Realty Income à 65,36 € soit 4566,90 €.

Ces 2 positions représentaient plus de 2,25 % du portefeuille et Realty Income représentait même plus de 5 % ce qui est beaucoup trop pour moi.

Contrairement aux semaines précédentes, je ne permute pas intégralement ces sommes sur d’autres titres.

J’ai donc placé 1500 euros sur l’assurance vie qui est en retard sur mon allocation cible et je vais répartir le reste sur 4 mois afin de lisser mon investissement.

Je vais donc pendant 4 mois placer 1500 euros au lieu des 500 habituels toujours en alimentant les titres ayant le meilleur rendement du moment sur mon portefeuille cible.

Pour ne pas investir trop brutalement, je répartirai ces 1500 euros en 3 lignes de 500 euros.

![]() Hors ligne

Hors ligne

#87 07/09/2019 08h00

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Voici le bilan du mois d’août pour le portefeuille aristocrates du dividende.

Beaucoup de mouvements d’arbitrage ce mois ci pour faire revenir plusieurs lignes à mon allocation cible de 1,5 % ainsi qu’un transfert de liquidité de 1500 euros vers l’assurance vie.

La répartition du portefeuille se rapproche cette fois beaucoup plus de mon objectif à savoir 60% actions 40 % Assurance vie sachant que je garde pour le moment un peu de trésorerie (10 %).

Comme je l’ai expliqué dans mon dernier post, cette liquidité sera investie sur 4 mois afin de lisser le risque.

La répartition actuelle est la suivante

Le portefeuille global remonte de 2 % pour atteindre une performance base 100 de 13,09 %.

Les coupons du mois

Dividendes du mois : 152,20 euros.

Portefeuille aristocrates PEA :

Le PEA remonte bien avec à présent 7 lignes au dessus de 20 %

(+1 par rapport au mois dernier).

La société Carrefour qui ne fait plus partie de la cible est toujours déficitaire de -21 % et Bic n’arrive pas à remonter avec pratiquement -25 %, un plus bas depuis 2011 !

Portefeuille aristocrates CT

Le compte titre se comporte très bien avec 9 lignes sur 17 au dessus de 20 % soit quasiment 50 % des titres (inchangé par rapport au mois dernier).

A noter que les 2 lignes les plus déficitaires sont les immobilières Unibail et Klepierre (respectivement -37,79 % et -21,05 %)

Portefeuille Lazy

Le gain sur la ligne CW8 n’est plus que de 1,99 % ce qui n’est pas très bon.

Il faut dire que j’ai commencé à investir sur cet ETF au moment ou il était haut donc maintenant, il faut attendre que cela remonte.

A suivre donc.

L’assurance vie et sa répartition

Au niveau de l’assurance vie, et afin de me rapprocher de mon allocation cible, j’ai transféré 1500 euros de liquidités que j’ai réparti sur le fond euro à hauteur de 70 % et 30 % sur l’unité de compte Fédéral indiciel US.

![]() Hors ligne

Hors ligne

#88 13/09/2019 16h52

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Comme évoqué précédemment, je commence à ré-investir en plus des 500 euros mensuels 1000 euros supplémentaires que j’avais récupéré des arbitrages sur le portefeuille.

Les 3 lignes concernées sont les suivantes :

2 ETF CW8 à 285,81 € soit -573,53 €

32 Actions M6 à 15,61 € soit -500,51 €

8 actions ABBVIE à 59,8308 € soit -487,15 Euros

Je continue cette opération pendant 3 mois puis je reviendrai à un investissement progressif de 500 euros.

![]() Hors ligne

Hors ligne

#89 20/09/2019 10h45

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Le portefeuille Aristocrates du dividende se porte plutôt bien par rapport à mes objectifs (+14.84 % depuis le début de l’année avec seulement 50 % investi en action).

Même si je pense que la plupart des actions que j’ai sélectionnées sont de bonnes sociétés, j’ai en idée de mettre en place un système d’alerte qui me permettrait de vérifier assez rapidement si une action fait toujours partie de mes favorites ou non.

Pour cela, je compte mettre en place un système d’indicateurs qui passeront au rouge s’ils ne correspondent pas à mes attentes.

Ces critères sont ceux que j’utilisent pour prendre mes décisions d’achat et ils ont forcément leurs limites mais je pense que cela me rassurera d’avoir toujours ces chiffres en tête en cas de doute.

Je me suis donc lancé dans un petit nombre de modifications de mon outil de suivi sur google Sheet et je vais essayer de le faire évoluer au fur et à mesure en fonction de mes connaissances et de mon apprentissage du sujet. Pour le moment, critères que j’ai mis en place sont les suivants :

– Evolution du dividende sur 1 an

– Evolution du dividende sur 10 ans.

– Taux de distribution.

Voila ce que cela donne sur mes premières lignes de PEA

On note par exemple que AuBay a augmenté de 27 % son dividende l’an dernier et qu’il a progressé de 360 % en 10 ans.

Le dividende semble être solide car le Taux de Distribution est OK (30%)

En revanche, je constate que pour BIC, le dividende n’a pas bougé cette année même s’il est en progression de 146 % en 10 ans.

Ce qui m’inquiète plus, c’est que le taux de distribution est de + de 70 %.

Il ressort donc en rouge sur le tableau et doit être un signal d’alerte.

Evidemment, ce n’est pas suffisant pour évaluer l’entreprise mais je vais ajouter petit à petit des critères comme le ROE/ROA, Progression du Résultat net, Free Cash Flow etc.

Le grand défi pour moi est de trouver des indicateurs pertinents qui me permettront de savoir si mon titre est toujours en phase avec ma décision d’achat ou non.

J’aimerais réduire la liste à 6 ou 7 critères.

Si vous avez des idées, je suis preneur …

![]() Hors ligne

Hors ligne

#90 20/09/2019 13h47

- mimizoe1

- Membre (2016)

Top 50 Année 2024

Top 50 Année 2023

Top 50 Année 2022

Top 20 Monétaire

Top 50 Banque/Fiscalité - Réputation : 344

Bonjour Navy

Dans une optique de rendement , Kohai a une autre approche de sélection.

Peut-être un critère à envisager pour vous ?

Portefeuille d’actions de Kohai (11/11)

Bonne continuation….

Mimizoé1

Parrainages BoursoBanK(HECL5456), BourseDirect(2019579574),WeSave(HC9B32), Fortuneo(13344104), Bullionvault (CCHARLOTTE1), MeilleurTaux(HELENE330473), Linxéa, Véracash (MP)

![]() Hors ligne

Hors ligne

#91 20/09/2019 15h01

- Ribeiro

- Membre (2017)

Top 50 Obligs/Fonds EUR

- Réputation : 105

Bonjour Navy,

Nos objectifs sont semblables, je me permet donc de vous proposer mes critères.

J’en avais parlé dans cette file.

Les critères sont les suivants :

- Pérennité du dividende (historique, Payout ratio)

- Evolution générale (augmentation du CA, FCF, RN et Capitaux propres)

- Profitabilité de la société (ROE, ROIC, CROIC)

- Endettement (Dept/Equity, Dept/ EBITDA, EBIT/Interest)

- Valorisation (P/E, P/B, P/S, P/FCF, plus bas sur 52 semaines)

Dans un certain nombre de cas comme pour la valorisation, tous les indicateurs ne doivent pas forcement être dans le vert, c’est pris dans leur ensemble qu’ils permettent d’estimer le niveau de valorisation.

Feedback is a gift ! Parrain InteractiveBrokers / Bourse Direct / Linxea / AV.com / MesPlacements.com / AV Luxembourgeoise. Contactez moi par MP ;)

![]() Hors ligne

Hors ligne

#92 20/09/2019 23h07

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Ribeiro, Bonjour mimizoe1,

Merci pour vos liens que je viens de lire avec attention.

Ribero, je me sens beaucoup plus proche de votre méthode que celle de Kohai même si je n’ai aucun doute sur le bien fondé de sa stratégie.

Je procède également par écrémage à partir des screeners (de Zonebourse en ce qui me concerne).

Je regarde également une partie des ratios/Indicateurs que vous mentionnez et je suis d’accord sur l’idée que ces alertes ne doivent pas forcément déclencher un arbitrage automatique.

En revanche, un "faisceau de convergence" avec un fort pourcentage d’indicateurs dans le rouge devraient inciter à réagir…

Reste à trouver le bon dosage en choisissant le nombre d’indicateurs et leurs pertinences (pas d’indicateurs redondants) ainsi que le seuil d’intervention (quel % d’indicateur dans le rouge avant de vendre).

![]() Hors ligne

Hors ligne

#93 27/09/2019 07h42

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Cette semaine, je continue ma réflexion sur la création de mon Screener Aristocrates du dividende.

Instinctivement, et compte tenu de l’objectif du portefeuille (investissement dans des sociétés qui augmentent ou au moins n’ont pas baissé leurs dividendes depuis 10 ans pour les sociétés Françaises et 25 ans pour les sociétés américaines), il me paraissait bon d’éliminer toute société qui couperait ou diminuerait son dividende sur la période considérée.

Le problème est qu’en partant de ce principe et principalement car la crise de 2008 a obligé un certain nombre de sociétés à ne pas verser de dividende, je devrais éliminer de ma liste des valeurs qui me paraissent de qualité comme Michelin ou Axa.

Heureusement, 2008 étant loin à présent, cette période va sortir du screener et à l’inverse va sans doute rendre éligibles un certain nombre de titres qui avait coupé leurs dividendes durant cette période.

Et puis finalement, en réfléchissant un peu, je me demande « est-ce si grave de couper ou diminuer ses dividendes ? »

Ne serait-ce pas plutôt un signe de bonne gestion ou de sagesse de la part des dirigeants ?

Au final, ne faudrait t’il pas constituer un portefeuille des « Aristocrates déchus » qui contiendrait toutes les sociétés ayant versé depuis des années des dividendes et les auraient coupés suite à un contexte défavorable ?

Cela montrerait que les dirigeants mettent toute leur attention et les priorités sur l’entreprise et non sur les actionnaires …

La coupure du dividende entraînant généralement la baisse du cours, cela pourrait être un point d’entré intéressant (cela s’apparentrait à la catégorie des « sociétés en redressement » évoqué dans le livre de Peter Lynch « Et si vous en saviez assez pour gagner en bourse » avec un fort potentiel de hausse.

Ou au contraire, doit t’on considérer qu’une société qui coupe ses dividendes est une société qui a loupé un virage, qui n’a pas su anticiper et faire le nécessaire pour trouver des relais de croissance et pérenniser son développement ?

De prime abord, la règle de gestion « La société qui coupe ou diminue son dividende doit sortir du portefeuille », ne me parait pas si évidente que ça.

Je serais tenté de dire qu’elle doit faire parti des éléments à surveiller mais qu’elle ne doit pas à elle seule être un critère d’élimination du titre.

D’un autre côté, prétendre que l’on gère un portefeuille d’aristocrates du dividende en se permettant de conserver des titres ayant coupé leur dividende devient juste hilarant ! 🙂

Je suis curieux d’avoir votre point de vue sur le sujet.

Et comme à l’accoutumé, si vous avez des idées, je suis preneur …

Dernière modification par Navy (27/09/2019 10h10)

![]() Hors ligne

Hors ligne

#94 27/09/2019 11h23

- Attercap

- Membre (2016)

Top 50 Année 2024

- Réputation : 112

Bonjour,

Certains d’entre nous ne vendent pas dès qu’il y a baisse du dividende, même pour les aristocrates. Certains vendent à la seconde baisse, d’autres quand un % (souvent significatif) est rogné. Une coupure (totale) doit en revanche entrainer une vente ; sauf si votre portefeuille ne se concentre pas exclusivement sur le dividende. Dans tous les cas, mieux vaut vendre avant l’annonce de la suspension du dividende…

Il faut aussi faire la différence entre des sociétés qui baissent leur dividende car en déclin, et les autres qui le baissent pour mieux investir ou rembourser de la dette, dans un secteur porteur. Bref le dividende ne doit pas être le seul critère de sélection d’une entreprise, ni celui de sa vente.

On a vu des sociétés dont le prix a baissé suite à l’annonce d’une augmentation importante du dividende (trop importante pour les marchés), on a vu des sociétés monter du fait de l’abandon du programme d’augmentation annuel du dividende. Vous pouvez regarder les industriels du tabac, par exemple, l’année a été riche en annonces.

Créez vos propres règles et tenez vous-y. J’ai parfois du mal à titre personnel. Pour autant je n’ai pas vendu SSE lorsque celle-ci a annoncé une baisse de 20% de son dividende, c’est trop peu, et la société a besoin d’investir pour le long terme. Le portefeuille date de l’année dernière, je ne peux donc me targuer d’une grande expérience du milieu !

![]() Hors ligne

Hors ligne

#95 27/09/2019 18h36

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Attercap,

Je compte bien créer mes propres règles et m’y tenir mais j’essaye de trouver pistes pour prendre plus sereinement certaines décisions.

Je suis comme vous, parfois il m’est difficile de tenir bon et j’ai peut être un peu tendance à vouloir toujours optimiser (et donc changer mes règles du jeu).

Mon portefeuille est orienté dividende donc oui, une coupure du dividende se solde par une vente de l’action dans l’état actuel de ma stratégie.

En revanche je peux conserver une action dont le dividende stagne.

L’idée de vendre si le dividende baisse 2 années consécutives me plait bien, elle donne la chance aux entreprises de se remettre d’une mauvaise passe sans pour autant perdre de vue l’objectif final qu’est le rendement.

Mais souvent, sauf erreur de ma part, la coupe est franche (j’ai en tête des titres comme Néopost, Solocal, Séquana ou plus récemment Casino Guichard).

Je vais quand même creuser cet aspect et je vous remercie d’avoir partagé votre vision des choses.

![]() Hors ligne

Hors ligne

#96 27/09/2019 20h24

- Neo45

- Membre (2016)

Top 20 Portefeuille

Top 50 Invest. Exotiques

- Réputation : 534

Bonsoir,

L’intérêt d’une stratégie dividendes reste tout de même d’obtenir un "retour de cash". L’idéal est que celui-ci soit tout de même si ce n’est croissant, au moins stable. Le risque, en conservant des sociétés diminuant leur dividende, est de voir ce "retour de cash" baisser. Ce qui n’est pas vraiment bon.

Certes, réduire le dividende est parfois une excellente chose du point de vue même de l’entreprise. Dans le sens où il vaut mieux, selon la conjoncture, allouer ses ressources differément. Cependant, lorsqu’une "aristocrate" décidé de réduire / supprimer son dividende, c’est tout de même signe que la situation est particulièrement sérieuse la concernant. Une aristocrate ne baissera son retour aux actionnaires pour un simple "passage à vide".

Il suffit de voir le cas Total vers 2015 / 2016. Si je e m’abuse, aaociete a préféré s’endetter afin de rémunérer ses actionnaires, plutôt que de réduire son dividende. A ce moment là les cours du pétroles étaient partiulièremen bas.

Stratégiquement, vis à vis de son cours et de ses actionnaires, il est évident que c’était positif. Financièrement, je ne sais pas .

Je pense donc que donc une stratégie dividendes, il est important de vendre en cas de coupe du dividende, et ce quelque soit le niveau de celle-ci.

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

#97 30/09/2019 07h53

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Neo45,

Merci pour vos arguments.

Dans le fond, je vous rejoins et comme je le précisais dans un précédent message, un portefeuille sensé être investi en Aristocrates ne devrait pas en principe contenir des titres qui coupent leur dividende.

Je pense que pour le moment, je vais conserver mon indicateur Evolution du dividende N-1 et sa diminution sera rédhibitoire.

Et j’espère que les autres indicateurs de mon screener seront suffisamment fiables pour me permettre d’anticiper ces coupures de dividendes.

![]() Hors ligne

Hors ligne

1 #98 04/10/2019 09h23

1 #98 04/10/2019 09h23

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

Voici le bilan du mois de septembre des aristocrates du dividende.

Je suis plutôt satisfait du comportement du portefeuille 🙂

Ce n’est pas tant la performance de 15,95 % qui me réjouit car elle ne superforme pas les indices boursiers ni le CW8, mais c’est surtout que mon exposition aux actions n’est pas si élevée que ça (52%)

En gros, je me dis que si demain, les marchés chute de 20 %, mon portefeuille devrait bien résister comme il l’a fait en 2018 (ou le portefeuille avait fait +0,54 % la ou le Cac 40 faisait -11,06 % et le CAC GR -8,77%).

Cela correspond tout à fait à mon approche qui se veut prudente et qui a pour objectif de me laisser dormir sur mes deux oreilles sans me soucier de mes placements.

La répartition actuelle est la suivante

Le portefeuille global remonte de près de 3 points et atteint pour la première fois 150 k pour une performance annuelle de 15,92 % .

Les coupons du mois

Dividendes du mois : 22,38 euros.

On ne peut pas dire que ce mois ci, la récolte de dividende est très élevée 🙂

Portefeuille aristocrates PEA :

Le nombres de lignes dessus de 20 % baisse de 1 point (Sanofi nous abandonne) soit 6 lignes sur 23 (26%)

Le nombres de lignes en dessous de 20 % est de 1 action (Carrefour, qui ne fait d’ailleurs pas parti du portefeuille cible soit 4,34 %)

Portefeuille aristocrates CT

Arhhh…, j’ai loupé mon impression écran et on ne voit pas le % de gain.

Le compte titre se comporte très bien avec 11 lignes sur 18 au dessus de 20 % soit 61 % des titres.

Il reste 1 ligne déficitaire (Unibail) de plus de 20 % soit 5,55% des lignes

Portefeuille Lazy

Le gain sur la ligne CW8 passe de +1,99 % à +4,96%.

Le CW8 est assez volatil et je suis content qu’il ne représente pas plus de 3 % du portefeuille.

En gestion de portefeuille, on ne peut pas vraiment dire que je maîtrise tout (loin de la !) mais en possédant des CW8, j’ai en revanche la certitude de ne rien maîtriser 🙂

J’ai d’ailleurs un peu le même sentiment avec les SICAV.

A suivre donc…

L’assurance vie et sa répartition

L’assurance vie progresse de 0,20% ce mois ci.

Les maths financières n’étant pas mon domaine de prédilection, j’ai recherché sur internet pour essayer de trouver et extrapoler le rendement annuel.

Voici ce que j’ai trouvé :

Taux annuel en pourcentage = ((1 + taux mensuel en pourcentage/100)^12 – 1) * 100

Si mes calculs sont bons, cela donnerait donc

((1+0,20/100)^12-1)*100 soit 2,42 % de gain annuel.

La performance du fond Euros APICIL étant de 2,1 % en 2018,

je gagnerais donc 0,32% de plus en prenant le temps de sélectionner les fonds pour 10 % du portefeuille.

Sur une base de 55000 euros , cela ferait donc un gain supplémentaire de 176 euros annuel.

A suivre car est-ce que 176 euros en plus pour un risque de diminution du capital est mieux qu’un fond 100% euros sans risque de perte, la question se pose ?

![]() Hors ligne

Hors ligne

1 #99 05/10/2019 08h39

1 #99 05/10/2019 08h39

- mozzie

- Membre (2018)

- Réputation : 28

Bonjour Navy,

Si j’ai bien compris, vous comptabilisez dans la poche "Sécurité" la totalité de votre assurance vie, y compris les unités de compte dont le capital n’est pas garanti.

Ne devriez vous pas n’y comptabiliser que le fond euros et ajouter une part "obligations/UC" à votre camembert ?

Bonne journée, bon WE

Mozzie

![]() Hors ligne

Hors ligne

#100 05/10/2019 22h16

- Navy

- Membre (2017)

- Réputation : 32

Bonjour mozzie,

C’est exact, je comptabilise compte Euros + Sicav dans une même catégorie "Sécurité’.

Ce serait effectivement plus précis de faire une catégorie Fond Euros / Fond UC mais je souhaitais faire des groupes par "Grandes fonctions" dans mon portefeuille.

Ceci étant dit, je vais quand même réfléchir à votre remarque, je trouve qu’il y a quand même un intérêt à différencier ces 2 catégories (dans ce cas mon objectif serait de 4% pour les fonds UC/Sicav et 36% pour les Fonds Euros).

Bonne fin de journée et bon week-end également.

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille d'actions de navy”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 890 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 595 312 | 03/05/2022 13h19 par Reitner | |

| 807 | 469 312 | Aujourd’hui 08h43 par ArnvaldIngofson | |

| 1 094 | 547 411 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 339 004 | 19/10/2024 04h40 par maxicool | |

| 817 | 345 748 | 26/11/2024 14h50 par Ares | |

| 621 | 357 988 | 04/01/2023 10h36 par PoliticalAnimal |