Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

![]() Découvrez les actions favorites des meilleurs gérants en cliquant ici.

Découvrez les actions favorites des meilleurs gérants en cliquant ici.

#201 04/06/2020 19h29

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Flower,

Merci de l’intérêt que vous portez à mon portefeuille.

Pour répondre à votre question, c’est très simple, j’ai braqué une banque ! ![]()

Bon, soyons sérieux.

Les premiers post correspondent à une idée de départ qui consistait à utiliser la trésorerie de mon entreprise pour constituer un portefeuille de rendement au lieu de prendre des comptes à terme qui ne rapportaient plus rien (0,45 % de mémoire pour 5 ans sur les dernières propositions de mon banquier).

J’ai fait l’expérience pendant un an à peu près pour me rendre compte que :

- Les frais de transactions étaient énormes par rapport à un compte en ligne.

- Que cela compliquait ma gestion (Comptabilité, justificatifs en tout genre, rappel à la banque pour faire sauter les frais de garde annuels etc.)

Bref, étant un adepte de la simplification (même s’il me reste encore beaucoup de chemin à parcourir), j’ai préféré fermer le compte bourse de la SARL et rapatrier ces fonds sur mon compte perso

J’ai évoqué le sujet dans le post suivant

Puis j’ai peu à peu rapatrié mes fonds en expliquant comment j’allais procéder dans ce post

La suite des posts correspond donc à mon compte perso+SARL et c’est pourquoi il est passé de 13 K à 113 K comme par magie.

Je n’ai malheureusement pas trouvé de martingale qui m’aurait permis de faire 850 % en 6 mois ![]()

Bien à vous.

![]() Hors ligne

Hors ligne

#202 12/06/2020 11h45

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

En ce début du mois de Juin, j’ai ouvert une nouvelle ligne sur le CTO afin d’acquérir une nouvelle Aristocrat Kings : Emerson Electric (63 ans de dividendes croissants)

Les 10 actions ont été achetées avec un PRU de 55,54 soit un rendement de 3,12 % sur le montant investi.

Cette ligne viendra remplacer une des lignes de mon PEA, me permettant ainsi de me rapprocher de mon objectif d’allocation qui est de 50 % actions EUR et 50 % valeurs USD

Je ne sais pas pour le moment qui sera l’heureux élu …

En vous souhaitant une bonne journée.

![]() Hors ligne

Hors ligne

#203 21/06/2020 07h51

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

Le mois de juin est un mois que j’apprécie particulièrement : arrivée des beaux jours, épreuves du Bac, Roland Garros etc..

Autant d’événements qui rythment l’entrée progressive dans l’été.

Mais cette année est un peu particulière et il est difficile de ressentir cette ambiance compte tenu du contexte.

J’ai quand même profité de cette période de transition pour arbitrer les poches ETF et l’assurance vie.

J’essaierai de faire ce type d’exercice 2 fois par an.

Juin et décembre me paraissent être deux périodes intéressantes pour faire ce genre de bilan.

J’ai tout d’abord réalisé un premier arbitrage sur l’ETF Or (GBS).

En effet, j’ai redescendu mon allocation cible de 2,5 % à 1,25 %, n’étant pas forcément des plus à l’aise sur ce type de support.

Pourtant, force est de constater que l’ETF a eu une très bonne résilience (il a même plutôt progressé) pendant la période de crise et reste bien une valeur refuge.

Je garde donc cette ligne dans le portefeuille, restant sur l’idée qu’en avoir un peu ne nuit pas mais « qu’il n’en faut pas trop ! ».

Du coup, ma position était un peu sur-pondérée ces derniers temps et J’ai donc allégé cette ligne de 500 Euros en la re-balançant sur l’aristocrate du dividende immobilière National Retail Properties.

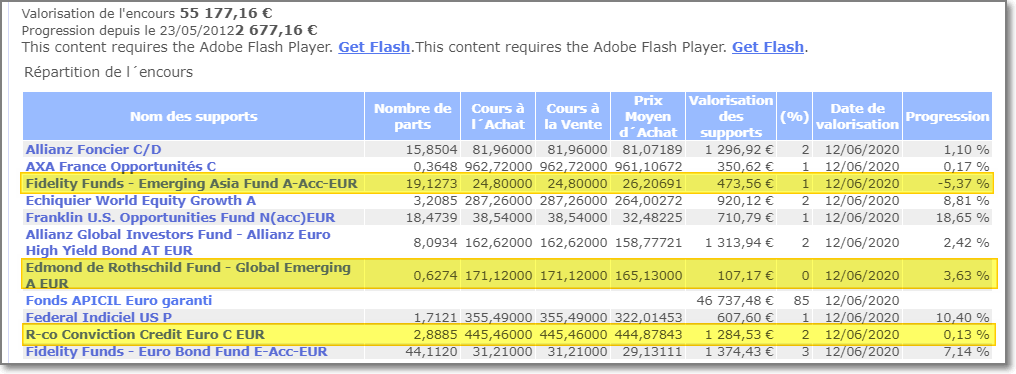

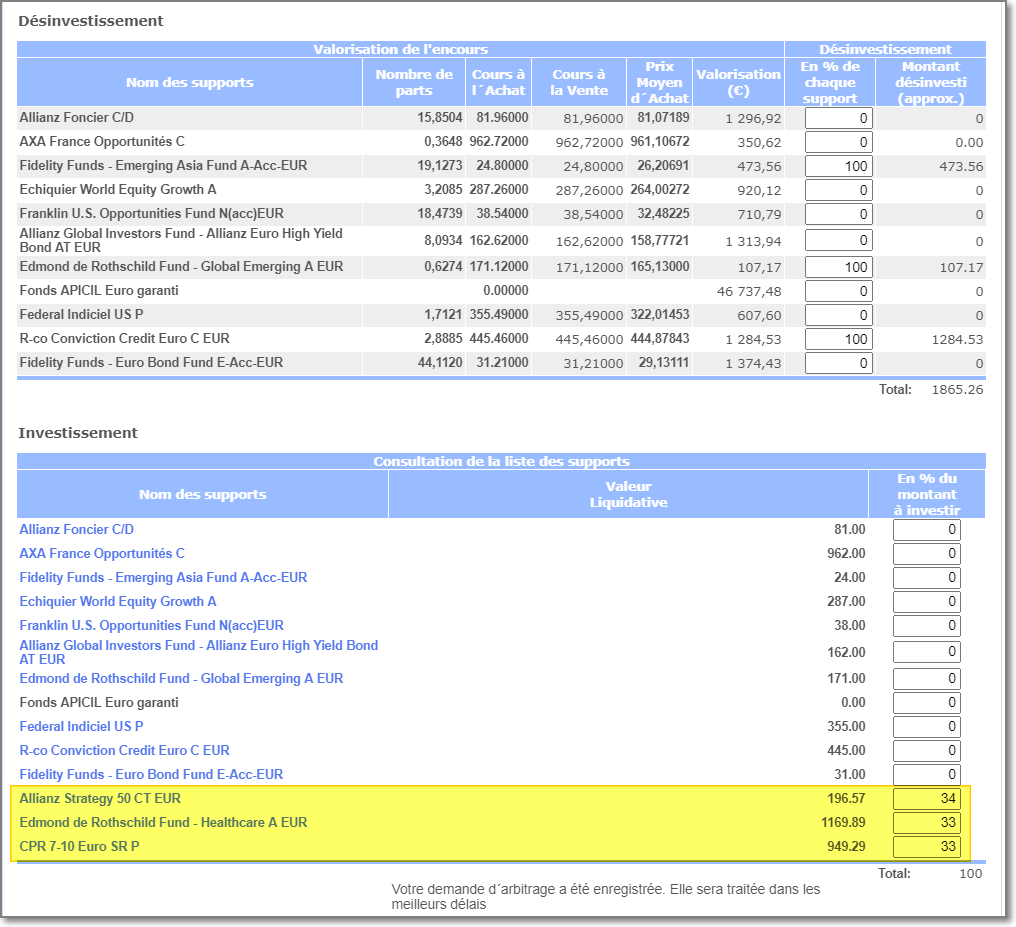

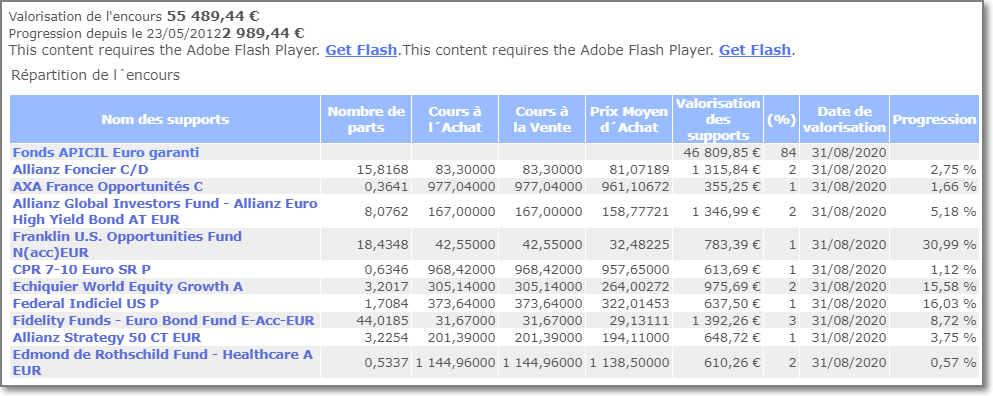

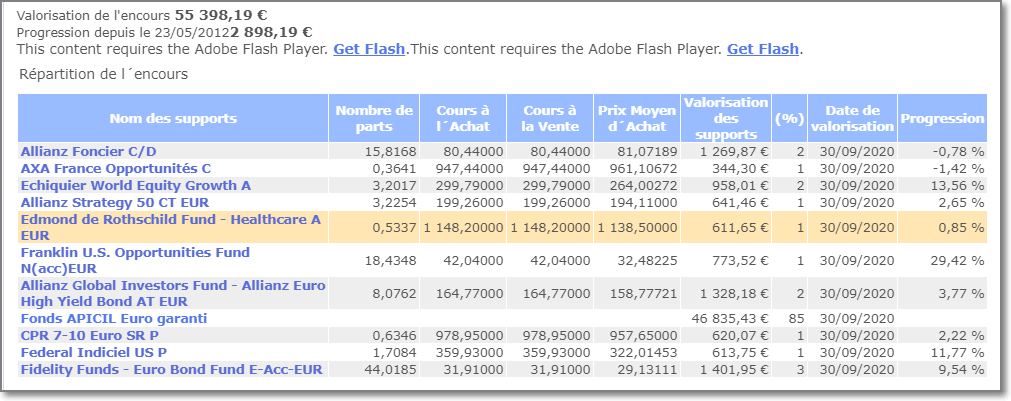

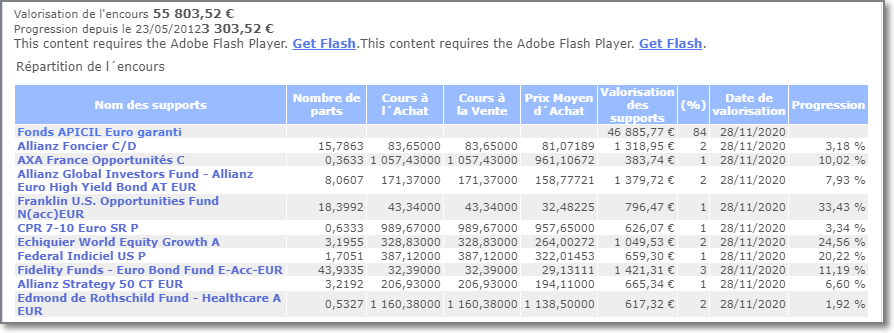

J’ai également procédé à un arbitrage plus global sur l’assurance vie pour alléger quelques lignes qui ne me semblaient pas performantes au profit d’autres supports.

Partant du principe que je n’avais pas une grosse valeur ajoutée sur le choix des supports en UC, je me suis laissé guider par le conseillé financier Bourse direct que j’ai eu au téléphone et nous avons sélectionné 3 supports en remplacement des 3 supports en jaune ci-dessous.

Le tout a été redistribué équitablement sur les 3 fonds suivants

LU0352312184 Allianz Strategy 50 CT EUR (performance 6,24 % annualisé)

FR0010376020 CPR 7-10 Euro SR P (performance 4,09 % annualisé)

LU1160356009 Edmond de Rothschild Fund – Healthcare A EUR (performance 11,82 % annualisé)

Comme évoqué en début de ce message, je réviserai cette répartition désormais à noël ce qui me permettra de voir si ces choix étaient judicieux.

Bonne journée à tous.

![]() Hors ligne

Hors ligne

2 #204 25/06/2020 18h32

2 #204 25/06/2020 18h32

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

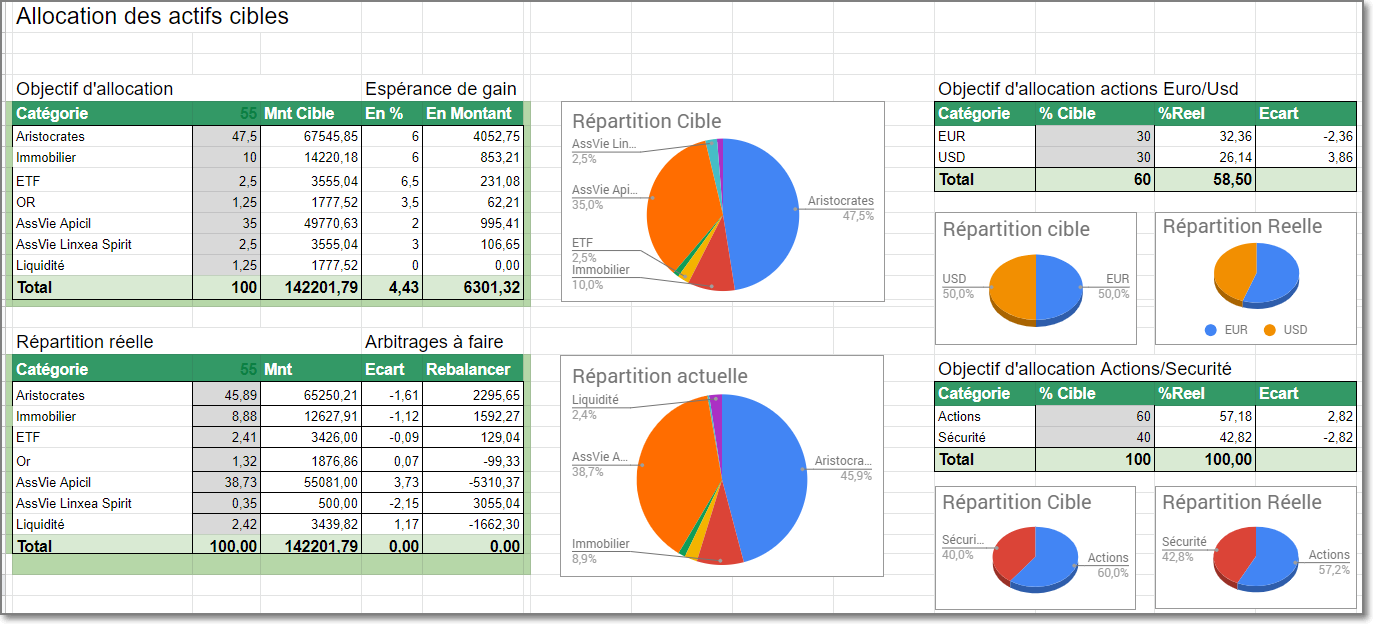

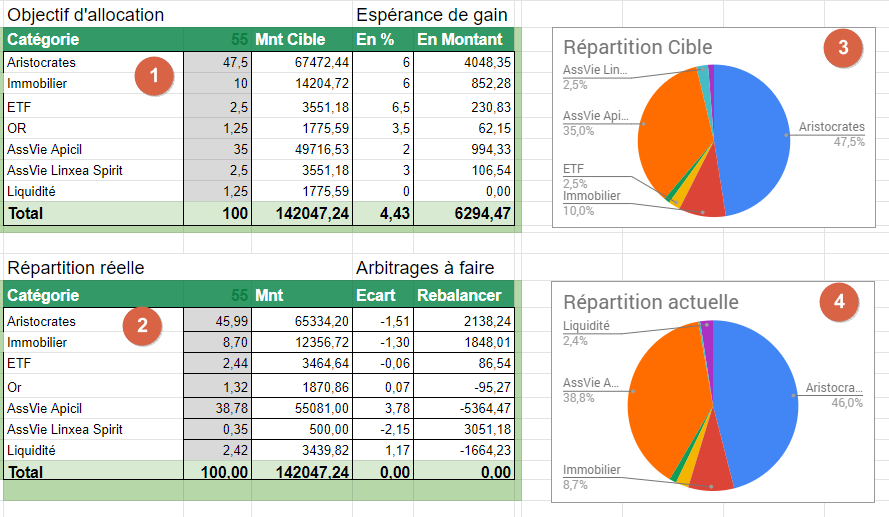

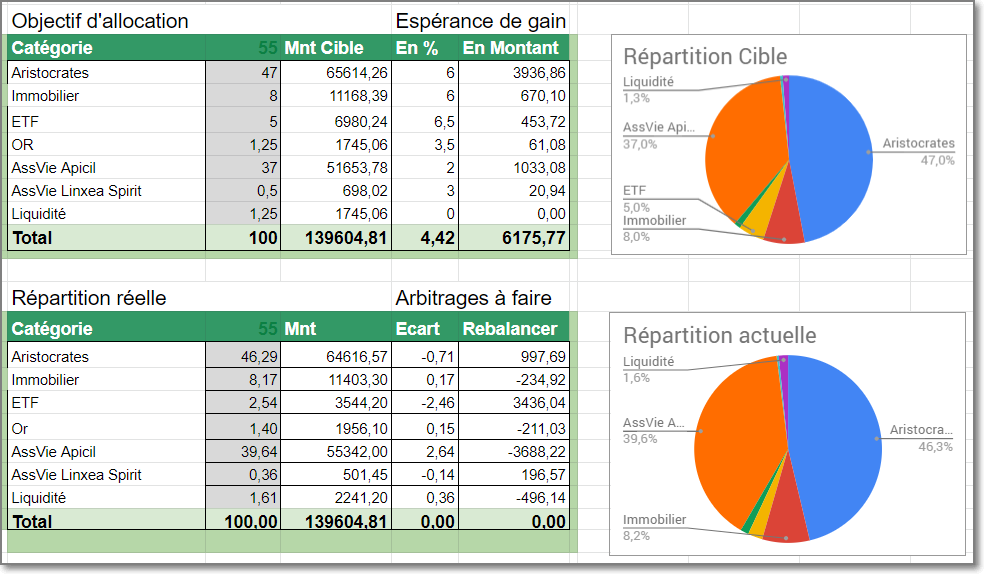

Avant de faire le prochain bilan de juillet, je vous présente comme promis ma nouvelle approche pour le suivi de mon portefeuille « Aristocrates du dividende ».

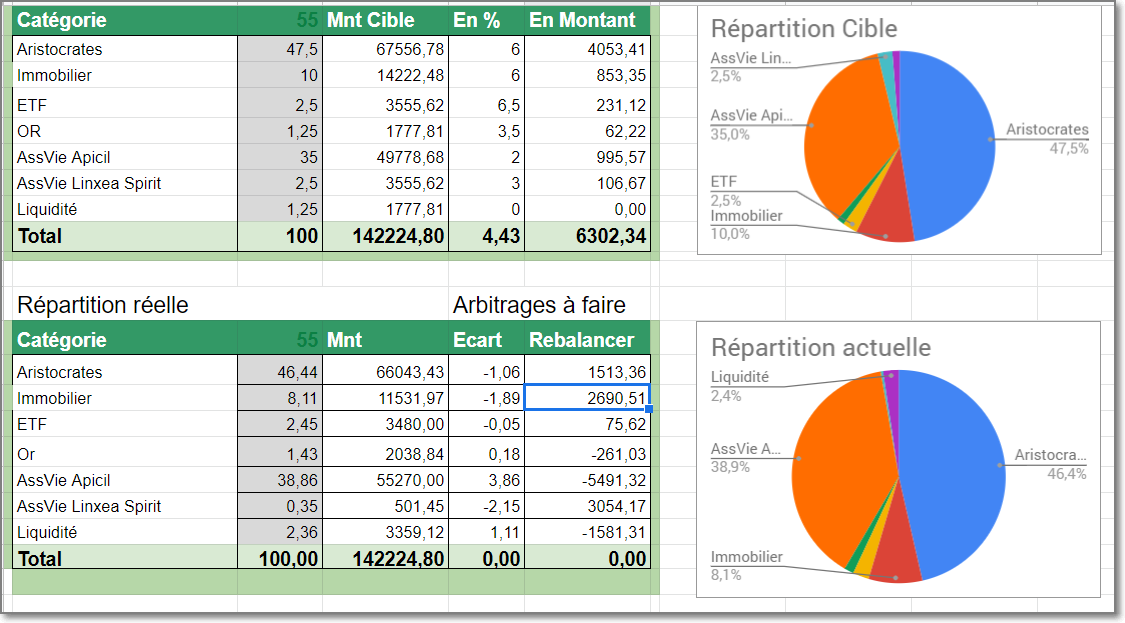

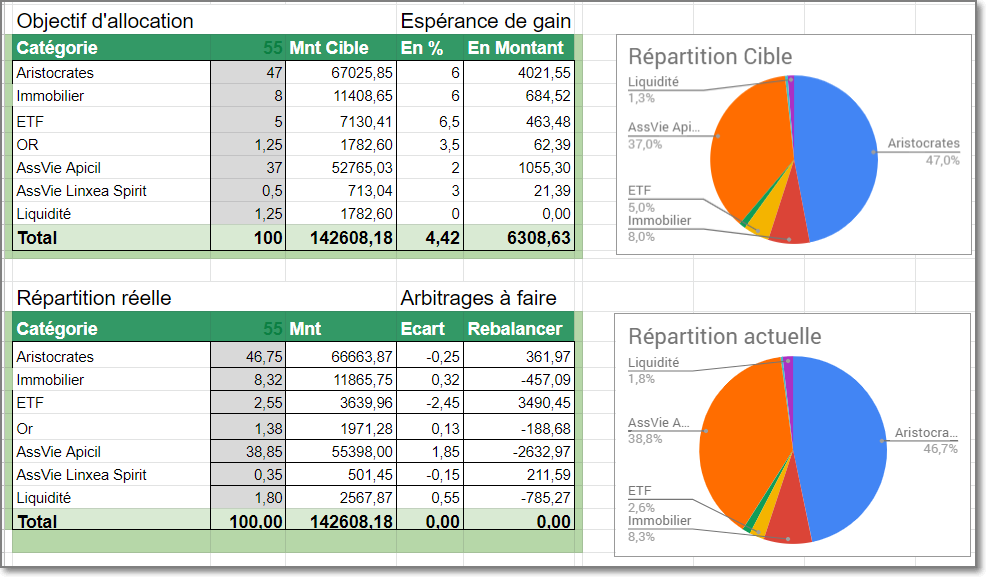

J’ai ajouté dans ma feuille Google un nouvel onglet qui aura pour mission de surveiller mon allocation d’actif.

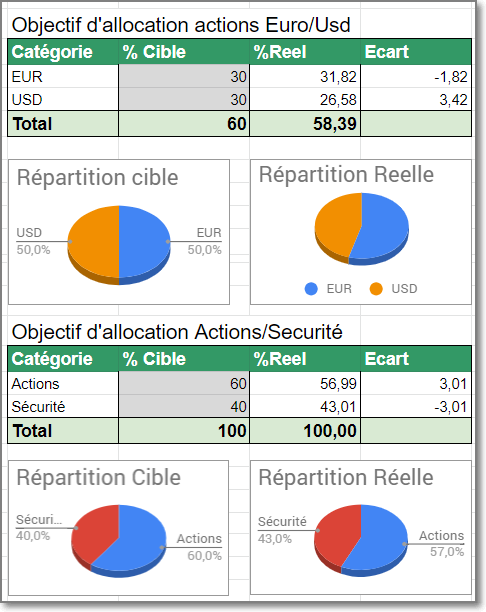

Cet onglet est composé de 4 tableaux et 6 graphiques.

Les informations présentées me permettront de savoir dans quelle poche je suis sensé alimenter mon prochain investissement progressif.

En effet, dans mon ancien suivi, j’avais bien noté la répartition de chaque poche (Sécurité, ETF, Or, Aristocrates etc…) mais cela ne m’indiquait pas assez clairement à mon goût laquelle était sous alimentée.

Voici donc la nouvelle présentation :

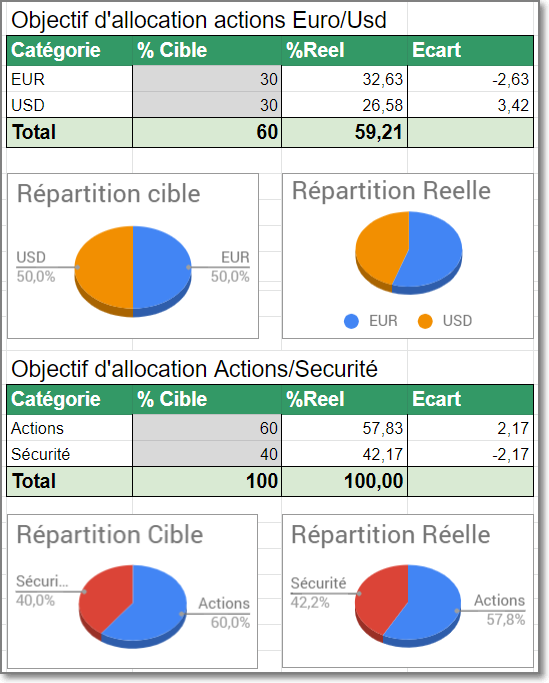

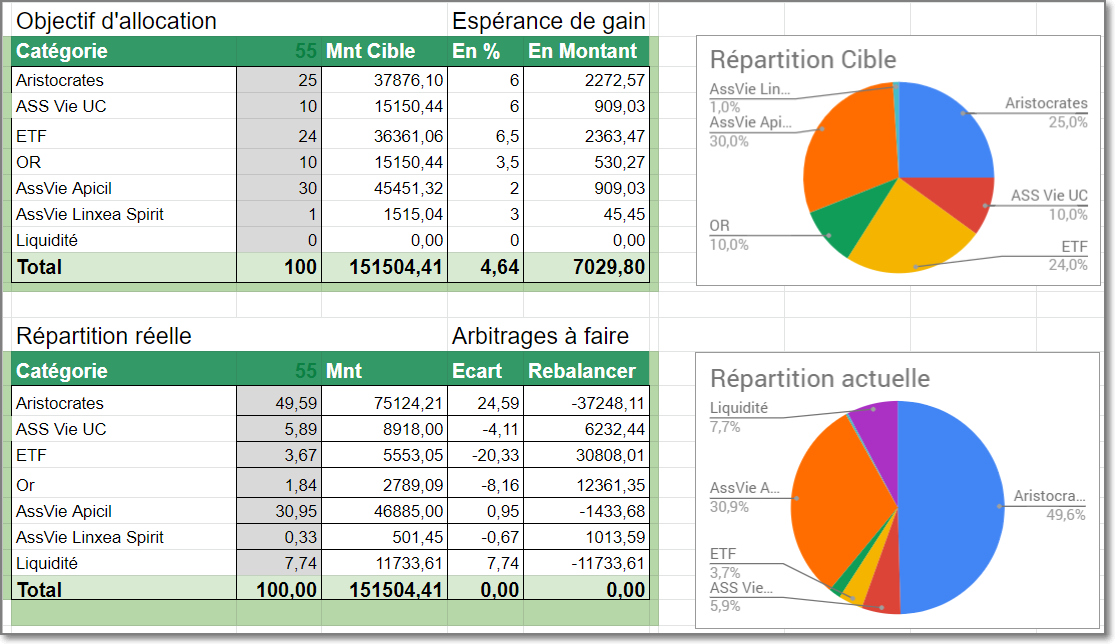

Premier élément : Objectif d’allocation.

Dans le tableau (1), colonne 2, j’ai alimenté le % cible de mon allocation.

La colonne 3 calcule le montant que cela représente par rapport à la totalité du portefeuille.

Les 2 dernières colonnes correspondent à mon espérance de gain sur chaque allocation (en pourcentage et en montant espéré).

En dessous de ce tableau, on retrouve les % réels et les montants de chaque allocation d’actif. L’écart par rapport à la cible est calculé ainsi que le montant à re-balancer.

L’avantage de cette nouvelle présentation est qu’elle me permet de rapidement savoir quelle allocation d’actif il faudrait que je privilégie.

Dans l’exemple ci-dessus, une des possibilités serait d’alléger mon assurance vie Apicil au profit de la ligne aristocrates ou Immobilier.

Mais je pourrais également alimenter mon autre assurance vie en partie (Linxea).

Les graphiques (3) et (4) ont pour objectifs de montrer visuellement la répartition des actifs.

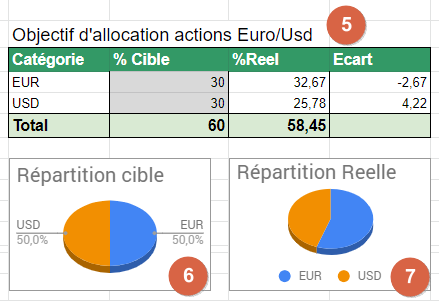

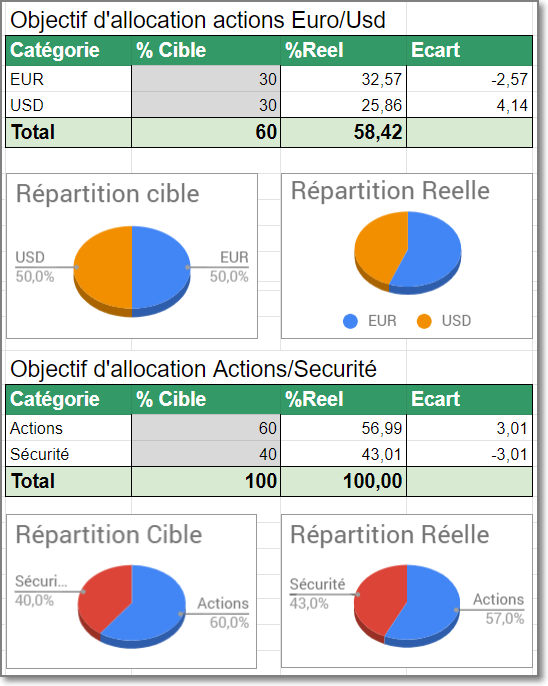

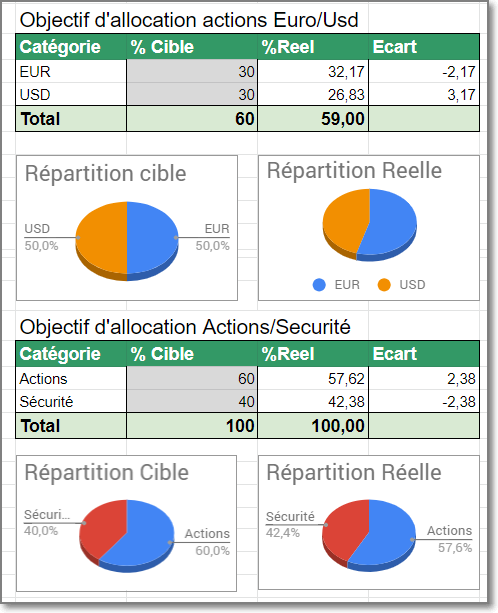

Le second élément : Allocation Euro/Usd

Le second élément pour ma prise de décision est mon objectif d’allocation d’actif en terme de devise.

A terme, je souhaiterais être sur du 50 % Euros – 50 % USD

Ce tableau va donc m’aider à savoir s’il faut que je privilégie en ce moment l’achat d’actions européennes ou américaines.

Si l’on regarde le graphique (6) et (7) , ou si l’on préfère consulter les données du tableau (5), on constate qu’il faudrait actuellement que je choisisse des titres américains, la poche euros étant surpondérée par rapport à mon objectif.

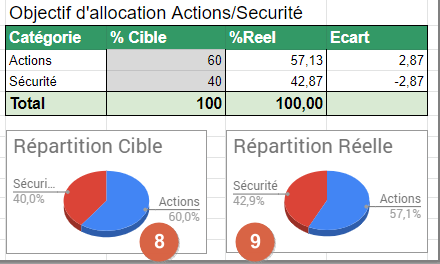

Dernier élément : Allocation Action/Sécurité

Le dernier élément de suivi concerne la répartition est la proportion des poches en terme de Sécurité Vs Actions.

Mon objectif de répartition du portefeuille est 60% Action – 40 % sécurité (= Assurance-vie+Cash+Or).

Ici, cet indicateur me dit qu’il faudrait privilégier les actions car la poche sécurité est plus élevée que prévu.

En résumé, et en synthétisant l’ensemble des données de cet exemple, il faudrait donc que j’allège mon assurance vie ou mes liquidités (= diminution de la poche sécurité) au profit d’une action immobilier ou aristocrate (= Poche Immobilier et aristocrates sous représentée) mais en choisissant un titre américain (Poche Euro surévaluée par rapport à l’USD).

Voila pour l’essentiel de ma démarche.

En conclusion, je trouve que ce tableau me permet de mieux suivre mon portefeuille et surtout de savoir rapidement ou investir en fonction de mon objectif d’allocation d’actif.

Une fois la sélection effectuée, reste pour moi à choisir lequel de mes titre sera renforcé …

Bonne journée à tous.

![]() Hors ligne

Hors ligne

#205 03/07/2020 08h18

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

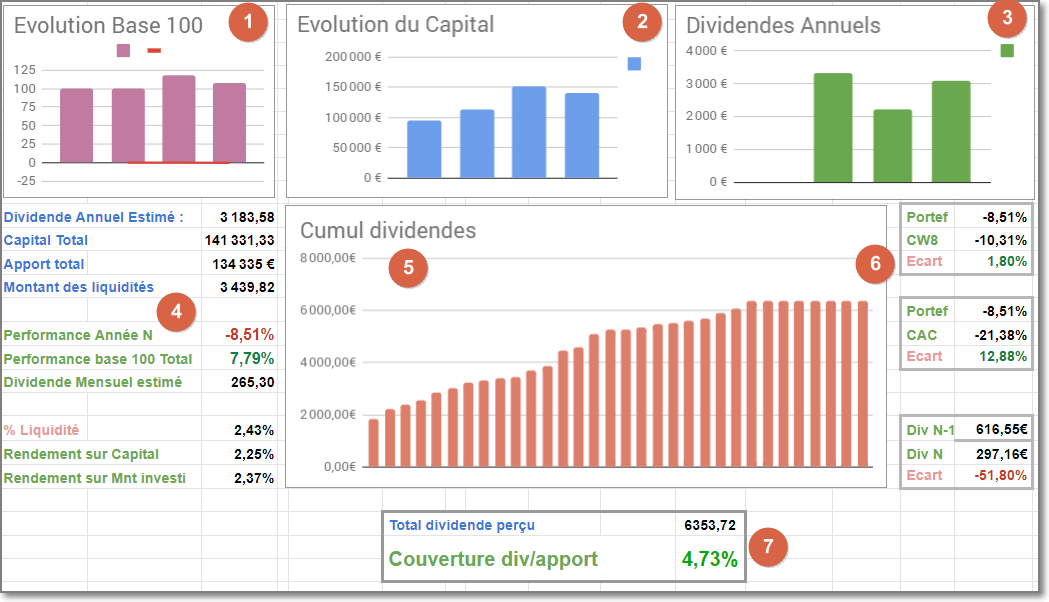

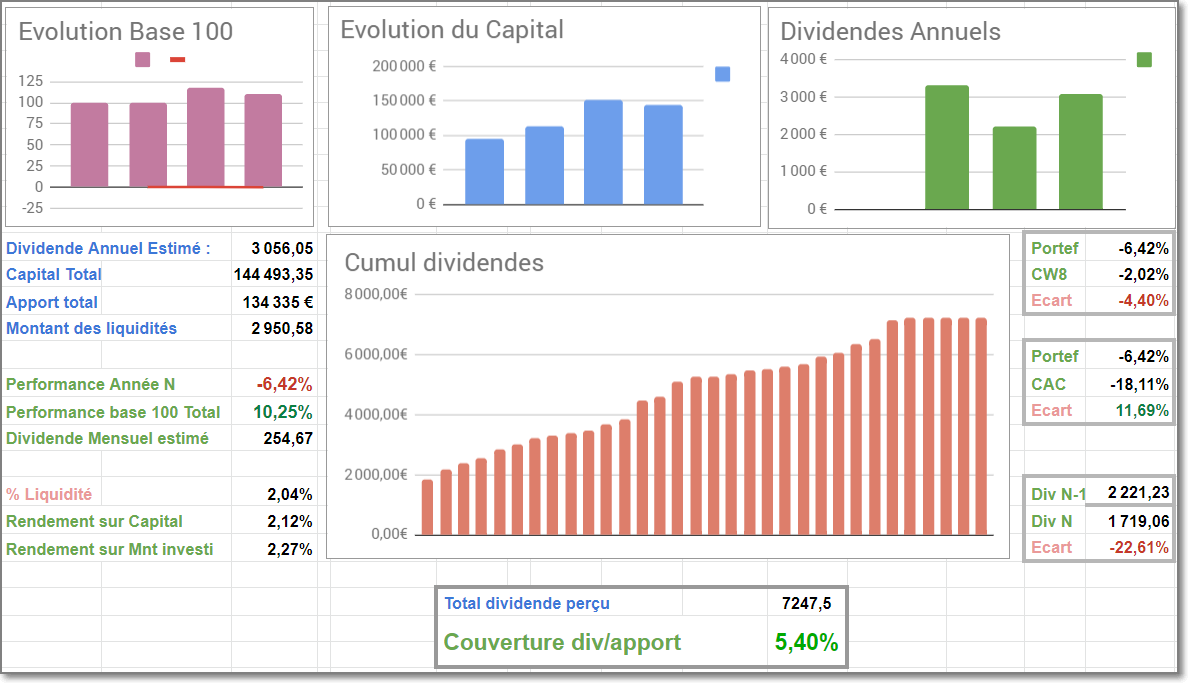

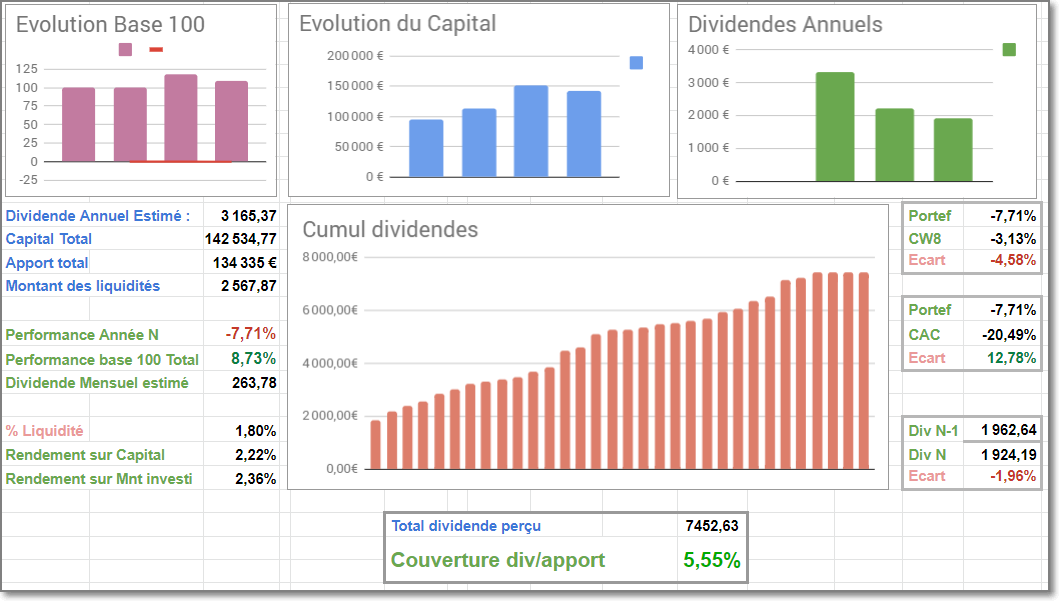

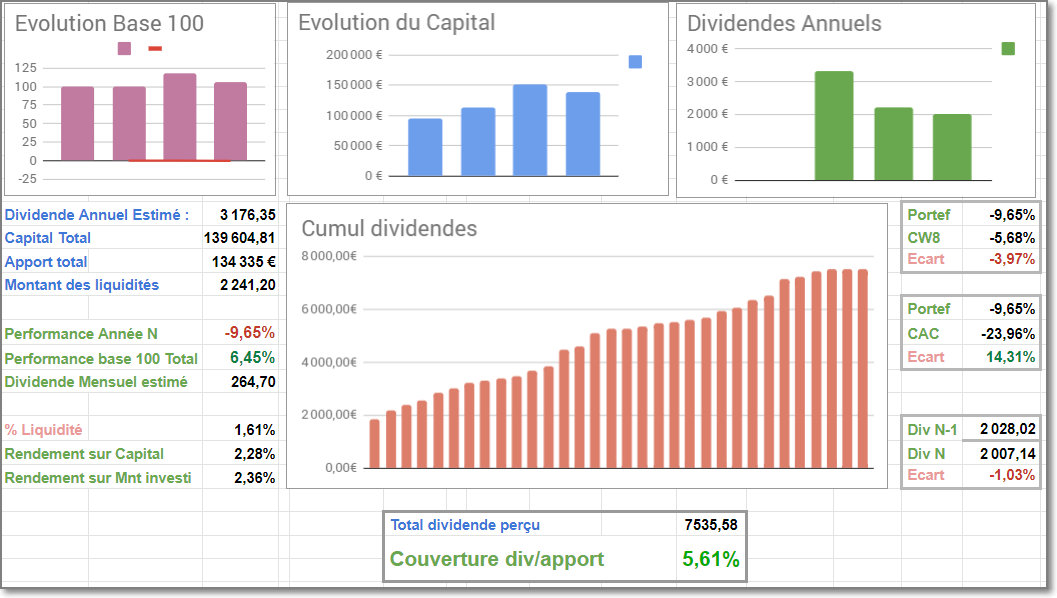

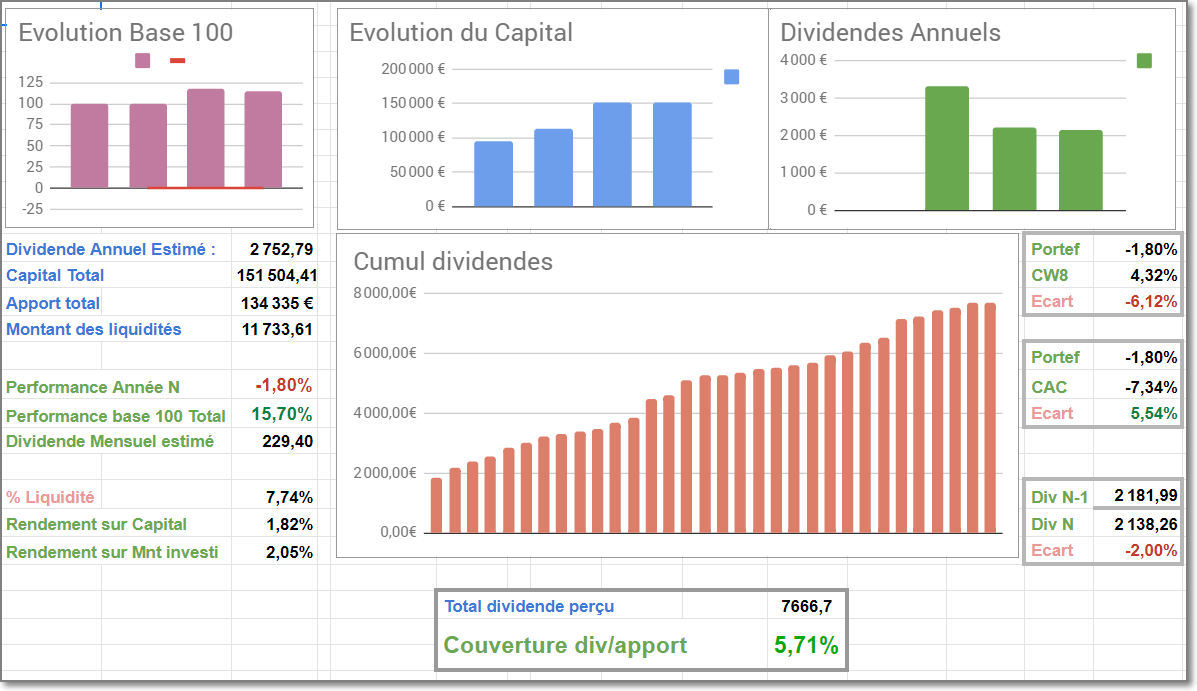

Je vous présente cette semaine le nouveau tableau de bord que je vais utiliser pour mon suivi.

Mon idée comme pour celui de suivi des allocations d’actif est de se concentrer sur la méthode et la progression plutôt que sur le contexte de la période en cours.

J’ai donc essayé de créer un tableau positif, dans le sens ou il présente les données davantage en terme d’évolution et surtout en terme de bénéfices liés aux dividendes.

Mais ce tableau de bord doit aussi me permettre de surveiller que tout fonctionne correctement et doit m’alerter en cas de problème.

C’est pourquoi il y a également des éléments de suivi qui me permettront d’intervenir si je constate trop d’écart par rapport à mes objectifs.

Voici donc à quoi ressemble le tableau de bord :

Tout d’abord les graphiques (1) (2) et (3) présente les données d’évolution du portefeuille au fil des années.

Si tout se passe bien, ces trois graphiques doivent être en progression.

Le graphique (1) affiche l’évolution du portefeuille sur une base 100 (Donc en prenant en compte les apports et les retraits de cash).

Le tableau (2) représente l’augmentation du capital réel c’est à dire la valorisation de tous les actifs. Les apports contribuent à l’augmentation du capital alors que le graphique (1) va plutôt mesurer la performance du portefeuille.

Enfin le tableau (3) affiche le total perçu des dividendes chaque année.

Si tout se passe bien il doit également augmenter au fil du temps.

Les données affichées en (4) sont un résumé du portefeuille.

Ce sont plutôt des données brutes (Valorisation, apport, liquidité, rendement sur capital etc..)

Les informations que je vais particulièrement suivre sont les données affichées sur les points (5) (6) et (7)

Tout d’abord, le graphique (5) affiche le montant cumulé mensuel du dividende.

C’est un élément qui me semble important car il participe à garder un état d’esprit positif sur le portefeuille.

En effet, ce graphe va progresser quelque soit les circonstances, même en cas de crise majeure comme celle du COVID.

Ce visuel rappelle que l’essentiel de la stratégie est de percevoir des dividendes en faisant autant que possible abstraction de la valorisation du portefeuille.

L’avoir constamment en visuel permet de se rassurer en ce disant que la rente progresse.

Les données en (6) sont un peu plus liés à la performance du portefeuille et devrait permettre de se situer par rapports aux indicateurs de référence que sont le Cw8 et le Cac40 depuis le début de l’année.

Le but n’est pas forcément de battre ces indices mais plutôt de savoir si l’écart est « normal » ou non.

Actuellement, la structure du portefeuille fait que ce dernier surperforme le Cw8 et le Cac pendant les périodes de baisse des marchés.

A l’inverse, les deux indices sont plus performants lors des phases de rallye.

J’utilise ces informations pour savoir si je dois passer dans une phase de sur-investissement du portefeuille ou on contraire si je conserve uniquement l’investissement progressif mensuel.

Lorsque le portefeuille bat les indices, c’est que nous sommes dans une période de crise. J’aurais donc tendance à augmenter mon investissement pour profiter de la faiblesse du marché.

Dans cette partie (6), je vais également afficher le montant des dividendes par rapport à l’année dernière sur la même période.

Encore une fois, si tout se passe comme prévu, le montant doit être supérieur à celui de l’année précédente car nous investissons dans des actions qui augmentent régulièrement leur dividende et ajoutons chaque année de nouvelles liquidités sur ces sociétés de rendement.

Si le dividende ne progresse pas comme prévu, c’est peut être que j’ai loupé quelque chose (mauvais choix d’allocation ou coupure du dividende d’une entreprise !?).

Il convient donc d’analyser cette information plus en détail et éventuellement prendre des décisions pour maintenir cet objectif de progression des dividendes.

Enfin la donnée (7) est un autre aspect positif du tableau de bord.

Il indique le pourcentage des dividendes perçus sur l’apport total.

La encore, au fil du temps, cet indicateur doit progresser et représenter une part de plus en plus importante du portefeuille.

Lorsqu’il arrivera à 100 %, cela signifiera que l’on aura touché autant en dividende que ce que l’on aura apporté dans le portefeuille.

Autrement dit, on pourra donc considérer que les dividendes ont remboursé l’apport.

Pour conclure et résumer l’objectif du tableau de bord, ce dernier devrait me permettre suivre attentivement l’évolution du portefeuille, mais également d’être alerté lorsque les choses ne tournent pas rond.

Il conviendra alors de se pencher sur la situation et éventuellement de prendre des décisions pour essayer de rectifier le comportement global du portefeuille.

Bonne journée à tous.

![]() Hors ligne

Hors ligne

#207 03/07/2020 08h41

- Navy

- Membre (2017)

- Réputation : 32

Bonjour Sven337,

Pouvez vous détailler votre remarque, je ne comprends pas la subtilité ?

Bien à vous.

![]() Hors ligne

Hors ligne

#208 03/07/2020 08h45

- Rastapopoulos

- Membre (2015)

- Réputation : 43

Il faudrait rajouter une mesure sur l’axe des abscisse car on ne sait pas si ce sont des moins ou des années. (sur chaque graphe)

![]() Hors ligne

Hors ligne

3 #209 02/08/2020 14h34

3 #209 02/08/2020 14h34

- Navy

- Membre (2017)

- Réputation : 32

Bonjour,

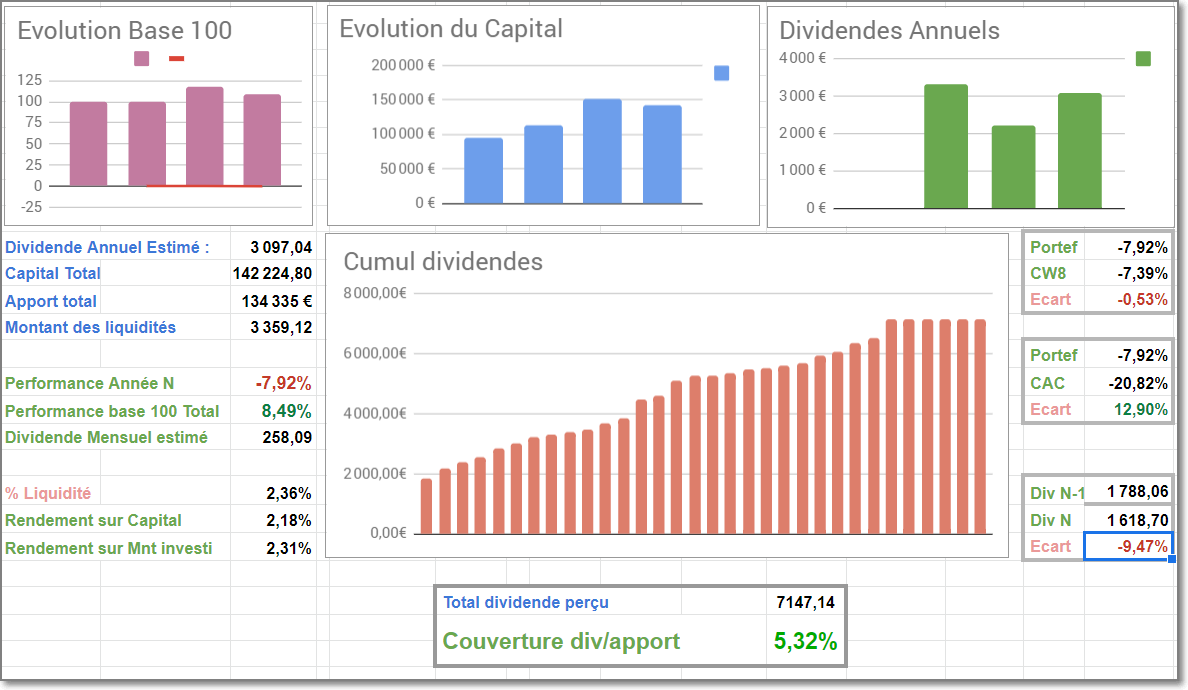

Voici le bilan de juillet 2020 qui se veut à présent plus synthétique. l’idée étant comme évoqué dans les derniers messages de se concentrer sur quelques indicateurs clés et sur la démarche essentiellement plutôt que de commenter chaque détail du portefeuille.

Tableau de bord :

Le portefeuille évolue de -0,43 points depuis le mois dernier.

Le montant des dividendes mensuel est de 625,89 euros

Depuis le début de l’année, le total des dividendes touchés est donc de 1618,7 euros

Par rapport à l’année dernière sur la même période, le montant des dividendes est en recul de -9,47 %

Le montant total des dividendes perçus depuis le début du portefeuille correspond à 5,32 % du capital investi soit une progression de 0,46 point depuis le mois dernier.

La répartition des actifs

Au niveau de la répartition des actifs, les secteurs à renforcer sont les actions et plus particulièrement les immobilières (Pas de changement par rapport au mois dernier).

Au niveau de la répartition en devise, il faudrait privilégier les actions US pour rétablir ma répartition cible de 50/50 et prendre dans les poches sécurités afin de me rapprocher de mes 60% action / 40 % sécurité

(Pas de changement non plus par rapport au mois dernier).

Le prochain investissement progressif devrait donc se faire d’après mon tableau sur une immobilière US en prenant dans la poche liquidité

En vous souhaitant un bon mois d’août

![]() Hors ligne

Hors ligne

1 #210 15/08/2020 08h15

1 #210 15/08/2020 08h15

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

L’investissement progressif du mois a été réalisé sur l’action Realty Icome.

j’ai acheté 10 actions à 50,03 € soit à peu près le PRU de ma ligne actuelle.

Cette action qui fait partie des aristocrates du dividende à l’avantage de verser un dividende mensuel.

En renforçant cette ligne, j’augmente à la fois ma poche immobilière et actions américaines qui sont sous représentées par rapport à mon allocation cible.

![]() Hors ligne

Hors ligne

1 #211 04/09/2020 07h35

1 #211 04/09/2020 07h35

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

Voici le bilan de Août 2020.

Je constate d’une manière générale que les ETF sont plus performants que le portefeuille surtout en période de hausse.

Ce n’est pas nouveau et je sais qu’en période de chute des cours, le portefeuille sera plus résistant mais au delà de l’aspect psychologique qui qui apporte une certaine sérénité, l’écart se creuse vraiment entre les ETF et les actions … (4,4 point d’écart avec le CW8)

Je vais réfléchir à une façon de diminuer cet écart, même si je compte bien conserver les actions de mon portefeuille car cela me permet de suivre l’actualité économique et d’investir directement dans les sociétés que j’apprécie.

Mais il se peut que je change légèrement ma répartition pour augmenter la part de l’ETF.

Les ETF étant par définition diversifiés, cela reste cohérent par rapport à ma stratégie qui consiste à investir toujours qu’une faible partie de mon capital dans une action.

Pour le moment, j’envisage de diminuer la poche immobilier qui semble malmenée et pour laquelle on manque de visibilité au profit des ETF.

La répartition pourrait être la suivante :

5 % ETF au lieu de 2,5 réparti sur plusieurs 4 ETF.

80 % Monde

10% Emergent

5% Small Caps Europe

5% Small Caps US

47 % Actions directes au lieu de 47,5 (47 actions x 1%)

8 % Immobilier au lieu de 10 (8 actions x 1%).

Nous aurions ainsi toujours 60% actions et 40 % sécurité mais 55% en actions directes (Aristocrates du dividende et actions réputées pour avoir l’habitude de verser des dividendes) et 5% ETF.

A méditer…

Dans tous les cas, ce changement ne se ferait pas sous forme d’arbitrage car cela entraînerait pas mal de frais (Achat / Vente).

Si j’effectue ce changement, je le ferai en portant mes prochains investissements progressifs sur les ETF plutôt que sur les actions.

Tableau de bord

Le portefeuille évolue de +1,45 points depuis le mois dernier.

Le montant des dividendes mensuel est de 100 euros

Depuis le début de l’année, le total des dividendes touchés est donc de 1719,06 euros

Par rapport à l’année dernière sur la même période, le montant des dividendes est en recul de -22,61 %

Le montant total des dividendes perçus depuis le début du portefeuille correspond à 5,40 % du capital investi soit une progression de 0,08 point depuis le mois dernier.

La répartition des actifs

Au niveau de la répartition des actifs, comme pour le mois dernier, les secteurs à renforcer sont les actions et plus particulièrement les immobilières.

Au niveau de la répartition en devise, il faudrait privilégier les actions US pour rétablir ma répartition cible de 50/50 et prendre dans les poches sécurités afin de me rapprocher de mes 60% action / 40 % sécurité

(Pas de changement non plus par rapport au mois dernier).

Le prochain investissement progressif devrait donc se faire d’après mon tableau sur une immobilière US en prenant dans la poche liquidité

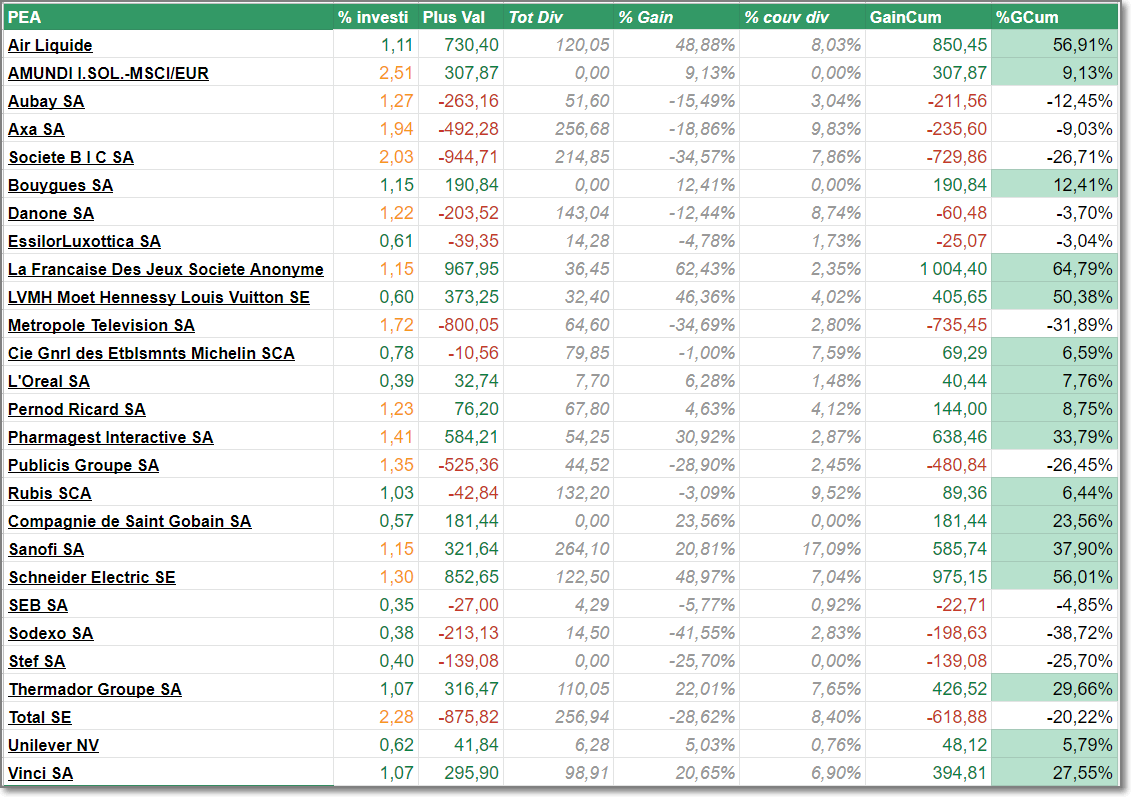

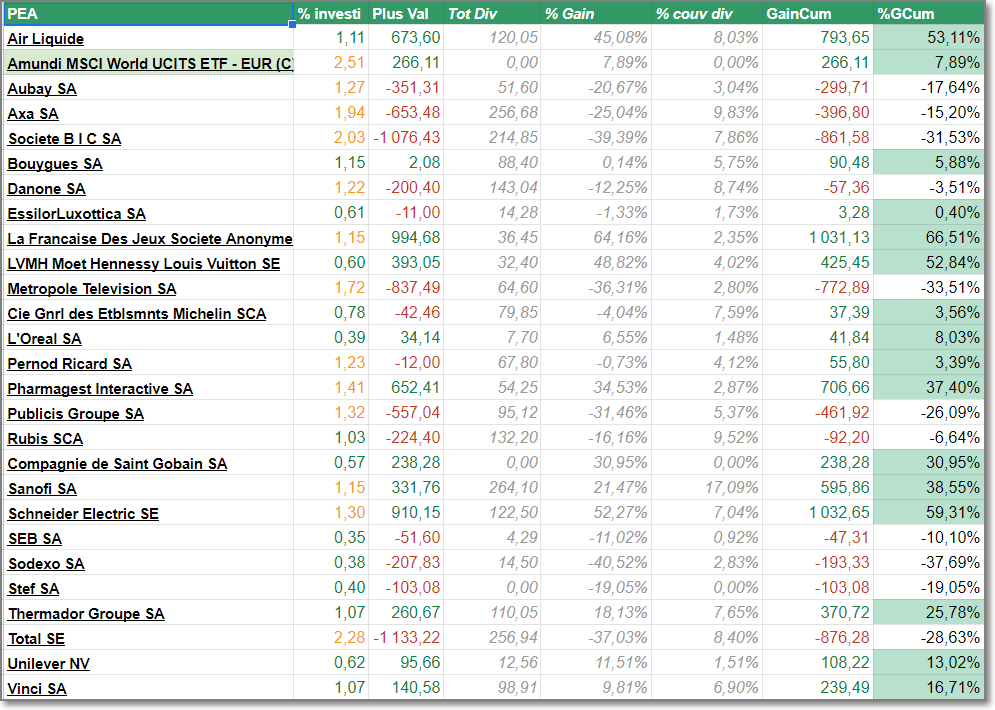

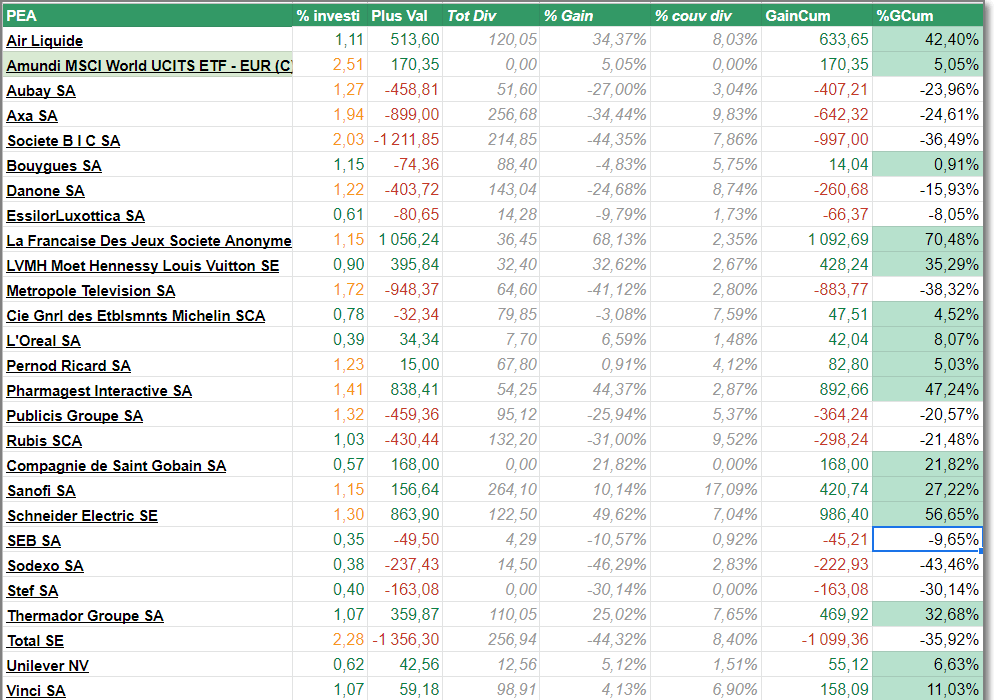

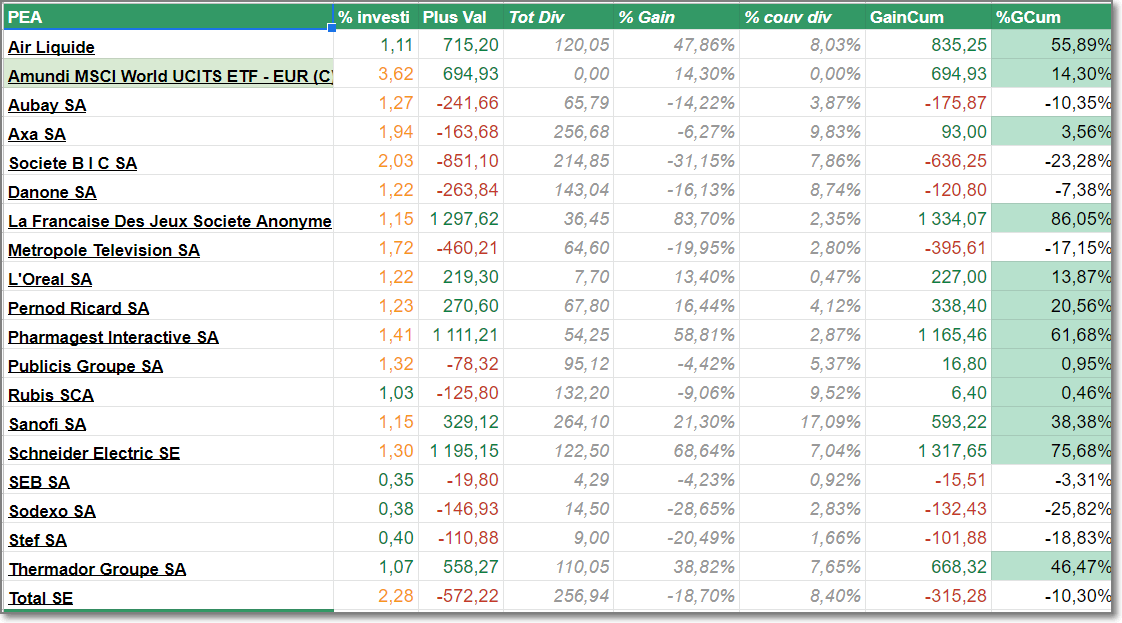

Le PEA

Finalement, je trouve assez intéressant de poster le contenu du portefeuille car régulièrement je reviens sur un post pour voir quelle était la valeur d’un titre à une certaine période.

Voici donc un tableau représentant le PEA.

J’ajouterais sans doute le mois prochain nombre de titres et le PRU.

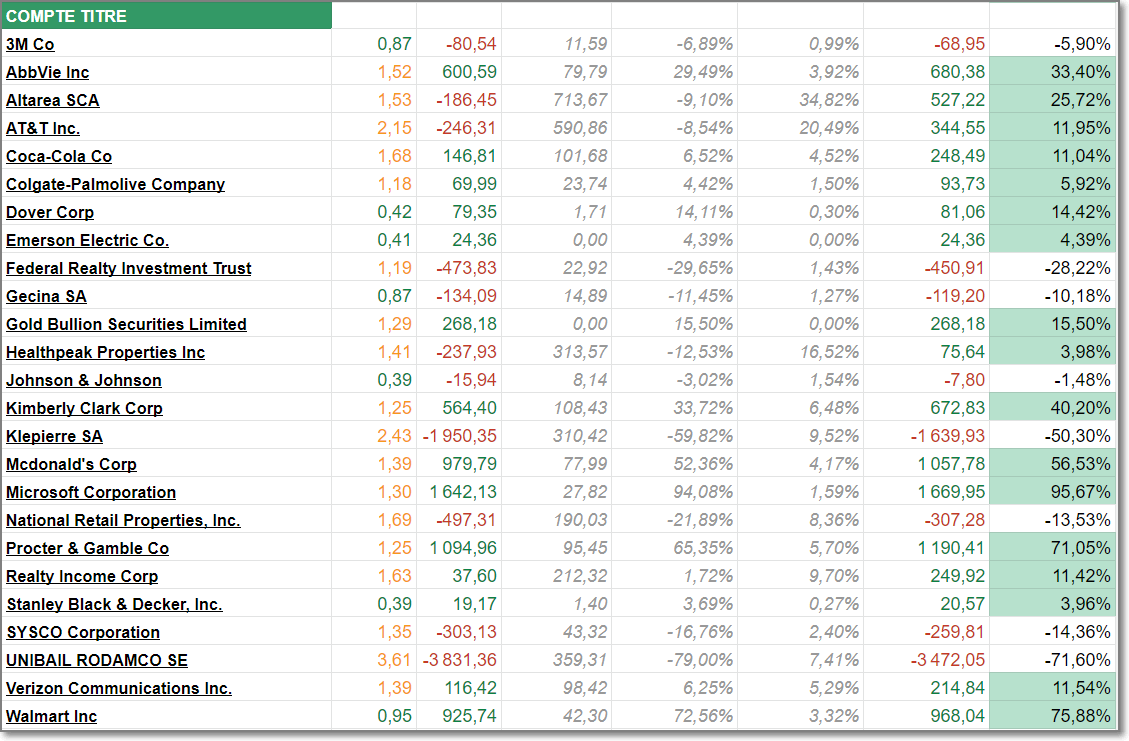

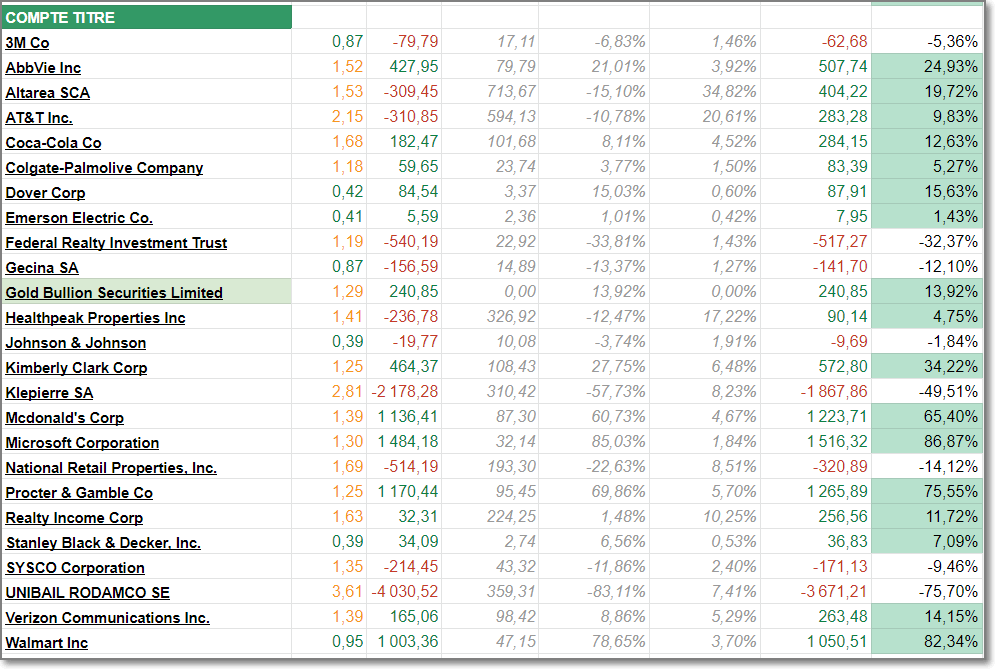

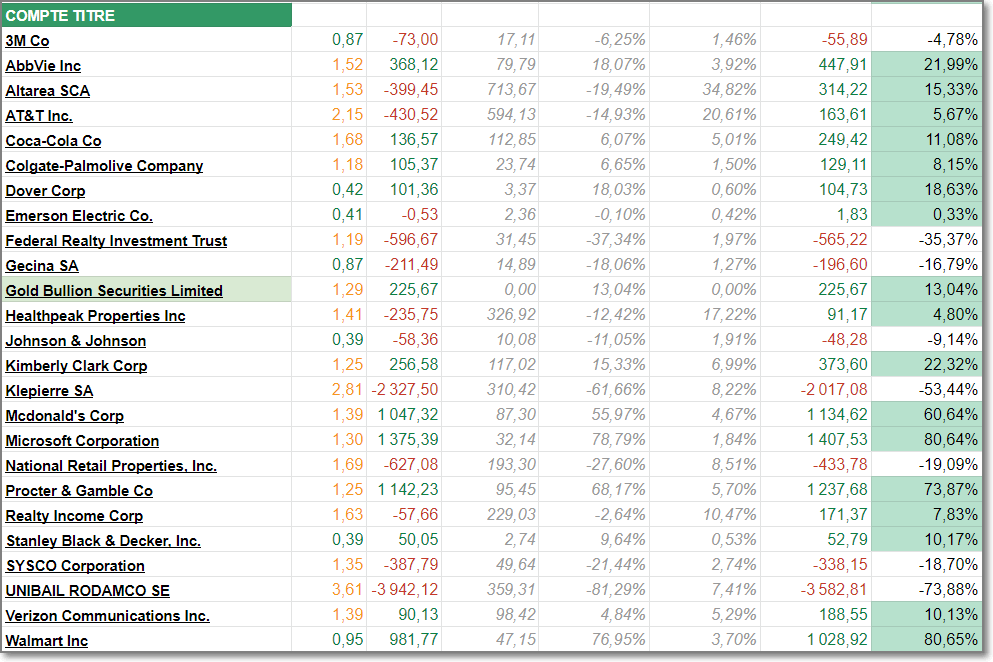

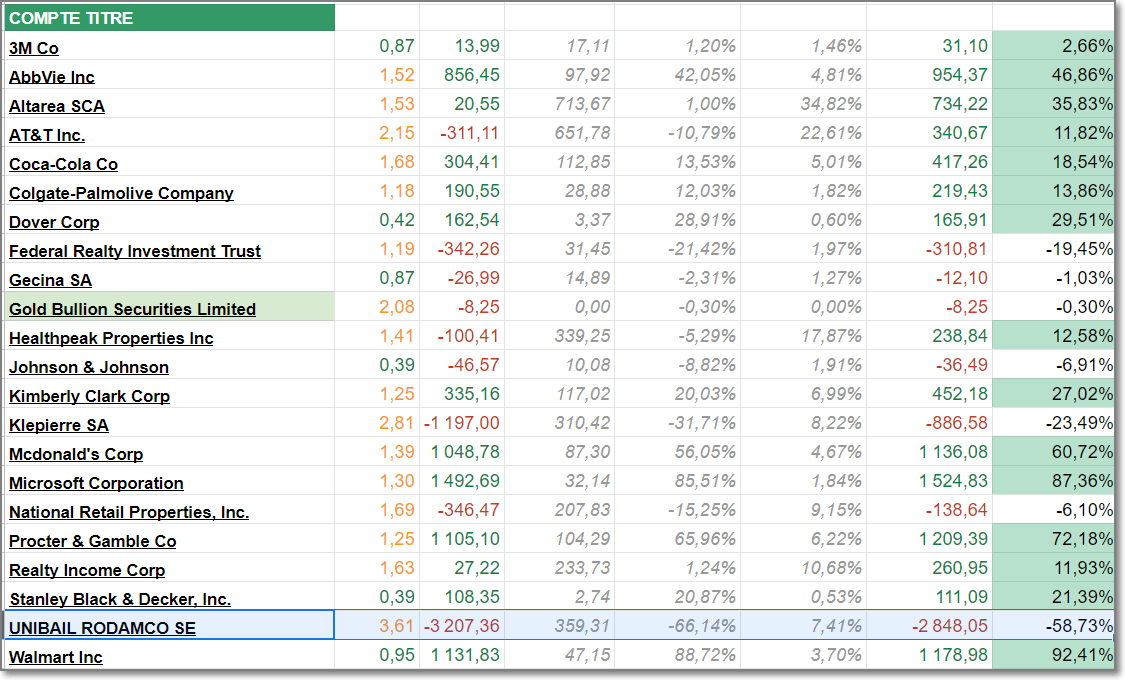

Le Compte Titre

Les ETFs

Avec respectivement un gain de 15,5 % pour l’ETF or et 9,13 % pour l’ETF monde, force est de constater que les stratégies ETF est plus performante que le portefeuille lorsque la bourse remonte.

L’assurance vie

L’assurance vie se comporte plutôt bien et toutes les lignes sont positives.

Je ne touche rien pour le moment sur cette poche.

![]() Hors ligne

Hors ligne

1 #212 18/09/2020 16h53

1 #212 18/09/2020 16h53

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

L’investissement progressif du mois a été réalisé sur l’action Klepierre.

J’ai acheté 38 actions à 13,44 € ce qui redescend mon PRU à 28,37 soit une perte potentielle de 60 %.

Wait and see.

![]() Hors ligne

Hors ligne

#213 04/10/2020 15h34

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

Voici l’évolution du portefeuille pour le mois de septembre.

A noter :

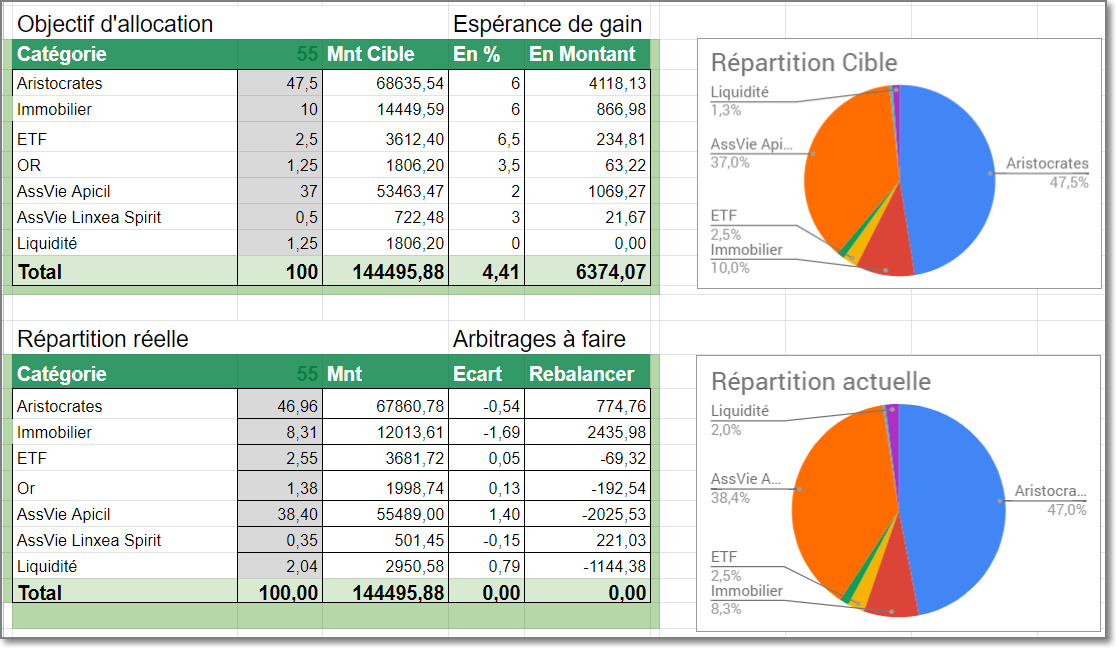

Une légère modification dans l’allocation d’actifs.

Un changement dans la manière de sélectionner les actions à renforcer pour l’investissement progressif.

Pour le premier point, vous trouverez la nouvelle répartition cible plus bas.

Pour le second point, je vais essayer de sélectionner les renforcements du mois en privilégiant les titres ayant la meilleure configuration technique à condition que le titre soit en dessous de son allocation cible et qu’il n’ait pas été déjà renforcé dans l’année.

Nous verrons si ce « Market Timing » améliore la performance du portefeuille. J’utiliserais probablement les graphiques Ichimoku pour faire mon choix.

Tableau de bord :

Le portefeuille évolue de -1,52 points depuis le mois dernier.

Le montant des dividendes mensuel est de 205,13 euros

Depuis le début de l’année, le total des dividendes touchés est donc de 1924,19 euros

Par rapport à l’année dernière sur la même période, le montant des dividendes est en recul de -1,96 %

Le montant total des dividendes perçus depuis le début du portefeuille correspond à 5,55 % du capital investi soit une progression de 0,15 point depuis le mois dernier.

La répartition des actifs

Au niveau de la répartition des actifs, suite à un changement de l’allocation d’actifs , les secteurs à renforcer seraient les actions ou les ETFs.

J’ai en effet réduit mon allocation cible sur les immobilière de 2 points et celui des actions de 0,5 points au profit des ETF qui devraient donc à terme représenter 5 % du portefeuille au lieu de 2,5 précédemment.

Au niveau de la répartition en devise, il faudrait privilégier les actions US pour rétablir ma répartition cible de 50/50 et prendre dans les poches sécurités afin de me rapprocher de mes 60% action / 40 % sécurité même si l’écart est moins flagrant à présent.

Le seul soucis est que dans ma stratégie, je n’autorise qu’un renforcement par an et par titre et actuellement, tous les titres US qui pourraient à nouveau être renforcés l’ont déjà étés.

Les autres sont au dessus de leur allocation cible donc non renforçables.

Il est donc possible que le prochain achat soit réalisé tout de même sur une action Euro.

Le PEA

Voici donc un tableau représentant le PEA.

Je n’ai pas eu le temps d’ajouter le nombre de titre et et le PRU.

Patience donc, ça va venir 🙂

Le Compte Titre

Les ETFs

Les lignes d’ETF représentent un gain de +13,92 % pour l’or et +7,89 % pour l’ETF monde.

L’assurance vie

L’assurance vie baisse légèrement .

Depuis le début de l’année ou le compte était à 55368, la progression est donc de 30 euros soit 0,05 %

Espérons tout de même qu’avant la fin de l’année les placements en assurance vie rapportent au moins davantage qu’un livret A 🙂

![]() Hors ligne

Hors ligne

#214 19/10/2020 09h03

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

L’investissement progressif du mois a été réalisé sur l’action LVMH.

J’ai acheté 1 actions à 406,00 €.

J’ai pris LVMH car elle faisait parti des actions que je n’avait pas renforcée depuis le début de l’année et se trouve dans une configuration graphique haussière.

Il s’agit donc de mon premier achat sur la base de l’analyse technique (Après sélection du critère aristocrate du dividende).

Heureux hasard, l’action a progressé de 6 % depuis son achat.

![]() Hors ligne

Hors ligne

#215 02/11/2020 10h14

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

Voici l’évolution du portefeuille pour le mois d’octobre 2020 .

Plusieurs réflexions ce mois ci sur le portefeuille qui est en baisse depuis le mois dernier.

Avec une activité professionnelle en pleine croissance, je me rends compte que j’ai de moins en moins de temps pour suivre le portefeuille d’action.

Avec plus de 50 lignes à surveiller et même si une grande partie des décisions sont automatisées grâce à mon tableau de bord, il s’avère que la performance n’est pas si évidente que cela par rapport à un simple ETF.

Certes, le portefeuille semble résilient dans les périodes creuses et je vois bien que l’écart entre le CW8 et le portefeuille est plus faible en période de baisse.

En revanche, dès que la bourse s’enflamme un peu, l’écart se creuse et le portefeuille devient du coup moins performant.

De plus, l’objectif qui était au départ d’investir dans des Aristocrates du dividende s’éloigne au fur et à mesure que les entreprises coupent ou diminuent leurs dividendes (Stef, M6, LVMH, Michelin et j’en passe !)

Enfin, la répartition 60 % actions / 40 % sécurité est peut être un peu trop agressive compte tenu du temps qui me sépare de la retraite.

Si je devais suivre certains experts qui préconisent d’investir 100 – son âge, il serait plus raisonnable de faire à présent une répartition à 50/50 … et je vous laisse par la même occasion faire le calcul pour retrouver mon âge 🙂

Pour toutes ces raisons, je vais donc procéder dans les prochains mois à un certain nombre d’arbitrages pour :

Réduire le nombre de lignes du portefeuille et ne garder que de vrais aristocrates du dividende.

Recentrer la poche sécurité sur des fonds Euros et de l’or car les fonds UC ne m’apportent pas la sécurité que j’avais souhaité.

Modifier la répartition de mon allocation pour viser les 50/50 et augmenter la part de l’ETF monde afin de me rapprocher de la performance mondiale.

Je vous tiendrai informé des différentes modifications apportées.

Tableau de bord

Le portefeuille baisse de -2,28 points depuis le mois dernier.

Le montant des dividendes mensuels est de 264,70 euros

Depuis le début de l’année, le total des dividendes touchés est donc de 2007,14 euros

Par rapport à l’année dernière sur la même période, le montant des dividendes est en recul de -1,03 %

Le montant total des dividendes perçus depuis le début du portefeuille correspond à 5,61 % du capital investi soit une progression de 0,05 point par rapport au mois dernier.

La répartition des actifs

Au niveau de la répartition, le prochain achat devrait être les aristocrates ou les ETFs.

Compte tenu des modifications qui vont être faites sur le portefeuille, je pense que l’achat va plutôt se porter sur le CW8.

Au niveau de la répartition en devise, il faudrait toujours privilégier les actions US pour rétablir ma répartition cible de 50/50 (Mais il est également possible pour privilégier un peu plus les actions US).

Le PEA

Je n’ai toujours pas eu le temps d’ajouter le nombre de titre et le PRU 🙂

Le Compte Titre

Les ETFs

Les lignes d’ETF représentent un gain de +13,04 % pour l’or (stable) et +5,05 % pour l’ETF monde (-2,22 points)

L’assurance vie

L’assurance vie est à présent en baisse (-26 euros) par rapport au début de l’année.

En prenant uniquement le fond euro, ce dernier, qui était à 46654 est à 46861 soit une progression de +207 euros soit 0,44 %

Ce constat fait partie des réflexions en cours et des arbitrages que je vais faire d’ici la fin de l’année.

En effet, force est de constater que la poche sécurité ne joue pas son rôle car même si le contexte est peu propice à la croissance, l’allocation sécurité devrait à minima ne pas perdre d’argent.

Je vais donc probablement abandonner l’idée de placer les fond sur des UC et concentrer la poche sécurité sur du 100 % fond euros (ce que permet cette assurance vie).

![]() Hors ligne

Hors ligne

#216 22/11/2020 18h45

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

Ce mois ci, j’ai fait un investissement progressif mais j’ai surtout procédé à mes premiers arbitrages sur le portefeuille.

Tout d’abord, j’ai soldé mes lignes Unilever, Vinci et Saint Gobain pour un montant de 3285 euros.

D’après mon tableau, la vente de ces 3 actions représentent une plus value de 269 euros sur le prix d’achat.

En remplacement de ces lignes, j’ai acheté 4 actions l’Oréal pour 112,10 euros (4 actions) et 5 ETF CW8 pour 1484,27 euros.

Le 09/11/2020, je profite de la hausse de plus de 8 % pour alléger les lignes qui ne sont plus des artistocrates sur le PEA : LVMH et ESSILORLUXICA.

Les deux lignes sont vendues avec une plus value de +54 % pour LVMH et environ +3 % pour ESSILORLUXICA.

Côté US, je revends Emerson Electric avec une plus value de +15% non pas car elle n’est plus une aristocrate du dividende mais du fait de ma réorganisation des allocations cibles (Je veux limiter le nombre de lignes à 20 au total).

Vente également de Sysco pour les même raisons : +3.75 % de plus value.

![]() Hors ligne

Hors ligne

#217 22/11/2020 19h07

- Neo45

- Membre (2016)

Top 20 Portefeuille

Top 50 Invest. Exotiques

- Réputation : 534

Bonjour Navy,

Pour quelles raisons avez-vous vendu ces lignes ? Prise de gain, perte de confiance ou tout autre chose ?

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

#218 22/11/2020 19h13

- Selden

- Membre (2019)

Top 50 Année 2022

Top 50 Portefeuille - Réputation : 215

Bonsoir Navy,

Je lis vos explications mais j’ai encore du mal à comprendre pourquoi vendre maintenantLVMH dont les perspectives s’éclaircissent (surtout en Asie) au profit par exemple de L’Oréal qui en terme de croissance de dividendes ou d’historique de versement est assez proche.

On a actuellement 2 entreprises qui bénéficient d’un fort effet momentum. A ce moment là, pourquoi ne pas avoir placé un ordre suiveur sur LVMH pour continuer à profiter potentiellement de la hausse? Par besoin de liquidité immédiate ?

Bien à vous

![]() Hors ligne

Hors ligne

#219 22/11/2020 20h22

- Navy

- Membre (2017)

- Réputation : 32

Bonjour

@Neo45,

J’ai vendu ces lignes afin de réorganiser l’allocation de mon portefeuille et diminuer peu à peu mon exposition aux actions.

J’étais sur une exposition à 60 % action 40 % sécurisé mais en partant du principe que le % d’action devrais représenter (100-Age), je devrais plutôt être sur une répartition à 50 % action 50 % sécurité.

Je n’ai pas de convictions particulières sur cette règle mais l’épisode Covid m’a quand même interpellé sur l’exposition au risque qui devrait décroitre au fur et à mesure que l’on avance dans l’âge.

J’ai également constaté que je m’étais éloigné de mon objectif de départ et que mon portefeuille "Aristocrates des dividendes" comportait finalement des contenders et maintenant des actions qui coupaient même leurs dividendes ou les diminuaient.

Avec le Covid (toujours lui), une partie de mes aristocrates n’en sont donc plus.

Je vais donc peu à peu écrémer le portefeuille pour ne conserver que les sociétés correspondant à mes critères.

Ma liste va donc se réduire et elle basculera peu à peu sur le CW8 que je n’arrive pas vraiment à battre.

Autant donc placer mon argent sur cet ETF.

Ma répartition cible est a terme de posséder 25 % Aristocrates (répartis sur 20 titres) , 25 % ETF monde, et le reste en sécurisé.

@Selden

Mon choix pour LVMH s’est fait sur le critère des artistocrates.

LVMH a diminué son dividende cette année et ne correspond donc plus à mes critères.

Je suis d’accord avec vous sur le stop suiveur et je vais en mettre sur les prochains titres dont je vais me séparer.

Bien à vous.

Dernière modification par Navy (22/11/2020 21h00)

![]() Hors ligne

Hors ligne

#220 22/11/2020 22h21

- Neo45

- Membre (2016)

Top 20 Portefeuille

Top 50 Invest. Exotiques

- Réputation : 534

L’avantage de détenir LVMH est de pouvoir se positionner à la fois sur la perception d’un dividende croissant, mais aussi sur le côté croissance de la société et de son marché du luxe.

Je pense que dans la situation actuelle, le critère "dividende croissant" peut être légèrement adapté. Tout du moins sur certaines sociétés (LVMH par exemple). C’est l’avantage du petit actionnaire comparé aux gestionnaires de fonds qui eux se doivent de respecter à la lettre le type d’entreprises sur lesquels ils sont positionnés.

Personnellement je n’ai revendu aucune de mes valeurs sur le critère "aristocrate", bien que je recherche des dividendes. C’est un critère trop strict, sachant qu’il peut être tout à fait justifié, pour la pérennité d’une entreprise, qu’elle soit amenée à réduire / supprimer son dividende.

Après, le principal est que votre décision soit réfléchie et qu’elle vous permette d’être à l’aise avec votre portefeuille d’actions ainsi qu’avec votre allocation d’actifs.

le Petit Actionnaire - Suivi de mes investissements dans les dividendes et Éducation financière.

![]() Hors ligne

Hors ligne

#221 23/11/2020 10h24

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

Navy, le 22/11/2020 a écrit :

Ma liste va donc se réduire et elle basculera peu à peu sur le CW8 que je n’arrive pas vraiment à battre.

Autant donc placer mon argent sur cet ETF.

Pourquoi "peu à peu" ? Si vous prévoyez de basculer vers ce tracker sur le constat que vous n’arrivez pas à faire mieux, autant basculer dès que possible. Attendre ne fait que continuer à creuser l’écart.

![]() Hors ligne

Hors ligne

#222 23/11/2020 18h04

- Navy

- Membre (2017)

- Réputation : 32

dangarcia a écrit :

Navy, le 22/11/2020 a écrit :

Ma liste va donc se réduire et elle basculera peu à peu sur le CW8 que je n’arrive pas vraiment à battre.

Autant donc placer mon argent sur cet ETF.Pourquoi "peu à peu" ? Si vous prévoyez de basculer vers ce tracker sur le constat que vous n’arrivez pas à faire mieux, autant basculer dès que possible. Attendre ne fait que continuer à creuser l’écart.

Bonjour Dangarcia,

Même si je compte m’en séparer, je pense que les titres que j’ai en portefeuille ne sont pas de "mauvaises valeurs" (bon ROE, peu de dettes etc…).

Je vais donc laisser le temps à ces valeurs de se reprendre et je vais mettre un stop suiveur pour sortir avec peu de perte voir un gain.

Je ne l’ai pas fait (à tord) sur des titres comme LVMH mais elle était déjà en plus value de +50% donc cela me gênait moins.

En revanche, si je prends par exemple un titre comme 3M que je vais vendre à terme et qui "sort de son nuage", je vais placer un stop suiveur sur la Kijun du graphe ichimoku pour tenter d’optimiser ma sortie.

Cordialement

![]() Hors ligne

Hors ligne

#223 23/11/2020 18h14

- dangarcia

- Membre (2015)

Top 50 Portefeuille

Top 50 Dvpt perso.

Top 50 Expatriation

Top 50 Vivre rentier

Top 50 Invest. Exotiques

Top 20 Crypto-actifs

Top 20 Finance/Économie

Top 50 Immobilier locatif - Réputation : 599

Navy a écrit :

Même si je compte m’en séparer, je pense que les titres que j’ai en portefeuille ne sont pas de "mauvaises valeurs" (bon ROE, peu de dettes etc…).

Je vais donc laisser le temps à ces valeurs de se reprendre et je vais mettre un stop suiveur pour sortir avec peu de perte voir un gain.

Ok je comprends. Mais ce faisant vous persistez de fait à croire que votre gestion (le fait de conserver certaines valeurs et de les vendre sur repli) peut surperformer un tracker world (au moins entre maintenant et le moment où vous basculerez vers un tracker world) ce qui peut sembler contradictoire avec votre message précédent où vous dites que vous n’arrivez pas vraiment à battre cet ETF.

![]() Hors ligne

Hors ligne

1 #224 23/11/2020 18h36

1 #224 23/11/2020 18h36

- Navy

- Membre (2017)

- Réputation : 32

@Dangardia,

je n’ai pas dit que je pensais / voulais surperformer le cw8 en optimisant ma sortie.

Je veux juste sortir sereinement de mes positions en ayant décidé de la manière dont j’allais le faire.

Par exemple, sachant que la configuration de 3M semble plutôt bien orienté à présent, mais que j’ai décidé de toute façon de m’en séparer du fait de ma nouvelle allocation d’actif, je vais remonter mon stop jusqu’à ce que le titre soit vendu.

Que je gagne ou que je perde de l’argent sur la ligne à ce moment m’importe peu en réalité, j’aurais le sentiment d’avoir fait ce que j’avais à faire sur le titre :

3M baisse sous les 162, 20 : c’est vendu, j’ai perdu

3M monte, je suis la position, je vends à 180 : j’ai gagné de l’argent, je n’ai pas surperformé le CW8

3M monte, je suis la position, je vends à 400 (!) : j’ai gagné de l’argent, j’ai surperformé le CW8 sur cette ligne, et j’ai même un léger sourire qui pointe au bout de mes lèvres ![]()

Cordialement

![]() Hors ligne

Hors ligne

#225 29/11/2020 20h55

- Navy

- Membre (2017)

- Réputation : 32

Bonjour à tous,

Avant dernier bilan de l’année !

Le portefeuille a progressé de 8 % ce mois ci.

Je poursuis ma logique de ré-allocation des actifs en me séparant des non aristocrates du dividende mais sur des franchissement de stop Loss.

Je vous tiendrai informé des différentes modifications apportées au fur et à mesure des arbitrages.

Pour le moment, le portefeuille bat le CAC mais toujours pas le CW8.

Tableau de bord :

Le portefeuille progresse de 15 ,7 % depuis le début du suivi du portefeuille.

Le montant des dividendes annuels est de 2138,26 euros en replis de 2 % par rapport à l’année dernière.

Le montant total des dividendes perçus depuis le début du portefeuille correspond à 5,71 % du capital investi soit une progression de 0,10 points par rapport au mois dernier.

La répartition des actifs

Vous trouverez ci-dessous la nouvelle répartition des actifs comme expliqué le mois dernier.

Le prochain achat devrait sera donc sur l’ETF CW8 pour atteindre 24 % (Il y a du chemin à faire).

Le PEA

Le Compte Titre

Les ETFs

L’ETF Or est à présent en baisse et en négatif sur le portefeuille.

Le CW8 quant à lui représente un gain de +14,30 %

L’or devant représenter 10 % du portefeuille à terme, il devra être encore alimenté pendant un moment mais pour le moment, je le laisse en attente car le risque de baisse est encore élevé.

L’assurance vie

Belle progression de l’assurance vie qui gagne 500 euros par par rapport au mois dernier.

Finalement, ces poches UC permettent quand même de diversifier les placements et sont des fonds pilotés donc susceptibles d’apporter une certaine performance.

Ils peuvent avoir du sens dans le portefeuille s’ils ne représentent que 10 % (pas de surveillance, juste un équilibrage une fois par an).

![]() Hors ligne

Hors ligne

![]() Nouveau venu dans cette longue discussion ?

Nouveau venu dans cette longue discussion ?![]() Consultez une sélection des messages les plus réputés en cliquant ici.

Consultez une sélection des messages les plus réputés en cliquant ici.

Discussions peut-être similaires à “portefeuille d'actions de navy”

| Discussion | Réponses | Vues | Dernier message |

|---|---|---|---|

| 27 | 12 890 | 15/08/2019 00h40 par Portefeuille | |

| 1 042 | 595 312 | 03/05/2022 13h19 par Reitner | |

| 807 | 469 312 | Aujourd’hui 08h43 par ArnvaldIngofson | |

| 1 094 | 547 411 | 28/09/2024 12h58 par L1vestisseur | |

| 697 | 339 004 | 19/10/2024 04h40 par maxicool | |

| 817 | 345 748 | 26/11/2024 14h50 par Ares | |

| 621 | 357 988 | 04/01/2023 10h36 par PoliticalAnimal |