Communauté des investisseurs heureux (depuis 2010)

Echanges courtois, réfléchis, sans jugement moral, sur l’investissement patrimonial pour devenir rentier, s'enrichir et l’optimisation de patrimoine

![]() Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

Vous n'êtes pas identifié : inscrivez-vous pour échanger et participer aux discussions de notre communauté !

![]() Cette page affiche seulement les messages les plus réputés de la discussion.

Cette page affiche seulement les messages les plus réputés de la discussion.![]() Pour voir tous les messages et participer à la discussion, cliquez ici.

Pour voir tous les messages et participer à la discussion, cliquez ici.

![]() Consultez le cours du pétrole en cliquant ici.

Consultez le cours du pétrole en cliquant ici.

4 #1 12/12/2014 00h01

4 #1 12/12/2014 00h01

- tikou

- Membre (2014)

Top 50 Vivre rentier

Top 50 Monétaire

Top 50 Entreprendre

Top 50 Finance/Économie

Top 50 Banque/Fiscalité

Top 50 SIIC/REIT - Réputation : 197

Bonjour,

Je fais ce que tout investisseur néophyte ne devrait pas faire : je vois les cours du pétrole chuter, je vois un secteur entier qui s’effondre, je constate que tout ce que je pensais du pétrole jusque là est erroné (peak-oil ?) et plutôt que de m’enfuir en courant, je me dis :

Le marché subit une correction. Le sujet est médiatiquement porteur. Il faut investir sur la peur.

J’ai déjà acheté quelques lignes (pas grand chose mais je suis tenté ce soir par BP et statoil) et là un sursaut salvateur me fait penser : mais qu’en pensent les investisseurs heureux ?

Je n’ai pas vraiment trouvé de discussion synthétique sur comment les différents intervenants du forum abordent cette crise pétrolière.

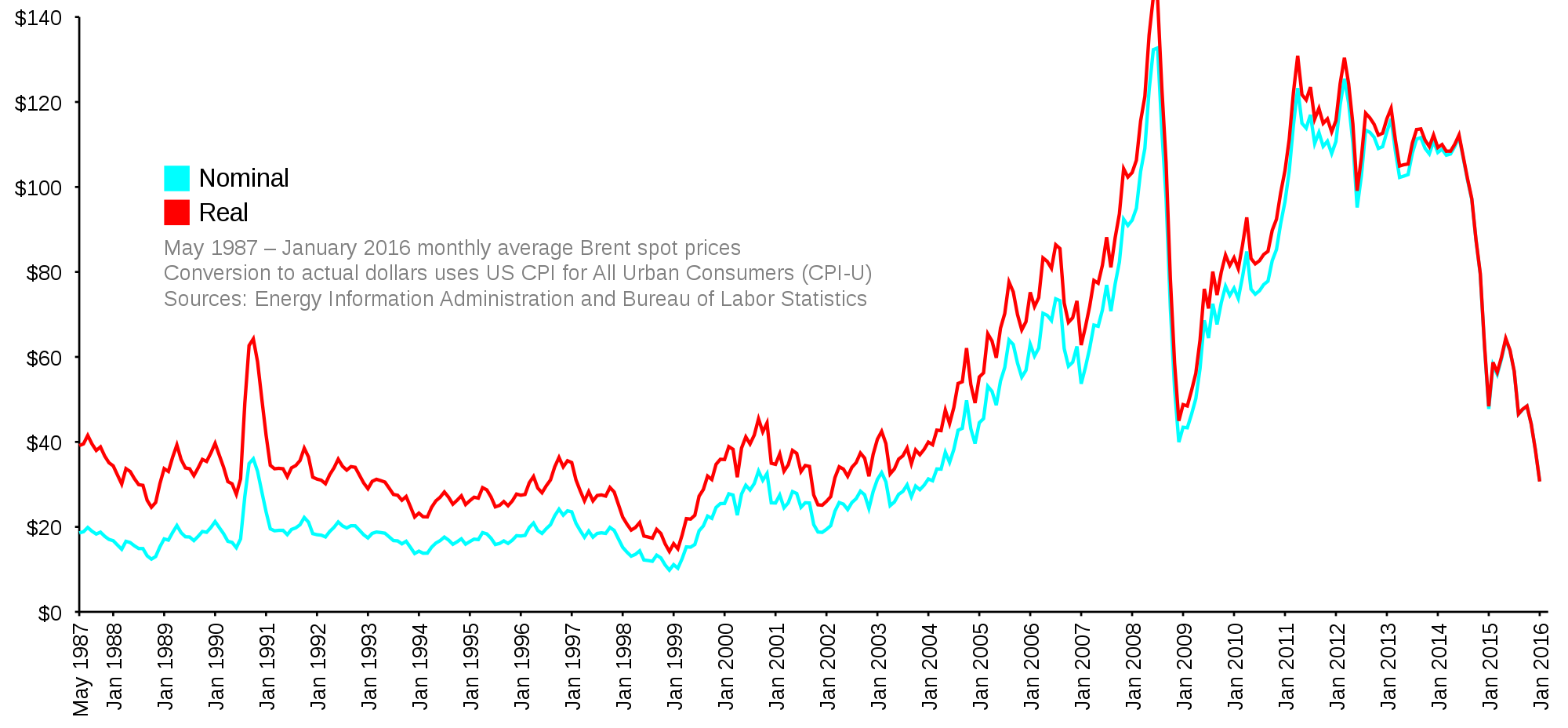

J’ai trouvé plusieurs graphiques :

et par exemple:

qui montrent que globalement le prix historique du baril (disons à la grosse louche et en prenant en compte l’inflation) est situé entre 30$ et 40$.

L’histoire qui a été racontée est que :

- ou la la un avion s’est crashé dans les tours à New York, le prix du pétrole est tendu => 45$

- puis c’est l’histoire du peak-oil : ou la la il n’y a presque plus de pétrole => 140

- puis c’est la crise financière: ou la la la demande baisse => 45$

- puis on ne sait plus trop : c’est un peu la reprise, un peu la guerre, un peu le gaz de schiste => 110$

- puis tout s’écroule: oh la la c’est 80$, 70$, 60$

donc grosso modo il est très crédible que çà descende à 40$ puisque ce prix a convenu depuis longtemps aux même qui ont encore beaucoup de pétrole aujourd’hui (il ne savent même pas trop combien il leur en reste)

Alors bien sûr, entre les 40$ de 2005 et les 110$ de 2014, il y a beaucoup d’entreprise qui ont cru qu’elles pouvaient augmenter leurs coûts de production. Certains n’ont pas vraiment regardé à la dépense tellement il y avait de la marge.

Et maintenant il y a un risque de squeeze massif.

* Ceux qui produisent trop cher perdent de l’argent.

* Ceux qui ont prêté à ceux qui produisent trop cher vont perdre de l’argent.

Donc la question qui se pose c’est qui est capable de gagner de l’argent avec un baril à 40$ ?

* ceux qui ont des coûts au plancher

* ceux qui sont assis sur les plus grosses réserves déjà équipées

* ceux qui ont les meilleures techniques d’extraction

* ceux qui connaissent bien leurs coûts et ont la lucidité d’arrêter les coûts de production.

* ceux qui ont resisté mieux que les autres lors de la baisse qui a eu lieu entre 1997 et 1999 ?

* BP a annoncé des réductions de coûts. C’est plutôt sain comme annonce.

* Statoil est une entreprise d’un pays en pointe historiquement dans l’extraction (norvège), pays qui a beaucoup de réserves

* .. ?

C’est la fin de l’année, la demande de pétrole est j’imagine déjà censée tourner à plein régime pour les fêtes de fin d’année (transport, industrie, http://www.eia.gov/totalenergy/data/mon … energy.pdf )

donc ce n’est probablement pas une augmentation de la demande qui va stopper la baisse.

sur cette image

on voit que le prix du baril baisse d’entre 5$ et 10$ par mois depuis le mois de Juillet.

on était à 70$ début décembre, 60$ mi-décembre donc on peut se dire qu’on finira décembre à 55$ et que le plancher sera atteint mi-janvier entre 45$ et 50$.

Entre temps, les gens doivent partir en vacance, les traders ont leur bonus en fonction des positions au 31/12 donc encore du monde va vouloir arrêter les compteurs et couper les pertes avant les fêtes.

Voilà je vous ai raconté une belle histoire et çà a suffit pour me bercer donc je vais aller me coucher.

Si vous aussi vous pensez que ce secteur ne fait que vivre un retour à la "normale" et que vous avez des idées sur les entreprise "normales" du secteur çà m’intéresse.

Une façon peut-être aussi de trouver des sociétés intéressantes est de regarder les valorisations que ces sociétés avaient en 1995-1996 et en 2002-2003, qui sont 2 moments où le baril était à environ 40$ sur plusieurs mois consécutifs. Moyennant une règle de 3 à trouver pour transposer ces valeurs en 2014, cela peut peut-être donner des points d’entrée pour detecter des titres que la peur a particulièrement massacrée.

Pour info:

je suis rentré en pure spéculation contrariante, avant de faire cette analyse du marché, et tant pis pour moi si çà me pince les doigts sur: BHP Billiton à 17,865€ et sur MPI à 2,98€

![]() Hors ligne

Hors ligne

1 #2 16/12/2014 23h50

1 #2 16/12/2014 23h50

- pvbe

- Membre (2010)

Top 50 Actions/Bourse

Top 50 Finance/Économie - Réputation : 239

Je possède également ERA, il y a quelques mois j’avais arbitré Bristow contre ERA, comme concurrent il y a également Phi inc.

Si le secteur des opérateurs d’hélicoptère à destination des plateforme pétrolière va perdre quelques pourcents de son CA du fait de la réduction des activités suite à la baisse du prix du baril.

Les vols en hélicoptère sont très gourmand en carburant et ce qu’il perde en CA est plus que compensé par la réduction des frais en carburant.

La baisse du prix du pétrole à fait s’envoler le cours des compagnies aérienne et un hélicoptère consomme bien plus qu’un avion.

La baisse du pétrole a fait baisser tout le secteur pétrolier sans distinction. Mais le sous-secteur du transport par hélicoptère bénéficie plus qu’il ne perd de la chute du prix du baril.

![]() Hors ligne

Hors ligne

2 #3 07/01/2015 17h45

2 #3 07/01/2015 17h45

La chute est certes violente mise en regard des dernières années.

Après, si on la met en perspective d’un historique très long terme, ça peut devenir moins évident ![]() :

:

![]() Hors ligne

Hors ligne

1 #4 17/01/2015 11h14

1 #4 17/01/2015 11h14

- Albon

- Membre (2015)

- Réputation : 3

Bonjour,

Si l’on en croit à l’étude d’Alphavalue, ça n’est sans doute pas une bonne idée de revenir sur les valeurs du secteur pétrolier en ce moment:

http://bfmbusiness.bfmtv.com/mediaplaye … 46860.html

http://bfmbusiness.bfmtv.com/mediaplaye … 90239.html

L’étude Alphavalue datant de 2012 avait souligné que le pétrole avait de grandes chances se retrouver à 50$ en 2015.

Bien sûr comme le dit avec humour Stéphane Soummier, avant d’être déclarer gourou il faut avoir raison 2 fois… Mais les arguments paraissent solides et cohérents.

![]() Hors ligne

Hors ligne

5 #5 31/01/2015 12h56

5 #5 31/01/2015 12h56

- lector

- Membre (2011)

- Réputation : 41

Etant sous-traitant de l’industrie pétrolière sur un secteur de niche (environ 70% de mon CA sur l’oil&gas), permettez-moi un commentaire vu de l’intérieur.

Désolé, ce n’est que qualitatif, mais cela vous donnera un aperçu de l’ambiance dans le secteur.

Au niveau des majors occidentales, mais aussi des étatiques du moyen-orient, les coupes tant capex qu’opex liées à la baisse des cours du brut sont impressionnantes de par leur brutalité et leur rapidité, à un niveau que peu de personnes dans l’industrie avaient envisagé ou déjà vécu. Cela correspond en plus à une fin de trend sur les nouveaux projets (les investissements en nouveaux projets sont assez cycliques dans le secteur, avec une périodicité de quelques années relativement commune à toutes les majors), qui va être catastrophique pour les parapétrolières. Ma société était par exemple positionnée comme sous-sous-traitant sur un projet downstream de US$ 7md au Qatar, tout simplement abandonné par le client final. Toutes les études pour les quotations par les différents bidders passées par pertes & profits, des mois de boulot sans aucun gagnant. Sur les projets existants, certains ne s’en tirent pas trop mal (gaz, avec des contrats long terme, quoique souvent rentables uniquement par les condensats associés), pour d’autres (ud offshore, cela risque de faire très mal, avec un effet ciseau entre les demandes du management de prolonger la durée de vie des installations encore plus longtemps que ce qui était prévu, alors que les opex fondent).

Par ailleurs, l’impact global sur l’ensemble de l’industrie (hors o&g) me semble mal appréhendé. Par ses investissements colossaux, le secteur de l’oil & gas rayonne de manière très importante sur des pans entiers de l’industrie lourde, et sur la chaîne de sous-traitance associée. Même le transport aérien me semble dépendant du secteur, le voyageur pétrolier représentant une manne importante avec un revenu/voyage des plus élevés (cela reste un des seuls secteurs où les déplacements en business sont largement acceptés) vers des destinations à marges élevées, par exemple l’afrique pour AF. Idem pour les ingénieries et constructeurs d’infrastructures BTP ; une clientèle très bonne depuis plusieurs années est celle des pétrodollars (métro d’AD etc). Ces débouchés risquent de se tarir, pour plutôt aller dans la consolidation de l’existant.

Sur l’industrie lourde, une bonne partie des paiements ne se fait au FOB des machines. L’impact CA ne se fera donc bien sentir que dans quelques trimestres, le temps d’écouler les projets en cours. Sur les ingénieries, cela devrait être plus rapide, avec un carnet de commandes qui va aller en se tassant pendant encore des trimestres.

En définitive, si je devais m’exposer de nouveau au secteur, ce ne serait clairement pas avant encore plusieurs trimestres, sauf à savoir jouer le zig-zag des cours qui me semble le scénario le plus probable dans les mois à venir.

lct

![]() Hors ligne

Hors ligne

2 #6 23/03/2015 09h42

2 #6 23/03/2015 09h42

1 #7 20/06/2015 12h08

1 #7 20/06/2015 12h08

- rocambole

- Membre (2012)

- Réputation : 228

En complément un graphe vaut mieux que des mots parfois. Après cela ne présage pas de la ou ca peut aller…

![]() Hors ligne

Hors ligne

3 #8 27/11/2015 16h34

3 #8 27/11/2015 16h34

- Aelthen

- Membre (2011)

Top 50 Crypto-actifs - Réputation : 138

Pour ceux qui s’intéressent au secteur du oil & gas (enfin, surtout oil), un peu de lecture : https://www.islainvest.com/wp-content/u … _Final.pdf

Il s’agit d’une lettre aux investisseurs d’un gestionnaire de fond value, qui a décidé de tout miser sur des entreprises US du secteur pétrolier (ce qui est un peu osé, quand même).

On y apprend des choses intéressantes, notamment sur l’offre et la demande aux US, en Chine…

Je cite un passage que j’ai trouvé particulièrement intéressant concernant le risque pour l’arabie Saoudite de continuer à produire autant de pétrole:

Otherwise, all countries in the Middle East, including Saudi, are currently producing near

maximum levels. According to IEA and others, this has left very little spare production capacity

remaining in the region. This represents a different kind of risk than implied in the original

question, though, so I’ll save that for a bit later.

Saudi can’t pump high forever because, in short, to do so would mean they run the serious risk

of permanently damaging their oil fields. The oilfields in Saudi are made of carbonate rocks,

and one of the dangers associated with producing at maximum levels from carbonate reservoirs is that you start producing larger amounts of water – and the science around carbonate

reservoirs suggests that once you start producing larger amounts of water, the reservoir will

forever produce larger amounts of water - even at reduced production levels.

Which means an already extremely daunting engineering challenge – coaxing oil out of the

ground – becomes significantly more difficult, not to mention expensive. Wells decline and

deplete faster, efficiencies worsen dramatically, and corrosion can become a very serious

problem. Saltwater, as you can probably imagine, can be lethal to oilfield equipment.

![]() Hors ligne

Hors ligne

1 #9 04/12/2016 09h47

1 #9 04/12/2016 09h47

- PatN

- Membre (2016)

Top 20 Invest. Exotiques

Top 50 SIIC/REIT - Réputation : 74

Bonjour,

En quoi la baisse du baril est un cadeau que l’Arabie saoudite faisait aux USA ? Je ne comprends pas.

De mon point de vue, c’est bien le contraire. Avec l’émergence des gisements non conventionnels, rentables avec un prix du pétrole élevé, les USA sont devenus indépendants. L’effondrement du prix du pétrole en inondant le marché par les pays du Golfe était une attaque directe pour que les puits US fassent faillite et que les USA redeviennent dépendants.

Par contre, comme ça fait plusieurs années que cette guerre économique est en place, il y a un moment où l’équilibre budgétaire et social de ces pays les poussent à prendre des décisions plus pacifiques. D’autant plus qu’aux USA, la réactivité pour fermer les puits non rentables, et les ré-ouvrir dès que cela redevient intéressant me parait très élevée.

De toutes façons, ce n’est pas après un rallye qu’il faut acheter, il fallait le faire il y a quelques mois, quand tout le monde criait sur un baril à 20$. Facile à dire, évidemment.

Pour ma part, j’avais prix un peu d’OPCVM russie (pas assez….) , que je suis en train de vendre avec toutes ces bonnes nouvelles et la hausse du rouble, et je garde les OPCVM Commodités et Minières, achetées il y a trop longtemps à un niveau trop haut.

Vu qu’actuellement, on hurle sur la hausse des taux avec la baisse "inéluctable" des REITs qui va en découler, je dirige mon regard là-dessus.

Je verrai bien si je trouve quelque chose d’intéressant où investir et si je suis capable de supporter la volatilité (un vrai travail sur soi, comme toujours).

![]() Hors ligne

Hors ligne

2 #10 26/12/2016 21h48

2 #10 26/12/2016 21h48

- stokes

- Exclu définitivement

- Réputation : 284

Le baril sera finalement passé de 37 à 53$ au cours de l’année 2016 ; on est donc très loin des prévisions apocalyptiques formulées en début d’année par d’éminents analystes qui le voyaient descendre jusqu’à 20$, avant de remonter tout doucement jusqu’à 75$ à la fin de la décennie. Il est toujours amusant de constater qu’il se trouve des employeurs pour verser des salaires à ces prévisionnistes, salaires sans commune mesure avec les pauvres minima sociaux perçus par ceux de nos concitoyens que la droite "républicaine" traite d’assistés…..

On demanderait à un RSAste de prévoir les cours du pétrole, il ne ferait sans doute pas plus mal que les analystes car personne n’en sait rien et prétendre savoir quelque chose est déjà une forme de sophisme.

En cette fin d’année, les mêmes doctes esprits qui voyaient le pétrole plonger das les abysses expliquent que les cours vont désormais se stabiliser et évoluer dans une étroite fourchette couvrant au plus large la bande de 50 à 60$ : le pétrole de schiste serait en effet redevenu rentable et l’abondance de l’offre découragerait toute velléité haussière ; à l’opposé, la sagesse des pays OPEP et de nos très chers amis Saoudiens serait un gage de régulation "du robinet" pour réduire si besoin la production et éviter toute nouvelle baisse des cours. On ne savait pas que ceux qui manient le sabre avec dextérité pour couper les têtes sont aussi capables de délicatesse dans la régulation des robinets…..bref le baril évoluera cette année entre 50 et 60$, on nous le dit et on est prié de le croire……c’est bien connu il n’y a que la foi qui sauve !

On veut bien croire, mais l’observation des cours du baril semble plutôt indiquée des évolutions assez heurtées à la hausse comme à la baisse, les périodes de stabilité tranquille étant plutôt rares.

N’ayant pas envie de me faire couper la tête, fût-ce par le bourreau le plus adroit de la péninsule arabique, je me garderai bien de prédire si le pétrole évoluera à la hausse ou à la baisse en 2017 ; en revanche, au risque de passer pour apostat, il m’étonnerait que les cours restent stables tout au long de l’année.

![]() Hors ligne

Hors ligne

2 #11 21/04/2020 00h29

2 #11 21/04/2020 00h29

Ils sont livrés. Et doivent se démerder avec la contrainte et les coûts de stockage voire destruction. Bref, c’est pour ca que ca passe en négatif.

Je ne me souviens plus de cette anecdote d’un jeune assistant qui doit boucler une position spéculative et la double au lieu de la clôturer comme son patron lui avait demandé, et est puni en allant prendre livraison (de tonnes de matière première ou je ne sais plus quoi)

L’argent est un bon serviteur et un mauvais maître (A. Dumas )

![]() Hors ligne

Hors ligne

2 #12 21/04/2020 09h10

2 #12 21/04/2020 09h10

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

Comme expliqué dans le fil voisin : Le WTI s’échange surtout à titre de "future". Là, il s’agissait du future pour livraison au moins de mai, dont le contrat expire ce mardi. Or, les traders qui spéculent sur le baril ne sont, pour la plupart, pas des acheteurs de physique. Ils ne veulent surtout pas prendre livraison ; ils ne sauraient pas quoi en faire, et n’ont aucune connaissance de comment on stocke, et revend si nécessaire, le pétrole qu’on a acheté. Donc, il leur fallait se débarrasser urgemment de leurs contrats. Certains ont donc payé pour être débarrassés.

Les traders ne sont pas des acheteurs, mais des spéculateurs. Ils n’ont aucune envie d’acheter la matière première.

Notez que le contrat future, c’est 1000 barils, soit 20000 $ le ticket d’entrée par les temps qui courent, mais plutôt de l’ordre de 70000 ou 100000 $ habituellement. Ca montre bien que seuls les gros traders professionnels achètent vraiment les contrats futures. Les traders ordinaires achètent forcément des produits dérivés, des "réplicateurs du prix du baril". C’est là qu’il est important de savoir quel prix exactement !

Logiquement, c’est un signal baissier. Si les gens ne veulent pas de pétrole brut début mai, ils n’en voudront pas plus début juin. Il faut savoir que les capacités de stockage sont quasiment pleines (y compris les supertankers pétroliers qui servent actuellement de stockage flottants) et qu’il n’y a donc plus d’exutoire possible pour la surproduction ; et que, réciproquement, même si la demande de produits raffinés repart, vu les énormes stocks constitués en brut et probablement en produits raffinés aussi, la demande réelle sur le brut mettra du temps à redécoller.

Dernière modification par Bernard2K (21/04/2020 09h26)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

6 #13 21/04/2020 19h40

6 #13 21/04/2020 19h40

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

On vit une période historique. Hier 20/04/20, le prix du pétrole WTI est descendu à - 37 $. On peut certes dire que c’était dû à la spécificité des futures de mai qui arrivaient à échéance, mais quand même, un prix négatif, et négatif à ce point, c’est marquant.

Aujourd’hui 21/04/20, le prix du future de juin sur le WTI, le plus tradé donc le nouveau prix future "de référence", s’est écroulé de 21 $ à 6,50 $, soit -68 %, avant de remonter à 11 $. La "commodity" par excellence a chuté de 68 % dans la même journée, pour descendre dans une zone de prix qu’il n’avait plus fréquenté depuis 1998 (et même en-dessous, cf un peu plus loin la discussion sur la correction de l’inflation).

Le pétrole est gratuit ou quasiment (7 cents le litre, c’est moins cher que tous les liquides vendus au supermarché, même la Cristaline).

Là, on n’est plus dans le trading, où la moindre rumeur de réunion de l’Opep peut faire augmenter le prix de 50 %. On est dans la vraie vie, où tous les acteurs du raffinage disent "on est plein à ras bord, on n’en peut plus". Même si l’Opep arrive à se mettre d’accord sur une baisse de production, on va rester sur des prix très bas du pétrole pendant plusieurs mois, parce que plus personne n’a besoin d’autant de pétrole.

Notez quand même que le WTI n’est le prix que d’un pétrole. Il y a de nombreuses autres qualités de pétrole brut, qui ont chacun leur prix, leur cotation. Ce qui influe sur le prix du pétrole est notamment son contenu en souffre et sa capacité à produire de l’essence au raffinage (plutôt que des produits plus lourds). On trouve ici, par exemple, les prix de différents pétroles bruts et de quelques produits raffinés : Oil Price Charts | Oilprice.com

Les différences extrêmes de prix (entre du négatif et le plus haut vers 28 $) montrent bien le désarroi, la désorganisation du marché. Habituellement, les prix sont beaucoup plus groupés. Regardez les prix des bruts américains et canadiens, ce n’est vraiment pas fameux, avec de nombreuses références à prix négatif. Les prix des "OPEC members" (en prenant bien "daily prices") montre que tout le monde est touché, avec des prix entre 11 et 27 $ ; et encore, je pense qu’il y a un petit délai de mise à jour.

On considère généralement qu’il y a eu un troisième choc pétrolier à partir de 2000. Alors que les deux premiers avaient été soudain et brutaux, on a vu, à partir de 2000, une augmentation très lente, pour finir par atteindre 165 $ à l’été 2008. C’est pourquoi on a parlé de "choc mou". Même si les prix étaient redescendus après la crise de 2008-2009, ils étaient la plupart du temps entre 50 et 100 $, et on peut donc considérer qu’on a connu quasiment 20 ans de pétrole cher, à partir de 2000 (certains disent 2003, mais le début de grimpette était bien en 2000, avec un premier record à 33 $, soit le triple du prix de 1998).

Ce troisième choc pétrolier est désormais mort et enterré.

Voici un graphique qui illustre bien les deux premiers chocs pétroliers et le début du troisième (source : Un 3e choc pétrolier ? | kanaga ) :

Voici un graphique parfaitement à jour mais sans les points de repère historiques (source Crude Oil Prices - 70 Year Historical Chart | MacroTrends ). Attention, en échelle log et corrigé de l’inflation.

Le prix du pétrole en dollar courant était de 2 à 3 $ avant le premier choc pétrolier, mais il est utile de voir, avec ce graphique corrigé de l’inflation, que cela représentait 20 à 25 $ d’aujourd’hui. De même, il y a eu des plus bas à 10 $ en 1986 et 1998, mais ils représentent, corrigés de l’inflation, respectivement 26 et 17 $ d’aujourd’hui.

Corrigé de l’inflation, le prix du pétrole n’a jamais été aussi bas depuis 70 ans :

Regardez l’allure de la chute de ces derniers jours : sur cette échelle longue, on voit une chute quasi- verticale de 60 $ à 10 $. C’est sans précédent.

Au total, on vient bien de rentrer dans plusieurs mois de pétrole quasi gratuit, à un prix bas jamais atteint depuis 70 ans, grâce ou à cause du coronavirus et des mesures de restriction des déplacements qui ont été décidées.

Il y a des conséquences à en tirer pour les pétrolières et parapétrolières. Et pour ceux qui détiennent leurs actions et leur dette !

Il y a aura aussi des conséquences géopolitiques. De nombreux pays pétroliers ne peuvent pas survivre longtemps sans la manne pétrolière. Rappelons nous que, corrigé de l’inflation, ils vendent leur baril moins cher qu’avant le premier choc pétrolier ! Un prix de misère, au sens propre du terme. Ce n’est pas tenable. Les pays pétroliers, déjà souvent instables, sont désormais une poudrière !

Un article sur le sujet : Chute des cours du pétrole: plusieurs pays menacés d?effondrement - Le Temps

Tout cela à cause d’un virus microscopique. On vit une époque formidable.

Dernière modification par Bernard2K (23/04/2020 08h37)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

2 #14 22/04/2020 10h47

2 #14 22/04/2020 10h47

- atlasshrugged

- Membre (2019)

- Réputation : 36

“INTJ”

Il faut saluer le sens du timing de l’OPEP et de la Russie : quel meilleur moment pour lancer une guerre en augmentant les volumes que celui où la demande sera au plus bas, ce qui était prévisible dès le début du confinement des pays développés?

On peut légitimement penser que cela va "nettoyer" le marché pour des décennies : une fois que les opérateurs trop endettés et/ou avec des points morts trop élevés auront été rincés, qui investira dans de nouveaux projets dans le shiste ou l’offshore profond en prenant en considération un prix potentiel aussi bas, fût-il temporaire? Cela va accroître la position de force des pays avec de grandes ressources de pétrole "conventionnel", asseoir la position de majors aux bilans solides.

Dans une moindre mesure, cela s’était produit dans le minerais de fer il y a quelques années, et les majors avaient rafflé la mise : Rio tinto, BHP ou encore Vale ne sont pas prêt d’avoir des concurrents d’envergure.

Sans vouloir être cynique et passer outre la problématique de l’environnement, il semble aussi évident qu’un prix du pétrole contenu ne va pas inciter à se tourner vers des sources d’énergie propres, et cela va soutenir la demande pendant un moment. La tension sociale aidant, j’irais même jusqu’à dire que la hausse exponentielle de la taxe sur les carburants dans notre pays pourrait être mise mal : Les gens accepteront ils de payer toujours plus cher après avoir vu dans tous les médias que le cours du pétrole pouvait être négatif? (vous imaginez bien qu’ils ne creuseront pas la question plus en avant).

A titre personnel, je suis plus que jamais positif sur le pétrole à long terme, mais je me méfie des bilans trop chargés et des compagnies dont la taille ne leur permet pas d’intégrer le rang des "too big to fail".

![]() Hors ligne

Hors ligne

18 #15 23/04/2020 06h27

18 #15 23/04/2020 06h27

Dans la série "Trading" et "Trader fail", quelques éléments amusants et réflexions de plus long terme.

Hier donc le prix du future WTI échéance juin a très fortement chuté (de 21 à 6,5 USD quand même… Puis remonté à 14,5 à l’heure où j’écris). L’explication est très probablement que de nombreux traders ont coupé leurs positions pour éviter de renouveler un "Long Squeeze" tel qu’on a connu il y a deux jours sur l’échéance de mai.

Nous ne sommes donc plus dans l’accident technique de quelques traders qui ont oublié qu’en traitant des matières premières, ils s’engageaient à prendre livraison physique de milliers de barils de brut (ou de têtes de bétail vivant au choix).

"Un trader perd 800 Millions lors du long squeeze sur WTI May"

Non nous sommes dans des variations massives des prix d’une matière première essentielle (pour les producteurs comme pour les vendeurs), certes induite par un dérèglement de l’économie de marché lié à la pandémie, mais dont les conséquences sont difficilement imaginables.

Ainsi le krash de mai n’a probablement pas impacté les producteurs, eux avaient vendu leur pétrole (via leurs traders) et ce sont "seulement" des financiers qui ont été pris dans la tourmente.

Si par contre le prix des futures des échéances plus lointaines s’effondre faute d’acheteurs, là les pays producteurs ont un problème (à noter que le WTI c’est le pétrole américain, les autres sont moins chahutés).

Le même genre de problème peut il se passer sur d’autres matières premières?

A l’inverse, les producteurs seront ils en mesure de livrer les tonnes de matières premières vendues à plus longue échéance (via les futures toujours) alors que les chaînes de production tournent au ralenti?

Bref, le cours du lait s’effondre, celui du riz s’envole, et on a vu des tensions avec le vietnam qui a stoppé ses exportations de riz (puis réouvert suite aux pressions internationales)

Re-bref: Le marché des matières premières est sans dessus dessous… Et nous manquons cruellement de visibilité sur l’évolution de la pandémie dans les prochains mois, donc sur les capacités mondiales de production/consommation.

On peut également s’interroger sur le risque géopolitique d’une chute des ressources des pays du Golf, ou des Russes…

Quand à croire dans la finance pour "stabiliser" et "arbitrer" intelligemment ces décrochages de prix qui n’ont rien à voir avec la réalité de ce que coûte un baril de brut, on peut toujours rêver.

Ainsi, acheter un future sur le WTI c’est s’engager à acheter 1000 barils. Un future à 14 USD ne côute donc pas 14$ mais 14 000 $ Ce n’est donc pas à portée de toutes les bourses.

Des petits malins se sont donc jetés sur… un ETF sensé tracker les prix du "spot". C’est pas cher et c’est une occasion en or non?

Ce tracker est ici: USO

A titre d’illustration, voici les stats du site "RobinHood" qui recense donc l’activité d’investisseurs particuliers. On voit que plus le WTI baisse, plus les gens se jettent sur USO parceque "ca va bien remonter un jour, suffit de garder la position"

Seulement voilà, oui, mais non. On ne peut pas trader le spot du brut (ni même celui de n’importe quelle matière première). On peut seulement traiter les futures, et ceux ci ne sont pas exactement le "spot" (le cours à l’instant T) mais sont des anticipations par le marché du coût du WTI, dans 1 mois, 6 mois, un an.

Ce n’est pas sensé être un jouet pour spéculateur, c’est un moyen de gérer correctement ses approvisionnements, en se couvrant (ex: compagnies aériennes) ou en dégageant aujourd’hui le cash pour une livraison dans x mois (producteurs). Les traders sont seulement sensés donner de la liquidité à ce marché en jouant le rôle de contrepartie. Là le système déraille parceque la finance déconne.

Mais je disgresse!. Donc nos petits malins achètent USO… Sans comprendre comment il fonctionne.

USO donc réplique le prix du spot autant que possible en achetant des futures pour la prochaine échéance.

Mais afin de ne pas se faire livrer ledit pétrole, et pour se couvrir lui même, USO "roule" sa position tous les mois, à peu près quinze jours avant l’échéance du future. C’est à dire que depuis début avril, USO vend progressivement sa position de futures MAI pour acheter du future JUIN, et ainsi de suite chaque mois.

Donc, les génies qui ont acheté USO avant hier pensant acheter l’ETF trackant un barile à -37USD ont donc acheté en fait un tracker bourré de futures JUIN à 21 USD.

Le succès de l’ETF a été tel que mardi, les gérants de USO ont demandé l’autorisation de vendre plus d’actions de leur produit miracle

Le tracker s’est donc effondré, de 3,75 en clôture le 20 avril à 2,5 USD le 22 avril (5,37 le 8 avril). Pourtant le future May lui s’est éteint aujourd’hui en étant passé de -37 USD la veille à + 10 USD.

Dans la foulée, les gérants de ce produit si merveilleux ont modifié sa structure en profondeur, notamment en achetant des futures de plus lointaines échéances. Celà change totalement la structure du jouet, qui va avoir sérieusement à répliquer le spot puisqu’il contiendra des échéance éloignées (donc plus coûteuses car valeur temps, appelée Contango).

A noter que le tracker détient à peu prêt 20-30% en réel du nombre de futures qu’il réplique (nombre d’actions ETF vendues). Si ca c’est pas une arme de destruction massive je ne sais pas ce que c’est. Mais c’est de l’ingéniérie financière, tout va bien se passer.

Tiens d’ailleurs, le future juin dégringole aujourd’hui, alors que probablement USO (et d’autres) achètent des futures. Que va t’il se passer quand, dans 15 jours, USO va commencer à rouler sa position en vendant JUIN pour acheter JUILLET? Oui oui, il va appuyer à la baisse sur le future juin, uniquement par la vente de spéculateurs.

Moralité, il ne suffit pas de "savoir" que "ça va forcément remonter un jour", il faut également bien avoir compris le produit que l’on traite, et lire le prospectus (prospectus imbitable pour un pékin comme moi).

Moralité Bis: J’aime bien la bourse, je crois au marché, mais le marché des matières premières n’est et ne devrait jamais être un jouet pour traders. Nos vies et nos sociétés dépendent réellement des fluctuations de ces marchés.

Plus de détails ici

ET la documentation sur USO

L’argent est un bon serviteur et un mauvais maître (A. Dumas )

![]() Hors ligne

Hors ligne

3 #16 23/04/2020 07h29

3 #16 23/04/2020 07h29

- Bernard2K

- Membre (2015)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 5 Dvpt perso.

Top 10 Vivre rentier

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Monétaire

Top 5 Invest. Exotiques

Top 20 Crypto-actifs

Top 5 Entreprendre

Top 10 Finance/Économie

Top 5 Banque/Fiscalité

Top 50 SCPI/OPCI

Top 5 Immobilier locatif - Réputation : 3583

Hall of Fame

Hall of Fame

Quelques remarques en vrac :

Votre analyse est intéressante, mais j’y apporterais quelques bémols.

- Les spéculateurs ne sont pas que des traders. Une partie d’entre eux sont des courtiers, c’est à dire qu’ils achètent pour fournir le pétrole à des clients. Ils font leur marge sur le fait qu’ils espèrent acheter moins cher que le prix payé par le client ; le client s’y retrouve par un prix lissé et une assurance de disponibilité de ses volumes disponibles.

- classiquement, on considère que les spéculateurs sont une bonne chose pour la fluidité d’un marché, car ils introduisent de la liquidité : plus il y a d’acteurs sur le marché, plus un gros volume à la vente ou à l’achat va être absorbé facilement, sans provoquer de fortes hausses ou baisses de prix.

- la spéculation introduit de la volatilité (de gros volumes échangés et des variations soudaines de prix) mais n’influe pas sur l’équilibre offre/demande, donc sur le prix moyen. Dans la mesure où aucun spéculateur ne consomme lui-même de pétrole, où tous les volumes de bruts finissent forcément dans les mains des clients consommateurs, la spéculation n’est qu’un jeu intermédiaire. Le prix moyen est bien le reflet de l’équilibre offre-demande.

- conséquence du tiret précédent : si la demande est supérieure à l’offre, le prix montera, quel que soit la spéculation intermédiaire. C’est ce qui était arrivé en 2008 et avait poussé le prix à 147 $ le 11 juillet. Réciproquement, quand l’offre est supérieure à la demande, le prix baissera, même si la spéculation maintient le prix entre temps : c’est ce qui vient d’arriver de façon spectaculaire.

- dans l’épisode récent, à l’approche de l’échéance du contrat future, ce sont les "méchants" traders qui ont été contraints de vendre à prix négatif, et les "gentils" utilisateurs de physique (des raffineurs, logiquement), qui ont acheté leur pétrole à prix discount. Les méchants traders sont punis (et un certain nombre devraient faire faillite), tandis que les gentils acteurs de l’économie réelle sont récompensés par du pétrole offert (on les paie même pour qu’ils le prennent, ce qui arrange leurs affaires en ces temps difficile). C’est l’action de la main invisible du marché qui vient corriger automatiquement ses déséquilibres ! C’est pas beau, ça ? ![]()

- il est vrai que les trackers introduisent encore une autre volatilité, alors même que, comme vous le dites, ils ne couvrent qu’une partie de leurs positions par des achats de futures. Là aussi, ça devrait s’auto-réguler : le gestionnaire de l’ETF a tout intérêt à asseoir ses positions sur les futures de plusieurs échéances pour éviter les montagnes russes qui viennent de se produire ; du coup, ça ne suivra plus exactement le "cours du pétrole" qui est le le cours du contrat future pour livraison le mois suivant ; du coup, une partie des clients devrait quitter ce tracker, déçu que ça ne réplique pas exactement le cours. Encore la main invisible du marché ! ![]()

- réciproquement, cela éclaire la hausse de 2008 et toutes les hausses précédentes. Si la surchauffe des prix en 2008 avait été provoquée par la spéculation, on aurait constaté, comme aujourd’hui, des phénomènes d’effondrement des prix du contrat future juste avant l’échéance de celui-ci, quand les trop nombreux traders auraient vendu aux trop rares utilisateurs de physique. Or, on ne constatait pas ce phénomène. Preuve que ce n’était pas la spéculation qui provoquait la hausse des prix, mais bien l’excès de demande par rapport à l’offre.

- l’épisode actuel rappelle à quel point l’offre de pétrole est peu élastique au prix. En 2008, malgré des prix record vers le haut, la production peinait à augmenter. En 2020, malgré l’excès d’offre, la production peine à baisser. Plusieurs phénomènes expliquent cela :

- un puits de pétrole a un débit optimum : lui faire débiter plus, c’est l’endommager (et notamment augmenter la part de pétrole perdue, qui ne voudra plus sortir à la fin de l’exploitation, sauf à utiliser de coûteuses méthodes non conventionnelles), l’arrêter, c’est aussi l’endommager.

- les pays producteurs peinent à s’entendre pour réguler l’offre.

- même quand l’OPEP parvient à un accord, cela n’a pas forcément l’effet escompté car cette organisation ne représente plus que 30 % de la production mondiale, alors que c’était plus de 50 % au moment du premier choc pétrolier.

- phénomène spécifique à la baisse : les entreprises productrices ont juste besoin de survivre. Plus le prix baisse, plus il faut vendre de volume pour essayer de limiter la baisse du chiffre d’affaires. Sinon, le producteur n’a que deux solutions : tout fermer pour couper ses charges et attendre des jours meilleurs (quand c’est possible) ou bien faire faillite. Vendre beaucoup quand les prix baissent, c’est un réflexe de survie.

-J’ajouterais enfin que le prix spot n’est pas très pertinent pour le pétrole. A ma connaissance, il y a peu de volume qui s’échange sur cette base ; et ce prix de référence est établi par une formule qui fait intervenir, entre autres, les contrats futures (ou bien seulement le contrat future le plus échangé), donc reflète en bonne partie le prix des futures. J’avoue que je ne suis pas dans le secret de l’établissement du prix spot, mais je retiens que les futures, et notamment le future le plus échangé, sont bien plus pertinents quand on parle du prix du pétrole.

Ceux qui voudraient approfondir peuvent lire ceci (j’avoue que je ne l’ai pas lu, seulement parcouru le résumé) : https://www.oxfordenergy.org/wpcms/wp-c … h-2010.pdf

Dernière modification par Bernard2K (23/04/2020 08h42)

Il faut que tout change pour que rien ne change

![]() Hors ligne

Hors ligne

2 #17 23/04/2020 09h42

2 #17 23/04/2020 09h42

- Fructif

- Membre (2011)

Top 50 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 20 Entreprendre

Top 5 Finance/Économie

Top 50 Banque/Fiscalité

- Réputation : 651

Hall of Fame

Hall of Fame

Je suis d’accord avec ce qui a été écrit plus tôt.

Juste en complément : il ne s’agit pas d’un ETF (Exchange Traded Fund), mais juste d’un produit côté en bourse. Il ne s’agit pas d’un fonds (Fund) au sens propre du terme.

C’est une facilité de langage de dire qu’il y a des ETF Matières Premières (que j’utilise aussi parfois …), mais c’est faux.

En l’occurrence USO est un Commodity Wrapper, mais il y a aussi les ETC ou les ETN qui peuvent investir sur les commodities. Il y a des différences qui en temps "normal" ne peuvent paraître importantes, et qui deviennent très significatives en temps de crise. Par exemple, un ETF classique ne peut pas changer "comme ça" d’indice suivi.

Voilà ce que dit la factsheet de USO

USO® is not a mutual fund or any other type of Investment Company within the meaning of the Investment Company Act of 1940, as amended, and USO is not subject to regulation thereunder.

Pour ne pas se tromper on peut utiliser l’acronyme ETP (Exchange Traded Product)

Dernière modification par Fructif (23/04/2020 16h34)

Lazy investing : Epargnant 3.0 | Créer et piloter un portefeuille d'ETF | Mon blog | Guide ETF | E-Formation

![]() Hors ligne

Hors ligne

2 #18 23/04/2020 09h52

2 #18 23/04/2020 09h52

- Trahcoh

- Membre (2014)

Top 50 Année 2024

Top 50 Année 2023

Top 20 Vivre rentier

Top 50 Actions/Bourse

Top 50 Banque/Fiscalité

Top 20 Immobilier locatif - Réputation : 450

C’était pourtant aisé de ne pas passer à côté du sens du message très clair de Mistervix.

A titre d’exemple, j’ai placé de l’argent sur un ETN au meilleur moment de la crise pétrolière de 2016. Je crois que ça s’appelait UWTI, avec un levier x3. Tant qu’à devenir riche, autant ne pas le faire à moitié.

Malgré l’effet de levier qui promettait une explosion de la valeur de l’ETN à la remontée des cours, je ne suis sorti sans perte que par chance, à la faveur d’une brutale mais fugace remontée du cours, malgré un doublement des cours du brut à cette époque. Cet ETN a ensuite sombré puis disparu.

USO disparaîtra à son tour.

Fuyez ces produits financiers.

Dernière modification par Trahcoh (23/04/2020 16h44)

“Time is your Friend, Impulse is your Enemy.” John Bogle

![]() En ligne

En ligne

1

1  3 #19 07/11/2020 11h01

3 #19 07/11/2020 11h01

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

Horizon Kinetics est complètement bullish sur le pétrole et les minières.

Une thèse à contre-courant de la situation actuelle.

Je la résume rapidement :

Horizon Kinectics ne croit pas à une baisse significative de la demande de pétrole, par contre, il constate une baisse massive des investissements pétroliers et que les majors n’arrivent plus à renouveler leur réserve.

En conséquence de quoi, on devrait arriver à un déséquilibre significatif entre la demande (supérieure) et l’offre (inférieure), qui selon eux, sera long à compenser.

Sur les matières premières, la thèse est à peu près la même : un sous-investissement alors que les énergies "renouvelables" (solaire, éolien, batterie) réclament énormément de minéraux pour être construits.

Tout est argumenté en long et en large dans ces PDFs :

- https://horizonkinetics.com/wp-content/ … 2-2020.pdf

- https://horizonkinetics.com/wp-content/ … _FINAL.pdf (lien déjà donné précédemment)

![]() Hors ligne

Hors ligne

2 #20 09/11/2020 14h39

2 #20 09/11/2020 14h39

- InvestisseurHeureux

- Admin (2009)

Top 5 Année 2024

Top 5 Année 2023

Top 5 Année 2022

Top 10 Portefeuille

Top 5 Dvpt perso.

Top 10 Expatriation

Top 5 Vivre rentier

Top 5 Actions/Bourse

Top 50 Obligs/Fonds EUR

Top 5 Monétaire

Top 5 Invest. Exotiques

Top 10 Crypto-actifs

Top 5 Entreprendre

Top 5 Finance/Économie

Top 5 Banque/Fiscalité

Top 5 SIIC/REIT

Top 20 SCPI/OPCI

Top 50 Immobilier locatif

- Réputation : 3978

Hall of Fame

Hall of Fame

“INTJ”

BulleBier, le 08/11/2020 a écrit :

Mes actions; outre les positions directes dans le secteur de l’énergie, comme Civeo renforcé recement, je prends des positions sur l’Afrique via les banques et télécommunications ou un conglomérat comme Bolloré, sur l’amérique latine avec les entreprises de vente de Coca Cola locales, un peu sur l’Indonésie qui ne fait pas beaucoup de pétrole mais des métaux et des sources énergétiques. Tout ceci sont des expositions indirectes à l’energie et aux metaux, dans des entreprises qui survivent bien pendant le cycle. En tout cela fait peut être 1/3 de mon portefeuille. A vrai dire pour l’Asie du sud est, quelque soit les prix des matières premières je m’attends a un fort développement.

Horizon Kinetics est aussi sur Civeo, mais surtout sur Texas Pacific Land Trust.

C’est une société qui touche des royalties sur le pétrole extrait du bassin permien aux USA, en fonction du volume extrait, mais aussi du prix du pétrole.

Tous les commentaires d’Horizon Kinetics de 2020 à 2018 valent la peine d’être lus, spécialement si vous avez une orientation minière/pétrolière : Market Commentary | Horizon Kinetics

![]() Hors ligne

Hors ligne

7

7  18 #21 15/03/2022 18h31

18 #21 15/03/2022 18h31

- Ursule

- Membre (2019)

Top 10 Année 2022

Top 10 Finance/Économie

- Réputation : 216

Bonjour à tous,

Pour faire suite aux discussions récentes au sujet de la Russie, de l’inflation, et du prix de l’énergie, je souhaite contribuer à l’effort collectif de compréhension en apportant ma participation au sujet des enjeux du pétrole. Comme chacun a pu le constater, de plus ou moins loin en fonction du contact que l’on a avec l’or noir, le prix du pétrole est sujet à une volatilité exceptionnelle et des mouvements de prix extrêmes ces dernières semaines. Il est évident que cela a en grande partie à voir avec la Russie et sa capacité d’extraction et de commercialisation d’énergie. Mais lorsque l’on regarde dans le détail, il y a une multitude de points à côté desquels les médias "grand public" passent.

Je lisais ce matin dans la newsletter (à laquelle je me suis abonné il y a un mois pour tester, et à laquelle je ne vais pas tarder à me désabonner) de Marc Fiorentino du 15/03/2022 ce qui suit :

MonFinancier - MeilleurPlacement a écrit :

MAGIQUE

Quand le pétrole a flambé, les prix à la pompe ont flambé.

Le pétrole chute brutalement, mais les prix à la pompe ne vont pas retomber avec la même amplitude…

Une occasion supplémentaire pour les groupes pétroliers d’améliorer des marges qui vont être en partie financées par la prime électorale de 15 centimes par litre du gouvernement.

On marche sur la tête.

ÉTONNANT…

…d’ailleurs que personne ne gueule sur les groupes pétroliers, mais aussi sur les groupes de transport et tous les groupes qui répercutent les hausses des coûts sur les entreprises et les consommateurs et les amplifient.

Et pourtant ils affichent des résultats records ce qui prouve bien qu’ils augmentent leurs marges en période de guerre.

On appelle cela des profiteurs de guerre.

A ce sujet, plusieurs points sont importants à mentionner :

Le pétrole est une matière physique qui se traite physiquement, et dont les ramifications secondaires se traitent sur le marché dit "papier". Au contraire d’une action qui vaut (en simplifiant) toujours plus ou moins la même chose quel que soit l’endroit du globe où vous vous trouviez, le pétrole doit être :

- extrait (plus ou moins facilement),

- transporté (par bateau de différentes tailles, par pipeline plus ou moins long),

- livré (plus ou moins loin)…

- …à des raffineries (plus ou moins complexes).

Il s’agit donc d’une affaire physique en priorité, que les activités de trading viennent complexifier au travers du marché "papier". Celui-ci sert, en priorité, aux acteurs physiques pour se hedger contre les variations de prix, à des banques ou hedge funds pour se protéger contre l’inflation… Puis, même si cette activité est de loin la plus importante en termes de volume, à spéculer. A ce titre, l’acteur non pétrolier qui investit dans un marché le fait au travers d’un indice (Brent, WTI…). En ce qui concerne le Brent, il s’agit du nom d’un puits de pétrole situé en mer du Nord, et l’on pourrait donc penser que l’indice Brent est le reflet du pétrole issu de ce puits. En réalité le puits Brent ne produit plus que très peu de barils, et l’indice Brent est indirectement connecté au marché "Dated Brent", qui ne s’adresse, lui, qu’aux pétroliers capables de prendre livraison de barils. Le marché "Dated Brent" reflète la production et les prix d’un panier de puits de pétrole brut "Brent", "Forties", "Oseberg", "Ekofisk" et "Troll" (voir carte ci-dessous).

La production et les stocks de pétrole de mer du Nord sont aujourd’hui très marginaux au regard du reste du monde, mais ce sont les puits qui constituent cette production qui ont formé les premiers indicateurs de prix. Et à ce titre, le prix des barils de la région est exprimé en fonction dudit marché "Dated Brent" en fonction de leur qualité. Ladite qualité est exprimée de différentes manières (et l’on entrerait, à mon sens inutilement, dans un degré de technicité élevé), mais ce qu’il faut retenir c’est que chaque puits est une réserve de pétrole d’une qualité propre au puits. Le pétrole "Brent" n’est pas le même que le pétrole "Ekofisk", qui n’est pas le même que le pétrole "Oseberg"… et chaque pétrole a donc son prix propre. Au sein même du marché "Dated Brent", les différentes qualité s’échangent à un discount ou premium par rapport au panier. L’"Ekosik" se traiterait donc à "Dated Brent" +2$ par exemple, ou le Forties à -0.5$. Ce prix de "Dated Brent" vient influencer le prix de l’indice Brent de différentes manières, mais il faut rappeler que malgré quelques aléas et fluctuations, cela est étroitement lié à une réalité physique d’équilibre offre/demande/stocks.

D’autres régions viennent également livrer du pétrole brut à l’Europe, qui en consomme plus qu’elle n’en produit. La Russie est un de ces exportateurs importants pour l’Europe. La Russie extrait et exporte un certain nombre de millions de barils par jour (Mbj) en direction de l’Europe, dont les raffineries sont particulièrement adaptées à recevoir ce type de pétrole, ce qui est un point intéressant : le pétrole brut est inexploitable en l’état. Les usines ne fonctionnent pas au pétrole brut, de la même manière que nos voitures et nos chauffages de peuvent fonctionner avec un pétrole brut/non raffiné. Il faut donc le raffiner grâce à une raffinerie, qui séparera par la méthode de la distillation (en chauffant beaucoup le pétrole, les molécules qui le constituent se séparent par ordre de poids dans une colonne, dont les segments seront utilisés pour produire différents produits) ce qui servira à produire le fuel, le diesel, le kérosène, l’essence et les composés pétrochimiques. Chaque raffinerie est unique, mais on peut retenir que les raffineries sont en général adaptées à la qualité de pétrole qu’elle reçoit le plus souvent (le pétrole Russe par exemple pour certaines raffineries Européennes) ainsi qu’à la qualité qui correspond le plus au profil de demande des consommateurs.

A ce sujet, l’élément important à garder en mémoire est que la consommation d’essence ou de diesel n’est pas la même partout sur Terre. Les USA consomment beaucoup plus d’essence que de gasoil, alors que c’est l’inverse pour les Européens. Pour cette raison, les raffineries sont réglées pour produire le plus possible d’essence aux USA, et de diesel en Europe. Les raffineries Européennes achètent également des pétroles bruts dits "lourds" qui permettent de maximiser la production de diesel (le diesel est plus lourd que l’essence parce que les molécules qui le constituent comportent plus de molécules de carbone que les molécules de l’essence), quand les raffineries Américaines privilégient des pétroles dits "légers" qui facilitent la production d’essence. La Russie produit un pétrole qui correspond bien aux raffineries Européennes, ou celles-ci se sont adaptées à la qualité Russe. A titre d’indication, on extrait en Europe environ 45% d’un baril de pétrole brut sous forme de diesel et assimilé, alors qu’il s’agit plutôt de 30% aux USA. Et cela fait sens ; l’Europe importe quand même du diesel parce qu’elle en consomme plus qu’elle n’en produit, alors que les USA exportent du diesel. Vice versa, les USA importent de l’essence alors que les Européens exportent leur essence puisqu’ils en produisent trop pour leurs besoins.

Il est donc évident que le marché du pétrole brut et celui des produits du pétrole brut (produits pétrochimiques, essence, kérosène, diesel, fuel…) sont des marchés distincts. Prenons un exemple fictif : admettons que l’Europe dispose de 6 mois de stocks de pétrole brut (ce qui est énorme et impossible) mais manque cruellement de diesel. La pression à l’achat de pétrole brut sera particulièrement faible puisque le besoin ne s’en fera pas ressentir. La pression à la production et à l’achat de diesel seront cependant énormes, puisqu’il faudra absolument faire en sorte que l’industrie fonctionne, que les voitures se déplacent, que les ménages se chauffent… On se trouvera donc dans un marché sans pression côté pétrole brut et avec énormément de pression côté diesel. Il existe une manière de quantifier cette pression ; il s’agit d’un produit spécifique au pétrole que l’on appelle un "crack".

Le "crack" est la différence entre le prix du pétrole brut et celui d’un produit en particulier. Le crack d’essence représente par exemple la différence entre le coût d’achat du pétrole brut pour une raffinerie et le prix de vente de l’essence produite à partir dudit pétrole brut grâce au raffinage. En additionnant les cracks de tous les produits (produits pétrochimiques, essence, kérosène, diesel, fuel…), on obtient la "marge" d’une raffinerie, c’est à dire son chiffre d’affaire moins ses achats de pétrole brut.

Il est intéressant de noter que pendant que le prix du pétrole s’envolait, le crack de diesel a explosé. C’est à dire que le prix du diesel s’est envolé bien plus vite que ne s’est envolé celui du pétrole brut. La raison en est assez simple : les stocks de diesel en Europe, aux USA et en Asie sont à des niveaux critiques tels que l’on ne les a jamais connus. Les acteurs du secteur pétrolier le savent, et toute atteinte à l’équilibre fragile entre la production et la demande a un impact beaucoup plus important sur le diesel qu’il n’en a sur le pétrole brut. Il était d’ailleurs assez surprenant de noter que le marché ne s’était pas encore trop inquiété de la situation du diesel avant que la Russie n’envahisse l’Ukraine.

Pour faire court, parce que j’ai l’impression d’avoir écrit un roman, la connexion entre le Brent que l’on "voit à la télévision" et le prix est à la pompe est assez faible, et il existe beaucoup de facteurs qui expliquent leur différence :

- Le Brent n’est pas le pétrole que l’on consomme en plus grande partie.

- On achète beaucoup de pétrole non lié à la région "Brent".

- Le pétrole Russe est plus adapté à la production de diesel par exemple (on pourrait faire la même analyse sur l’essence) et son manque aurait des effets dévastateurs car nous ne pourrions pas entièrement le remplacer.

- L’état des stocks d’un produit n’est pas l’état des stocks du pétrole brut.

- Le prix du pétrole brut est différent de celui des produits qui en découlent.

Je pourrais développer davantage si le sujet vous intéresse, mais je tenais à réagir à ce type de propos (cf. Marc Fiorentino). Comme toujours, les choses ne sont pas si simples, et les phénomènes sont rarement monofactoriels. Je ne doute pas que les pétroliers fassent leur intérêt, mais il faut nuancer le propos.

Amicalement,

Ursule

![]() En ligne

En ligne

5 #22 16/03/2022 18h04

5 #22 16/03/2022 18h04

- Ursule

- Membre (2019)

Top 10 Année 2022

Top 10 Finance/Économie

- Réputation : 216

Bonjour à tous,

Un autre volet au sujet du pétrole brut et du diesel en Europe (spécifiquement le diesel, parce que l’essence est produite en excédent en Europe, et est donc moins source de problème puisqu’il "suffirait" de moins en exporter pour régler tout problème de pénurie) : comme je le mentionnais dans mon précédent message, la Russie est un producteur important pour ces deux produits. On estime qu’elle produit un peu plus de 10 millions de barils de pétrole brut par jour, dont plus de la moitié reste sur le territoire pour être raffinée (= transformée en produits type essence, kérosène, diesel, fuel…) et un quart environ est exporté vers l’Europe. La Russie dispose de raffineries majoritairement simples (= non-complexes), c’est à dire qu’elles ne disposent pas d’unités dites "secondaires" (qui passent après la colonne de distillation - qui chauffe, elle, le pétrole brut pour en séparer les molécules) permettant de produire beaucoup de produits complexes (comme l’industrie pétro-chimique). En d’autres termes, et pour faire simple, la Russie produit du pétrole brut et des produits simples.

Le pétrole produit en Russie est en grande partie du pétrole "mi-lourd", qui colle particulièrement bien à la production de diesel. Donc, non seulement produit-elle du pétrole brut qui s’exporte notamment pour ses qualités de production de diesel, mais en plus de cela, elle utilise une partie de son pétrole brut pour produire du diesel en grande quantité. Grande quantité exportée majoritairement vers l’Europe. Les imports de diesel depuis la Russie représentent environ la moitié des imports Européens, le reste provenant en majorité du Moyen-Orient et d’Asie (notamment de la côte Ouest de l’Inde).

L’effet d’un éventuel gel des importations Russe serait donc immédiat sur l’approvisionnement mais également la production de diesel Européens. Pour donner un ordre de grandeur, la consommation Européenne de diesel est séparée en trois tiers pour: le chauffage, l’industrie (camions, bus, usines), les déplacements de véhicules particuliers. Il existe des disparités de consommations liées à des choix politiques et géo-stratégiques passés ; certains pays comme la France utilisent la moitié du diesel produit ou importé pour les déplacements des véhicules légers, tandis que d’autres comme le Royaume-Uni utilisent 50% de son diesel pour l’industrie. La France en consomme par ailleurs un peu moins du double de la consommation du Royaume-Uni. Il va de soi que la France serait drastiquement impactées d’un point de vue diesel, lorsque le Royaume-Uni subirait moins de conséquences du fait de sa plus faible dépendance.

Au cours des dernières semaines, les différents acteurs du pétrole se sont soumis à des auto-sanctions, c’est à dire qu’ils ont spontanément évité le pétrole Russe par peur de sanctions ultérieures. Acheter du pétrole brut et ne plus pouvoir l’utiliser ou le revendre, c’est une situation particulièrement pénible financièrement : il faudra le stocker d’abord dans un bateau, puis dans un espace de stockage, jusqu’à ce que l’on puisse trouver une solution. Ces deux options représentent des coûts, mais ce qui est le plus embêtant, c’est que le marché identifie que le pétrole vaudra moins cher dans le futur que ce qu’il ne vaut aujourd’hui (cela s’appelle la backwardation, explication ici). Stocker du pétrole dans une situation de backwardation revient donc à attendre que sa valeur soit plus faible pour le vendre, et donc à réaliser une perte.

On pourrait légitimement dire que les pétroliers se hedgent d’une variation de prix, mais par des mécanismes complexes (roll de hedge, variation de la structure) sur lesquels je ferai l’impasse, c’est très compliqué de se hedger d’un tel phénomène (le phénomène de backwardation). Notons que dans la situation opposée (quand le pétrole futur vaut plus cher que le pétrole d’aujourd’hui, ce qui s’appelle le contango), il est simple de "lutter" : on achète le pétrole, on le stocke, on attend qu’il prenne de la valeur, puis on le revend (en simplifiant à outrance).

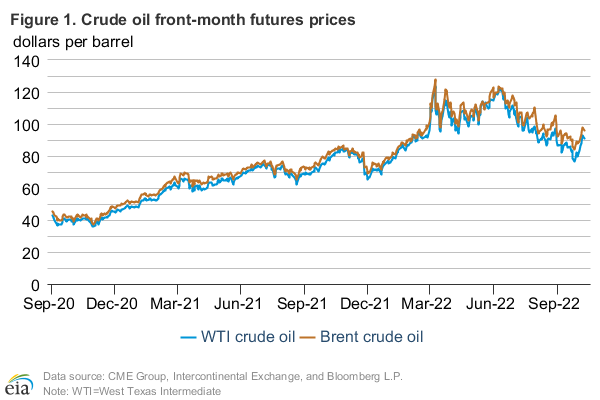

En s’auto-sanctionnant, lesdits acteurs pétroliers ont provoqué une chute drastique des importations de pétrole brut Russe d’une part, et de diesel Russe d’autre part. Le pétrole brut Russe a donc vu son prix vs indice Brent s’effondrer (jusqu’à -30 USD par rapport à l’indice) pendant que les raffineries Européennes se retrouvaient à court de matière pour produire du diesel (parce que les substituts de ce pétrole ne courent pas les rues, comme l’indique @doubletrouble). Voir ci dessous le prix de la qualité Russe "Ural" vs celui du panier "Brent".

Les stocks déjà bien faibles de diesel ont d’un coup sauté aux yeux des analystes qui ont remonté l’information aux managements, provoquant un achat massif de diesel pour livraison rapide pour palier à la pénurie anticipée. Cela a accentué la backwardation d’une part (c’est à dire que la livraison de pétrole immédiate ou proche valait extrêmement cher en comparaison de la livraison dans 6 mois à titre d’exemple), mais provoqué d’autre part une envolée spectaculaire du prix du diesel (et donc du diesel à la pompe notamment) par peur des pénuries.

La situation s’est calmée récemment, mais nous assistons maintenant au balet diplomatique (OPEP, US, Russie, Vénézuela…) à propos duquel je vous partagerai mon point de vue dans mon prochain message (en essayant notamment d’éclairer un peu la lanterne d’@Alpins, même si l’exercice est périlleux).

Amicalement,

Ursule

![]() En ligne

En ligne

1

1  8 #23 18/03/2022 18h56

8 #23 18/03/2022 18h56

- Ursule

- Membre (2019)

Top 10 Année 2022

Top 10 Finance/Économie

- Réputation : 216

Bonjour à tous,

J’ai passé un certain temps avant de trouver des sources publiques gratuites, dans la mesure où les sources utilisées par les pétroliers sont des sources qui coûtent toutes plus de quelques milliers d’euros par an et que l’on ne pourrait pas utiliser ici. Je vais donc citer l’Institut Oxford pour l’Étude des Énergies (en Anglais: The Oxford Institude for Energy Studies, soit OIES) pour donner des indications de volumes. Cette source est relativement fiable, bien que tout soit perfectible dans l’absolu (notamment, les données utilisent parfois des sociétés de "tracking", c’est à dire qui répertorient l’origine, la destination, le volume et la type de produit transporté par un bateau, ces sociétés n’étant pas toujours très précises par manque d’information).

Les sources en version PDF (anglophones uniquement) sont ici:

implications of Russia’s invasion of ukraine on oil market

OIES Oil Monthly Issue - 12/03/2022

Comme je l’écrivais plus haut, voici la répartition des exports de pétrole Russes :

On constate plusieurs choses :

- Les exports de pétrole brut ont été en constante augmentation jusqu’à la période du Covid

- Les exports à destination de l’Europe sont restés stables dans les mêmes proportions

- La part de l’Asie a augmenté (particulièrement grâce à la Chine, comme vous l’aurez probablement deviné)

Et surtout : lorsque les USA mettent en place un embargo sur le pétrole brut Russe, cela ne les touche pas vraiment "à domicile". Et pour cause, ils produisent une grande partie de leur pétrole brut sur leur territoire. Cela ne veut pas dire que l’impact est inexistant pour la Russie, mais que le sacrifice immédiat est évidemment moins grand pour un Américain que pour l’Europe.

Et voici les imports Européens de diesel par origine, les imports depuis la Russie se situant entre 30-50% du total selon les mois:

Ces deux graphiques montrent la dépendance de l’Europe aux exportations Russes. La question est donc de savoir quels choix s’offrent à l’Europe. Il semble que dans un premier temps, le Vieux Continent ait choisi un désengagement partiel à terme du pétrole Russe. Cela pose deux problèmes majeurs : où vont-ils aller chercher un substitut, et ce substitut conviendra-t-il aux besoins Européens en termes de qualité ? Il faut noter que c’est un "simple" exercice de flux ; ce qui allait en Europe avant n’irait plus en Europe à terme : l’Europe doit donc réduire ses besoins ou changer de fournisseur, et la Russie doit trouver de nouveaux clients ou réduire ses exports.

A priori, la Russie n’est pas encore capable, pour des raisons géopolitiques et également qualitatives, de trouver un remplacement pour l’ensemble de son pétrole. L’Europe n’est pas non plus capable de trouver un remplacement pour l’ensemble de ses imports. Toujours est-il qu’à cause des sanctions et de la mauvaise publicité que cela génèrerait (cf. Schell, lien ici), les acteurs Européens et Américains rechignent pour l’instant à acheter du pétrole brut, ce qui réduit les exports Russes. Ce faisant, la production disponible mondiale de pétrole brut diminue fortement (puisque la Russie ne trouve pas de substitut majeur en termes de clientèle, et produit donc moins ou stocke davantage), pour une demande plus ou moins identique à l’avant Russie/Ukraine.

Pour parer à ce phénomène, il existe plusieurs solutions à mettre en place ensemble ou séparément :

1. Augmenter la production de l’OPEP (communément appelé "cartel du pétrole")

Il faut ici distinguer l’OPEP et l’OPEP+ (un OPEP "élargi" à d’autres pays). La différence notoire entre ces deux groupes réside dans la présence de la Russie dans l’OPEP+, mais pas dans l’OPEP. L’utilité de ce groupe est d’assurer à ses membres une rente du pétrole en maitrisant la production pour maintenir les prix à un niveau assez élevé, tout en limitant la concurrence. C’est à dire que si l’OPEP décidait de faire chuter la production à un niveau drastique, les prix s’envoleraient si haut qu’il serait rentable pour d’autres sources de production avec un coût d’extraction plus élevé de recommencer à extraire du pétrole. Ce qui ferait de nouveau redescendre les prix, en offrant une concurrence rude à l’OPEP. L’optimum de l’OPEP, c’est le prix le plus élevé possible qui permet de ne pas "réveiller" la concurrence. Un point important à mentionner : les intérêts des membres de ce groupe divergent au niveau individuel, mais la raison d’être de ces groupements est précisément la puissance du groupe dans son ensemble. C’est à dire que les membres voient aujourd’hui un intérêt plus fort à respecter les limites de production fixées et discutées par l’OPEP/OPEP+ plutôt qu’à produire le maximum de ce qu’ils pourraient produire sans lesdites limites.

Que ce soit pour l’OPEP ou l’OPEP+, c’est l’Arabie Saoudite qui mène la danse et assure la cohésion du groupe ; si chaque membre avait un poids identique, aucun d’entre eux n’aurait la capacité de sanction si l’un des membres ne respecte pas son engagement. Or, aujourd’hui, si les engagements ne sont pas respectés, l’Arabie "ouvrira les robinets" en grand, faisant exploser la production de pétrole et chuter drastiquement les cours, ce que viendrait au détriment des intérêts des membres. C’est ce qui s’est produit notamment lorsque la Russie n’a pas voulu se plier à la volonté de l’OPEP il y a deux ans ; celle-ci a été forcée à revenir dans le rang.

L’un des problèmes majeurs de l’OPEP aujourd’hui, c’est sa capacité à augmenter la production ; on parle de "compliance" pour désigner le respect de la limite de production, d’"overcompliance" lorsque la limite est dépassée, et d’"undercompliance" lorsque la limite n’est pas atteinte. Or, ces derniers mois, l’OPEP et l’OPEP+ n’ont pas réussi à atteindre la limite qu’elles s’étaient fixées elles-mêmes (voir graphique ci-dessous, valeur exprimée en millions de barils par jour vs l’objectif) :

Ce que cela pourrait signifier, c’est que seuls quelques pays, et notamment l’Arabie Saoudite, pourraient augmenter leur capacité de production (l’OIES parle d’environ 4.2 millions de barils par jour de capacité d’augmentation, dont plus de la moitié provenant de l’Arabie Saoudite, voir graphique ci-dessous).

Et c’est là qu’apparait un premier problème : il n’est pas certain que l’ensemble des acteurs soient favorables à l’augmentation de la production puisque celle-ci viendrait faire baisser les prix pour tout le monde alors que seuls les pays qui augmenteraient leur production (c’est à dire seulement les pays qui en ont la capacité) verraient cet effet compensé par l’augmentation du volume de vente. Pour tous les autres, cela viendrait réduire les recettes d’exportation, et notamment les entrées de devises (USD).

Le deuxième problème, c’est que "MBS" (le Prince Saoudien, Mohammed bin Salman) n’a pas d’intérêt particulier à faire redescendre les prix, puisque pour l’instant, la compétition n’est pas encore réveillée. Autrement dit, pourquoi ferait-il baisser les prix en augmentant la production alors que cela diminuerait ses recettes ? Auparavant, c’était la relation stratégique et la protection des USA qui permettaient à la production d’être raisonnée par l’Arabie Saoudite. Mais aujourd’hui, les USA sont une compétition dormante ; le pétrole de schiste américain a permis aux USA de s’affranchir partiellement de son besoin d’imports de pétrole brut. Ils ont notamment retiré une partie de leur équipement militaire du sol Saoudien, en envoyant un message clair à MBS. Celui-ci s’est tourné vers d’autres clients, et notamment la Chine, qui absorbe des quantités colossales de pétrole. Cerise sur le gateau, MBS a été qualifié de criminel par les hauts fonctionnaires Américains et par le Président des Etats-Unis lui-même.

L’intérêt des puissances occidentales ici, c’est de réduire l’inflation à travers la réduction des prix de l’énergie. En parallèle, des prix de matières premières durablement élevés peuvent mener à une explosion des prix de production, et à ralentissement économique sévère. Rappelons qu’à défaut d’exports Russes et Ukrainiens, les produits ci-dessous (graphique de gauche, % de l’Ukraine et de la Russie dans les exports mondiaux) resteront à des niveaux historiquement élevés (graphique de droite : augmentation du prix en % depuis janvier 2022).

(source : rapport OCDE du 14/03/2022).

2. Augmenter la production de pétrole en Iran

… et c’est là qu’intervient l’Iran ; pour boucher le "trou" potentiellement créé par les sanctions ou les auto-sanctions contre la Russie, si leur effet était durable, il faudrait que les USA relâchent la pression exercée contre l’Iran depuis des années. Les discussions sont en cours depuis un an déjà, et chaque partie affirme vouloir que l’accord soit signé, mais cela dure et traine en longueur.

Par ailleurs, l’impact de l’Iran, comme on l’a vu plus haut, ne serait pas grandiloquent. Le graphique en barres ci-dessous montre en bleu l’estimation d’exports de pétrole depuis l’Iran du consultant "Kpler" et en rouge celles du consultant TankerTrackers). La ligne bleue représente la quantité de pétrole produite par l’Iran, y compris ce que l’Iran produit pour sa propre consommation.

Comme on peut l’observer, en cas d’accord entre les USA et l’Iran, la capacité de production de pétrole brut de l’Iran pourrait augmenter et revenir, plus ou moins, sur ses niveaux pré-sanctions de 2018. Ce qui n’offrirait, à échéance d’environ 1 an après signature, "que" 1 million de barils par jour. Autre interrogation, l’Arabie Saoudite a-t-elle intérêt à ce que l’Iran (membre de l’OPEP) revienne en force..?

3. Augmenter la production de pétrole de schiste des USA

Les USA pourraient également profiter de la situation pour augmenter la production du pétrole de schiste, faisant usage des prix élevés pour exploiter les champs de pétrole les plus difficiles, donc ceux qui coûtent le plus cher. Oui, ils pourraient ; mais la spécificité du pétrole de schiste est justement que son exploitation nécessite beaucoup d’argent pour démarrer, et sans certitude que l’investissement ne soit rentable à terme (en fonction de la taille de la poche de pétrole exploitée). Or, les recettes des années passées, ont été utilisées pour payer les actionnaires des projets de schiste, ou rembourser les dettes, et pas à investir dans de nouveaux champs. Cela s’est traduit par la réduction du nombre de puits de forage en activité (voir graphique ci-dessous).

… et donc par une stagnation, ou faible croissance seulement, de la production de pétrole des USA. Si bien qu’à échéance 2 ans, on ne voit pas les USA capables d’augmenter leur production de plus d’1 million de barils.

Il est donc bien difficile de faire des prédictions :

Même si Biden parvenait à faire plier MBS (MBS étant parfaitement conscient de son levier, cela se payerait très cher), et que l’OPEP s’accordait sur une augmentation de production, cela ne couvrirait que les deux tiers du manque laissé par la Russie (voir le graphique ci-dessous, selon OIES).

Il faudrait en parallèle que la production de schiste américaine vienne s’ajouter à un deal en Iran pour que le manque des barils Russes ne se fasse pas sentir. Il semble assez difficile à se jour que l’OPEP se mette d’accord avec les USA d’un côté, et que ces derniers arrivent à faire marcher l’accord avec l’Iran de l’autre. D’autant que le temps joue en faveur des producteurs de pétrole.

Par ailleurs, et ce n’est que mon avis, mais il me semble que la réaction épidermique des peuples à l’encontre de la Russie est un phénomène passager, sans bien sûr préjuger de la tragédie dont il s’agit. Comme pour beaucoup d’autres phénomènes graves, je pense qu’il ne fera plus "vendre" autant de temps d’antenne assez rapidement. J’aurais tendance à penser que lorsque cette guerre ne fera plus la une des journaux, les politiques et entreprises, Européens en particulier, auront les coudées plus franches pour faire affaire avec les Russes - à tort ou à raison, chacun sera libre d’en penser ce qu’il veut. Il est donc probable que la Russie puisse recommencer à exporter son pétrole à moyen terme, ou une partie en tout cas, et au delà des estimations utilisées actuellement. Ce qui serait un bon point pour les USA soit dit en passant ; c’est un deal de moins à signer avec l’Iran, ou moins de production à extirper de l’OPEP.

Je pense donc, et je me trompe peut-être, que les barils Russes finiront rapidement par revenir en Europe une fois les auto-sanctions estompées. Le Vieux Continent a besoin de la Russie, que cela lui plaise ou non, et nous n’avons pas les moyens d’en changer à court ou moyen terme. Mais comme l’a dit Pierre Dac : “Les prévisions sont difficiles, surtout lorsqu’elles concernent l’avenir”…

Amicalement,

Ursule

![]() En ligne

En ligne

1

1  1 #24 29/06/2022 13h13

1 #24 29/06/2022 13h13

- nik66

- Membre (2015)

- Réputation : 99

@IH

Je suis de cet avis.

Pour le pétrole et le gaz j’estime qu’on n’a encore rien vu. Si Poutine veut vraiment casser l’Europe, ce n’est pas difficile : il coupe du jour au lendemain le gaz aux Allemands. Je crois de plus en plus qu’on y va. Jamais l’Allemagne ne pourra être prête à temps cet automne pour faire face, le résultat est immédiat : une récession grave en Allemagne et, suivant, une lourde récession dans toute l’Europe.

Pour les marchés de l’énergie nous sommes face à une situation totalement inédite : la demande en énergie fossile va rester forte pdt longtemps or, pour des raisons aussi bien physiques (ressources en baisse) que climatiques, l’offre ne peut plus suivre. Logiquement le résultat devrait être des prix durablement très élevés sur ces produits. Ce n’est pourtant pas certain : le manque d’hydrocarbures va avoir un effet profondément récessif sur toutes nos économies, récession que nous ne mesurons pas encore car nous allons avoir une rupture historique : depuis 200 ans, c’est la première fois que l’offre ne pourra plus suivre la demande dans de telles proportions. On change de monde, définitivement. Il faudra oublier nos repères, ils ne sont plus valides.

Pourtant il n’est pas certain que les prix soient durablement élevés : le manque d’hydrocarbures va engendrer des cycles de récession en Europe qui vont conduire à une baisse progressive de la demande qui aura pour effet de limiter les hausses excessives de cours. C’est comme cela que je vois les choses. Des cours plutôt élevés oui, mais pas trop et surtout très irréguliers avec de fortes rechutes quand nos pays seront en récession par exemple. C’est ainsi qu’une baisse des cours du pétrole en fin d’année ne me surprendrait pas quand la récession sera acquise.

Dans tous les cas, cela va être compliqué…

@Ursule

Pour revenir sur vos derniers messages, la donnée lourde et essentielle est que la grande majorité des pays producteurs de pétrole ont désormais passé leur pic de production et ne peuvent de toute façon plus faire face à une augmentation de la demande. Même l’Arabie saoudite est confrontée à un épuisement de ses puits.

Les projections les plus sérieuses que l’on puisse trouver indiquent toute la même chose : quel que soit le scénario, le monde (et en fait surtout l’Europe, mais aussi la Chine, espaces qui ne produisent peu ou trop peu) ne peut plus compenser le décalage entre l’offre et la demande pour des raisons physiques et climatiques. L’étau est inévitable. Ce n’est donc pas tant une question flux que de ressources brutes physiques.

Donc, dans tous les cas, l’Europe va vers une disette en approvisionnement en hydrocarbures. Vu notre niveau de dépendances, on ne pourra pas compenser. Le résultat est implacable : une récession structurelle.

Ci-dessous les projections de production des 16 principaux pays fournisseurs de pétrole vers l’Europe.

Dernière modification par nik66 (29/06/2022 13h29)

![]() Hors ligne

Hors ligne